ストレスによって引き起こされる心身への悪影響

お金がない人をはじめとするストレスを感じた人は、次のような心身への影響が出てきます。

(2)人付き合いが辛いと感じる

(3)睡眠不足や肥満になりやすい

(4)暗い気分になる

(5)浪費してしまう

それぞれの特徴を解説するので、上記の症状や言動が思い当たる場合はぜひ参考にしてみてください。

(1)イライラしやすい

お金がない状況では、日常生活において様々な制約や制限がかかってしまうことからイライラしてしまうことが多くなってしまいます。

例えば、欲しいものが手に入らない、行きたい場所に行けないなどから、常に我慢しなければいけない状況が存在するためです。

また、「周りの人は旅行に行っているのに」「欲しいものをたくさん持っているのに」といった他人と比べてしまうことで、さらにイライラ感が高まってしまう事もあります。

(2)人付き合いが辛いと感じる

人付き合いをする上では、ある程度のお金がかかってしまいます。そのため、無意識に人付き合いが辛いと感じてしまう場合があります。

例えば、飲み会や食事、交通費など様々な人との交流の状況でお金が必要となるため、お金がないことで周りと同じように楽しむことができずに、ストレスが溜まってしまいます。

前述したイライラにも共通する事ですが、SNSなどをはじめ他の人が豪華な旅行や高級なものを手にしていることを知ることで、自分とのギャップを感じてしまい、不安や劣等感によってさらにストレスを抱えることにつながってしまいます。

(3)睡眠不足や肥満になりやすい

ストレスによって「健康上の問題」が発生してしまう事もわかっています。

実際に、ミネソタ大学の研究によれば、借金が11万円以上ある学生ほど肥満になりやすいことが示されています。

お金がないことで、食事においてファーストフードやカップ麺などの安価かつ手軽なものを選択しがちになってしまいます。しかし、このような食品は栄養バランスが悪く、高カロリーであるため、長期的にみると健康を害する可能性が高まります。

さらに、お金のない状況は身体的な異常だけではなく、心理的なストレスを引き起こし、不安や鬱症状などの睡眠障害を誘発することがあります。

ストレスが増えることで寝付きが悪い、眠りが浅い、熟睡できないなどの睡眠不足が発生している場合は注意が必要です。

(4)暗い気分になる

お金のストレスを抱えていると、ネガティブな気分や暗い気分になってしまうことがあります。

特に、借金に関するストレスに関しては心身に大きな影響を与えることが証明されており、「うつ病になる可能性」「人・物に当たってしまう」などのことが増えることがアメリカの研究から明らかになっています。

借金やお金の不安から気分が暗くなることがきっかけで、人間関係を崩してしまう人も多くいるなど、心身以外にも悪影響を与える可能性があるため注意が必要です。

(5)浪費してしまう

お金のストレスがかかることによって、「浪費をしてしまう」という真逆の行動をとってしまうことがあります。

なぜなら、人間は何かが足りない状況になった場合、脳の処理能力が急激に落ちてしまうからです。そのため、「判断力」「自制心」が働かずに、欲しいものなどを買ってしまうという「浪費行動」に走ってしまいます。

また、浪費によってさらにお金が貯まらない状態になってしまうため、ストレスが溜まるという悪循環に陥ってしまうことが特徴です。

お金を使わないおすすめのストレス解消法7選

お金がないストレスを解消するためのおすすめな方法を7つご紹介します。

なお、紹介する解消方法のほとんどは、お金をあまり使わずに実施できるので、ぜひ参考にしてみて下さい。

(2)十分な睡眠や休息をとる

(3)無料のサービスなどを活用する

(4)お金のかからない趣味を持つ

(5)家族や友人などとの時間を作る

(6)ポイ活などお金を増やす

(7)周りの人と比較しない

(1)運動する

まず第一におすすめな解消法は、運動することです。

お金の不安や悩みで考えすぎてしまう、塞ぎ込んでしまうこともあるかもしれませんが、気分転換を兼ねて体を動かすようにしましょう。運動によってストレスが発散され、気分をリフレッシュできます。

一方、運動といっても高額なジムへ入会するなどお金を使う必要はありません。例えば、ウォーキングやランニングはお金をかけずにできる簡単な運動の代表例であり、近所の公園や街中を散歩するだけでも効果が期待できます。

ウォーキングなどの有酸素運動は、不安やイライラを解消する脳内の神経伝達物質であるセロトニンを活性化させることが科学的に証明されており、最も手軽なストレス解消法と言えるでしょう。

(2)十分な睡眠や休息をとる

お金がないストレスを感じた時は、十分な睡眠や休息をとることが大切です。

睡眠は疲労回復だけではなく、脳の機能を正常に戻す機能があります。十分な睡眠を取ることで正しい判断ができる、正常な思考が働くことによって、浪費行動の防止などにもつながります。

また、十分な休息そのもので心身の疲れが解消されることで、ストレスの軽減につながると言えるでしょう。

(3)無料のサービスなどを活用する

お金がないことで制限されていることを、無料で行えるサービス等を活用することで対処することができます。

例えば、食費に関して、廃棄予定の食品を提供してくれるフードバンクサービスなどがあります。フードバンクは、食品ロスを減らすために廃棄予定の食品を回収し、困っている人々に届けてくれる組織です。

フードバンクを利用するためには、市役所や福祉協議会などに生活費に関する相談を実施の上、紹介をしてもらう必要があります。また、フードバンク以外にも炊き出しや無料食堂など、食費に関する無料サービスは複数存在するため、一度検索してみると良いでしょう。

(4)お金のかからない趣味を持つ

感じたストレスを解消するためには、自身がリフレッシュできたり、楽しめる趣味を見つけることが大切です。

また、お金のかからない、かかっても少額で済むものであればお金に関するストレスの解消も進むと言えます。例えば、散歩や図書館での読書などは、お金を一切かけずに楽しめる趣味の1つと言えます。

また、自宅での筋トレやストレッチ、エクササイズなどもお金をかけずにできる人気の趣味の1つと言えます。最近では、誰でも簡単に取り組めるようにYouTubeなどの動画も充実しているため、健康を保ちながらストレス発散ができます。

また、公園や海などの自然の中で遊ぶなどもリフレッシュ、リラックス効果の点からもおすすめな趣味の1つです。

(5)家族や友人などとの時間を作る

家族や仲の良い友人と一緒に過ごす時間を作ることは、ストレスの軽減につながります。

お金のストレスや不安は、どうしても一人でいる時などに感じたり、考えたりしてしまう傾向があります。

そのため、誰かと一緒に時間を過ごすことで、考える時間を与えなかったり、安心感や自尊心を満たすことができ、ストレス解消につながることもあります。

(6)ポイ活などお金を増やす

ポイ活とは、スマホひとつでポイントをためて、現金や他のポイントに交換する活動の総称のことです。もちろん、ポイ活自体は、無料でできます。

例えば、簡易的なアンケートに回答することでポイントを貯めたり、キャッシュバックサイトを利用してネットショッピングをすることでポイントを貯めることができます。

最近では、ウォーキングや健康管理を専用サイトやアプリで実施することで、ポイントが貯まるケースもあり、健康とポイントの両方にメリットを得られるものも増えています。

お金がない時でも、無料で取り組めるポイ活を取り入れることで、ストレスや不安を紛らわしたり、少しずつお金が貯まることでストレスそのものを無くすことにつながります。

(7)周りの人と比較しない

お金がない状況を周りの人と比較してしまうと、自分に足りないものや不満な点などが目についてしまい、より一層辛い思いをする可能性があります。

しかし、家庭環境や価値観など、人それぞれであり、お金がないという状況はただの思い込みである場合なども多々あります。

そのため、自分の幸福や満足感は他人と比べるのではなく、自分自身がどのようなライフスタイルを送りたいか、ライフプランを持っているか、価値観を持っているかなどに基づいて判断するようにすると良いでしょう。

絶対してはいけない間違ったストレス解消法

おすすめのストレス解消法を紹介しましたが、逆に絶対してはいけない間違ったストレス解消方法があります。ここでは、3つに厳選して解説をしていきます。

(2)買い物やギャンブル、お酒などに依存しない

(3)クレジットカードの不適切利用をしない

(1)違法業者からお金を借りない

まず絶対にしてはいけないことは、違法業者などからお金を借りることです。

違法業者は、通常では考えられない高額な利息を請求してきたり、暴力的な取り立てを行なったりする可能性があるため、さらにお金での悩みや不安を増幅させてしまうことにつながります。

特に、「審査なし」「即日借りれる」などの甘い条件でお金を貸してくれる業者などには注意が必要です。

もし現金などのお金が必要になった場合は、必ず適切な審査や契約手続きがとれる信頼できる金融機関を利用するようにしましょう。

(2)買い物やギャンブル、お酒などに依存しない

お金がないストレスから、「爆買い」や「暴飲暴食」に走ってしまうことがあるため注意が必要です。

一時的なストレス解消のために無理な買い物を実施してしまうと、さらにお金に関する負担を強いてしまうことにつながります。

また、お酒を含む暴飲暴食は、健康を害するなど心身的なデメリットも多く、一時的なストレス解消のために行ってはいけません。最悪のケースでは、肥満や生活習慣病などの病気になってしまう可能性があります。

さらに、ギャンブルに依存する事も避けましょう。ギャンブルは依存性が高く、お金の不安を解消するためにギャンブルに没頭してしまうと、長い目で見ると金銭的な問題を悪化させてしまう可能性が高いため、おすすめできません。

(3)クレジットカードの不適切利用をしない

クレジットカードの不適切利用は、クレジットカードの利用規約に違反する利用を行うことで、場合によっては法的措置を受けるなどのリスクを伴うため注意が必要です。

例えば、クレジットカードの現金化と呼ばれる、高い換金率の商品をクレジットカードで購入し、それを買取してもらう、キャッシュバックをもらうなどして現金を手に入れる方法が該当します。

もし、現金が必要になった場合などは、クレジットカードのキャッシング枠を活用することなども可能なため、絶対に規約違反を含めて、違法な方法などには手を出さないように注意しましょう。

ラクに節約生活を送る・お金で困らない生活を送る方法

現在の状況や将来のライフイベントを踏まえて貯金が必要だと考えた場合、実際にどのように貯金を始めれば良いのでしょうか。

ここでは、より効率よくお金を貯める生活を送るためのステップを5つ厳選してご紹介していきます。

(1)収支を把握して家計の見直しをする

(2)先取り貯蓄(積立貯金や財形貯蓄制度の活用など)を行う

(3)目的別に口座や支払い方法を分けて管理する

〜お金を”増やす”編〜

(4)副業などで収入源を増やす

(5)iDeCoやNISA、ふるさと納税などの各種制度を活用する

(1)収支を把握して家計の見直しする

まず、実践すべきこととして、家計の収支を把握して、生活コストを見直すことから始めましょう。

収入額と支出額を把握できていなければ、貯蓄に回せるお金がいくらなのかを理解することはできません。一方で、収入は把握できていても支出額がいくら程度かを把握できている人は意外と多くはありません。

まずは、ざっくりで構わないので現在の家計の収支を家計簿などを使って把握することから始めましょう。

支出の項目を把握する上では、前述した固定費/変動費の項目リストを参考に、毎月何に、どのくらいのお金を使っているかを記録するようにしましょう。また、把握する上では、次のポイントを確認しておきましょう。

・支出額の大きな項目を優先的に記録する

・一円単位ではなくざっくりした金額を記録する

ある程度の支出額の記録ができた場合は、節約できそうな項目を確認していきます。具体的な確認ポイントは、次のとおりです。

・食費が高い → 自炊やマイボトルなどを活用して、コンビニの利用などを控える

・住居費が高い → 家賃の安い場所へ引っ越す、ローンの借り換えをする

・水道光熱費が高い → 料金が安い事業者への乗り換える、節電家電の買い替える

・通信費が高い → 格安SIMなどへ乗り換える など

節約する上では、固定費(毎月必ず支払う金額)を優先的に見直すことで、一度の見直しで節約効果を長期間に渡って得ることができるためおすすめです。

固定費は、上記で挙げた例以外にも、保険の契約内容を見直す、使用していない定期購入品やサブスクリプションサービス(動画や音楽サービスなど)を見直すことが該当します。

貯金を始めようとする際は、改めて現在利用しているサービスが本当に必要かどうかを整理するきっかけとして、活用すると良いでしょう。

(2)先取り貯蓄(積立貯金や財形貯蓄制度の活用など)を行う

貯金をする上では、強制的にお金を貯める仕組みを作ってしまうことがおすすめです。

例えば、銀行における積立貯金や所属企業における財形貯蓄制度などを活用することです。

これらの仕組みや制度を活用することで、毎月決まった日に給与振込口座から自動的に貯蓄用口座へお金が振り込まれるため、自分で毎回手続きを行うことなく貯金をすることができます。

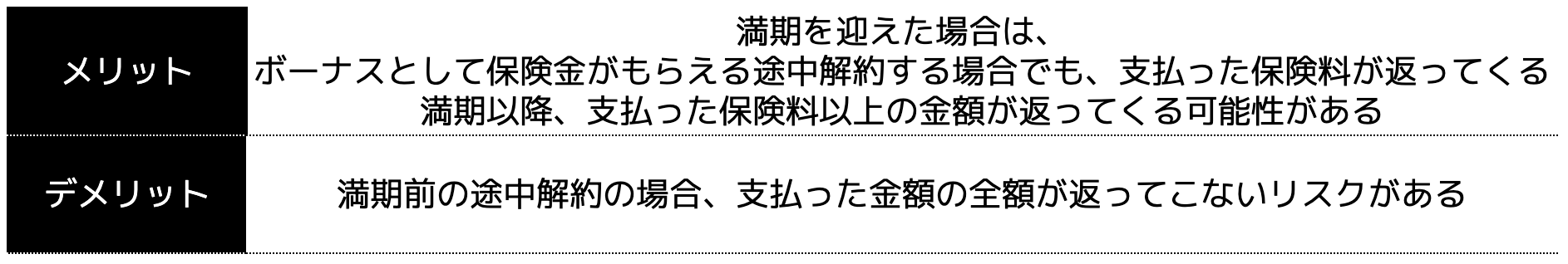

また、満期保険金や解約返戻金のある貯蓄型保険(「個人年金保険」や「養老保険」など)を活用するのもおすすめです。

これらの保険加入は、毎月の保険料が貯蓄として積み立てられることになるため、実質貯金と同じ役割を果たしてくれます。また、保険料の支払いは、クレジットカード払いや自動引き落としであることがほとんどのため、手間なくお金を貯めることにつながります。

いずれの方法においても、毎回自分自身でお金を貯める行動をするより、何もしなくてもお金が積み立てられる(貯金される)仕組みを作っておくことが大切です。

(3)目的別に口座や支払い方法を分けて管理する

将来のお金の使い道などの目的に応じて、複数の金融機関の口座を活用することもおすすめです。

1つの口座にお金をまとめてしまっている場合、日常生活の中でついついお金を使ってしまい、貯金ができなくなってしまうことがあります。

そこで、銀行口座を用途に応じて使い分けておくことで、貯金用口座の金額が毎月更新されることによってモチベーションの維持などにつながります。

最近では、多くの金融機関では「自動振込予約」の設定が可能なため、最初の一度だけ設定することで給与口座から自動的にその他の口座へ資産を分散することができます。

日常使い用の口座と貯蓄用口座の2種類を使い分けるのがおすすめの方法です。

また、クレジットカードや電子マネーなどを支払いで活用している方も多いかもしれません。現金以外の支払い方法を選択する場合、支払い用途に応じて複数のクレジットカードなどを使い分けると良いでしょう。

例えば、固定費である家賃や水道光熱費、保険料などはAクレジットカード、変動費である食費や日用品費などはBクレジットカードなどと使い分けることで、毎月の利用金額の変動が明細を確認することで一目瞭然となります。

さらに、ポイント還元率の高いクレジットカードなどを利用することで、普段の買い物などをお得にすることも可能です。

(4)副業などで収入源を増やす

時間や体力的に余裕のある場合は、副業等で複数の収入源を持つことで世帯年収を増やすこともおすすめです。

貯金を行うためには、①収入を増やすこと、②支出を減らすことのいずれかの方法しかありません。

勤務先での昇格や昇給を通じて給与を上げる方法もありますが、副業という選択肢を通じて収入を増やすことも比較的簡単に取り組むことができるためおすすめです。

例えば、比較的簡単に取り組める副業としては、次のようなものが挙げられます。

・クラウドソーシングサイトで事務作業などを業務委託する

・ポイントサイトでアンケート回答などでポイントを貯める

・中古店や量販店で購入したものを高く転売する(せどり)

一方で、副業をする上で注意が必要なことは、在庫リスクを抱えるもの「せどり(転売)」、損失リスクがあるもの「株式投資・FX仮想通貨」などへ取り組む場合は、慎重に情報を集めた上で判断が必要です。

決して、SNSやネット上にある「誰でも月100万円稼げる…」といった甘い言葉には騙されないようにしましょう。

(5)iDeCoやNISA、ふるさと納税などの各種制度を活用する

最後は、お金を増やす、支出を減らすの両方のメリットがある各種制度を活用することです。

例えば、以下に該当する方は所得控除を受けることで納める税金が安くなります。

・保険に加入している人:生命保険料控除、地震保険料控除

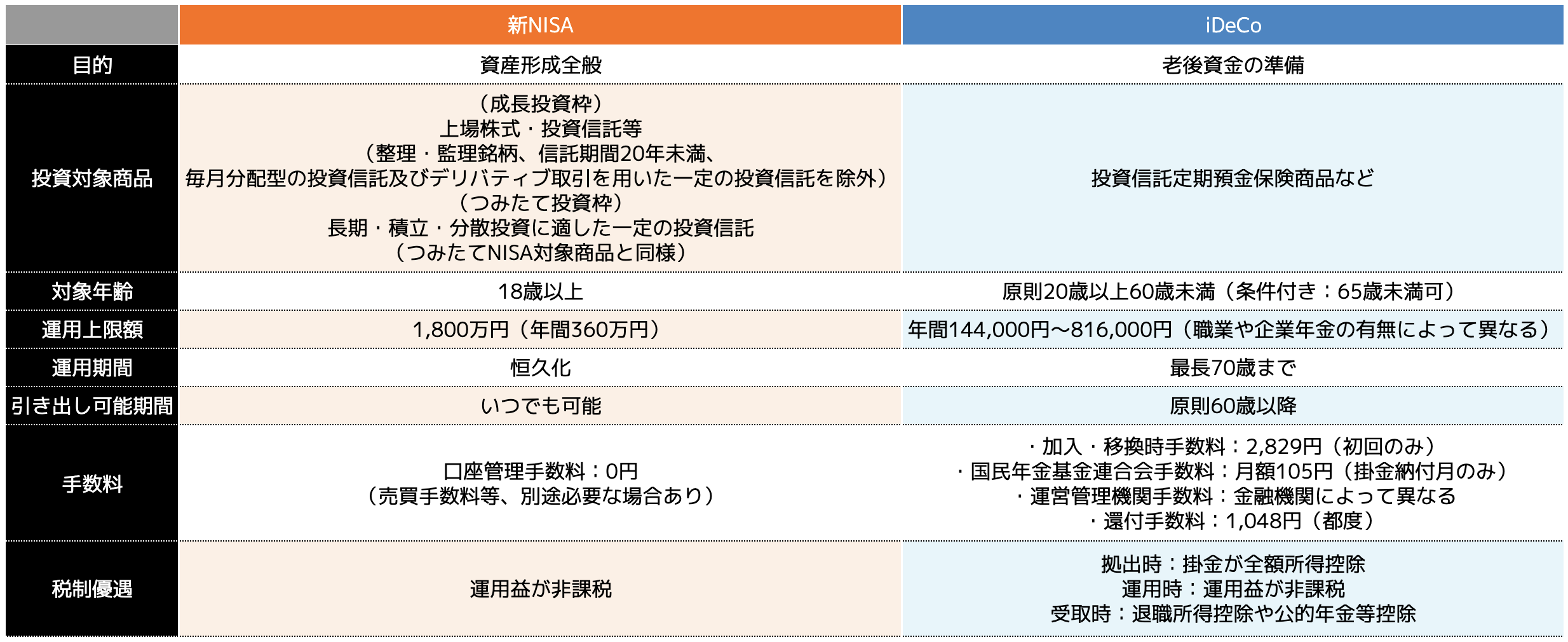

また、節税効果かつ地域の特産品を得ることができる「ふるさと納税」、個人で効率よく老後資金を形成できる「個人型確定拠出年金(iDeCo)」、「新NISA」などもお金を貯めるために活用をおすすめできる制度です。

本記事では各制度の詳細な説明は省略いたしますが、気になった方は別の記事等を参考にして取り組んでみるとよいでしょう。

効率よく貯金するために専門家への相談も選択肢の1つ

ここまで効率よくお金を貯める節約術についてご紹介してきました。

しかし、一人で家計管理や節約を始める自信がない、具体的に何から始めたらいいかわからない、手っ取り早く家計管理や問題点を把握したいと思う方もいるかもしれません。

そんな時は、お金の専門家であるファイナンシャルプランナーへ相談することをおすすめします。ここでは、ファイナンシャルプランナーの特徴やおすすめの相談先を紹介します。

(1)ファイナンシャルプランナーが解決できること

ファイナンシャルプランナー(以下、FP)とは、家計のホームドクター、お金のかかりつけ医とも呼ばれています。

その理由は、FPの相談範囲が、資産形成、保険、ローン、教育資金、老後資金、相続などと幅広い分野に及ぶためです。

具体的な相談のタイミングの一例は、以下のとおりです。

・子育てを始めるとき

・貯蓄の効率をあげたいとき

・老後のことを考えはじめたとき

・健康が気になったとき

・資産の活用方法で悩んだとき

・固定費を見直したいとき

つまり、FPは生活する上でのお金に関する問題を総合的に解決し、相談者が目指す生活を実現できるようサポートをしてくれると言えるでしょう。

実際にFPに相談することで解決できる代表的なものを、以下に5つご紹介します。

・教育資金などの個別イベントのシミュレーション

・生命保険の見直し

・iDeCoやNISA等の優遇制度や資産運用の提案

・家計管理における助言・提案

※FPが解決できないこと※

FPは、お金に関する幅広い相談に乗ってもらえるメリットがあります。一方で、税金の制度の説明はできるが、具体的な税額の算出などの業務はできません。

また、資産運用や生命保険に関する相談をした場合、具体的な個別商品の契約までできないことがあります。

前者は「税理士」の独占業務であり、後者は「生命保険募集人」などの別途登録等が必要になるため、相談したFPによっては解決できない場合があるため注意が必要です。

(2)お金の専門家ーココザス株式会社ー

ココザス株式会社は、FP相談満足度、サポート満足度などで高い評価を獲得している独立系FPが所属する資産形成コンサルルティング会社です。

以下に当てはまる人は、一度無料セミナーや相談問い合わせをしてみることをオススメします。

・自分に合ったFPがわからない

・数多くいるFPから選ぶのがめんどくさい

・まずはFPへライフプランの相談をしたい

特徴(1)金融の有資格者であるプロのコンサルタントが対応

相談者に寄り添った最適な提案を可能にするため、金融関連の有資格者が多数在籍しています。

また、資格を保有するだけではなく、著名なイベントや講演会など多数の登壇実績を有しており、最新の専門性の習得及び相談実績の蓄積があるコンサルタントが対応してくれます。

特徴(2)お金の悩みを網羅的に相談・解決

単なる相談事業ではなく、ライフデザイン事業として資産形成・テンショック・住宅・不動産領域までと幅広く一社で解決することができます。

お金に関する相談を複数のFPや企業に相談するとなると非常に手間がかかりますが、ココザスではワンストップでお金の悩みを相談・解決することができます。

特徴(3)長期的なフォロー体制

相談者の人生をともに考えるパートナーという仕組みのもと、単発ではなく初回相談から継続的なアフターフォロー体制を構築しています。

中長期的なフォローが行われることで、実際のシミュレーションとライフプランに乖離が発生した場合など、迅速に対応することができ、安心して対応することができます。

短期的な会社の利益ではなく、本当に相談者に寄り添っていないとできない対応です。

まとめ

本記事では、お金を使わないストレス解消法を紹介するとともに、お金で困らない生活を送るための節約生活のコツや具体的な節約方法についてご紹介しました。

お金に関する悩みや生活は、私たちの生活に大きなストレスをもたらしてしまいますが、ストレスと上手に付き合っていくことが大切になります。お金を使わずとも、運動や自分に合った趣味を通じて、ストレス解消は十分可能になります。

そして、お金の悩みや不安を感じないようにするためには、節約や投資などで手元にあるお金を増やしてあげることが大切です。お金で悩まないようにするためには、生活習慣の見直しや家計の見直しがはじめの一歩になります。

一方で、節約生活を送る、投資生活を始めるなど、一人で全てを実施するのは不安があるという方は、お金の専門家に相談するのも選択肢の1つです。

信頼のおけるファイナンシャルプランナーなどからアドバイスをもらうことで、取り組むためのモチベーションにもつながるでしょう。ぜひ、家計の見直しなど、自身がすぐに取り組めることから始めてみてはいかがでしょうか。

「専門家に一度相談してみたい?」「ライフプランや生活の見直しについてしっかりと勉強してみたい」という人は、ぜひココザス株式会社へお問い合わせください。