資産運用における株式投資とは?

「株式投資」とは、株式会社が発行する「株式」に投資する方法です。

株式会社は、投資家からお金を集めて、その資金を元に事業を行うことで企業価値を高めています。株式投資を行なった投資家は、企業価値が高まることで株式を売却して利益を獲得したり、配当金などを受け取ることができます。

また、株式の価格(株価)が変動する仕組みは、基本的に需要と供給のバランスによって決まります。需要(株式を買いたい人)が増えれば株価は上がり、供給(株式を売りたい人)が増えれば株価は下がります。

株式の需要と供給に影響を与える要因としては、企業の将来性や業績、不祥事などの企業特有の要因に加えて、景気や金利、為替などの経済要因、政治や国際情勢、自然災害などの社会的要因が挙げられます。

このような要因や状況を踏まえて、株式投資を行う必要があります。

日本国内における株式投資の実態

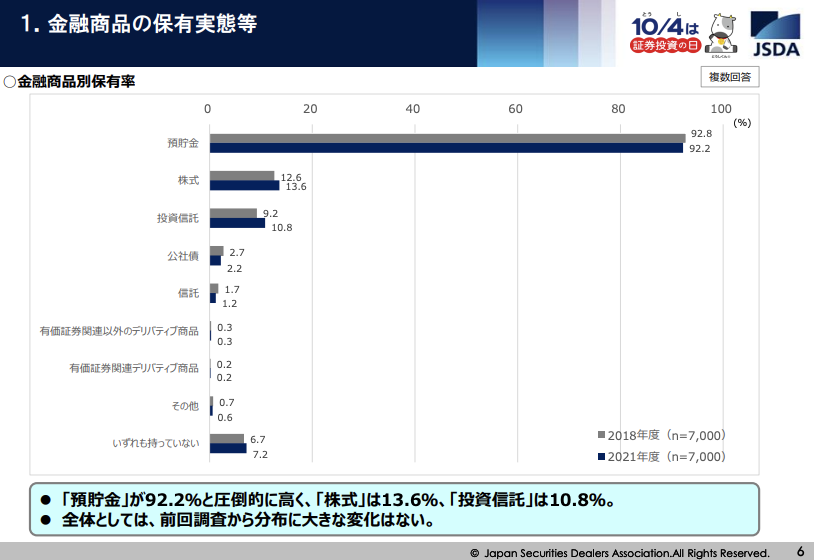

日本国内における株式投資の実施率は、13.6%と約8人に1人が実施しています(2021年)

さらに、何らかの投資を実施している人の中では、日本証券業協会「個人投資家の証券投資に関する意識調査について(2022年)」によると株式投資を実施している人は75.6%でした。

また、株式投資は、預貯金の次に多くの方が実施している資産運用の方法であり、多くの方が資産形成の手段として取り入れていると言えます。

出典|日本証券業協会「令和3年度 証券投資に関する全国調査(個人調査)」

株式投資のメリット・デメリット

株式投資を行う上で、メリットとデメリットを整理しておきましょう。

株式投資の4つのメリット

株式投資を行うことで得られる代表的なメリットは、以下の4つが挙げられます。

1:物価の値上がりによる利益を得られる(キャピタルゲイン)

2:配当金を得られる(インカムゲイン)

3:株主優待を得られる

4:経営参加権が得られる

1:物価の値上がりによる利益を得られる(キャピタルゲイン)

保有する株式が購入金額より値上がりすることで差額が生じ、売却することで利益を獲得できます。この利益をキャピタルゲイン(売買差益)と呼び、株式投資の最大のメリットです。

例えば、1株1,000円の株式を100株購入したのち、1株1,100円へ値上がりした場合を考えます。この場合、1株1,100円のタイミングで全ての株式を売却した場合、「(1,100円ー1,000円)×100株」となり、10,000円の利益が得られる仕組みとなります。

なお、実際に手元に残る利益は、発生した売買差益から手数料や税金を差し引いた金額となります。

2:配当金を得られる(インカムゲイン)

配当金は、企業の業績状況や事業によって得た利益によって株主に分配する仕組みです。通常、保有している株式数に応じて配当金が支払われます。

例えば、100株保有している株式の配当金が1株あたり10円だった場合、「100株×10円」となり1,000円の配当金が得られます。この利益は、インカムゲインと呼ばれます

企業によって配当の年間実施回数や金額は異なります。実施回数は、年1回や半期、四半期に1回など様々です。また、配当金は利益が出ているからといって必ず分配されるものではない点は、注意が必要です。

同じ株式投資を実施する場合は、キャピタルゲインだけではなく、インカムゲインを得られるかという視点で購入銘柄を選ぶことも重要です。

なお、配当金を受け取るためには、特定の株式数を保有していることに加えて、「権利確定日」に株式を保有していることが条件となるため、必ず確認するようにしましょう。

3:株主優待を得られる

株主優待は、企業が株主に対して自社の商品やサービスなどを無償で提供する優待制度です。

全ての株式発行企業が行なっているわけではありませんが、多くの企業は株主優待を実施しています。

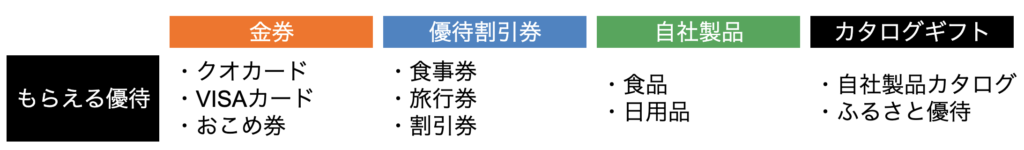

株主優待の内容は企業によって様々ですが、自社製品や割引クーポン、金券などがあります。投資する銘柄を選ぶ際の参考情報や株主優待を投資先選択の判断基準におく場合などもあります。

<主な株主優待の種類>

なお、株主優待を受けるためには、配当金同様、「権利確定日」に株式を保有している必要があります。権利確定日は、決算日など銘柄ごとに毎年決められた日に設定されています。

株主優待を受けるためには、権利確定日の2営業日前までに株式を購入していなければならないため、購入するタイミングには注意が必要です。

4:経営参加権が得られる

株式を保有するメリットの1つとしては、各種利益の獲得以外にも当該企業の経営に参加することができることです。

株主は、企業の組織や事業に関する重要事項などを決定・発表する「株主総会」が開催された際に「議決権」を行使することができます。

議決権とは、株主総会の決議において賛成・反対の票を投じる権利のことであり、保有している株数に応じて与えられており、保有株数が多いほど企業の意思決定に大きな力を及ぼすことができます。

株式投資の4つのデメリット

株式投資を行う場合のデメリットは、以下の4つが挙げられます。

1.株価が値下がりするリスク

2.投資資金を失うリスク

3.取引が成立しないリスク

4.為替差損が発生するリスク(外国株式など)

(1)株価が値下がりするリスク

株価は常に変動しており、企業の業績や経済状況、国内外の政治情勢などの社会的要因などによって株価は上下する可能性をはらんでいます。

株式購入時点では値上がりが期待されていた銘柄であっても、様々な要因によって株価が下落し、購入時の価格を下回る可能性があります。

株式投資をはじめとする金融商品は、元本保証がなく、購入時よりも値下がりした株価で売却した場合、結果的に損失が発生してしまいます。

(2)投資資金を失うリスク

株式投資では、企業の経営不振をはじめとする様々な要因によって株価が暴落すると、大きな損失を出してしまう可能性があります。

さらに、企業が倒産してしまった場合、保有する株式の価値はゼロになるため、投資資金を失ってしまうことになります。

このように、価格変動による損失リスクや倒産などによる信用リスクが株式投資には存在することを理解しておくことが大切です。

(3)取引が成立しないリスク

株式投資では、取引が自身のタイミングで成立しない可能性があります。

株式の取引は、株式の購入者と売却者の両者がいなければ成立しません。そのため、いずれかが極端に多い場合などは、市場で売買がストップすることで、取引が成立しない状況が生まれてしまいます。

このように流動性が低くなるリスクを持った銘柄は、取引が成立しない可能性や価格が大幅に変動する可能性があることを事前に理解しておくことが大切です。

(4)為替差損が発生するリスク(外国株式など)

外国株式などにおいては、売却時の為替の状況によって「為替差損」が発生する恐れがあります。

為替差損とは、外国為替相場の変動によって生じる損失のことです。購入時に比べて、円相場が円安になると利益が生じますが、円高になったときに変動分の損失が生じます。

外国株式などに投資する際には、前述のデメリットに加えて、為替変動リスクがあることを理解した上で、投資計画を立てる必要があります。

株式投資が向いてる人・向いていない人の特徴

株式投資のメリット・デメリットを踏まえて、株式投資が向いている人・向いていない人の特徴をご紹介します。

(1)株式投資に向いている人の特徴

1:情報収集をしっかり実施できる

2:冷静に計画的な判断ができる

3:堅実でギャンブル嫌い

1:情報収集をしっかり実施できる

一つ目の特徴は、投資や投資先企業に関する情報収集や勉強を行えることです。

特に、株式投資においては情報収集が非常に重要です。少ない情報や自分に都合の良い情報、他人から言われた不確かな情報では、投資が成功する可能性は小さくなります。

情報収集や勉強に取り組むことができる人は、様々な情報をもとに、投資判断を行うことができます。それによって、成長性の高い投資対象を見つけたり、下落リスクなどを事前に回避することにつながります。

つまり、投資に対して勉強や情報収集をしっかり行える人は、常に新しい情報を元に、株式投資の判断を行うことができる人だと言えるでしょう。

2:冷静に計画的な判断ができる

二つ目は、冷静かつ計画的な判断ができることです。

株式投資を行う目的は、資産を増やすことです。つまり、利益を増やすことに加えて、損失を最小限に止める必要があると言えます。

株式投資では、様々な「バイアス」がかかります。例えば、確証バイアスと呼ばれる「値下がりしたけど、きっとまた値上がりする」といった根拠のない思考に陥ってしまうことです。

このように感情で投資判断を行なってしまうと、思わぬ損失を出してしまう場合があります。

そのため、利益を出すことはもちろんのこと、損失を大きくしないという観点から冷静に計画的な判断ができることが大切です。

3:堅実でギャンブル嫌い

最後は、堅実でギャンブル嫌いなことです。

株式投資は、ギャンブルではなく、しっかりとした知識や情報を元に行うことで利益を得る資産運用の手段の1つです。

決して、ギャンブルのように誰もが利益を得ることができる、運で利益が上がる、遊び半分で取り組めるものではないことを理解することが大切です。

そのため、堅実に知識や情報を集めて、積み上げていける人が株式投資に向いていると言えるでしょう。

(2)株式投資に向いていない人の特徴

次は、反対に株式投資に向いていない人の特徴をご紹介します。基本的には、向いている人の特徴の正反対に該当する人は、株式投資は実施しない方が賢明です。

1:他人の情報を鵜呑みにしやすい

2:感情的に物事を判断しやすい

3:ギャンブルが好き

最近では、ネットやSNSなどで株式投資に関する様々な情報を得ることができます。しかし、それらの情報が全て正しいとは限りません。

自身にとって都合の良い情報やうまい情報ばかりを集め、鵜呑みにしてしまっては、誤った投資判断によって損失を出してしまうこともあります。

また、株価の上下に対して感情的に売買の判断を下したり、下せなかったりしてしまっては、利益を出せなかったり、損失を大きくしてしまう可能性などもあります。

さらには、株式投資をギャンブルの延長線で考えてしまっては、資産を増やすどころか、減らしてしまうことになるでしょう。

このように、株式投資はしっかりとした知識や情報に基づいて、冷静に判断することが重要であり、これらの行動を取れない人は株式投資に向いていないと言えます。

株式投資で失敗しないポイント

資産運用の初心者の方で、株式投資で失敗しないために押さえておくべきポイントをご紹介します。

(2)分散投資を行う

(3)自分の投資スタイル(ルール)を持つ

(4)余剰資金で投資を行う

(1)投資対象の企業をしっかり理解する

株式投資は、特定の企業が成長するであろう可能性に投資することです。そのため、その企業の株価が上昇するかを、しっかりと把握しておく必要があります。

具体的にどのような観点で企業の特徴や状況を理解すれば良いか、具体的な視点は以下の通りです。

・事業を展開する業界の市場性や成長性

・業界における対象企業の位置付けや優位性

・企業の財務の健全性

・株価の妥当性(ROEなど)

・将来的なリスクや発生確率

・経営ビジョンや経営計画の確からしさ

これらの情報を元に、投資を行うことで利益を獲得する可能性を高めることができます。しかし、想定していない株価下落などもあり得ますが、情報をしっかり把握していれば損失を最小限にすることは容易です。

なお、これらの情報は有価証券報告書や決算報告資料など、インターネット上で誰もが確認することができるため、投資する前に一度はチェックするようにしましょう。

(2)分散投資を行う

株式投資においても、投資の基本である分散投資を行いましょう。

株式投資における分散投資は、複数の企業に投資すること、複数回に分けて投資することの2種類があります。

複数の企業に投資することは、10の会社の株式を購入していれば、仮にその中の1社が値下がり、倒産したとしても損失は10分の1に留まります。さらには、他の9社で利益を出すことができれば、トータルで利益を確保することが可能です。

一方、1社のみに投資をしていれば、値下がり=損失となってしまいます。

また、複数回に分けて投資することは、時間的に購入時期を分散させることを意味しています。現在の株価が高いのか安いのかを判断するのは簡単ではありません。

しかし、購入タイミングを複数回に分けることで、全体での購入金額を下げることができるため、損失リスクを減らすことにつながります。

株式投資においては、利益を獲得することはもちろん大事ですが、損失を出さないことも同程度重要であることを理解しておきましょう。

(3)自分の投資スタイル(ルール)を持つ

株式投資を始め、資産運用は自分の投資スタイル、運用方針を決めておくことが大切です。

短期間で売買を繰り返してキャピタルゲインを狙うのか、長期投資で複利効果を活用したインカムゲインを狙うのか、株主優待で普段の生活を豊かにするのかなど、様々な目的や運用方針があります。

また、株価が値下がりした場合、どの程度の損失が発生したら損切りをするかなど、投資判断のマイルールを事前に決めておくことで、常に冷静に判断を行うことができます。

資産運用経験の少ない初心者の方などは、長期投資と分散投資を基本とした運用方針を立てると良いでしょう。

(4)余剰資金で投資を行う

投資全般に共通しているのが、生活資金を除外した、余剰資金で投資を行うことです。

生活資金が足りないのに投資で損失を出してしまっては、日常生活すらままならない可能性があります。

このような場合は、まずは生活資金の見直しや家計の見直しを行うことで、不必要な出費などがないかを確認するようにしましょう。

自身で難しい場合はお金の専門家への相談も大切

ココザス株式会社は、FP相談満足度、サポート満足度など高評価を獲得している独立系FPが所属する資産形成コンサルルティング会社です。

以下に当てはまる人は、一度無料セミナーや相談問い合わせをしてみることをオススメします。

・自分に合った資産運用がわからない

・数多くいるFPから選ぶのがめんどくさい

・ライフプランや資産形成の相談をしたい

1:金融の有資格者であるプロのコンサルタントが対応

相談者に寄り添った最適な提案を可能にするため、金融関連の有資格者が多数在籍しています。

また、資格を保有するだけではなく、著名なイベントや講演会など多数の登壇実績を有しており、最新の専門性の習得及び相談実績の蓄積があるコンサルタントが対応してくれます。

2:お金の悩みを網羅的に相談・解決

単なる相談事業ではなく、ライフデザイン事業として資産形成・テンショック・住宅・不動産領域までと幅広く一社で解決することができます。

お金に関する相談を複数のFPや企業に相談するとなると非常に手間がかかりますが、ココザスではワンストップでお金の悩みを相談・解決することができます。

3:長期的なフォロー体制

相談者の人生をともに考えるパートナーという仕組みのもと、単発ではなく初回相談から継続的なアフターフォロー体制を構築しています。

中長期的なフォローが行われることで、実際のシミュレーションとライフプランに乖離が発生した場合など、迅速に対応することができ、安心して対応することができます。

短期的な会社の利益ではなく、本当に相談者に寄り添っていないとできない対応です。

株式投資に関するよくある質問

株式投資を始めるにあたって、よくある質問や気になる疑問などをいくつかご紹介します。

Q:株式投資を始めるためにどの程度の資金があれば良いですか?

A:多くの企業が単元株数を減らす傾向にあり、手頃な資金で買える銘柄が増えています。

株式を買うために必要な資金は、通常株価×購入株数で計算します。(実際は別途手数料も必要)例えば、ある銘柄を株価300円の時に100株買う場合は、「300円×100株」で3万円が必要となります。

最近では、1株から株式を購入できる単元未満株なども増えており、より手頃な資金で株式投資を始めることができるようになっています。

Q:株式投資する株式銘柄はどのように選んだらいいですか?

A:投資先の銘柄選びには、次の5つのポイントを押さえて検討してみましょう。

2:ニュースなどで話題になっている会社を選ぶ

3:魅力的な株主優待がある会社を選ぶ

4:配当金の金額で選ぶ

5:割安感(投資指標)で選ぶ

まとめ

本記事では、資産運用における「株式投資」の特徴、メリットやデメリット、株式投資を初心者が始める際の注意点やポイントをご紹介しました。

株式投資は、日本人の約8人に1人が実施しており、投資実施者の約8割の人が取り組んでいる資産運用の中で最も有名な投資方法です。正しく投資を行うことで、効率よく資産を形成することができます。

一方で、正しい情報を身につけない、感情的に投資を行なってしまうなどしてしまうと、損失を出してしまう可能性も十分あります。

資産運用の初心者の方は、長期投資、分散投資を基本方針として、気になる企業などを調べてみることから始めて、株式投資を始めてみてはいかがでしょうか? また、「専門家に一度相談してみたい?」「資産運用についてしっかりと勉強してみたい」という人は、ぜひココザス株式会社へお問い合わせください。