将来かかるお金はいくら?

将来かかるお金は生活費などの他に、以下の4つが挙げられます。

(2)教育資金

(3)住宅取得資金

(4)介護資金

それぞれいくらかかるのか、ひとつずつ確認しておきましょう。

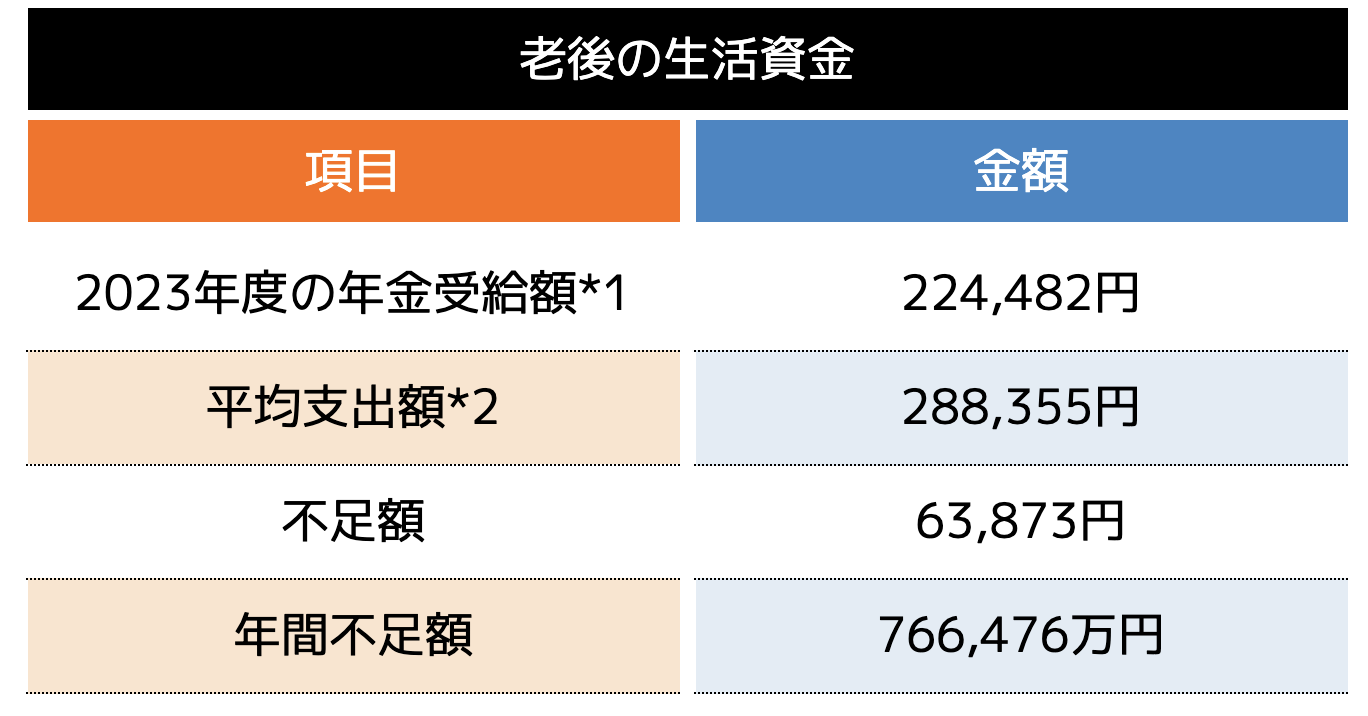

(1)老後資金は約2,000万円

老後資金は約2,000万円必要とされており、いわゆる「老後2,000万円問題」のことを指します。

老後2,000万円問題とは、2019年に金融庁の市場ワーキング・グループによる金融審議会で、公的年金だけでは老後の生活資金が2,000万円不足するという問題です。

老後は年金を受給して生計を立てますが、平均支出を差し引くと以下の表のとおりマイナスとなります。

引用*1|2023年度の年金受給額

引用*2|平均支出額

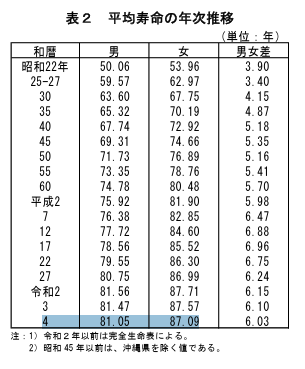

厚生労働省が発表した「平均余命 」を確認すると、以下の画像のとおり、日本人の平均寿命が男性で81.05 年、女性の平均寿命は87. 09歳と、定年退職後から20年近い年数であることがわかります。

さらに、近年では「人生100年時代」とも呼ばれ、平均寿命より長生きされる方も増えてきました。そのため老後資金は20年ではなく、30年近い生活資金が求められています。そのため約2,000万円ほどの老後資金が必要です。

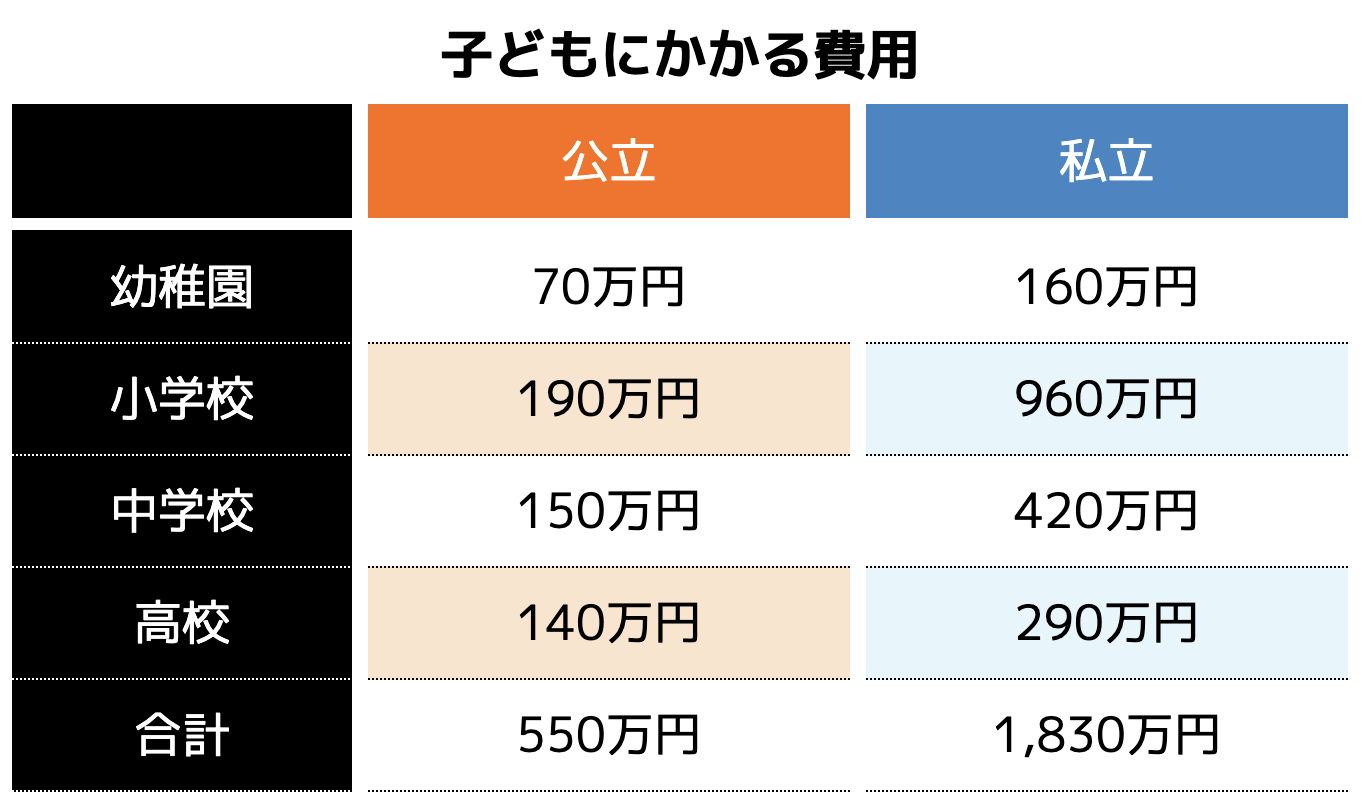

(2)教育資金は子ども一人で1,000万円~3,000万円

子どもが幼稚園から大学卒業までかかる費用は約1,000万円〜3,000万円となります。以下の表は文部科学省が発表した「平成30年度子供の学習費調査の結果について」をまとめたものです。

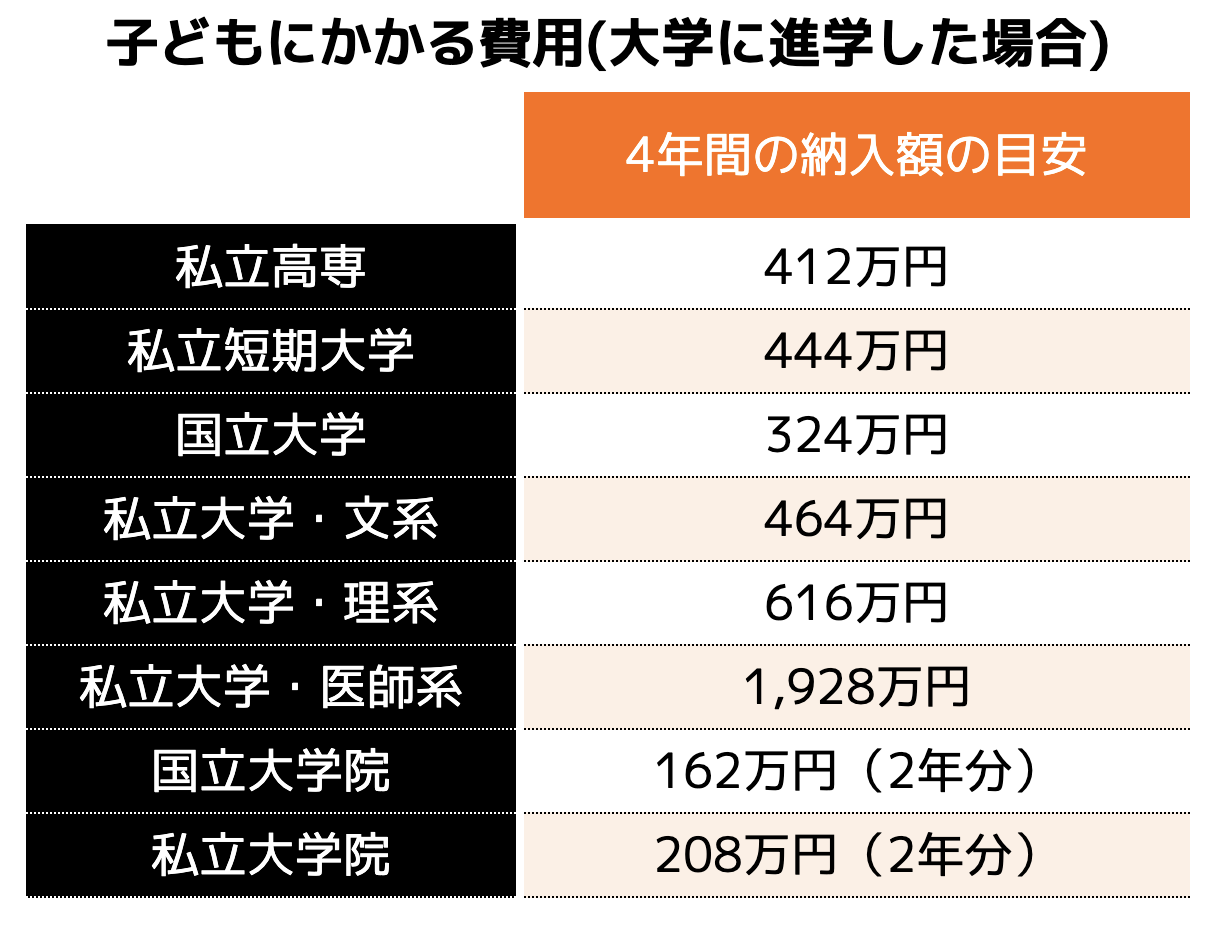

さらに大学へ進学した場合、4年間で以下の教育費用が掛かります。

大学まで通うとなると、最低でも1,000万円近い費用が必要となり、さらに医師系の大学であれば、3,000万円以上の教育費用がかかります。

上記に加えて習い事や塾、一人暮らしの費用などを含めると、上記の費用よりさらに大きな金額を用意しておかなければいけません。

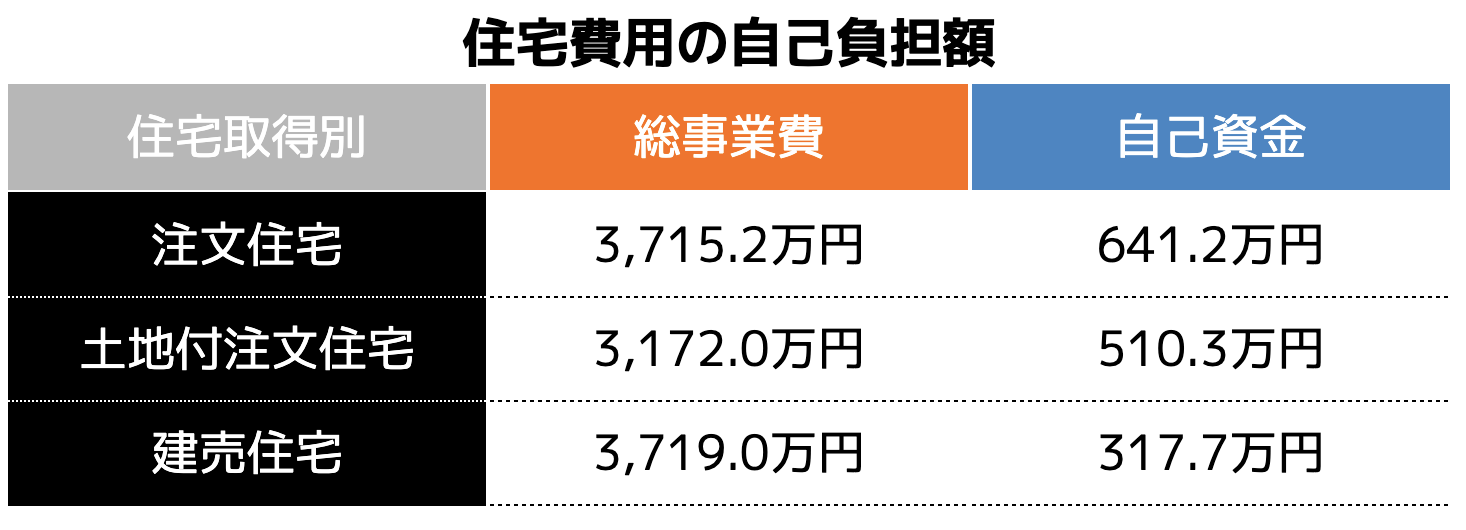

(3)住宅取得費用は300万円〜600万円

住宅費用の自己負担額は、約300万円〜600万円が必要とされています。一般的に住宅を取得する際は、住宅ローンを使用しますが、諸費用に関してはローン対象外としている金融機関も多いため、自己資金のねん出が必要です。

以下の表は2022年度のフラット35の利用者を集計した住宅取得別の建築費用と自己資金の全国平均金額を表したものです。

取得する建物によって異なりますが、最低でも300万円以上が必要となることがわかります。

(4)介護費用は約500万円

介護費用はおおよそ500万円必要です。公益財団法人 生命保険文化センターが公表した「生命保険に関する全国実態調査」によると、在宅介護費用の平均は月7.8万円であることがわかります。

平均介護期間は4. 7年(54.5ヶ月)であることから、約500万円という金額が算出されます。

ただし、要介護認定を受け、要支援1・2もしくは要介護1〜5と認められた場合、公的介護保険サービスを利用することができます。

介護度が重度になるほど、給付限度額が1割〜3割まで増えていき、自己負担額を抑えることができますが、将来のことであるため、最低でも500万円が必要と認識しておきましょう。

将来必要なお金に対処する方法とは

将来必要なお金を用意するためには以下の3つの方法が挙げられます。

(2)副業などで収入を増やす

(3)資産形成や投資で増やす

ひとつずつ確認しておきましょう。

(1)月々節約を行う

月々支出額をみなし、節約を行って貯蓄を行うようにしましょう。お金を貯めるとなると、貯蓄をイメージする方も多いですが、日本の定期預金の金利の低さを考慮すると、より多くの貯蓄を行わないと将来に備えることができません。

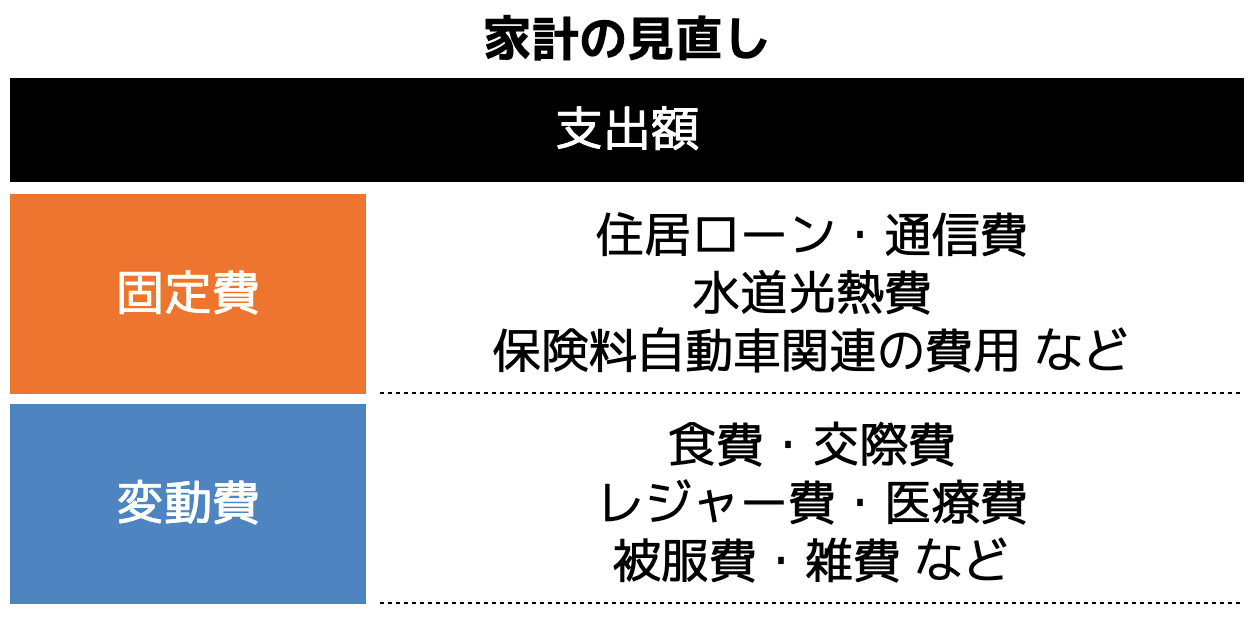

そのため、家計の見直しを行い、支出額を細かくチェックして節約する必要があります。

支出額には「固定費」と「変動費」の2種類あります。

一般的には食費などの変動費の節約を考える方が多いですが、より多くの金額を節約するには固定費がおすすめです。

例えば住宅ローンを借入している方は、他の銀行に融資の借り換えをすることで、月々の返済額を抑えることもできます。

しかし固定費の削減は、複数の会社を比較しなければいけず、手間がかかってしまいます。その際相談できるのが、ファイナンシャルプランナーです。

ファイナンシャルプランナーはお金のスペシャリストであり、固定費の削減方法などを提案してくれます。

(2)副業などで収入を増やす

自分の特技や仕事を活かして副業などをはじめ、収入を増やす方法です。副業にはさまざまありますが、主な例を挙げると以下の項目があります。

・Webライター

・プログラミング

・せどり

・アフィリエイト

・Webデザイナー

・youtuber 投資

自分に合った方法で収入を増やせれば、楽しみながら副業をすることができます。ただし、会社員の方は、会社で副業を禁止している場合もあるため、事前に会社規定を確認しておきましょう。

(3)資産形成や投資で増やす

資産形成や投資で将来のお金を貯めておく方も多いです。資産形成や投資であれば、大きな時間が取られることなく、効率よく資産を増やすことができます。

資産形成は自身のお金を運用し、利益を積み上げていく方法です。しかし資産形成にもさまざまな方法があり、それぞれ運用方法やリスクが異なります。

そのため自分に合った資産形成方法を始めなければ、損をする可能性もあるでしょう。次の項では、おすすめな資産形成方法を紹介します。

おすすめな4つの資産形成

将来のお金に不安のある方におすすめな資産形成方法は以下の4つです。

(2)iDeCo

(3)投資信託

(4)不動産投資

ひとつずつどのような資産形成なのかについて確認しておきましょう。

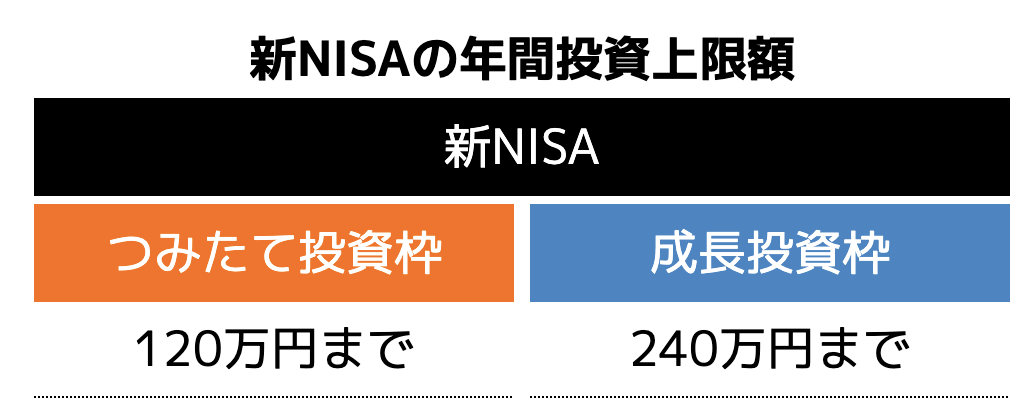

(1)新NISA

・長期運用ができる人

・安定した利益を得たい人

新NISAとは2024年度よりスタートする少額投資非課税制度の一種です。本来投資で得た運用益には20.315%の税率を掛けた税金を納税しなければいけませんが、新NISAの運用益に対しては非課税となる特徴があります。

新NISAは「つみたて投資枠」と「成長投資枠」の2種類あり、それぞれ1年間で運用できる金額に上限が設けられています。

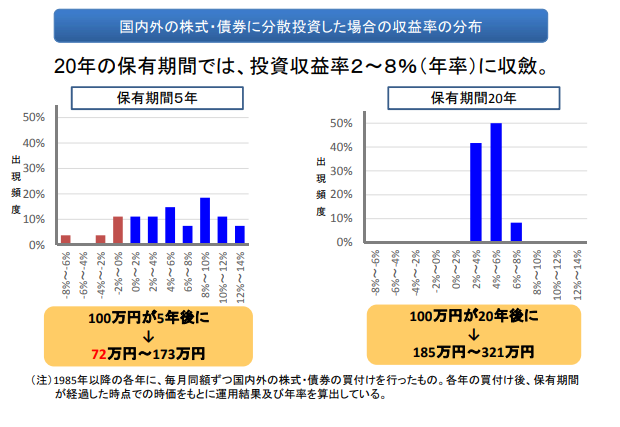

また新NISAの利回りは、以下の画像のとおり、20年間運用することで元本割れのリスクを失くすこともできます。

引用|金融庁「つみたてNISAについて」

一方で5年未満などでは元本割れする可能性もある点は注意しなければいけません。しかし利回りが2%〜8%前後に集約されるため、安定して資産を増やすことができる資産形成方法です。

(2)iDeCo

・60歳までは安定した収入を得られる人

・節税も検討している人

iDeCoとは個人で好きな掛け金を設定して運用できる個人型確定拠出年金のことです。毎月5,000円から始めることができ、掛金は所得控除となるため、節税しながら運用が可能です。

ただし、原則60歳になるまでは利益を引き出すことはできません。そのため、途中でお金が必要となっても、iDeCoの運用金額は充てにできないデメリットがあります。

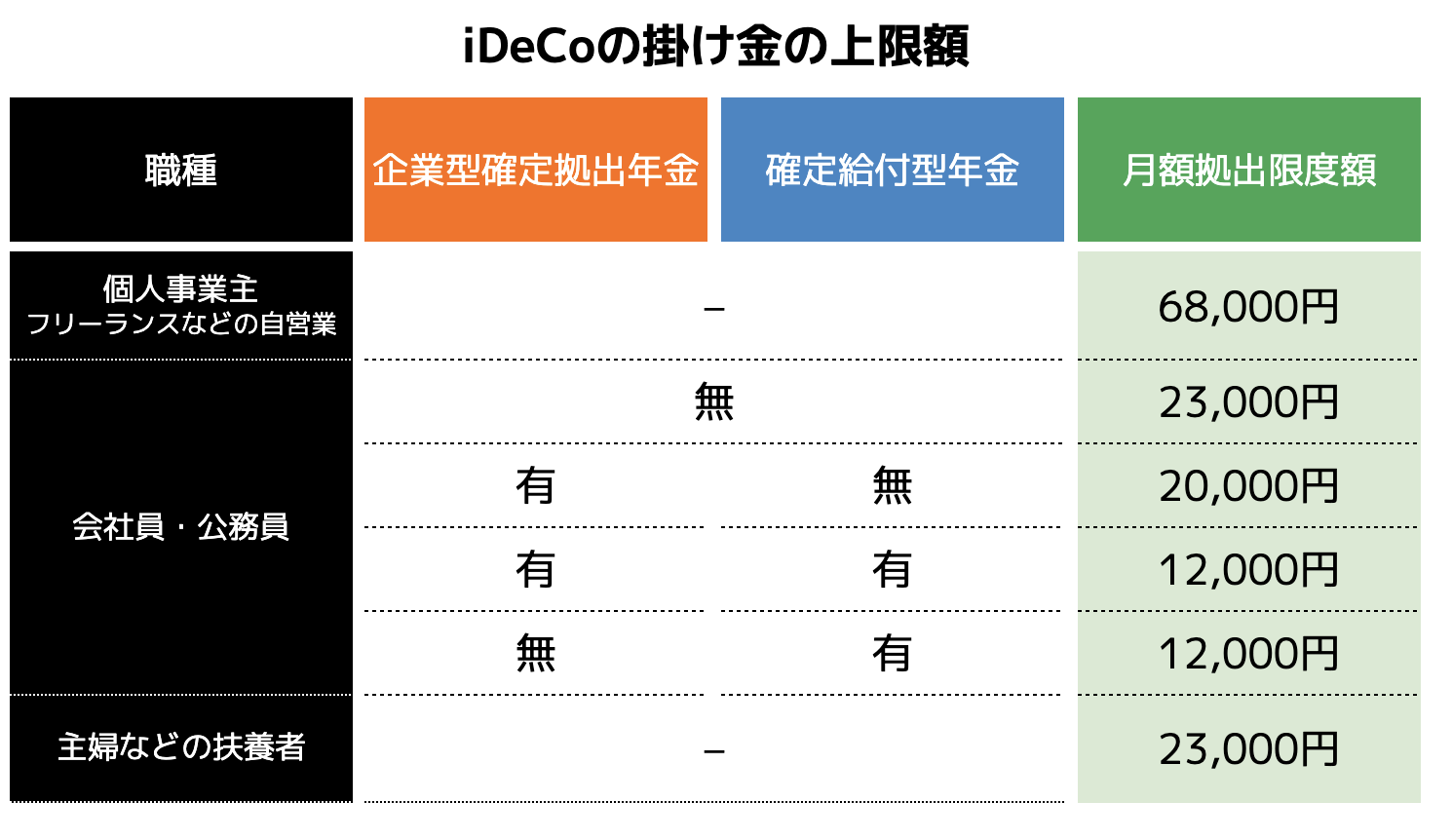

また掛金は以下の表のとおり職業や勤務先によって上限額が設けられています。

そのため、節税できる金額には注意しなければいけません。

とはいえ、iDeCoの平均利回りは,企業年金連合会が発表した確定拠出年金に関する実態調査|統計資料によると、以下の画像のとおり2021年度の利回りは平均3%〜5%程度と安定しています。

そのため60歳までに必要な資金の見込みはあるものの、老後の生活が不安だという方におすすめな資産形成方法です。

(3)投資信託

・専門家に一任したい人

・少額から始めてみたい人

投資信託は、専門家であるファンドが複数の投資家から資金を集め、株式や債券などに投資し、運用して得られる利益を投資家へ分配する方法です。

専門家が投資先の選定と運用を行ってくれるため、資産形成初心者に人気のある方法の1つです。

しかし金融市場などに大きな動きがあった場合、株価なども変動する可能性も高いため、専門家に一任したからといっても、損失が生じるリスクは伴います。

しかし投資信託は100円から始められる証券会社も増えてきたため、少額から始めてみたいという方におすすめです。

(4)不動産投資

・安定した収益が欲しい人

・大きな利益が狙いたい人

不動産投資は、アパートや駐車場、テナントなどを購入して第三者に貸し出し家賃を得る方法です。

賃貸需要が高いエリアの物件に投資できれば安定的に収入が得られるうえ、売却による利益を狙うことも可能です。そのため、資産形成の中でも大きな利益を得られる方法でもあります。

ただし、投資額が大きくなるため、金融機関の融資を利用する必要があります。融資の審査が通らなければ始めることができない、比較的難易度が高い資産形成方法です。

とはいえ、金融機関の融資審査は、申込者の年収などより、物件の収益性や立地などを優先するため、優良物件を見つけることができるかがポイントとなります。

資産形成を始める際の注意点

おすすめな資産形成方法を紹介しましたが、すぐに始めると運用にうまくいかず失敗する可能性も高まります。そのため、まずは以下の3点を理解しておきましょう。

(2)長期的な目線で運用する

(3)専門家にサポートをもらう

(1)100%増えるわけではない

資産形成を始めたからといって、100%資金が増えるわけではないという点は理解しておきましょう。

どの資産形成にも、損失が生じるリスクは伴います。新NISAや投資信託など、株式をメインとする資産形成は、株価や為替、金利などの暴落の影響を大きく受けます。

各国の政策や、経済指標、重要人の発言などによって、値動きは大きくなるため、一気に資産が増えることもあれば、大きく損失が生まれる場合もあります。

そのため、資産形成を始める資金は、「損失が出ても問題ない金額」にしなければいけません。万が一貯金の全額や、毎月の余剰金を全て資産形成に回してしまうと、損失時には生活が困難になる可能性も高まります。

そのため、資産形成は100%増えるという認識をやめ、資金の管理を行いながら始めることが大切です。

(2)長期的な目線で運用する

資産形成は10年や20年と長期的な目線で運用しましょう。1年や3年などの短期間では、大きな利益が見込めないうえ、元本割れする可能性も高まります。

特に資産形成初心者の方は、「短期間で利益が出るもの」と思いがちですが、実際は10年以上の長期運用によって利益が安定します。

もちろんその時の市場などによっては、すぐに大きな利益が出る場合もあります。しかしあくまで資産形成は長期運用。短期的な利益に一喜一憂せず、長い目で運用することを意識しましょう。

(3)専門家にサポートをもらう

自分の資金力などに合わせてファイナンシャルプランナーなどの専門家にサポートを行ってもらうことをおすすめします。

資産形成は、資金力や資産形成に費やせる時間によって運用成果が異なります。そのため、ネットなどで情報を入手しても、利益が出るという保証もなければ、成功するとは限りません。

自分に合った方法を見つけるためにも、ファイナンシャルプランナーにおすすめな資産形成を提案してもらう方が、成功率を高めることができます。

資金が無くなってしまえば資産形成を続けることができなくなるため、専門家に相談してサポートを受けながら始めるようにしましょう。

将来のお金が不安な方はココザスの無料相談を利用しよう

ココザスはファイナンシャルプランナーとして、お客様の資産形成のサポートを行っております。新NISAやiDeCo、投資信託など、多種多様な商品から、お客様に合った方法をご提案させていただきます。

また資産形成初心者の方に向けて、基礎知識や運用方法、節約方法などもサポートしております。相談料も何度でも無料ですので、将来のお金に不安がある方は、ぜひ一度ご相談ください

まとめ

将来は老後資金や子どもの教育資金、介護資金など、さまざまな費用が必要となります。不要も高額なため、早い段階から貯蓄しておかなければいけません。

しかし単純に節約するだけでは効率が悪いため、資産形成がおすすめです。ファイナンシャルプランナーに相談すれば、自分の資金力に合わせた運用を始められるため、専門家のサポートを受けながら始めましょう。