投資資金と現金の割合はどのくらい?

毎月の余剰金から投資に回す資金を決めるのが一般的ですが、どれくらいの割合にすればよいのでしょうか。ここでは現金と投資の割合の目安について紹介します。

(1)貯金7割投資3割が目安

投資家によって異なりますが、余剰金のうち貯金が7割、投資3割が1つの目安とされています。

余剰金とは毎月の給与などの収入からローンや生活費、光熱費などを差し引いた手残り金額を指します。

目安の割合は各家庭によって異なります。貯金を重視する方もいらっしゃれば、投資経験が豊富な人は割合を逆にしている場合もあります。

明確に割合に決まりはないので任意の額を設定できますが、初心者の方は損失が生じるリスクが高いため、貯金割合の方を多くしていた方が良いでしょう。

(2)世帯別投資割合

次に世帯別投資割合を見てみましょう。

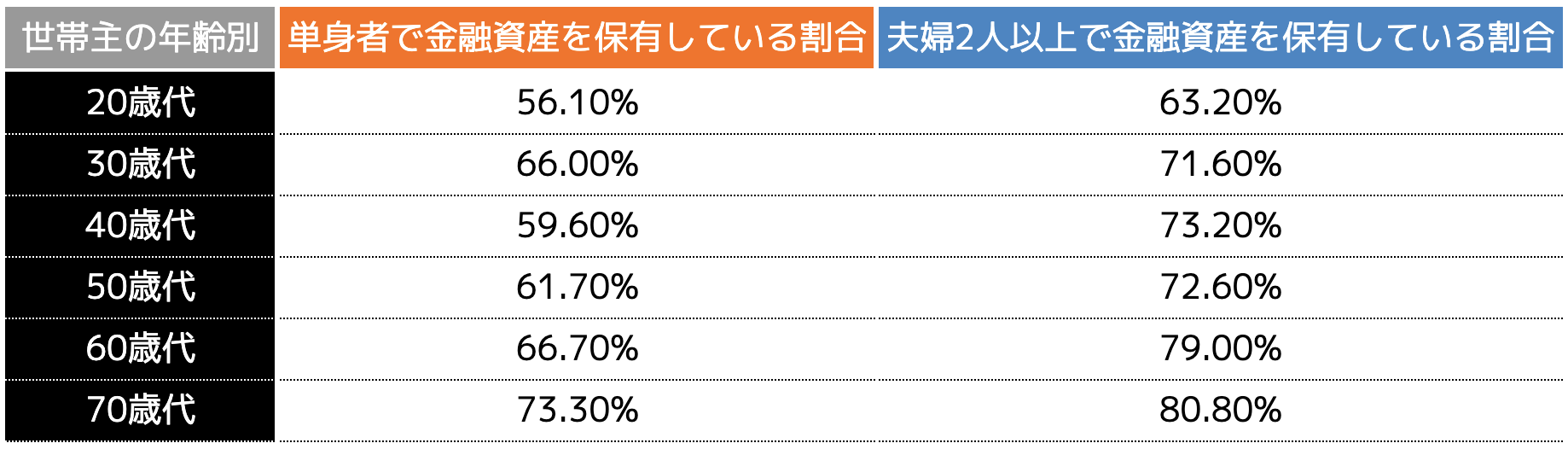

金融広報中央委員会の「家計の金融行動に関する世論調査[総世帯](令和5年)」によると、単身者と夫婦2人以上の世帯で金融資産を保有している割合は以下の表のとおりです。

年齢が高くなるにつれて、金融資産を保有される方が増えていることがわかります。

さらに夫婦になると、単身者より金融資産を保有している世帯が多いです。

子供の教育資金を考慮していたり、共働きによって収入が安定しているなどが要因として考えられます。

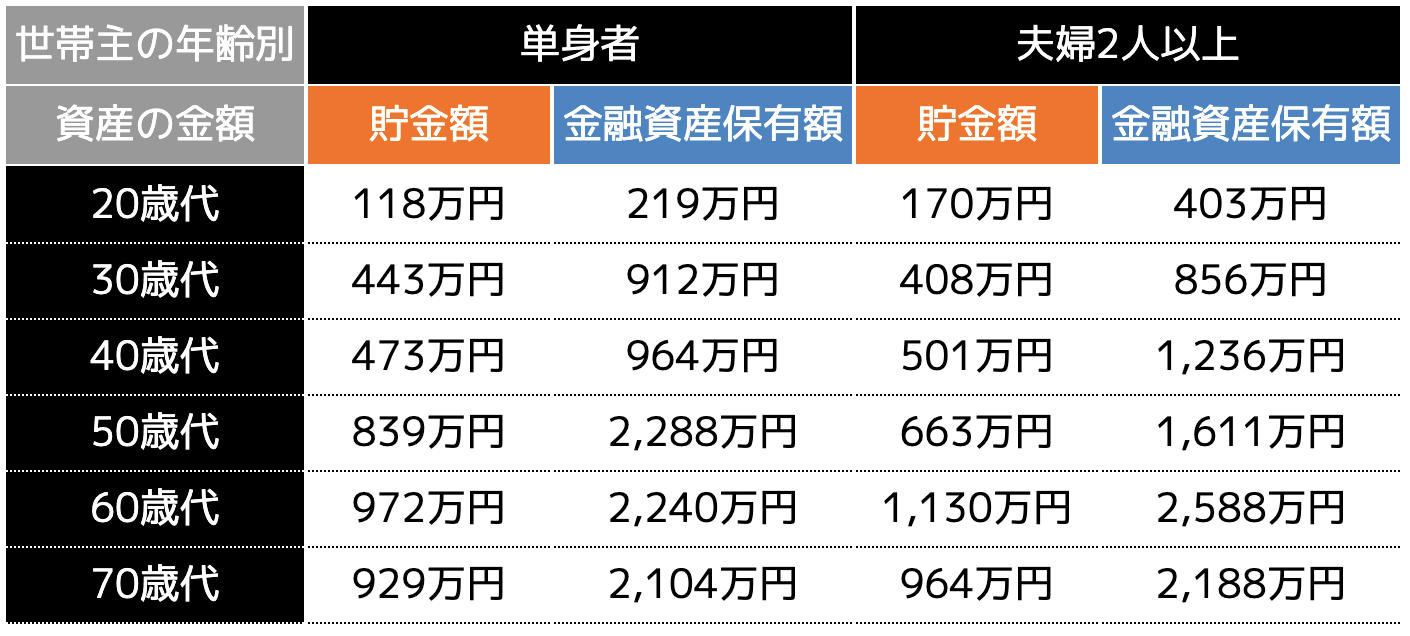

以下の表は、単身者と夫婦2人以上での貯金額と金融資産額の平均を表したものです。

金融資産を保有されている方は、貯金の2倍以上の資産を保有されていることがわかります。

つまり、投資などを行っていると、金融資産が増えるだけでなく貯金も増える傾向にあるということです。

(3)日本と世界の投資資金割合

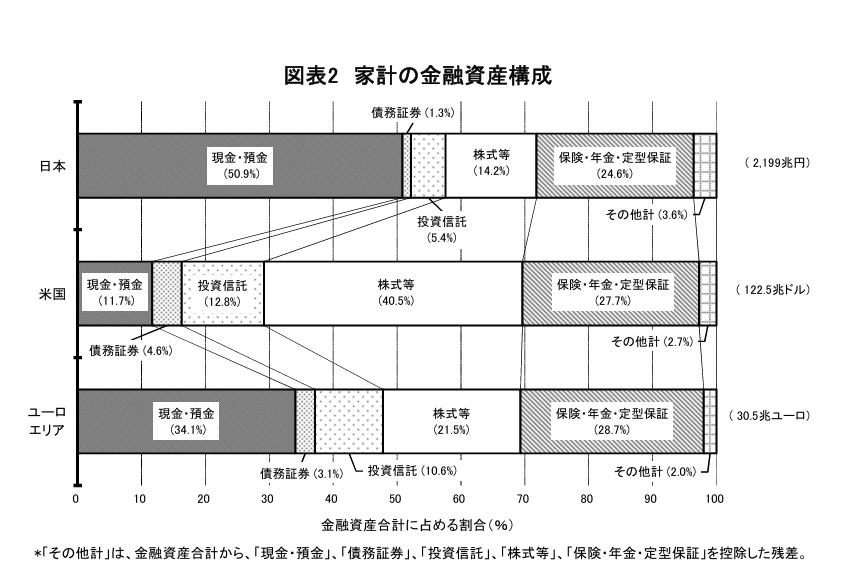

世界と比較した際、日本はどれくらいの資金を投資に回しているのでしょうか。

下図は、日本銀行調査統計局が2024年4月に公表した「資金循環の日米欧比較」から家計の金融資産構成を表したものです。

見て分かるとおり、日本は米国やユーロ諸国と比較すると、現金や貯金の割合が多く、投資などで運用している割合が少ないことがわかります。

米国では株式への投資が多く、ユーロは貯金と投資のバランスを取っている傾向にあります。

一方日本は、リスクをかけたくないという考えを持つ人も多いことから、保守的な資産配分になっていると考えられるでしょう。

もちろん世界各国に合わせる必要はありませんが、世界経済の中心である米国が株式への投資意識が高いため、今後日本でも投資に資金を回す人も多くなる可能性があります。

投資割合を決める際の注意点

貯金が7割、現金が3割という目安を紹介しましたが、各家庭によって投資割合は異なります。

投資割合は自分で決めることができますが、以下の3点に注意して設定することをおすすめします。

(2)貯金がない方は貯金を優先する

(3)投資目標を設定する

1つずつ確認していきましょう。

(1)生活に支障が出ない金額で始める

投資額を決める際は、損失が生じても生活に支障が出ない金額で始めることが大切です。

投資はお金を運用して増やしていくことが目的ですが、必ず増えるという保証はありません。場合によっては大損失が生じ、投資額が0円になることもあるでしょう。

そのような事態になった際、投資額の割合が多いと生活費が不足してしまい、生活に支障をきたす可能性も考えられます。

また冠婚葬祭、住宅のリフォーム費用など、イレギュラーな支出が発生する場合もあります。そのため、生活に支障がでない金額から始めることが大切です。

(2)貯金がない方は貯金を優先する

貯金がない方は、まずは投資でお金を増やそうとするのではなく、貯金を優先するようにしましょう。

貯金がない方に限って、一度に大きな金額を運用したり無理に増やそうと考える人が多く見受けられます。先ほどもお伝えしたとおり、投資は必ず増えるわけではないため、無理な運用は危険です。

まずは、月々の支出の見直しを行い、節約して貯金をしていきます。

ある程度貯金も貯まり、投資できるほど余裕が生まれれば、精神的にも安定します。

貯金がないと、目先の値動きに一喜一憂してしまいがちとなるため、投資がギャンブルになる可能性が高いです。

まずはお金を貯めるところから始めましょう。

(3)投資目標を設定する

投資目標を決めておくと、投資額が決めやすくなります。

例えば新NISAで20年間運用して1,000万円に増やしたいとします。

新NISAの利回りを5%と仮定すると、下図のとおり毎月48,658円運用する必要があると判断できます。

投資目標は人によって必要なお金が異なるため、事前に金融庁の「つみたてシミュレーター」を活用すると良いでしょう。

なお、投資方法によって利回りは異なるうえ、一定の物ではありません。投資する銘柄や金融商品によって大きく異なる点には十分注意しましょう。

投資に回すお金がないとき

投資に回す資金がない方は、貯金を崩してまで始めるリスクは取らない方がよいです。

まずは、運用資金を作ることから始めるところから始めましょう。

ここでは投資に回すお金がないときの運用資金の作り方について紹介します。

(1)支出を削減してから投資に回す

はじめに支出項目をすべてチェックし、節約できる項目や無駄な支出を失くし、運用資金を作りましょう。

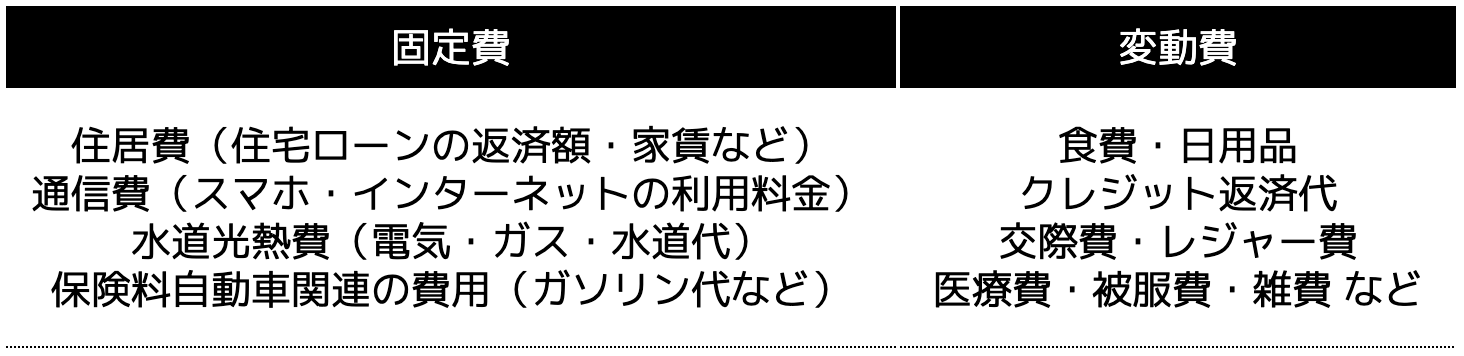

一般的な家庭では、以下の表のような固定費と変動費の支出があります。

固定費は毎月金額がある程度一定な費用に対し、変動費は毎月金額が変動する項目です。

一般的に変動費より固定費の方が金額が大きいため、固定費を削減するとより多くの運用資金を作ることができます。

しかし、固定費の見直しは時間と手間がかかります。住居費であれば、住宅ローンの金利を各社比較しなければいけず、スマホなどの支出は各キャリアへプランの料金確認をしていかなければいけません。

そのため、固定費の見直しをする際は、専門家であるファイナンシャルプランナーなどに相談し、どの項目がいくら見直しできるか聞くと良いでしょう。

変動費に関しては、自身で見直しできる項目です。日用品や食費などを節約できれば1年間で数万円の運用資金を作ることができるでしょう。

(2)副収入を作る

運用資金がない方は、副収入を作るのも1つの方法です。

支出の削減だけでなく、アルバイトや副業など、自分のスキルを活用してお金をかけずに資金を作れば、損失リスクなしで投資資金を作ることが可能です。

同時に貯金額も増やすことができるため、資金作りから始めるのも1つの選択肢と言えるでしょう。

無理に少額で投資を始めるのではなく、まずは副収入を作るのも投資を始めるうえで大切です。

(3)数年後に投資を始める

運用資金がない方は、すぐに始めるのではなく数年後に投資を始めるのも1つの選択肢です。

投資は運用額が大きいほど得られる利益も大きくなります。

初心者の方は、リスクを抑えるためにも少額で始めることが大切ですが、無理に今すぐ始めるのではなく、専門家へ相談したり、投資の勉強をする時間を設けるなどに費やした方が効率的です。

また、その期間で資金を作ったりすると、数年後にある程度知識と資金を持った状態で始めることができるでしょう。

運用資金がない方は、今すぐ始めるのではなく、しっかりステップを踏んでからスタートする方法もおすすめです。

投資を始める際のポイント

ここでは投資を始める際のポイントを3点紹介します。

(2)定期的に投資の見直しを行う

(3)専門家のサポートを受ける

1つずつ紹介します。

(1)長期・分散・積立投資を行う

投資の多くは長期・分散・積立投資を行うことで利益が安定します。

長期投資とは、10年20年と長い間運用することです。投資で得た利息や配当金といった運用益も元本に加える複利効果も大きくなり、なおかつ日々の値動きに一喜一憂せずに済むため、精神的にも安定する特徴があります。

分散投資は、1つの投資方法だけに投資するのではなく、複数の投資方法や銘柄に投資する方法です。

1つの投資先だけで運用すると、損失が発生した時の金額も大きくなる傾向にあります。

複数の投資先に資金を分散して投資しておけば、運用資金が0円になるリスクを大幅に軽減できます。

積立投資とは、一定の期間ごとに一定の金額ずつ同じ銘柄を購入していく投資手法のことです。購入タイミングに悩むことがなく、時間分散によってリスクを軽減できる特徴があります。

これらの3つの方法をすべて実行することで、大幅な価格変動による損失を抑えて、安定した利益を生み出すことができるのです。

(2)定期的に投資の見直しを行う

分散投資をしていると、利益が出ている投資先もあれば、損失が嵩んでいる投資先もあるため、定期的に見直しを行う必要があります。

見直しをしないまま運用すると、損失が嵩むリスクも高まり、最悪の場合利益より損失の方が大きくなる可能性も発生します。

そのため、3年や5年など、一定期間が運用したタイミングで投資先の見直しを検討すると良いでしょう。

(3)専門家のサポートを受ける

投資を始める際は、ファイナンシャルプランナーなどに相談するところからスタートしましょう。

ファイナンシャルプランナーへ相談すれば、投資の基礎を教えてもらうことができ、さらに自分に合った投資方法を提案してもらえます。

投資にはさまざまな種類があり、それぞれ運用額や運用期間、リスクなどの特徴が異なります。自分に合う合わないがあるので、投資方法ごとの特徴を理解してから始めることが大切です。

しかし、会社員の方などは、勉強する時間も限られていることから、うまく投資のスタートを切れない可能性があることでしょう。

時間をかけて勉強してから投資を始めてもよいですが、誤った知識を身に付けたまま運用するリスクも考えられます。

今はネットで情報が拾える世界です。投資詐欺なども横行していたり、いかにも投資で勝っているふりをしている方が情報を発信しています。

そのように誤った知識を身に付けてしまうと投資で失敗する可能性も高まるため、ファイナンシャルプランナーなどの専門家に正しい情報を教えてもらいましょう。

ココザスでは、これから投資を始めようとしている方のサポートを行っています。

投資の基礎知識はもちろん、投資方法ごとの運用方法や特徴をご紹介しており、お客様に合った投資を見つけられます。

また、当社は10年や20年間と長いお付き合いを行っており、相談料も何度でも無料です。

ぜひ一度ご相談下さいませ。

まとめ

投資に対し、現金を残すのは7割が目安とされていますが、各家庭によって収入額と支出額は異なるため、無理に投資額を増やして運用する必要はありません。

特に貯金がない人は、まずはお金を貯めるところからスタートしましょう。

月々の支出項目を確認し、無駄な費用を抑えて運用資金を作ります。

それまでの間、専門家であるファイナンシャルプランナーなどに相談し、正しい知識を身に付けるなど、時間の有効活用を行うことをおすすめします。