太陽光発電投資は経費計上できるため節税になる

結論からいうと、毎年経費を計上でき利益を下げられ、その結果所得税が減り節税になるためです。

もう少し簡単にいうと、太陽光発電システムのために使ったお金の一部を、毎年売り上げから引き、その残りに課税されるということ。

つまり、お金をかけるほど利益が小さくなり、払う税金が少なくなるのです。

太陽光発電の様なすぐに壊れないものを経費にするときは、一度に全額経費を計上するではなく、数年かけて分割して計上します。

これが減価償却(げんかしょうきゃく)というシステムです。

太陽光発電投資の場合、減価償却の期間は17年です。

そのため、初年度だけ節税になるのではなく、減価償却が終わるまでの長い期間節税になるのです。

とはいえ、この経費計算方法がサラリーマンと違うので「お金を使うのに節税になる」というのが理解しにくいでしょう。

もう少し具体的に解説していきます。

初心者向け太陽光発電投資とはどんな投…

<コラム>経費を毎年計上すると節税になるワケ

売上から経費を引いたあとの残りが課税対象になります。

要は必要なものを購入した後に課税となるのため、税金が安くなります。

計算式は下記のとおりです。

所得税=(売上-経費)×税率

上記の計算式のとおり、使う経費が多ければ多いほど売上が下がり所得税が小さくなるのです。

サラリーマンの場合は下記のとおりです。

(給与-各種控除)×税率

残った給料からの支払い

つまり、税金などを引いた後の残りで、必要なものを購入することになるのです。

その為、お金を使うことで経費にでき売上を減らせるので、払わないといけない税金が安くなり節税に繋がります。

だから、会社の社長は高い車を減価償却することで毎年節税になるため、高級車に乗っているのです。

とはいえ減価償却と言っても、計算方法が2つあります。

どちらにもメリットがあるので、次に解説していきます。

太陽光発電投資ってどんな仕組みで利益…

太陽光発電投資の減価償却の計算方法

計算方法はこちらの2つです。

(2)定率法

簡単にいうと、毎年経費計上する金額が定額か変化するかの違いです。

どちらの方法が良いかは、あなたの投資スタイルや初期費用をいくらかけるのかによっても変化します。

ただ、2つの方法には大きな違いがあります。

毎年の経費が定額なので、計算がとても簡単でラク

(2)定率法

毎年の経費が変化するので、計算がとても複雑

このような特徴の違いがあるので、1つずつ説明していきます。

減価償却の計算方法は2つある(1)定額法

定額法は初期費用を耐用年数である17年で割った金額を、毎年経費として計上します。

定額法で経費の計算をする具体例はこちらのとおりです。

1,700万円÷17年=100万円

つまり、100万円を毎年経費として計上していくことになります。

このように毎年同じ金額を経費として計上していくので、計算がとてもラクに行えます。

他にも必要なランニングコストもありますが、減価償却の額は一定なので、計算で困ることはほとんどないでしょう。

個人で投資をしていて税理士を頼らないと考えている場合は、分かりやすいこの定額法が良いかもしれません。

また、経費が定額になるので、定率法と比べると初年度の利益が多くなります。

そのため初年度の節税の度合いは少し小さくなるのです。

今回は計算しやすいように割り切れる金額にしていますが、実際は太陽光発電投資の規模や状況により、初期費用は変化します。

実際はより細かい数字になっていますが、定額法で経費を上げていくイメージはこのままで問題ありません。

減価償却の計算方法は2つある(2)定率法

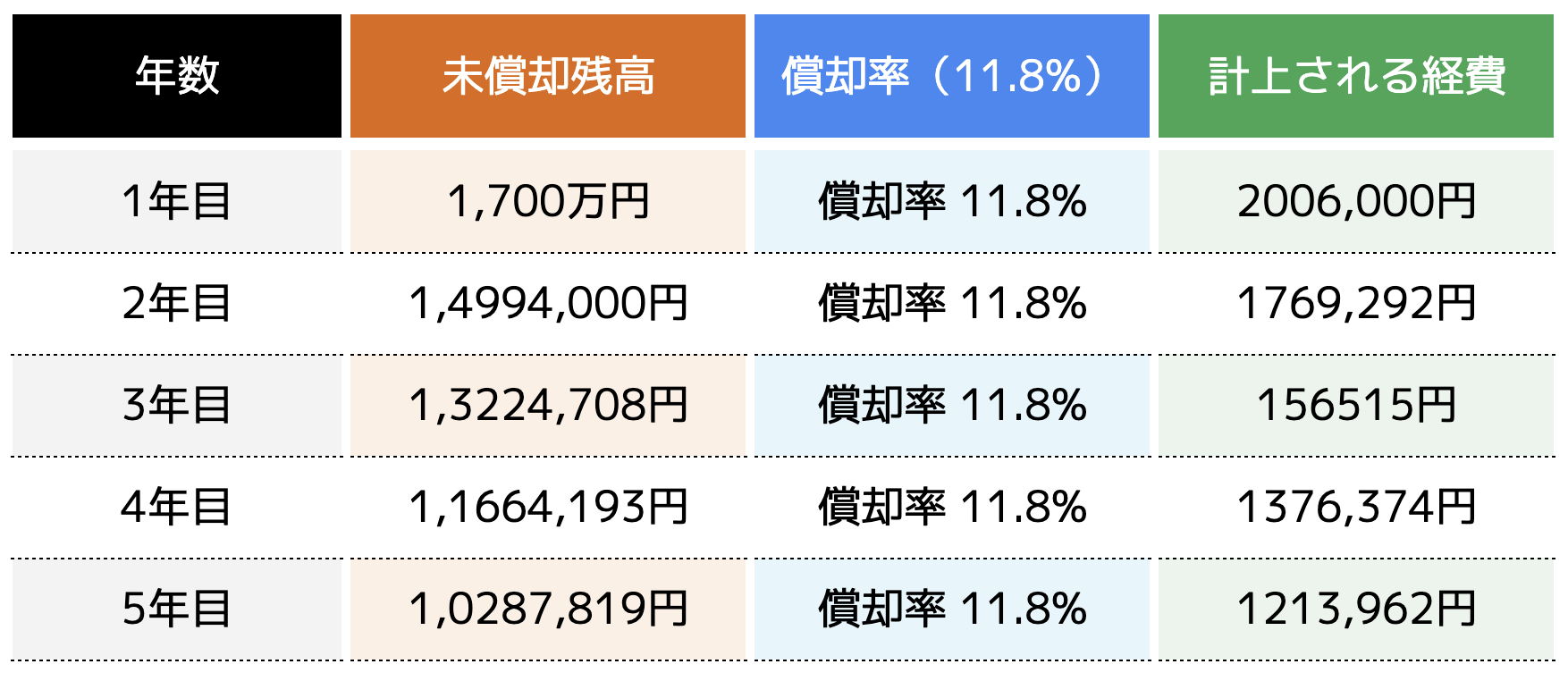

定率法は初期費用に太陽光発電の償却率である0.118をかけて計算します。

そして、2年目以降は未償却残高に償却率をかけて計算していきます。

具体的に計算式を作ってみましょう。

※ 先ほどの定額法と同様、初期費用を1,700万円として計算します

1,700万円×0.118(償却率)=2006,000円

つまり初年度の経費が2006,000円です。

そして2年目以降はこの2006,000円を初期費用から引いた金額(未償却残高)に償却率をかけて再度計算します。

(1,700万円-2006,000円)=1,4994,000円

1,4994,000円×0.118=1769,292円

つまり、1769,292円が経費になる計算です。

このように、毎年未償却残高に償却率をかけて計算し経費を割り出します。

参考までに5年目までをイメージして計算した場合の表はこの通りです。

※ 初期費用を1,700万円とした場合として計算しています

上記のとおりで、毎年償却率をかけて計算することで計上される経費が変化します。

しかし定率法で計算していると、耐用年数17年では償却が完了しないことがあるのです。

説明していきましょう。

太陽光発電投資の初期費用っていくらか…

太陽光発電投資の減価償却で注意するべきこと

(1)減価償却率が途中で変更される

減価償却未償却分が償却保証額を下回った時点で、改定償却率へ変更されます。

初期費用に対して定率を掛けて計算するため、どうしても期間内に償却するのが難しいためです。

償却保証額は取得額の4.038%を掛けて算出します。

この場合は68万6,460円となり、未償却残高がこの金額を下回ったタイミングで、償却率を12.5%へ変更します。

このように定率法は計算がかなり複雑化しやすいのですが、定額法に比べて初年度の経費が高くなるので、初年度がいちばん節税になるのが特徴です。

(2)中古でも減価償却できるが計算が変わる

太陽光発電投資は初期費用を抑えるために、中古のソーラーパネルを使用することも可能です。

しかしその場合は耐用年数が新品と違い変化しているため、別の計算方法で算出する必要があります。

中古を使用した場合の計算式は次の通りです。

(耐用年数-経過年数)+(経過年数×20%)

より具体的にいきましょう。

5年経過した中古物件を購入した場合はこの通りです。

よってこの場合の中古物件は13年を耐用年数として計算し、経費に計上していきます。

以上のように減価償却には計算方法が2つありますが、注意するべき点があります。

それは一度決めた減価償却の方法は3年間変更することができないとうことです。

つまり「今年は定額法で、来年は定率法を用いて経費計算する」ということは不可能です。

しかも、変更する場合は税務署にいって変更手続きが必要になるのでとても面倒になります。

適当に計算方法を決めてしまうと後悔することになるので、きちんと考えてどの方法にするか決めることがとても重要です。

▼ 合わせて読みたい

投資をするなら太陽光発電投資と不動産…

太陽光発電投資の減価償却について更に詳しく知るには

まだまだ減価償却について理解を深めたい場合や、そもそも太陽光発電投資についてもっと知りたい方もいるでしょう。

そういった方はまず情報収集として太陽光発電投資セミナーに参加するのがおすすめです。

現在、期間限定で参加無料となっており、オンラインで参加できるため会場に行く手間もありません。

太陽光発電投資について全く知らない方でも問題なく、未経験の方でも理解しやすいようにどこよりも詳しく解説しています。

ネットで何でも調べられる昨今ですが、逆にいえば欲しい情報をピンポイントで得るのが難しい状況でもあります。

しかし、セミナーなら太陽光発電投資について特化しているので気になる疑問が潰しやすく、講師に質問もできるので不明点も解消できます。

一緒に太陽光発電投資に関する不明点をなくし、知識を付けていきましょう。

まとめ

太陽光発電投資が減価償却で節税になる理由は、経費を毎年計上することができるから節税に繋がることが理由でした。

減価償却は購入したその年だけでなく、その先も経費を継続的に計上することが可能です。

また、経費の計算方法は「定額法」と「定率法」の2つがあります。

簡単にいうと毎年の経費が固定されているか変化するかの違いです。

どちらもメリットデメリットがあり計算方法は3年間変更できません。

どちらにするかしっかり考え、決定することが大切です。

とはいえ太陽光発電投資をこれから始めようとされている方は、まだまだ分からないことだらけでしょう。

そういった方に向けてココザスではる太陽光発電投資セミナーを開催しています。

まずは情報収集など出来ることから始め、明るい未来のために次の一歩を踏み出しましょう。