上限金額は毎年40万円まで

まず1つ目の疑問である、つみたてNISAの上限額は毎年40万円です。

この上限額を聞くと「金額が少ないなぁ」「40万円で役に立つの?」と感じる方もいることでしょう。

しかし上限金額が毎年40万円ということは、毎年40万円の投資信託を新規に購入できることを意味しています。そのため、1年目は40万円、2年目は80万円、3年目は120万円と年を重ねるごとに運用している資産は増えていきます。

少額でも確実に積み立てることで、10年後、20年後には大きな資産を運用していることでしょう。

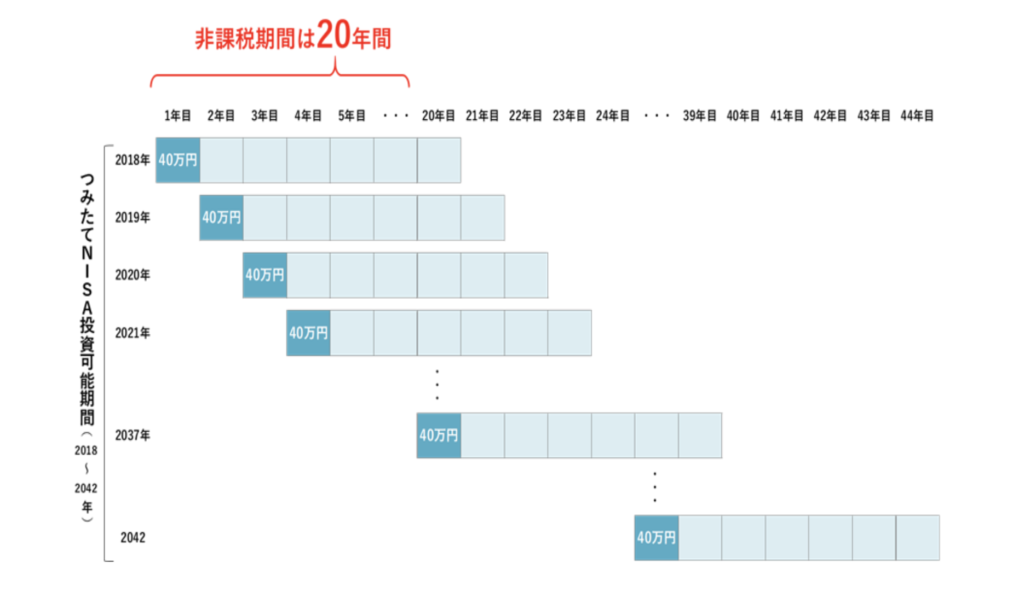

購入した投資信託の非課税期間は、購入した年より最長20年間となります。

イメージは以下です。

引用元|金融庁「つみたてNISAの概要」

ここで、面白いと感じるのは40万円という上限額です。

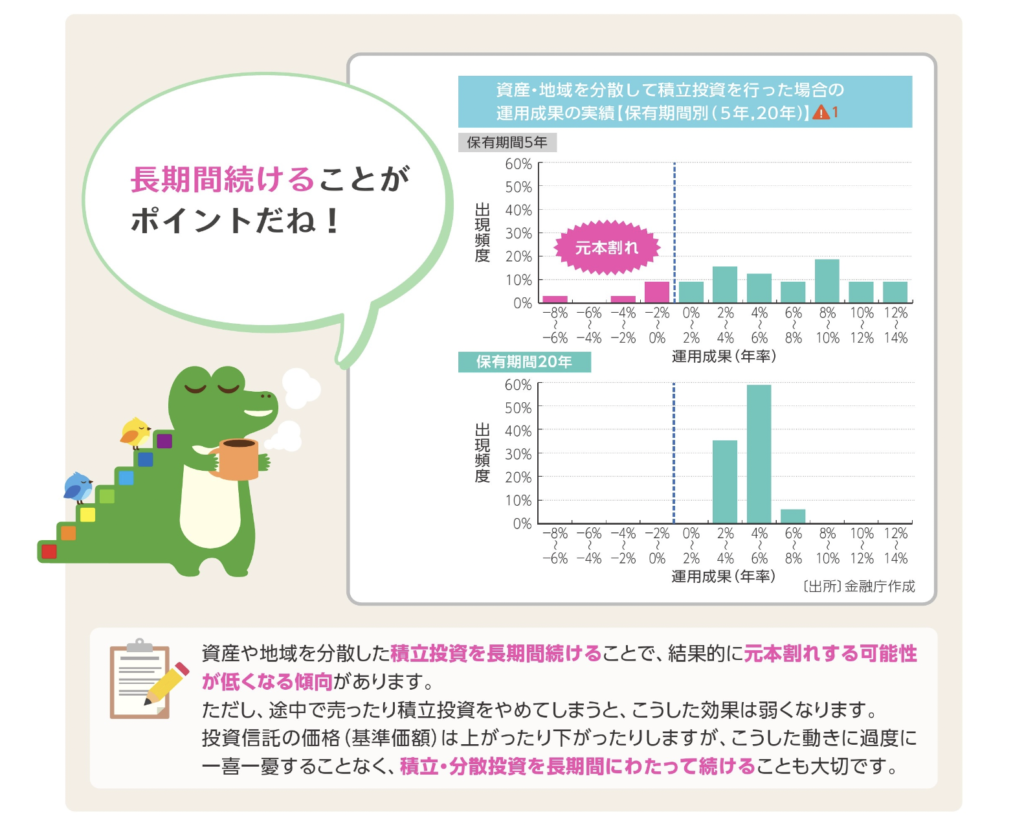

つみたてNISAの目的は長期・積立分散投資です。

つまりは、ドルコスト平均法を税制優遇制度のもとに実践できる利点があります。

そのため、つみたてNISAは一般的に、毎月一定の金額を投資信託の商品を購入します。

しかし、40万円は12カ月で割り切れません。

つみたてNISAで、ドルコスト平均法を厳格に実践しようとしても、割り切れないためぴったりと上限金額で運用できない矛盾が発生しています。

このため、40万円を12カ月で割った「33,333円」という、中途半端な数字がつみたてNISAではよく出てきます。

これはつみたてNISAで毎月投資できる上限金額です。

つみたてNISAの基本的知識として覚えておきましょう。

もし上限を超えてしまったら

上限額40万円を、知らないうちに超えてしまったらどうなるの?非課税分が取り消されてしまう?と不安に思う方はいませんか。

そのような方は、どうか安心してください。

どのように頑張っても、つみたてNISAの口座で年40万円以上を超えて購入できません。

その理由は、つみたてNISAの口座は1人1口座しか持てないため、管理が容易だからです。

各金融機関がしっかりと管理しているため、年40万円を超えて購入できません。

また、40万円を超えないためにも、毎月投資信託を購入できる投資金額に上限があります。

しかし、それでもある条件を満たした場合に限って、年内に上限40万円を使い切ってしまい新規購入が上限を超えるケースが出てきます。

もし超えてしまった場合は、金融機関により以下の2通りです。

(1)上限を超えた分の購入ができなくなる

上限を超えた際に購入ができなくなる金融機関では、注意が必要です。知らないうちに注文が取り消されるため、計画したように投資信託の購入ができない可能性も出てきます。

例:松井証券

(2)上限を超えた分は課税口座で購入する

超えた分を課税口座で購入する場合については、特定口座であれば特に問題はありませんが、一般口座の場合は利益によっては確定申告が必要となります。

例:ゆうちょ銀行・SBI証券・楽天証券

上限を超えるケースとは?

ここまで読んでくれた方は、「金融機関によって管理されているのに、40万円を超えてしまうことがあるの?」と思うことでしょう。

そこで、上限を超えてしまうケースについて紹介します。

(1)分配金を再投資しているケース

上限を超える可能性があるのは、分配金を再投資している場合です。

分配金とは、購入している投資信託の運用がうまくいっていると、投資信託運用会社より利益の一部が支払われるお金のことです。

分配金を投資信託の購入費にまわすことを、分配金再投資と呼びます。

この分配金再投資の投資額も年40万の上限額に含まれます。そのため、上限ギリギリまで投資信託を購入する設定にしていると、40万円を超えてしまうのです。

簡単に説明すると毎月33,333円を投資信託購入していると、投資した金額は年間399,996円となります。

これに複利が年率3%とすると、分配金は約12,000円です。

これを分配金再投資しようとしても40万円まであと4円しかないため、12,000円では再投資が上限を超えてしまうのです。

分配金は、累計の投資金額が増えるほど大きくなっていきます。

そのため、分配金再投資型のつみたてNISAを選択している場合は、長くするほど上限金を超えやすくなるでしょう。

(2)年内の途中で1度解約したケース

次に、年内の途中で購入した投資信託を解約した場合です。

正確には上限を超えるわけではありませんが、勘違いしやすいためここで紹介します。

つみたてNISAは、年内の新規購入にあてられる金額の上限が40万円なのは説明してきたとおりです。しかし、年の途中で1度解約し購入した投資信託を売却すると、上限額がリセットされると勘違いされる方がいます。

しかし、1度購入した商品は年内であっても、非課税投資枠はリセットされません。そのため、残りの非課税投資枠からその年は購入する必要があります。

そのため、商品を変更することがあっても、購入分を慌てて売却しないようにしましょう。せっかく20年間利用できる、非課税投資枠の一部を失うことになります。

引用元|金融庁「つみたてNISA早わかりガイドブック」

上限いっぱいまで利用したい

税制優遇制度を有効に活用するためにも、上限いっぱいまで使いたいと思うことでしょう。

そこで、上限ギリギリまで投資する方法を紹介します。

(1)毎月33,333円を購入

1つ目の方法として、40万円を12で割った金額33,333円を毎月購入することです。

この方法であれば年間399,996円となるため、ほぼ上限いっぱいまで使い切れます。

この方法は、毎月同じ金額で商品を購入するため、ドルコスト平均法から考えてもリスクを抑えた投資ができるといえます。

問題点としては、この金額設定に対応していない金融機関があることです。

1円単位、1,000円単位、10,000円単位など金融機関によって設定できる金額に違いがあります。

毎月33,333円を購入したい場合は、対応している金融機関を選ぶ必要があります。

(2)ボーナス月を設定

次に、ボーナス月に追加購入して年40万円を使い切る方法です。

例えば上限が3万円で、年2回プラス2万円追加できるなどです。

例:3万円×12カ月+2万円×2カ月=40万円

このように、ぴったり40万円を使い切れます。

この方法のデメリットは、負担の多い月が発生してしまうため、長期間の投資が可能なのかよく検討が必要なことです。

また、ボーナス月を設定すると、ドルコスト平均法のメリットが薄まります。

なぜならボーナス月の購入金額により、商品の平均購入額が左右されるためです。

長い期間で考えるとほんの些細なことかもしれませんが、毎月定額で購入する時よりも、ボーナス月の価格が影響しやすいことを覚えておきましょう。

ーあえて分配金のない商品を選ぶのもあり

上限を超えてしまうケースは、分配金再投資型の場合です。

少額から始めた場合は、徐々に複利効果で資産が増えていくのを実感できるでしょう。しかし、上限を超えた場合に、つみたてNISAの新規購入がストップする場合もあります。

これでは、困りますよね。

例えば、楽天証券のように分配金再投資型で上限を超えても、課税口座で購入されるのであればまだ良いですよね。

しかし、この方法であっても課税対象となってしまうのがネックです。

「できればすべて非課税の対象内で運用したいなぁ」と思いませんか。

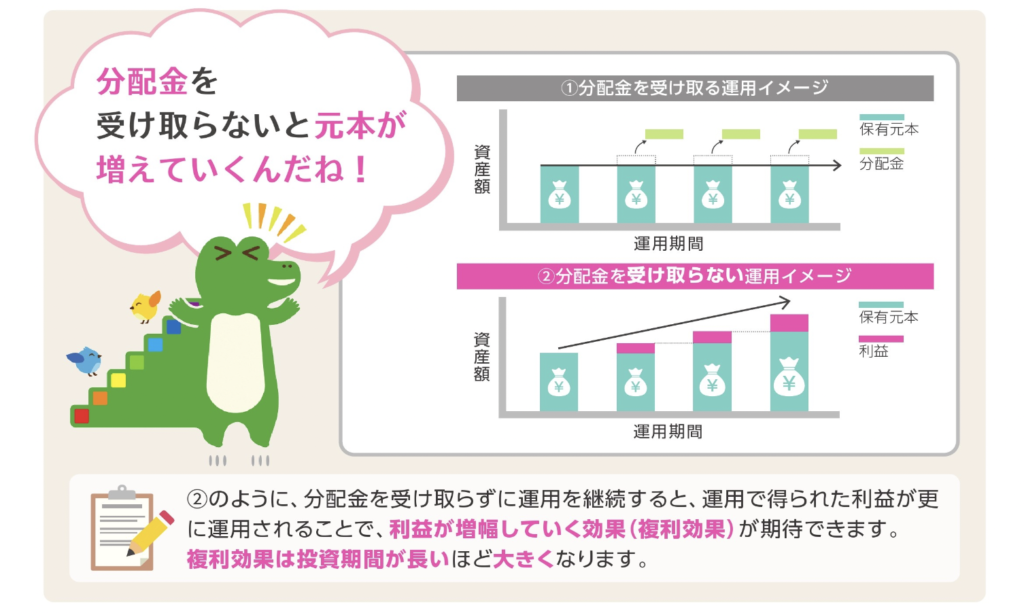

その方法として、あえて分配金のでない商品を購入する方法があります。これは、投資信託の運用成績が悪くて分配金がないのではありません。

運用成績が良くても、あえて分配金が支払われない商品を選ぶのです。

この商品は、分配金の支払金が0円です。まるでデメリットしかないように感じるかもしれませんが、そうではありません。

これらは分配金を支払わない代わりに、信託報酬が低く設定されています。

つまりは、分配金として支払われずに、投資信託内で投資にさらにまわされるのです。

そのため、分配金再投資を行わなくても、同様の効果が期待できます。

引用元|金融庁「つみたてNISA早わかりガイドブック」

このような方法もありますので、つみたてNISAをうまく活用するためには商品の知識も必要となります。

40万円以上を投資する方法もある

つみたてNISAの上限40万円を、有効に使う方法について解説してきました。

では、40万円以上を投資したい場合はどうすれば良いのでしょうか。

それを実現する3つの方法を紹介します。

(1)課税口座で運用する

まずは、つみたてNISAを活用したまま、増額分を課税口座で運用する方法です。

課税口座でも投資信託は購入できます。

課税口座で積立投資を行うことで、課税対象にはなりますが、増額分を運用できます。

つみたてNISAの運用経験がある方は、スムーズに課税口座でも運用できるでしょう。

(2)iDeCoを併用する

次の方法として増額分をiDeCo(個人型確定拠出年金)で運用する方法です。

実は、つみたてNISAとiDeCoは併用できます。

iDeCoの目的は老後資金を貯めることですので、60歳まで出金できないデメリットがあります。

しかし、iDeCoは税金控除の対象となるので、有効に活用することで増額分もお得に運用が可能できるでしょう。

(3)一般NISAを選択する

次の方法は一般NISAを利用することです。

一般NISAの上限は120万円のため、40万円以上でも運用できるメリットがあります。

また、投資信託以外にも株式の購入ができるなど、より自由度が高くなっています。

しかし、一般NISAとつみたてNISAを併用することはできません。

どちらか一方のみの選択となります。

このように、税制優遇制度はつみたてNISAだけではなく、「一般NISA」や「iDeCo(個人型確定拠出年金)」もあります。

年40万円以上の余剰資金がある場合は、これらの活用も検討してみましょう。

※ 改定により2024年から併用可能になります

くわしくはこちらの記事「2024年NISA改正のポイントをわかりやすく解説!新NISAで何が変わる?」をご参考ください。

つみたてNISAは簡単そうで奥が深い!

つみたてNISAの口座は、上限を超えるような金額設定ができません。

しかし、分配金再投資型であれば、分配金によっては上限額を超えることもあるでしょう。

もしそうなっても、課税口座で購入する金融機関もあれば、購入が停止してしまう金融機関もあります。

金融機関を選ぶ際には、この点もチェックポイントにすると良いですね。

40万円を超えないようにうまく運用するには、分配金があえて支払われない商品を選ぶなど、購入する商品に関しても知識が必要です。

つみたてNISAは始めるのも設定するのも、商品を選ぶのも簡単そうです。

しかし実際には、金融機関、商品、余剰資金によって最適な運用方法が異なります。

そこでおすすめをしたいのは、FP(ファイナンシャルプランナー)に相談することです。

FPとは、金融や税制、不動産、保険などのお金に関する深い知識を持った専門家です。

つみたてNISAで気になることは、お金のプロであるFPに相談をしましょう。

大切なお金に関する相談は信頼できるパートナーに

FP(ファイナンシャルプランナー)はお金の専門家です。

家計の見直しから年金・社会保険、資産運用、保険まで様々な相談をすることができます。

1人1人の人生設計にあったファイナンシャルプランをご提案することが、FPの役目です。

ココザスでは、中立的な立場からお客様にとってベストな提案を行うことをお約束します。

ココザスの特徴

1:ご相談から契約まで、ワンストップで対応

専任のコンサルタントが最初から最後までしっかりと対応。

不明点の解消から、契約についての書類の準備・確認までサポートいたします。

2:資産形成コンサルティング 第1位を獲得

ご相談後もご契約後でも、いつでも不安点や追加のご相談なども無料で対応いたします。

気軽に頼れるパートナーとして、一生涯サポートいたします。

3:月340人以上のご相談を受けています

FPや住宅ローンアドバイザーなど多数の資格を持つコンサルタントが在籍しています。

47都道府県どこの地域にお住まいの方でも、サービスをご提供いたします。

※ 基本面談はオンラインにて実施となります

4:相談料はずっと0円

人生に関わる大切なことだからこそ、じっくり考えて不安を解消してもらいたい。

そんな想いから、ココザスでは相談料は何度でも無料です。

決して押し売りはしませんのでご安心ください。