貯金が300万円以上ある年齢別割合

はじめに貯金額が300万円以上ある個人や世帯は、一般的にどのくらいの年齢層にいるのか確認してみましょう。

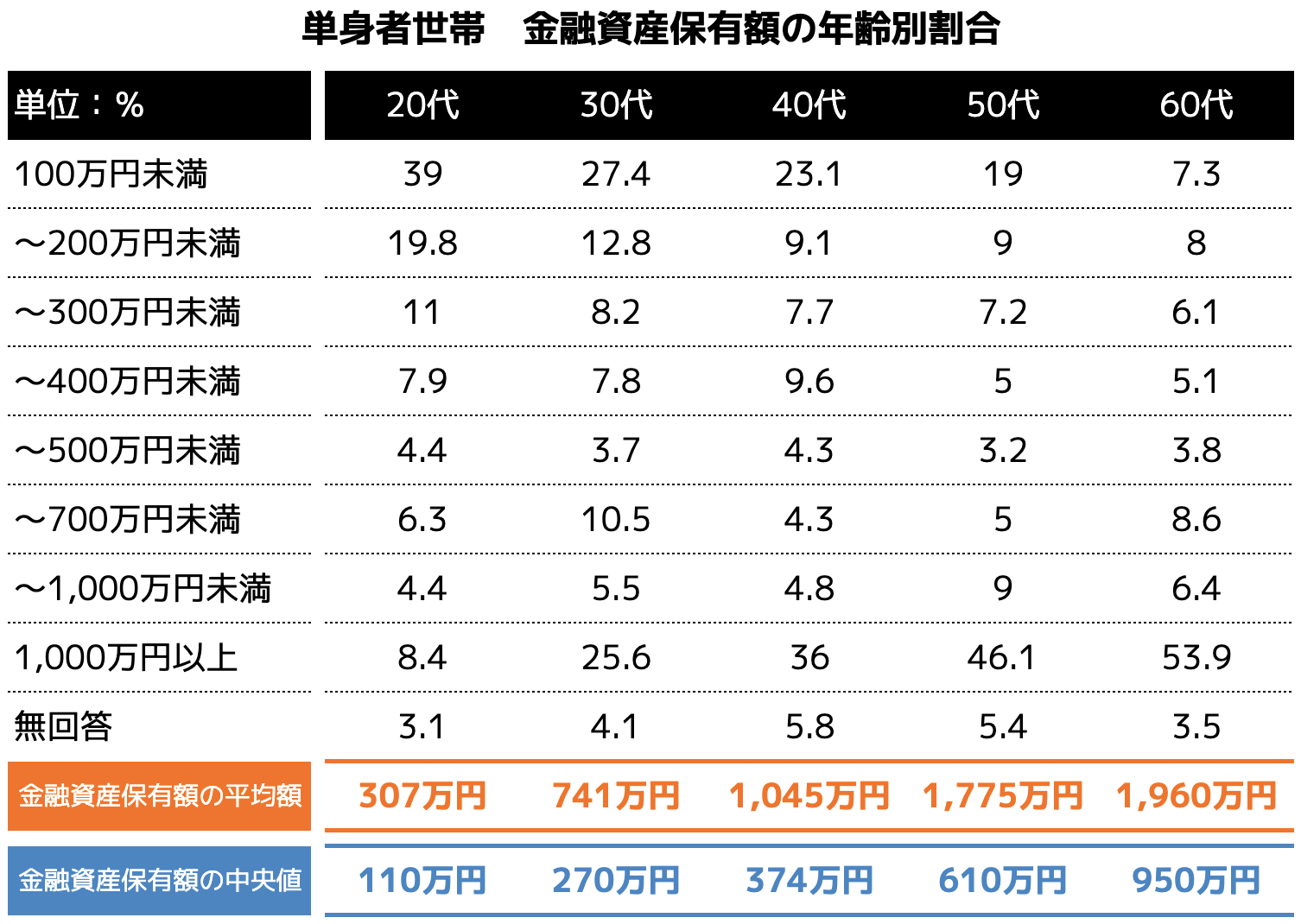

引用|知るぽると「各種分類別データ(令和4年)ー家計の金融行動に関する世論調査〔単身世帯調査〕(令和4年)」

知るぽるとによると、20〜60代の300万円以上を保有する割合は、年代によって大きく異なることがわかります。

単身世帯(一人暮らし)の方のうち、世代別に見ると、20代では約3割程度が300万円以上の金融資産を保有していることになります。また、40代となると約5割程度が300万円以上の資産を保有していることがわかります。

一方、平均額と中央値に大きく乖離が発生していることからも、一部の資産を持った方が平均額を引き上げた数字であることは理解しておくとよいでしょう。

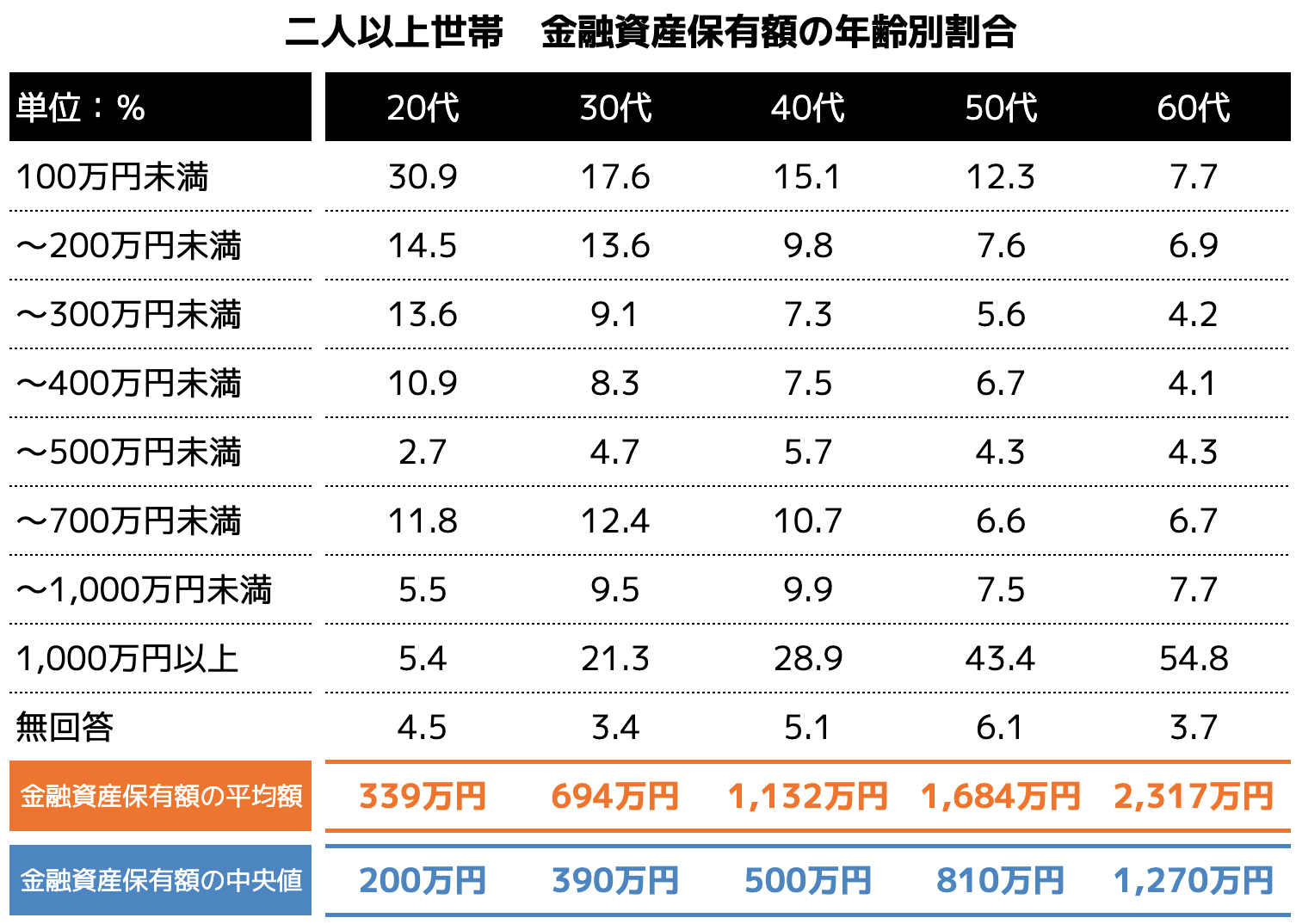

引用|知るぽると「各種分類別データ(令和4年)ー家計の金融行動に関する世論調査〔二人以上世帯調査〕(令和4年)」

二人以上世帯(ファミリー)の場合、各年代においても金融資産保有額が全体的に単身世帯と比較して高くなっていることがわかります。

20代の場合は約4割程度が300万円以上、40代の場合は約6割程度が300万円以上の資産を保有していることになります。

二人以上世帯の場合、共働きなどの比率が多くなる関係から、単身世帯と比べて貯蓄額などが多くなっていることがわかります。

300万円の投資シミュレーション

次に、仮に300万円を運用した場合、どの程度の利回りや期間で目標金額に達成できるのでしょうか。

今回は、300万円を10年間運用する場合、300万円を元手に目標金額500万円に向けて運用する場合を想定してシミュレーションした内容を紹介します。

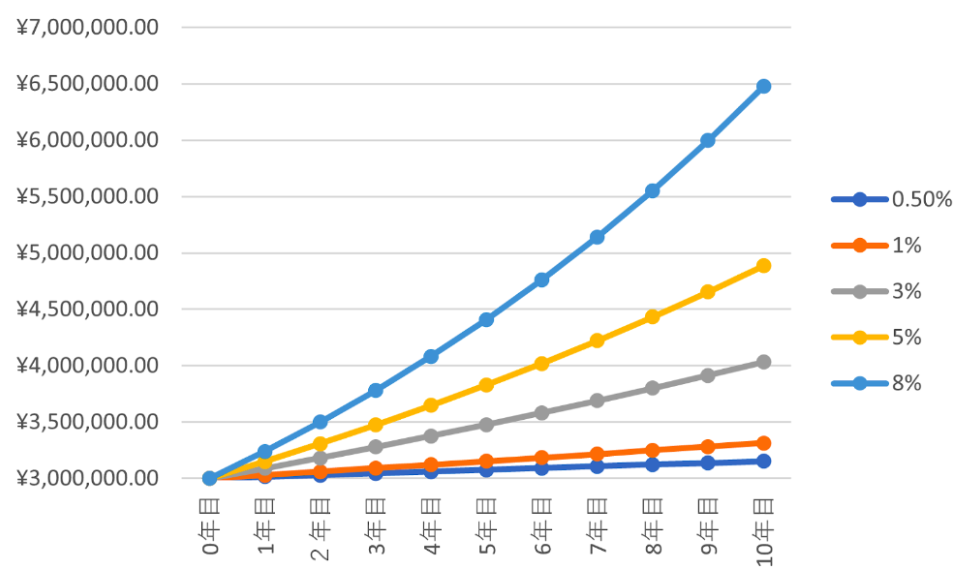

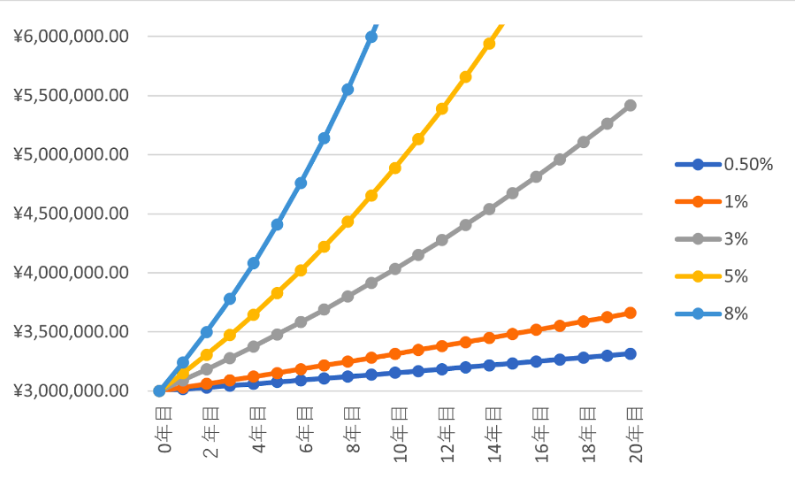

(1)300万円を10年間運用する場合

シミュレーション結果を見ると、300万円を金利0.5%で10年間運用した場合の受取利息は約15万円程度でした。同じ300万円を5%で運用した場合は、488万円と約190万円ほどの差がつきます。

年率3%程度であっても、100万円程度の利息を受け取ることができるため、数%程度での利回りであっても資産運用を行なっておくことは、将来の資産を増やすことにつながると言えるでしょう。

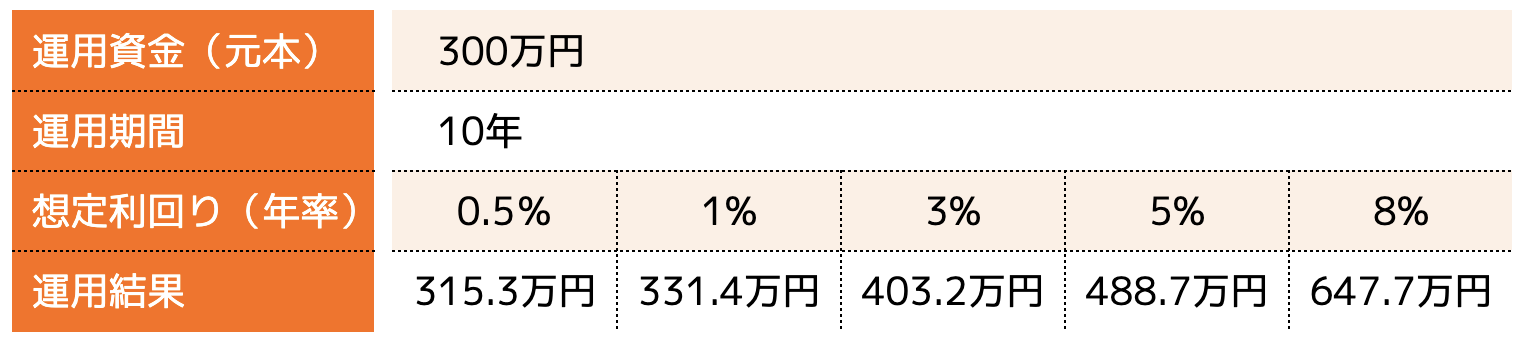

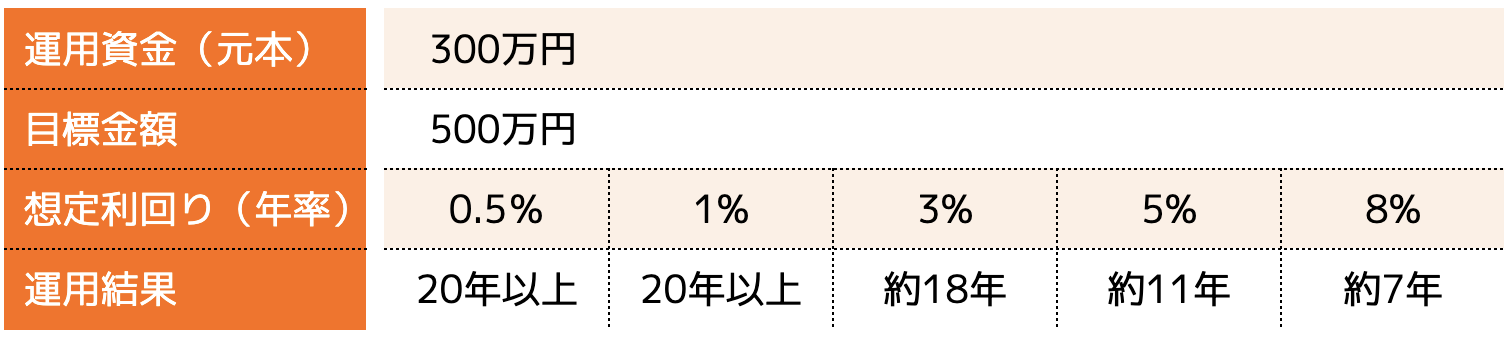

(2)300万円を目標金額500万円になるまで運用する場合

手元資金300万円を複利運用で500万円に資産を増やしたい場合、3%で運用することで約18年程度で500万円になりますが、1%の運用では20年以上もの歳月がかかってしまいます。

また、高い利回りを確保できればできるほど、運用期間が短くなるため、リスクを小さくしつつリターンを確保できる運用方法を選択していくことが大切です。

なお、このシミュレーションは設定した条件を単純に計算式に当てはめた結果となります。資産運用で考慮しなければならない投資リスクや税金等は考慮していません。

貯金300万円でおすすめの投資

300万円で始められるおすすめの資産運用の方法を6つご紹介します。

(2)国債

(3)投資信託

(4)株式

(5)J-REIT(不動産投資信託)

(6)仮想通貨

資産運用においては、運用方法別にリスクとリターンをしっかりと見極めて自身に合った方法を選択することが大切です。

今回は、リスク別に3つのパターンに分けておすすめの資産運用をご紹介します。

(1)300万円をローリスクで運用する方法

まずは、大きなリターンは望まないかわりに300万円はできる限り減らさずに資産運用するタイプである、ローリスク・ローリターンで運用したい人におすすめの運用方法です。

1:定期預金

元本保証があるという点で、最もリスクの低い方法が定期預金です。

万が一、金融機関が破綻した場合でも、預金保険制度により、1金融機関につき預金者1あたり元本1,000万円と破綻日までの利息が保護されます。

一方で、定期預金は元本保証がされている反面、金利が低いため、資産形成の効率は決して高くはありません。メガバンクでの金利は0.002%程度、比較的金利が高いと言われるネットバンクでも0.1〜0.35%程度となっています。(2023年10月現在)

仮に500万円を金利0.35%の1年満期の定期預金に預けた場合、利息は17,500円になります。現在のインフレに伴う物価上昇を考慮すると、1年で2万円程度の資産形成ではあまり有効とは言えないかもしれません。

比較的流動性が高く、急な出費などに対応できるというメリットはありますが、資産を増やすという観点では他の資産運用を組み合わせていくことが大切です。

2:国債

国債とは、国が資金調達を目的に発行する債券のことです。

国債の購入者は、国債を買うことで国に対してお金を貸す代わりに、年2回の利子を受け取ることができます。なお、満期になれば元本は償還されるため損失がでる可能性は低くなっています。

個人向け国債は、変動金利型10年、固定金利型5年、3年があり、最低金利0.05%が保証されています。そのため、銀行などの普通預金や定期預金に預けているよりも利回りが高くなります。

例えば、100万円を国債もしくは金融機関(預金)で資産運用した場合、1年間でもらえる金利は以下のとおりです。このように、資産を増やすという目的の場合は、国債の方が高い利回りであると言えます。

100万円×0.8=8,000円

・預金

100万円×0.002=20円

※国債:日本10年国債利回り(2023年10月6日時点)

※預金:メガバンク(三菱UFJ銀行、みずほ銀行、他)(2023年10月時点)

さらに、日本の国債は元本割れのリスクが低く、安全性が高いことがメリットです。 また、新興国の国債などは高利回りですが、元本割れリスクなどが高いため、リスクを小さくしたい場合は日本国債を選択すると良いでしょう。

(2)300万円をミドルリスクで運用する方法

次は、大きなリスクは取りたくないが、ある程度のリターンを確保して着実に資産を増やしたいタイプである、ミドルリスク・ミドルリターンで運用したい人におすすめの運用方法です。

1:投資信託

資産運用とは、投資家から資金を集め、集めた資金をファンドマネージャー(専門家)が運用する金融商品です。

投資信託は、銘柄を1つ選ぶだけでその投資信託の運用方針の範囲内で、投資のプロが分散投資を代わりに行ってくれる商品のことです。つみたてNISAやiDeCoでも取り扱われている商品の一つです。

投資信託によっては、投資対象や運用方針が様々であり、投資信託の中でもリスクとリターンが異なっている点を考慮して、投資銘柄を選択することが大切です。

さらに、最近では投資信託をクレジットカード決済で購入する方法があり、よりお得に投資することができます。

具体的には、普通に現金や口座引き落としで購入するより、クレジットカードの利用額に応じたポイントを取得することでお得になるためです。証券会社によって上限金額は異なりますが、還元率1%で月3万円を積み立てた場合、「毎月300円分のポイント」がもらえます。

たった1%と思うかもしれませんが、1%の損失が出た場合でも損失ゼロで運用ができますし、チリも積もれば投資の効果は高まると言えるでしょう。

なお、投資信託には、購入手数料や運用中に発生する信託報酬などの運用コストが発生します。投資信託で資産運用する際には、コストも意識して銘柄選びを行うことが重要です。

2:J-REIT(不動産投資信託)

J-REITは、情報不動産投資信託のことであり、投資家から集めた資金で収益不動産を購入し、賃料や売買益を分配する金融商品です。

まとまった資金がない場合でも、不動産投資が行えます。投資先不動産としてはオフィス、商業ビル、ホテル、マンション、介護士施設など多岐に渡っています。

J-REITの平均分配金利回りは、4.2%程度であり、定期預金や国債と比べてリターンも多いため、ミドルリターンの金融商品と言えます。しかし、投資信託などと同様に、元本保証がないため、証券の価格が下がれば、損失リスクがあります。

また、J-REITは、少額で不動産投資ができること、不動産投資よりも流動性が高いため現金化が早いといったメリットがあります。

一方で、運営法人の倒産や不動産価値の低下などによって、大きな損失が発生する可能性がある点も理解しておく必要があります。

(3)300万円をハイリスクで運用する方法

最後は、手元資金500万円でリスクを冒してでも短期間でリターンを獲得したいタイプである、ハイリスク・ハイリターンで運用したい人におすすめの運用方法です。

1:株式

株式投資とは、企業が発行している株式を購入してその配当益(インカムゲイン)を得たり、購入した金額よりも株価が上昇した時に売却することで売却益(キャピタルゲイン)を得る投資方法です。

また、株式によっては株主優待が存在し、株主優待を得られる点も株式投資のメリットの一つと言えるでしょう。

通常、銘柄の株価と100株単位の株式購入には、まとまった資金が必要となりますが、証券会社によっては単元未満株の取引も行われており、少額からの株式投資も可能になっています。

比較的手軽に始められる株式投資は、売却益、配当益、株主優待などのリターンが多く魅力的ですが、元本割れのリスクがある、高額な資金が必要になる、株価の予想には知識が必要などリスク面も大きい資産運用です。

2:仮想通貨

近年、投資商品として注目を浴びているのが、仮想通貨です。

過去の事例では、半年〜1年で仮想通貨の価値が100倍や200倍などに上がったこともあります。そのため、例えば500万円分の仮想通貨価値が20倍になることで、1億円に資産が増えることになります。

一方で、仮想通貨の価値が大幅に下がったり、ゼロになる可能性もあり、リターンが大きい反面リスクも大きい投資商品と言えるでしょう。

投資で活用すべきおすすめ制度

様々な投資商品がある中で、初心者の方ならぜひ活用すべきおすすめの制度を2つご紹介します。

投資を始めるにあたっては、可能な限り損失を出すリスクや手数料コストなどを最小化しておくことが大切です。

(1)NISA(少額投資非課税制度)

(2)iDeCo(個人型確定拠出年金)

(1)NISA(少額投資非課税制度)

NISAとは、毎年一定金額の範囲内で運用した金融商品から得られる運用益が非課税となる税制優遇制度です。

成人の場合、一般NISA、つみたてNISAが制度利用の対象となります。

通常、投資によって得られる運用益には、通常約20%の税金が発生しますが、NISAを利用することで非課税となります。

一般NISAは、株式や投資信託など様々な金融商品に投資することが可能です。また、つみたてNISAは長期・積み立て・分散投資に適した一定の投資信託のみに投資対象が限られているのが特徴です。

<NISAのメリット・デメリット>

・運用益が非課税になる

・解約・引き出しがいつでもできる

・少額投資ができる(月額100円〜)

・投資額の変更が簡単にできる

・元本保証がない

・損益通算ができない

・非課税枠を翌年に持ち越せない

・運用商品が限られている

なお、2023年度の税制改正によって、2024年以降は新しいNISA制度へ移行予定です。主な変更点は、以下の4つが挙げられます。

2:投資上限金額の拡大

3:非課税保有限度額(全体)で1,800万円へ拡大

4:非課税保有期間の無期限化

NISAによる資産運用を検討される場合は、変更部分や特徴を確認しながら、始めるようにしましょう。

(2)iDeCo(個人型確定拠出年金)

iDeCoとは、老後資金の資産形成を目的とした私的年金制度のことです。

20歳から65歳までの公的年金保険者であれば任意で加入ができ、原則60歳以降に年金もしくは一時金として受け取ることができます。

iDeCoでは、月額5,000円を最少額として、自身の選んだ運用商品(預貯金・投資信託・jほけんなど)を運用します。掛金と運用益の合計額からなる給付額は運用実績によって決まります。

最大のiDeCoのメリットは、掛金や利息、運用益や受取金に対する税金を大幅に軽減できることです。

<iDeCoのメリット・デメリット>

・掛金が全額所得控除される

・利息・運用益が非課税になる

・受け取り時に一定額が非課税になる

・運用の手間隙が少ない

・元本保証がない

・原則65歳まで解約・引き出しができない

・運用商品が限られている

・掛金に上限額が存在する

貯金300万円を効率よく貯めるポイント

ここまで、様々な投資方法やおすすめの制度を紹介しましたが、そもそも300万円を貯めること自体が難しくて無理と諦めている方はいませんか?

貯金300万円を効率よく貯めるポイントをご紹介します。

(1)家計の見直しをする

(2)少額からでも資産運用を始める

(3)投資のプロに相談してみる

(1)家計の見直しをする

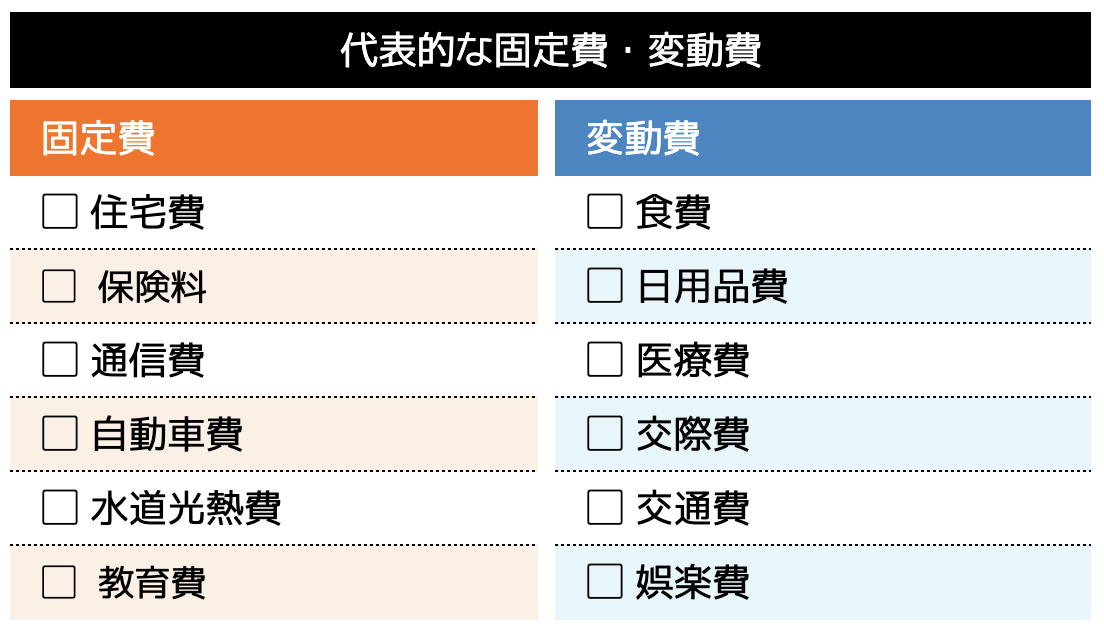

貯金や投資資金を貯めるために最も手軽かつすぐに取り組めることは、日々の生活費の見直しです。特に、食費や水道光熱費などの固定費を減らすことで、支出を削減することができます。

生活費を見直す場合は、①固定費、②変動費の順番に進めていくことがおすすめです。その理由は、固定費は家計の支出において大きな割合を占めるため、固定費の削減ができれば毎月の大きな節約効果が見込めるためです。

例えば、MMD研究所によると毎月の携帯料金は大手4キャリアの場合、平均8,913円となっていますが、MVNO(格安スマホ)であれば平均3,889円になっています。

携帯料金一つとっても、毎月約5,000円程の固定費の削減ができれば、年間6万円の資産が増えたことになります。

節約できたお金は、貯蓄や資産運用などに回すことで、効率的・効果的に老後資金の準備に活用しましょう。

(2)少額からでも資産運用を始める

資産運用を毎月定額を積み立てることで、強制的に貯蓄と投資を行うことができます。

投資は、ある程度まとまった資金がないとできないと思っていませんか。実は、つみたてNISAなどでは毎月100円の少額から積立投資を始めることができます。

NISAなどでは毎月100円の少額から積立投資を始めることができます。

(1)の家計の見直しで節約できた資金を少しでも積立投資に回すことで、銀行口座に預けているよりも高い利回りで資金を増やすことが期待できます。

また、つみたてNISAは、投資途中での金額変更や解約はいつでも可能なため、生活費に支障が出た場合やライフプランに変化があった際はすぐに投資を中断することもできます。

(3)投資のプロに相談してみる

最後は、お金を効率よく貯めるために投資のプロに相談してみる選択肢も大切です。

家計の見直しの方法がわからない、家族に必要な保険の種類がわからない、おすすめの資産運用が知りたいなどお金に関する悩みや不安は多岐にわたります。

自身だけでは気づかなかった視点や知識などについて、アドバイスがもらえるかもしれません。

例えば、ココザス株式会社は、FP相談満足度、サポート満足度などの評価を獲得している独立系FPが所属する資産形成コンサルルティング会社に相談してみるのも良いでしょう。

以下に当てはまる人は、一度無料セミナーや相談問い合わせをしてみることをオススメします。

・自分に合った資産運用がわからない

・数多くいるFPから選ぶのがめんどくさい

・ライフプランや資産形成の相談をしたい

1:金融の有資格者であるプロのコンサルタントが対応

相談者に寄り添った最適な提案を可能にするため、金融関連の有資格者が多数在籍しています。

また、資格を保有するだけではなく、著名なイベントや講演会など多数の登壇実績を有しており、最新の専門性の習得及び相談実績の蓄積があるコンサルタントが対応してくれます。

2:お金の悩みを網羅的に相談・解決

単なる相談事業ではなく、ライフデザイン事業として資産形成・テンショック・住宅・不動産領域までと幅広く一社で解決することができます。

お金に関する相談を複数のFPや企業に相談するとなると非常に手間がかかりますが、ココザスではワンストップでお金の悩みを相談・解決することができます。

3:長期的なフォロー体制

相談者の人生をともに考えるパートナーという仕組みのもと、単発ではなく初回相談から継続的なアフターフォロー体制を構築しています。

中長期的なフォローが行われることで、実際のシミュレーションとライフプランに乖離が発生した場合など、迅速に対応することができ、安心して対応することができます。

短期的な会社の利益ではなく、本当に相談者に寄り添っていないとできない対応です。

投資で失敗しないためのコツ

投資で失敗しないための3つのコツをご紹介します。

大前提としては、資産運用や投資商品に関する基礎知識を身につけることは必須となります。「絶対に儲かる」「利益50%獲得できる」など、甘い誘惑やわからない商品に投資することは絶対避けましょう。

(1)1つの投資先ではなく分散投資を行う

投資先を1つに限定してしまうと、投資商品の価格の下落がそのまま損失になってしまいます。

投資の世界では、「卵はひとつのカゴに盛るな」という言葉があります。卵をひとつのカゴに入れてしまうと、そのカゴを落とした時中身が全てダメになってしまいますが、2つ・3つのカゴに分けて卵を入れておけば、落としたカゴ以外の卵は無事です。

つまり、特定の銘柄が値下がりしてしまっても、別の銘柄が値上がりしていれば村をカバーでき、価格変動のリスクを軽減できます。

<分散投資のメリット>

①商品Aのみに30万円投資した場合:3万円の「損失」

②商品A・B・Cに10万円ずつ投資した場合:1万円の「利益」

特に、資産運用の初心者の方にとっては、分散投資は非常に重要なポイントなので意識するようにしましょう。

(2)少額から始める

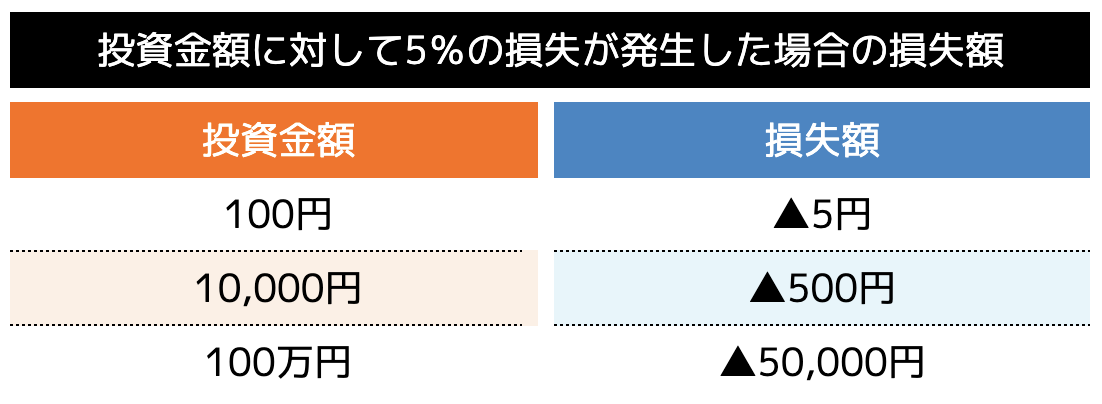

資産運用の資金として100万円があったとしても、必ず少額から投資を始めるようにしましょう。なぜなら、投資元本が大きい場合、損益の金額も大きくなるためです。

投資に慣れている方は、損切りなどの損失を最小限に留める方法などを知っていますが、投資初心者の方がそこまで判断することは難しいです。

また、短期的には値下がりしてしまうが、中長期的には値上がりする可能性があった場合でも損失額から投資をやめてしまう可能性なども考えられます。

そのため、まずは最低投資金額など「少額から」投資を初めて見ることが重要です。

(3)長期視点で運用する

資産運用は短期での結果を求めずに、長期的な視点で考えるようにしましょう。

中には、短期で利益がでる金融商品もありますが、多くの商品はハイリスクのため損失の可能性も大きく、初心者の方にはおすすめできません。

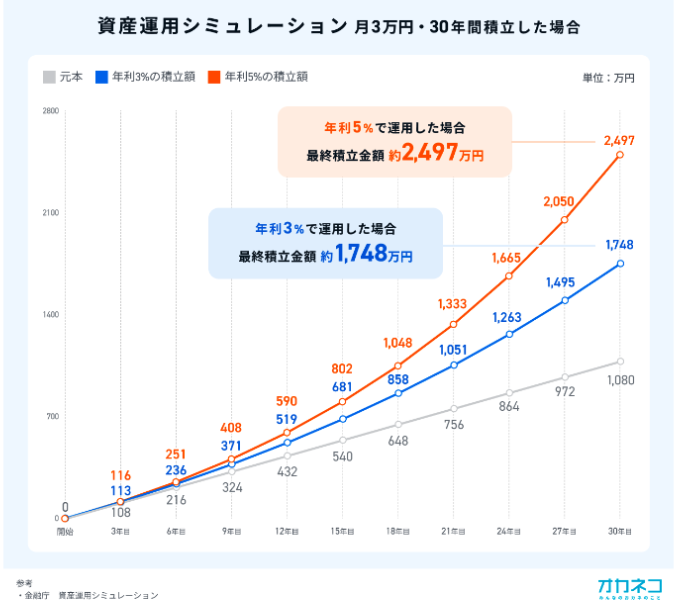

長期視点で運用することで、運用結果がどのくらい変化するかを確認してみましょう。

<月3万円、年利3%・5%で30年運用シミュレーション>

引用|オカネコマガジン「投資とは何?おすすめの資産運用は?【初心者にわかりやすく解説】」

運用開始3年後の比較では、元本108万円のところ、年利3%の場合は113万円(+5万円)、年利5%の場合は116万円(+8万円)の資産状況になります。

運用30年目を見ると、さらに利益は拡大していきます。

元本1,080万円のところ、年利3%の場合は1,748万円(+668万円)、年利5%の場合は2,497万円(+1,417万円)の資産となります。(税金等もろもろ未考慮)

ただ単に銀行貯蓄をしているだけでは資産は増えませんが、長期視点で資産運用を行うことで30年後には約1,000万円もの資産額の違いが生まれます。

まとめ

本記事では、貯金300万円の投資方法として、リスク・リターン別に具体的なシミュレーションや投資のポイントと合わせてご紹介しました。

初心者の方が300万円の資産を運用する場合は、まず各運用方法の特徴を理解した上で、自身にあった運用方法がどれかを見極めることが大切です。特に、税制優遇制度などの活用はぜひ検討するとよいでしょう。

投資は、各運用方法のリスクを理解して、正しく運用を行うことで資産を増やすことにつながります。一方で、大切な手元資金を減らしてしまう可能性もあるため、最適な組み合わせを考えていく必要があります。

ぜひ、300万円というまとまったお金があり、将来の漠然としたお金の不安や資産形成を目指しているのであれば、ぜひご自身のリスク許容度に合わせて資産運用を始めてみてはいかがでしょうか。

また、「専門家に一度相談してみたい?」「資産運用についてしっかりと勉強してみたい」「家計の見直しで資産を増やしたい」という人は、ぜひココザス株式会社へお問い合わせください。