資産3,000万円を5,000万円に増やすまでの平均期間とは

資産3,000万円を5,000万円へ増やすには、どれくらいの期間がかかるのかを把握することが、運用戦略を選ぶうえで重要です。

ここでは、一般的なペースやリターン別の年数を整理し、目標設定の基準を紹介します。

一般的な資産形成ペースの目安

資産3,000万円を5,000万円に増やす場合、多くの人が実現しているペースは「年3〜5%程度の運用で10〜18年」です。

これは、リスクを抑えながら堅実に増やしたい人が採用しやすい運用レンジであり、現実的な見通しとして活用できます。

株式と債券を組み合わせたバランス型のポートフォリオであれば、この年率は十分に目指すことが可能で、無理なく資産を増やせる範囲に収まります。

また、給与収入からの追加投資を組み合わせれば、達成時期をさらに短縮することもできるでしょう。

一方で、年1〜2%の低リターンにとどまる運用では、達成までの期間が20年以上に延びる可能性もあります。

資産形成のスピードを高めるには、安定性と成長性のバランスが取れた運用を選ぶことが重要です。

投資リターン別に見る達成までの年数

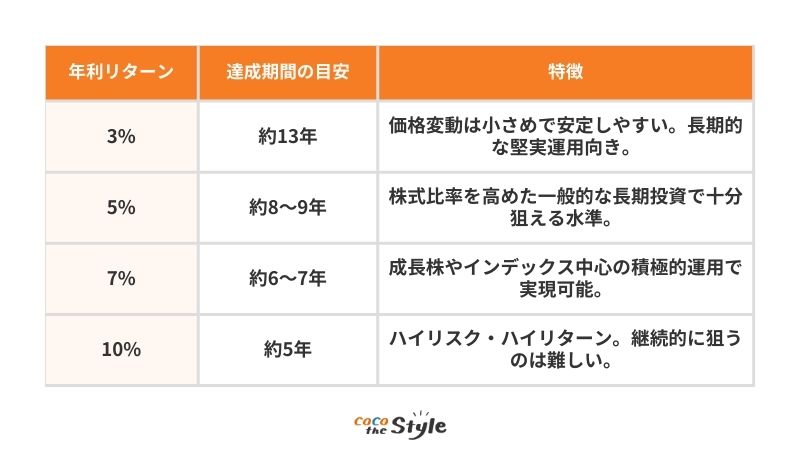

資産3,000万円を5,000万円に増やす期間は、投資リターンが上がるほど短くなります。

例えば、年3%で運用した場合は約18年、年5%なら約11年、年7%であれば約9年ほどで到達できます。

さらに、年10%の高リターンを実現できれば約5年と大幅に期間を短縮できますが、その分リスクも急激に高まるため、持続的に狙える水準ではありません。

重要なのは、高いリターンだけを狙うのではなく、実際に自分が目指す投資スタイルとリスク許容度の範囲内で、現実的なリターンを設定することです。

また、毎年一定額を追加投資できる人は達成速度が上がり、逆に取り崩しが発生する場合は期間が延びる点も押さえておきたいポイントです。

リターンと期間の関係を把握しておくことで、自分に合った運用方針が明確になるでしょう。

目標期間を設定する際の考え方

資産形成の目標期間を決める際は、「どのくらいのリスクを許容できるか」「どの投資スタイルを選ぶか」「追加投資の余力がどれほどあるか」が重要な判断材料です。

短期間で5,000万円を目指すのであれば、株式比率を高めた成長重視のポートフォリオが必要になり、価格変動への対応力や資金力が求められます。

一方、10年以上の時間を確保できる場合は、株式と債券のバランスを取ることで、安定性を重視した運用が可能となるでしょう。

目標期間は、住宅購入や教育資金など大きな支出イベントの有無によって人それぞれ異なるため、資金の流動性も考慮する必要があります。

無理なく続けられる運用方針を選ぶことで、目標達成までの道筋が明確になり、資産形成の負担も軽減できます。

どんな投資スタイルなら3,000万円から5,000万円を目指せるか

資産3,000万円を5,000万円へ増やすには、どのような運用スタイルを選ぶかが成果を大きく左右します。

ここでは、代表的な投資スタイルごとに資産を効率よく伸ばすポイントを整理します。

積立投資で長期的に増やす方法

3,000万円を土台に資産を着実に増やしたい人には、積立投資を継続する方法が安定しやすく、長期的な資産形成に向いています。

積立投資は、価格が高い時も低い時も一定額で購入を続けるドルコスト平均法によって、購入価格が平準化され、短期の値動きに左右されにくい点がメリットです。

また、インデックスファンドやバランスファンドを使えば、世界の成長に合わせて資産が増えやすく、市場全体の値動きを取り込みながら複利効果を得られます。

仮に毎年3~5%のリターンで運用できれば、積み立て額が少なくても資産全体の成長が加速し、目標である5,000万円に到達するスピードが大きく変わります。

積立投資は手間をかけずに続けやすく、年収に応じて追加投資額を柔軟に調整できる点も魅力です。

将来の不確定要素が多い人や、過度なリスクを取りたくない人に適した増やし方といえます。

株式・投資信託でリターンを最大化する

より短期間で資産を増やすことを目指すなら、株式や投資信託を中心にした成長重視の運用が効果的です。

特に、米国株や全世界株インデックスファンドは長期的に高い成長率を期待でき、年5〜7%のリターンを目指した運用がしやすい選択肢です。

また、テーマ株や高成長企業への投資を取り入れることで、資産の伸びを加速させることも可能ですが、価格変動が大きくリスク管理が欠かせません。

投資信託を活用する場合は、信託報酬が低いインデックスファンドを軸にすることで、コストを抑えて効率よくリターンを積み上げることができます。

株式中心のポートフォリオは上下のブレが大きい一方で、長期で見れば高い確率で資産を押し上げる力があります。

時間軸を味方につけながら成長性をしっかり取り込むことで、5,000万円到達に近づくことでしょう。

不動産・REITを活用した分散投資戦略

3,000万円の資産をより安定的に増やしたい場合、不動産やREIT(不動産投資信託)を組み合わせることで分散効果を高められます。

不動産は株式と異なる値動きをするため、ポートフォリオ全体のリスクを抑える働きがあります。

現物不動産は初期費用が大きく、管理の手間も発生しますが、賃料収入という安定したキャッシュフローが得られる点が魅力です。

一方、REITは少額から投資でき、賃料収益をベースにした分配金が期待できるため、資産形成における収益源として活用できます。

また、REITは株式市場で売買できるため流動性が高く、必要に応じて売却しやすいのもメリットです。

不動産を一部取り入れることで、株式相場が不安定な期間でもポートフォリオの下落を抑え、資産を守りつつ着実に増やすことができます。

成長と安定の両方を求める人にとって、効果的な分散戦略となるでしょう。

期間別シミュレーションで見る運用パターン

資産3,000万円を5,000万円に増やすには、どれくらいの期間を想定するかで必要な利回りや取るべきリスクが変わります。

ここでは期間ごとの運用パターンを比較し、最適なリターン水準を具体的に整理します。

10年で達成する場合の利回りとリスク

3,000万円を10年で5,000万円にするには、年間約5.2%の利回りが必要になります。

この水準は、全世界株式や米国株中心のインデックス投資で十分に目指せる範囲ですが、株式比率を高めることで価格変動リスクが大きくなる点を理解しておかなければいけません。

株式市場は年間で20%上昇することもあれば、20%下落することもあり、短期的な資産価値の変動は避けられません。

そのため、10年で達成を狙う場合は長期視点で保有し続けることが非常に重要になるでしょう。

一時的な下落時に売却してしまうと、10年での達成計画が崩れ、必要なリターンを確保できなくなる可能性が高まります。

また、追加投資を毎年行えば、必要利回りを4%台に抑えることも可能です。

10年を目標にするなら、株式中心のポートフォリオで成長性を確保しつつ、下落時に慌てない資金管理が求められることでしょう。

15年・20年で安定的に増やす方法

15〜20年の期間がある場合、必要な利回りは年3〜4%程度に下がり、より安定性を重視した運用が可能になります。

特に、年3%で運用できれば約18年、年4%であれば約15年で5,000万円に到達できるため、リスクの高い銘柄に積極的に投資する必要はありません。

また、積立投資を併用することで達成速度が上がり、長期の複利効果を最大限に生かすことができ、5,000万円の目標を早くに達成できる可能性もあります。

15〜20年の期間で5,000万円を目指す場合、リスクを取るのではなく、債券比率を高めて、下落時のダメージを抑えられるポートフォリオにすれば、資産の値動きが安定し、精神的な負担も小さくなります。

ゆとりを持った期間設定は、ライフプラン全体の柔軟性にもつながり、計画通りに資産を積み上げるための現実的な選択肢と言えるでしょう。

30年の長期運用で増やす方法

30年という長期で運用できる場合、必要な利回りは年2〜3%程度でも3,000万円を5,000万円に増やすことが可能になり、最も負担の少ない資産形成が実現できます。

時間を最大の味方にできるため、価格変動の大きい株式を中心にしつつ、債券やREITを適度に組み合わせることで、リスクを抑えつつ着実に資産を増やすようにしましょう。

特に30年という長期運用では、複利の効果が大きく働くため、少しの利回りでも長い時間をかければ確実に資産の成長を期待できます。

また、30年という期間があれば、途中の暴落や不況も複数回経験することになりますが、長期保有を前提とすることで短期的な下落に振り回されず、むしろ安値で買い増しする好機として活用できます。

積立投資を併用すればより安定した成長が見込めます。

リスクとリターンのバランスを取りながら、最終的に目標達成を目指しやすくなるでしょう。

3,000万円から5,000万円に増やすためのポートフォリオ設計

資産3,000万円を5,000万円に増やすには、どの資産クラスにどれだけ配分するかが重要です。

株式の成長性、債券の安定性、不動産の分散効果をバランスよく組み合わせることで、リスクを抑えながら目標達成へ近づけます。

ここでは、基本となる配分の考え方から、国内外の比率、年齢別の最適なバランスまで紹介します。

株式・債券・不動産の基本バランス

3,000万円を効果的に運用するには、株式・債券・不動産の3つを軸にポートフォリオを組むことで、リスクとリターンのバランスが取りやすくなります。

株式は成長性が高く、5,000万円到達に向けた資産拡大を担う中心的な存在になります。

一方、債券は値動きが安定しており、株式の下落時に価格の変動を抑える役割があるのです。

不動産やREITは株式・債券とは異なる値動きをし、資産全体の分散効果を高めてくれる特徴があります。

理想としては、株式50〜70%、債券20〜40%、不動産10〜20%程度が目安となり、リスク許容度に応じて調整しましょう。

特に、株式の比率を少し高くしておくことで長期的な成長を取り込みやすく、5,000万円到達へのスピードを加速できます。

ただし、株式は急落による資産の減少リスクが伴うため、3つの資産クラスをバランスよく組み合わせることが大切です。

国内と海外の配分をどう決めるか

資産を安定的に増やすには、国内と海外の比率をどう設定するかも重要なポイントです。

長期的な成長を狙うなら、成長性の高い海外株式を一定割合組み入れることが効果的であり、特に米国株や全世界株は信頼性のある選択肢と考えられています。

一方、国内資産は為替変動の影響を受けにくく、生活圏に近い企業や経済環境を前提に投資できるため、心理的にも安定しやすいというメリットがあるのです。

一般的には、海外60〜80%、国内20〜40%がバランスの良い構成とされ、成長を重視するなら海外比率を高め、安定性を求める場合は国内比率を増やすと調整しやすくなります。

また、不動産やREITについても、国内だけでなく海外REITを一部組み入れることで、さらに分散効果を高められます。

国内外の配分を明確に意識することで、景気サイクルや為替リスクを適切に分散でき、長期的な資産形成にとって有利に働くことでしょう。

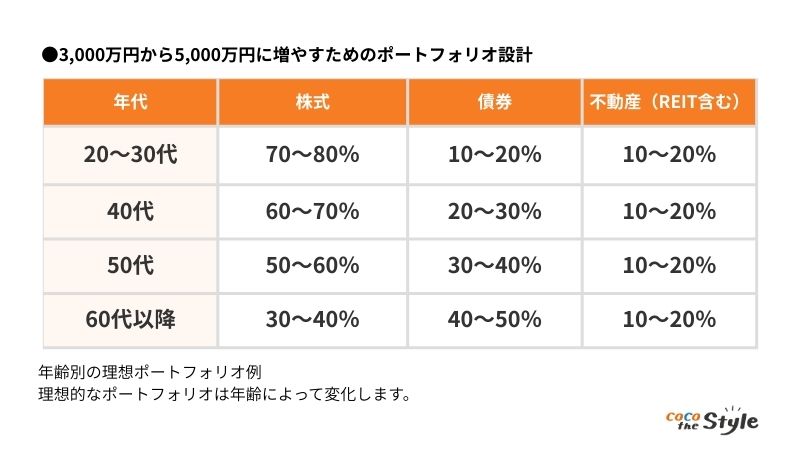

年齢別の理想ポートフォリオ例

理想的なポートフォリオは年齢によって変化します。

20〜40代で運用期間が長く取れる場合は、成長性を重視して株式比率を高め、株式70〜80%、債券10〜20%、不動産10〜20%ほどの構成が向いています。

時間を味方につけることで、短期的な値動きに左右されず資産を増やしやすくなります。

50代に入ると、徐々に安定性を意識した配分に移行し、株式50〜60%、債券30〜40%、不動産10〜20%程度のバランスが適切です。

この年代では下落時のダメージを抑えることが重要になるため、債券の割合を増やすことが安心感につながります。

60代以降は、生活資金への影響を考慮し、株式30〜40%、債券40〜50%、不動産10〜20%とより安定性を重視した構成が望ましいでしょう。

年齢に応じてリスク許容度が変化するため、定期的にポートフォリオを調整し、ライフステージに合った方針で運用することが重要です。

節税を意識した資産運用で期間を短縮する方法

ここでは、NISAやiDeCoの活用、法人化による運用、税引後リターンを考慮した配分の工夫など、節税を意識した資産運用で期間を短縮する方法を3つ紹介します。

・法人化で効率的に運用する選択肢

・税引後リターンを意識した資産配分

1つずつ確認しておきましょう。

NISA・iDeCoを最大限活用する方法

NISA・iDeCoを活用することで、節税効果が得られ、資産運用が効率化します。

NISA(少額投資非課税制度)では、投資で得た利益や配当が非課税になるため、通常20%前後かかる税金分をまるまる資産成長に回せるメリットがあります。

iDeCo(個人型確定拠出年金)も利益が非課税になる上、掛金が全額所得控除されるため、所得税・住民税の軽減につながるのです。

2つを併用することで、税金負担を最小化しながら、資産5,000万円への到達をより短期間で目指すことができるでしょう。

法人化で効率的に運用する選択肢

個人での運用に加え、一定規模の資産を持つ場合は法人化して投資を行う選択肢もあります。

法人で運用すると、個人よりも低い法人税率が適用されるため、利益を再投資に回しやすくなるのです。

また、法人では経費計上できる範囲が広がるため、管理費や情報サービス料などを経費として差し引き、実質的な運用コストを下げることが可能です。

さらに、法人を通じて不動産や株式などの運用を行うことで、個人資産とは分離してリスク管理を行えるメリットもあります。

ただし、法人化には設立費用や会計・税務の手間がかかるため、専門家と相談しながら進めることが重要です。

適切に設計すれば、税金面での優遇を受けつつ、資産形成のスピードを加速させることができるでしょう。

税引後リターンを意識した資産配分

資産形成の効率を高めるには、税引後リターンを意識した配分設計が大切です。

利益が大きく出やすい株式や投資信託は、非課税枠を活用することで税負担を減らすことができ、実質リターンを高められます。

一方、利子収入が中心の債券は課税対象となるため、税引後利回りが低くなる点を考慮して比率を調整することが重要です。

さらに、不動産やREITについても、減価償却や必要経費の計上で課税所得を抑え、実質的な収益を確保できます。

ポートフォリオ全体で税引後リターンを最大化することで、同じ運用利回りでも資産の増加スピードが速くなり、目標の5,000万円への到達期間を短縮できるでしょう。

インフレ・金利変動が期間に与える影響とは

資産運用の過程では、インフレや金利の変動が資産の実質的な成長に大きく影響します。

物価上昇による資産目減りや、金利環境の変化に対応した運用戦略の調整が不可欠です。

ここでは、インフレや金利が資産形成に与える影響と、それに対応する具体的な工夫を紹介します。

インフレ率が資産形成に及ぼすリスク

インフレは、資産の実質的な価値を目減りさせるリスクがあります。

例えば年2%のインフレが続けば、同じ資産額でも購買力は20年で約3分の2に減少します。

そのため、名目の資産額だけを追いかけても、実質的には目標に届かない可能性があります。

インフレリスクを抑えるには、株式やインフレ連動債、物価に強い不動産・REITなど、インフレ耐性のある資産を一定割合で組み入れることが有効です。

また、長期的には株式市場は物価上昇に連動して成長する傾向があるため、インフレ環境下でも資産を増やしやすくなるのです。

資産運用を始める前に、名目のリターンだけでなく、インフレを加味した実質リターンを意識してポートフォリオを設計するようにしましょう。

金利上昇局面で見直すべき運用戦略

金利が上昇すると、債券価格は下落しやすく、株式市場にも影響が及ぶ場合があります。

そのため、金利環境が変化したタイミングではポートフォリオの見直しが必要です。

長期固定利回りの債券を多く持っている場合は、金利上昇局面で価格下落リスクが高まるため、短期債や変動金利債に切り替えることが考えられます。

また、金利上昇は金融コストの上昇を伴うため、不動産投資におけるローン返済額やキャッシュフローにも影響します。

株式については、金融セクターや高配当株が金利上昇で恩恵を受けることがある一方、成長株は割高感から調整されやすくなるため、業種や銘柄の見直しも重要です。

金利動向を定期的にチェックし、リスクを最小化しながら資産成長を維持できる戦略を立てるようにしましょう。

実質リターンを高めるための工夫

実質リターンを高めるには、税引後の収益やインフレの影響を考慮した運用が必要です。

具体的には、インフレ連動債やインフレ耐性のある株式、不動産などをポートフォリオに組み入れることが効果的でしょう。

また、非課税制度や税優遇制度を活用して税負担を抑えることでも、実質リターンは向上します。

さらに、分散投資を徹底することで、金利や物価の変動に伴うリスクを軽減できます。

実質リターンを意識することは、名目の資産額だけでなく、購買力ベースで目標達成を目指す長期戦略において非常に重要となるので理解しておきましょう。

3,000万円から5,000万円へ確実に到達するためのポイント

ここでは、3,000万円から5,000万円へ確実に到達するためのポイントを3点紹介します。

・定期的にポートフォリオを見直す

・専門家のサポートを受けて戦略を最適化する

1つずつ確認しておきましょう。

無理のない投資ペースを維持する

目標達成のためには、過度なリスクを取らず、無理のない投資ペースを保つことが基本です。

高利回りを狙いすぎると、一時的な下落で大きな損失を抱え、計画が崩れる可能性があるためです。

定期的な積立投資やリスク分散を徹底することで、相場の変動に左右されず安定的に資産を増やせます。

また、目標期間に応じた利回り設定を現実的に見直し、生活費や緊急資金を確保したうえで余剰資金を運用に回すことも重要です。

無理のない運用は、心理的な負担を軽減し、長期的な資産形成を成功させるポイントです。

定期的にポートフォリオを見直す

資産形成を効率よく進めるには、ポートフォリオの定期的な見直しが欠かせません。

市場環境や金利・インフレの変化、ライフステージの変化に応じて、株式・債券・不動産の比率を調整することが重要です。

例えば、株式が大きく値上がりして比率が高くなりすぎた場合、債券や不動産を増やしてリスクを抑えることができます。

また、国内外の比率や投資商品の入れ替えも、定期的に評価することでリスクとリターンのバランスをより良く保つことができます。

半年~1年に一度は運用状況を確認し、必要に応じて修正を加えることで、計画通りに5,000万円を目指すようにしましょう。

専門家のサポートを受けて戦略を最適化する

資産形成の効率を高めるには、ファイナンシャルプランナーなどの専門家のサポートを受けることも有効です。

自分だけでは判断が難しい運用商品や税制の活用方法、リスク管理の調整などについて、専門家の知識を活かせます。

特に節税効果の高い制度や、ポートフォリオの最適化、ライフプランに合わせた資産配分の見直しは、専門家のアドバイスがあるとスムーズに行えます。

また、第三者の視点を取り入れることで、心理的な判断ミスや過度なリスク選好を避けることも可能です。

適切なサポートを受けながら戦略を定期的に最適化することで、無理なく目標の5,000万円到達に近づけることができるでしょう。

ココザスはファイナンシャルプランナーとして資産運用のサポートを行っております。

また、お客様の資産状況や家族構成、将来的なライフプランから適切な投資計画のアドバイスを行います。

さらに税金アドバイスや余剰金作りのための家計の見直し、保険やローンなどについての相談も承っておりますので、ぜひ一度ご相談ください。

まとめ

資産3,000万円を5,000万円に増やすためには、目標期間の設定、リスク許容度に合った運用スタイルの選択、そして分散投資や積立投資を活用した長期的な資産形成が重要です。

株式・債券・不動産をバランスよく組み合わせ、国内外の比率や年齢に応じた配分を考慮することで、リスクを抑えつつ効率的に資産を増やせることでしょう。

また、NISAやiDeCoの活用、税引後リターンを意識した配分、インフレや金利変動への対応など、制度や環境を踏まえた工夫も資産成長のスピードを左右します。

無理のない投資ペースを維持し、定期的にポートフォリオを見直しながら、必要に応じて専門家のアドバイスを受けることも成功のポイントです。