投資信託とは

投資信託は、預けた資産を資産運用の専門家であるファンドマネジャーに運用してもらう金融商品です。

投資に関する知識が無くても資産運用でき、個人の資産では難しい大口の投資にも参加できることが投資信託のメリットと言えます。

私たちが投資家として投資信託を利用する場合、どのファンドマネジャーに頼むか?預ける金額をいくらにするか?など、選択することができます。

しかし運用方法に関しては、全てをファンドマネジャーに任せることになります。

〈参考記事〉

【完全版】投資信託とは?基礎から運用までわかりやすく解説

投資信託の仕組み

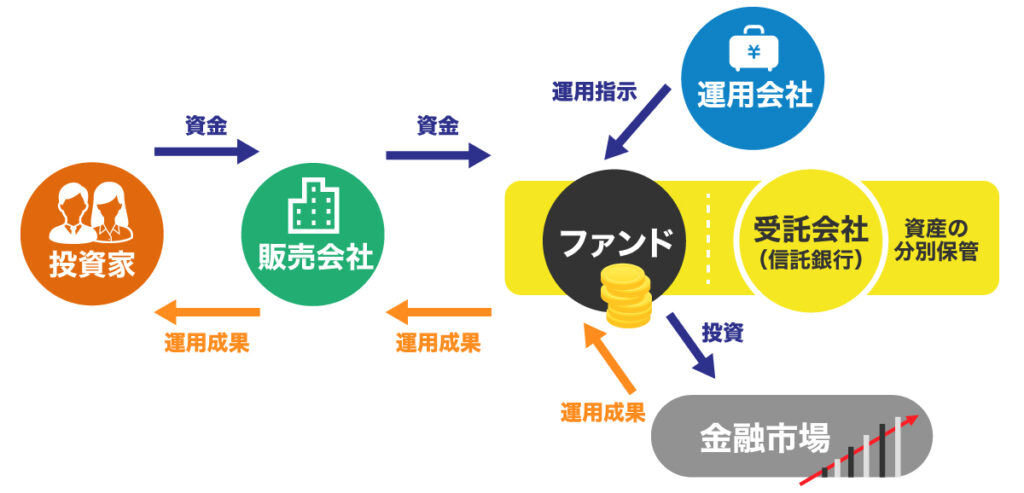

投資信託は、顧客である「投資家」と「販売会社」「受託会社」「運用会社」のやり取りにより成立しています。

ほとんどの場合、投資信託は複数の投資家から集めた資金をまとめて運用しています。

顧客に投資信託を勧めて契約を取り、資金集めをするのは主に銀行や証券会社、郵便局などの「販売会社」です。

販売会社は、顧客である投資家と直接金銭のやり取りを行います。

投資家から申込金として資金を調達したり、投資信託で出た成果を投資家に分配したりするのが、販売会社の役割です。

販売会社によって集められた資金は、信託銀行などの「受託会社」に預けられます。

受託会社の役割は主に、集めた資産を保管し、管理することです。

そして受託会社は「運用会社」に所属するファンドマネジャーの指示に従い、資金を国内外の株式や債券、不動産などに投資し運用します。

そもそも投資における「リスク」とは何か?

「リスク」という言葉から、危険や失敗をイメージする人は多いのではないでしょうか?

しかし、投資におけるリスクとは本来、失敗と成功、両方の振れ幅を指す言葉です。

そのため投資信託のリスクは、必ずしも損だけを意味する言葉ではありません。

「リスクの大きい投資信託」と言われる場合、大きく利益を得る可能性も、大きく損失を受ける可能性もある投資信託、という意味になります。

投資信託で最も気を付けるべきリスク「元本割れ」

危険を意味するだけではないリスクですが、投資信託を検討している場合、その危険性について十分に知っておく必要があります。

投資信託は、元本割れのリスクもある商品です。

元本割れとは、資産が預けた金額を下回ることを言います。

資産を増やすため利用する投資信託において元本割れは最大のリスクと言えるでしょう。

投資信託は手放しで資産を増やせる投資方法だと安易に購入するのではなく、元本割れのリスクもふまえて検討する必要があるのです。

販売会社などの経営破綻によって資産を失うリスクは無い

投資信託最大のリスクとして元本割れを紹介しましたが、販売会社などが経営破綻した場合、預けた資産を全て失ってしまうリスクもあるのか、気になる人もいるのではないでしょうか。

結論から言うと、販売会社などの経営破綻のせいで投資信託に預けた資産を全額失ってしまうことはありません。

投資信託の資産は受託会社によって管理されています。

そのため、販売会社や運用会社の破綻は資産に影響を与えません。

そして、受託会社は資産を信託財産として預かっており、受託会社自身の資産と区別して管理することが法律によって義務付けられています。

そのため受託会社が倒産したとしても、投資信託で預けた資産に影響はありません。

受託会社が倒産した場合は、倒産した時点での資産が返却されたり、他の受託会社が資産を引き継いで投資信託を継続させてもらえたり、といった対応が受けられます。

投資信託が持つ7つのリスク一覧

それでは、投資信託にはどのようなリスクがあるのか、投資信託におけるリスクの種類を7つ紹介していきます。

(1)価格変動リスク

価格変動リスクは、資産運用のために売買する株式や債券などの有価証券の価格変動によって起こるリスクです。

有価証券の価格は一般的に、供給に対して需要が多ければ上がり、少なければ下がります。

有価証券はこのように、世間的な需要と供給のバランスによって価格変動を起こします。

そして需要と供給のバランスは、政治や社会情勢などに左右されるため、予測が非常に難しいものです。

投資信託で資産運用を任せる場合、需要と供給のバランスをさまざまな要因から読み解く投資のプロが運用します。

(2)信用リスク

信用リスクは、有価証券を発行している国や企業そのものの信用力によって起こりうるリスクです。

株式や債券の発行元が経営不振や財政難に陥った場合、有価証券に期待されている配当金や償還金が支払われなくなる、というリスクがあります。

発行時に約束された条件が守られず債務不履行になることをデフォルトというため、デフォルトリスクとも言われています。

(3)為替変動リスク

為替変動リスクは、投資信託の投資先が外貨建て資産の場合起こりうるリスクです。

外国為替の変動によって、外貨建て有価証券を円換算した時の価値が変動します。

外貨換算では元本割れが起こっていなくても、円換算した際に円高の影響を受けて元本割れしてしまった、ということも起こり得るのです。

あらかじめ、契約時に将来取引する際の為替レートを決めておく為替ヘッジをプランに取り入れている投資信託もあります。

しかし為替ヘッジの利用は、円高による大幅な損失は避けられる代わりに、円安が進んだ場合の大きな利益の発生は望めません。

(4)金利変動リスク

金利変動リスクは、償還前に債券を売却する場合に発生するリスクです。

債券市場は一般的に、金利が上昇すれば債券価格は低下し、金利が下降すれば債券価格が上がるとされています。

また、償還前に売却する債券は、償還までの期間が長いものほど価格変動の振れ幅が大きい傾向にあります。

つまり、償還までの期間が長く、金利上昇している債券を売却する場合、資産が大幅に元本割れするリスクがあるのです。

(5)流動性リスク

流動性リスクは、有価証券の流動性に起因するリスクです。

売却したい時に需要が無いので売却できない、購入したい時に供給が無いので購入できないといった事情で思うように売買ができない場合に発生します。

(6)カントリーリスク

カントリーリスクは、投資対象の国の政治的事情や経済的事情などによって有価証券の価値が変動するリスクです。

情勢の変化以外にも、投資対象国が新たに取引に関する規制などを設けた場合にも発生し得ます。

一般的に、先進国を対象とした投資はカントリーリスクが低く、新興国を対象とした投資はカントリーリスクが高いとされています。

新興国は今後の急激な経済成長を期待できる反面、政治的・経済的に先進国よりも不安定な傾向にあるためです。

(7)不動産投資信託(REIT)のリスク

不動産投資信託は、主に土地や賃貸物件などの不動産へ投資を行う投資信託です。

Real Estate Investment Trustの頭文字を取って、REIT(リート)とも呼ばれます。

不動産への投資の場合、経済状況やその地域の災害や事件などで不動産価格が下落したり、賃貸物件の稼働率が下がって家賃収入が期待できなくなったり、といったリスクが発生し得ます。

その他のリスク

他にも、金や転換社債への投資でそれらの価格が変動したり、資産を投資先にどのように配分するかによって損益が変動したりなど、投資信託の投資対象や配分によってさまざまなリスクが考えられます。

どの投資にどのようなリスクがあるのかを把握し、納得してから投資信託を購入しましょう。

リスクを極力抑えるために出来る3つのこと

100%利益の期待できる投資信託はありません。

しかし、元本割れが起こる際に損失を最小限にする方法、つまり、リスクを極力抑える方法は存在します。

こちらでは、投資信託のリスクを抑えるために出来ることを3つ紹介します。

(1)資産分散

まず、リスクを抑えるために資産分散を意識する必要があります。

ひとつの株式や債券に資産の全てを使ってしまうと、投資対象の価格が下落した場合大きな損失を受けてしまいます。

そうならないために、さまざまな投資対象へ資産を分散させることが大切なのです。

投資対象の一部が値下がりしてしまっても、他が順調ならば、大損するリスクを回避できます。

(2)時間分散

一度に資産全額を投資するのではなく、期間を置いて決まった額を少しずつ投資していく時間分散も、リスクを抑えるために有効な方法です。

価格が低い時に全額投入して高くなったら売る、という形式が投資の理想ですが、確実にうまくいく方法はありません。

時間分散をすれば、購入価格が平均化され、リスクを抑えられます。

(3)長期投資

短期の値動きで売買を決めるのではなく、投資対象を長期保有することでリスクを抑えることが期待できます。

多くの投資信託が採用しているドルコスト平均法は、時間分散と長期的な投資を組み合わせたリスク回避方法です。

長期間、定期的に決まった金額で投資信託を購入し続けることで有価証券の価格が低い時には多く、価格が高い時には少なく購入する行為を繰り返し、全体の平均購入価格を平準化させることを狙います。

まとめ

今回は、投資信託の7つのリスクについて紹介しました。

投資信託は、プロに投資をまかせて資産形成が期待できる魅力的な商品ですが、さまざまなリスクをはらんでいます。

投資信託をはじめるためには、それぞれの商品が持つリスクを知り、正しく選ぶ必要があります。

投資信託のリスクについて「自分で勉強するのはなかなか難しい…」という人は一度、オンラインの投資信託セミナーを受講してみませんか?

ココザスのオンラインセミナーは定期的に開催されるため、仕事終わりや昼間の空き時間になどご都合に合わせて気軽にご参加いただけます。

投資信託のリスクや戦略を学び、自分に合った資産運用を目指しましょう。

またココザスは、個人向けの資産形成のコンサルティングを行なっています。

投資信託の販売店ではないため、公平な目線でアドバイスができることが特徴です。

現状の家計の見直しから、あなたに合う投資商品のご紹介まで無料で対応させていただきますので、こちらもお気軽にお問い合わせください。

大切なお金に関する相談は信頼できるパートナーに

あなたに合う資産形成方法をFP(ファイナンシャルプランナー)に相談して、不安点をなくして投資の第一歩を踏み出してみませんか?

ココザスでは家計の見直しから、資産形成のご相談、投資信託に関する不明点の解消まで様々なご相談に無料で対応しております。

「自分にはどんな投資が合うんだろう?」「老後資金の準備で投資信託を活用したいけれど、いくら必要なのかな?」など…

気になることがございましたら、お気軽にご相談ください。