50代の投資と貯金の割合は?

50代の投資と貯金の割合はどのくらいでしょうか?

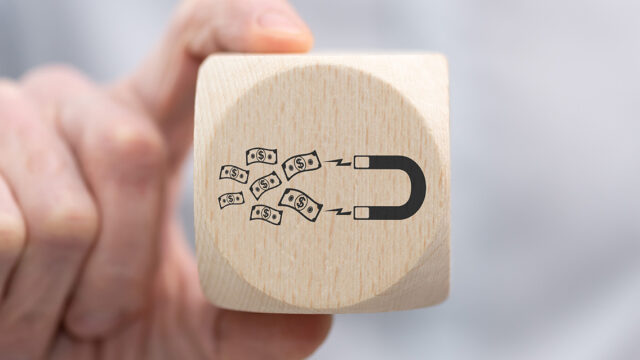

以下は、50歳代の種類別金融商品保有割合を表したグラフです。

引用|知るぽると 金融広報中央委員会「家計の金融行動に関する世論調査[総世帯](令和3年以降)5 種類別金融商品保有額(金融資産保有世帯)」を参考にグラフ作成

金融広報中央委員会の調査によると、50代の平均貯蓄額は1,792万円です。

50歳代の株式と投資信託の保有割合は合わせて27.2%ですので、約500万円の投資商品を保有していることになります。

一方で預貯金の割合は42.4%ですので、約760万円は預貯金で確保しているようです。

あなたの貯蓄・投資金額と比べてどうでしょうか?

他の年代に比べ50代はまとまった資産があるため、高い利回りで運用できれば効率的に資産形成できます。

ですが、資産を増やすことばかりを考えるとリスクの高い投資商品に手を出してしまい、損失を抱えてしまう可能性もあります。

まずはあなたにとって必要な資産額を考えましょう。

必要な資産額を計算するために、ここからは今後必要になる支出と、年金などによる収入について解説していきます。

【支出】50代のうちに知っておきたい!老後にかかるお金って?

50代になり定年が近づくにつれ、老後のお金が気になる方が多いと思います。

50代は子どもが巣立って安心する反面、

「年金も減るかもしれないし、老後が心配。」

「平均余命も伸びているし、いつまで働けばいいの?」

という不安が出てくる年代でもあります。

では、安心して老後を過ごすには、いったいいくら準備しておけば良いのでしょうか?

まずは老後にかかる支出について考えてみましょう。

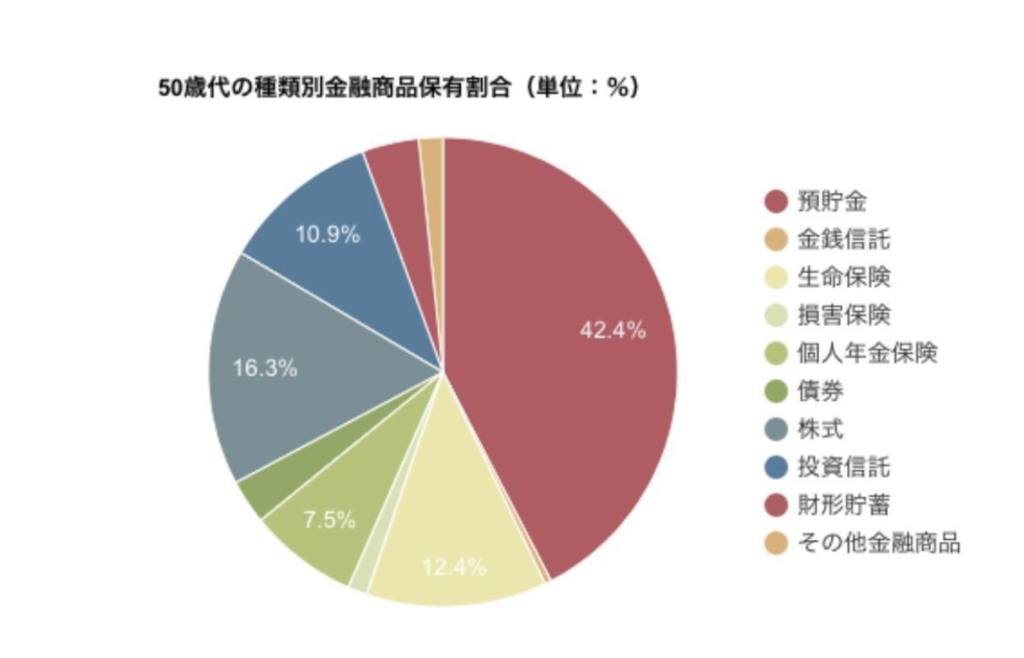

以下は、夫婦の老後生活費の必要額を表したグラフです。

引用|公益財団法人生命保険文化センター「2022(令和4)年度生活保障に関する調査(速報版)」

令和4年のグラフを見ると、老後の最低日常生活費は月232,000円、ゆとりある老後生活費は379,000円となっています。

物価高の影響を受けてか、直近での生活費は増加傾向にあるようです。

次に、何年分の生活費を用意するかを考えてみましょう。

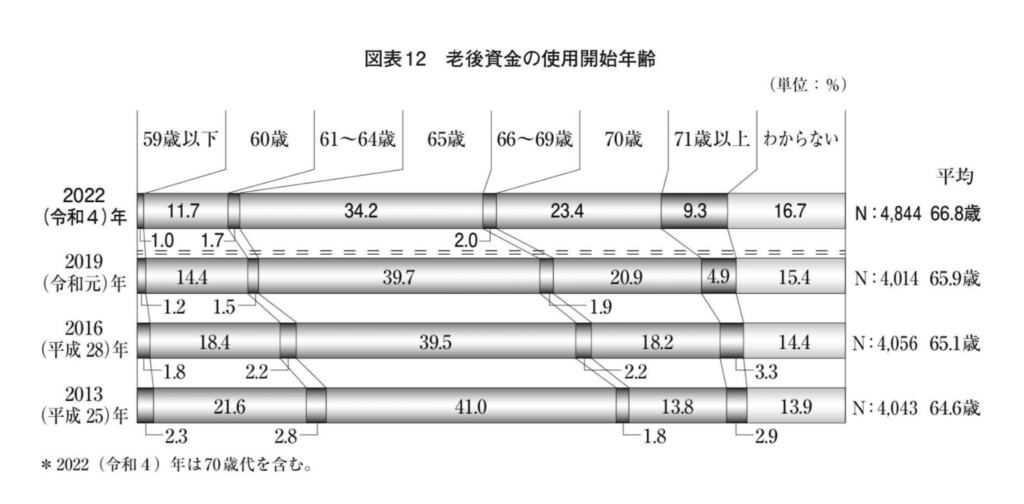

以下は老後資金の使用開始年齢を表したグラフです。

引用|公益財団法人生命保険文化センター「2022(令和4)年度生活保障に関する調査(速報版)」

このグラフから、67歳前後から老後資金を取り崩している方が多いことがわかります。

取り崩す年齢が徐々に上がっていることから、定年後も再雇用などで継続して働く方が増えていることが予想できます。

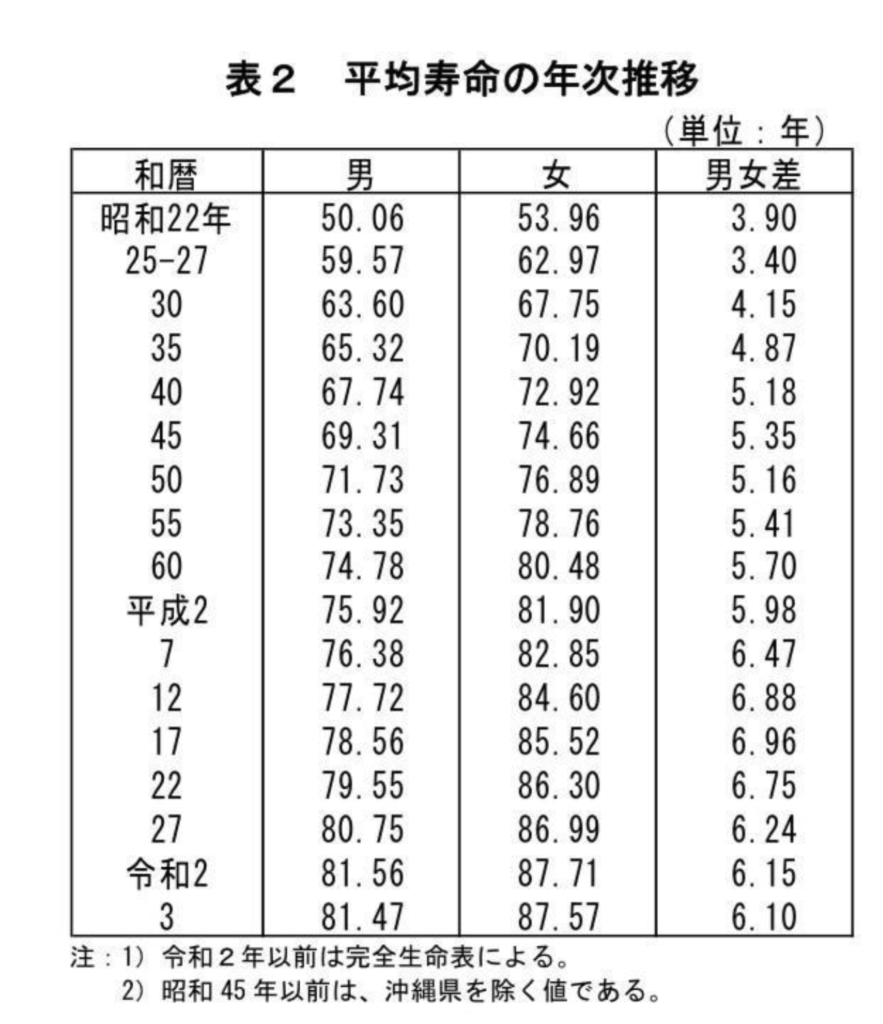

次に、現在の平均寿命を確認してみましょう。

引用|厚生労働省「令和3年簡易生命表 主な年齢の平均余命」

このグラフから、令和3年の平均寿命は男性は約82歳、女性は約88歳であることがわかります。

つまり、男性であれば82歳−67歳=15年分、女性なら88歳−67歳=21年分の生活資金が必要になります。

ご夫婦であれば、奥様に合わせて21年分の生活資金を準備しておく方が安心でしょう。

はじめにご紹介した老後生活費の必要額と計算すると、以下のようになります。

月232,000円×12ヶ月×21年=58,464,000円

月379,000円×12ヶ月×21年=95,508,000円

ゆとりある生活のためには、なんと1億円近い資金が必要であることがわかりました。

ただし、持ち家で住宅ローンが定年時に完済している場合などは住居費がかかりませんので、あなたの状況に応じて月々の生活費を計算してみてください。

「こんなに貯められないよ!」と驚いた方もいらっしゃるでしょう。

しかし、退職金や年金などである程度カバーすることができます。

次に定年後にもらえるお金について解説します。

【収入】定年後をイメージしよう!退職金・年金もらえるお金

ゆとりのある老後生活のために約9,550万円が必要だとわかり、途方に暮れた方もいらっしゃるかと思いますが、もらえるお金ももちろんあります。

老後の主な収入となるのが、退職金と年金です。

いったいあなたがいくらもらえるのか、シミュレーションしてみましょう。

〈退職金〉

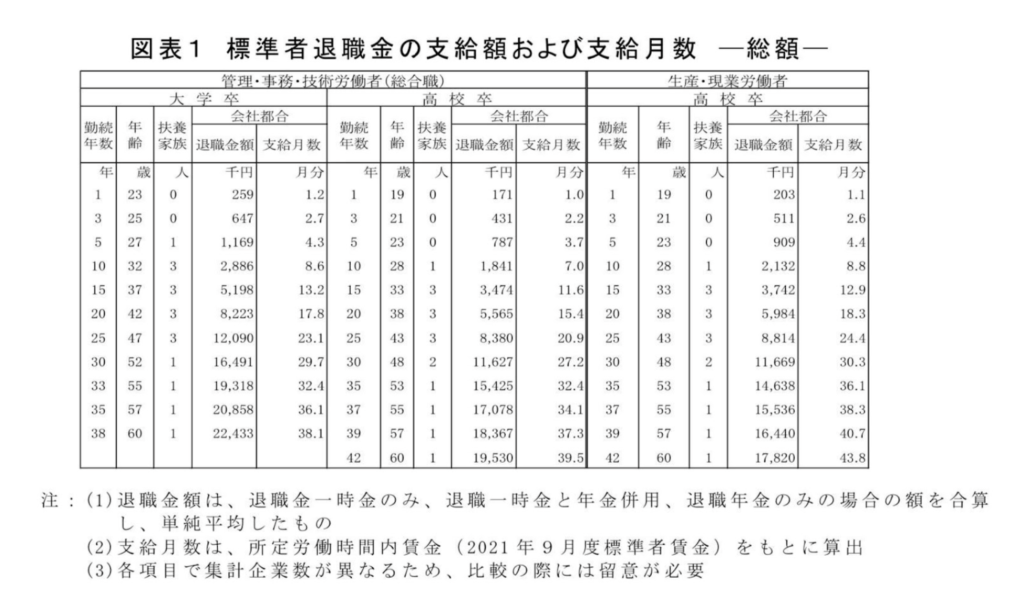

以下は、退職金の支給額を表したグラフです。

引用|日本経済団体連合会「2021年9月度 退職金・年金に関する実態調査結果」

例えば大学卒業後、65歳まで総合職で同じ会社に勤めた場合、約2,243万円の退職金がもらえます。

日本では勤続年数が長いほど退職金が増えるため、同じ会社で長く勤めることは大きなメリットとなります。

ぜひ、あなたの勤続年数と照らし合わせて退職金額を確認してみてください。

次に、年金額を計算してみましょう。

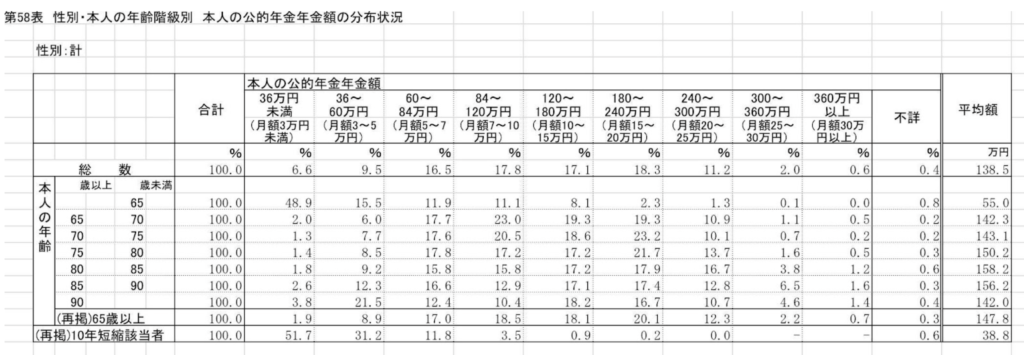

以下のグラフは公的年金年金額を表したグラフです。

引用|厚生労働省 年金局数理課「年金制度基礎調査(老齢年金受給者実態調査)平成29年」

このグラフから、65歳の方の平均年金額は約142万円であることがわかります。

つまり、65歳から88歳までの23年間もらえれば、約3,266万円受け取れる計算になります。

ただし、自営業の方は厚生年金の支給がないなど個人差がありますので、個々に計算してみてください。

なお、50歳からのねんきん定期便では、年金の受け取り予定額が確認できます。

以上の計算から、勤続38年の会社員の場合、退職金約2,243万円、年金約3,266万円の合計約5,509万円が受け取れることがわかりました。

つまり、ゆとりある生活費約9,550万円の約半分は退職金と年金でまかなえるのです。

しかし残り約4,000万円は自助努力で用意しておく必要があります。

ここからは4,000万円を効率的に貯める資産形成方法をご紹介します。

投資がおすすめ!50代に最適な資産形成とは

ゆとりある老後生活のため、約4,000万円が必要であることがわかりましたが、あなたはこの4,000万円をどのような方法で準備しますか?

50歳から65歳までの15年間、預貯金だけで4,000万円を貯めた場合、日本の預金金利はほとんどありませんから、月々約22万円を貯めていく必要があります。

ですが、年利3%で運用できたなら、月々貯める額は約18万円にまで減らすことができます。

※ モーニングスター金融電卓で計算

日本には残念ながら年利3%の預金はありませんが、投資であれば可能です。

投資といえば株を思い浮かべる人も多いかと思いますが、50代におすすめの投資は「投資信託」です。

「投資信託(とうししんたく)」とは、様々な投資対象が何十種類も詰め込まれた投資商品のことで、投資対象が分散されている分、株よりもリスクが低いところが特徴です。

また投資のプロが売買してくれ、少額から運用できるため、投資初心者の方でも安心して始めることができます。

投資信託の中でも色々な種類があるため、3%前後で運用されている商品を見つけてみましょう。

またNISAを活用して非課税で投資することや、積立投資でタイミングを気にせず投資することもおすすめです。

まとめ

この記事では、50代の平均預金・投資額と主に老後資金についてご紹介しました。

「老後いくら貯めればいいのかわからない!」

と思われていた方も、具体的な老後の生活資金がイメージでき不安が少し和らいだのではないでしょうか。

まだまだ不安、という方はぜひお金のプロに相談してみましょう。

大切なお金に関する相談は信頼できるパートナーに

FP(ファイナンシャルプランナー)はお金の専門家です。

家計の見直しから年金・社会保険、資産運用、保険まで様々な相談をすることができます。

1人1人の人生設計にあったファイナンシャルプランをご提案することが、FPの役目です。

ココザスでは、中立的な立場からお客様にとってベストな提案を行うことをお約束します。

・家計管理

└ 貯金を始めるために家計をどう見直すべきか?

└ 家計管理はどのようにすれば良い?

・教育資金

└ 子どもの教育費を貯めるにはどうすればよいか?

・住宅資金

└ いくらの住宅ローンが組める?適切な住宅ローンは?

・老後資金

└ 老後資金にはいくら準備が必要か?どう準備するか?

・資産形成/資産運用

└ 退職金で運用するには何が良い?

・保険

└ どんな保障の保険が必要なの?

└ 加入している保険のどれを見直すべき?

ココザスの特徴

1:資産形成コンサルティング 第1位を獲得

ご相談後もご契約後でも、いつでも不安点や追加のご相談なども無料で対応いたします。

気軽に頼れるパートナーとして、一生涯サポートいたします。

2:月340人以上のご相談を受けています

FPや住宅ローンアドバイザーなど多数の資格を持つコンサルタントが在籍しています。

47都道府県どこの地域にお住まいの方でも、サービスをご提供いたします。

※ 基本面談はオンラインにて実施となります

3:相談料はずっと0円

人生に関わる大切なことだからこそ、じっくり考えて不安を解消してもらいたい。

そんな想いから、ココザスでは相談料は何度でも無料です。

決して押し売りはしませんのでご安心ください。