貯金200万円は少ないのか?

最初に、貯金200万円を達成している人も今から目指す人においても、若い世代がどの程度の貯金額を貯めているかを知っておくと良いでしょう。

(1)20代の平均貯金額は?

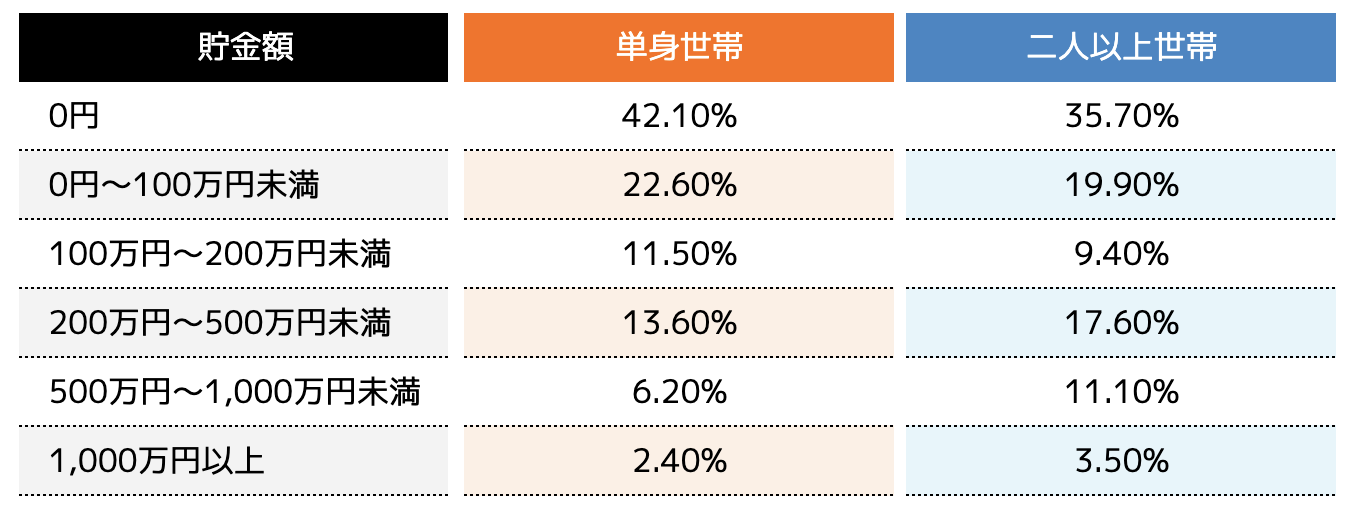

金融広報中央委員会の「家計の金融行動に関する世論調査」によると、20代の平均貯金額は、二人以上世帯で214万円でした。また、単身世帯では176万円、二人以上世帯より少し少ない状況でした。

想像していたより多いと感じるかもしれませんが、実際に200万円以上の貯金がある世帯は実はあまり多くはありません。

二人以上世帯を見ると、約35%の世帯で貯金ゼロ、半数以上の世帯で100万円以下の貯金額です。平均値は214万円ですが、中央値(※)は44万円になっており、一部の高額な貯金額を保有する人に平均値が引っ張られた結果となります。

※中央値とは、貯金額で順位付けしたとき、順位がちょうど真ん中にくる人の値です

引用|金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査]」

引用|金融広報中央委員会「家計の金融行動に関する世論調査[単身世帯調査]」(以下同様)

(2)30代の平均貯金額は?

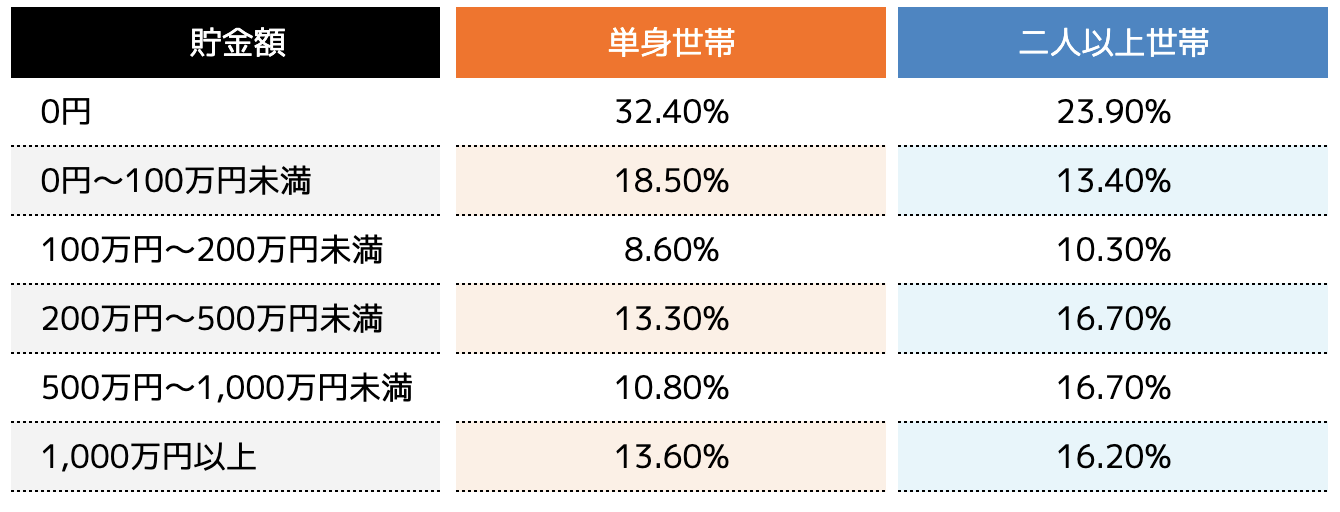

同様に、30代の平均貯金額は、526万円(二人以上世帯)となっており、20代と比較して2倍以上アップしています。単身世帯では、494万円が平均額でした。

しかし、中央値を見てみると、二人以上世帯で200万円、単身世帯では75万円でした。

二人以上世帯では、約半数が貯金額200万円以上あるのに対して、単身世帯では約半数が75万円以下しかないことになります。

また、注目すべきは二人以上世帯で4世帯に1世帯、単身世帯では3世帯に1世帯が貯金額ゼロです。

年齢が高くなるほど平均貯金額は高くなりますが、貯金をしない世帯や貯金額が低い世帯は一定数存在することがわかります。

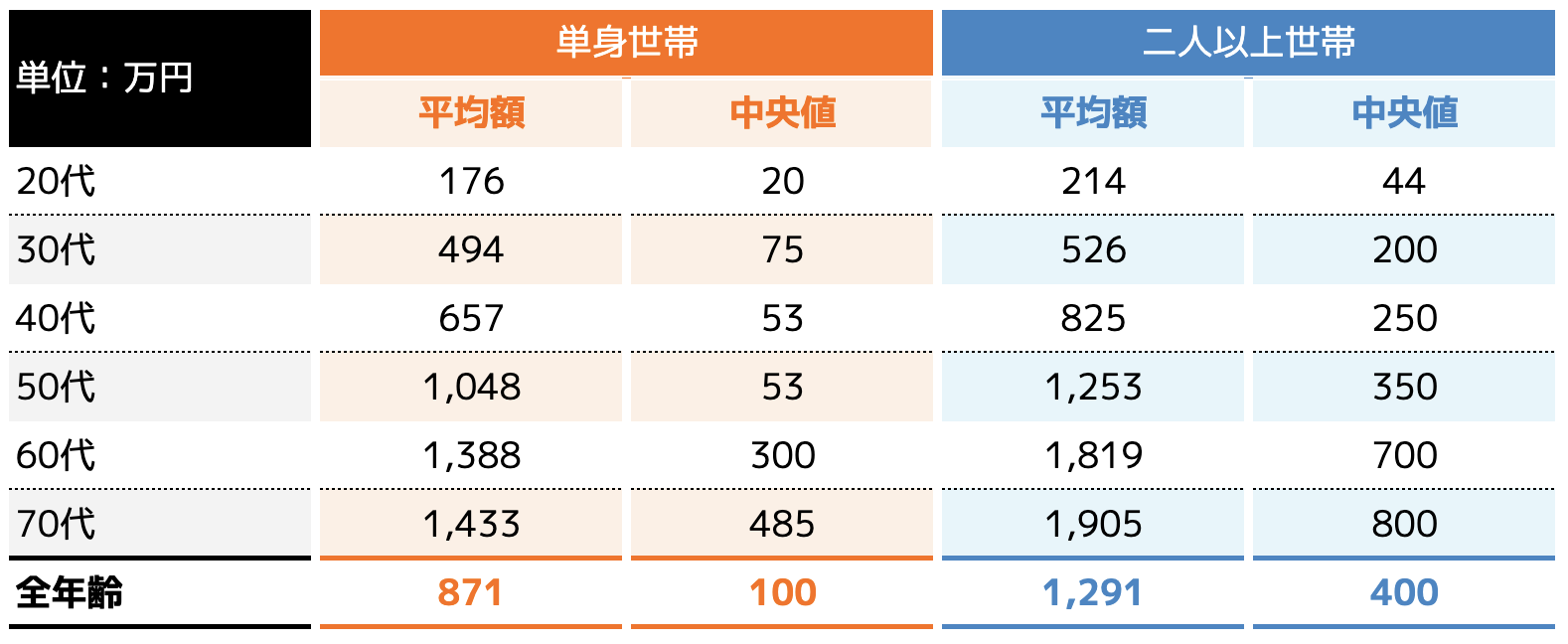

(3)各年代別の平均貯金額は?

20代、30代以外の年代も含めた平均貯金額と中央値を一覧でまとめました。

各年代でどのくらい貯金額があれば平均的か?を確認する上で、ご参考にしてみてください。

貯金200万円に向けたロードマップ

貯金200万円は、簡単に到達できる金額ではありません。そのため、これまでの生活を見直すことや新たに始めることなどが必要となります。

ここでは、200万円の貯金を達成するために必要なことを5つのステップで詳しく解説します。

(1)貯金の明確な目的を決める

(2)毎月の収支をきちんと把握する

(3)固定費を見直す

(4)毎月の積立額を決める

(5)積立額の運用方法を決める

(1)貯金の明確な目的を決める

まず初めにすべきことは、貯金も目的を明確に定めておくことです。

いつまでに、どのような使い道のために、いくら貯めるのかなどの目的を明確にしておくことで、貯金や資産形成を継続するモチベーションになります。

貯金の目的は「1:緊急時の資金」と「2:ライフイベント用の資金」の2つの目的に大きく分けられます。

1:緊急時の資金

緊急時の資金とは、病気やケガで仕事ができないことによる収入源や治療費の出費、失業して収入がなくなった、などが該当します。

緊急時の資金としてどの程度のお金を準備しておくべきかは様々な意見がありますが、最低でも生活費の1〜2ヶ月分は必要です。

半年分の貯蓄が準備できていれば、さらに安心できるでしょう。

2:ライフイベント用の資金

ライフイベントとしては、結婚資金、マイホームの頭金、子どもの教育費、趣味や老後資金の準備などが該当します。

老後に備えて、賃貸か持ち家かを早めに検討しましょう。

ライフイベントにかかる資金は、個人個人で様々な用途や目的があります。そのため、貯金を始める際には、ライフイベントなどを書き出して、ライフプランなどをある程度具体化させておくとより安心でしょう。

将来を見据えて、早いタイミングから計画的に備えておくことが重要です。

(2)毎月の収支をきちんと把握する

次に、貯金に回すための資金確保のために、毎月の収支をきちんと把握しましょう。

忙しい日々に追われて、自分や家庭の収支をしっかり把握できていない方もいるかもしません。貯金を始めるにあたっては、収入を増やすか支出を減らすかの2つの方法しかありません。

毎月の収支や支出の項目が明らかになることで、節約できる無駄な出費が一目瞭然になるケースが多いです。

最近では、レシートを写真で撮るだけで家計簿をつけてくれる、スマートフォン用の家計簿アプリなども登場しているため、手軽に家計簿をつけることもできます。

好みやライフスタイルに合わせて、家計簿をつけるなどの習慣を身につけることをおすすめします。

(3)固定費を見直す

日常の収支が明確になれば、支出を管理することで収入を増やすことなく資産運用に利用できる余剰資産を増加させることができます。

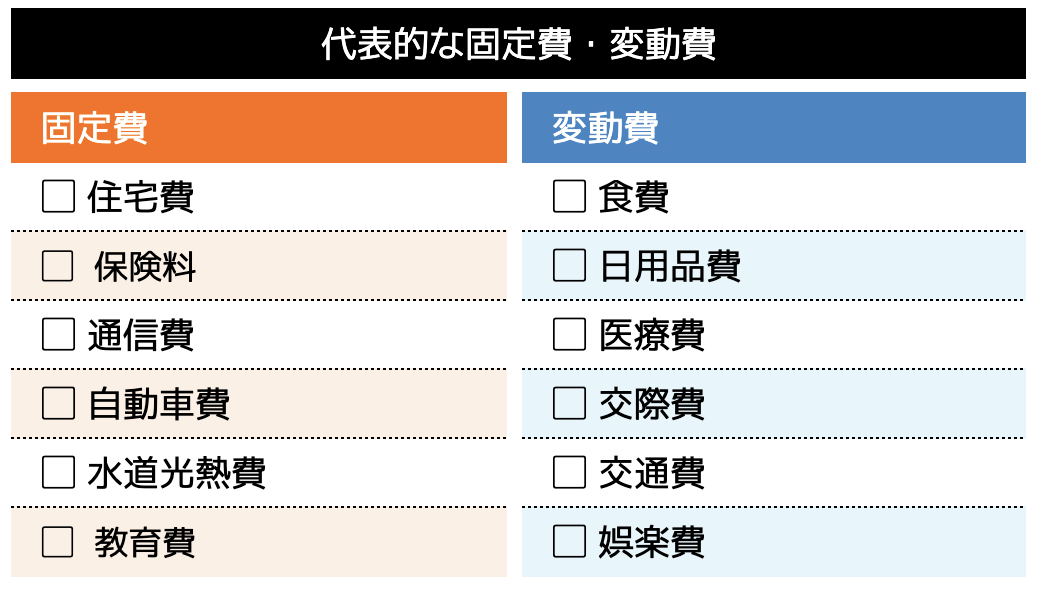

支出の管理においては、日常的な出費となる食費や日用品などが節約の対象になりがちですが、より効率よく支出を減らすためには「固定費」を見直すことが重要です。

固定費とは、通信費(スマホ契約費用)、保険料、住宅費、自動車維持費などが該当します。格安スマホへの乗り換えや不必要なオプション加入がないかなどを再度確認してみるとよいでしょう。

例えば、MMD研究所によると毎月の携帯料金は大手4キャリアの場合、平均8,913円となっていますが、MVNO(格安スマホ)であれば平均3,889円になっています。

携帯料金ひとつとっても、毎月約5,000円程の固定費の削減ができれば、年間6万円の貯金が増えることになります。

節約できたお金は、貯蓄や資産運用などに回すことで、効率的・効果的に老後資金の準備に活用しましょう。

なお、固定費だけではなく「変動費」見直しができるのであれば、合わせて節約に向けて取り組むとさらに効率よく貯蓄を増やすことにつながります。

(4)毎月の積立額を決める

家計の見直しまで実施できたら、毎月の積立額を決めます。

毎月一定額を必ず積み立てていくことが貯金する上では一般的であり、積立額の主な決め方は次の2つです。

決め方(2):積立期間と金額から逆算して積立額を決定

貯金の目的を達成するためには「決め方(2)」の方が適していますが、無理のない範囲での貯金ができるのは「決め方(1)」になります。

最初は、無理のない範囲で貯金を始めて、少しずつ増額して継続することがおすすめです。

(5)積立額の運用方法を決める

最後は、積立金の運用方法を決めて実際に貯金を始めることです。

お金の貯め方、運用方法としては、主に次のような方法が挙げられます。

・貯蓄型保険に加入する

・資産運用する

基本的には、「緊急時の資金」が準備できるまでは銀行などの定期預金など、すぐに引き出せるお金を手元に残しておくことがおすすめです。

一定額の資金が貯まったら、貯蓄型保険や資産運用などに資金を回すことでより効率的に貯金を貯めることができます。

なお、初心者の方でも200万円を貯める上でおすすめな資産運用の方法は、後述「4.効率よく貯金を増やすおすすめ資産運用」を参考にしてください。

200万円を貯めるためのポイント

では、200万円の貯金を成功させるためのポイントをご紹介します。

ポイント(1):口座振替など貯金を自動化する

ポイント(2):定期的に収支を見直す

ポイント(3):副業や資格取得で収入アップを目指す

ポイント(4):お金のプロ(FP)に相談する

ポイント(5):口座振替など貯金を自動化する

ポイント(1):口座振替など貯金を自動化する

一つ目は、給与天引きや口座振替など、自動的に貯金される仕組みを作ることです。

自動的に貯金する仕組みを一度作ってしまうことで、手間も労力もかけずに貯金を行うことができます。また、多くの場合、自然と口座に残ったお金でやりくりする習慣が身に着くので一石二鳥です。

生活費で余ったお金で貯金する方法もありますが、お金があるから、余っているからという理由で無駄な出費をしてしまう可能性があります。

そのため、確実に貯金をしたい場合は、自動的に積立される仕組みを作っておくことをお勧めします。

ポイント(2):定期的に収支を見直す

二つ目は、定期的に収支を見直すことです。特に、収入が増えたときやライフイベントが発生したときなどのタイミングで実施しておくことをおすすめします。

例えば、急なイベント等で出費が膨らんだ場合は無理のない範囲で貯蓄を継続すれば良いです。また、収入が増えた時などは積立額を増額したり、資産運用に資金を回すなどすることで貯金200万円の早期達成も期待できます。

なお、定期的に収支を見直する上では、家計簿をつけることを習慣化しておくことをおすすめします。

家計簿は、毎月の収支を振り返ることに役立ち、無駄な出費などを見つけることを簡単にします。家計簿アプリなども充実してきているため、自身に合った方法で始めてみてはいかがでしょうか。

ポイント(3):副業や資格取得で収入アップを目指す

三つ目は、副業や資格取得で収入アップを図ることです。

本業とは別に、副業を通じて収入を増やすことで貯金や資産運用にまわせるお金を準備することができます。

最近では、クラウドソーシングサイトやポイントサイトを通じた副業や短期アルバイトなどが人気の副業として知られています。

クラウドソーシングとは、初心者の方でもパソコンやスマホがあれば、自宅で好きな時間に働ける仕事などを全国から受注することができます。具体的なものでは、データ入力やWEBライター、WEBデザイナー、動画編集などがあります。

中には、コンサルティングやコーチングなどの本業での専門性を活かせる仕事も存在します。

また、ポイントサイトでは、アンケートや商品モニターに参加することで収入を得るなど、スキマ時間を有効活用できる副業も増えてきていることから、主婦の方などにも人気の副業です。

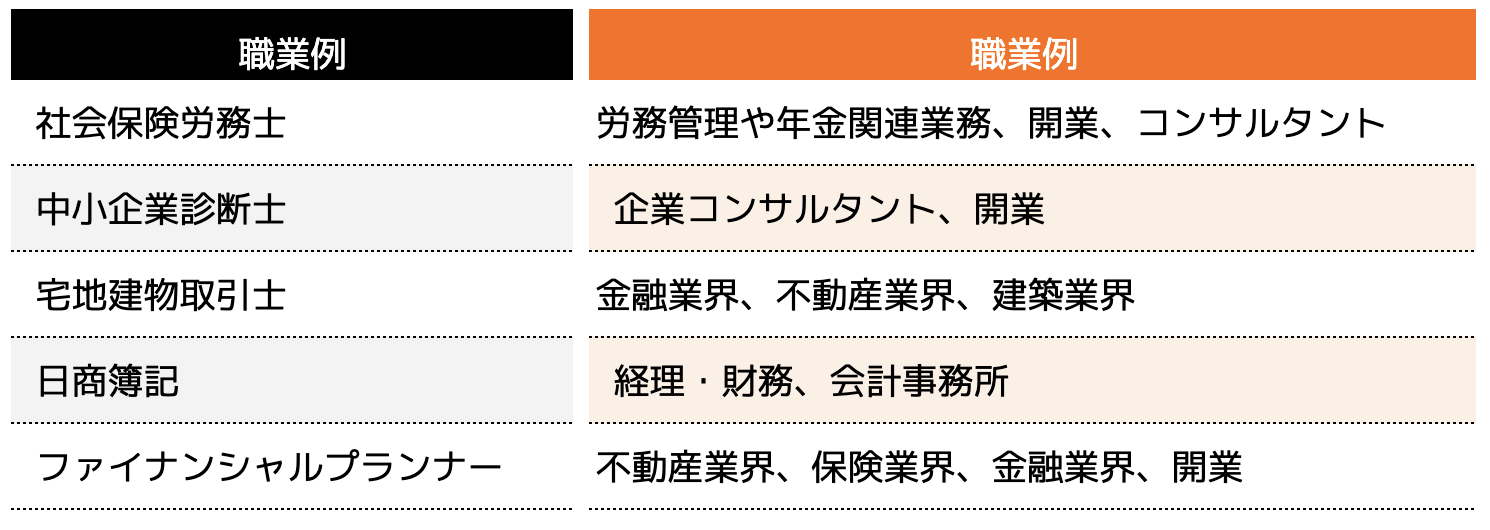

さらに、副業ではなく、本業での昇給や昇進を通じて給料アップを目指す、転職によって給与アップを目指す方法として、資格取得もおすすめです。

業界や職種によって求められる資格は様々ですが、一般的に給料アップに繋がる、資格手当があるものをご紹介します。

企業や組織で給料アップを目指せる資格もあれば、独立開業をすることで収入を増やせる資格まで様々なものがあります。

転職を含め、現在の職業や興味、職種に合った資格取得を考えてみてはいかがでしょうか。

ポイント(4):お金のプロ(FP)に相談する

最後は、200万円を貯める上で最も近道になるポイントとして、お金のプロであるファイナンシャルプランナーに相談してみることです。

ファイナンシャルプランナー(FP)は、お金のプロフェッショナルです。

「ライフプランの作成」「家計の見直し」「資産運用の提案」など、貯金する上で押さえておくべきお金の悩みや不安に対して、客観的かつ専門的なアドバイスをもらうことができます。

効率よく貯金200万円を達成したい、200万円以上を目指してお金を増やしていきたいと思っている方は、ぜひ選択肢としてお金のプロを頼ってみることをおすすめします。

自分に合ったFPの探し方

あなたに合った独立系FPの具体的な探し方は、2ステップです。

1:FP事務所のHPを確認する

2:セミナーに参加する

インターネット検索でFP事務所等を探す方がほとんどです。この場合、必ずチェックすべきポイントがあります。

それは、「取り扱いのある商品をしっかりと記載しているか」です。

具体的には、HP上に以下のような記載がされているかを確認します。

生命保険が販売できる → 取り扱える生命保険会社名

損害保険が販売できる → 取り扱える損害保険会社名

住宅ローンが販売できる → 取り扱える住宅ローン販売会社名

この記載を確認することで、相談に対して総合的なアドバイスや提案を行ってもらえるかを事前に把握することができます。取り扱い商品が少ない(もしくは、無い)場合は、企業系FPと同等や相談事が解決しないということになります。

合わせて、「独立系ファイナンシャルアドバイザー(IFA)」の記載があれば、さらに安心です。

IFAは、証券会社と個人投資家との間に入り、口座開設〜商品購入などの相談、仲介業務を行うことができる証明となります。

独立系FPのHPでは、「取り扱い商品」と「IFA」に関する情報が記載されているかを必ず確認しましょう。

<独立系FPを検索する方法>

FP資格等の認定機関である日本FP協会が運営しているCFP認定者検索システムから近くのFPを検索することができます。

保有資格やエリア、専門性、相談分野などの詳細情報を指定の上で検索することもできるため、活用してみてください。

2:セミナーに参加する

独立系FPを探すもう1つの方法は、セミナーに参加することです。

企業系FPを始め、独立系FP事務所は、無料・有料のマネーセミナーを開催している場合があります。企業系FPのセミナーでは、セミナー名称等に証券会社名・銀行名が入っている場合があるため、判別ができます。

セミナーへ参加した場合は、以下のようなポイントを確認するようにしましょう。

・中立的な立場ではなく、特定の商品や内容に偏っていないか

・有料相談など、しつこい勧誘がないかい

セミナー講師や会社の雰囲気などを含め、信頼がおけるFPであるかは、実際にセミナーなどに参加することで感じることができるでしょう。

効率よく貯金を増やすおすすめ資産運用

より効率よく貯金額を増やしたい方は、少額からでも資産運用を始めることをおすすめします。

特に、初心者の方でも始めやすい3つのおすすめ資産運用をご紹介します。

(2)iDeCo(個人型確定拠出年金)

(3)投資信託

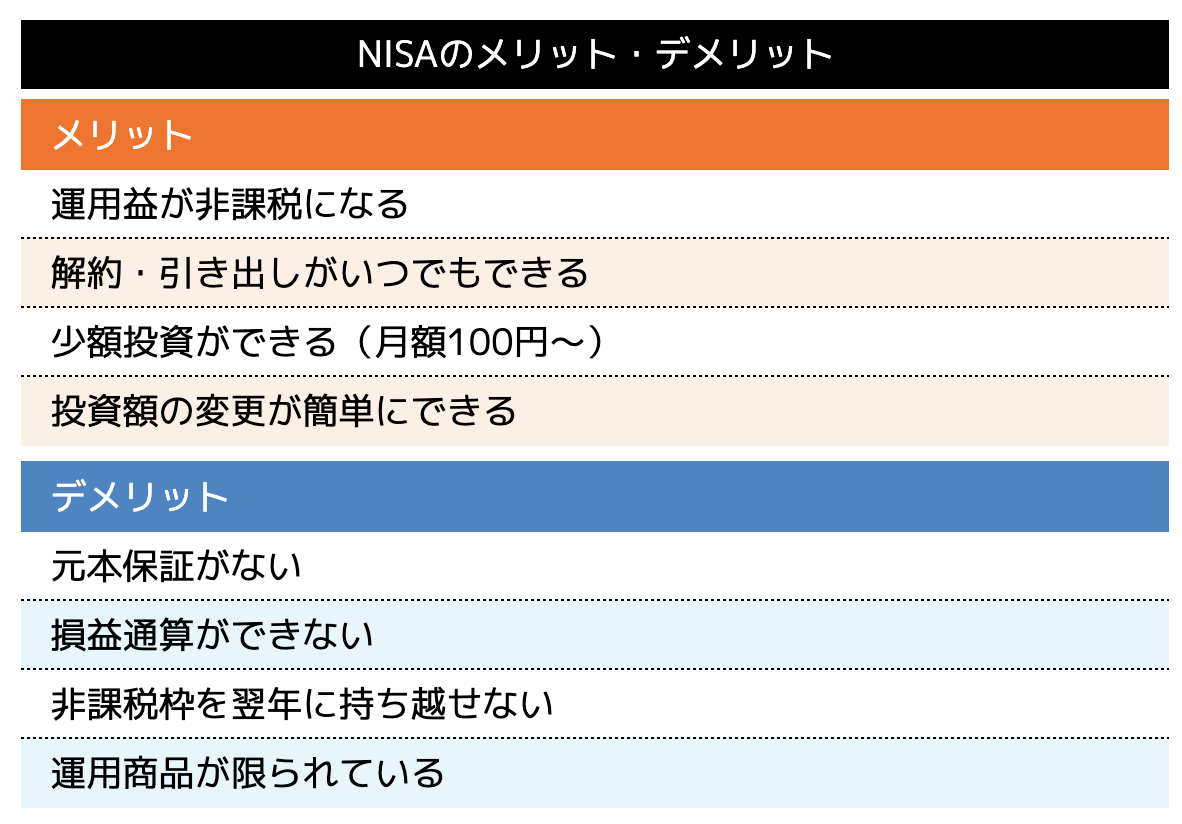

(1)NISA(少額投資非課税制度)

NISAとは、毎年一定金額の範囲内で運用した金融商品から得られる運用益が非課税となる税制優遇制度です。

成人の場合、一般NISA、つみたてNISAが制度利用の対象となります。

通常、投資によって得られる運用益には、通常約20%の税金が発生しますが、NISAを利用することで非課税となります。

一般NISAは、株式や投資信託など様々な金融商品に投資することが可能です。また、つみたてNISAは長期・積み立て・分散投資に適した一定の投資信託のみに投資対象が限られているのが特徴です。

なお、2023年度の税制改正によって、2024年以降は新しいNISA制度へ移行予定です。主な変更点は、以下の4つが挙げられます。

2:投資上限金額の拡大

3:非課税保有限度額(全体)で1,800万円へ拡大

4:非課税保有期間の無期限化

NISAによる資産運用を検討される場合は、変更部分や特徴を確認しながら、始めるようにしましょう。

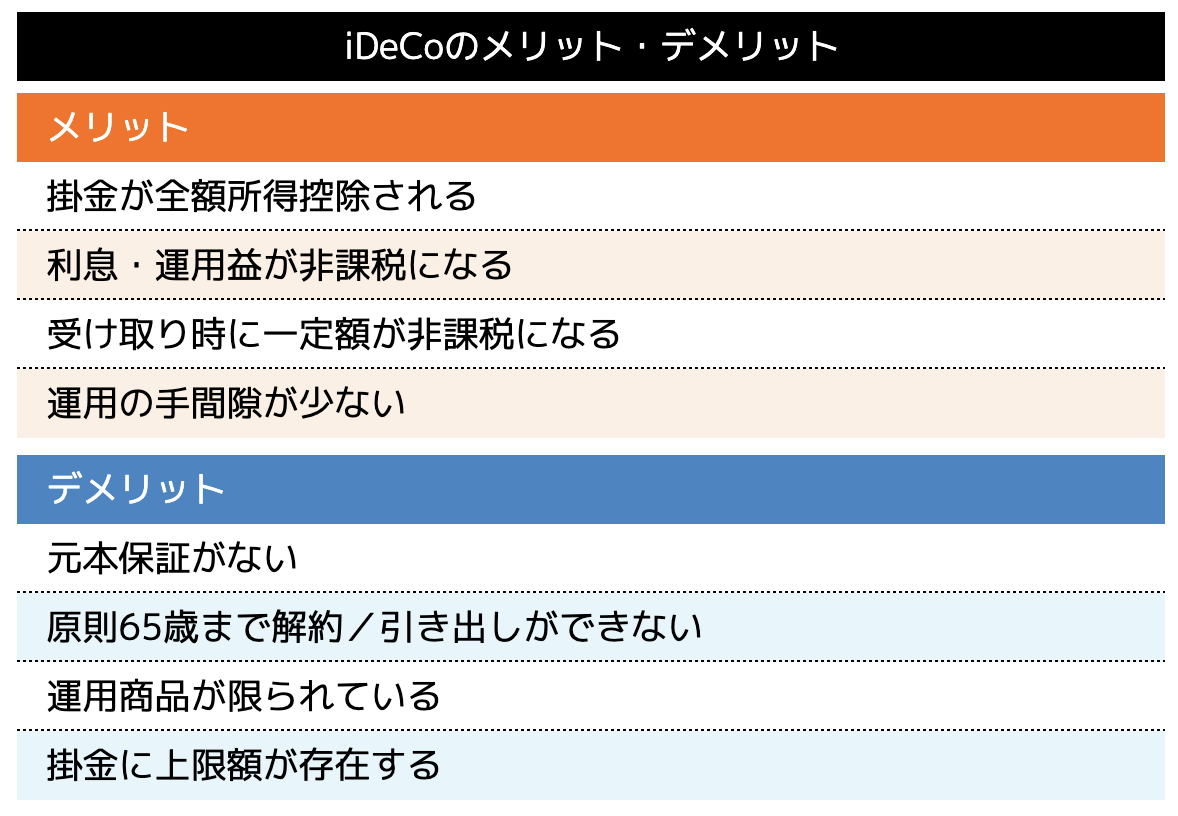

(2)iDeCo(個人型確定拠出年金)

iDeCoとは、老後資金の資産形成を目的とした私的年金制度のことです。

20歳から65歳までの公的年金保険者であれば任意で加入ができ、原則60歳以降に年金もしくは一時金として受け取ることができます。

iDeCoでは、月額5,000円を最少額として、自身の選んだ運用商品(預貯金・投資信託・jほけんなど)を運用します。掛金と運用益の合計額からなる給付額は運用実績によって決まります。

最大のiDeCoのメリットは、掛金や利息、運用益や受取り金に対する税金を大幅に軽減できることです。

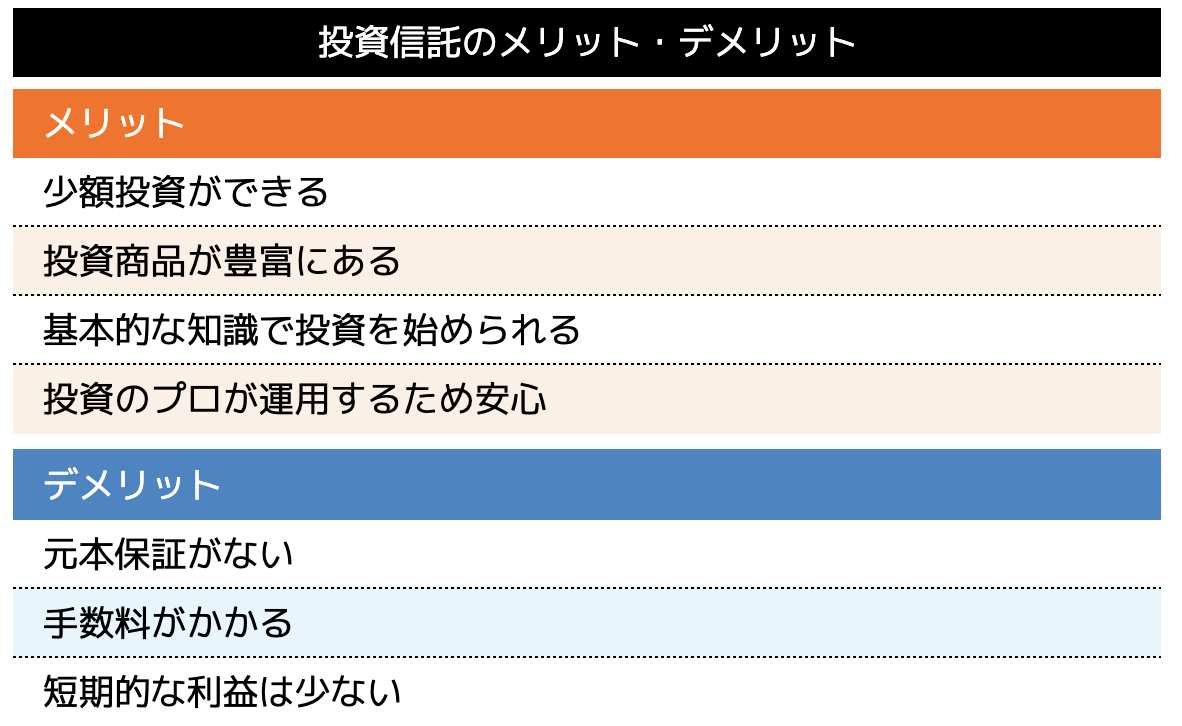

(3)投資信託

投資信託とは、ファンドマネジャーと呼ばれる投資の専門家に資産運用を任せる金融商品です。

運用の専門家が株式や債券などに投資、運用し、利益を投資家に分配することで投資家は利益を得ることができます。

投資信託は、上記で紹介したNISA(つみたて)やiDeCoと比較して、投資先(商品)が豊富なことが特徴です。

しかし、NISA(つみたて)やiDeCoは非課税枠や税制優遇が得られるため、優先順位としては、これらの2つの制度を利用した上で、資金に余裕がある場合に検討するとよいでしょう。

まとめ

本記事では、年代別の貯金平均額や200万円の貯め方、増やし方を具体的なロードマップと方法を合わせてご紹介しました。

年代別の貯金額の中央値は、二人以上世帯で20代では44万円、30代では200万円でした。貯蓄ゼロの世帯も多いですが、30代で200万円の貯金額を目指すことが1つの目安と言えるでしょう。

200万円の貯金額を達成するためには、「緊急時の資金」を準備しつつ、毎月自動的に積立する仕組みを作ったり、少額からでも資産運用をすることで効率的にお金を貯めることができます。

お金を貯める上では、ライフプランの検討、家計の見直しなども必ず実施しておく必要があるため、まずはご自身の身の回りの収支がどうなっているか、いくら貯めたいのかなどを確認、決定することから始めてみてはいかがでしょうか。

また、 「どうやってライフプランを立てたらいいの?」「家計の見直しの方法がわからない」という人は、ぜひココザス株式会社へお問い合わせください。

専門のコンサルタントがあなたの疑問や質問に適切かつ丁寧にお応えいたします。あなたの人生をより良いものにするために、一歩踏み出してみませんか?