独身の貯金額の平均値はいくら

はじめに独身の方の貯蓄額はどれくらいが平均なのでしょうか。ここでは年代別と年収別に分けて紹介します。

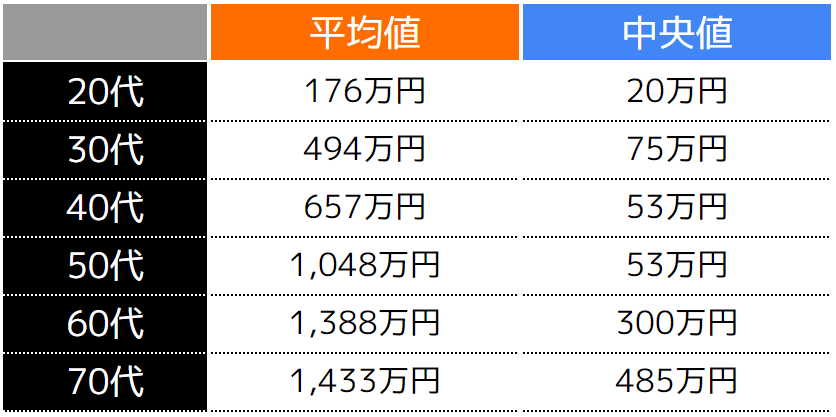

(1)年代別貯蓄

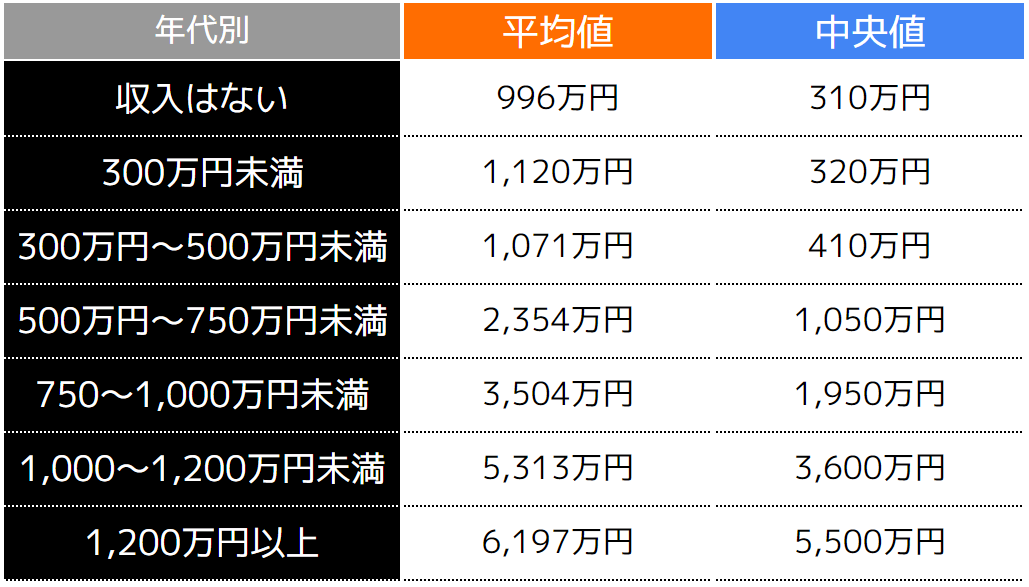

年代別の平均貯蓄を見てみましょう。以下の表は、金融資産を保有していない世帯の平均値と中央値です。

<金融資産を保有していない世帯>

引用|知るぽると「家計の金融行動に関する世論調査[単身世帯調査]令和5年調査結果」をもとに弊社作成

中央値とは、データを小さい順(あるいは大きい順に)に順番に並べた時に真ん中に位置する値のことです。平均値は大きな貯蓄がある方も含まれてしまうため、中央値が真ん中の値として認知されています。

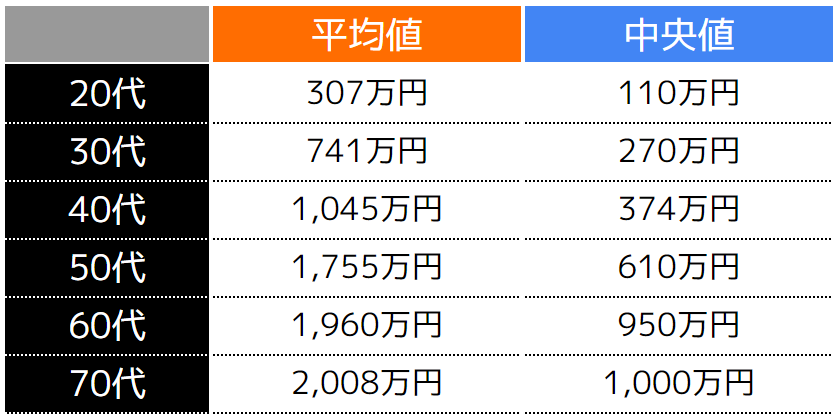

一方、金融資産を保有している世帯の平均値と中央値は以下の表のとおりです。

<金融資産を保有している世帯の場合>

引用|知るぽると「家計の金融行動に関する世論調査[単身世帯調査]令和5年調査結果」をもとに弊社作成

年代によって貯蓄が異なることはもちろん、比較して分かるとおり、金融資産を保有している方の方が貯蓄額が大きいことがわかります。自分の年代の中央値と比較してみましょう。

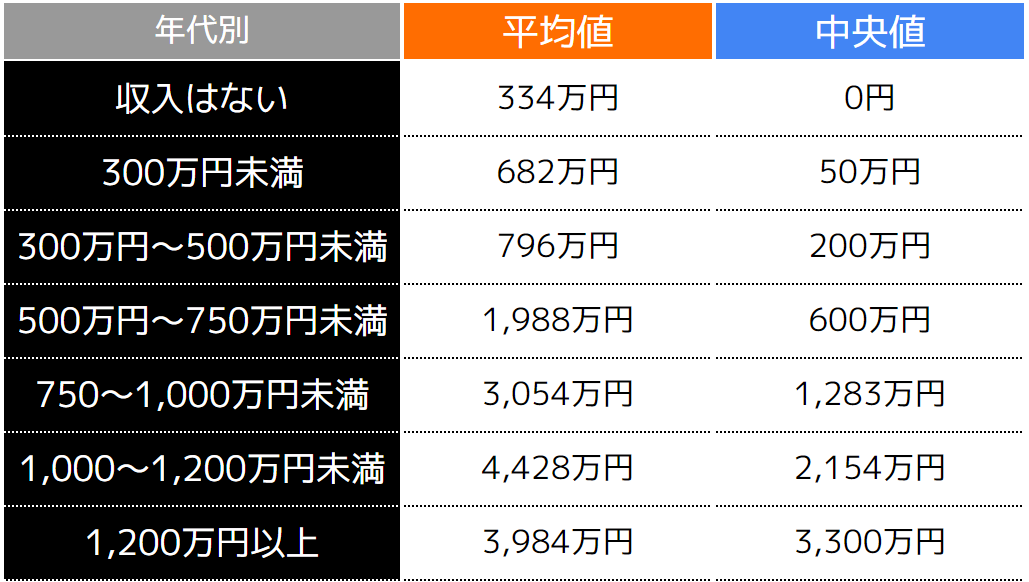

(2)年収別貯金額

続いては年収別の平均貯蓄額を見てみましょう。

<金融資産を保有していない世帯>

上記の表を確認してみると、年収が高い人ほど貯蓄額が多くなっていることがわかります。次に金融資産を保有している方も見てみましょう。

<金融資産を保有している世帯の場合>

年代別と同様に、金融資産を保有している方は中央値も大きくなる傾向にあります。自分の年収に合わせて確認してみましょう。

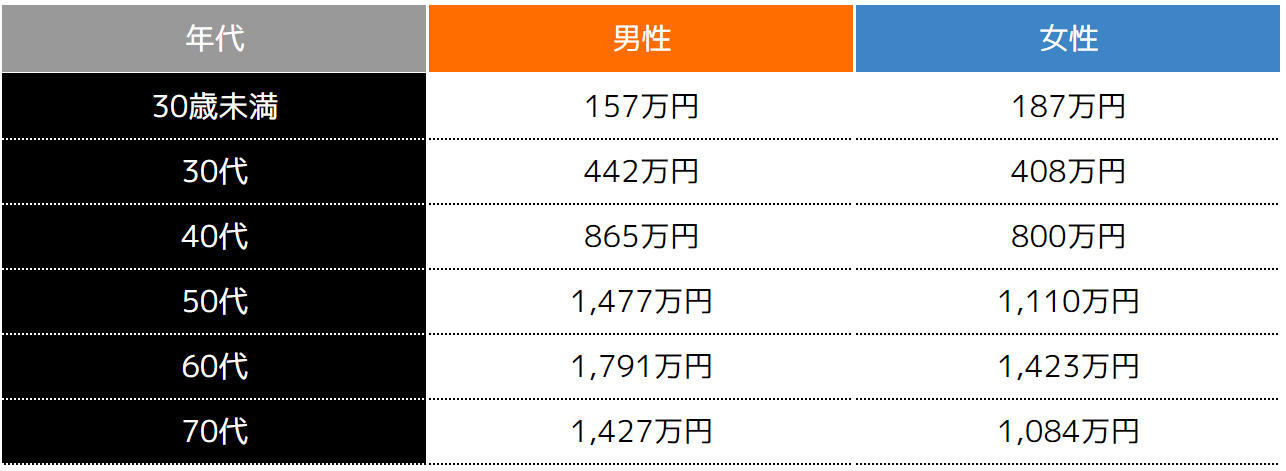

(3)男女別貯蓄額

最後に、総務省統計局が発表した「2019年全国家計構造調査」の結果を元に、男女別の平均貯蓄額(単身世帯)を見ていきましょう。

(1000円以下四捨五入)

引用|2019年全国家計構造調査 所得に関する結果及び家計資産・負債に関する結果

上記の表から、30代未満を除くと男性のほうが平均貯金額が多いことがわかります。

独身の人はどれくらいの貯金額を目標にすればいよい?

年代と年収別の平均貯蓄額を紹介しましたが、金融資産を保有していない方の中央値の金額では今後の生活は安泰とは言い切れません。

そのためどれくらいを目標にすればよいのでしょうか。ここでは家計の金融行動に関する世論調査[単身世帯調査]令和5年調査結果をもとに、「年齢別目標貯蓄額」と「年収別目標残高」を紹介します。

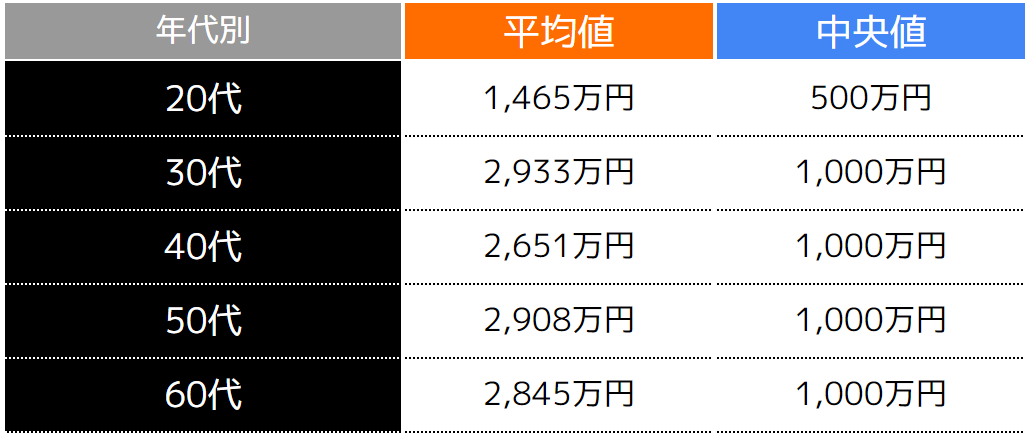

(1)年齢別目標貯金

年齢別目標金額は以下の表のとおりです。

30代以降は1,000万円という結果でした。なにかあった時に備えられる金額が1,000万円と認識されているのでしょう。

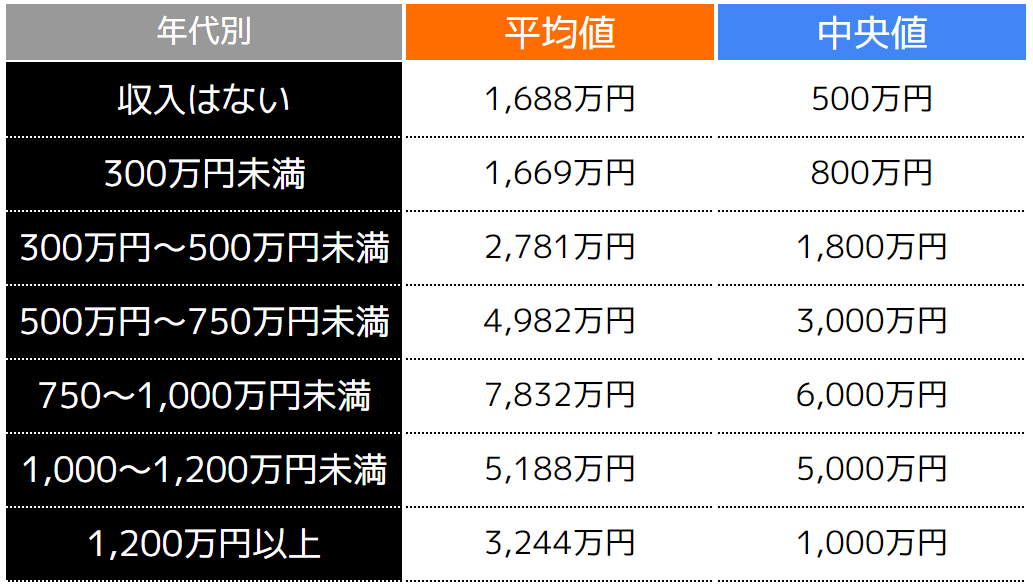

(2)年間収入別目標残高

続いては年収別の目標残高について紹介します。

年収に合わせて、目標残高も大きくなる傾向にあります。ただし1,200万円以上の方は、特別残高を大きく設定しているわけではないことがわかります。

これから貯蓄を始めたい方は、年代別や年収別の目標金額をゴールに設定しても良いでしょう。

貯蓄がない独身の人が行うべき3つの行動

貯蓄がない独身の方が、これから貯蓄を行う際は、以下の3つの行動を行うようにしましょう。

(2)貯蓄のゴールを決める

(3)ファイナンシャルプランナーへ相談する

多くの方は、「とりあえず節約するか」という気持ちで始めますが、具体的な行動計画が必要です。その計画を立てるためにも上記の3点は重要なため、1つずつ確認しておきましょう。

(1)家計の見直しを行う

これから貯蓄を始める際は、月々の収入と支出額を把握し、家計の見直しからスタートしなければいけません。

意識として節約を心がけるのではなく、具体的にどの項目をいくら節約するのかを明確にすることが大切です。

収入に関しては、給与等の金額を把握されている方がほとんどですが、支出額については把握されていない方も多いでしょう。そのため、支出額の把握から始めてみましょう。支出は、主に以下の項目が該当します。

・スマホ代

・インターネット代

・水道光熱費

・食費

・日用品代

・雑費

・衣服代

・ガソリン代

・保険医療費 など

支出項目が確認できた後は、レシートなどで支出額を把握します。その後節約できる項目をチェックし、どのような方法で取り組むのか、計画を立てていきましょう。

例えば月々の食費が5万円の方が、節約して3万円にするためには、1日1,000円までしか使えないという計画を立てることができます。計画を立てることで無駄な支出を抑えることになるため、貯蓄に繋げることができます。

(2)貯蓄のゴールを決める

つぎに、貯蓄金額のゴールを設定しましょう。ゴールを設定することでモチベーションの維持にもつながり、お金を貯めるのが楽しくなります。

目標金額は年代別や年収別の目標金額に設定しても構いませんし、まずは「100万円や200万円」と決めてもよいです。

また貯蓄は節約以外にもさまざまな方法があります。資産形成や投資によって効率よく貯蓄することも可能です。

ゴールを決めれば、自分に合った方法で運用を行うことができ、成功する確率も大きく高まることでしょう。

とはいえ、すぐに資産形成や投資を始めてはいけません。知識もなく始めてしまうと、大きな損失が生まれる可能性も高いです。

そのため、これから貯蓄を行いたい方は、ファイナンシャルプランナーなどの専門家に相談してから

(3)ファイナンシャルプランナーへ相談する

ファイナンシャルプランナーに相談すれば、家計の見直しから貯蓄方法、資産形成や投資に関するアドバイスをもらうことができます。

ファイナンシャルプランナーはお金に関するスペシャリストであり、生活や年金、貯蓄などの相談をすることができます。「どうやって貯蓄したらいいの?」「家計の見直しを手伝ってほしい」という方に向けて、一からサポートを行ってくれる業種です。

ココザスは、ファイナンシャルプランナーとしてお客様の貯蓄サポートや節約方法の提案を行っています。

貯金0からスタートした人も、「数年後には年代別の目標金額を達成した」という方も多いです。相談料も無料なのでぜひ一度ご相談くださいませ。

独身の人が準備したいライフイベント別の費用

独身の人に予想される、貯蓄額が大きく変わるライフイベントには「結婚・出産(20〜30代)」「教育(30〜40代)」「住宅購入(30〜40代)」が考えられます。

個人差はありますが、平均で以下の金額がかかると言われています。

・出産費用:約46.7万円※2

・教育資金(幼稚園〜高等学校):574〜1838万円※3

・住宅購入資金(マイホームの購入):約2180〜4170万円※4

※1 リクルートブライダル総研「ゼクシィ結婚トレンド調査2023」

※2 厚生労働省「出産費用の実態把握に関する調査研究(令和3年度)の結果等について」

※3 文部科学省「令和3年度子供の学習費調査・調査結果の概要」

※4 「2023年度 フラット23利用者調査」

また上記の項目に加えて、老後資金や医療費・介護費用も考慮する必要があるでしょう。ここで紹介した費用を参考にして、早めに資金計画を立てることが大切です。

おすすめな資産形成方法

月々の支出額を抑えて貯蓄することも可能ですが、より効率よくお金を貯めたい方は、資産形成がおすすめです。ここでは代表的な資産形成方法を3つ紹介します。

(2)iDeCo

(3)投資信託

どのような資産形成方法があるのか確認してみましょう。

(1)新NISA

・少額から始めたい人

・非課税で運用したい人

・長期間の運用ができる人

新NISAとは、毎月積立投資をする際に利用できる少額投資非課税制度のことです。毎月一定額分の金融商品を自動的に買い続け、利益を増やしていく方法です。

新NISAのメリットは、利益に対して非課税という点です。本来投資で得た利益に対しては、20.315%の税率をかけた税金を支払わなければいけませんが、新NISAは課税されることがありません。

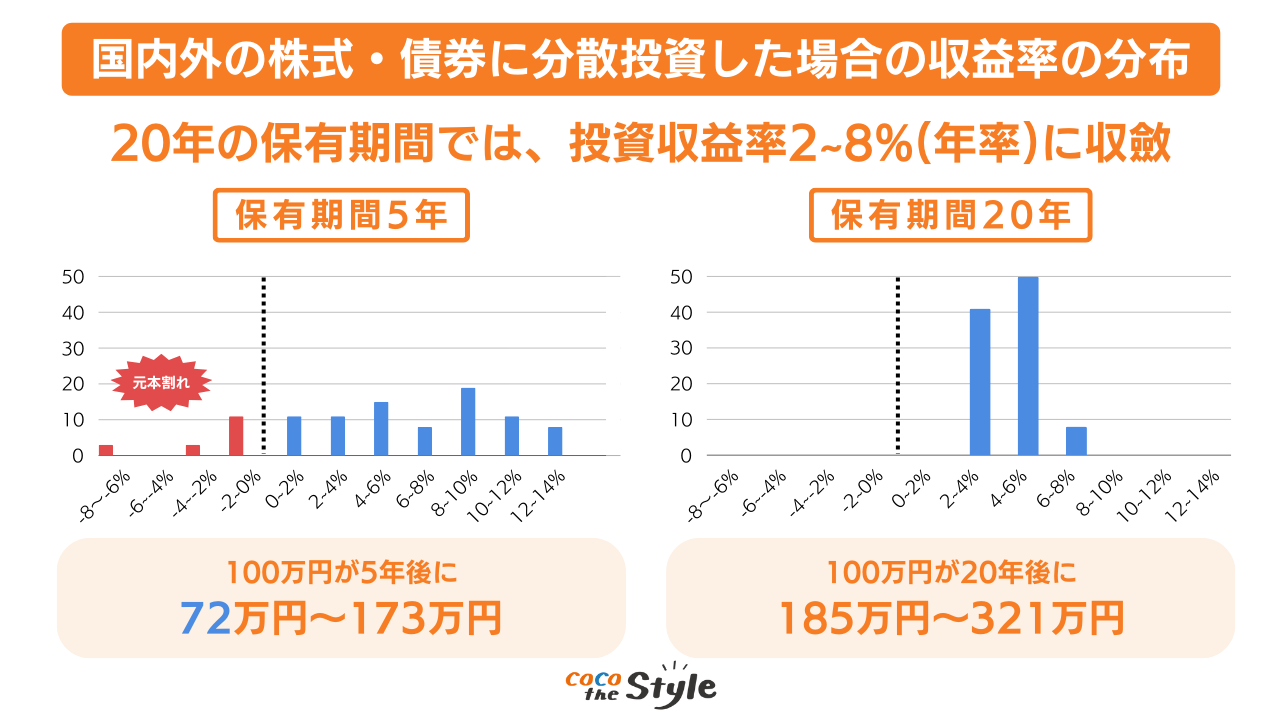

また利益も安定しやすい特徴があります。平成29年に金融庁が発表した「つみたてNISAについて」を確認すると、20年間の長期保有することで平均利回りが2%〜8%に集約されます。(下図参照)

さらに20年間他の投資と分散すれば、元本割れするリスクがありません。そのため長期投資を行う方に向いている方法です。

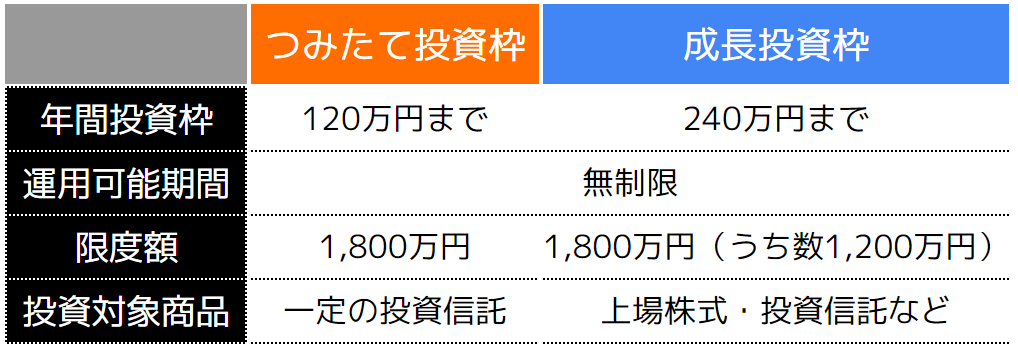

新NISAでは「つみたて投資枠」と「成長投資枠」の2種類に分類され、それぞれ年間に運用できる金額や投資対象商品が以下の表のとおり異なります。

もちろん併用することも可能であるため、自分の年収に合わせた金額で運用できます。

仮に利回り5%と仮定して運用すると、月々の掛金ごとの利益は以下の表のとおりとなります。

もちろん貯蓄がない方は、大きな金額の運用は難しいでしょう。新NISAは100円から始めることができるため、貯蓄を始めたい方におすすめです。

(2)iDeCo

・5,000円以上の掛金でも生活に影響が出ない人

・60歳まで長期運用出来る人

・節税しながら運用したい人

iDeCoとは個人型確定拠出年金のことを指します。私的年金制度の1つであり、老後資金の備えとして運用している方が多いです。

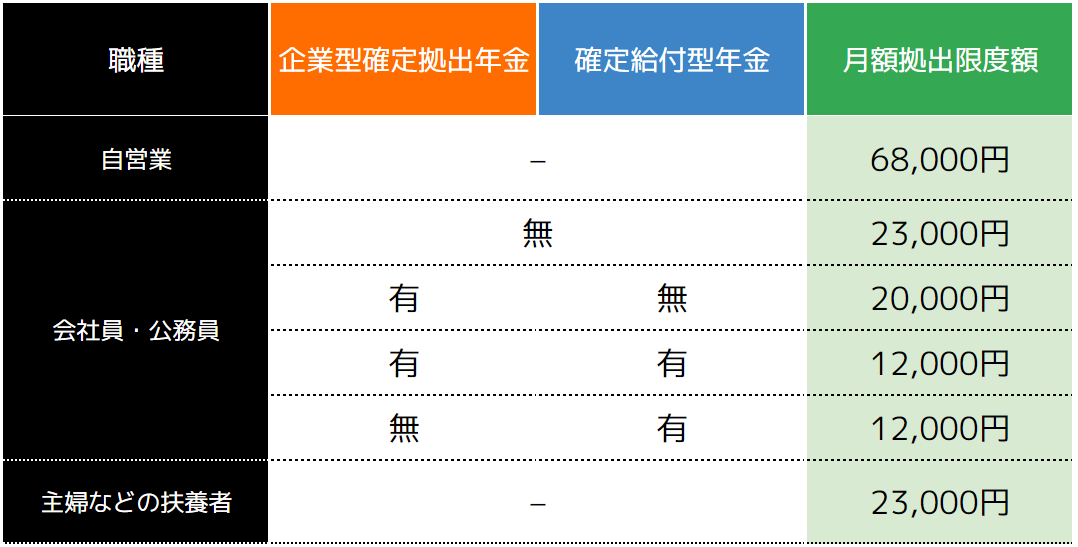

iDeCoは5,000円から始めることができますが、職業や勤め先の年金制度によって以下の表のとおり、上限額が設けられております。

さらに、iDeCoの掛金は全額所得控除できるため、節税しながら資産形成することができます。

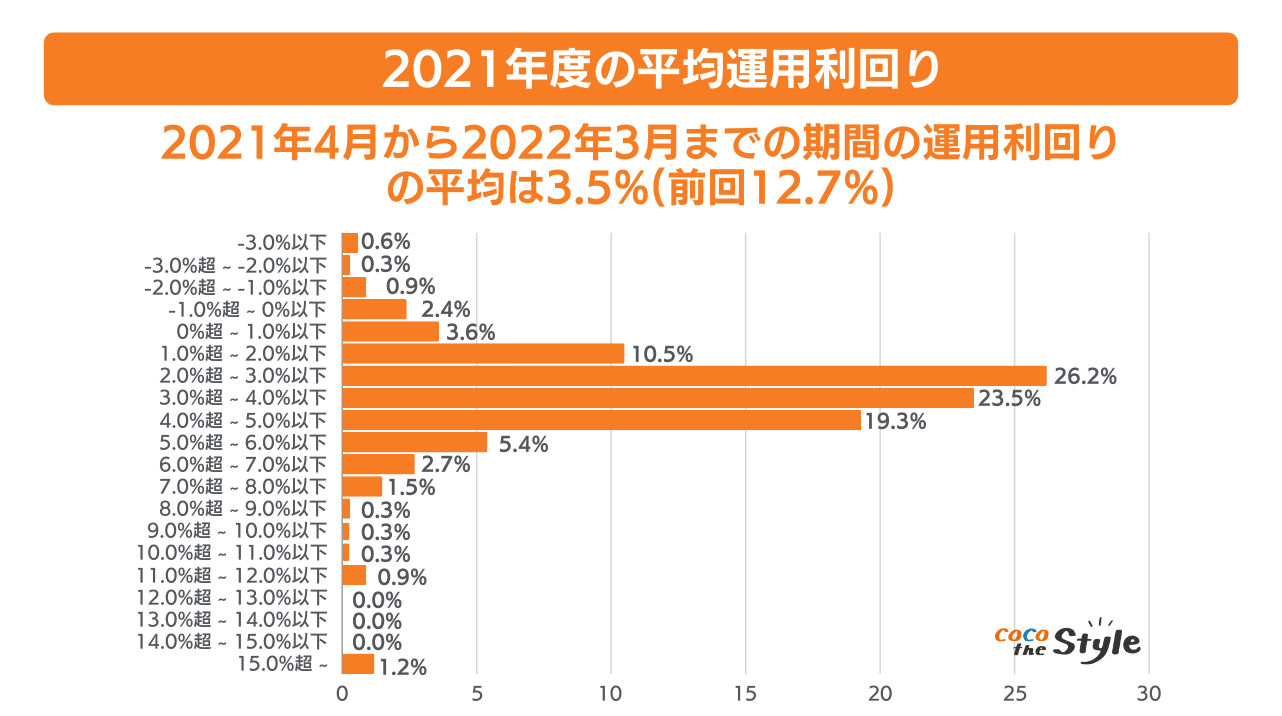

iDeCoの平均利回りは企業年金連合会が発表した確定拠出年金に関する実態調査|統計資料によると、以下の画像のとおり、1%〜5%前後が平均です。

新NISAと比較すると、利回りは低くなる傾向にありますが、その分節税も可能なため、独身の会社員の方におすすめです。

ただし、iDeCoは原則60歳まで運用益は引き出すことができません。そのため、「途中でお金が必要となった」という事態に対応できないデメリットがあります。

とはいえ長期間運用すると、60歳になったタイミングで大きな利益になる可能性も高いです。月々5,000円程度であれば運用できるという方に向いています。

(3)投資信託

・少額から始めたい人

・専門家に任せたい人

・多少リスクを取っても増やしたい人

投資信託は、専門家であるファンドが複数の投資家から資金を集め、株式や債券などに投資し、運用して得られる利益を投資家へ還元する方法です。

投資の専門家が運用を行ってくれるため、投資経験が少ない方に向いています。100円から始めることができる証券会社も多いため、貯蓄が少ない方でも始めることが可能です。

とはいえ専門家であっても必ず増えるとは言い切れません。株価や金利などが暴落してしまうと損失が生じる可能性もあるため、少額から始めることが大切です。

まとめ

独身の方の貯蓄は、金融資産の保有の有無によって大きく異なります。自身の貯蓄が平均に達しているか確認してみましょう。

もし不足している方は、月々の支出額を確認し、家計の見直しを行って節約をして貯蓄しましょう。

また効率よく貯蓄額を増やしたい方は、資産形成がおすすめです。ココザスではお客様に合わせた資産形成方法のご提案を行っております。

これから貯蓄額を増やしていきたいという方は、ぜひ一度ご相談くださいませ。