ふるさと納税はいつまで?

はじめにふるさと納税の申込期限について紹介します。

(1)いつでも申し込みできる

ふるさと納税はいつでも申し込みが可能です。「いつからいつまで」に必ず申し込まないといけない、といった期限はありません。

そもそもふるさと納税の寄附の期間は1年間です。1月1日から12月31日までにふるさと納税した場合、翌年の確定申告で寄付金控除が適用されます。

ただし、12月になると年内にふるさと納税しておこうという人も多く、返礼品が品切れとなったり、年明けに配達になるケースが多いです。

そのため、年末にではなく、ある程度期間に余裕をもって申し込みした方が、自分の好きな返礼品を選べます。

(2)支払いの完了で受領される

ふるさと納税の控除を受けるには、12月31日23時59分までに支払いを完了しておかなければいけません。

もちろん申し込みを行って支払しなければ、返礼品はもらえませんが、年明け1月1日以降に支払いしてしまうと、再来年度の寄付金控除の対象となってしまいます。

ふるさと納税の控除は、申し込みではなく、支払い完了で受領されるため、期日には注意しましょう。

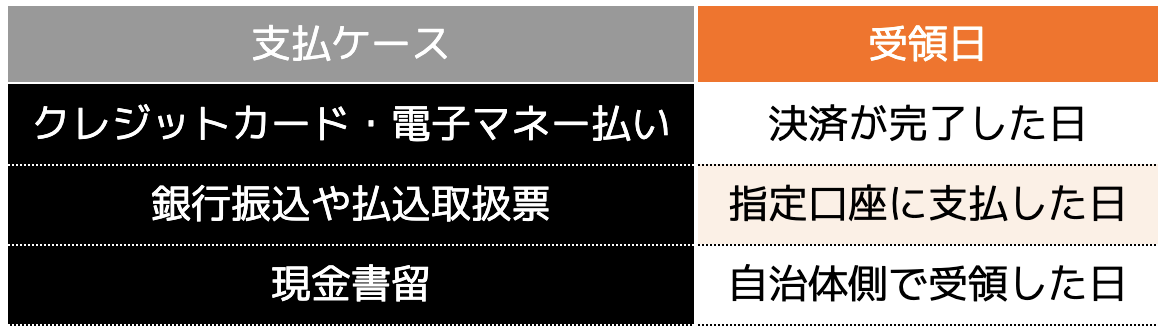

(3)支払い方法による受領日の違い

ふるさと納税の支払いは、「クレジットカード払い」と「銀行振込や払込取扱票」、「現金書留」などによって受領日が異なるため注意が必要です。

一般的にはクレジットカードや電子マネー、銀行振り込みなどで支払われるケースが多いですが、現金書留の場合は、自治体の受領日となります。

年末になると、自治体も休んでいることから、支払日には注意しましょう。

ふるさと納税を行った後の控除申請はいつから?

ふるさと納税を行った後の控除申請は、申請方法によって期間が異なります。ここではワンストップ特例制度の場合と確定申告の場合を紹介します。

(1)ワンストップ特例制度の場合

ワンストップ特例制度の場合、申請期限は1月10日までとなります。

ワンストップ特例制度とは、寄附金控除を確定申告せずに税額控除が受けられる制度です。簡易的な手続きで寄付金控除を受けられるメリットがありますが、利用するには以下の3つの条件を満たす必要があります。

・寄付先の自治体に「寄附金税額控除に係る申告特例申請書」を申請期間内に提出する

・確定申告や住民税申告をする必要のない給与所得者等であること(会社員など)

(2)確定申告の場合

確定申告の場合、2月16日〜3月15日までに申請しなければいけません。確定申告の書類を提出するタイミングで、各自治体の寄附金受領証明書や源泉徴収票、マイナンバーカードなどが必要です。

(3)控除申請が期日までに間に合わない場合

控除申請が期限までに間に合わない場合、ワンストップ特例制度の方は確定申告に切り替えて対応します。すなわち、3月16日までに申告するということです。

一方確定申告の申請に間に合わなかった場合、還付申告を行う流れとなります。

決して期日に間に合わなくてもふるさと納税は無駄になることはないため、しっかり対処していきましょう。

控除を確認する方法

ふるさと納税の申し込みを行ったまま、支払するのを忘れる方も多いです。また、ふるさと納税がしっかり寄付され、控除されているのかも確認することが大切です。

ここでは、ワンストップ特例制度と確定申告のケースに分けて、控除額を確認する方法を紹介します。

(1)ワンストップ特例制度の場合

ワンストップ特例制度で申請した方は、ふるさと納税の控除は住民税から行われるため、「住民税決定通知書」を確認しましょう。

住民税決定通知書は、本人ではなく、住民税を源泉徴収する勤務先に送付され、5~6月頃に受け取るケースが多いです。

住民税決定通所には、摘要の欄に「寄付金税額控除 市民税〇円 県民税〇円」という記載があります。

しっかり控除されていれば、市民税と都民税の合計金額が「寄附金額-2,000円」となっているでしょう。

(2)確定申告の場合

確定申告の場合、住民税決定通知書だけでなく、確定申告書の控えで確認します。ふるさと納税の控除は「住民税」と「所得税」両方から行われます。

住民税から差し引かれていれば、先程のとおり住民税決定通知書で確認できますが、所得税から差し引いている場合は、確定申告Aの寄付金控除に記載されています。

もちろん記載だけでなく、しっかり所得税に反映されているか計算が必要なため、不安な人は税理士などの専門家にチェックしてもらいましょう。

ふるさと納税する際の注意点

ふるさと納税を利用する際は、以下の4点に注意しなければいけません。

(2)他の所得控除も考慮する

(3)住民票がある自治体では利用できない

(4)高額の返礼品は課税対象になる

返礼品がもらえるうえに節税できる制度と思っている人も多いですが、上記の点に注意しないと損をすることにもなりかねません。1つずつ確認しておきましょう。

(1)ふるさと納税には上限額がある

ふるさと納税は、家族構成や収入によって控除できる上限額が設けられています。

(個人所得税×20%)/(100%-住民税基本分10%-(所得税率×復興税率1.021))+2,000円

基本的な控除額の計算は、「ふるさと納税額-2,000円」で算出されますが、上限額以上は控除対象外です。

計算式が複雑なため、ふるさと納税の控除上限額(限度額)がわかるシミュレーション&早見表 | ふるさと納税サイト「さとふる」で上限額を算出してから利用しましょう。

(2)他の所得控除も考慮する

ふるさと納税を利用する際は、他の所得控除も考慮して利用しましょう。ふるさと納税は寄付金控除に該当しますが、その他にも医療費控除や生命保険控除など、全部で15種類の控除が設けられています。

ケースとしては少ないですが、他の控除を差し引いた結果、所得が0円で申告できた場合、ふるさと納税をする必要はなくなります。

特に個人事業主などの方は、会社員や公務員の方などと異なり、経費計上できる項目が多いため、所得が0円近くなる場合もあります。

必ず、税理士やファイナンシャルプランナーなどの専門家に相談してからふるさと納税を検討しましょう。

(3)住民票がある自治体では利用できない

ふるさと納税はどの自治体でも利用することができますが、申請者の住民票がある自治体への寄付はできない場合があります。

例えば、転勤で大阪府に住んでいるけど、住民票は東京都にある場合、東京都の返礼品は受け取れないというケースです。

寄付自体はできますが、自治体からお礼品を受け取ることはできない自治体も多いです。

平成29年4月1日付に総務省から各都道府県に通知された「ふるさと納税に係る返礼品の送付等について」にも、「ふるさと納税の趣旨を踏まえ、各地方団体は、当該地方団体の住民に対し返礼品を送付しないようにすること」と明記されています。

該当する場合は「「県内在住者には返礼品を贈らない」などと規定している自治体もあるため、事前にホームページなどで確認しておきましょう。

(4)高額の返礼品は課税対象になる

高額な返礼品は、「一時所得」として課税対象になる場合があるため注意してください。

一時所得とは、営利を目的とする継続的行為から生じる所得以外の所得のことを指します。ふるさと納税の返礼品自体、一時所得に該当するということです。

一時所得は、50万円の特別控除がありますが、50万円を超える返礼品は確定申告の対象となるため注意しましょう。

まとめ

ふるさと納税はいつでも申請することができますが、翌年の申告のために利用する場合は、年内までに支払しておく必要があります。

また、年収などによって控除できる金額に上限が設けらているため、事前に控除上限額を計算してから利用しましょう。