実物資産と金融資産の違い【おさらい】

実物資産とは、物理的な形があり、そのモノ自体に価値がある資産を指します。

代表的なものには、不動産、金、貴金属、ブランド時計やバッグなどが含まれます。

一方、金融資産は実際の形がなく、証券や契約書などによって価値が証明される資産です。

具体例としては、株式、債券、投資信託、外貨預金などが挙げられます。

このように、ひとくちに資産と呼ばれていても、金融と実物で性質は全く異なります。

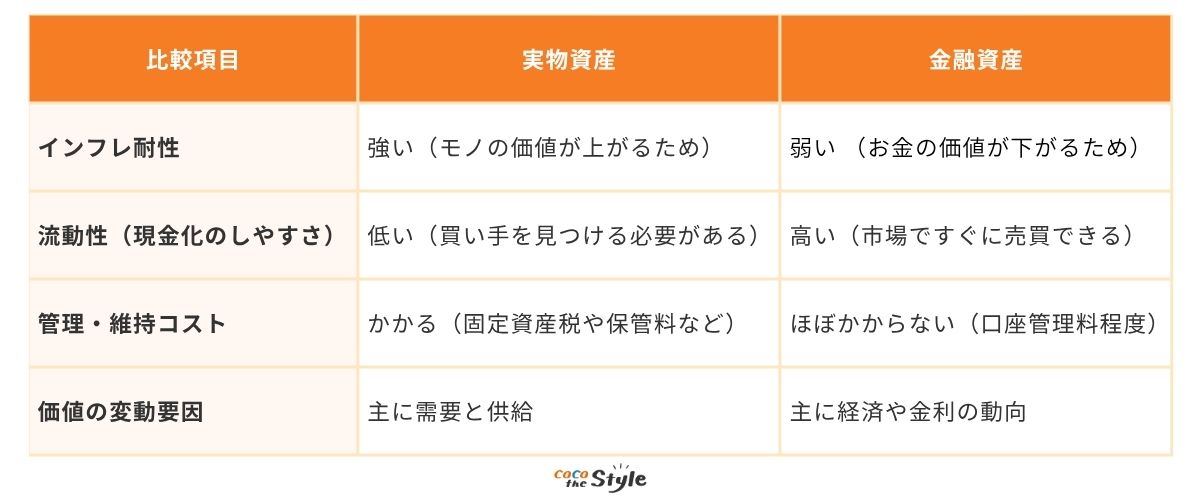

実物資産と金融資産の比較|それぞれの強み・弱み

実物資産、金融資産それぞれの長所と短所を見ていきましょう。

■ 実物資産はインフレに強く、現金の代わりになる

実物資産の最大の強みは、インフレ(物価上昇)に強いことです。

インフレでお金の価値が下がっても、モノ自体の価値は下がりにくく、むしろ上昇する傾向にあります。

一方で、不動産や貴金属は「売りたい」と思ってもすぐに買い手が見つかるとは限らず、現金化に時間がかかるという弱点があります。

■ 金融資産は流動性が高く、すぐに使える

金融資産の強みは、流動性の高さです。

株式や投資信託は、証券取引所が開いている時間であれば数回のクリックで売却するだけで、数日後には現金として引き出せます。

しかし、とくに預金は、インフレで価値が目減りしやすいという弱点を抱えています。

例えば年率3%のインフレが起きた場合、銀行に預けている100万円の実質的な価値は、1年後には約97万円に下がってしまうのと同じことになります。

実物資産と金融資産はどちらか一方が絶対的に優れているわけではなく、それぞれに長所と短所があります。

資産の持ち方を考える際は、両者の違いを理解したうえで、目的や状況に応じて使い分ける視点が欠かせません。

【年代別】実物資産と金融資産のバランスの取り方

実物資産と金融資産をどのようなバランスで持つべきかは、ライフステージや収入によって大きく変わります。

ここでは、年代ごとに最適な資産の組み合わせ戦略を見ていきましょう。

20代|資産のバランスは「金融資産」に集中

収入や貯蓄がまだ十分でない20代は、実物資産をほぼ持たず、現金化しやすい金融資産の形成に集中するのが基本です。

まずは、当面の生活に困らないだけの貯金を最優先で確保し、そのうえでNISAなどを活用してお金に働いてもらう感覚を養っていきましょう。

実物資産は、持っているだけで税金や維持費がかかったり、売りたい時にすぐに現金化しにくかったりします。

そのため、まだ資産の少ない20代の方にとっては金銭的な負担が大きくなりがちです。

もし実物資産を持つなら、インフレ対策のお守りとして、金の積み立てなどが選択肢になるでしょう。

ただし、金は利息や配当を生まないため、資産形成の中心には適していません。

あくまで資産全体のごく一部、月々数千円から始める程度に留めるのが賢明です。

現金(生活防衛資金):10%

金融資産(投資):90%

実物資産:0%

まずは投資に回す金融資産を最大限に増やし、お金に働いてもらう経験を積むことが最優先です。

30代|守りの実物資産を加え、資産の幅を広げる

30代は収入が安定し、20代よりも投資に回せる資金(入金力)が増えてきます。

同時に、結婚や住宅購入、出産といった大きなライフイベントが視野に入ってくる年代でもあります。

この年代では、金融資産での積極的な運用を続けつつ、ライフイベントに備える「守りの資産」として実物資産を組み入れ始めていくことがおすすめです。

20代で得た投資経験を元に、積み立て額を増やすなど資産運用を加速させていきましょう。

NISAでの長期的な資産形成を続けつつ、「住宅購入の頭金」「子供の教育費」といった具体的な目標に向けた資金作りも意識したいところです。

そうした中期的な目標やインフレへの備えとして、守りの資産である実物資産を、ポートフォリオへ戦略的に組み入れることが重要になります。

将来の住まいを見据えた不動産(マイホーム)の購入や、家賃収入を目的とした少額不動産投資などがその代表例です。

資産を大きく成長させる「攻め」と、将来の支出に備える「守り」のバランスを具体的に考えることが30代のテーマとなるでしょう。

現金:10%

金融資産(投資):80%

実物資産(金・不動産など):10%

ライフイベントに備えるため、資産全体の1割程度を目安に実物資産を組み入れ、守りの姿勢を意識し始める段階です。

お役立ち資料をプレゼント

40代|金融資産の「攻め」の比率を調整し、守りを厚くする

40代は子供の教育費や住宅ローンなどで支出がピークを迎えやすい時期です。

同時に、資産形成のゴールである老後までの残り時間が見え始め、これまで築いた資産を減らさない工夫も必要になってくる年代と言えます。

金融資産は、引き続き資産を増やす「攻め」の主役ですが、その中身を調整し始めます。

例えば、値動きの激しい一部の成長株への集中投資を見直し、定期的な収益が期待できる高配当株や債券をポートフォリオに加えるなど、リスクを管理する視点が重要になります。

これは、より質の高い着実な成長を目指すための軌道修正です。

一方、実物資産は、インフレや市場の暴落から資産全体を守る「守りの要」として、より一層その重要性を増します。

30代で購入した住宅があれば、その資産価値が現在いくらで、ローンがあとどれくらい残っているのかを把握し、守りの資産が盤石かを確認しましょう。

現金:10%

金融資産(攻め):60%

金融資産(守り):10%

実物資産:20%

金融資産の中身を見直し、債券などの「守り」を導入。

実物資産の比率も高め、資産全体の安定性を意識します。

50代〜|資産の主軸を「守り」の資産に移していき、現金・実物資産の比率を高める

定年退職が目前に迫り、これまで築き上げた資産を「減らさずにどう使うか」へと、運用のゴールが大きく変わります。

金融資産は、老後の生活費として取り崩すことを具体的に考え始めるため、現金化のしやすさ(流動性)が最優先されます。

価格変動の大きい株式の比率を計画的に下げ、預貯金や個人向け国債といった元本割れリスクの低い資産の割合を高めていくのが基本戦略です。

一方、実物資産は、今後どう取り扱うかによって家計への影響が大きく変わります。

売却して老後資金に充てるのか、賃貸に出して継続的な収入源とするのか、子供へ引き継ぐのか。

将来の使い道を具体的に決めておくことが重要です。

現金:20%

金融資産(守り中心):40%

実物資産:40%

取り崩しに備えて現金を厚くし、資産の主役を守りの資産へ。

攻めの金融資産は比率を下げていくのが一般的です。

ケーススタディ|実物×金融の組み合わせ例

年代別の戦略はあくまで大まかな方向性であり、最適なバランスは一人ひとり異なります。

こちらでは、ご自身の資産配分を考えるうえでの参考として、年代・家族構成・資産状況の違う3人の組み合わせ例を紹介します。

例① Aさん(43歳・会社員・子2人・世帯年収800万円)

共働きの会社員で、子供は小学生と中学生

持ち家はローン返済中で、現在の総資産はおよそ2,300万円です。

金融資産が約1,400万円(全体の6割)で、NISAを活用した投資信託の積み立てと現預金をバランスよく保有しています。

実物資産は持ち家(評価額2,800万円、ローン残2,000万円)と、金の積み立てが100万円ほどで、資産全体の約4割に相当します。

「子供の教育費や老後が心配だけど、住宅ローンの支払いもあるし、無理な投資はできない」と考え、守りと攻めのバランスを意識しながら、無理なく分散させている構成です。

例② Bさん(35歳・独身・年収1,000万円)

都内で一人暮らし

転職や海外勤務の可能性もあり、資産の流動性(現金化のしやすさ)を重視しています。

総資産はおよそ2,500万円で、そのうち金融資産が約2,200万円を占めています。

NISAでの積み立て投資とは別に、いつでも動かせる現預金を600万円ほど確保。

長期的な年金対策としてiDeCoも活用しています。

実物資産は金(現物100万円)と、時計3本で約150万円相当です。

「物は好きだけど、飽きたら売れる資産じゃないと怖い」と考えており、価値が落ちにくいモノを選ぶようにしています。

老後よりも転職や引越しなどの変化にすぐ対応できる状態を重視し、金融資産を中心に据えつつ、実物でインフレ対策も狙った構成です。

例② Cさん(58歳・世帯年収1,200万円)

定年まであと2年

収入があるうちに資産を安定化させ、退職後の取り崩し方まで見据えて準備しています。

世帯の総資産はおよそ7,000万円で、金融資産が約4,000万円(57%)、実物資産が約3,000万円(43%)です。

金融資産は定期預金と債券型投資信託が中心で、必要なときにすぐ使えるよう分散しています。

実物資産は自宅(評価額2,500万円)と、賃貸用ワンルーム(評価額1,000万円)で、後者からは年間約60万円の家賃収入があります。

この収入があるおかげで、年金受給開始までの生活費として金融資産を取り崩すペースを緩やかにできています。

「年金が始まるまでの数年間をどう乗り切るか」を念頭に、現金化しやすさと安定収入の両方を意識した配分です。

まとめ|資産の組み合わせで未来が変わる

インフレや経済危機から資産価値を「守る」実物資産と、積極的にリターンを狙い資産を「増やす」金融資産。

どちらか一方に偏るのではなく、ご自身の年齢や資産状況に合わせて、2つのバランスを調整することが大切です。

貯金だけではインフレに負け、投資だけでは暴落リスクを抱えるからこそ、実物資産を含めた分散が将来の備えとして効果を発揮します。

資産は「いくらあるか」だけでなく、「どのような資産を、どのような比率で持つか」によって将来の安心度が変わります。

まずは今の自分の資産の内訳を見直すことから始めてみましょう。