住宅ローンが通らないときの最終手段12選

ここでは住宅ローンが通らないときの最終手段を紹介します。

自己資金を増やす

自己資金を増やせば、借入額が減るため、審査が通りやすくなります。

審査が認可されなかった理由が「減額」であれば、減額された分を自己資金で補えば、減額のまま借入しても住宅ローンの審査が通りやすくなります。

多くの方は、住宅ローンでマイホームの取得費用を全て賄おうと考える方が多いです。

しかし、実際には自己資金をねん出してマイホームを取得していることが一般的です。

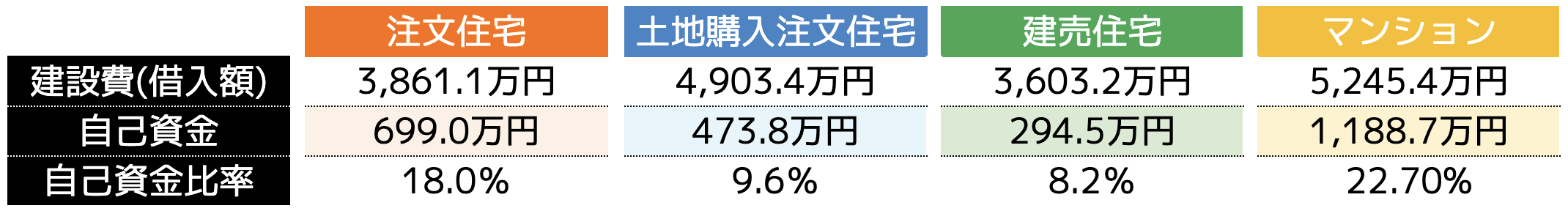

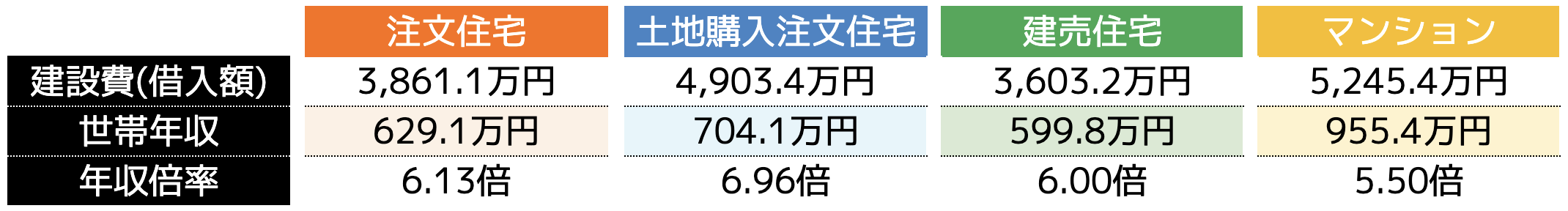

フラット35利用者調査2023年度集計表では、住宅ローンを利用する方の自己資金額の平均は以下の表のとおりとなっています。

上記の金額は全国平均値ですが、この金額より大きくねん出できれば審査が通る可能性も高まることでしょう。

ペアローンを検討する

ペアローンとは夫・妻それぞれで住宅ローンを組む方法です。

一般的には、世帯主である夫が単独で住宅ローンを申し込むケースが多いですが、共働き世帯であれば、ペアローンを利用することができます。

例えば3,000万円の住宅ローンを申し込む際、夫が2,000万円、妻が1,000万円の借入をするということです。

それぞれの収入で審査されることになるため、夫が3,000万円の住宅ローンの審査が通らなくても2,000万円であれば通る可能性も高まります。

もちろん妻の収入額も審査において重要なポイントとなりますが、単独で住宅ローンを申し込むより審査が通りやすくなります。

プロパーローンも検討する

プロパーローンとは、保証会社を利用せずに直接銀行と契約するローンのことです。

保証料もかからず審査が通りやすい傾向にありますが、金利が高く、短期間かつ少額の融資になりやすい特徴があります。

つまり、短期間で高額な返済をしなければいけないということです。

月々の収入が多い方であればおすすめですが、収入が少ない方は、借入できる金額も少なくなるため、一つの選択肢として認識しておきましょう。

ノンバンクの住宅ローンに申し込む

消費者金融・クレジットカード・信託会社などノンバンクの住宅ローンを申し込む方法もあります。

他の金融機関より金利が高かったり諸費用が追加でかかるなどのデメリットもありますが、職業や勤続年数などの審査基準が柔軟である特徴があります。

また、ノンバンクでは住宅金融支援機構と金融機関が提携して共同販売する「フラット35」がほとんどです。

ノンバンクで扱うフラット35は、申込要件に勤続年数や職業の基準を設けていないため、民間の金融機関で住宅ローンの審査が通らない人でも、ノンバンクであれば審査が通る可能性があります。

他の金融機関に相談する

住宅ローンの審査に落ちたのであれば、他の金融機関に相談してする方法もあります。

金融機関によって、住宅ローンの審査基準が異なるためです。

A銀行の審査は落ちたけどB銀行の審査は通ったというケースは良く見受けられます。

そのため、複数行に融資の相談をしておくことで、住宅ローンの審査が通る可能性も高くなるでしょう。

ただし、住宅ローンの審査に申し込んだという情報は、信用情報に記録されるので、複数行に落ちた場合はさらに審査が不利になるため、2行・3行程度にしておきましょう。

担保や保証人を用意して再審査する

担保や保証人を用意して再審査すると、審査が通る場合があります。

担保とは、返済が滞るなど、将来の不利益を補うための保証を指します。

住宅ローンを借りる際は、建築予定地や建築する建物が担保となりますが、追加で他の不動産などを担保として提供すれば、より金融機関からの信頼度も高まり審査が通りやすくなります。

保証人も同様で、万が一申込者の返済が滞ったときは、債務者に代わって弁済するなど、信頼性を高める要因になります。

金融機関に担保や保証人が用意できれば再審査できるのか可能であるかを確認してから相談して見ましょう。

公的融資制度の活用を検討する

公的融資制度とは、国や地方自治体などの公的機関が無利息や低金利で貸し出す融資制度のことです。

住宅金融支援機構の「フラット35」や自治体がおこなっている住宅ローン制度などがあります。

民間の金融機関で融資審査が通らなかった方は、公的融資制度に申し込みしてみるのも一つの方法です。

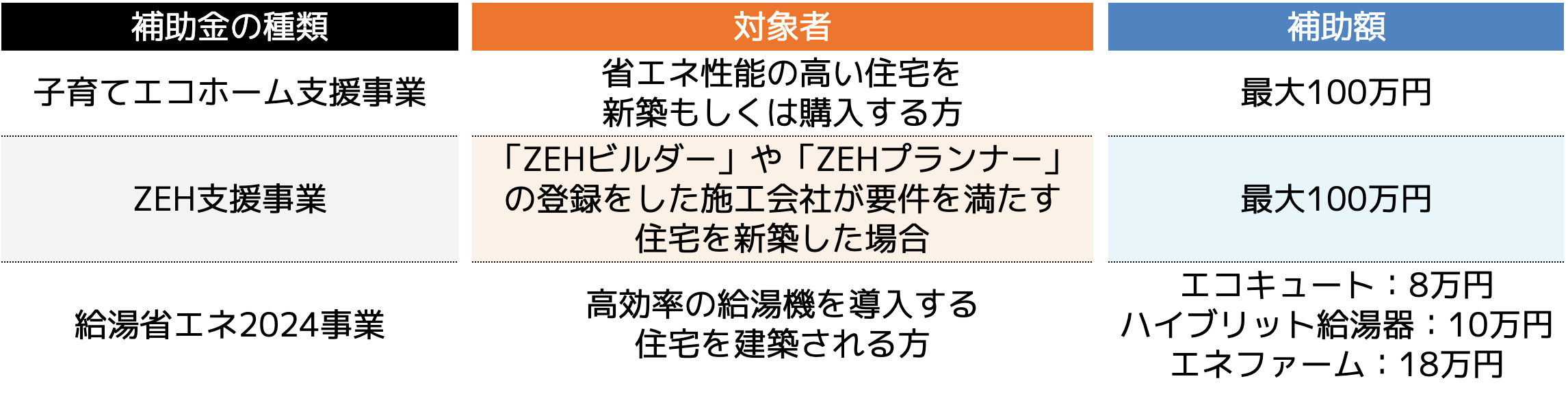

その他にも以下のような公的支援によって補助金を受け取ることもできます。

上記の補助金を利用すれば、住宅取得資金に充てることが可能です。

追加の必要書類を用意する

住宅ローンの審査が通らなくても、追加の必要書類を提出すれば、再審査が通るケースもあります。

例えば、会社の給与収入だけでなく、副業の収入や不動産投資の収入などを証明できる書類を提出すれば、審査が有利に働くケースも多いです。

必要な書類は、申込者の状況によって異なりますが、自分への信憑性を高める要素にもなります。

来年再度申し込む

審査が通らなかった方は、来年度に再度審査申込してみるのも一つの方法です。

他のローンを借入している方は、申込期間の間隔が短いという理由で審査が通らないケースもあります。

来年になれば、既存の借入額も減少していることから、審査が通る場合があります。

既存借り入れを完済する

既存の借り入れがある方は、完済してから審査を申し込むと通りやすくなります。

自動車ローンやカードローンなど、月々借入返済があると、金融機関としてはマイナスな印象を持ってしまいます。

住宅ローンの返済も加わると、「返済できなくなるのでは」と捉えるためです。

残債が少ないローンがあるのであれば、いち早く完済してから申し込みすると審査が通りやすくなるでしょう。

住宅ローン審査をサポートしてくれる会社を利用する

ファイナンシャルプランナーなど、住宅ローン審査をサポートしてくれる専門家へ相談してみるのも一つの方法です。

審査が通らない理由は申込者によって異なります。

しかし、自身で解決しようと思っても、どのように改善するば良いのかわからず、対処できない方も多いです。

専門家であれば、数多くの住宅ローン審査のサポートを行ってきた実績があるため、問題点を即座に見つけてくれます。

さらに、専門家とお付き合いのある金融機関などの紹介も行ってくれるため、審査が有利に働くケースもあります。

ファイナンシャルプランナーへ相談してみる

ファイナンシャルプランナーは、お金に関するスペシャリストです。

ローンや貯蓄、資産運用などさまざまな分野に関する知識と経験を持ち合わせており、サポートしてくれます。

ファイナンシャルプランナーへ相談すれば、融資審査が通りやすい金融機関を紹介してもらえたり、審査が落ちた原因を追究し、改善策を提案してくれます。

ココザスはファイナンシャルプランナーとして、多くのお客様の住宅取得支援を行っております。

マイホーム購入のご相談はもちろん、資産形成事業の知識を元に住宅ローンのご相談にも対応いたします。

過去に住宅ローンの審査に落ちた方でも、「マイホームは諦めきれない!」。そんな方々からたくさんご相談頂いております。

ココザスの相談料は何度でも無料です。ぜひ一度ご相談下さいませ。

住宅ローン審査が通らないよくある理由

住宅ローンの最終手段を行う前に、審査が通らない方法を理解しておく必要があります。

金融機関は、審査が通らない理由を教えてくれないため、自分で原因を追究しなければいけません。

ここでは考えられる審査が落ちる理由の代表例を5点紹介します。

2:健康問題がある

3:過去に滞納歴がある

4:自己資金が少ない

5:土地の立地が悪い

該当していないかチェックしましょう。

1:収入が足りない

住宅ローン審査が通らないよくある理由としては、収入が足りないという原因が挙げられます。

収入が少ないと、月々の返済額も少なくする必要があるため、借入額を抑える必要があります。

その結果、希望の金額まで借入することができず、審査が通らない原因にもなり得るでしょう。

一般的に審査基準となる返済負担率は30〜35%以下です。

返済負担率とは、年収に対し、年間のローン返済額の割合を表したものです。

返済負担率=年間ローン返済額÷年収額×100%

返済負担率が高いと、住宅ローンの返済も滞る可能性も高いため、金融機関としては一つの審査基準に設定していることがあります。

2:健康問題がある

健康問題があると、収入が安定しないと判断され、返済が滞る可能性があることから審査が落ちる原因にもなります。

住宅ローンを借入する際は、団体信用生命保険に加入出来る健康状態かどうかの見極めが必要です。

団体信用生命保険とは、債務者が死亡したり高度障害に陥った場合に、ローンの支払いが滞らないようにするシステムのことです。

加入出来なければ審査から落ちる可能性が高いため、健康状態が良好である必要があります。

3:過去に滞納歴がある

過去の滞納歴がある方は、住宅ローンの審査が落ちる可能性も高まります。

ローンやクレジットカードの返済が滞った履歴は、信用情報機関で管理されています。

金融機関は申込者の信用情報を必ず確認してから審査を行うため、滞納歴がある方は審査が落ちやすいです。

ただし、滞納歴は、完済してから最長で5年まで記録されるのが一般的なため、ある程度期間が経ては金融機関に知られることはありません。

4:土地の立地が悪い

住宅ローンでは、土地と建物を担保として設定されるため、土地の立地が悪いと審査が落ちる可能性があります。

土地は場所によって評価額が異なり、都心部であるほど高い傾向にあります。

一方、地方や田舎の土地などは、評価額が低いため、担保としての価値も少ないことから、審査にも影響が及びます。

担保として土地の評価額が悪いと、自己資金を多くねん出したり、借入額を少なくする必要があります。

さらに別の担保を求められるケースもあるため、土地の立地も考慮して住宅ローンを借入しなければいけません。

5:自己資金が少ない

住宅ローンを借入する際、自己資金が少ないと審査が落ちる可能性も高まります。

できるだけ自己資金を抑え、借入だけでマイホームを取得したいと考えている方も多いです。

しかし、マイホームを取得する際の諸費用などは、自己資金で対応しなければいけない金融機関も多いため、自己資金0円は難しいです。

実際にフラット35利用者調査2023年度集計表を確認すると、借入額に対し、おおよそ8%〜23%前後の自己資金が全国平均値です。

自己資金は住宅ローンの審査をするうえで重要なポイントとなるため、少ないと審査が通らなくなる可能性も高くなるでしょう。

住宅ローンの審査を通すための手順

住宅ローン審査が通らないよくある理由を理解したうえで、適切に問題を解決していかなければいけません。

ここでは住宅ローンの審査を通すための手順を紹介します。

収入に合った借入額にする

収入に合った借入額にすることで、審査が通りやすくなります。

収入が少ない方が、大きな金額の借り入れをすると返済するのが困難です。そのため、年収にあった借入額にするようにしましょう。

実際にフラット35利用者調査2023年度集計表を確認すると、年収に対する借入額(年収倍率)は、おおよそ5.5倍から7倍程度です。

もちろん、憧れのマイホームでもあるため、建物の広さやグレード、立地など、価格より優先したいポイントがあるという方もいらっしゃることでしょう。

しかし、住宅ローンを借入できなければマイホームの取得は難しいです。

出せる自己資金の金額に限りがあるという方は、収入をベースに借入額を設定しましょう。

個人信用情報の回復を待つ

個人信用情報に問題がある方は、回復を待ってから申し込みしましょう。

信用情報に問題があると、住宅ローンの借入は非常に難しくなります。

まずは滞納分や債務を完済し、信用情報の回復をスタートさせます。

5年という長い年月を待つ必要がありますが、完済しなければいつまでも信用情報に問題があることになります。

自身の信用情報に関しては、以下のサイトで開示請求することができるため、気になる方は確認してみることをおすすめします。

貯蓄を増やして自己資金を増やす

住宅ローンの審査を通りやすくするためには、自己資金の金額を増やすことです。

「自己資金の金額が増える=借入額が少なくなる」ことになるため、審査が有利に働きます。

とはいえ、自己資金を増やすことは安易ではありません。

会社の給与は簡単に上がるものではなく、副業などを始める時間がない方もいらっしゃることでしょう。

その際おすすめなのは、資産運用です。

資産運用であれば効率よく資産を築き上げることができ、大きな労力もかかりません。

次の項では、貯蓄を増やすためにおすすめな資産運用方法を紹介します。

貯蓄を増やすための資産運用方法

ここでは貯蓄を増やすための資産運用方法について4つ紹介します。

2:新NISA

3:不動産小口化商品

4:J-REIT

ひとつずつ紹介します。

1:投資信託

投資信託は、専門家であるファンドが複数の投資家から資金を集め、株式や債券などに投資し、運用して得られる利益を投資家へ還元する方法です。

専門家に管理と運用を一任できるため、資産運用に手が回らない方でも始めやすい資産運用方法です。

ただし、元本が保証されているわけではないため、確実に増えるわけではないということを理解しておきましょう。

とはいえ、投資信託の利回りは、ファンドや銘柄によって異なるものの、おおよそ5%〜10%前後です。

資産運用の中でも高い収益性が期待できる方法です。

・資産運用運用を専門家に一任したい方

・多少リスクを取ってでも貯蓄を増やしたい方

2:新NISA

新NISAとは、毎月積立投資をする際に利用できる少額投資非課税制度のことです。

本来投資で得た利益に対しては、20.315%の税率をかけた税金を支払わなければいけませんが、新NISAは課税されることないというメリットがあります。

さらに、毎月一定額分の金融商品を自動的に買い続け、利益を増やしていく方法なため、仕事が多忙な方でも定期的な金融商品の見直しさえ行えば、ほったらかしで増やすこともできるでしょう。

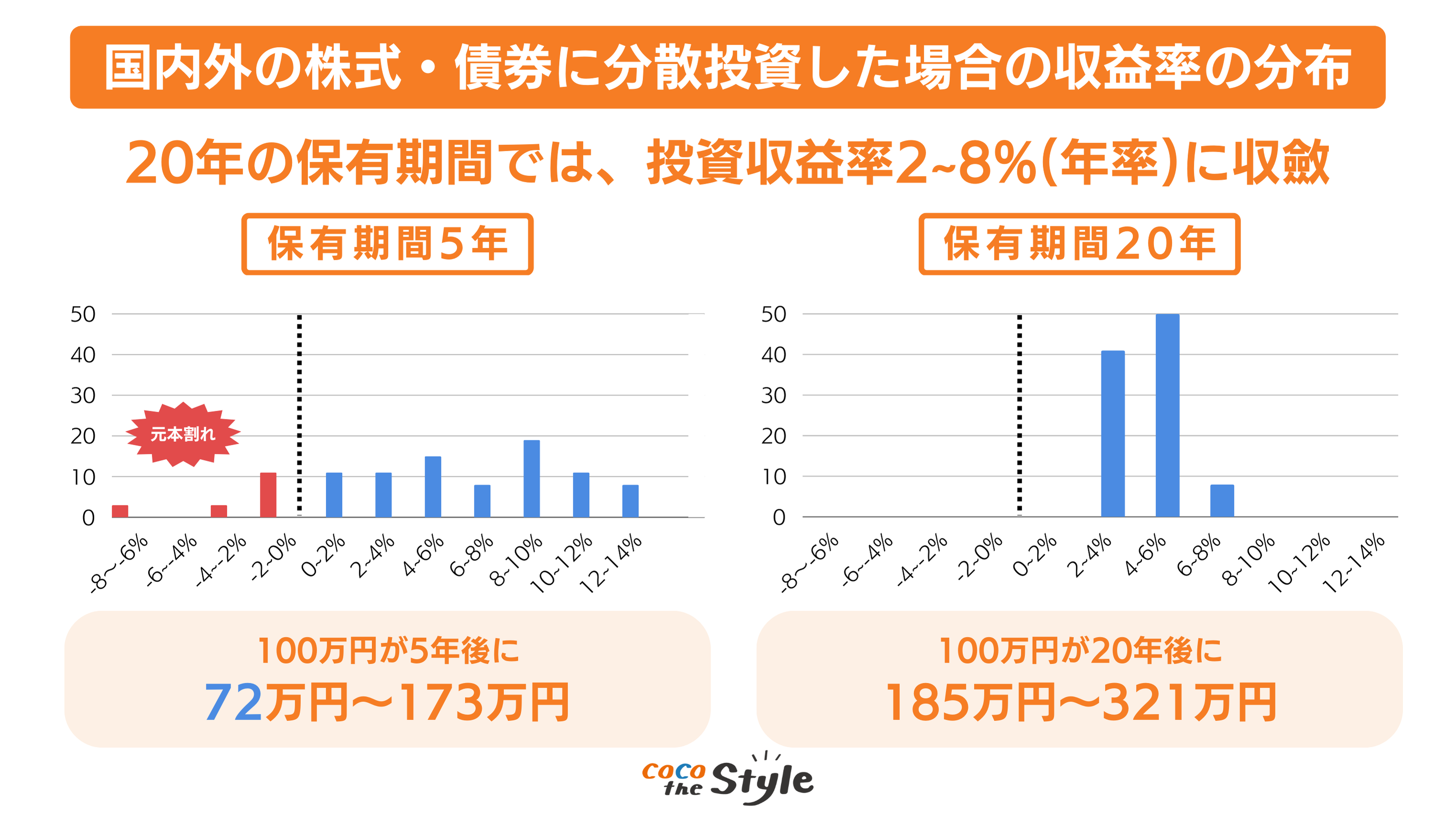

新NISAの利回りは、平成29年に金融庁が発表した「つみたてNISAについて」を確認すると、20年間の長期保有することで平均利回りが2%〜8%に集約されます。(下図参照)

上記のとおり、長期運用が前提となるため、短期間での成果は低いですが、将来的にマイホームの取得を検討している方におすすめです。

・比較的ほったらかしで資産運用したい人

・マイホームの取得が将来的な人

3:不動産小口化商品

不動産小口化商品とは実物の不動産を数万円から数百万円程度に小口化にして販売し、購入した方は、家賃収入や売却利益を投資額に応じた分配金が得られる投資です。

不動産の運用と管理はプロが行うため、不動産投資初心者でも始めやすい方法です。

ただし金融機関の融資が受けられないうえ、入居者がいなければ家賃収入が得られないというリスクがあります。

そのため、投資先の選定や資金力がある方におすすめな資産運用方法です。

・不動産投資を一任したい方

・リスクがあっても貯蓄を増やしたい方

4:J-REIT

REITとは、投資家から集めた資金をプロのファンドがオフィスビルや商業施設、マンションなどの物件を購入し、得られる賃料収入や売却利益を投資家へ分配する投資信託の一つです。

日本ではJ-REITと呼ばれ、投資信託同様プロに運用を一任できます。

一方で金融市場に値動きが左右されやすく、大きく増えることもあれば、大損失を生じる可能性もあります。

・プロに一任したい方

・ハイリスクハイリターンを期待する方

まとめ

住宅ローンの審査が通らない時の最終手段を紹介しましたが、その前に審査が落ちた原因を追究することが大切です。

原因が分かれば対策ができ、再審査において有利になる可能性も高まることでしょう。

しかし、金融機関は審査が落ちた理由を教えてくれません。

そのため、ファイナンシャルプランナーなどの専門家に相談してから再審査を行うようにしましょう。