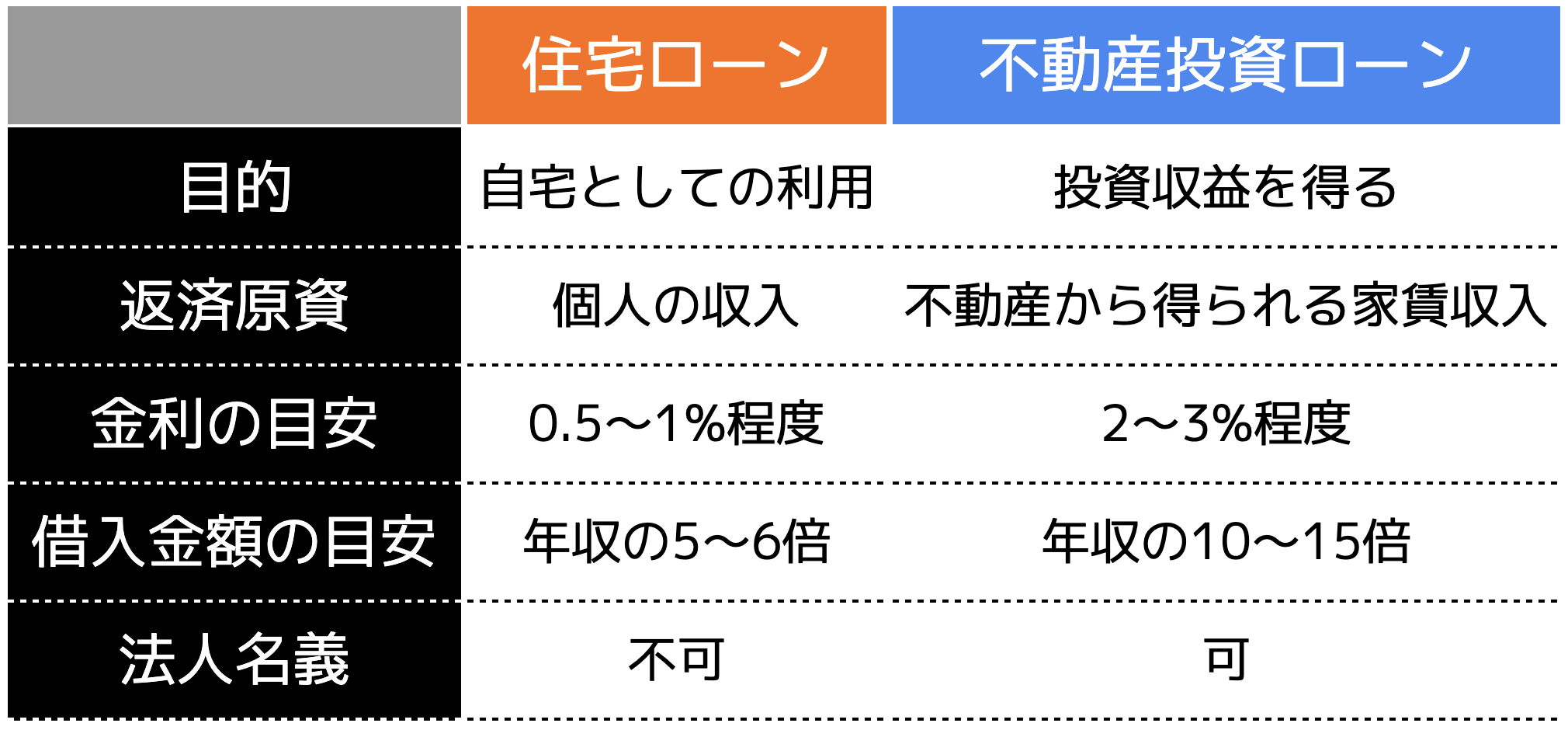

住宅ローンと不動産投資ローンはどう違う?2つのローンの相違点

住宅ローンと不動産投資ローンの大きな違いは借入金額と金利です。

まず借入金額の目安は、以下の通りとなります。

一般的に、不動産投資ローンの方が借入金額が大きくなります。

住宅ローン:年収の5〜6倍

不動産投資ローン年収の10〜15倍

次に金利については、以下の通り一般的に住宅ローンの方が低くなります。

住宅ローンは貸し倒れリスクが低いため、金利が低く設定されているのです。

また住宅ローン控除が使えるため、10〜13年間、年間最大40万円の減税が受けられるなど税制も優遇されています。

住宅ローン:0.5〜1%程度

不動産投資ローン2〜3%程度

その他の違いは下記の通りです。

住宅ローンの方が金利が低く税制優遇もあるため「不動産投資物件も住宅ローンで組んだ方がいいんじゃないの?」と思われる方もいるかもしれません。

ですが賃貸併用住宅を除き、不動産投資物件を住宅ローンで借入することはできません。

物件の規模や間取りなどから投資用と見抜かれ、住宅ローンの審査の時点で断られるかと思いますが、仮に通った場合でも、不動産投資と分かった時点で一括返済を求められる場合があります。

住み替えの場合などに使えるダブルローンも「借入後半年以内に売却すること」などの条件が付くほか、他人が住んでいないか金融機関が訪ねてくる場合もありますので、注意が必要です。

住宅ローンと不動産投資ローンはどっちを先に借りる?組む順番の重要性

住宅ローンか不動産投資ローン、どちらを先に組む方が良いのかは人によって異なります。

なぜなら、金融機関が審査の際に重要視する年収や勤務先などは人によって異なりますし、住宅についての考え方も人それぞれだからです。

金融機関は「この勤務先なら年収の○倍まで貸し出す(年収倍率)」「年収に対して○%以内の借入なら問題ない(返済比率)」といった基準に基づいて審査を行います。

住宅ローン、不動産投資ローンのどちらを先に組んだとしても、後に組むローンの審査の際には先に組んだローンの残債を考慮して貸し出し金額が決まります。

つまり、5,000万円貸し出しできる人が既に2,000万円のローンを組んでいた場合は、残り3,000万円の貸し出ししかできなくなります。

「不動産投資ローンを先に組んで収益が上がっていれば、年収プラスαの収入として審査に有利じゃないの?」と思われる方もいるかもしれませんが、相当な優良物件でない限り、今後どうなるか分からない不動産収入を収入とみなしてくれる金融機関は少ないでしょう。

このように人によって借入れできる金額には限りがあるため、例えば「何がなんでもこだわりのマイホームに住みたい!」という方は、先に住宅ローンで自分の理想の家を購入してから不動産投資ローンを検討する方が後悔は少なくなります。

つまり、住宅ローンと不動産投資ローンの順番を考えることは、人生全体について考えることと同じです。

借りられるお金と収入が限られる中で、自分にとって1番大切だと思えるものをどう優先するかが大切です。

また住宅ローンと不動産投資ローンを同時に組むということは、2つの借金を抱えるということです。

より現実的な計画を立てるため、「病気になって失業したら?」「事故物件になってしまい空室が続いたら?」と最悪のパターンも想定しておくと安心です。

住宅ローンと不動産投資ローンを組む最適な順番は人によって異なります。

あなたに合った方法を知るには、ぜひ信頼できるコンサルタントに相談してみましょう。

住宅ローンと不動産投資ローンを両立させるための4つの方法

ここからは、住宅ローンと不動産投資ローンを両立させるための4つの方法をご紹介します。

(1)自己資金を用意する

(2)物件を吟味する

(3)賃貸併用住宅を購入する

(4)夫婦それぞれでローンを組む

それでは、それぞれの方法について詳しく確認していきましょう。

住宅ローンと不動産投資ローンを両立させる方法(1)自己資金を用意する

住宅ローンと不動産投資ローンを両立させる方法の一つ目は、自己資金を用意することです。

物件価格に占めるローンの割合が少なければ少ないほど、ローンの審査は通りやすくなります。

なぜなら、返済が滞ってしまった場合に、金融機関が競売によってローン残債を回収できる可能性が高まるからです(有担保ローンの場合)

ローンを組むと、購入した土地・建物に「第一順位の抵当権」が設定されます。

万が一返済が滞った場合には、金融機関は「第一順位の抵当権」、つまりその物件を真っ先に売却できる権利を持っているため、その不動産を競売にかけて売却資金からローン残債を回収しようとします。

例えば5,000万円の物件を買うために1,000万円の自己資金を用意し、4,000万円のローンを組んだ場合を考えてみましょう。

返済が滞り競売にかけられた場合、5,000万円で買った物件が4,000万円以上で売れれば、金融機関としてはローンが回収できるため何の問題もなくなります。

このように、自己資金を多く入れれば入れるほど、金融機関にとっては有利になりますので、ローン審査は通りやすくなります。

ただ返済が滞り、せっかく購入した物件を競売にかけられてしまうことは避けたいものです。

きちんと無理のない計画を立ててからローンを組むようにしましょう。

住宅ローンと不動産投資ローンを両立させる方法(2)物件を吟味する

住宅ローンと不動産投資ローンを両立させるための方法の二つ目は、物件を吟味することです。

特に不動産投資ローンの場合は、安定した賃料収入が得られることが重要です。

空室が発生すると、その間のローンは自分で払うことになってしまい大きな負担となります。

近い将来、少子高齢化によって地方の人口はさらに少なくなると言われています。

できれば都市部の駅近など、人気の高いエリアの物件を狙い、空室リスクを減らしましょう。

また不動産投資詐欺に遭わないよう、複数の不動産会社、物件を比較して相場に見合った物件を選ぶことも大切です。

住宅ローンと不動産投資ローンを両立させる方法(3)賃貸併用住宅を購入する

住宅ローンと不動産投資ローンを両立させるための方法の三つ目は、賃貸併用住宅を購入することです。

賃貸併用住宅とは、建物の1階部分に自分が住み、2階部分を賃貸にするなど、1つの建物で自宅と不動産投資物件を兼ねる住宅のことです。

賃貸併用住宅のメリットは、何といっても住宅ローンの金利で丸ごと借入れできる点です。

低い金利で不動産投資ローンを借りたいという方におすすめの方法です。

ただ、同じ建物に他人が住むことになりますので、騒音やプライバシーの問題が起こりうる点には注意が必要です。

住宅ローンと不動産投資ローンを両立させる方法(4)夫婦それぞれでローンを組む

住宅ローンと不動産投資ローンを両立させる方法の四つ目は、夫婦それぞれでローンを組むことです。

最近では、夫婦共働きが主流になり、中には夫婦共に年収700万円を超えるパワーカップルと呼ばれる夫婦も増えてきました。

妻にも相応の収入がある場合は、住宅ローンもしくは不動産投資ローンのどちらかを妻が組むのも1つの方法です。

一般的な会社員の夫のみで住宅ローンと不動産投資ローンを組もうとすると、選べる物件は限られてきますが、夫婦それぞれで組むことができれば選択肢が広がります。

ただし、不動産の家賃収入は所得と見なされ所得税・住民税の支払いが発生するため、妻が専業主婦などになった場合に扶養に入れなくなる可能性があり注意が必要です。

また共働きを続けることが前提のため、妻が仕事を辞めてしまった場合は、一気に家計が悪化する可能性があります。

妻も定年まで働くなど、長期にわたる家族の計画が必要ですので、夫婦でよく話し合って決めましょう。

まとめ

この記事では、住宅ローンと不動産投資ローンの違いと組む順番について解説しました。

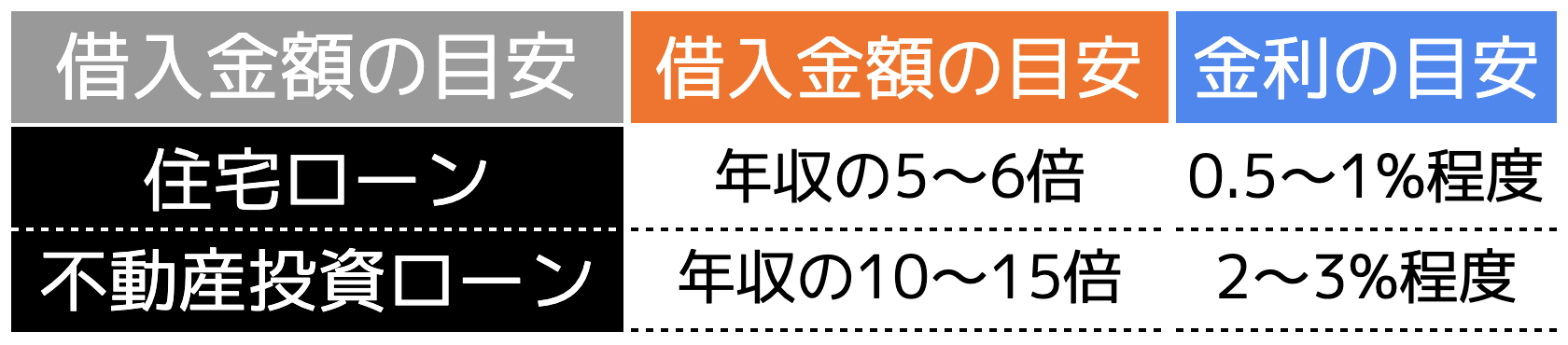

借入金額と金利の目安は下記の通りです。

住宅ローンと不動産投資ローンを両立させるためには、人生設計が必要不可欠です。

後から「こんなはずじゃなかった」と後悔しないために、知識を身に付け様々な意見を参考にしましょう。

マイホーム、不動産物件の購入は一生に一度の大きな買い物です。

あなたに1番合ったスタイルを一緒に見つけていきましょう。

不動産投資のご相談はココザスへ

ココザスは投資用不動産の販売店ではなく、資産形成に対するコンサルティングが主な事業です。

お金のプロでもあるFP(ファイナンシャルプランナー)も多数在籍しています。

毎月の相談件数は340件以上。

不動産業者ではない第三者なので、物件価格が適正かどうかを客観的に判断できるため、第三者ならではの視点で不動産投資に関するアドバイスを行います。

・まだ勉強を始めたばかりだけれど、情報が多すぎて分からない…

・どのように物件を選定したら良いのか知りたい

・失敗しないためにはどうすれば良いのか悩む…

・業者選定をどうすれば良いの知りたい

何度でも無料でご相談できます

大切なお金のことだからこそ、納得して取り組むべきだと考えているためご相談料はいただきません。

ご相談は何度でも無料で対応しております。

また押し売りも一切いたしませんので、安心してご相談ください。