住宅ローン審査中の転職は”バレる”

住宅ローンの審査中に転職をしている場合、住宅ローン審査が不利になるため「バレなければいい」と考える方もいるかもしれません。

しかし、転職の情報は確実に金融機関にバレると言えます。

その理由は、「健康保険証」の提出が必須であるためです。

住宅ローンの審査は、①事前審査と②本審査の2つの審査から構成されており、健康保険証の両方の審査において提出が必須とされています。

金融機関は、提出された健康保険証の「資格取得年月日」を確認します。

資格取得年月日とは、一般的に所属する企業への入社日と同日であるケースが多く、提出書類等で申告した勤続年数と一致するはずです。

そのため、転職した場合には健康保険証の資格取得年月日が更新されるため、転職の事実は金融機関にバレてしまいます。

なお、住宅ローンの審査において虚偽申告をしてしまった場合、住宅ローンのみならず他の審査などにも悪影響が出てしまう可能性があるため絶対におすすめできません。

<コラム:転職が金融機関にバレた時はどうなる?>

住宅ローン関連で転職がバレた時の影響については、住宅ローンの返済中はあまり問題ありませんが、審査終了から融資実行までの転職には注意が必要となります。

住宅ローン返済中の転職は、基本的に金融機関にバレる機会は多くはありません。

ローンの返済が滞るなど、金融機関から勤務先などに急な連絡が発生することがない限り問題になることはありません。

一方、審査終了から融資実行までの間に転職をしてしまった場合、再審査を行う必要が生じたり、審査基準に満たない転職とみなされた時は契約解除になるリスクなどがあります。

なお、転職を実施した際には、住宅ローンの契約中であっても自分から金融機関へ報告するようにしましょう。

住宅ローンに転職が与えるリスク

(1)住宅ローンに転職が与える影響

「転職」が住宅ローンの審査に与える影響については、国土交通省が国内の銀行・信用金庫など、住宅ローンを取り扱っている民間金融機関に対して行った「令和5年度 民間住宅ローンの実態に関する調査」から紹介します。

同調査における「融資を行う際の審査で考慮する項目」についての回答結果は、次のとおりです。

1:完済時年齢(98.5%)

2:健康状態(96.6%)

3:借入時年齢(96.0%)

4:年収(94.0%)

5:勤続年数(93.6%)

6:返済負担率(92.0%)

7:担保評価(91.8%)

令和5年度の同調査によると、「転職」が最も影響する年収や勤続年数の項目を90%以上の金融機関が考慮していると回答しています。

この結果からは、転職そのものが住宅ローン審査に影響するのではなく、「転職で勤続年数が短くなること」「転職で年収が減少すること」が審査では重要視されると言えます。

なお、年収や勤続年数を考慮する金融機関の割合は、過去調査(令和3・4年度)と比較してもほとんど変動がありません。

つまり、住宅ローン審査における当該項目は、審査結果に影響を与える重要な項目と言えるでしょう。

(2)住宅ローンに転職が与えるリスク

次に、転職を行うことによって住宅ローンに与えるリスクをご紹介します。

転職が住宅ローンに与える注意すべきリスクは、次の6つが挙げられます。

1:勤続年数によって審査に悪影響がでる可能性がある

2:支払い能力の不安定さによって審査に悪影響がでる可能性がある

3:申し込み時の提出書類が増える

4:融資希望金額が借りられない可能性がある

5:年収が見込所得で算出される可能性がある

1:勤続年数によって審査に悪影響がでる可能性がある

住宅ローンの審査においては、9割以上の金融機関が「勤続年数」を審査項目として回答していました。

さらに、具体的にどの程度の勤続年数を基準に審査しているかが同調査では報告されています。

最も回答率が高かったのは「1年以上」で、勤続年数を考慮すると回答した金融機関の内、約65%が該当していました。

また、「3年以上」とする金融機関は約15%ありました。

実際の審査基準は金融機関によって大きく異なるため、以下の勤続年数を目安に考えておくと良いでしょう。

・比較的安心:転職後、2〜3年経過している

・必要最低ライン:1年以上

・不利になる可能性あり:1年未満

つまり、住宅ローン審査前後で転職をしている場合、勤続年数が短いことを理由に審査等で不利になってしまう可能性があります。

2:支払い能力の不安定さによって審査に悪影響がでる可能性がある

転職の理由や転職によって得られるメリット・デメリットは様々ですが、以下に該当する転職を実施している場合は「収入が安定していない」と金融機関から判断されて審査等が不利になってしまう可能性があります。

・年収が下がっている

・ベンチャー企業など企業の安定性が未知数である

・雇用形態が正社員以外になっている

例えば、住宅ローン審査の申込書には、転職歴などの記入欄が存在し、1年未満などの短期間での転職を頻繁にしている場合は「安定した収入が得られにくい」と判断されてしまうリスクがあります。

3:申し込み時の提出書類が増える

住宅ローンの申し込みにおいては、様々な書類を提出する必要があります。

転職後に申し込む場合は、提出書類が通常より増加する可能性があることを考慮しておく必要があります。

<金融機関への提出書類>

ただし、審査のための必要書類は金融機関によって異なるため、詳細な提出書類については該当金融機関へ必ず確認するようにしましょう。

なお、提出書類の煩雑さを回避することを目的に、転職時期を遅らせる、融資を受けてから転職するなどを考慮する方もいるかもしれません。

しかし、転職によって収入や就労状況などが変化することから、審査結果が無効になるリスク等があるため住宅ローン申し込み予定の金融機関へあらかじめ相談しておくと安心です。

4:融資希望金額が借りられない可能性がある

住宅ローンの融資金額は、申込者の「勤続年数」「年収」「雇用形態」などを元に、金融機関が総合的に判断して決定します。

そのため、転職直後などに住宅ローンを申し込んだ場合、勤続年数が短いことを理由に評価が低くなり、融資希望金額を借りることができない可能性があります。

また、申込者の雇用形態(正社員、契約社員など)や転職先の業種なども借入可能額に影響を与えます。

正社員や比較的業績の安定している業界などに所属している場合は、プラスの評価が得られる可能性が高いと言えます。

なお、融資金額は、各審査項目を総合的に考慮して判断されるもののため、ある項目が悪いからといって必ずしも融資が受けられないというわけではないため、一度金融機関に相談してみると良いでしょう。

5:年収が見込所得で算出される可能性がある

転職後1年未満の場合、申込者の「見込所得」を「年収」として金融機関が評価することが一般的です。

しかし、「見込年収」が「年収」としてみなされた場合、将来的に現在の収入を安定して得られる保証がない状態であると判断されることになります。

そのため住宅ローン審査において不利に働く可能性があります。

さらに、ボーナスがある企業に所属している場合、支給された実績がないと「見込所得」には含まれません。

ボーナスを含めた年収額での融資を希望している人は、特に注意が必要となります。

なお、「見込年収」を「年収」としてみなされないためには、所属企業の収入を証明できる源泉徴収票や収入証明書などの書類が必要となります。

しかし、転職直後ではこれら書類は発行されないため、他のリスクも踏まえると転職後1年程度は猶予を持つことも検討しましょう。

転職するなら住宅ローンの融資実行後がおすすめ

住宅ローンの申し込みと転職それぞれのタイミングを迷っている場合は、住宅ローンの融資実行後に転職することがおすすめです。

なぜこのタイミングがベストかの理由は、次のとおりです。

(2)住宅ローン契約は「要物契約」のため

(1)本審査と相違がないため

一つ目の理由は、本審査との相違点が発生しないためです。

住宅ローンの契約の流れは、①事前審査②本審査③住宅ローン契約④融資実行、の4つのステップで進みます。前述したとおり、健康保険証の提出は事前審査と本審査のステップ①②で必要になるため、本審査後であればバレないと思うかもしれません。

しかし、契約時などにも健康保険証が必要になるケースもあります。

さらに、健康保険証の提出が必要なかったとしても、審査(本審査)の内容と現在の状況(転職した場合、職業)に相違が発生することになります。

本審査から融資実行までに審査内容と相違が発生している場合、最悪融資が取り消しになる可能性もあり得ます。

そのため、審査と同じ条件を継続させるために、転職は融資実行後に行うことが安全と言えます。

融資実行後であれば、支払いが滞らない限り、審査内容や契約内容と現在の状況が異なっていても金融機関から指摘されることはありません。

(2)住宅ローン契約は「要物契約」のため

二つ目の理由は、住宅ローン契約が「要物契約」となるためです。

要物契約とは、「物の引き渡しが終わった時点で成立する契約」のことです。

住宅ローンの場合は、融資実行後が契約成立のタイミングとされています。

そのため、前述のステップ③(住宅ローン契約)の段階では、要物契約が結ばれる状態となるため、契約違反等があった場合は契約破棄の可能性もあります。

つまり、審査中の転職等は、本審査の内容と相違が発生しているため契約破棄になるリスクがあるため、転職は契約成立後である「融資実行後」に行うことが重要となります。

<コラム:融資実行前の転職でも住宅ローンに通るケースはある?>

一般的には、転職は融資実行後に実施することがおすすめですが、融資実行前の転職でも住宅ローンに通る可能性のある例外も存在します。

2:転職先が同業界かつ収入が上がっている場合

3:勤続年数に関する審査項目の縛りがない場合

1:グループ会社間の出向などの場合

転職の事実がグループ会社間の出向などであった場合、住宅ローン審査が通る可能性が高くなります。

通常、全く新しい会社に入社する転職とは異なり、出向は部署間の異動であるとみなされ退職扱いにならないケースがほとんどです。

そのため、出向前の勤務先の在籍期間を含めた勤務年数として算出されることが多く、審査に影響がないこともあります。

さらに、年収が変わらない場合や昇給・昇格となる場合は、住宅ローンの審査に対する影響について過度に不安を感じる必要はないと言えるでしょう。

なお、年収が下がる場合のみ、借入金額や返済能力などの観点から審査が通過しない可能性があるため注意が必要です。

2:転職先が同業界かつ収入が上がっている場合

同業他社への転職を通じて年収が高くなった場合、住宅ローン審査への影響が小さいケースに該当します。

同じ業界かつ収入が高くなっている転職は、信頼性も比較的高く、勤続年数が短い場合であっても融資へ悪影響を与える可能性が小さいと考えられます。

一方、住宅ローン審査においてマイナス要因となりやすい転職の特徴は、異なる業界への転職、年収の下がる転職、短期間での頻繁な転職などが挙げられます。

全ての転職がマイナスに働くのではなく、前向きな転職である場合は住宅ローン審査に影響を与えない場合もあります。

3:勤続年数に関する審査項目の縛りがない場合

金融機関や商品によっては「勤続年数」の縛りがない場合、審査において転職が不利になることはありません。

住宅ローンにおいて転職がマイナスに働く最大の要因は、勤続年数です。

そのため、申し込み条件に勤続年数が含まれていない商品の場合は、影響がないと言えます。

もし、直近1年間での転職経験や住宅ローンの融資実行までに転職予定がある場合は、申込条件に縛りのない住宅ローンを検討すると良いでしょう。

なお、勤続年数の縛りがない住宅ローンであっても、下記のような書類提出を求められる場合があるため確認しておきましょう。

・職歴書(過去の職歴が確認できる書類)

転職で住宅ローン審査で困らないポイント

これまで解説してきたとおり住宅ローンの「融資実行後」の転職であれば大きく問題になりませんが、融資実行前に転職が必要になるケースも考えられます。

本章では、融資実行前の転職であっても住宅ローン審査を有利に進めることに繋がるポイントをご紹介します。

なお、これらの方法を行なったからといって必ず審査に通るわけではありませんので、ご注意ください。

(2)勤続年数1年以上の経過を待つ

(3)フラット35を選択する

(4)キャリアアップに繋がる・安定性の高い転職をする

(5)頭金を増額する

(1)勤続年数の合算交渉・要件のない住宅ローンを選択する

一つ目のポイントは、勤続年数に関して金融機関との交渉や商品選択を行うことです。

方法の1つとして、勤続年数の合算を相談してみましょう。

通常、転職を行なった場合勤続年数はゼロからスタートとなりますが、同業種での転職に限っては勤続年数が合算できる可能性があります。

転職先が同じ業界であれば信頼の観点から、安定性や安全性が認められる可能性が高く、前勤務先との勤続年数の合算が可能な場合もあるため、一度相談してみると良いでしょう。

方法の二つ目は、勤続年数の要件がない住宅ローンや重視しない金融機関を選ぶようにしましょう。

住宅ローンの審査は、前述のとおり勤続年数以外の項目も重要視される傾向があります。

年収や返済比率などの条件を満たしている場合は、住宅ローンの審査が通る可能性も高くなります。

いずれの方法でも、必ず金融機関の申込条件等を確認の上、実施可能性などを確認するようにしましょう。

(2)勤続年数1年以上の経過を待つ

「令和5年度 民間住宅ローンの実態に関する調査」では、約65%の金融機関が住宅ローンの申込条件に勤続年数1年以上の条件を設定していることが報告されています。

そのため、勤続年数で住宅ローン審査で不利にならないために、勤続年数が1年経過するまで申し込みを先送りすることも選択肢の1つとして考えられます。

通常、勤続年数が長いほど収入などの安定性が高いと判断されやすく、また昇給などによって年収なども高まる傾向があるため、住宅ローン審査や借入額に対してプラスに働く可能性があります。

喫緊での住宅ローン申し込みの必要性がない場合は、勤続年数1年が経過するまで待ってみると良いでしょう。

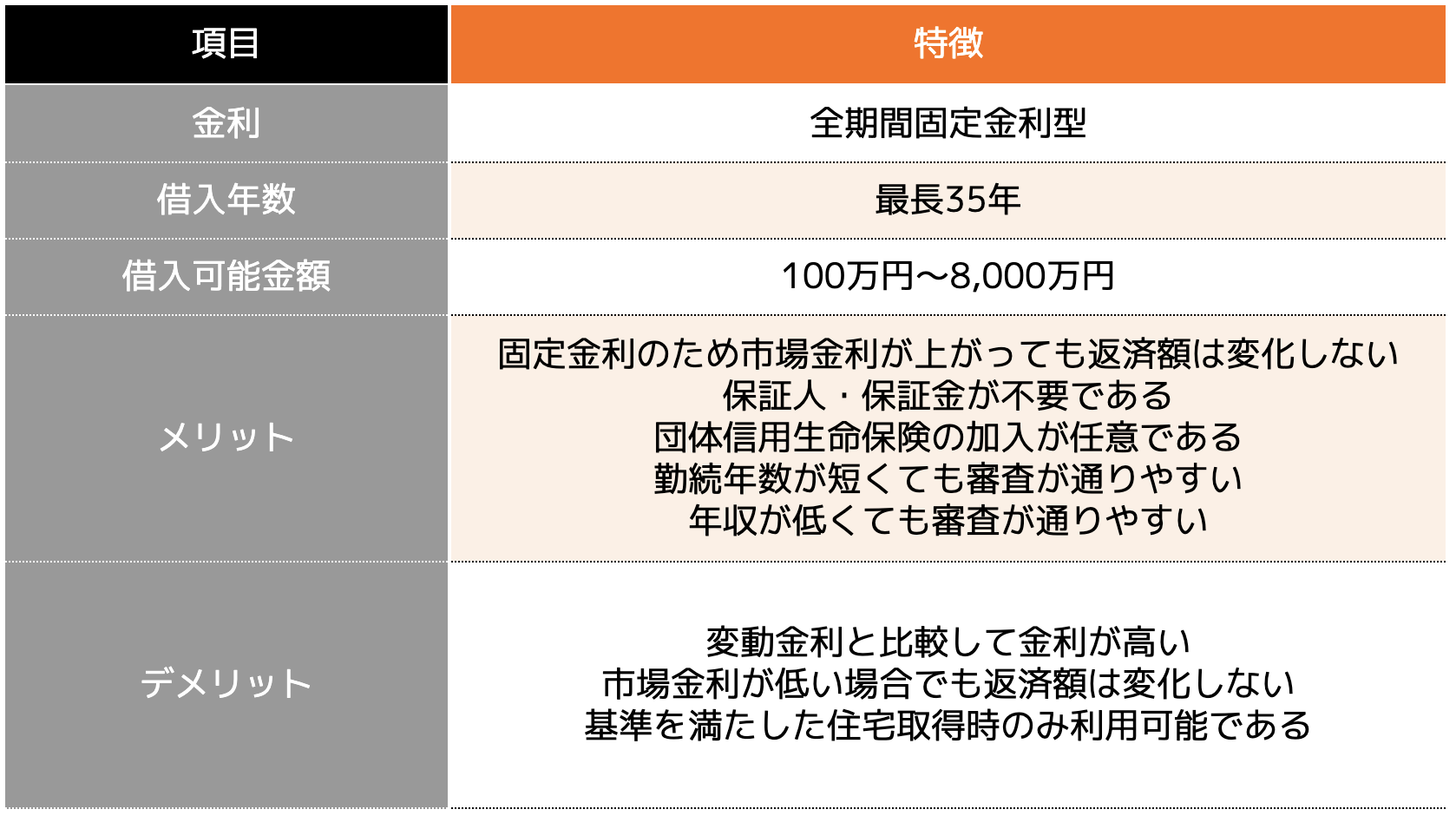

(3)フラット35を選択する

三つ目のポイントは、フラット35を利用することです。

フラット35とは、民間金融機関と住宅金支援機構が提携して取り扱う最長35年間の長期固定金利の住宅ローンです。

フラット35は、申し込み要件に勤続年数が含まれていないため、転職から間もない勤続年数1年未満の方でも利用しやすい住宅ローンです。

年収や返済比率など、他の評価項目の基準を満たしていれば、返済能力があると判断され勤続年数が短い方でも審査に通る可能性が高いと言えます。

フラット35の特徴は、以下のとおりです。メリット・デメリットなどを踏まえて、勤続年数が短い方は検討すると良いでしょう。

<フラット35の特徴>

(4)キャリアアップに繋がる・安定性の高い転職をする

四つ目のポイントは、キャリアアップに繋がるもしくは安定性の高いと判断される転職をすることです。

転職による勤続年数の短さは、必ずしも審査に通らないこととイコールではありません。

勤続年数が1年未満になっている場合であっても、次のような転職のケースは住宅ローンの契約ができる可能性があります。

・公務員や大手企業への転職

・提携会社・グループ会社への転職

・同業種への転職

・士業(弁護士・税理士など)への転職

・非正規社員から契約社員への転職

・年収アップ・安定性の高い企業への転職

勤続年数が短い場合でも、将来的に安定した収入があること、返済が滞らないということが認められれば契約可能なため、転職の内容で当てはまるものがある時は金融機関に相談の上、申し込みを検討すると良いでしょう。

(5)頭金を増額する

最後は、住宅ローンにおける頭金を増額することです。

頭金の増額は、金融機関から借り入れる金額を少なくすることができるため、転職直後の勤続年数が短い場合でも審査に通りやすい可能性があります。

借入額が小さい場合、金融機関への返済額や返済比率が下がるため、返済能力があると判断されやすくなることが要因となります。

なお、住宅ローンは、年収や勤続年数、返済完了年齢や健康状態などの評価項目を元に、総合的に判断されます。必ずしも頭金を増額したからといって、審査が有利に進むわけではないため、注意が必要です。

住宅ローン返済中の転職の注意点

住宅ローンの返済中に転職をした場合、住宅ローンの契約においてどのような点に注意したら良いかをご紹介します。

(2)住宅ローン控除手続きの考慮

(3)年収に応じた返済計画の見直し

(1)転職に伴う金融機関への届出

住宅ローンの契約書等に必ず記載があるとおり、以下に変更が生じた際は、その旨を金融機関に届ける必要があります。

・住所

・電話番号

・連絡先

・勤務先 など

住宅ローンは金融商品の1つであるため、住所や勤務先などの変更届を怠ってしまうと「期限の利益喪失」などの理由から、債務の全額支払いを求められる可能性があります。

多くの方は、融資実行後はローンの返済のみで問題ないと感じてしまうかもしれませんが、各種変更手続き等も非常に重要なため時間を見つけて必ず手続き等を実施するようにしましょう。

(2)住宅ローン控除手続きの考慮

住宅ローンを契約した場合、最高13年間の住宅ローン控除を利用することができます。

契約初年度における住宅ローン控除は確定申告が必要ですが、2年目以降は会社の年末調整で手続きが可能になります。

転職時に注意が必要なケースは、年末までに退職し、再就職が年末を跨ぎ年を跨いだ場合です。

このケースは、年末調整で住宅ローン控除を受けることができないため、個人での確定申告が必要になります。

なお、転職先等で年末調整の住宅ローン控除を受ける場合は、次の2つの書類を準備しておくと手続きがスムーズに済むでしょう。

・給与所得者の住宅借入金等特別控除申告書(税務署から送付)

(3)年収に応じた返済計画の見直し

転職によって年収などの収入に変動があるケースも少なくありません。

年収がアップした場合は問題になることは少ないですが、ダウンしてしまった場合は早めのタイミングで返済計画を見直すようにしましょう。

なお、金融機関への報告や相談もなしに返済の遅延などが発生した場合、損害遅延金の発生や信用情報に傷がつくなど様々なリスクが発生するため、注意が必要です。

返済計画を見直す場合は、次の2つの対策を検討するようにしましょう。

2:返済期間延長

1:繰上げ返済

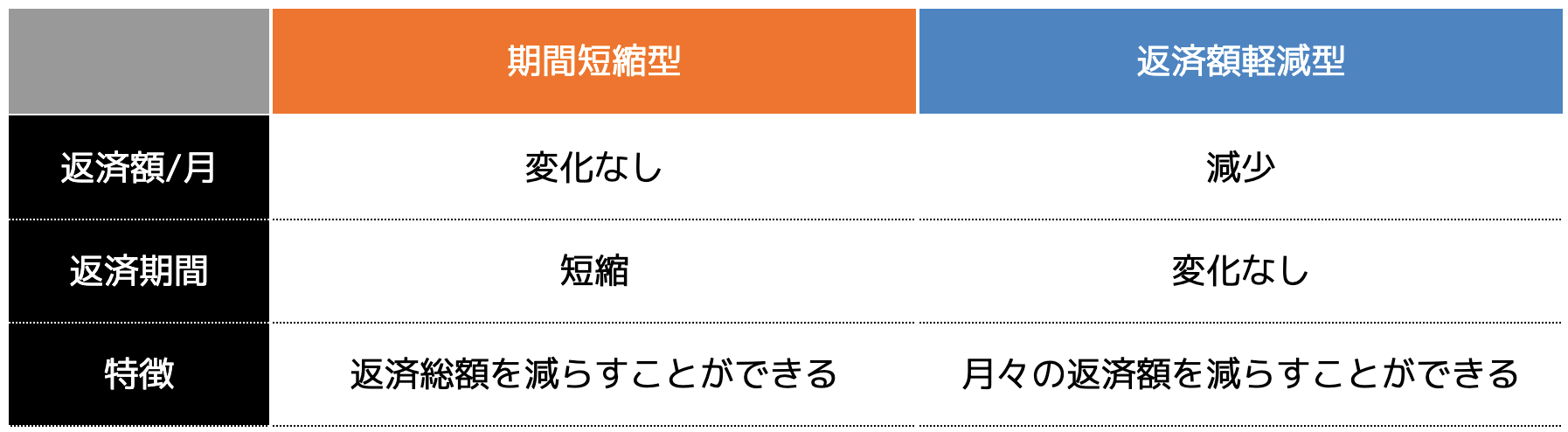

対処法一つ目は、繰上げ返済です。

繰上げ返済は、貯蓄などのまとまったお金をもとに元金を繰り上げ返済することで、毎月の返済額を減らすだけではなく、利息も減らせるため返済総額も圧縮することにつながります。

なお、繰り上げ返済方法は、「期間短縮型」と「返済額軽減型」の2パターンがあり、その特徴は次のとおりです。

転職等で収入ダウンした場合は、「返済額軽減型」を選ぶことで収入源をカバーしつつ、住宅ローン返済を無理なく継続することが可能です。

2:返済期間延長

対処法二つ目は、返済期間の延長です。

転職による収入ダウンやライフイベント等で支出が増加したことによる返済計画を見直す場合、返済期間の延長を金融機関に相談することで、毎月の支払額を軽くすることが可能です。

一方、返済期間の延長は元金に対する利息が増えるため支払総額が高くなる点は注意が必要です。

また、すでに35年で期間契約をしている場合は、延長そのものが難しいことがほとんどです。

年収ダウン等による返済計画の見直しにおいては、メリットの大きい「繰り上げ返済」から「期間延長」という順番で検討することがおすすめです。

まとめ

本記事では、住宅ローンと転職の関連性や影響、それぞれをどのタイミングで実施すべきか具体的な対応方法などをご紹介しました。

住宅ローンの審査では、年収や勤続年数が大きく影響するため、審査前後の転職や転職の内容によっては希望する審査を通過できない可能性などがあります。

また、転職がバレなければ問題ないという甘い考えでは、最悪のケースで契約がキャンセルされるリスクがあるため絶対にやめましょう。

そのため、可能であれば融資実行後に転職をするスケジュールで組み立てることがおすすめです。

もし、転職によって収入ダウンの状況等になった場合は、必ず金融機関へ報告するとともに、返済計画の見直しなどを行うことが重要です。

また、 「返済計画の見直しをどのようにすればいいか知りたい?」「お金に関する相談に乗ってほしい?」という人は、ぜひココザス株式会社へお問い合わせください。

専門のコンサルタントがあなたの疑問や質問に適切かつ丁寧にお応えいたします。あなたの人生をより良いものにするために、一歩踏み出してみませんか?