海外不動産投資とは?仕組みと基本をわかりやすく解説

海外不動産投資とは、日本国外にある不動産を購入・運用し、家賃収入や売却益を得る投資方法です。

近年では、インターネットや不動産仲介ネットワークの発達により、海外物件へのアクセスが容易になり、日本人投資家からも注目されている投資方法です。

日本国内の不動産投資とは異なる魅力がある一方で、法律や税制、通貨リスクなど特有の注意点も多く、仕組みを理解せずに始めるのはリスクが高いため注意が必要です。

海外不動産投資の定義

海外不動産投資とは、日本以外の国や地域にある不動産を購入し、賃貸運営や売却を通じて利益を得る方法を指します。

投資対象となる物件は、マンション、戸建て住宅、商業施設、リゾート物件など多岐にわたります。

目的は家賃収入によるインカムゲイン、物件価格の上昇によるキャピタルゲイン、あるいはその両方であり、これは日本での不動産投資と同じ仕組みです。

しかし、資産の一部を海外に置くことで、通貨や国ごとの経済リスクを分散する効果もあります。

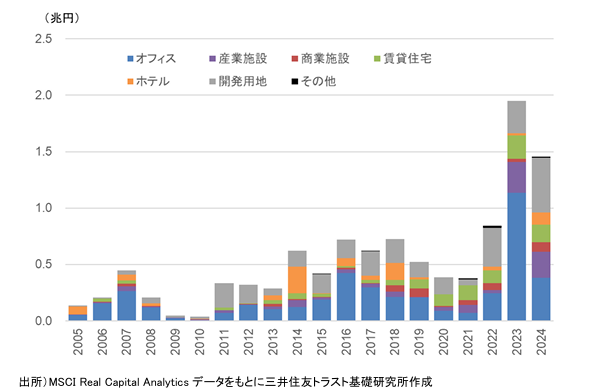

株式会社三井住友トラスト基礎研究所が行った「海外不動産投資に関する実態調査」によると、2024年時点で日本からの海外不動産投資残高は約22.5億円と推計されています。

このうち、実際に不動産を取得する直接投資は12.9兆円、不動産ファンドなどを通じた間接投資は9.6兆円でした。

日本からの海外不動産投資は、取引件数ベースで見ると年々増加していることが分かります。

一方で、海外不動産投資には課題もあります。

海外で事業を運営できる人材の不足や、各国の政治・制度・為替リスクといった障害が存在します。

それでも、多くの企業は成長性や収益性への期待から、リスクを管理しつつグローバルな分散投資を進めています。

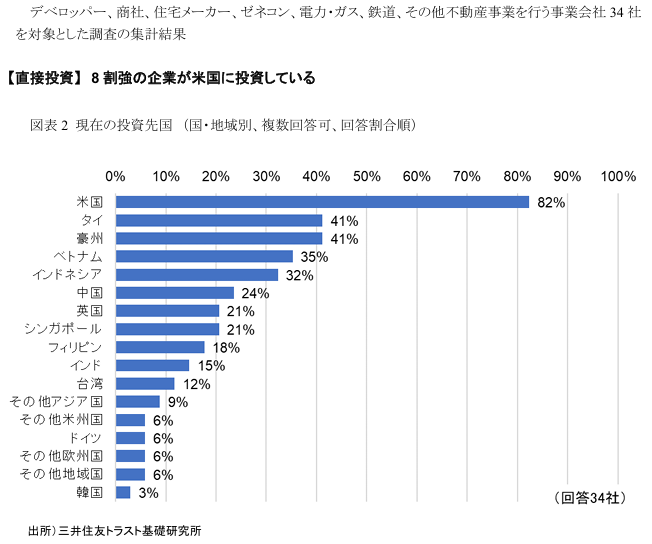

今後は特に米国やオーストラリアへの投資拡大が期待されていることも分かっています。

日本国内不動産投資との違い

日本国内の不動産投資は、法律・通貨・情報環境などあらゆる面で日本人にとって馴染みがあり、ハードルが低いのが特徴です。

一方で、海外不動産投資には、高利回りや市場成長といった魅力がある反面、言語や税制、通貨などのリスクも伴います。

1:法律・税制の違い

日本国内では法律や税制が統一されており、手続きも日本語で進められるため安心感があります。

対して海外では、国ごとに不動産の所有権の仕組みや税金の取り扱いが大きく異なり、現地の制度理解が必要です。

2:通貨リスクの有無

日本の不動産は賃料や売却益を日本円で受け取るため、為替リスクはありません。

海外不動産では現地通貨で収益が発生するため、円高・円安の影響を受けます。

3:市場の成長性

日本は人口減少や経済停滞の影響で、今後の賃料や物件価値の伸びは限定的です。

一方、東南アジアなど人口増加が続く国では、今後の成長性や利回りに期待できます。

4:物件管理のしやすさ

国内であれば、自分で管理するか、管理会社に任せるのも容易です。

海外では時差や距離の壁があり、信頼できる現地管理会社の確保が不可欠です。

5:情報の取得性

日本の不動産は、ネットや書籍、業者などから多くの情報を得られます。

対して海外不動産は、言語の壁や現地事情の理解不足によって、信頼できる情報を得る難易度が高いのが実情です。

日本国内不動産投資との違いを以下の表にまとめました。

| 項目 | 日本国内不動産投資 | 海外不動産投資 |

|---|---|---|

| 法律・税制 | 日本の法律・税制度で統一 | 国ごとに所有権・税制が異なる |

| 通貨リスク | 日本円で収益、為替リスクなし | 現地通貨で収益、為替リスクあり |

| 市場の成長性 | 人口減少で成長は限定的 | 新興国などでは高成長が期待 |

| 物件管理 | 自分または国内管理会社で対応 | 現地管理会社・代理人が必要 |

| 情報入手 | 日本語で情報豊富 | 現地言語・文化の理解が必要 |

海外不動産の投資方法(直接購入・不動産ファンドなど)

海外不動産投資には、大きく分けて次のような方法があります。

直接購入(個別投資)

海外のマンションや戸建て、商業施設などを個人で購入し、賃貸運営や売却を行う方法。

自由度が高く、成功すれば高い利回りが期待できますが、現地視察や契約手続き、管理体制の確保が必要です。

不動産ファンドやREIT

複数の投資家から資金を集めて海外不動産に投資する仕組み。

少額から始められ、専門家が運営するため管理負担が少ない一方、配当利回りは安定する反面、直接購入に比べてリターンは限定されます。

開発案件への投資

建設前や建築中の物件を早期購入する方法。

完成後の値上がりを狙えますが、工期の遅れや中止、品質の不確実性などリスクも高めです。

海外不動産投資のメリット 国内にはない魅力とは?

海外不動産投資には以下の4つのメリットが挙げられます。

1つずつ紹介します。

(1)高い利回りが期待できる市場

先進国の都市部や新興国の成長エリアでは、日本国内よりも高い利回りが期待できるケースが多いです。

例えば、東南アジアや中南米の一部都市では、表面利回りが6〜8%の物件も珍しくありません。

人口増加やインフラ整備が進むエリアでは、賃料水準や物件価格の上昇が続く可能性があり、家賃収入だけでなく、将来の売却益も狙える可能性が高いというメリットがあります。

(2)通貨分散による資産防衛

海外不動産へ投資することで、通貨分散による資産防衛にもつながります。

資産を日本円だけで保有していると、円安や円高など為替変動によって資産価値が目減りするリスクがあります。

海外不動産に投資すると、賃料や売却益を米ドルや豪ドル、ユーロなどの外貨で受け取れるため、通貨分散が可能になります。

これにより、日本円の価値が下落しても、外貨資産がヘッジの役割を果たし、資産全体の安定性を高めることができるのです。

(3)インフレ・物価上昇対策

インフレが進むと、現金や預金の実質的な価値は目減りしますが、不動産は物価上昇に連動して資産価値や家賃が上昇しやすい特性があります。

特に経済成長が続く国では、家賃や物件価格がインフレとともに上昇するため、資産価値の維持・増加が期待できます。

国内で低インフレが続く中、海外のインフレ率の高い市場に投資することで、インフレリスクを分散する効果が得られるメリットがあるのです。

(4)節税や相続対策の可能性

国や地域によっては、不動産購入や所有に関して税制上の優遇措置が設けられている場合があります。

減価償却を活用した所得税の圧縮や、相続時の評価額引き下げなどによって節税や相続対策になるケースもあります。

また、資産の一部を海外に移すことで、日本国内だけで相続税が計算される場合よりも節税効果が見込める場合もあるので、節税目的で海外不動産へ投資される方もいらっしゃいます。

ただし、節税や相続対策は国ごとの税制や日本との租税条約の影響を受けるため、専門家のアドバイスを受けながら計画しましょう。

海外不動産投資のデメリットと注意すべきリスク

一方で、海外不動産投資にはデメリットも4点挙げられます。

1つずつ確認していきましょう。

(1)現地法や税制度の違い

海外不動産投資を始める際は、現地法や税制度の違いがあることを理解しておかなければいけません。

不動産の所有権の形態や売買・賃貸契約のルール、税金の仕組みは国ごとに異なります。

例えば、外国人が土地を直接所有できない国もあれば、購入手続きや税務申告に独自の制限がある国もあるのです。

また、固定資産税や譲渡所得税、印紙税などの税率も国ごとに異なり、日本の感覚で計算すると予想以上の負担になることもあります。

法律や税制を誤解したまま契約を進めると、後から高額な税金や罰則が発生するリスクがあるため、現地の専門家や弁護士のサポートを受けるようにしましょう。

(2)為替リスクと送金手数料

海外不動産の収益は現地通貨で得られるため、為替変動によって円換算した利益が増減するリスクがあります。

例えば、米ドル建ての家賃収入を得ていても、円高が進むと円に換算した額が目減りします。

逆に円安時には利益が増えますが、為替の方向は予測が難しく、安定収益を確保するには為替ヘッジなどの対策が必要です。

さらに、日本と海外の間で送金する際には、送金手数料や為替手数料がかかるのも、海外不動産投資特有のデメリットです。

(3)物件管理・入居者対応の難しさ

海外不動産投資は、物件管理・入居者対応の難しさがあります。

物理的な距離がある海外不動産は、自分で物件を管理することが難しく、現地の管理会社や代理人に依頼するのが一般的です。

しかし、管理費用が国内より高くつく場合や、入居者の家賃滞納・修繕対応に時間がかかるケースも多いのです。

また、現地の文化や商習慣の違いから、契約や交渉がスムーズに進まないことも少なくありません。

信頼できるパートナーを見つけられないと、運用の手間やストレスが大きくなるデメリットがあるのです。

(4)詐欺や悪質業者のリスク

海外不動産市場には、日本人投資家をターゲットにした詐欺や悪質業者も存在します。

典型的な手口としては、実在しない物件の販売、相場より高額な物件の押し売り、契約内容の不十分な説明などがあります。

特に、現地の不動産取引に不慣れな初心者は狙われやすく、被害額も大きくなりがちです。

海外だからこそ、気軽に物件を見に行けないため、複数の情報源で物件や業者の信頼性を確認することが大切です。

国別比較でわかる!海外不動産投資の利回りと特徴

ここでは国別の海外不動産投資の目安利回りや特徴について紹介します。

株式会社三井住友トラスト基礎研究所が行った「海外不動産投資に関する実態調査」によると、デベロッパーや商社、ゼネコンなどの多くは、米国に投資しています。

しかし、個人投資家となると、投資対象や投資額などが異なるので、あくまで上記の投資先国は1つの目安として考えておくのが適切でしょう。

では、どのような国へ投資するのがよいのか、詳しく紹介します。

(1)アメリカ合衆国

アメリカは経済規模・人口ともに世界最大級で、不動産市場も安定性と透明性が高いのが特徴です。

ニューヨークやロサンゼルスなどの大都市は価格が高く、キャピタルゲイン重視の投資に向いています。

一方、中西部や南部の都市では比較的高い利回りが狙える物件も多く、賃貸需要も堅調です。

注意点としては、州ごとに税制や不動産取引ルールが異なるため、投資対象エリアの制度を事前に確認する必要があります。

(2)東南アジア

タイ、フィリピン、ベトナム、マレーシアなどは、人口増加と経済成長が続いており、賃貸需要が旺盛です。

特に都市部や観光地では、外国人駐在員や観光客向けの短期賃貸が人気で、高い利回りが期待できます。

物件価格が比較的安く、少額から投資できる点も魅力ですが、外国人の土地所有制限や物件管理の難しさ、急速な都市開発による供給過剰リスクには注意が必要です。

(3)オーストラリア・ニュージーランド

両国とも政治・経済の安定性が高く、法制度や不動産市場の透明性も優れています。

シドニーやメルボルン、オークランドなどの主要都市は人口増加が続き、長期的な資産価値の上昇が見込まれます。

投資の魅力は安定性にありますが、物件価格は高めで利回りはやや低い傾向です。

また、外国人投資家向けの購入制限や追加課税(外国人印紙税など)があるため、事前の調査が必須です。

(4)ヨーロッパ

ロンドン、パリ、ベルリンなどの主要都市は歴史的に不動産価値が高く、安定資産として人気です。

一方、ポルトガルやスペイン、東欧諸国は比較的高い利回りとビザ取得制度(ゴールデンビザ)を組み合わせた投資が可能です。

ただし、EU圏内でも国ごとに税制や不動産取引ルールが異なり、物件の老朽化や維持管理コストが高くつくこともあります。

歴史的建造物が多い地域では改修規制が厳しい点にも注意が必要です。

(5)モンゴル

モンゴルは首都ウランバートルを中心に都市開発が進んでおり、住宅需要が高まっている地域があります。

小口から始められる案件もあり、現地デベロッパーによる利回り保証や出口保証付きのプロジェクトもあります。

一方で、現地法制度・管理体制・流動性・為替変動などのリスク項目を事前に確認することが重要です。

ココザスでは、モンゴルに現地法人を設立し、現地デベロッパーと共同開発した不動産をご紹介しています。

詳しく知りたい方は、セミナーや視察ツアーの情報もぜひチェックしてみてください。

初心者でもできる!海外不動産投資の始め方ステップ

海外不動産投資は以下の5つのステップに沿って準備を進めましょう。

(2)国・都市の選定

(3)現地不動産会社・仲介業者選び

(4)現地視察と物件選び

(5)契約・購入手続き

1つずつ紹介します。

(1)投資目的と予算の設定

まずは、なぜ海外不動産に投資するのかを明確にします。

- 長期的な家賃収入を得たいのか(インカムゲイン重視)

- 値上がり益を狙いたいのか(キャピタルゲイン重視)

- 資産分散や相続対策を目的にするのか

目的によって選ぶ国や物件タイプ、運用方法が変わります。

また、物件価格だけでなく、諸費用や為替手数料も含めて予算を組むことが重要です。

(2)国・都市の選定

次に、投資目的に合った国や都市を選びます。

高利回りを狙うなら新興国や観光地、安定運用を重視するなら先進国の大都市がおすすめですが、選定の際は以下のポイントをチェックしましょう。

国・都市別の投資ポイント

- 経済成長率や人口動態

- 外国人の不動産所有規制の有無

- 賃貸需要の強さ(駐在員、観光客など)

- 税制やビザ制度の優遇措置

当然ながら、不動産投資は需要がなければ収益が得られません。

経済成長している国であれば人口も集まり不動産需要が高まるため、マーケット調査とあわせて税制も確認しておきましょう。

(3)現地不動産会社・仲介業者選び

海外物件は現地の信頼できる不動産会社が不可欠です。

選び方のポイントは以下のとおりです。

- 実績や評判があるか(口コミ・過去の取引事例)

- 日本語対応や日本人スタッフの有無

- 契約や税務、物件管理まで一貫してサポートしてくれるか

必ず複数の業者を比較し、相見積もりや条件の確認を行いましょう。

(4)現地視察と物件選び

インターネット上の情報だけでは物件の実態や周辺環境は分かりません。

日本の不動産同様、可能であれば現地視察を行い、以下をチェックしましょう。

・物件の状態(築年数、設備、修繕履歴)

・周辺の空室率や賃料相場

・将来の開発計画や都市整備の予定

現地を見て初めて、写真や資料では分からなかった欠点や魅力が見えることも多いです。

(5)契約・購入手続き

海外不動産の契約は、日本とは手続きや必要書類が多少異なるケースがあります。

一般的な流れは以下のとおりです。

・売買契約締結(契約書確認・署名)

・残金支払い(送金手続き)

・登記・所有権移転

・賃貸運用開始または物件引き渡し

国によっては、外国人が直接所有できない場合や法人名義が必要な場合もあります。

契約前に必ず現地の弁護士や専門家に契約内容を確認してもらいましょう。

海外不動産投資にかかる税金・法律・規制

海外不動産投資では、日本と現地の両方で税金や法律の影響を受けます。

国内投資と比べて手続きが複雑になるため、事前の理解と専門家のサポートが欠かせません。

ここでは、日本での課税、現地での税金、そして二重課税を回避する仕組みについて解説します。

日本での課税ルール

日本の税法では、海外で得た不動産所得も「全世界所得課税」の対象です。

つまり、日本に居住している限り、海外での賃貸収入や売却益も日本の所得税・住民税の申告義務があります。

・売却益は譲渡所得として課税

・所得税は累進課税、住民税は一律10%(多くの自治体)

注意点として、現地で税金を払っていても日本で申告が必要です。

申告を怠ると延滞税や罰金の対象になる可能性があります。

現地での税金

現地でも不動産に関する税金が発生します。

固定資産税などは、海外でも毎年課税される所有税の1つです。

国や自治体によって税率が異なり、0.1%~3%程度が一般的ですが、東南アジアや新興国では低め、アメリカやオーストラリアは州によって高税率もあるため注意が必要です。

また、譲渡益税は売却益に対して課税される税金です。

長期保有と短期保有で税率が変わる国も多いですが、アメリカでは最大37%、フィリピンでは固定6%など、国ごとの差が大きいため注意しましょう。

日米・日豪など租税条約による二重課税回避

海外不動産では、同じ所得に対して現地と日本の両方から課税される二重課税が起きやすくなります。

これを防ぐため、日本はアメリカ、オーストラリア、マレーシアなど多くの国と租税条約を締結しています。

外国税額控除とも呼び、現地で納めた所得税や譲渡益税を、日本の所得税から控除することができます。

控除上限は「日本の所得税額 ×(国外所得 ÷ 総所得)」であり、日本の確定申告で外国税額控除の明細書を作成し、現地の納税証明書を添付する必要があります。

ただし、租税条約の内容は国ごとに異なり、対象となる所得や税率も違うため事前に確認しておきましょう。

海外不動産投資の失敗事例とその回避方法

海外不動産投資は高い利回りや資産分散効果が期待できる一方で、現地の経済や法律の違いから思わぬ損失につながることもあります。

ここでは、実際に起きやすい失敗例と、それを防ぐ方法を具体的に紹介します。

物件価格の下落による損失

物件価格の下落による損失はよくある事例です。

新興国の成長が見込まれる都市で物件を購入したものの、政府の開発計画が中止されたことにより、数年後には不動産価格が大幅に下落し、購入価格を大きく下回る結果となるケースがよく見受けられます。

このようなケースは、景気や政策に依存した投資判断や需要予測の過大評価が原因として挙げられます。

回避するためには、長期的に人口増加や産業発展が見込める地域を選び、過去10~20年の価格推移を確認することが重要です。

また、政府依存型の開発計画ではなく、民間主導で経済が動いている都市を優先することも有効です。

為替変動で利益が消えるケース

為替変動で利益が消えるケースも少なくありません。

米ドル建てで年5%の利回りが得られると見込んで投資したケースでも、円高が進むと為替換算後の利益が少なくなった事例もよく見受けられます。

特に東南アジアの通貨で同様の現象が起きた例もあり、売却益よりも為替差損の方が大きくなることもあります。

このようなリスクは、投資通貨と円の為替変動を軽視し、為替ヘッジを行わなかったことが原因として挙げられます。

回避策としては、長期保有の場合に為替先物や外貨預金を活用したヘッジや、通貨の安定性が高い国を選択すること、そして賃料を現地通貨で受け取り、為替が有利なタイミングで送金する必要があります。

現地トラブル(契約不履行・詐欺)を防ぐ方法

現地の仲介業者やデベロッパーが提示した契約内容と実際の権利が異なり、購入後に所有権が移転されないケースもあるため注意しましょう。

さらに、そもそも存在しない新築プロジェクトへの先行投資で資金を騙し取る詐欺や、管理会社が家賃を着服して連絡が取れなくなるケースも報告されています。

これらは現地法律の理解不足や、信頼性の低い業者を利用したこと、契約や権利確認を専門家に依頼しなかったことが原因です。

回避するには、必ず現地の不動産弁護士に契約書や権利関係を確認してもらい、過去の取引実績や評判を調査して信頼できる業者を選ぶことが重要です。

また、前金や全額一括払いは避け、物件完成や引き渡し条件に合わせた分割払いを採用すると安心です。

初心者が海外不動産投資で失敗しないためのチェックポイント

海外不動産投資は魅力的ですが、国内投資とは異なる複雑な要素が絡みます。

失敗を防ぐには、事前の準備と現地パートナーの選定、そして出口戦略の明確化が不可欠です。

この章では、初心者が押さえるべきポイントを3つ紹介します。

(2)信頼できる現地パートナーの確保

(3)出口戦略(売却計画)の設定

1つずつ確認してから海外不動産投資を始めましょう。

(1)情報収集と現地視察の重要性

海外不動産投資は、情報収集と現地視察が成功のカギを握っているといっても過言ではありません。

海外物件の情報は、インターネットや資料だけでは不十分です。

現地の経済動向や不動産市場の透明性、将来の開発計画などを正確に把握するためには、実際に現地を訪れて視察することが重要です。

物件周辺の環境や交通アクセス、近隣の賃貸需要、空室率など、現地でしか確認できない情報も多くあるためです。

また、現地視察を通じて、物件の実態や業者の対応力を見極めることもできます。

こうした情報収集は、投資判断の精度を大きく高め、後のトラブル回避にもつながるので、可能であれば現地に足を運びましょう。

(2)信頼できる現地パートナーの確保

現地の不動産会社や弁護士、管理会社など信頼できるパートナーを確保することが重要です。

特に初心者の方は、契約書や権利関係の確認、現地での物件管理を任せることになるため、実績や評判、対応力を慎重に見極める必要があります。

信頼性の低い業者を利用すると、契約不履行や家賃着服などのトラブルに巻き込まれるリスクが高まるため注意しましょう。

パートナーを選ぶ際には、過去の取引事例や第三者の評価を確認し、契約前に必ず複数の候補を比較することが重要です。

(3)出口戦略(売却計画)の設定

投資を成功させるためには、購入時点で出口戦略(売却計画)を明確にしておくことが不可欠です。

海外不動産は長期保有が前提になることが多いですが、将来売却する場合の市場性や流動性、税制の変化などを考慮しておく必要があります。

例えば、売却時に現地通貨が大幅に下落する可能性や、外国人売却に制限がかかる場合もあるため、あらかじめ売却計画と条件を想定しておくことで、損失を最小限に抑えることができます。

出口戦略を意識した投資は、長期的な資産形成を安定させるうえで非常に重要なため、あらかじめ計画を立てておきましょう。

【まとめ】海外不動産投資で成功するために大切なこと

海外不動産投資は、高い利回りや資産分散、節税効果など、国内投資では得られない魅力がある一方で、現地の法律・税制度の違いや為替リスク、物件管理の難しさなど、特有のデメリットやリスクも存在します。

初心者の方が海外不動産投資で成功させるためには、まず投資目的や予算を明確にし、国や都市の選定、信頼できる現地パートナーの確保、そして出口戦略の設定といった事前準備が不可欠です。

また、現地視察や情報収集を通じて物件の実態や市場の動向を正しく把握することも、リスク回避には欠かせません。

海外不動産投資は一歩間違えると大きな損失につながる可能性もありますが、正しい知識と準備、信頼できる現地パートナーがあれば、長期的な資産形成や安定収益を実現する有力な手段となるでしょう。