老後の不安の多くは「年金」に関すること

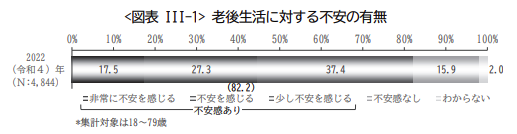

生命保険文化センターが実施している「令和4年度 生活保障に関する調査」によれば、約5,000人の回答者中82.2%の人が「老後生活に不安を感じる」と回答しています。

引用|生命保険文化センター「令和4年度 生活保障に関する調査」 ※以下、同様

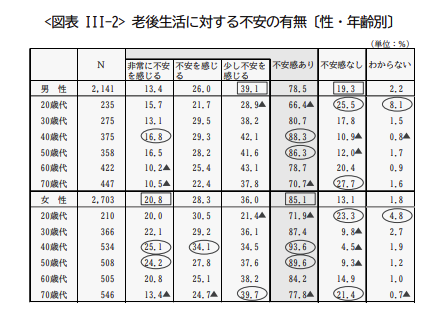

また、性別別でみると、「不安感あり」は男性で78.5%、女性で85.1%と、女性の方が不安を抱えている割合が多い傾向にあります。

さらに、年齢別でみると、「不安感あり」は男女とも40〜50歳代で最も高く、約9割程度となっている。

老後の生活がより身近になる程、不安感が増すことが本調査結果に現れていると考えられます。

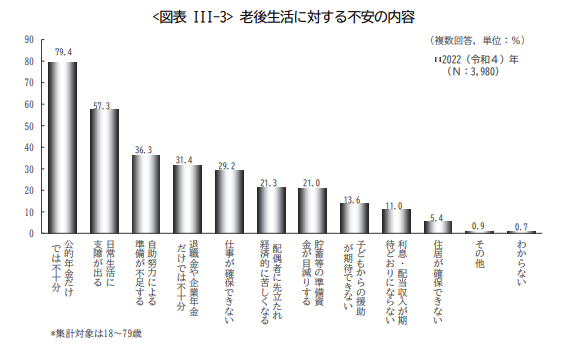

さらに、老後に不安があると回答した人のうち、老後生活に対する不安の内容として最も多かったのは「公的年金だけでは不十分」が79.4%でした。

老後に対して不安を抱いている人の多くは、老後資金や公的年金の受給について心配していることがわかります。

このように公的年金に対する不安を少しでも軽減するためには、年金制度についてより理解すること、年金以外の必要な対策を事前に準備しておくことなどが大切です。

そもそも「年金」とは?

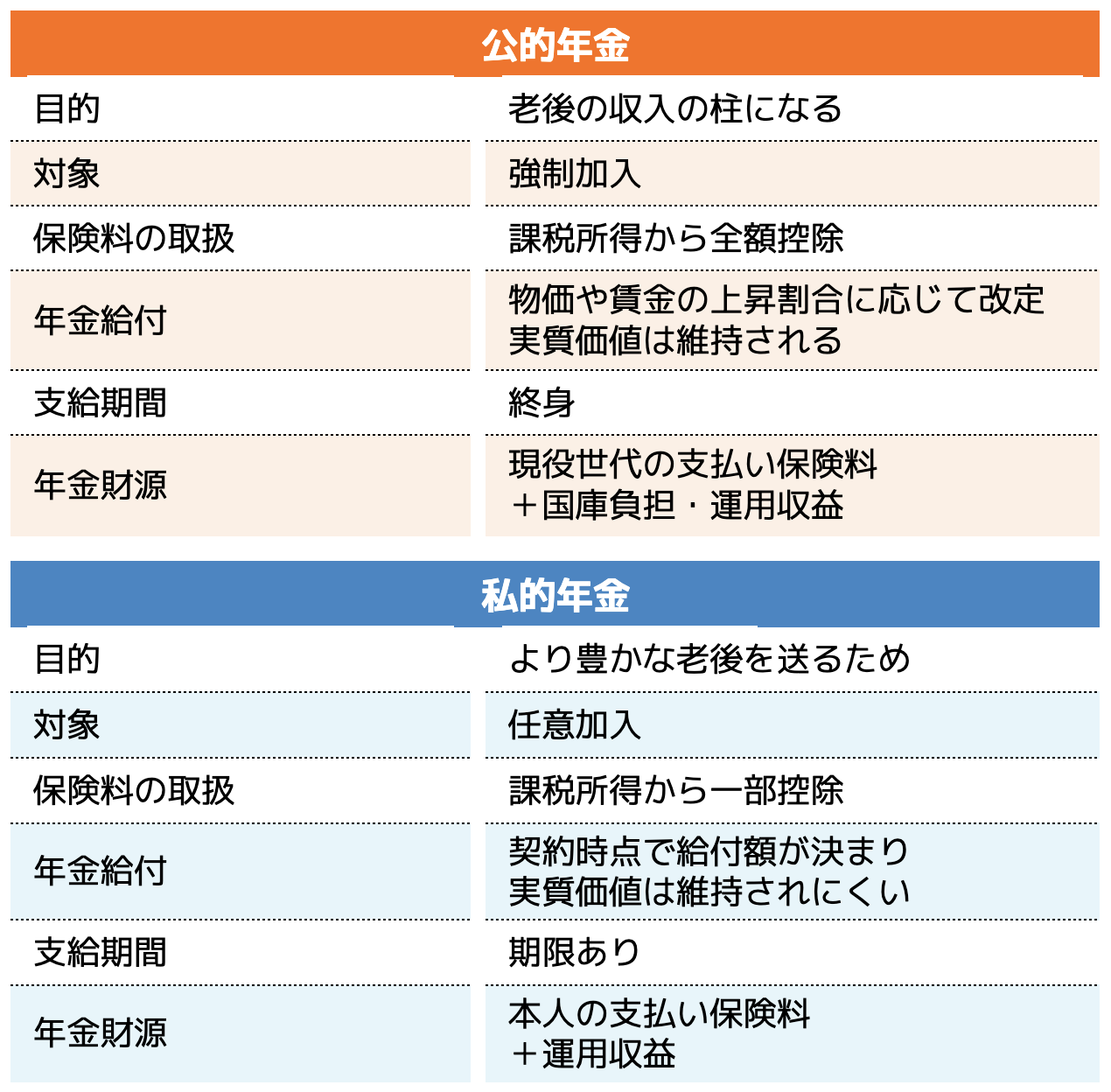

年金とは、老後に支給されるお金のことです。

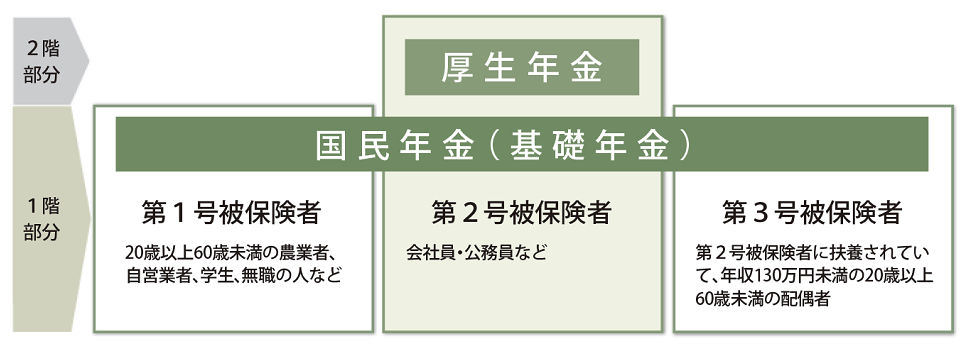

厳密に言えば、日本の公的年金制度は、20歳以上60歳未満の全ての方が加入する国民年金(基礎年金)と、会社員・公務員の方が加入する厚生年金保険の2階建て構造になっています。

会社員・公務員の方は、2つの年金制度に加入することになります。

引用|日本年金機構「公的年金制度の種類と加入する制度」

また、近年では年金の「3階建て」と表現されることも増えてきています。国民年金、厚生年金に加えて、iDeCoや企業年金などの私的年金が3階部分に該当します。

私的年金は、個人の希望に応じて加入できる年金制度であり、一般的には高く積み上がるほど老後にもらえるお金が多くなると理解しておくと良いでしょう。

なお、当記事では、国民年金と厚生年金を合わせた「公的年金」を「年金」として取り扱い記載しています。

年金が「もらえない」と言われる理由

老後の不安材料で最も多かった「公的年金」に対する不安に対して、「年金がもらえない」と感じるのは何故なのでしょうか。

「年金がもらえない」と言われる主な理由は、次の2つが挙げられます。

(2)年金の保険料を支払っていないから

(1)年金制度そのものが破綻するから

年金がもらえないと不安になっている人は、年金制度そのものに不安視しているケースが多いのではないでしょうか。

年金制度は、働いている現役世代が支えており、今後少子高齢化がさらに進むことで保険料収入そのものが成り立たなくなることを懸念している声をよく聞きます。

(2)年金の保険料を支払っていないから

国民の加入義務のある公的年金制度ですが、年金の保険料を支払っておらず、年金の受給資格を満たしていないことで年金をもらえないケースがあります。

年金を受給するには、合計で10年以上の保険料納付実績が必要になります。

しかし、国民年金の場合、基本的には20歳以上60歳未満の人は必ず加入する必要がありますが、様々な理由で加入していない人も存在するのが実情です。

年金加入者はどのくらい?

厚生労働省が発表している「令和2年度の国民年金の加入・保険料納付状況」によれば、国民年金の納付率は77.2%です。

国民年金の納付率は、8割未満となっており、2割以上の人は保険料を支払っていない事実が明らかになっています。

保険料の未払い=年金受給資格がない、ではありませんが定められた受給資格を満たしておかなければ、老後資金の大切な柱である年金を受け取ることができないため注意が必要です。

本当に年金が「もらえない」可能性は低い

「年金がもらえない」と言われる理由をご紹介しましたが、本当にもらえないのでしょうか。

結論、年金制度そのものが破綻する可能性は低く、「年金がもらえなくなる」ことはないため安心してください。

ここでは、その理由を詳しく解説します。

(1)複数の財源確保が行われている

(2)財政検証が行われている

(1)複数の財源が確保されている

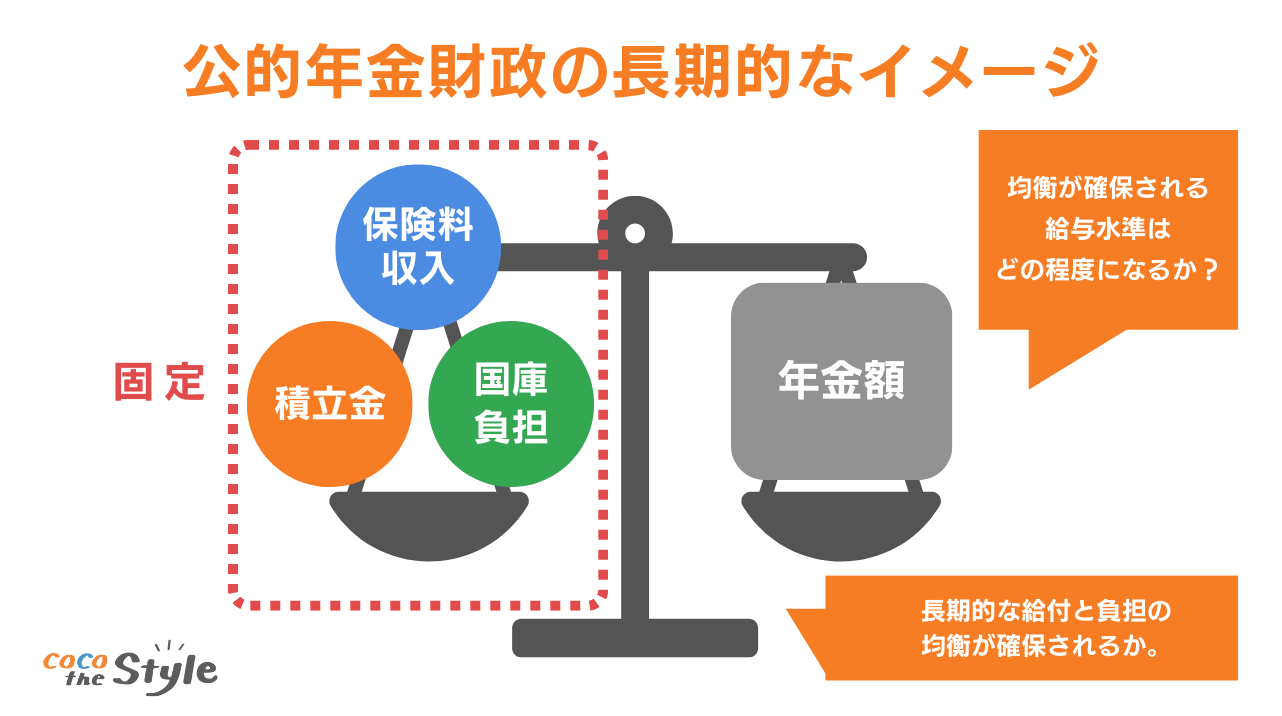

まず、我々がもらう年金の財源は、現役世代が支払う保険料だけではありません。

年金の財源は、保険料を含めて3つの種類があり、それぞれを活用しながら年金財源を確保し、給付しています。

引用|厚生労働省「2019(令和元)年財政検証結果」を参考に弊社作成

財源1:保険料

年金の枠組みは、2004年に抜本的に改定されました。その結果、国民年金の保険料は17,000円、厚生年金の保険料率は18.3%に固定されました。

また、厚生年金の保険料は半分が所属企業が負担しており、確実に納付される仕組みになっています。

さらに抜本的な改定を通じて、自動的に財政バランスが取れる仕組みに変わりました。つまり、保険料で賄いきれない金額については、残りの2つの財源で確保するもしくは年金額で調整する形になっています。

財源2:国庫負担

年金として給付される総額の半額は、国庫から捻出されています。

国庫とは、税金のことであり、保険料以外の税金によって年金の財源が支えられているため、より安定的に年金を給付できる体制が整えられています。

財源3:積立金

年金の財源の約1割程度は、年金積立金によって賄われています。

年金積立金とは、保険料として納付された金額の一部を積み立てたお金です。年金積立金を運用することで財源を増やし、最終的に年金として国民に給付しています。

まとめると、年金の財源は現役世代の納付する保険料だけではなく、国庫負担や年金積立金などの複数の財源から給付されています。

そして、年金の約6割程度は、保険料に依存しない財源となっているため、一般的に不安視されている現役世代の減少や保険料収入の低下によって年金制度が破綻する可能性は低いと言えるでしょう。

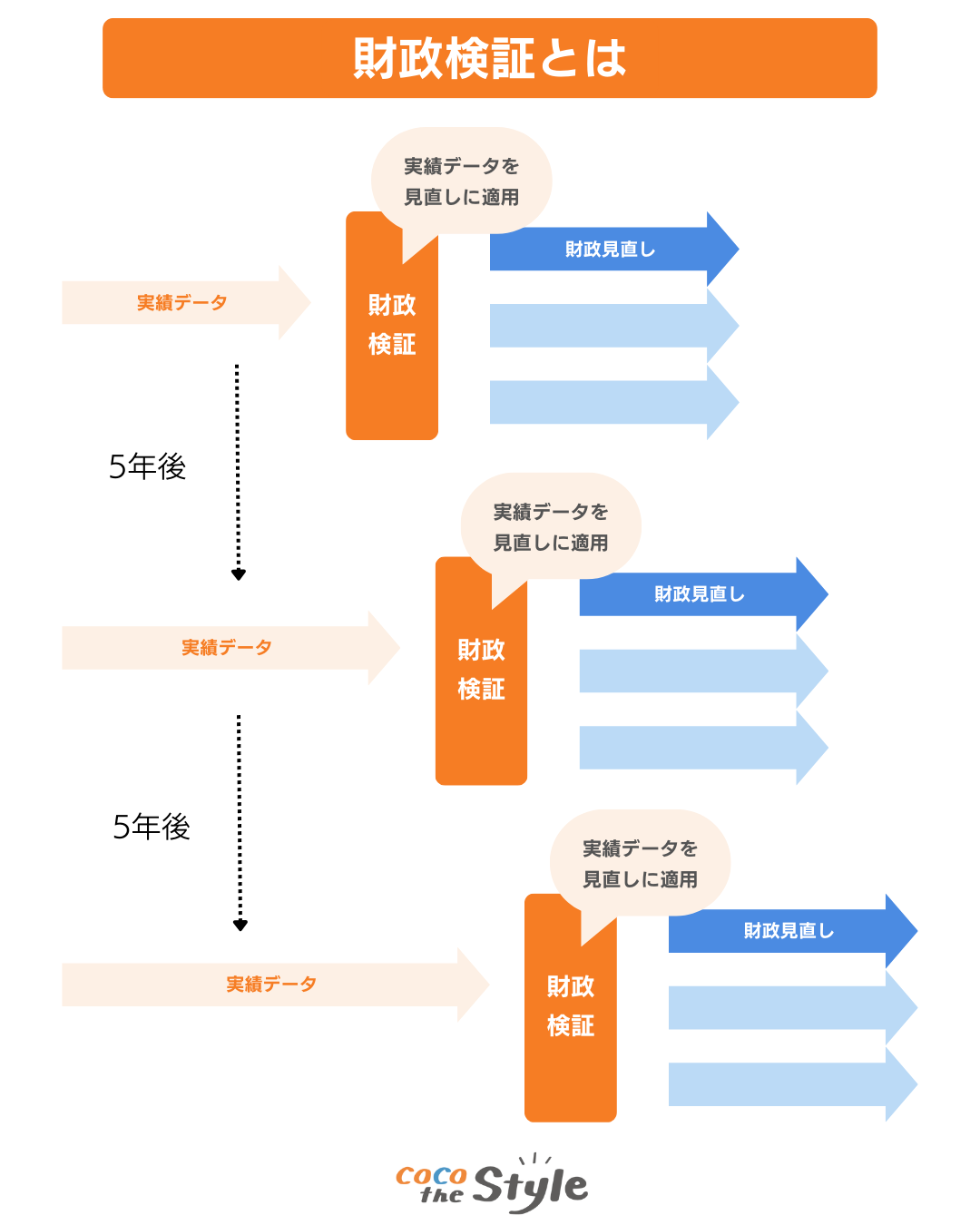

(2)財政検証が行われている

年金が複数の財源によって給付されているかと言って、現在の環境や経済状況が変化する可能性も十分考えられます。

そこで、公的年金制度においては、財政検証が実施されています。

引用|厚生労働省「一緒に検証!公的年金〜年金の仕組みと将来〜」を参考に弊社作成

財政検証とは、年金の財政状況が健全かどうか客観的にチェックする仕組みのことです。少なくとも5年に1度の頻度で実施されており、約100年先までの見通しを検証しています。

変化する環境や経済状況などを考慮した上で検証を行い、継続的な年金制度の維持を図っています。

年金額が前年度と比較して減少する場合もありますが、年金制度の財源が厳しいからではなく、年金制度をより堅牢にするためや人口構成や社会・経済情勢等を加味した給付額に調整していると言えるでしょう。

年金だけで老後が不安な時の6つの対策

「年金がもらえない」ことはない、と理解できたが、老後の生活全てを年金だけで賄えるか心配な方も多いかもしれません。

もし、老後資金に少しでも不安のある方は、6つの具体的な対策をご紹介します。

(1)長期的なマネープラン(ライフプラン)を立てる

(2)家計の見直しを行う

(3)老後も働けるように準備する

(4)個人年金保険に加入する

(5)iDeCo・つみたてNISAなどを始める

(6)年金の繰り下げ受給を行う

(1)長期的なマネープラン(ライフプラン)を立てる

老後資金の不安を解消するためには、長期的なマネープランに基づきご自身にとってどのくらいの資金が必要かを明確にしておくことが大切です。

一般的には、老後資金、教育資金、住宅資金などの「人生三大支出」と呼ばれる支出を想定しておくだけでも、老後に必要となる資金の見通しがはっきりしてきます。

例えば、自分や配偶者・子どもと生活する上で、理想的な生活資金や生活スタイルなどを設定しておきます。以下のような項目に対して、検討しておくとよいでしょう。

・毎月の支出額を賄うことができる金額はいくらか?

・趣味やレジャーなど、娯楽的観点で発生する金額はいくらか?

・何歳くらいで子育てや住宅購入を行っていきたいか?

・子どもの教育はどのように行っていきたいか?

(2)家計の見直しを行う

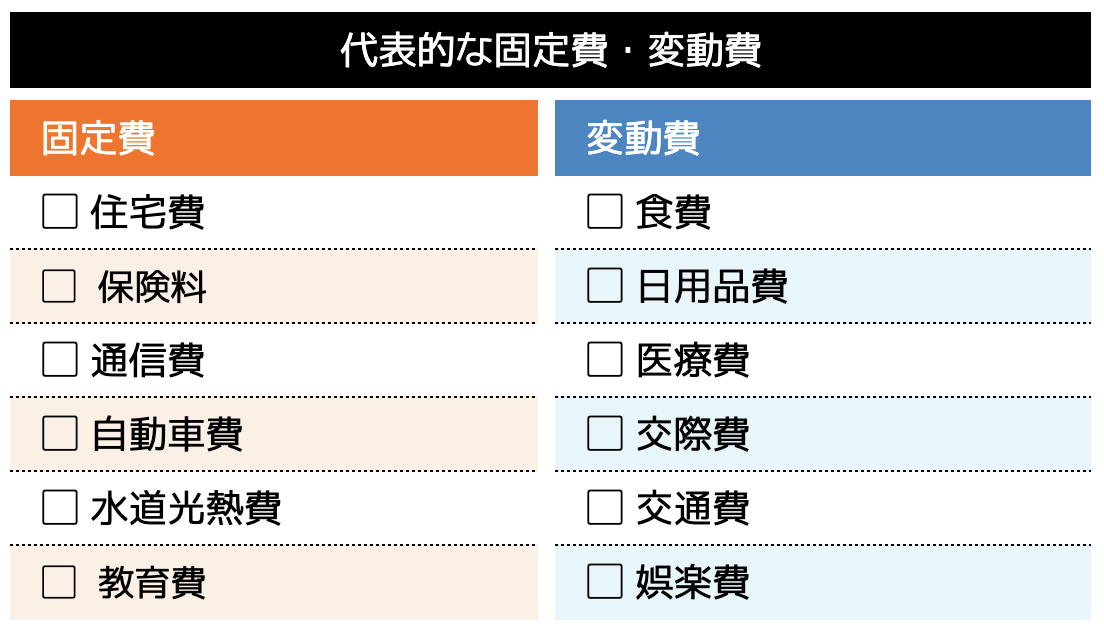

老後資金のために最も手軽かつすぐに取り組めることは、日々の生活費の見直しです。特に、食費や水道光熱費などの固定費を減らすことで、支出を削減することができます。

生活費を見直す場合は、①固定費、②変動費の順番に進めていくことがおすすめです。その理由は、固定費は家計の支出において大きな割合を占めるため、固定費の削減ができれば毎月の大きな節約効果が見込めるためです。

節約できたお金は、貯蓄や資産運用などに回すことで、効率的・効果的に老後資金の準備に活用しましょう。

(3)老後も働けるように準備する

老後資金のためには、収入を増やすか、支出を減らすかの二つの方法しかありません。

収入を増やす方法の一つとして、老後も給料収入を得られるように準備しておくことが大切です。

定年退職するまでに働いていた企業で勤務し続けることも可能ですし、自分自身でお金を稼ぐスキルを身につけておけば、企業からの雇用に依存せず収入を確保することができます。

個人事業主や自営業として独立などができれば、年齢に関係なく、健康である限り収入を得ることができます。

(4)個人年金保険に加入する

公的年金だけでは不安な場合は、民間の保険会社などが提供している個人年金保険を活用するのも選択肢として有効です。

個人年金保険に加入することで、保険料として支払ったお金を積み立てることで、運用益を上乗せした資金を老後に受け取ることができます。

また、各種条件を満たしている場合は、控除なども受けることができるため、節税効果も期待することができます。

ただし、インフレに弱いという特徴もあるため、保険の種類や加入目的などを検討した上で、加入するようにしましょう。

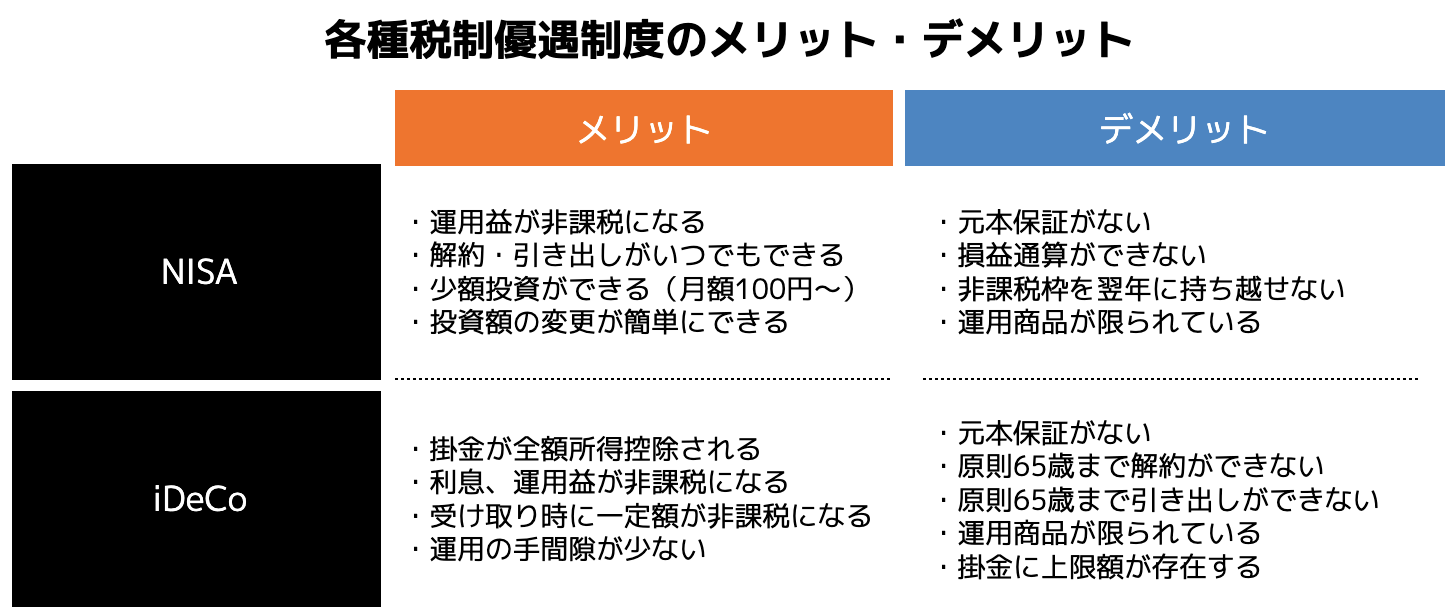

(5)iDeCo・つみたてNISAなどを始める

iDeCoとは、個人型確定拠出年金であり、私的年金制度の一つです。

つみたてNISAとは、少額投資非課税制度における毎月一定金額を投資できる制度です。

この2つの制度の特徴は、資産運用に活用できる制度であること、運用益などが非課税となることが最大のメリットです。

老後資金を準備する上では、毎月の収入を増やすことや支出を減らすことだけではなく、資産運用で資産形成を行うことも重要な方法の1つです。

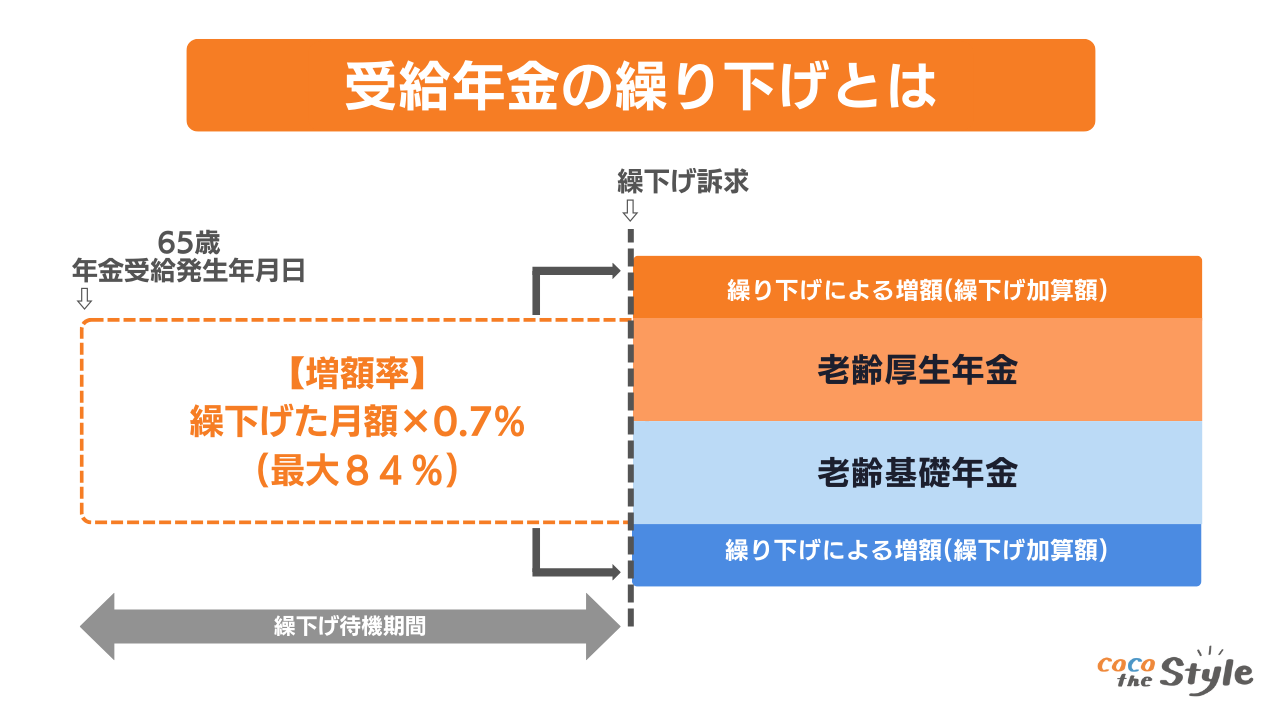

(6)年金の繰り下げ受給を行う

公的年金では、年金を受け取る年齢を自身で変更することができます。

年金を受け取る年齢を繰り下げることで、毎月の受け取り金額を増額させることができます。年金は、原則65歳から受給できますが、受給年齢を1年ずつ繰り下げることが可能です。

最大70歳まで繰り下げが可能であり、最大支給額が42%も増額されることになります。

年金以外の資金を確保した上で、受給年金を繰り下げることでよりお得に年金を受け取ることができます。

引用|日本年金機構「年金の繰下げ受給」を参考に弊社作成

老後資金は資産運用で貯めるのがおすすめ

老後資金を若いうちから準備するなら、資産運用で貯めることがおすすめです。

ここでは、少額からでも始められるおすすめの資産運用の方法を6つご紹介します。

(2)国債

(3)投資信託

(4)株式

(5)J-REIT(不動産投資信託)

(6)仮想通貨

資産運用においては、運用方法別にリスクとリターンをしっかりと見極めて自身に合った方法を選択することが大切です。

今回は、リスク別に3つのパターンに分けておすすめの資産運用をご紹介します。

(1)ローリスクで運用する方法

まずは、大きなリターンは望まないかわりに手持ちの資産はできる限り減らさずに資産運用するタイプである、ローリスク・ローリターンで運用したい人におすすめの運用方法です。

1:定期預金

元本保証があるという点で、最もリスクの低い方法が定期預金です。

万が一、金融機関が破綻した場合でも、預金保険制度により、1金融機関につき預金者1あたり元本1,000万円と破綻日までの利息が保護されます。

一方で、定期預金は元本保証がされている反面、金利が低いため、資産形成の効率は決して高くはありません。メガバンクでの金利は0.002%程度、比較的金利が高いと言われるネットバンクでも0.1〜0.35%程度となっています。(2023年10月現在)

仮に500万円を金利0.35%の1年満期の定期預金に預けた場合、利息は17,500円になります。現在のインフレに伴う物価上昇を考慮すると、1年で2万円程度の資産形成ではあまり有効とは言えないかもしれません。

比較的流動性が高く、急な出費などに対応できるというメリットはありますが、資産を増やすという観点では他の資産運用を組み合わせていくことが大切です。

2:国債

国債とは、国が資金調達を目的に発行する債券のことです。

国債の購入者は、国債を買うことで国に対してお金を貸す代わりに、年2回の利子を受け取ることができます。なお、満期になれば元本は償還されるため損失が出る可能性は低くなっています。

個人向け国債は、変動金利型10年、固定金利型5年、3年があり、最低金利0.05%が保証されています。そのため、銀行などの普通預金や定期預金に預けているよりも利回りが高くなります。

例えば、100万円を国債もしくは金融機関(預金)で資産運用した場合、1年間でもらえる金利は以下の通りです。このように、資産を増やすという目的の場合は、国債の方が高い利回りであると言えます。

・国債

100万円×0.8=8000円

・預金

100万円×0.002=20円

※国債:日本10年国債利回り(2023年10月6日時点)

※預金:メガバンク(三菱UFJ銀行、みずほ銀行、他)(2023年10月時点)

さらに、日本の国債は元本割れのリスクが低く、安全性が高いことがメリットです。また、新興国の国債などは高利回りですが、元本割れリスクなどが高いため、リスクを小さくしたい場合は日本国債を選択すると良いでしょう。

(2)ミドルリスクで運用する方法

次は、大きなリスクは取りたくないが、ある程度のリターンを確保して着実に資産を増やしたいタイプである、ミドルリスク・ミドルリターンで運用したい人におすすめの運用方法です。

1:投資信託

資産運用とは、投資家から資金を集め、集めた資金をファンドマネージャー(専門家)が運用する金融商品です。

投資信託は、銘柄を1つ選ぶだけでその投資信託の運用方針の範囲内で、投資のプロが分散投資を代わりに行ってくれる商品のことです。つみたてNISAやiDeCoでも取り扱われている商品の一つです。

投資信託によっては、投資対象や運用方針が様々であり、投資信託の中でもリスクとリターンが異なっている点を考慮して、投資銘柄を選択することが大切です。

さらに、最近では投資信託をクレジットカード決済で購入する方法があり、よりお得に投資することができます。

具体的には、普通に現金や口座引き落としで購入するより、クレジットカードの利用額に応じたポイントを取得することでお得になるためです。証券会社によって上限金額は異なりますが、還元率1%で月3万円を積み立てた場合、「毎月300円分のポイント」がもらえます。

たった1%と思うかもしれませんが、1%の損失が出た場合でも損失ゼロで運用ができますし、チリも積もれば投資の効果は高まると言えるでしょう。

なお、投資信託には、購入手数料や運用中に発生する信託報酬などの運用コストが発生します。投資信託で資産運用する際には、コストも意識して銘柄選びを行うことが重要です。

2:J-REIT(不動産投資信託)

J-REITは、情報不動産投資信託のことであり、投資家から集めた資金で収益不動産を購入し、賃料や売買益を分配する金融商品です。

まとまった資金がない場合でも、不動産投資が行えます。投資先不動産としてはオフィス、商業ビル、ホテル、マンション、介護士施設など多岐に渡っています。

J-REITの平均分配金利回りは、4.2%程度であり、定期預金や国債と比べてリターンも多いため、ミドルリターンの金融商品と言えます。しかし、投資信託などと同様に、元本保証がないため、証券の価格が下がれば、損失リスクがあります。

また、J-REITは、少額で不動産投資ができること、不動産投資よりも流動性が高いため現金化が早いといったメリットがあります。

一方で、運営法人の倒産や不動産価値の低下などによって、大きな損失が発生する可能性がある点も理解しておく必要があります。

(3)ハイリスクで運用する方法

最後は、手元資金でリスクを冒してでも短期間でリターンを獲得したいタイプである、ハイリスク・ハイリターンで運用したい人におすすめの運用方法です。

1:株式

株式投資とは、企業が発行している株式を購入してその配当益(インカムゲイン)を得たり、購入した金額よりも株価が上昇した時に売却することで売却益(キャピタルゲイン)を得る投資方法です。

また、株式によっては株主優待が存在し、株主優待を得られる点も株式投資のメリットの一つと言えるでしょう。

通常、銘柄の株価と100株単位の株式購入には、まとまった資金が必要となりますが、証券会社によっては単元未満株の取引も行われており、少額からの株式投資も可能になっています。

比較的手軽に始められる株式投資は、売却益、配当益、株主優待などのリターンが多く魅力的ですが、元本割れのリスクがある、高額な資金が必要になる、株価の予想には知識が必要などリスク面も大きい資産運用です。

2:仮想通貨

近年、投資商品として注目を浴びているのが、仮想通貨です。

過去の事例では、半年〜1年で仮想通貨の価値が100倍や200倍などに上がったこともあります。そのため、例えば500万円分の仮想通貨価値が20倍になることで、1億円に資産が増えることになります。

一方で、仮想通貨の価値が大幅に下がったり、ゼロになる可能性もあり、リターンが大きい反面リスクも大きい投資商品と言えるでしょう。

まとめ

本記事では、「年金がもらえない」という不安に対して年金に関するウソとホント、老後資金に関する不安を払拭するための対策などをご紹介しました。

公的年金制度は、若い世代が納付する保険料以外に、国庫負担や積立金などの複数の財源や財政検証などの定期的な見直しの仕組みを講じることで堅実に運用されている制度です。

しかし、将来の経済状況や物価上昇などを見越すと、年金だけに老後資金を頼るのは不安が残る方も多くいるかもしれません。そんな方は資産運用を始めとする老後資金を増やすための対策が必要です。

お金を貯める上では、ライフプランの検討、家計の見直しなども必ず実施しておく必要があるため、まずはご自身の身の回りの収支がどうなっているか、いくら貯めたいのかなどを確認、決定することから始めてみてはいかがでしょうか。

また、 「どうやってライフプランを立てたらいいの?」「家計の見直しの方法がわからない」という人は、ぜひココザス株式会社へお問い合わせください。

専門のコンサルタントがあなたの疑問や質問に適切かつ丁寧にお応えいたします。あなたの人生をより良いものにするために、一歩踏み出してみませんか?