家計簿が節約につながる理由

家計簿は、毎月のお金の流れを記録することで、いつ、何に、いくら使ったかなどを把握することに役立つツールです。

家計簿をつけずに日々の生活を送っている場合は、余程の注意や意識を持っていない限りついつい使いすぎてしまうことがあったりするのではないでしょうか。

毎月のお金の流れを把握し、収支のバランスをしっかりと管理しておくことが大切になります。

(1)家計管理のスキルが身につく

(2)無駄な支出を把握・改善できる

(3)計画的な資産管理ができる

(1)家計管理のスキルが身につく

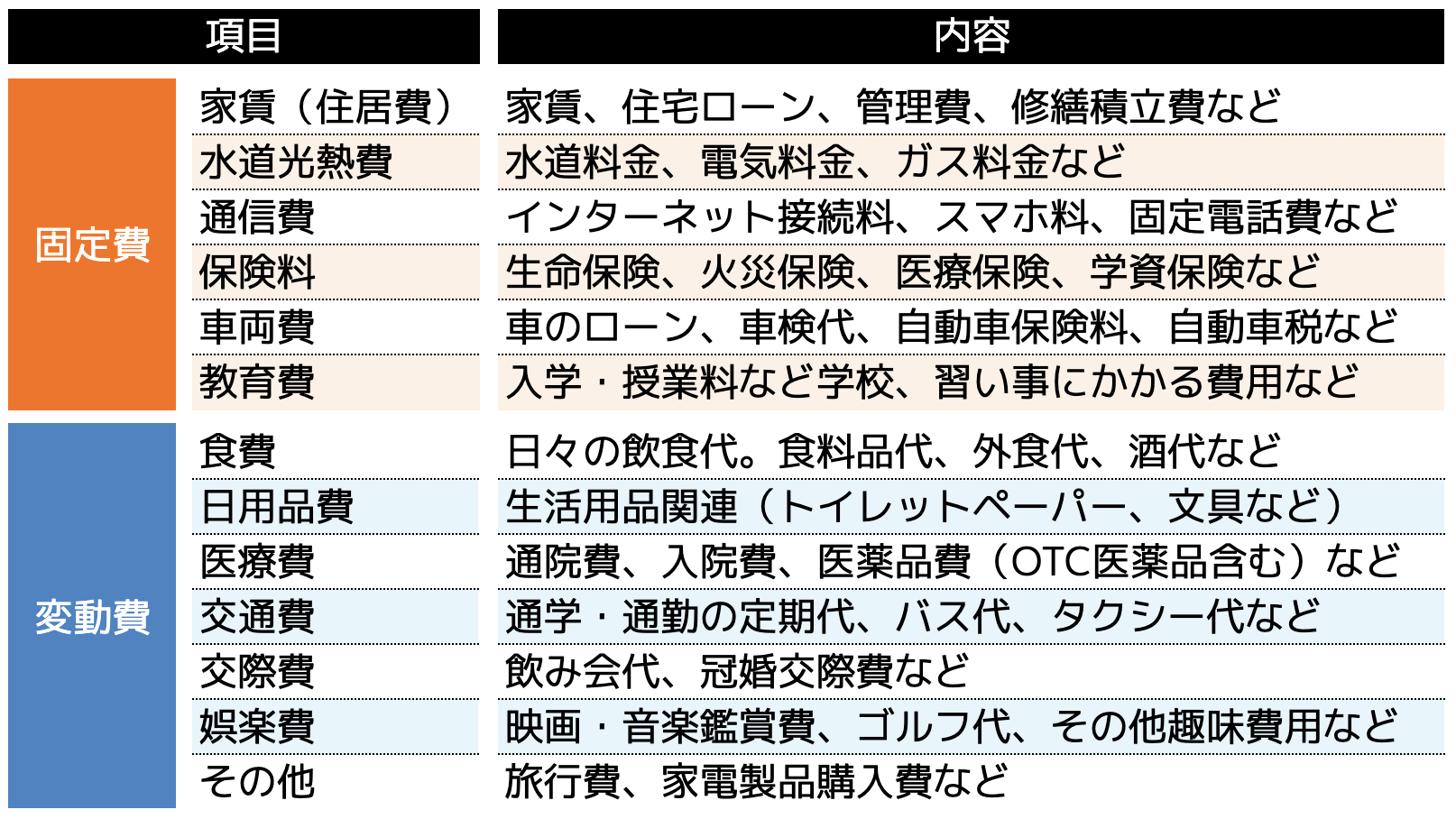

一人暮らしだけではなく、結婚や家族が増えた場合には、生涯にかけて家賃や光熱費などの固定費、食費や日用品費用などの変動費などをしっかり管理していく必要があります。

そんな中、家計簿は毎月の収入と支出が一眼で分かるようなツールになっているため、時系列的なお金の流れを把握することに役立ちます。

例えば、毎月の収入から家賃や通信費などの固定費を引いても生活に余裕があるにも関わらず、月末にはお金が足りなくなるという人は明らかに変動費の支出が多いことが考えられます。

このような場合、家計簿で支出の項目や金額を記録しておくことで、何に、いくら使っているかが一目瞭然となります。

さらに、定期的に家計簿をつける、確認する習慣を身につけることで、支出の見直しや無駄遣いの防止にも繋がるなど、お金に対する意識が高まることもメリットとなります。

一度身につけた家計管理のスキルは、生涯に渡って活用できるものなので、一人暮らしなど早いタイミングで習得しておくと良いでしょう。

(2)無駄な支出を把握・改善できる

家計簿をつけることは、支出の金額や項目を明確にすることで、何に、いくら使っているかを把握することができます。

また、支出を時系列で比較することもできるため、自身の無駄遣いの費用や節約できる支出などを見つけるために非常に有効です。

例えば、毎月通信費で6,000円程度の出費をしていることが家計簿で分かった場合、格安スマホなどを活用すれば約3,000円程度で契約できることを知ることで半額の節約が可能になります。

さらに、自分の支出を前月や過去と比較することはもちろんのこと、一般的な一人暮らし・家族との支出費用と比較することなどでも家計の無駄な支出の把握に役立てることができます。

(3)計画的な資産管理ができる

家計簿の活用は、お金の流れの把握や無駄遣いの改善ができるようになるため、余ったお金を貯金や投資などに回すことができます。

また、毎月の目標金額を決めた上で貯金を行う場合などでも、家計簿は非常に効果的です。

貯金のためには、収入>支出が成立することが大前提であり、家計簿で記録することで、無駄な支出の管理を行うことができます。

節約につながる家計簿のつけ方5ステップ

節約につなげるための家計簿のつけ方とは、どのように始めればいいか分からない人も多いかもしれません。

ここでは、家計簿のつけ方を5つのステップでご紹介します。

(1)使いやすいツールを選択する

(2)家計簿の開始日を決定する

(3)家計簿の項目を決定する

(4)家計簿を記録する

(5)家計簿の内容を振り返る

(1)使いやすいツールを選択する

家計簿のつけ方には、いくつかの種類があるため、自分に合った家計簿ツールを選択することが継続する上では大切です。

ストレスなく継続できるおすすめの家計簿ツールをいくつかご紹介します。それぞれメリット・デメリットがあるため、自分で続けられそうなツールや方法を選んでみましょう。

・家計簿アプリ ・エクセル家計簿 ・手書き家計簿

家計簿アプリ:スキマ時間にスマホで簡単入力ができる

家計簿をつける上で最もおすすめなのが、家計簿アプリの活用です。

家計簿アプリは、使ったその場やスキマ時間を活用して場所を選ばず記録することができます。そのため、煩雑なレシート管理や月末のまとめての記載など、忙しい人でも続けやすい特徴があります。

金額と支出項目を入力することで、アプリが自動計算、グラフ化などによって収支を簡単に可視化・分析してくれます。また、レシートを撮影するだけで、家計簿に反映されるもの、クレジットカード、銀行口座と連携して自動反映されるものなど多種多様なアプリがあります。

忙しい人や手書き等で家計簿をつけることがめんどくさい人などにとっては、ぜひ家計簿アプリの利用がおすすめです。

エクセル家計簿:オリジナルな項目管理ができる

Excelを活用した家計簿は、項目を自由にカスタマイズできることからオリジナルな家計管理が可能です。

将来的にはより詳細な家計管理や項目管理を目指している場合などは、既製の家計簿ではできない自由な項目追加などがエクセル家計簿では実現します。また、Excelの表計算機能を活用することで、収支などを簡単かつ正確に計算することができます。

一方で、ある程度のExcelに関する知識が必要となるため、パソコンが苦手な人やパソコンを持っていない人には向かないツールかもしれません。

現在では、無料でダウンロード可能な家計簿のフォーマットなども多く公開されています。初めのうちは、既存の書式やフォーマットを活用して、慣れてきたら自身で項目の増減をカスタマイズしてみるのが良いでしょう。

パソコンやExcel操作に慣れている人や細かな家計管理を目指している人は、ぜひ活用してみてください。

手書き家計簿:振り返りをじっくりできる

スマホやパソコン操作にあまり自信がない人は、手書き家計簿がおすすめです。

手書きといっても、最初のうちは上記で挙げた5項目程度をメモを取る感覚で始めることで継続しやすいでしょう。

手書き家計簿の最大のメリットは、1つ1つの項目を手書きでつけることで支出の振り返りをじっくりすることで支出の問題点や無駄遣いの実感などに気づきやすくなります。

さらに、書くことによって使った費用が記憶に残りやすいことで、次月以降の節約行動などにつながりやすい特徴があります。

一方で、手書きが故に、支出内容を自分で計算しなければいけないこと、支出項目が多い場合は書くこと自体が面倒になってしまうことなどがデメリットとして挙げられます。

書くこと自体を楽しめるマメな人や日記帳の代わりなど楽しみながら家計簿をつけれる人などは、手書き家計簿の活用がおすすめです。

(2)家計簿の開始日を決定する

次は、いつから家計簿の記録を始めるかを決定しましょう。

記録を始めるタイミングを週の途中や、月の終わりごろにしてしまった場合、収支の計算や記録が中途半端になってしまう可能性があります。

よくあるパターンは、「毎月1日始まり」「給料日始まり」の2つです。特に、一人暮らしの方におすすめなのは、「給料日始まり」であり、理由は給料日から始められることや1ヶ月の収支の差額を把握しやすいことが挙げられます。

給料日から支出を管理していくことで、使える金額や手元に残る金額などを把握・管理しやすいでしょう。

また、「毎月1日始まり」は、副業などで複数の収入がある方におすすめです。

なお、いずれの開始日を選択したとしても、家計管理という点では問題ありません。自分のライフスタイルに合わせて、最もやりやすい方法で試してみると良いでしょう。

(3)家計簿の項目を決定する

家計簿をつける目的は、家計の収支を見える化することで問題点や無駄遣いの改善のきっかけを見つけることです。

そのため、家計簿上でしっかりと把握しておくべき項目を押さえておく必要があります。ここでは、家計簿を継続する上で押さえておくべきおすすめ項目をご紹介します。

なお、家計簿をつける上で優先すべき項目は、「固定費」の次に「変動費」を管理すると良いでしょう。

一人暮らしの場合は、はじめから項目数を増やしすぎるのではなく、支出の金額が大きいものから5〜6項目程度を選んで始めることがおすすめです。それ以外の細かい支出は、「その他」などでざっくり計算することで楽に支出管理が可能になります。

(4)家計簿を記録する

実際に家計簿の記録を始めることになりますが、家計簿をつける頻度を決めておくと良いでしょう。

一般的には、「毎日」「2〜3日に1回」「週に1回」「月末に1回」など様々なパターンがありますが、自身の好みや家計簿に当てれる時間などから決定しましょう。

高頻度の記録は、日々のお金の動きを把握しやすいメリットがあり、週に1回や月に1回などまとめての記録は記入の手間を省くことができます。

家計簿の記録が初めての人は、「週に1回」がおすすめの頻度です。平日は忙しいけれど、週末などの休みの日にまとめて記入ができ、さらに1週間の振り返りにも繋がるメリットがあります。

しかし、最も大切なことは記録する頻度を固定するのではなく、記録を毎月継続していくことが大切です。無理のない頻度での記録を継続することを重視するようにしましょう。

(5)家計簿の内容を振り返る

家計簿の記録において最も重要なことは、記入した家計簿を振り返ることです。

家計簿の目的は、収支を見える化することで、無駄な支出や節約できる項目を把握することです。

月に1度など、締め日(「給料日始まり」で記録している場合は給料日など)に1ヶ月の収支を確認するようにしましょう。前月との支出の比較や収支のバランスなどを確認することで、次月の支出をコントロールしたり、計画的な支出を心がけることにつながります。

家計簿を継続させるコツ

簡単に家計簿を継続するための5つのコツをご紹介します。

家計簿を始めてつける人、一度付けたが続かなくて悩んでいる人は、次の4つのコツを試してみてください。

(1)家計簿をつける目的や目標を明確にする

(2)家計簿をつける項目を大まかに設定する

(3)家計簿を定期的に見直す習慣を作る

(4)利用明細が残る支払い方法を活用する

(1)家計簿をつける目的や目標を明確にする

家計簿をつける目的は、一般的に家計の収入と支出のバランスを記録して見直すことです。

一方、上記のような当たり前のような目的では「家計を見直すことで何を達成したいか」という目標がないため、途中で家計簿をやめてしまうことになる可能性があります。

そのため、「家計簿によって無駄な出費を節約する」「家計の貯蓄額を増やすために見直す」「子どもの教育費を貯める」などの具体的な目標を立てていくと良いでしょう。

さらに、目標を設定する時には以下の3つを明確にしておくことで、モチベーションを高く維持しながら家計簿を継続できます。

・目的:なんのために

・期限:いつまでに

・金額:いくら貯めるか

目的や目標が具体的であるほど、家計簿を継続する原動力につながります。一度家計簿を断念した方でも、今一度目標を達成するためのツールとして家計簿に取り組んでみましょう。

(2)家計簿をつける項目を大まかに設定する

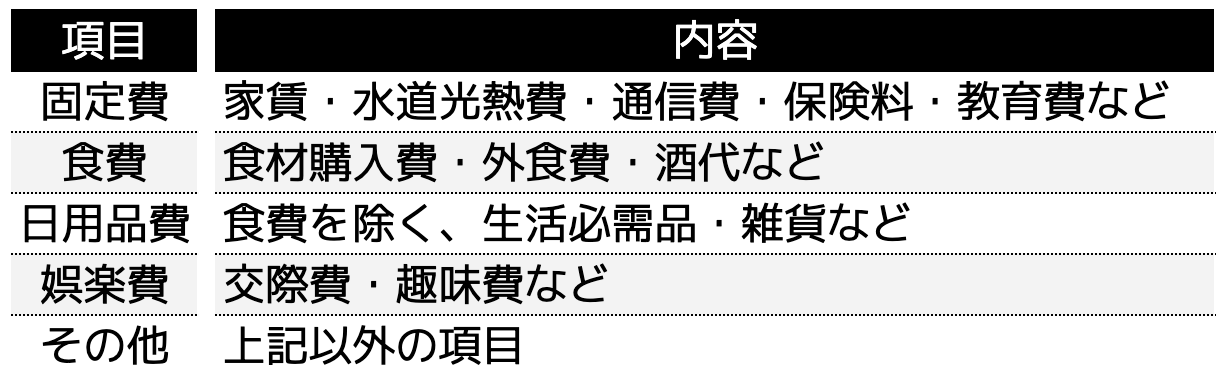

家計簿を始める際は、家計をざっくり把握するために項目数を減らして開始することがおすすめです。

最初の段階から、細かな項目を設定してしまうと、仕分けの手間や煩雑さによって継続が困難になりがちです。

最初のうちは、支出の大部分を占めるであろう以下項目を押さえておくだけで十分です。一例として、5つの管理項目を以下にご紹介します。

家計簿を始めたタイミングでは、詳細な金額を把握することではなく、ざっくりとした項目分類でも良いので継続することが大切です。

ある程度の家計簿の継続習慣ができた場合は、必要に応じて項目数を増やすなどすることでより詳細な家計管理から出費などの節約につなげることも可能です。

家計簿の項目を増やす場合は、家計の中でも出費が多い項目や特に見直しが必要と考えられる項目を優先的に検討することがおすすめです。

(3)家計簿を定期的に見直す習慣を作る

家計簿をつける目的を達成するために、定期的に家計簿の内容を見直し、改善することが効果的です。

繰り返しになりますが、家計簿をつける目的は「無駄な経費を減らしたい」「節約して貯金を増やしたい」といった家計の改善がゴールです。そのため、家計簿をつけるだけではなく、家計の状況に応じて改善の箇所などを分析することが大切です。

家計簿の見直しの頻度は、月1回程度がベストでしょう。手作業や手入力で家計簿をつけている場合は、月末などの家計簿の作成が終わったタイミングで、当月の家計内容を確認、分析することをおすすめします。

例えば、各項目の収支を見直すことや前月と比較することによって、無駄な支出や赤字の原因が見えてくることがあります。その原因を翌月以降に改善することで、節約効果を得ることができ、家計簿の継続のモチベーションなどにもつながります。

家計簿は、単に収支を記入して満足するものではなく、家計における”気づき”をもたらし、家計の改善のきっかけを与えてくれるため、継続してつけていくことが大切です。

(4)利用明細が残る支払い方法を活用する

家計簿は全て自分自身でつけるのではなく、利用明細が残る支払い方法を活用することでその手間を省くことができます。

例えば、固定費や日用品などの支払いをクレジットカードを利用することで、1ヶ月間の利用明細をまとめて確認することができます。現金支払いの場合などは、都度レシートを保管しておく必要があるため、それらの手間を省くことが可能です。

また、この方法を利用する際のコツは、クレジットカードなどを利用できる場面をあらかじめ決定しておくことです。クレジットカードは、カードによって利用金額の0.5〜1%程度のポイントが付与されるなど、お得に買い物ができることもおすすめな理由の1つです。

なお、注意点として、リボ払いなどの分割払いは手数料が発生するため極力利用しない事を押さえておきましょう。

さらに、最近ではスマホ決済(QRコード決済など)も普及しており、多くの店舗等で利用が可能です。スマホ決済もクレジットカード等と同様、「いつ」「どこで」「いくら」利用したかをスマホ内で確認できます。

利用明細が残る支払い方法は、買い物の記録や支出内容をまとめて簡単に管理できるため、積極的に活用する事をおすすめします。

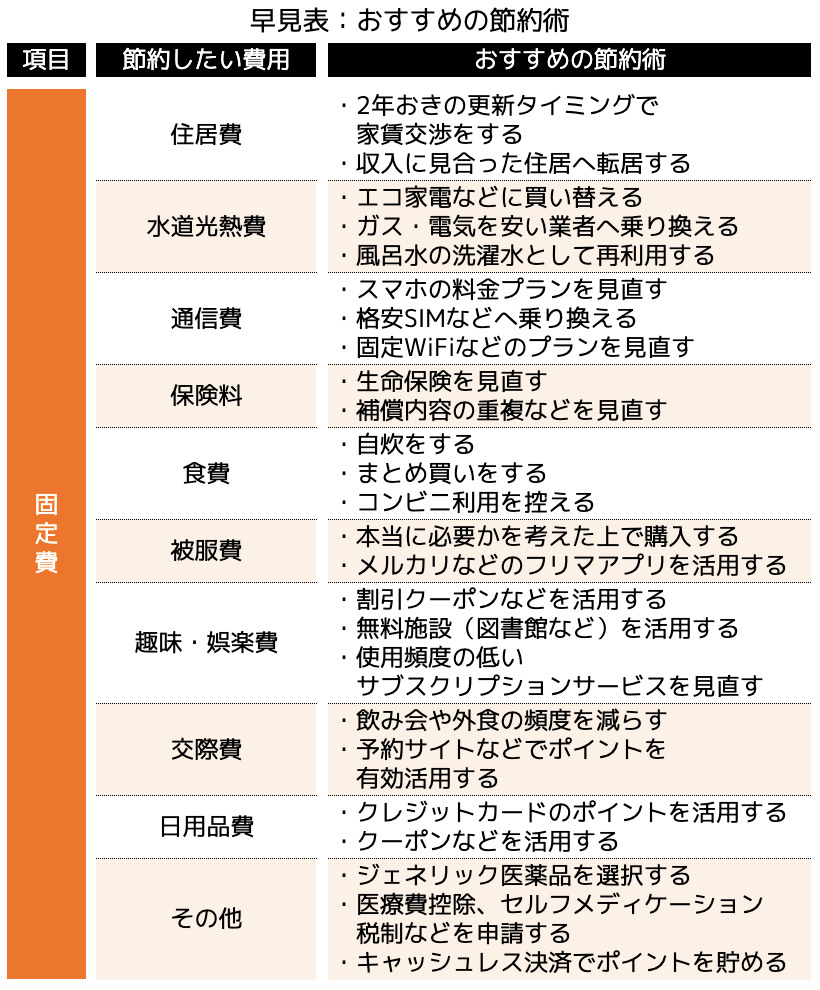

節約を効果的に行うポイント

節約を効果的に実施する際は、固定費>変動費の順番に見直しをすると良いでしょう。

特に、家計の見直しにおいては、必ず確認すべき優先順位の高い7つの項目を厳選してご紹介します。

(1)保険の見直し

(2)住居費の見直し

(3)通信費の見直し

(4)水道光熱費の見直し

(5)自動車費の見直し

(6)教育費の見直し

(7)食費の見直し

(1)保険の見直し

一つ目は、「保険」の見直しです。ポイントは、以下の2つです。

・生命保険:家族構成に適した契約内容・特約・補償額の確認、または保険契約の変更及び解約

・損害保険(自動車保険):契約タイプや保証範囲の見直し、通販型(ダイレクト型)への変更

保険は、家庭の状況等によって必要な保障(補償)が様々でありことなります。加入している保険の保障内容と生活環境や背景を照らし合わせた上で、適切な内容に見直すことが大切です。

一方で、家計の見直しだけを目的(保険料の減額を目的)として、加入している保険を安易に変更・解約することはお勧めできません。

保険を見直す場合は、次の見直しポイントを確認して、慎重に行うようにしましょう。

【「生命保険」の見直しポイント】

生命保険を見直す際は、以下の3つが適切かどうかを確認するようにしましょう。

・保障内容

・保障額

・保障期間

生命保険は、死亡保険や医療保険、がん保険、個人年金保険、学資保険など様々な種類が存在し、家族構成によって複数の保険に加入する場合もあります。

例えば、自分が万が一の状態になった際、家族がいないにも関わらず多額の死亡保障に加入している場合は死亡保障額が適切でない可能性などがあります。

また、公的医療保険や高額療養費制度などを考慮せずに、過度な医療保険やがん保険に加入している場合なども保障内容が適切でない可能性があります。

生命保険の見直しは、人によって最適な組み合わせや状態が異なるため、ご自身が置かれた状況や環境に合わせて、最適な保障内容や金額などを判断することが大切です。結果、見直しによって保険料を削減できるかもしれません。

なお、終身保険のような貯蓄型保険に加入している場合は、払済保険や延長(定期)保険へ変更するなども1つの方法です。

【「損害保険」の見直しポイント】

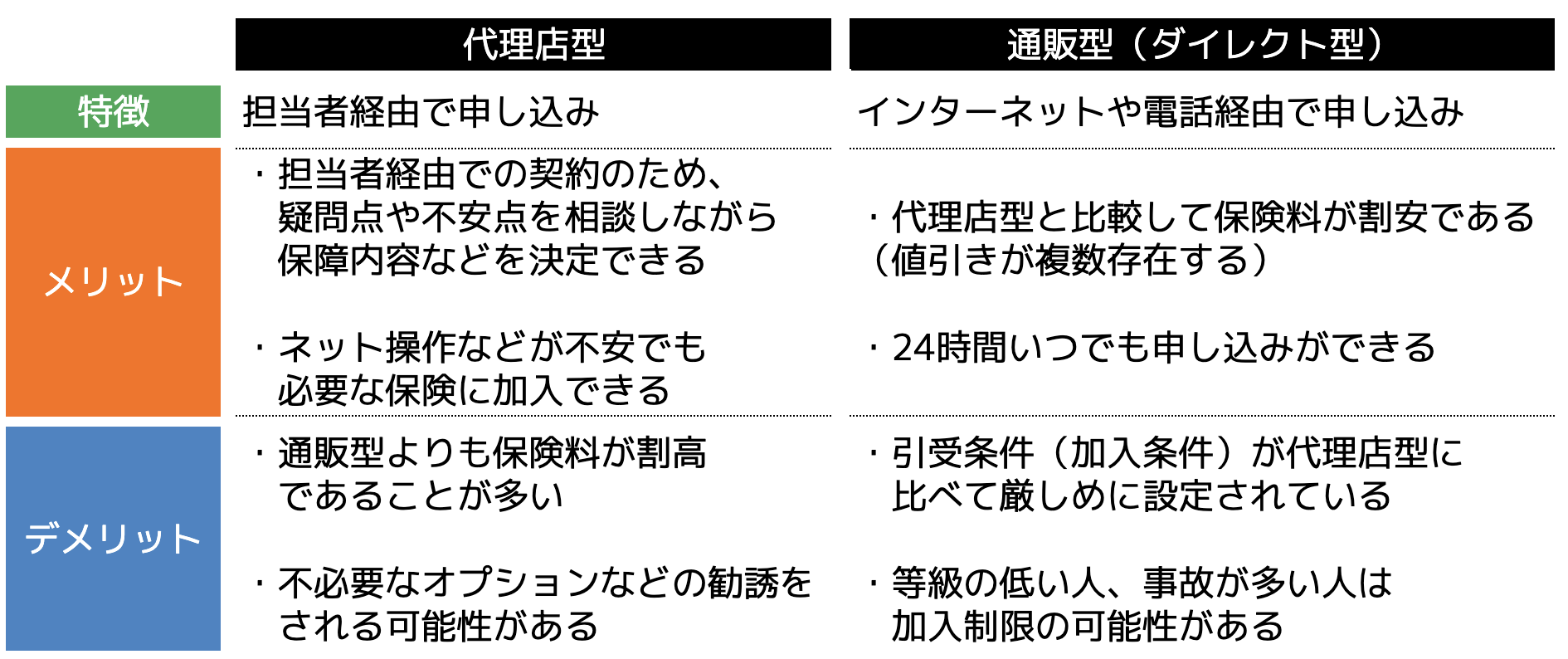

損害保険(自動車保険)は、大きく分けて「代理店型」と「通販型(ダイレクト型)」の2種類に分けられます。

2つの加入方法の特徴や違い、メリット・デメリットは次のとおりです。

一般的には、代理店型よりも通販型(ダイレクト型)の方が割安な保険料なため、毎月の保険料を抑えることができます。そのため、通販型への乗り換えを実施することで保険料を削減できる可能性があります。

一方で、通販型の自動車保険に加入する際は、補償内容を自分で選択する必要があり、事故に合って保険金を請求するときも自分で保険会社に連絡、手続きする必要があります。

損害保険も生命保険と同様、「万が一の事態に備えるための保険」であるため、保険料の節約だけを目的にするのではなく、最も重要な補償内容が適切であるかをしっかり確認するようにしましょう。

(2)住居費の見直し

二つ目は、「住居費」の見直しです。

家賃・住宅ローンを始めとする居住費は、支出の中でも非常に大きな割合を占めることが多く見直しをすることで固定費を大きく削減できる可能性があります。

まず、家庭の収入に対する住居費の最適な割合はどの程度かご存知でしょうか?

国土交通省が行なっているが行なっている「令和4年度住宅市場動向調査報告書」によれば、賃貸物件を借りている人の平均年収499万円に対して、月間家賃負担は82,905円(※)との結果でした。

※月間家賃:家賃(78,069円)+共益費(4,836円)の合計金額

つまり、1ヶ月あたりの家賃負担の平均金額は、以下のとおりの計算になります。

・1ヶ月の収入:499万円 ÷ 12ヶ月 = 41.6万円

・家賃の割合:8.3万円 ÷ 41.6万円 × 100 =約20%

全国の収入及び家賃負担から算出した平均値から、家賃負担の支出割合は約20%前後が妥当と考えられます。

まずは、現在の収入と家賃の比率を確認してみて、住居費が高くなっていないかを検討するようにしましょう。

次に、賃貸と持ち家の2つのパターン別に、見直しのポイントを解説します。

【「賃貸」の見直しポイント】

賃貸物件に住んでいる方は、単純に家賃を下げることで支出を大幅に減らすことができます。

なお、家庭環境や仕事の都合などによって引越しができる・できないがあるため、引越しの実施有無別に考慮するポイントをご紹介します。

・引越し先の治安や利便性

・勤務先の交通費支給額(条件や支給限度額など)

・通勤や日常生活でストレスが増えないか

また、すぐに引越しの検討が難しい方の場合は、居住環境や居住場所の状況に応じて、家賃交渉(値下げ)をすることも住居費を抑える方法の1つです。

・近隣のスーパーや病院、学校などが移転して利便性が低下した場合

・近隣のマンション建設等で日当たりなどの条件が悪くなった場合

・居住マンションやアパートで空室が増えている場合

・近隣に新しい住居(マンションやアパート)が増えている場合

【「持ち家」の見直しポイント】

持ち家に住んでいる方は、多くの場合住宅ローンを借り入れて住宅を購入していると思います。

見直しのポイントは、現在の契約金利よりも安い住宅ローンに借り換えることで返済負担や金額を下げられる可能性があります。

しかし、住宅ローンの借り換えには手数料が必要になるため、借り換えによって金銭的なメリットが得られるかどうかをしっかりと確認した上で、実施することが大切です。

住宅ローンの借り換えを実施する場合、以下の条件を目安に、借り換えのシミュレーションを実施してみましょう。

・金利タイプ:固定金利(長期間の固定期間選択型も含む)

・金利差:1%以上(借り換え前後での金利差)

・ローン残高:1,000万円以上

・返済残期間:10年以上

2023年11月現在、住宅ローンの変動金利は低い状態が続いていますが、直近では固定金利が徐々に上昇傾向にあります。

しかし、固定金利型住宅ローンの1つである「フラット35」の金利は、以下のとおり約15年間で約1%低下しているため、長い目で見ると低金利であると言えるでしょう。

・2006年9月:2.760〜3.710%

・2023年11月:1.800〜3.360%

※2023年11月の金利は、借入期間21年以上、融資率9割以下、新機構団信付の場合

例えば、10年以上前に住宅ローンを借りている方などは、適用されている金利タイプや金利の値などを確認してみることをおすすめします。

また、住宅購入時に加入する「団体信用生命保険」と生命保険の保障が重複している場合などもあるため、余計な保障内容を削減することでお金の節約にもつながります。

(3)通信費の見直し

三つ目は、「通信費」です。

スマホ料金や自宅のネット回線・Wi-Fiなどを始めとする通信費は、見直すことで大幅に家計を節約できる可能性があります。

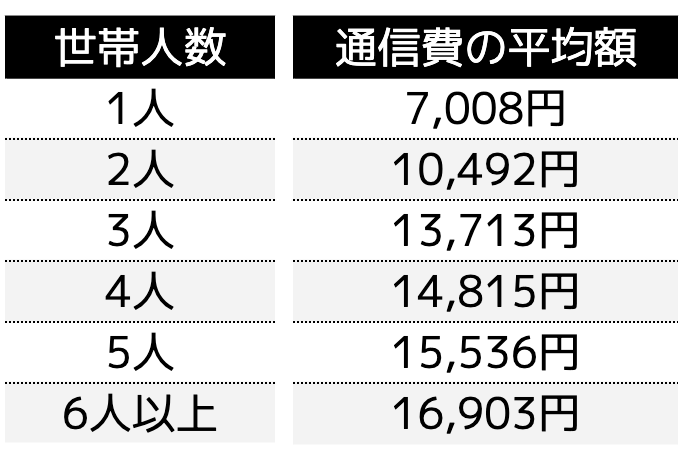

総務省統計局「家計調査」によると、世帯人数別の通信費の平均額は次のとおりでした。

本統計からは、1人世帯では1ヶ月に約7,000円を通信費で支出していることが分かります。通信費の平均額は、世帯人数が増える程に増加し、6人以上世帯では約17,000円を支払っていることになります。

1つの目安として、ご自身の通信費の支払額と照らし合わせてみてはいかがでしょうか。

実際に通信費を見直すポイントを「スマホ」と「ネット回線(Wi-Fi)」に分けてご紹介します。

【「スマホ」の見直しポイント】

・スマホの料金プランを確認する

・料金プランの安い通信会社(MVNO)へ乗り換える

・Wi-Fiを上手に活用する

・端末費用(スマホ本体)を節約する

現在契約しているプランにおいて、通信容量や無料通話の条件などがご自身の利用時間や状況に適しているかを確認し、必要に応じてプラン変更を検討しましょう。

また、格安SIM(MVNO)への乗り換えは、月額料金を大きく節約することにつながります。一方で、通話・通信頻度、時間や電波の状況、アフターフォロー(店舗の展開状況など)などを踏まえて検討することが大切です。

また、後述するネット回線(Wi-Fi)との使い分けや組み合わせによって料金プランを安くしたりできないかも検討すると良いでしょう。

【「ネット回線(Wi-Fi)」の見直しポイント】

・スマホとセット割のあるインターネット回線に乗り換える

・不要なオプションサービスを解約して節約する

・割安な回線事業者やプロバイダへ乗り換える

セット割とは、インターネット回線とスマホをセットで契約することで適用される割引のことです。

例えば、大手キャリアにおいてはインターネット回線とスマホをセットで契約することで、家族全員のスマホ料金が最大1,100円(税込)が割引されるセット割を提供しています。

※細かな契約条件や適用条件等があるため、詳細は各会社HPを参照ください

特に、世帯人数が多い場合などは、上手にセット割などを活用することで通信費の節約が可能になります。

また、サポートサービスやセキュリティサービスなど、あれば便利だが全く利用していない不要なオプションサービスなども見直すことで通信費の節約につながります。

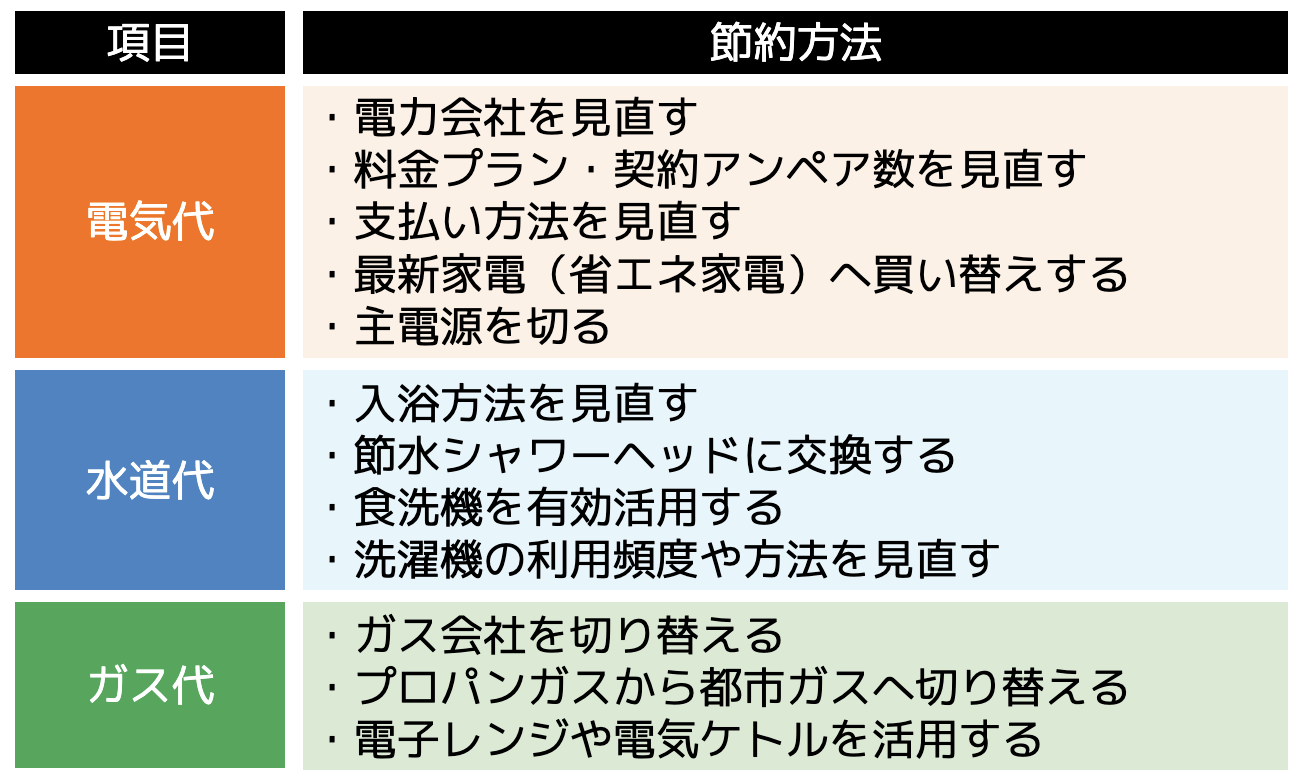

(4)水道光熱費の見直し

四つ目は、「水道光熱費」の見直しです。

毎月必ず負担することになる水道光熱費を上手に節約することができれば、年間で数万円以上のお金を浮かせることができます。

具体的な水道光熱費を節約する方法は、以下のとおりです。

総務省が公表する2022年度の家計調査によると、世帯別に1ヶ月あたりの水道光熱費が報告されており、平均すると1ヶ月あたりの水道光熱費は単身世帯で13,000円程度、2人以上世帯でおよそ22,000円となっています。

住環境や使用頻度などによって水道光熱費は増減しますが、1つの目安として、どの項目が効率よく節約できるかどうかを確認の上、節約方法を検討してみてください。

出典|家計調査「家計収支編 総世帯 詳細結果表2022年」

(5)自動車費の見直し

五つ目は、「自動車費」の見直しです。

自動車を所有すると、駐車場代や自動車保険料、自動車税、ガソリン代などの様々な維持費が発生します。さら、数年おきの買い替えなどを踏まえると出費は非常に大きなものになります。

そのため、車をあまり利用しなくても不便のない地域に住んでいる場合などは、車を手放すことも選択肢の1つでしょう。

最近は、個人の移動手段としてレンタカー以外にも、カーシェアリング、シェアサイクル、電動キックボードなどのサブスクリプションサービスなどが充実してきており、車を所有せずに移動できる手段が増えています。

自動車を所有するコストと電車、バスなどの公共交通機関やタクシーによる移動のどちらが適しているかを今一度検討することがおすすめです。

なお、車を所有する際の維持費を節約するためのポイントを以下にご紹介します。

1.維持費の安い車を選ぶ

2.税金や保険料が安い車を選ぶ

3.自動車保険などを見直す

4.車検やメンテナンス費用を抑える

5.安い駐車場を契約する

6.車の使用シーンを制限する

7.ガソリンスタンドの会員割引を利用する

8.カーリースを利用する

(6)教育費の見直し

六つ目は、「教育費」の見直しです。

教育費の削減は、子どもの将来の夢ややりたいことなどによって左右されるため、非常に削減の難しい項目です。

そのため、教育費用として進学に必要な費用や習い事などの費用の概算を把握しておくこと、子どもの成長に合わせて教育内容や方法を見直すことが重要です。

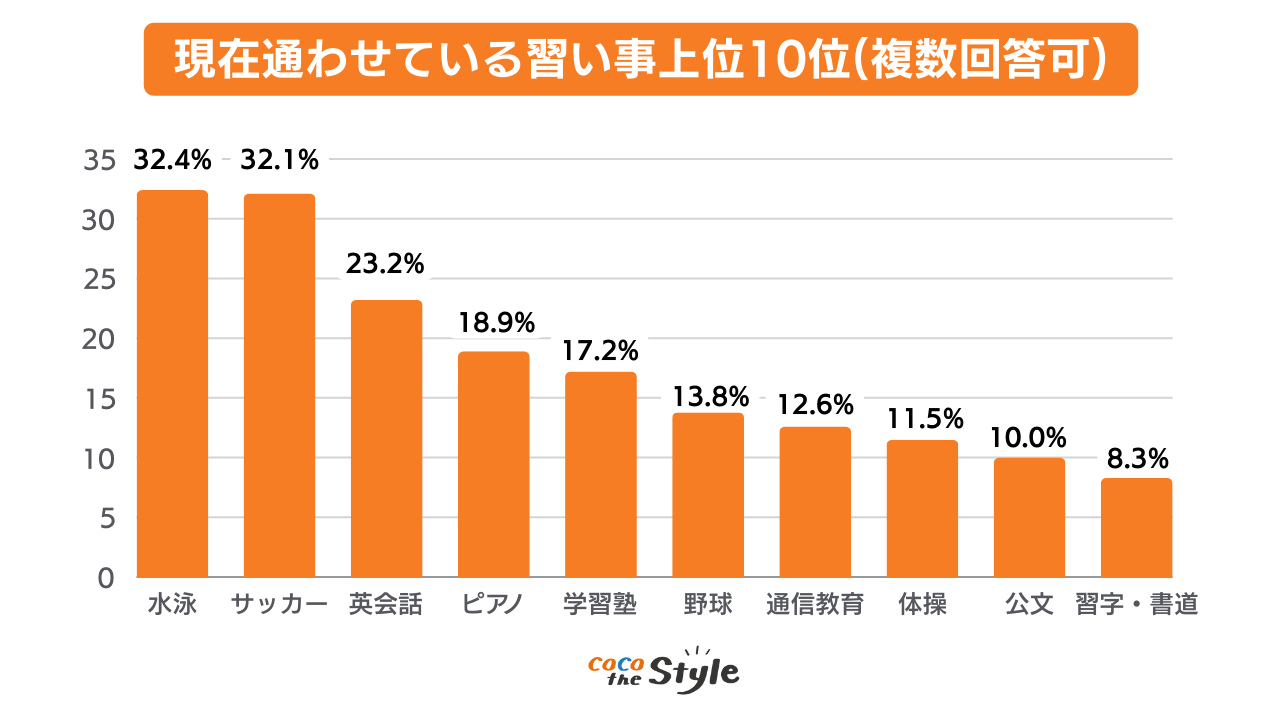

一例として、子どもの「習い事」に関する統計結果や費用感についてご紹介します。

2023年に取得されたアンケート調査(※)では、約85%もの家庭で子どもは習い事を実施しており、最も多かった習い事の数は2つという結果が得られていました。

また、通わせている習い事上位10位に入っているものは、水泳、サッカー、英会話、ピアノ、学習塾など、将来のスキル獲得や体力づくりを目的とした習い事が多く見られていました。

出典|株式会社イオレ「子どもの習い事に関するアンケート(2023年版)」

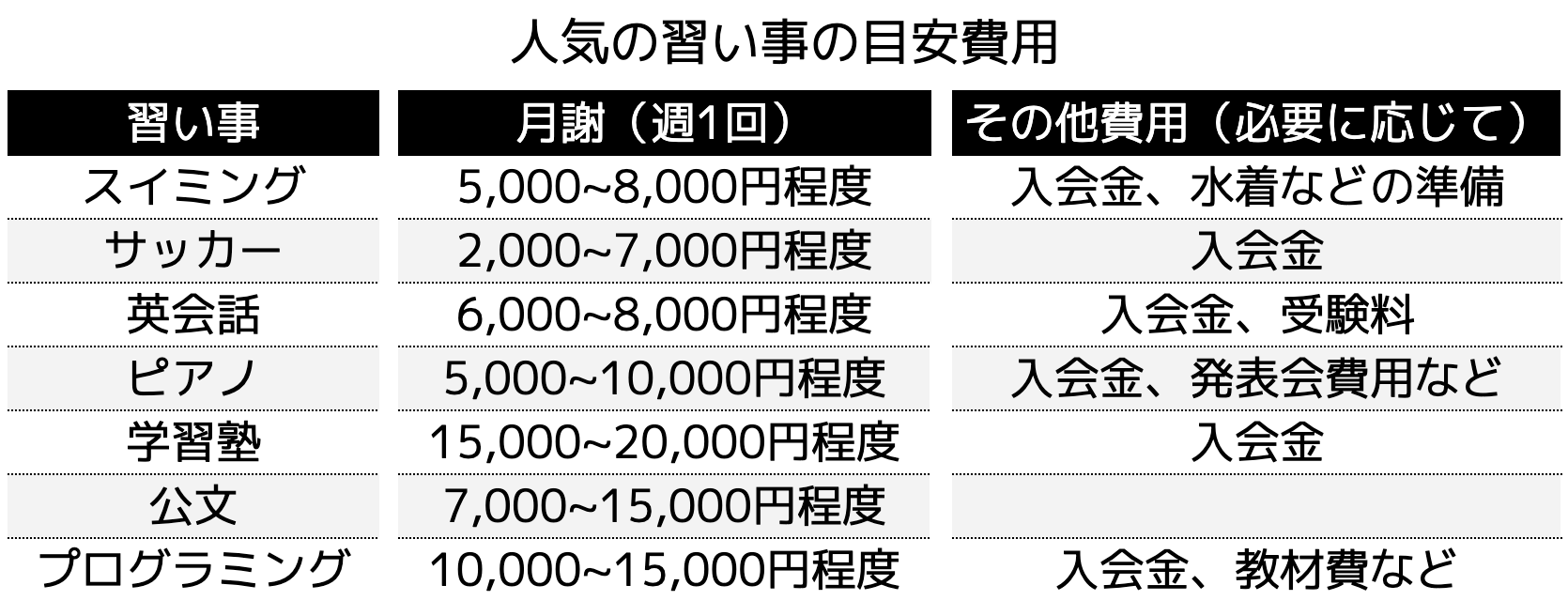

ここでは、人気の習い事の目安費用についてご紹介します。習い事を検討する際の、目安として参考にしてください。

(7)食費の見直し

最後は、「食費」の見直しです。

食費は、これまで紹介してきた固定費と比べると1回あたりの節約効果は小さいですが、継続することで大きく家計を改善することにつながります。

しかし、家族構成やストレス発散など、「食べること」を過度に制限するだけでは、絶対に継続することはできません。

無理なく食費を節約するコツと食費改善のポイントを、以下に紹介します。

・まとめ買いをする

・買い物リストを作成して買い物する

・割安なプライベートブランド商品を選ぶ

・作り置きをする

・キャッシュレス決済で買い物をする

・保存期間が長く値段の安い食材を選ぶ

・コンビニはできる限り使用しない

おすすめの家計簿アプリ

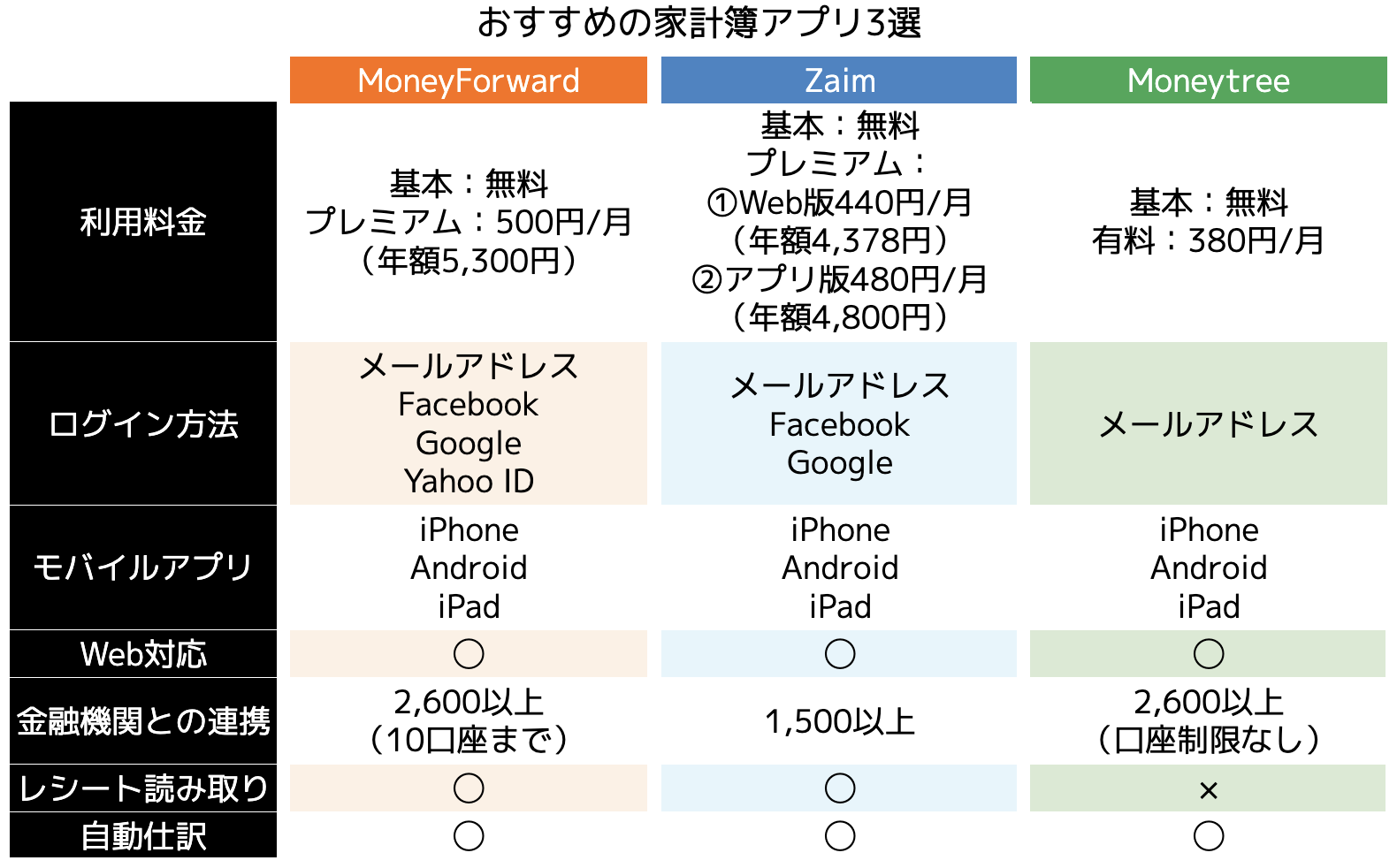

様々な種類の家計簿アプリが存在する中、どの家計簿アプリを使用すれば良いか悩まれる人も多いでしょう。ここでは、おすすめかつ人気のある家計簿アプリをご紹介します。

□クレジットカード会社などと連携ができる

□支出項目別の集計ができる

□無料で利用ができる

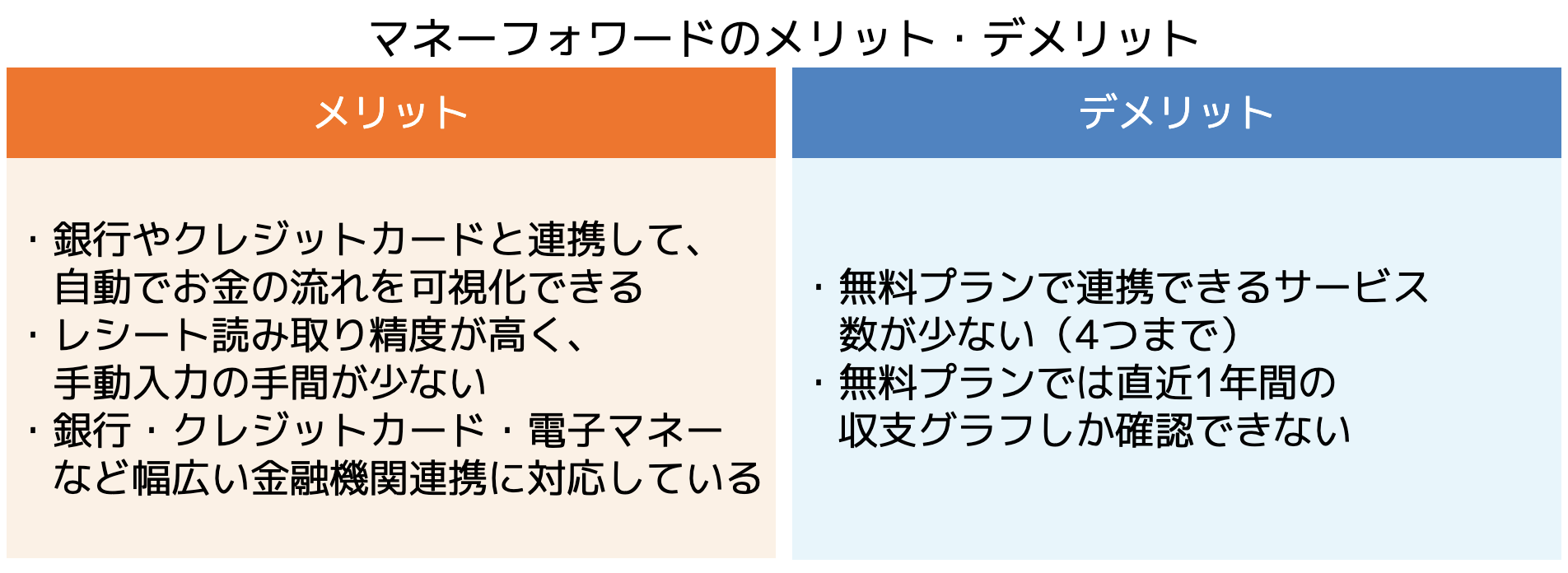

(1)MoneyForward

マネーフォワードは、連携している金融機関の多さが特徴の家計簿アプリです。

クレジットカードや銀行口座などと連携することで、利用額や口座残高を自動で分類、連携してくれるため家計簿作成の手間が非常に少なくて済みます。

マネーフォワードのメリット・デメリットは以下のとおりです。

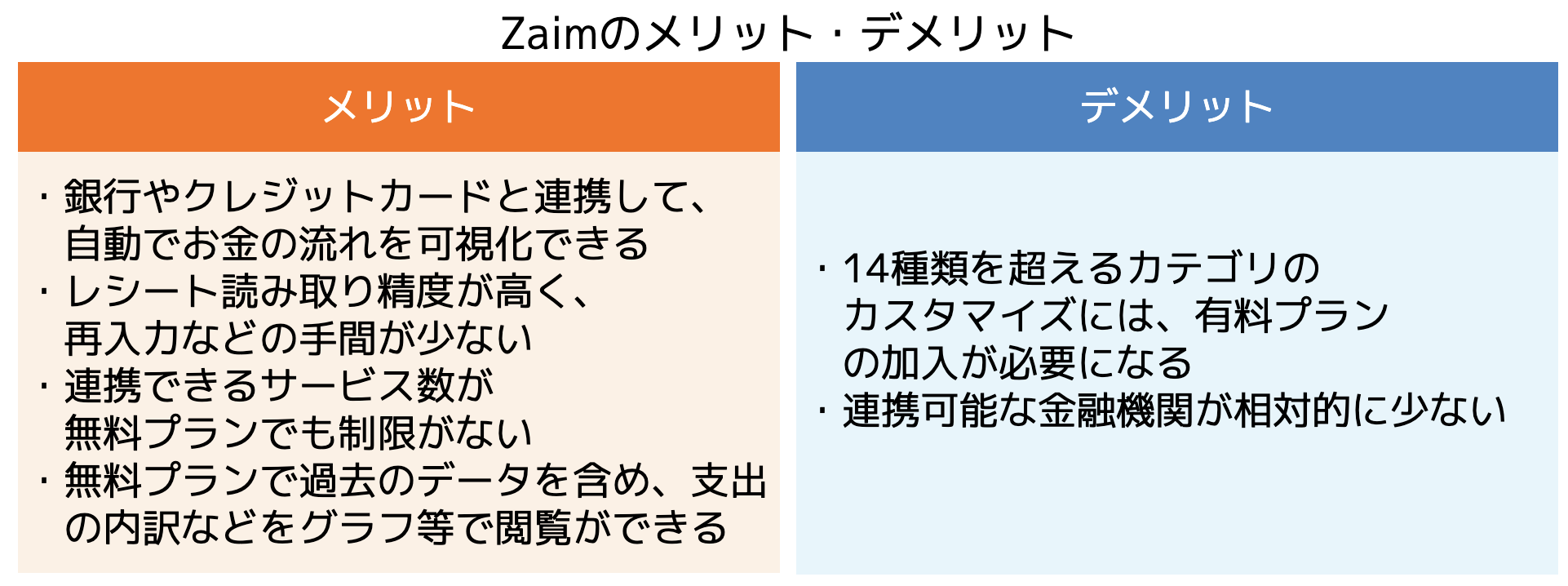

(2)Zaim

Zaimは、マネーフォワード同様に、家計簿機能及び10年以上の実績などが豊富な家計簿アプリです。

レシート読み取り機能やクレジットカードとの連携など、基本機能が無料で利用できることから、家計簿作成の手間隙を大幅に削減しながら家計の見直しを行うことができます。

Zaimのメリット・デメリットは以下のとおりです。

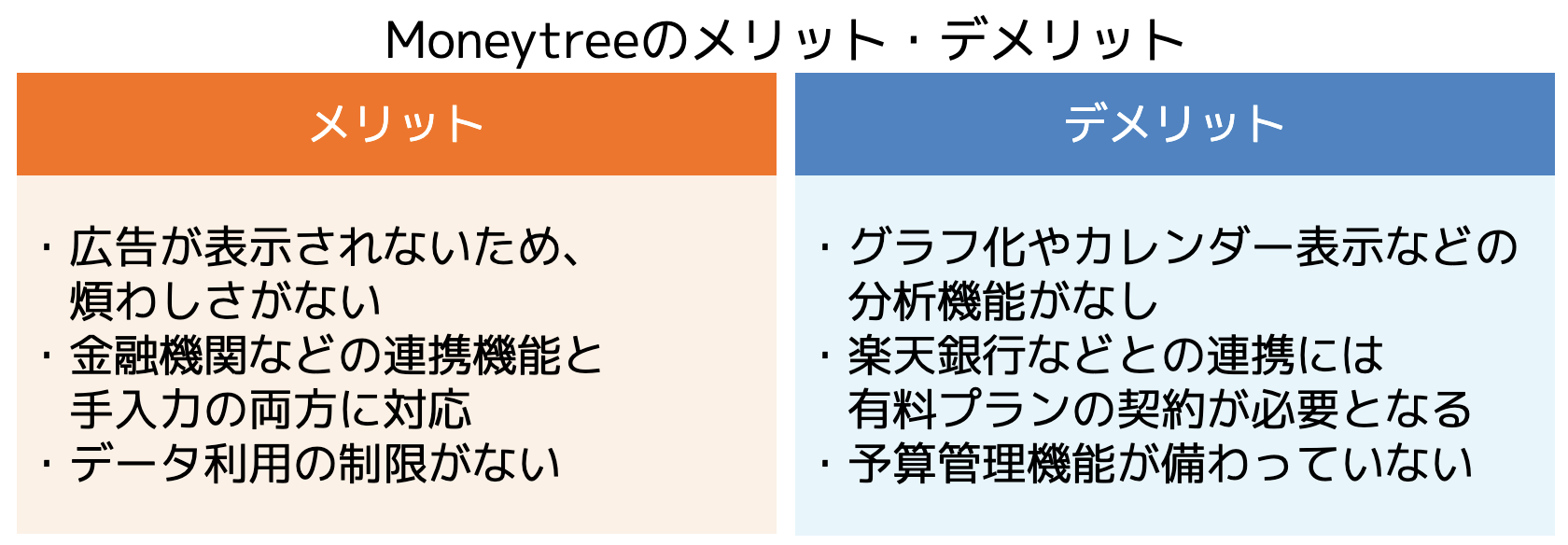

(3)Moneytree

Moneytreeは、連携機能などの基本機能を備えつつ、広告が表示されない非常にシンプルな家計簿アプリです。

資産管理における収支を簡単かつざっくり管理したいという人にとっておすすめのアプリです。一方で、レシートの読み取り機能が備わっていないため、現金支払いの場合は手入力が必要となります。

Moneytreeのメリット・デメリットは以下のとおりです。

まとめ

本記事では、家計簿を継続するための具体的な作成方法やコツに加えて、無駄な支出を節約する具体的な方法をご紹介しました。

家計簿は、節約を行うための支出把握をするために必要不可欠なツールであり、家計簿を継続的に記録できている方の多くは、無駄な出費を把握し、節約につなげられています。

また、最近では家計簿アプリなどの普及によって、手書きなどと違って記録する手間が大幅に省かれており、クレジットカードや銀行口座連携なども充実してきているため、家計簿を始めやすい環境と言えるでしょう。

家計簿を活用した上で、固定費と変動費をざっくりと支出項目として整理した上で、毎月の収支を定期的に確認することで家計の無駄や節約できる支出の発見などにつなげることができます。

本記事の家計簿作成の具体的なステップや家計簿作成のコツを参考に、ご自身の無駄な支出を把握の上、紹介した節約術を駆使して節約を成功させてください。

また、 「どのように家計管理をしたらいいか知りたい?」「ライフプランのシミュレーションに関する相談に乗ってほしい?」という人は、ぜひココザス株式会社へお問い合わせください。

専門のコンサルタントがあなたの疑問や質問に適切かつ丁寧にお応えいたします。あなたの人生をより良いものにするために、一歩踏み出してみませんか?