資産形成の勉強方法

資産形成の勉強方法はさまざまありますが、ここでは代表的な3つの方法を紹介します。重ねてそれぞれの特徴も紹介するため、自分に合った勉強方法を探してみましょう。

(1)ネットで情報を拾う

昨今資産形成を行う方が増えてきたこともあり、ネット上ではさまざまな情報を収集することが可能です。資産形成別の利益ができる仕組みや基礎知識などを無料で学ぶことができます。

ただしネットでは情報過多なうえに誤った内容が掲載されている場合もあります。さらに情報を掲載して投資詐欺につなげる方も多いため、情報の見極め能力が求められます。

特に利益ばかりを載せている情報は詐欺の危険性も高いため注意しなければいけません。そのため初心者の方がネットで情報を拾って勉強する際は、正しい情報でなおかつお金が発生しないものであるかチェックしておきましょう。

(2)本を読んで学ぶ

資産形成に関する本を購入して勉強するのも1つの方法です。ネットではさまざまな情報があるため、1冊の本で一から学ぶ方もいらっしゃいます。

専門家によって書かれた本も多いため、幅広い知識を身に付けることができる一方で、本によって内容が異なるうえに、自分に合う・合わないがあります。

さらに本を読んで理解したつもりになる方も多いため注意しなければいけません。そのため何度も復習したりする時間がある方におすすめの勉強方法です。

(3)専門業者から直接学ぶ

最も効率的なのは専門家から直接学ぶ方法です。資産形成のセミナーや無料相談などを利用すれば、専門家からたくさんのことを学ぶことができます。

もちろんセミナー自体が有料の場合もあるためコストはかかってしまいますが、独学で勉強して資産形成に失敗した時の損失を考慮すると、費用を支払ってでも専門家から学んだ方が早いでしょう。

とはいえ相談する専門家も見極める必要があります。昨今では投資詐欺を行う詐欺師も増えているため、大手や中小企業など、資産形成のアドバイザーとして実績がある業者を選定することが大切です。

初心者が勉強したい3つの基礎知識

では資産形成を始める際はどのような内容を勉強したらよいのでしょうか。勉強する内容はさまざまありますが、初心者の方ははじめに以下の3点の基礎知識について勉強しましょう。

(1)リスクリワード

リスクリワードとは損失額に対して得られる利益の割合を指します。資産形成では100%資金が増えるという確証はなく、損失が生まれることもたくさんあります。

そのため許容損失額(リスク)と利益目標(リワード)を決めておき、リワードが大きくなる資産形成方法を選ぶことが大切です。

例えば株式投資などは常に株価が変動しており、損失が生まれる可能性も高いです。しかしある程度長期保有していると株価が上昇して利益につながることもあります。

そのため一概に損失が出たから売却するというのではなく、許容損失額以内の株価であれば保有し、リワードを目指すことが大切です。

またリスクよりリワードの方が大きい方が資産を潤沢に増やすことができます。仮に株式投資の勝率が50%と仮定すると、リスクとリワードが同じでは増えません。しかしリワードの方を大きくすると確実に増えていくことになります。

リスクリワードは資産形成における基本事項であり、それぞれの資産形成方法別のリスクと利益率を理解しておく必要があるということです。

(2)資産形成方法

資産形成方法によって得られる利益とリスク内容はそれぞれ異なるため、事前に資産形成方法の内容や仕組みを理解しておくことが大切です。

資産形成方法は以下の通り、様々な方法があります。

・外貨預金

・債券

・株式投資

・投資信託

・新NISA

・iDeCo

・不動産投資 など

それぞれ得られる利益率も異なればリスクの内容にも違いがあるため、事前に資産形成方法の内容や仕組みを勉強しておくことが大切です。

(3)分散投資

複数の資産形成方法に分散して投資することで、損失額を最小限に抑えることができます。1つの資産形成方法だけに資金を投資してしまうと、損失が発生した時の金額も大きくなります。

しかし複数の資産形成方法に資金を分散して投資しておけば、1つの投資から損失が発生しても資金が0円になることがなくなります。

例えば以下の表の通り100万円の資金を「1つだけに投資した場合」と「分散投資」した場合の損失額は大きく異なります。

上記のように分散投資しておけば、資金が0円になることはなくなるメリットがあります。

資産形成において分散投資は基本事項であり「どの方法にいくら資金を投資するか」を決めてから資産形成を始めることになります。

勉強する前に決めておく3つの事項

資産形成の勉強をする前に以下の3つの事項を決めておきましょう。

(1)資産形成の目的

資産形成を行う目的を定めておくことで、投資方法の選定や利益の目標などの設定が明確となります。

資産形成を行う方の多くは「老後資金の蓄えにしたい」「自由に使えるお金が欲しい」「子供の学費に充てたい」などさまざまな理由を持ち合わせています。

しかし資産形成の方法によって得られる利益が異なるため、目的別に合わせた方法を選択する必要があります。

例えば老後資金の目的であれば、「新NISA」や「iDeCo」といった長期投資によって安定した利益が得られる方法がベストであると言えるでしょう。

一方短期間で利益を増やして自由に使えるお金が欲しい方は、「株式投資」などのハイリスクハイリターンな方法も選択肢の1つとなります。

上記のように資産形成の目的を明確にすれば、自分に合った方法を見つけることが可能となります。

(2)運用可能な資金額

資産形成の運用に使える資金額を決めておくことも大切です。多くの方は給与から家賃や生活費などの支出額を差し引いた余剰金で資産形成を始めます。しかし余剰金をすべて資産形成に回すと損失が出た時のダメージが大きくなってしまうでしょう。

資金的な面でなく、メンタルにも影響を及ぼしてしまうため、「貯蓄」と「資産形成に充てる金額」を分けておくことが大切です。

例えば月の余剰金が10万円と仮定した場合、貯蓄に回す資金を7万円、資産形成に回すお金を3万円と設定すれば、仮に資産形成で全損しても月に4万円は残る計算となります。

20代の方が5年間行った場合240万円の貯蓄ができるため、将来的に必要となる結婚資金などにも回すこともできるでしょう。そのため事前に資産形成に回せる資金を計算しておくことが大切です。

(3)目標の利益

資産形成をするうえで目標の利益(ゴール)を設定しておくことが大切です。ゴールの設定をしないと「いつまでに・どのような方法で・いくら積み立てするのか」を決めることが出来ないためです。

例えば20年間で2,000万円の利益を増やすというゴールを設定した場合、貯蓄であれば毎月83,333円貯めていく必要があります。

しかし毎年3%前後の利益が出る資産形成を行えば月6万円の積立金で2,000万円に到達します。あとは3%の利回りがでる投資方法を決めるだけとなるため、はじめにゴールを決めておくようにしましょう。

投資対象を絞って勉強をしよう

投資には数多くの種類があるため、全て勉強するとなると膨大な時間と労力を費やすことになります。そのため、自分に合った投資方法を見極めて勉強することが大切です。

ここでは4つのタイプの投資方法の特徴を解説するので、目的別の投資対象を選定して勉強していきましょう。

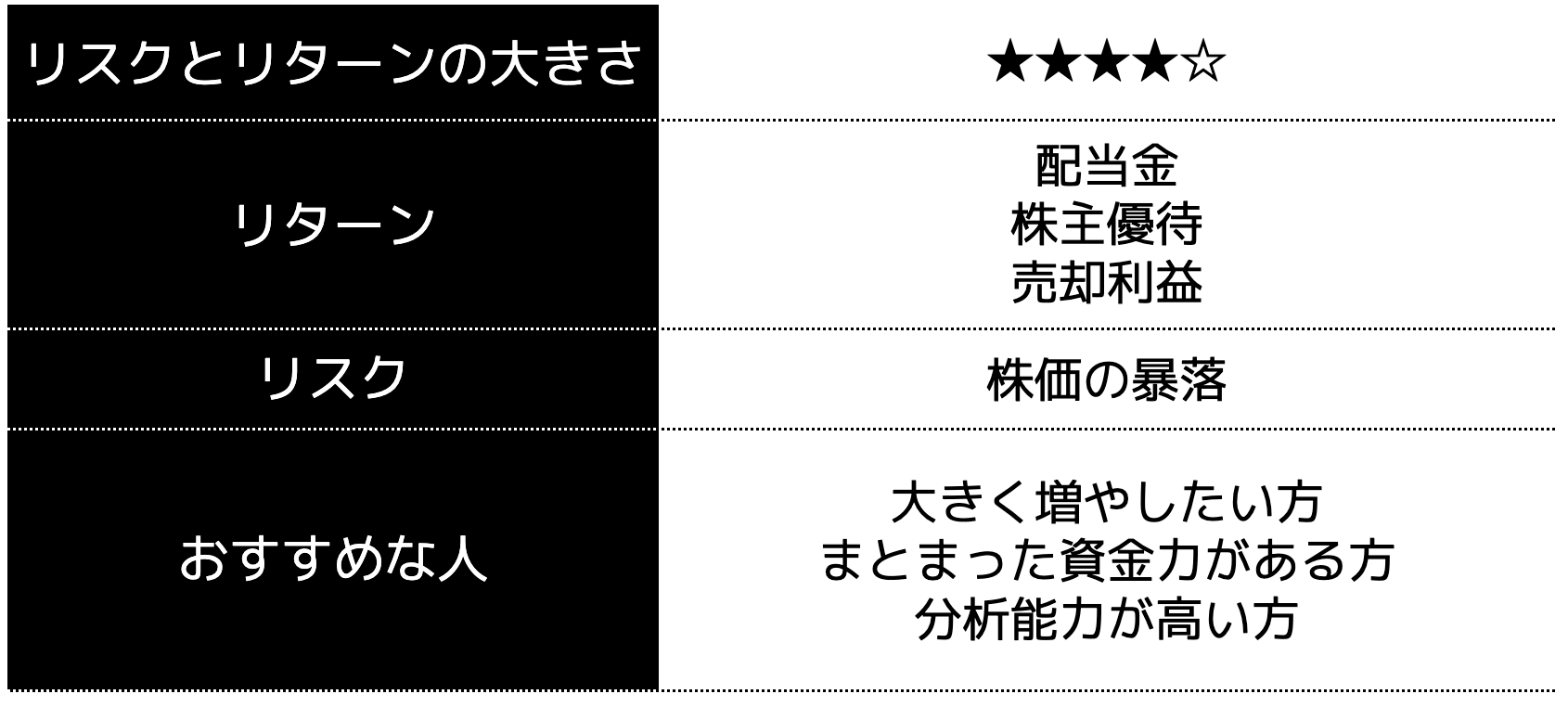

(1)多少リスクを取って利益を狙いたい場合

得られる利益が大きいものの、損失も大きくなる可能性が高い投資は以下の3つです。

2:FX

3:仮想通貨(暗号資産)

ひとつずつ紹介します。

1:株式投資

企業が発行する株を購入し、株価が高くなったタイミングで売却して利益を狙う方法です。その他にも配当金や株主優待などを得られる特徴があります。

一方で、株価は企業の経営状況や財務状況などによって大きく変動するため、株価暴落時には大きな損失が生じる可能性も高いです。

株価の値動きは大きいですが、株式投資は資金管理をすれば、リスクコントロールをすることもでき、損失を抑えることもできます。

ただし、初心者には難易度が高いため、すぐ株式投資を行うのではなく、基礎知識などを身に付けてから始めることが大切です。

経験と知識を身に付ければ、企業の分析能力も高まり、正しい銘柄に投資することもでき大きく資産を増やすこともできる投資方法です。

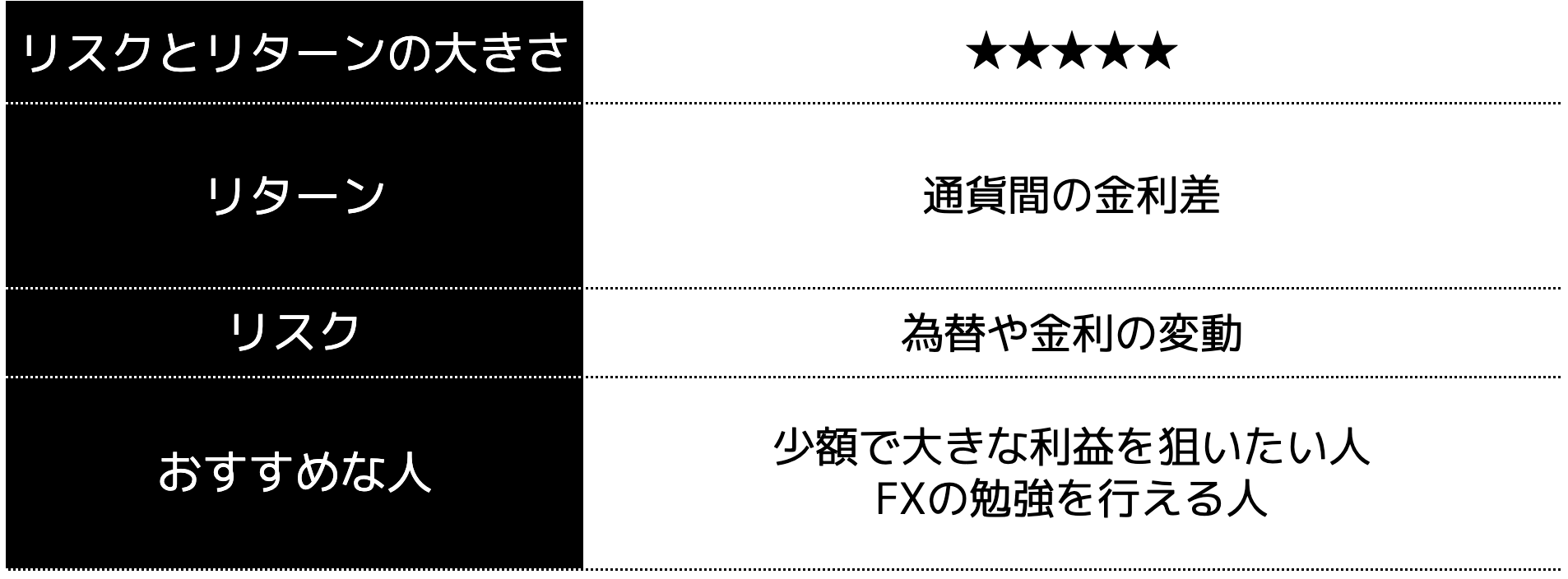

2:FX

FXとは外国の通貨に換える取引「外国為替取引」のことを指し、為替差を狙う投資方法です。

例えば、一ドル150円の時に購入し、151円になったタイミングなどで売却すれば利益となります。

FXには少ない資金でも大きな取引ができるレバレッジが採用されています。日本では最大25倍までレバレッジをかけられるため、1万円の資金で25万円の取引が可能となります。

ただし、為替の変動は日々大きいため、判断を誤ると大きな損失が生まれる投資方法です。そのため、FXで生計を立て続けられている人は非常に少なく、難易度が高い特徴があります。

しかし株式投資同様、しっかり経験と知識を身に付けて勝ち続けている人もいらっしゃいます。

安定的に勝てるまで時間がかかる投資方法と言われておりますが、しっかり勉強と検証を行うことで利益を生み出すこともできるでしょう。

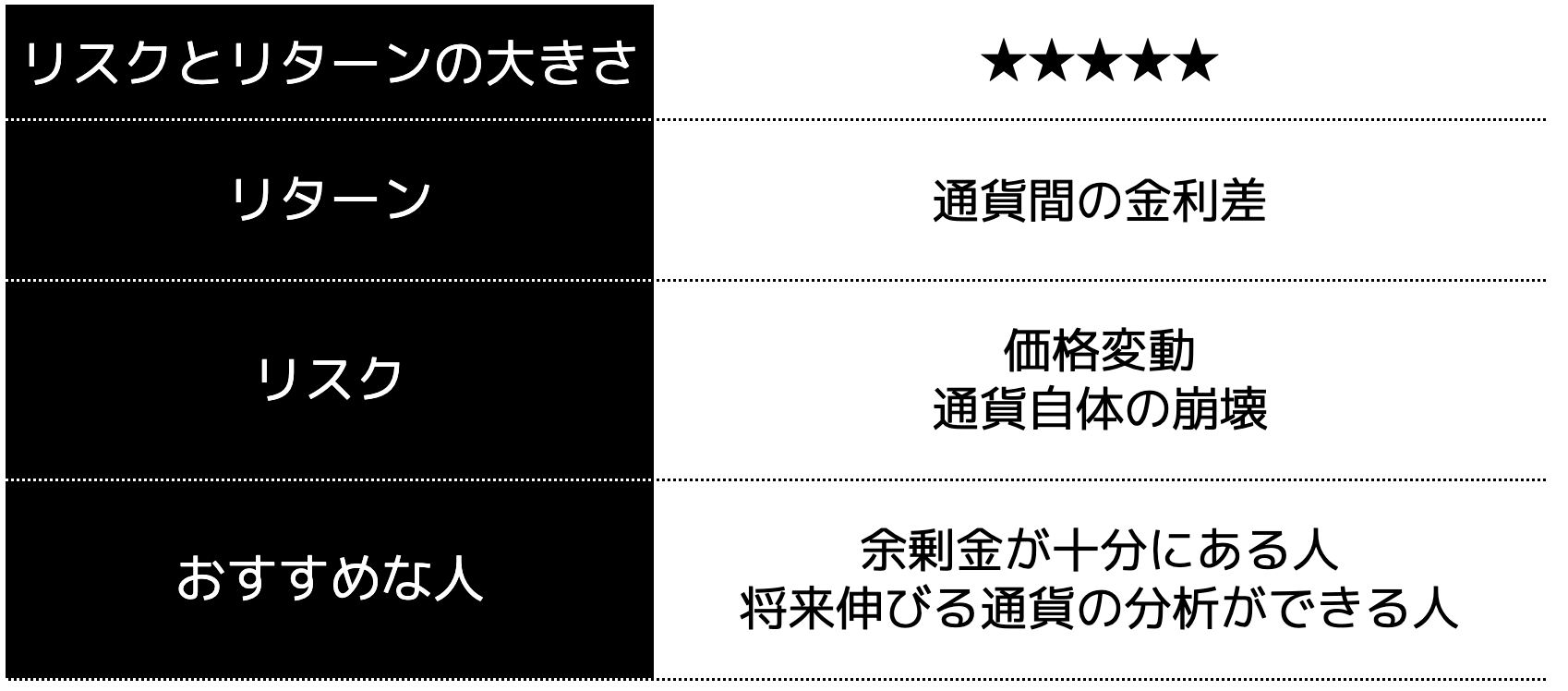

3:仮想通貨(暗号資産)

仮想通貨(暗号資産)とはデジタル通貨の一種であり、中央銀行やインターネット上で分散管理されているブロックチェーン技術による通貨のことです。

仮想通貨はユーザー同士で取引の売買を行います。株式やFX同様、安い時に購入し、高値になったタイミングで売却して利益を狙う方法です。

値動きが大きいため、リスクも高い一方で大きな利益を狙うこともできますが、仮想通貨の種類は全部で21,000種類以上あるとされており、どの通貨に投資すべきか見極めるのが難しいという特徴があります。

ただし、価格が安い通貨を見つけ、将来の成長を見越して投資される方も多く、少額投資で億万長者になる可能性もある投資方法です。

(2)安全に資産増加を狙いたい場合

ある程度リスクを抑えて資産増加を狙いたい方におすすめな投資方法は以下の3つです。

2:REIT(不動産投資信託)

3:新NISA

ひとつずつ紹介します。

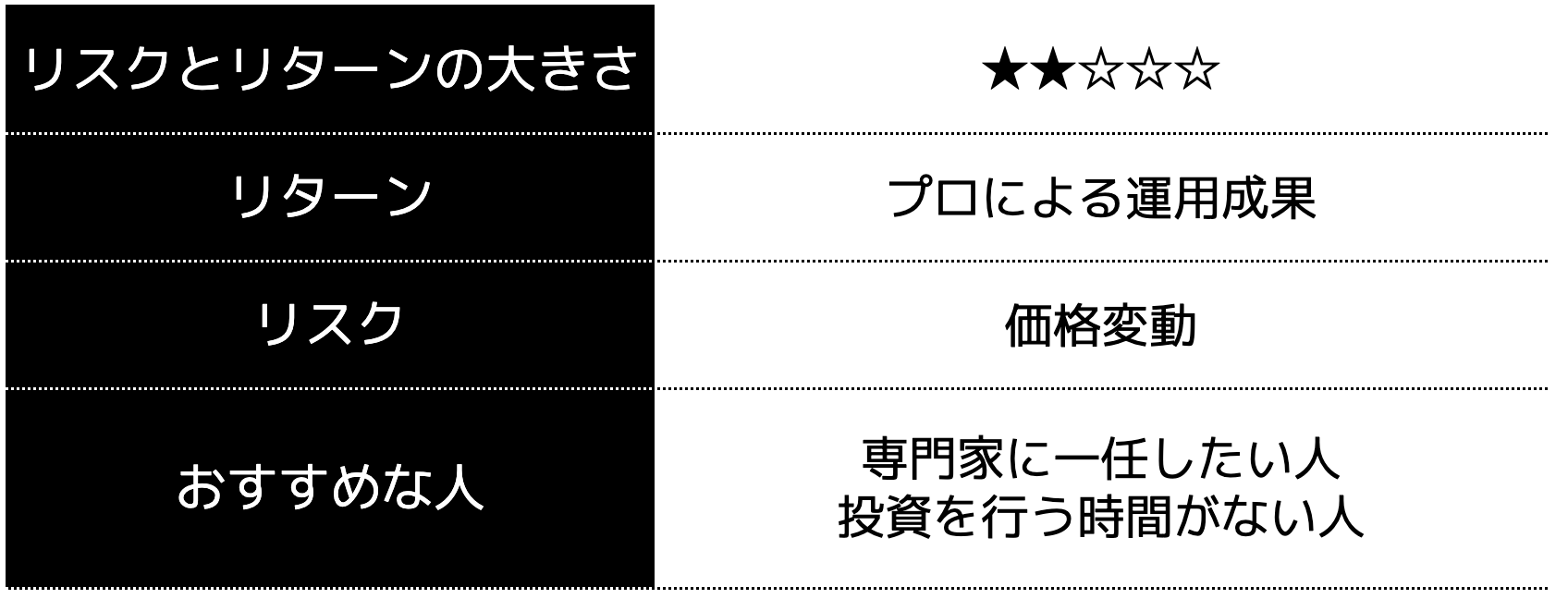

1:投資信託

投資信託とは、不特定多数の投資家から資金を集め、株式や債券などへ投資し、得られる利益を投資家へ分配する方法です。ファンドが運用してくれるため、投資初心者におすすめです。

一方で、経済情勢などによって運用が左右されるうえ、元本が保証されているものでもありません。しかし初心者の方が運用するより、ファンドなどの専門家に一任した方がリスクが低くなるため、人気のある投資方法です。

とはいえ、ファンド選びや資金配分などの知識が求められる投資方法でもあります。

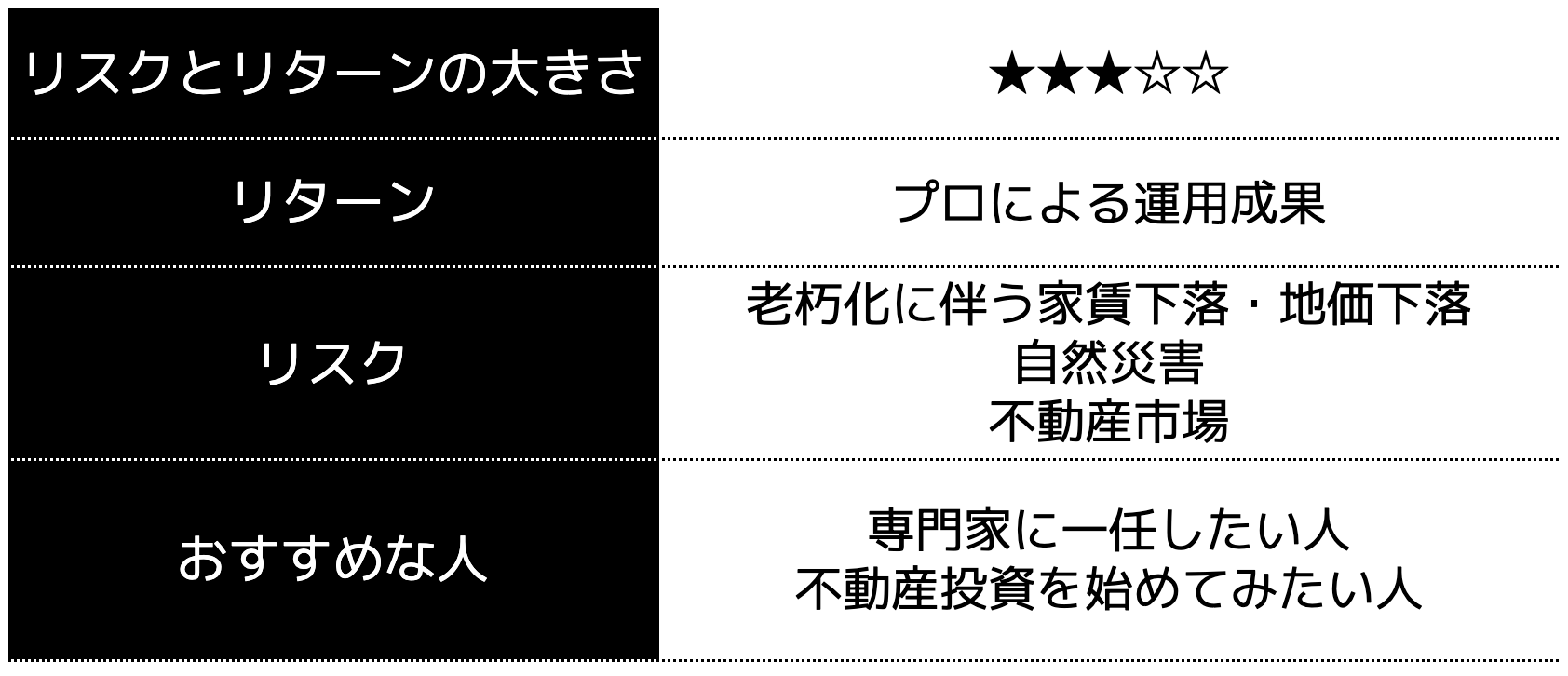

2:REIT(不動産投資信託)

REIT(不動産投資信託)とは、投資信託のように投資家から集めた資金を「不動産投資法人」という不動産運用のプロが不動産投資を行い、得られる家賃収入や売却利益が投資家へ還元される方法です。

投資信託は金融商品が投資対象ですが、REITでは賃貸住宅やオフィスビル、商業施設、ホテルなどの現物不動産や信託銀行に管理運用を託した不動産が生む利益を受け取る権利(不動産信託受益権)です。

現物不動産は数百万円〜数千万円の投資額が必要となりますが、REITは10万円や100万円から始めることができ、安定した配当収入や高い利回りが期待できることから人気の高い投資方法となっています。

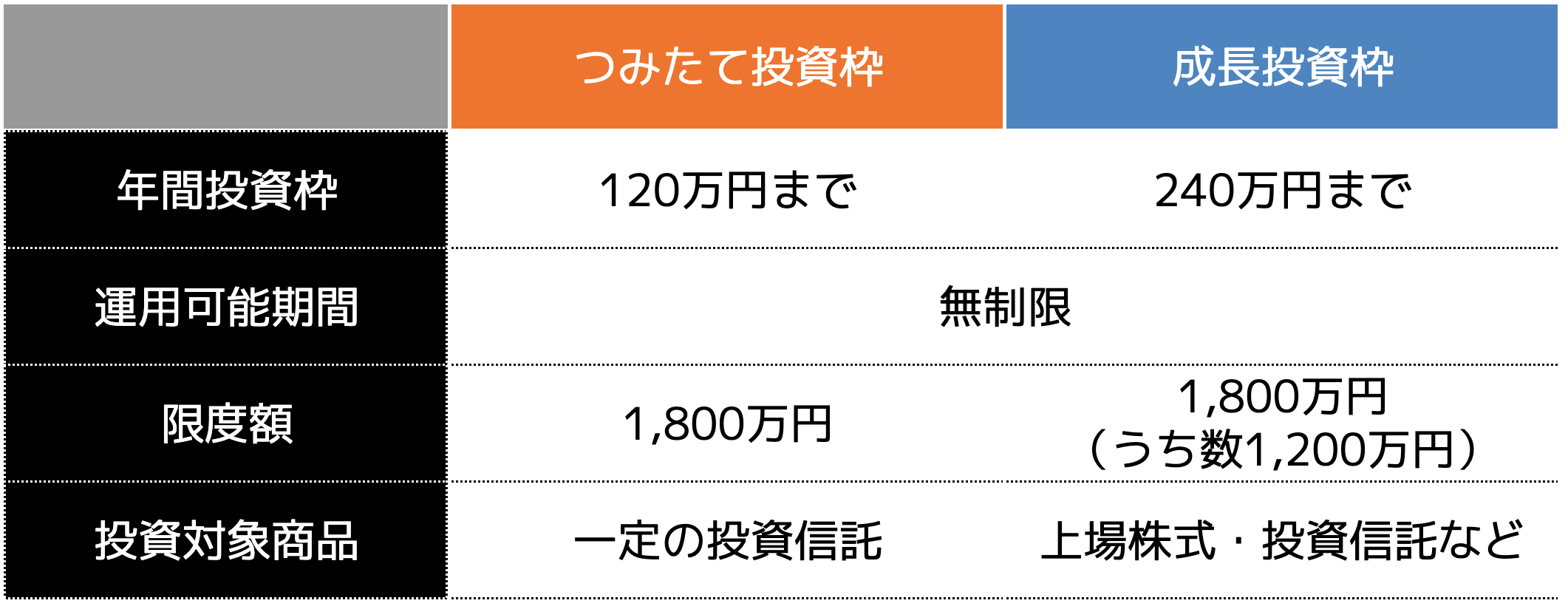

3:新NISA

新NISAとは、毎月積立投資をする際に利用できる少額投資非課税制度のことです。本来投資で得た利益に対しては、20.315%の税率をかけた税金を支払わなければいけませんが、新NISAは課税されることがありません。

新NISAは毎月一定額分の金融商品を自動的に買い続け、利益を増やしていく方法であり、20年間国内外の株式や債券に分散投資した場合、理論上元本割れすることがないと、金融庁の「つみたてNISAについて」で公表しています。

もちろん定期的な投資先の見直しは必要となりますが、比較的リスクが低い投資方法としても人気が高いです。

新NISAでは「つみたて投資枠」と「成長投資枠」の2種類に分類され、それぞれ年間に運用できる金額や投資対象商品が以下の表の通り異なります。

もちろん併用することも可能であるため、自身の所得に合わせた運用ができる投資方法としても注目を浴びています。

(3)節税しながら将来のための資産形成をしたい場合

節税しながら将来のための資産形成をしたい方におすすめな投資方法は以下の2つです。

2:iDeCo

ひとつずつ紹介します。

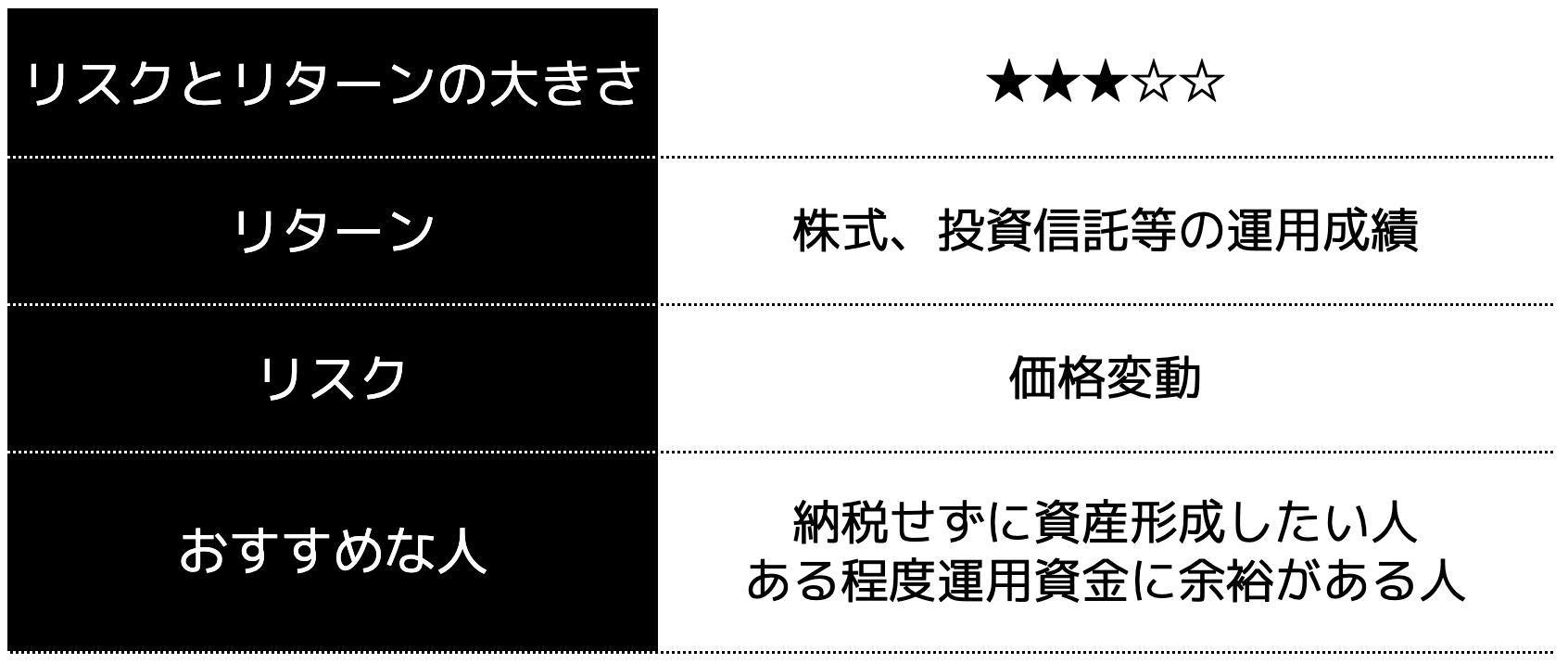

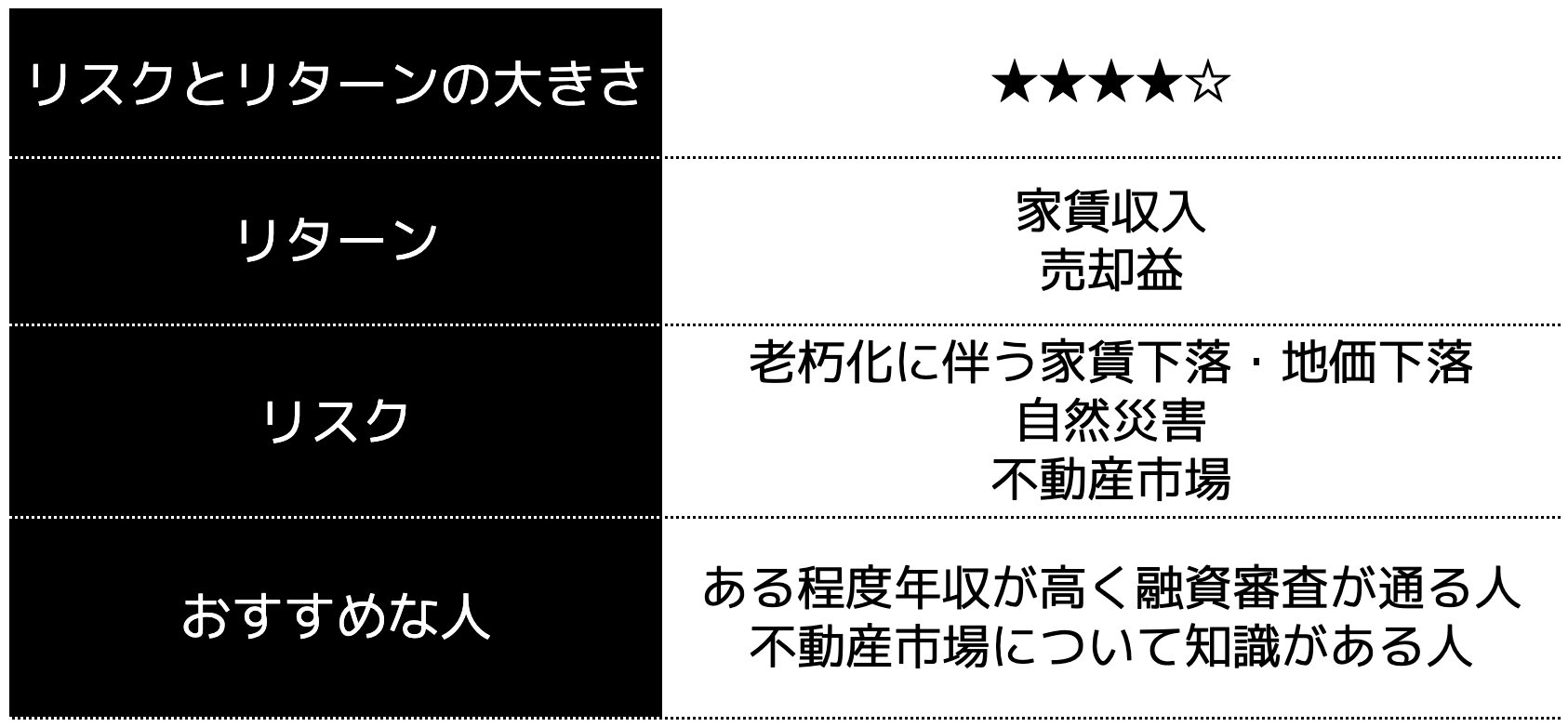

1:不動産投資

不動産投資は、家賃収入や売却によって収益を得る投資方法です。

アパートやマンションなどは経費計上できる項目も多いため、所得が赤字になれば、他の黒字所得と合算できる損益通算ができ、所得税や住民税の節税に繋がります。

例えば会社員の方の所得が400万円、不動産投資の所得が-100万円の場合、300万円に対して所得税が課せられるということです。

そのうえ入居者がいれば安定的な収入が得られるため、投資額は大きいものの比較的リスクが低い投資方法です。

しかし短期間で売買すると多額の譲渡所得税が課せられる可能性も高いうえ、投資額も大きいため金融機関の融資審査をクリアしなければいけません。

そのためある程度の収入や、物件の立地、投資額と収益のバランスなどを考慮して投資する必要があります。

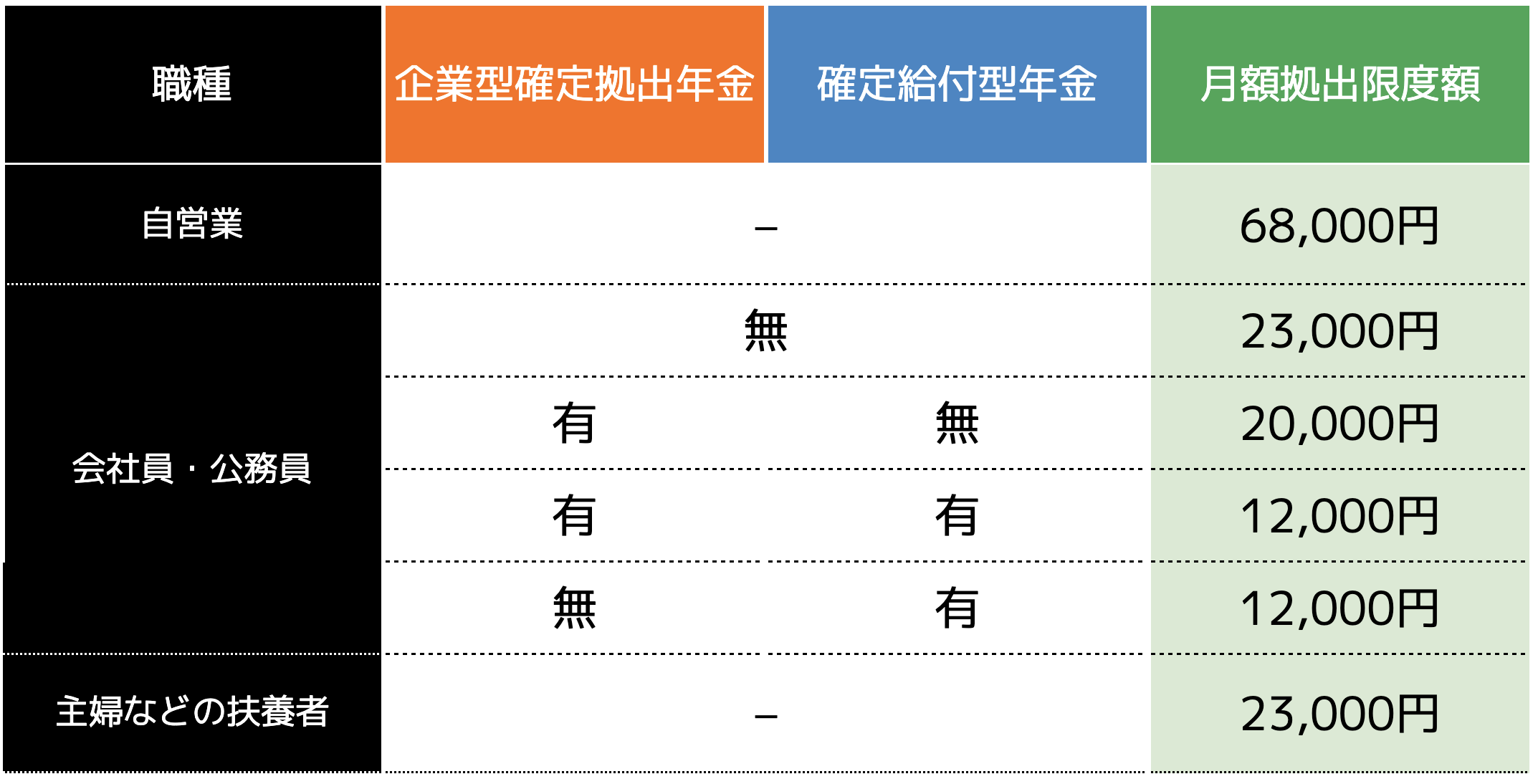

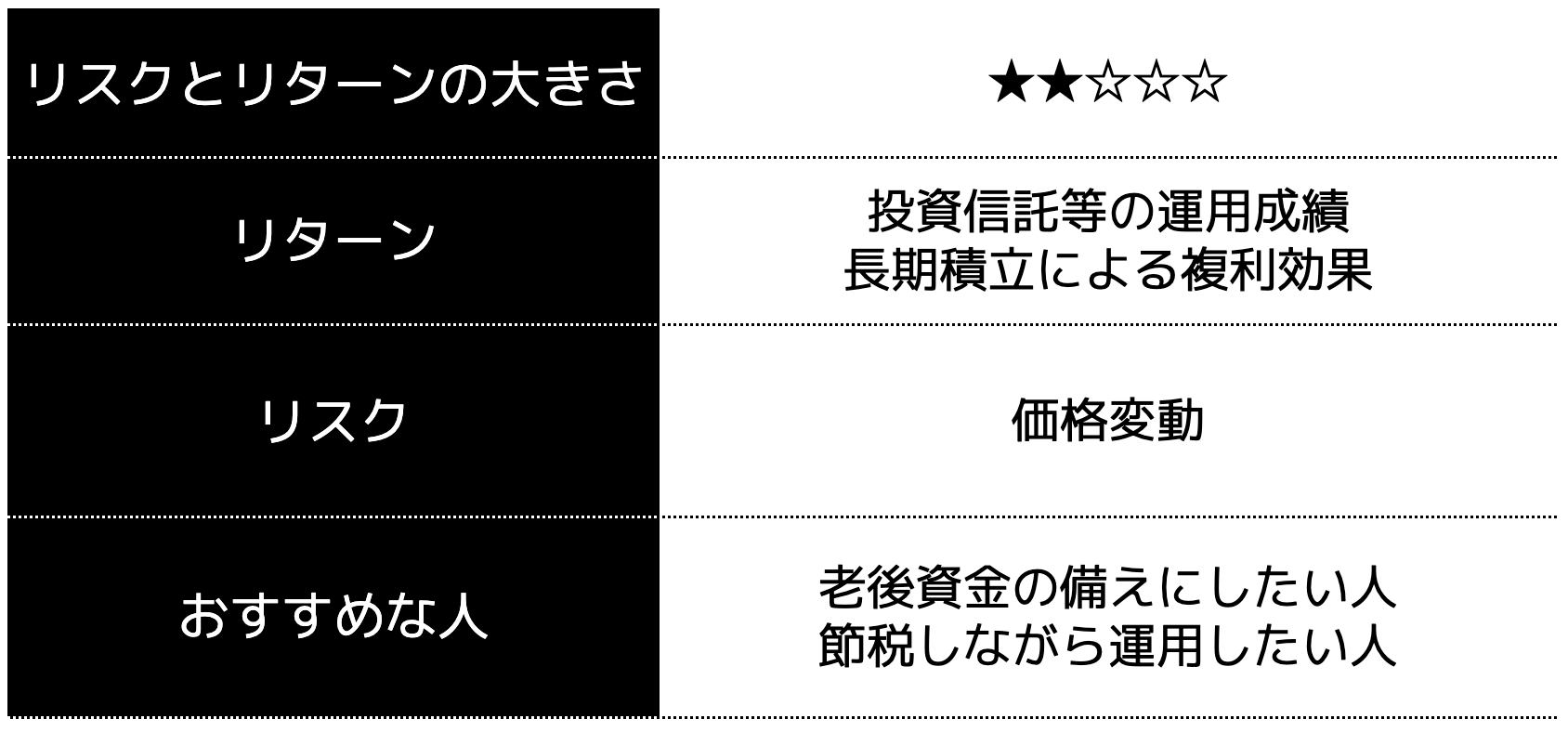

2:iDeCo

iDeCoとは個人型確定拠出年金のことを指します。私的年金制度の一つであり、老後資金の備えとして運用している方が多いです。

月々5,000円から始めることができ、上限額は職業や勤め先の年金制度によって以下の表の通り設けられております。

iDeCoでの運用利益は、新NISA同様非課税となるうえ、毎月の掛金は全額所得控除できるため、節税しながら運用できる資産形成方法です。

ただし、原則60歳までは引き出すことができないため、老後資金目的で始めたい方に向いています。

(4)元本割れのリスクを抑えて堅実にお金を貯めたい場合

元本割れのリスクを抑えて堅実にお金を貯めたい方におすすめな投資方法は以下の2つです。

2:生命保険

ひとつずつ紹介します。

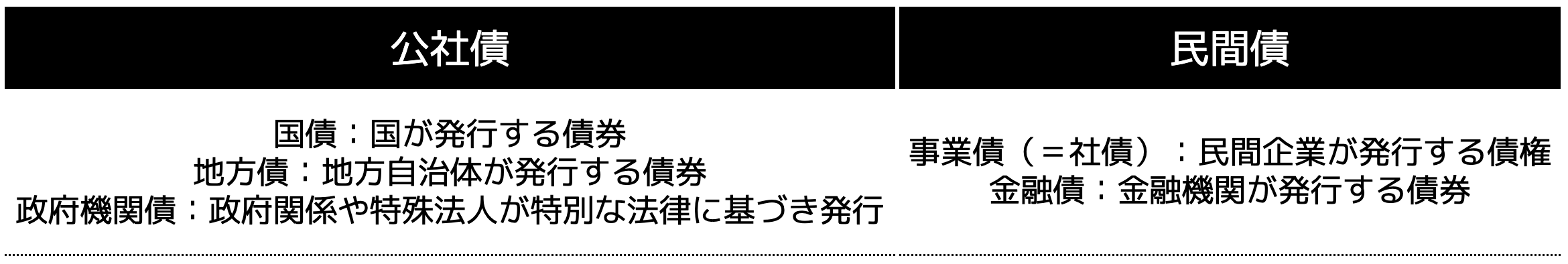

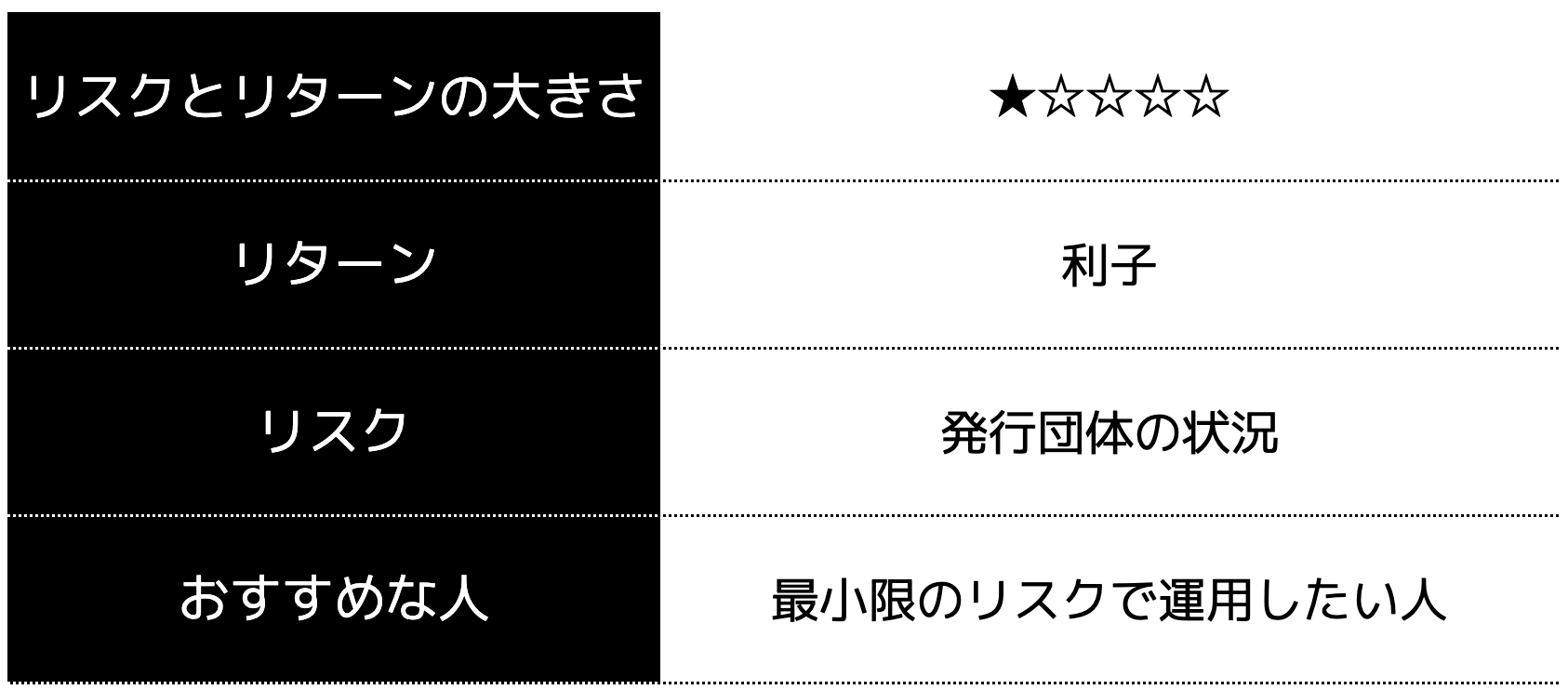

1:債券

国や自治体、企業が発行する債券を購入し、資金を貸し出すことで利子収入を得る投資方法です。

債券は日本国内で発行する「国内債券」と海外の企業や政府が発行する「外国債券」の2種類に分かれます。

国内債券は「公社債」と「民間債」あり、以下の表の通り分類されます。

公社債は国や地方自治体が発行する債券を指し、信用力が高い特徴がありますが、一方民間債は公社債と比較すると信用力は低下するものの、利回りが高く収益性が良い特徴があります。

双方の債券へうまく投資すれば、損失リスクを抑えて投資することができますが、利率自体は高いとは言えないため、大きな収益は見込みにくい資産形成方法です。

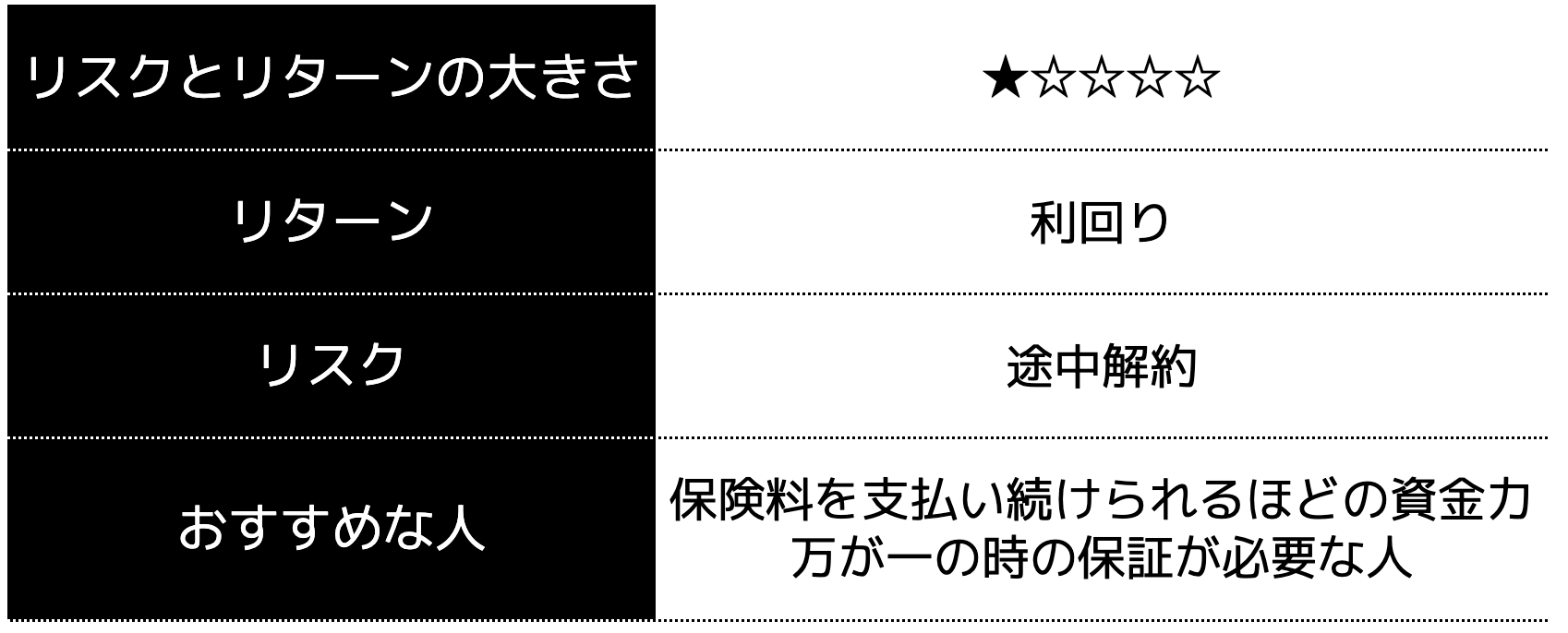

2:生命保険

生命保険は万が一があった時の備えですが、『変額保険』『外貨建て保険』など投資性の高い保険に加入すれば、満期時に総支払い保険料より高い返戻金を受け取ることができます。

もちろん他の資産形成方法と比較すると得られる利益は少ないですが、生命保険としての効果も得られるため、安心度の高い資産形成の一つです。

ただし、短期間で解約すると、元本割れのリスクが伴うため、10年や15年などの長期運用が必須です。毎月しっかり保険料を支払える人に向いています。

資産形成の勉強を始める際の注意点

資産形成の勉強をする前に決めておく事項を紹介しましたが、注意点もあります。特に初心者の方が意識しなければいけない3つの注意点を紹介します。

(1)成功者の考えを鵜呑みにしない

資産形成を勉強する際は、成功者の考えを鵜吞みにしないことが大切です。資産形成の方法は成功者が100人いれば100通りの組み合わせがあります。誰でも必ず利益が増えるわけではなく、自分に合った資産形成の方法を見つける必要があります。

特に資産形成初心者の方は成功例を真似しようと考える方も多いです。しかし「成功者の真似をしてみたものの利益が増えない」「損失が出た時に資金が耐えられなかった」というケースも少なくありません。

成功者は過去に数多くの失敗を繰り返し、さまざまな経験を得て今の資産を積み上げており、自分に合った方法を見つけるのに何年もかかったという方もたくさんいらっしゃいます。

例えば会社員の方は新NISAや投資信託など、ほったらかしでも増える資産形成がおすすめです。しかし成功者が株式投資など日中にチャートを見て売買を繰り返して資産を積み上げているのであれば、自分に合っているとは言い切れません。

そのため成功者の方法が自分に合っているかは別の話です。すべて考えを鵜呑みにするのではなく、参考になる点を見極めてから自分の知恵に取り入れるようにすることが大切です。

(2)ネット詐欺に遭う可能性もある

近年では投資詐欺やネット詐欺などが多発しており、資金が無くなる可能性も高いため、注意して学ばなければいけません。

特にネットで勉強する際は「利益ばかりを載せてLINEへ誘導して資金を盗む人」や「金融庁の認可を得ていない証券会社に入金させて資金を奪う人」などの詐欺が多いです。

さらに成功実績がないのにもかからず、成功者のフリをセミナーに勧誘し多額の入会金を請求する方などもいらっしゃいます。

そのため詐欺業者であるかを見極める能力が必要です。しかしそもそも独学で勉強するのではなく、しっかりした専門業者に相談しておけば詐欺に合う可能性も低くなるでしょう。

(3)正しい専門家から学ぶこと

資産形成の勉強は入口を間違えてしまうと誤った知識を身に付けてしまうため、正しい専門家から学ぶことが大切です。資産形成は独学で学ぶのは非常に難易度が高く、間違えた知識を身に付けてしまう方も多いです。

しかし専門家であれば、資産形成の基礎を一から理解することができ、正しい運用ができるようになります。

とはいえ専門家もたくさんいて、先程のように詐欺を行う会社も多数存在します。そのため以下の通り詐欺手法などを把握しておくことも大切です。

・簡単に増やせるなどと誘惑してくる

・「元本が保証されています」と嘘のアピールをしてくる

・公的機関を名乗ってくる

・利益が増えた履歴ばかりを見せてくる

詐欺業者は初心者に対して魅力的な言葉で誘惑してくることが多いため注意しましょう。

また専門家に依頼した場合は費用が発生してしまいますが、誤った知識で資産形成を始めてしまい、損失が発生した時のことを考慮すると決して高い費用ではないでしょう。

ココザスでは「これから資産形成を始めたい」という方に向けて定期的なセミナーを実施したり、マンツーマンで資産形成のサポートを行っております。

資産形成の勉強を始めてみたいという方は、ぜひ一度ココザスへご相談ください。

まとめ

資産形成の勉強方法を3つ紹介しましたが、おすすめなのは「専門業者から直接学ぶ」方法です。独学で誤った知識を身に付けたまま資産形成を始めてしまうと、大きな損失が生まれるかもしれません。

ココザスではお客様が一から資産形成を理解できるようなプランやセミナーなどを開催しております。ぜひ一度お越しいただき、正しい資産形成方法を身に付けるようにしましょう。