金融所得課税が30%に引き上げられる?噂の内容

社長、 去年もちらっと話題には出ていましたが、そろそろ本格的に取り上げるタイミングかなと思いまして。

金融所得、いわゆる投資で得た利益にかかる税金が、20%から30%に上がるんじゃないか、という話が前から出ていますよね。

これって実際のところ、本当に上がる可能性はあるんでしょうか。

この記事を読んでいる方にとっては、かなり影響が大きい話だと思うんですよね。

というのも、株式投資で資産を築いた方が、ここ最近すごく増えているじゃないですか。

ここ10数年、株価はずっと右肩上がりで、その恩恵を受けて、いわゆるサラリーマンだけど「億り人」みたいな方が相当増えましたよね。

昔だと、億り人って本当にすごい存在でしたよね。

そうですね。

最近、うちのお客様とやり取りしていても、「普通のサラリーマン」と言うと語弊があるかもしれませんが、平均年収くらいの方が、資産1億円を持っているケースもあります。で、そのほとんどが株式なんですよ。

へえ、そうなんですね。

株式の税率ってどうなっているかというと、20.315%の申告分離課税です。

なので、資産をたくさん持っている富裕層の方々と、一般の方を比べたときに、税負担のあり方をめぐる議論がずっとあるという議論がずっとあるわけです。

軍資金をたくさん持っていれば、そのお金に働いてもらって得た利益が、20.315%で済む。

一方で、労働収入ではなく、金融収入でどんどんお金持ちになっていける。

これって不公平だよねってずっと言われていました。

富裕層であっても、 一般の方と税率が同じということですよね。

そうです。それで、2024年の年末ぐらいに国民民主党が打ち出したのが、「金融所得課税を30%にしたほうが良いんじゃないか」という話でした。

▼動画で確認したい方はこちら

金融所得課税30%案は「国民民主党の提案段階」にすぎない

当時、結構な反発の声もありましたよね。

日本株が今すごく注目されていて、4万5,000円近くまで行った理由の1つとして、やっぱり「労働で稼ぐよりも金融所得のほうが税率が低い」という点が大きいと思うんですよ。

労働所得って、最大で55%取られるわけじゃないですか。

でも金融所得は、お金持ちであろうが、そうでなかろうが、一律で20.315%です。

そこを引き上げよう、という話が出て、SNSでもかなり騒がれていましたよね。

見方としては、富裕層からもっと税金を取ろう、という考え方なんですかね。

そうですね。 実際、動いているお金、利益確定している金額って、相当大きいわけじゃないですか。

我々からすると、ちょっとイメージしづらい世界ですが、例えば、ものすごくお金を持っている人が100億円運用しましたと。

その結果、120億円で売却できました。

20億円の利益、金融所得が出ました。

税率が約20%だと、4億円を税金として納めて、手元には16億円が残る。

相当な金額ではありますけど、16億円が残るわけです。

しかも、元手の100億円もある。

つまり、116億円でまた運用をスタートできて、さらにお金を増やしていく。

経済が順調に回っていると、こういうことが続くわけですよね。

ここを30%に上げることで、日本全体で見れば、何兆円単位で税収が増える、という見方もあるわけです。

それって、富裕層じゃない人も、20%から30%になるんですか。

細かくネットの情報を全部洗ったわけではないですが、前に話が出たときは「一律で上げましょう」という内容だったと思います。

じゃあ、富裕層だけがきつくなる、という話ではなくて、もう全員に関わってくるんですね。

そういうことです。

なので、お金持ちからしたら、これはもう明確な増税ですし、年収が低めの方からすると、正直、所得税もだいたい20%前後なわけですよね。

それが、金融所得も同じように20%だったのが、単純に30%になる。

つまり、投資に対する心理的なハードルは、確実に上がると思います。

金融所得税は「元に戻っただけ」の側面もある

正直、誰にとってもプラスはないですよね。こういう金融所得の増税みたいな話って、過去にもあったんですか。

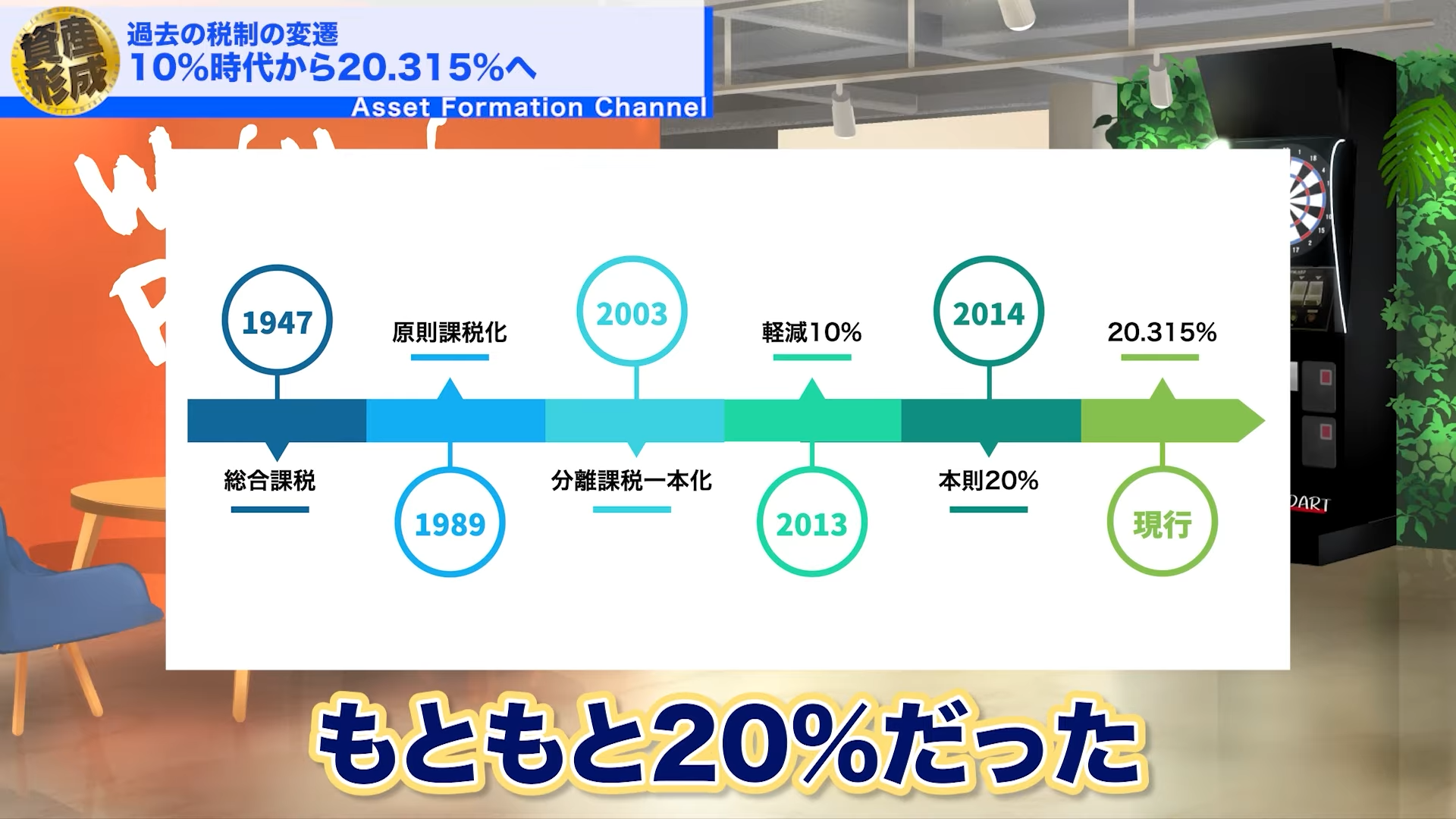

みんな忘れているかもしれませんけど、金融所得税って、少し前までは10%だったんです。

え、そうなんですか。全然覚えてないです。

今は20%で、株式投資は税金の観点から見ると効率が良い、と言われていますよね。

でも、それは20%だからそう言われているわけです。

2003年から2013年までは、いわゆる優遇税制があって、景気刺激策として、株価を上げようという狙いがありました。

そのときは軽減税率で10%だったんです。

つまり、当時は実質10%で運用できていた、ということですね。

そうです。 私が株式投資を始めたのが、ちょうどリーマンショックの頃で、2008年ぐらいなんですけど、 そういえば最初の頃は、ずっと10%だったな、って今ふと思い出しました。

じゃあ、10%から20%に戻ったのが、2014年から、という感じですか。

そうですね。軽減税率がなくなって、元に戻った、という形です。

ということは、その前はずっと20%だった、ということですか。

元々そうなんですよ。

平成の頭ぐらい、1990年頃から、ずっと20%で来ていました。

バブル崩壊やITバブル崩壊の後、景気がかなり低迷していた時期に、景気対策として軽減税率の10%が導入されて、20%が10%に下がった。

その後、また20%に戻った、という流れです。

さらに言うと、平成の頭より前、昭和の時代はどうだったかというと、申告分離課税ではなく、基本的に総合課税でした。

ということは、給与所得と合算される、ということですか。

そうですね。 人によって負担率はかなり変わりますが、すごくお金を持っている人だと、最大で55%に達してしまう可能性がある税制だったんです。

だから、はっきり言って、超不利だった。

そこから20%になり、10%になり、また20%になり、今、30%になるかどうか、という話をしている、という流れですね。

金融所得課税が30%になると「株式売却・配当への影響は極めて大きい」

ちなみに、30%に上がるっていうのは、もう決まっている話ではないんですよね。

決まっていません。確定事項ではないです。

国民民主党がそういう提案をしている、という段階の話です。

反発も相当大きいですし、株価にダイレクトに影響する話なので、簡単に決められることではないと思います。

ただ、先ほども話したとおり、労働所得よりも金融所得のほうが有利なのはどうなんだ、という議論は、もうずっとあります。

それを是正するために、一律で引き上げたらどうなのか、という話が出てきている、という状況ですね。

仮にですよ。もし来年でも、再来年でも、金融所得税が30%になります、となった場合、どんな影響が出ると思いますか。

正直、株式の売却益や配当が、そのまま影響を受けますよね。

20%が30%って聞くと、10%上がるだけ、と思うかもしれませんが、税率で言えば1.5倍ですから、支払う税額のインパクトは絶大です。

金融所得課税が上がるほど「NISAの重要性はさらに高まる」

今、ふと思ったんですけど、みんなNISAを使うようになるんじゃないですか。逆に、NISA以外やらなくなる、みたいな。

良い着眼点ですね。NISA制度を使えば非課税ですから、そのとおりです。

ただし、NISAには上限がありますよね。

年間360万円、トータルで1,800万円まで。

その枠の中なら、20%でも30%でも関係ない、ということですよね。

そうです。ただ、その枠を超えて出た利益については、しっかり30%取られる、という話になります。

そう考えると、今回の金融所得課税の引き上げは、誰を狙っているのかというと、明らかにお金持ちですよね。

だから、我々いわゆる庶民にとっては、正直そこまで関係のない話で、「じゃあNISAを使えば良いじゃん」という話になるわけです。

そういう意味で言うと、NISAが浸透していく過程の中で、国は増税するかもしれませんね。

金融所得課税の引き上げは「富裕層の海外流出リスク」を伴う

一般の方はNISA、それ以外の部分は20%から30%、という形になると、完全にお金持ちへの増税、ということになりますね。

そうですね。

元々言われていた、「お金持ちからもう少し税金を取るべきじゃないか」という議論に対しては、一定のインパクトはあると思います。

ただ、問題はその影響ですよね。

仮に、細川さんが大金持ちだとします。

その細川さんを狙い撃ちするような税制変更があったとしたら、毎年、金融所得が何十億円単位で出ているとしますよね。

すごいですね。そこから30%引かれる、ということですよね。

去年は2億円の納税で済んでいたのが、今年は3億円取られます。そのとき、どう思いますか。

それだけもらえていれば、まあ良いかな、って思うかもしれませんね。

そうなると、国は「じゃあいけるな」と思って、この変更を実行する可能性はありますよね。

ただ一方で、「そんなことされるなら、日本を出る」という選択ができる人もいるわけです。

日本を捨てて、他の国に行く。

国籍や永住権を取りに行く。

例えば、シンガポールやドバイに行く、という人もいますよね。

著名人の方とかでも、よく聞きますよね。

ニュージーランドに行くとか、いろんなスキームがありますよね。

そういう選択をする人が増えると、結局、本末転倒で、日本の税収は増えない。

しかも株価にはネガティブな影響が出て、政治は叩かれる。

そう考えると、いろんな観点から慎重に考えなきゃいけない話なんですよ。

正直、2026年にいきなりドンとやったら、株価へのネガティブインパクトは相当大きいと思います。

実際、すぐに実行するのは難しそうですね。

なので、これは今後もしっかり注視していかなきゃいけない問題だと思います。

起業家・株主にとって金融所得課税30%は「出口戦略に直撃する」

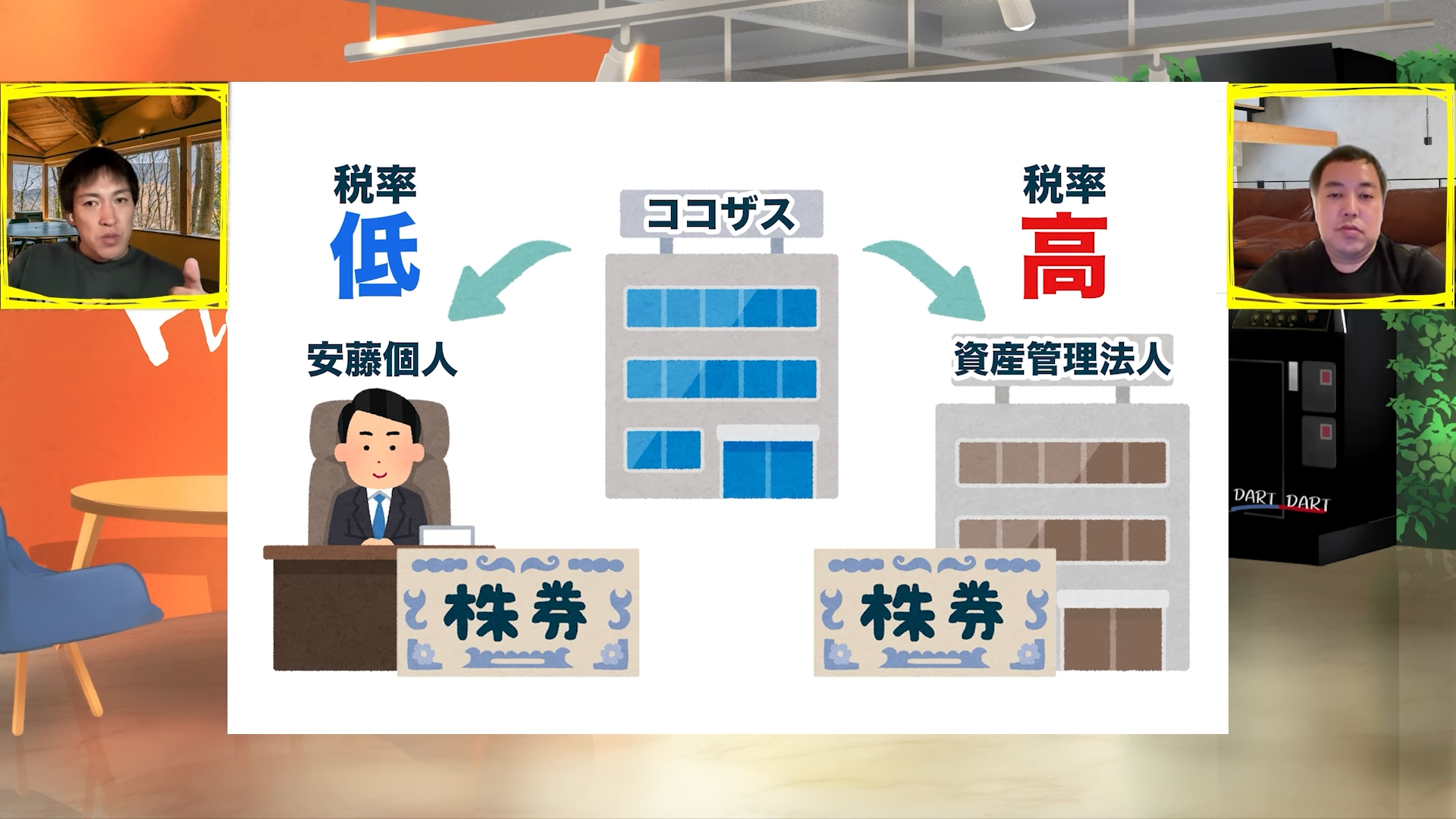

社長、今ふと思ったんですけど、社長って、ココザス株式会社の、いわば株主でもあるわけじゃないですか。

はい。

今後、ココザスが上場したり、会社をバイアウトしたり、というタイミングになったとき、その頃には、金融所得税が30%、40%になっている可能性もありますよね。

ああ、そう言われると、確かにインパクトはかなり大きいですね。

社長ご自身にも、結構影響あるんじゃないですか。

ありますね。

私の一番の資産形成は、本業であるココザスの株なんです。

このココザス株に対して課税されるとなると、正直、なかなか厳しいです。

ですよね。

これまでって、個人名義で持っている株は税率がすごく低い、という話だったんですよ。

20%ですよね。

そうです。一方で、役員報酬って、上げられないんですよね。税金が増えるだけなので。

年収が上がるほど、ということですか。

そうです。給与を上げれば上げるほど、払う税金がどんどん増えていくので、すごくもったいなさがあるんです。

なので私は、生活できる最低限ぐらいしかもらっていません。

その代わり、会社の価値、つまり株価を上げにいっている、という考え方です。

例えば、会社の価値が100億円になりましたと。ゼロから作った会社なので、100億円になりました。

それをファンドにバンと売却した場合、これまでなら、20億円税金を払って、80億円が手元に残る、という話でした。

これが、30%になると、30億円払って、70億円になるわけです。

10億円も変わるんですね。

そうなんです。で、ここで問題になってくるのが、個人と法人の違いです。

個人で株を持つ場合は税率が低い。

一方で、資産管理法人、いわゆる法人で株を持つ場合は、法人税になります。

法人税の実効税率は、だいたい33〜35%ぐらいです。

今の制度だと、個人で持っているほうが圧倒的に有利なんですね。

ただ、上場後に配当を受け取ることを考えると、資産管理会社を作っておく意味が出てきます。

場合によっては、配当がほぼ非課税になるケースもあるんです。

例えば、孫正義さんクラスになると、年間100億円規模の配当収入があると言われていますが、 確か対策をしていない部分については、総合課税になって、50億円以上税金を払っているはずです。

もし私が同じレベルに行けたと仮定した場合、私の資産管理会社への配当は、グループ内課税などが適用されて、現行ルールでいけば、ほぼお金を残せる設計になります。

それを見越して、株の多くを法人で持たせている、という状況です。

売却よりも、配当を意識している、ということなんですね。

配当もゼロではないですが、正直、売却前提では考えていません。会社を伸ばしていきたい、というのが一番です。

将来的に会社が大きくなって、配当収入を得られたら良いな、というのと、相続まで考えたときに、その法人を相続する、という設計にしています。

比率の詳細は言えませんが、管理会社にはそれなりの株式を持たせています。

仮に上場後、生活のために一部売却するとなった場合は、個人で持っている株を売ろうと考えていました。

ただ、これが30%になると、個人の30%と、法人の実効税率33〜35%で、あまり差がなくなってくるんですよね。

そうなると、起業家が会社を作る段階で、最初から資産管理会社を作っておく、という動きが増えると思います。

昔は、会社を作って、3年ぐらいで売却して、役員報酬はほとんど取らず、会社の価値だけを高めて、1億円、2億円を手にして次のチャレンジをする、という生き方が流行っていました。

ただ、税率が30%になってくると、そこにも影響が出てくると思います。

なので、私自身もこの話はすごく気になっていますし、正直、30%にはなってほしくないな、と思っています。

それは、みんな思いますよね。

税率が上がっても「投資をやめる理由にはならない」

じゃあ、我々はどうすれば良いのか、というと、まずはNISA枠をしっかり使いましょう、という話になります。

税率が変わるから株をやめよう、という話ではありません。

今議論しているのは、利益が出た後に、そこから払う税金の話です。

何もしていない人は、まず資産を増やさないと、話になりません。

仮に税率が50%になったとしても、やっていない人はゼロのままです。

投資して100増えて、50取られても50は残るので、やらないより圧倒的に良いですよね。

確かにそうですね。

なので、仮に引き上げられたとしても、気にせず投資は続けるべきですし、NISAの非課税枠は、最大限使っていくべきだと思います。

多くの読者にとっては、正直そこまで関係ない話だと思います。

枠内でやっていれば問題ない、ということですね。

そうですね。 株式運用について言えば、過去10年は、正直、誰がやっても資産が増える環境でした。

ただ、これから先のマーケットはどうなるか分かりません。

全部自分でやるのも良いですが、プロに相談しながら進めるのも1つだと思います。

私自身、IFA、金融アドバイザーに一部お願いしています。

ネット証券で自分で運用する部分もあれば、IFA口座を使う部分もある。

そういう意味での分散も、ありだと思います。

社長がお願いしているIFAさん、教えてもらえるんですか。

ご相談いただければ、紹介します。税制も含めて、個人でやるのか、法人でやるのか、 そういったところも含めてアドバイスできますので、よければお気軽にご連絡ください。

このテーマはかなり重要なので、政治的な動きがあったら、また記事に残しましょう。

多くの方にとってインパクトはありますが、税率がどうなったとしても、10%が20%になっても、みんな株をやってきましたよね。

20%が30%になったとしても、一時的に落ち込むことはあっても、経済全体は伸びていくと思います。

数字だけを見るのではなく、今のマーケットがどういう状況なのか、総合的に考えて、資産配分を決めていければ良いと思います。

今日は、「金融所得課税が引き上がるかもしれない」というテーマでお届けしました。 また別の記事でお会いしましょう。ありがとうございました。