高所得者における節税の重要性

はじめに、高所得者における節税対策の重要性について解説をしていきます。

(2)児童手当や各種手当の受給制限の可能性がある

(3)生活レベルが高まることで出費が増える

(1)所得の最大55%が税金として徴収される

我々の収入に対して、所得税及び住民税が課せられることは知られております。

その中でも、所得税は累進課税であり、課税所得金額が大きくなるほど税率も高くなります。

そして、所得税と住民税の税率は最大55%であり、所得に対して半分近くが税金として引かれることで手元に残らなくなります。

つまり、高所得者であるほど税負担が高くなると言えます。

そのため、高所得者になるほど、後述するような節税対策方法を知っているか知らないかによって、手元に残る金額に大幅な違いが出てきます。

全て合法的な節税対策となっているため、ぜひ記事の最後まで読んで参考にしてみてください。

(2)児童手当や各種手当の受給制限の可能性がある

高所得者になればなるほど、保育料や児童手当など各種手当の受給制限を受ける可能性があります。

国や市区町村が提供する各種手当においては、受給条件として「年収や所得」の上限が設定されることがあるためです。

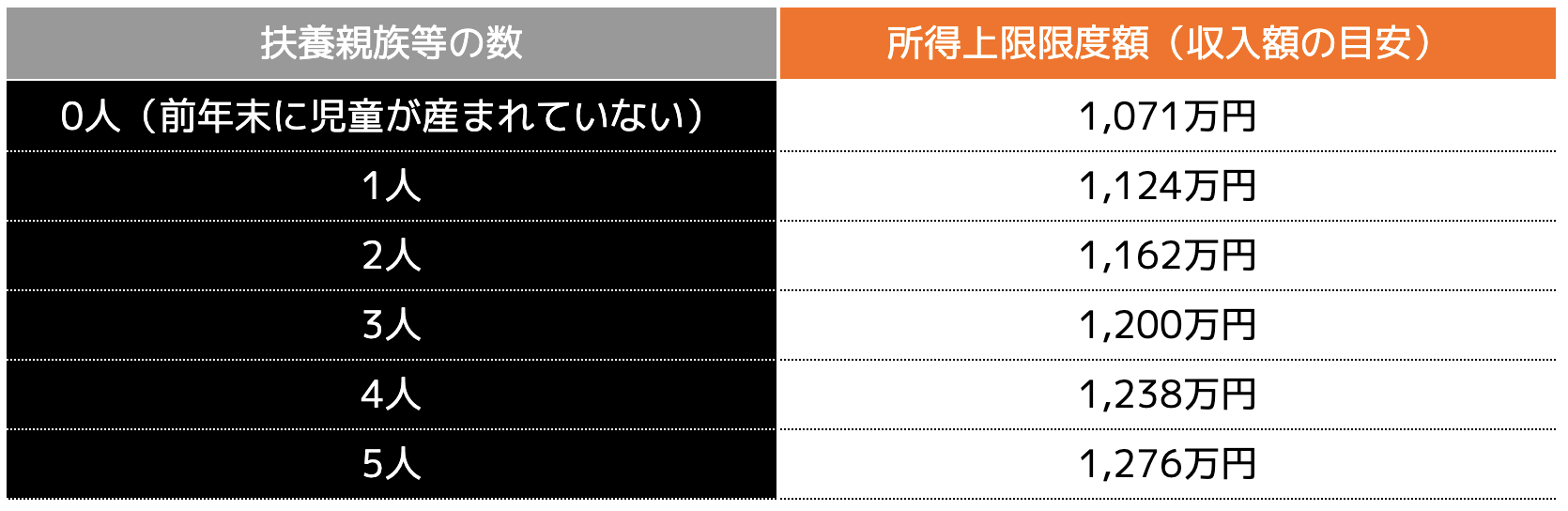

なお、手当の種類によって上限額や扶養親族等(児童や年収103万円以下の配偶者など)の人数によって変動するため、各種手当の詳細情報を必ず確認するようにしましょう。

参考に、児童手当に関する所得制限についてご紹介します。

※令和6年10月から児童手当制度の改正が行われ、支給対象が拡充された

引用|こども家庭庁「児童手当制度のご案内」

所得が一定額未満の家庭と比べ、子供1人当たりの児童手当の支給がストップするため、手当分の金額を自身の給料等で補填する必要があります。

(3)生活レベルが高まることで出費が増える

所得が多くなることで、自然と生活レベルが上がったり、出費が増えることがあります。

特に、住居等などの固定費が上昇することで、毎月の支出が高くなる傾向になります。

しかし、所得が増えた分、支出も増やしてしまっては手元に残るお金は一向に増えることはありません。そのため、所得が高い人ほど、如何に税金を含めた支出を減らすかが重要となります。

後述のとおり、高所得者ほど節税の選択肢や節税対策が多くなるため、ぜひ自身に合った節税対策を見つけて取り組んでみましょう。

税金対策でおすすめな節税対策

税金対策でおすすめな節税方法を一挙ご紹介します。

特に、税金対策をするためにあるものを「買う」ことで、節税を効果的に実施することができます。

(2)生命保険の利用

(3)iDeCoの利用

(4)NISAの利用

(5)不動産投資

(6)ふるさと納税の利用

(7)医療費控除の活用

(8)住宅ローン控除の活用

(9)特定支出控除の活用

(1)個人年金の利用

個人年金保険は、将来の年金受給を目的とした積立型の保険です。

一定期間保険料を支払うことで、老後に年金として考えることができる仕組みです。

個人年金保険は、契約者が支払う保険料が「生命保険料免除」として得られる免除の対象になります。 最大で年間4万円の免除が受けられるため、得られる税や住民税の負担が軽減されます。

結果的に、税引き後の可処分結果が増え、節税につながります。

個人年金保険を利用する際、生命保険料免除の適用を受けるためには、年末調整や確定申告で保険料控除証明書を提出します。

契約内容によって控除額が異なるため、契約時に権利対象となる商品を確認することが重要となります。

(2)生命保険の利用

生命保険は、被保険者が死亡や高度障害状態になった場合に保険金が支払われる商品です。

保険料を支払うことで節税にもつながります。

生命保険に加入すると、「一般生命保険料免除」または「介護医療保険料免除」として年間最大12万円まで結果免除を受けることができます。

なお、契約の種類や保険料によって免除額が異なるため、計画的な保険加入が重要です。

生命保険に加入した際、年末調整または確定申告保険料免除証明書を提出することで免責が適用されます。

一般生命保険料免除や介護医療保険料免除の適用範囲を確認し、上限金額まで権利を活用することが上手に節税効果を得るようにしましょう。

(3)iDeCoの利用

iDeCoは、自分で運用商品を選びながら年金を積み立てる制度で、老後の資産形成を支援します。

掛金が確実に権利対象になるため、税負担を軽減しつつ資産を増やすことが可能です。

ただし、 60歳まで引き出せないことを考慮して計画的に利用する必要があります。

iDeCo(個人型確定拠出年金)は、賭け金が一時的に得られる権利の対象となるため、大きな節税効果があります。

また、運用益が非金銭で再投資され、受取時も一定の非課税枠が適用されます。

掛金による所得税や住民税の減額効果が得られます。

iDeCoに毎月一定額を拠出することで、その金額がそのまま得られる権利となります。

掛金の上限は職業によって異なるため、最大限活用するためには、自身の上限額を把握し、拠出額を調整することがポイントです。

(4)NISAの利用

NISA(少額投資非課税制度)は、投資初心者でも気軽に利用できる制度で、運用益にかかる税金を軽減することで資産効率を大幅に増やせます。

NISAは、年間定額までの投資による利益が非金銭になる制度です。

通常、株式や利益投資から得られる利益には約20%の税金がかかりますが、NISAを利用すればこの税負担を回避でき、運用益がそのまま利益として残るため、資産形成の効率が向上します

毎年一定の投資額内で、NISA口座を利用して株式や投資利益に投資します。

非課税枠は上限額等が定められているため、枠を最大限活用するために計画性が重要になります。NISAで購入できるものは、国内外の株式や投資信託など、様々な種類があります。

(5)不動産投資

不動産投資は、物件を購入し、家賃収入を得ることで資産を増やす手段です。

経費収入による節税効果が大きく、特に減価償却が強力な節税手段となります。なお、それに伴う慎重な物件選びと資金計画が重要です。

不動産投資においては、減価償却費やローン利息、管理費などの経費として認められます。

これにより、家賃収入が発生しても、金銭的な結果を減らすことができるため、税負担が軽減されます。

不動産を購入し、その物件の減価償却やローンの支払利息、管理費などを経費として計上します。

損益通算を活用することで、得られる税や住民税の軽減が期待できます。

ただし、物件の購入時期やローンの組み方によって節税効果が異なるため、専門家のアドバイスを受けながら不動産投資を始めることがおすすめです。

(6)ふるさと納税の利用

ふるさと納税は、地方自治体に寄附することで税金の一部が免除され、さらに地域の特産品が返礼品として受け取れる制度です。

ふるさと納税は、寄附金額から2,000円を超えた額が所得税や住民税から免除されます。

これにより、実質負担額を抑えつつ、地域の特産品などの返礼品を受け取ることができるため、税金を有効活用しつつ経済的なメリットを得ることができます。

ふるさと納税は、寄附した金額を年末調整や確定申告で申告することで免除が適用されます。

また、ワンストップ特例制度を利用すれば確定申告が不要となる場合もあります。寄付の上限額を確認し、その範囲内で寄附を行うことで最大の節税効果が得られます。

(7)医療費控除の活用

医療費控除は、自己や家族の医療費が高額になった場合に適用される控除制度です。

高額な治療費や薬代が発生した際に、適用することで税負担を軽減できます。

維持にかかる費用を考慮することで、家計の負担を減らすことができます。

医療費免除は、年間の医療費が10万円を超える場合に、超えた部分が免除の対象となります。

これにより、医療費を支払ってもその一部が税金の軽減として戻ってくるため、医療費を軽減する効果があります。

医療費免除を受けるためには、1年間に支払った医療費をすべて合算し、確定申告で申請します。

家族全員の医療費も合算できるため、広く免除対象を検討することが大切です。また、交通費や薬代も対象になるため、領収書を保存しておく必要がある点が注意点です。

(8)住宅ローン控除の活用

住宅ローン控除は、マイホームを購入した際に利用できる節税対策です。

住宅ローンの残高に応じて税金の免除がされるため、毎年の税負担が軽減されます。住宅購入の際には、ローン控除の適用条件を確認し、制度を最大限に活用することが重要です。

住宅ローンの権利は、住宅購入時に借り入れたローンの残高に応じて、一定の期間の税金控除が受けられる制度です。

最大で年間40万円の権利を受け取れるため、住宅購入者にとっては大きな節税効果があります。

住宅ローン免除を受けるためには、住宅の購入時に必要な書類を揃え、初年度は確定申告を行います。その後、年末調整で免除が適用されます。

住宅ローンの返済計画をしっかりと立てることが、資金繰りや節税対策に重要となります。

(9)特定支出控除の活用

特定支出控除は、仕事に必要な経費を控除できる権利です。

会社員でも利用でき、業務に関連する交通費や研修費などを申告することで、税金を軽減できます。

しかし、控除のためのハードルがやや高いため、申告前に条件をよく確認する必要があります。

特定支出免除は、仕事に関連する支出が一定の金額を超えた場合、その支出額を得るから認めることができる制度です。

交通費や研修費、資格費などの対象となり、これらの取得を承諾することで、税負担を軽減できます。

特定支出控除には、確定申告が必要です。

勤務先からの証明が求められるため、事前に確認し、必要な書類を揃えておくことが重要です。

支出をしっかり把握しておくことで、普段の仕事で必要な支出を通じて、効率的に節税できます。

税金対策に関するよくあるQ&A

最後は、「税金対策で買うもの」に関するよくある質問集をまとめました。

本記事内と重複する内容も含まれていますが、重要なことなのでぜひ参考にしてみてください。

Q.節税対策を行う際に、注意した方が良いポイントはなんですか?

A.まず、正確な記帳と領収書の保管が非常に重要です。

特に個人事業主やフリーランスは、経費の詳細な記録を保持し、適切に管理することが求められます。収益的な経費の計上や領収書の領収書は、税務調査のリスクを高め、最悪の場合は追加調査等を受ける可能性があります。

また、無理な節税政策の回避が大切です。

経費として認めることは、税務署の監視対象となります。

さらに、長期的な視点を持つことも重要です。

短期的な節税効果だけを追求するのではなく、将来の税負担や資産形成を見据えて節税政策を検討することが、大切です。

持続可能な管理にiDeCoやNISAなどの長期的な節税政策は、将来の資産形成と節税を両立させるため、特に有効であり、時には適切な専門家にアドバイスをもらうことも有効です。

Q.会社員ができる節税対策にはどのような方法がありますか?

A.会社員ができる節税対策としては、まず年末調整で生命保険料免除や医療費免除の申告があります。また、ふるさと納税を利用することで得られる税や住民税の負担を軽減できます。

さらに、特定支出控除を利用すれば、業務に関連する交通費や研修費なども控除対象になり、申告することで節税が可能です。

Q.住宅ローン控除を活用した節税方法や効果を教えてください。

A.住宅ローン控除は、住宅を購入した際にローン残高に応じて税金控除が得られる制度です。

初年度は確定申告を行い、2年目以降は年末調整で自動的に免除されます。

免除期間は10年から13年で、最大で年間40万円の免除が受けられます。

借り入れたローン残高が大きいほど税効果も大きいため、住宅購入の際には積極的に活用することが推奨されます。

税金対策では専門家へ相談するのもおすすめ

節税対策の概要やポイント、注意点をはじめ、iDeCoやNISAなどの投資案件などに悩んだ場合は、お金のプロに相談することも1つのポイントです。

資産運用のプロは、日々金融・経済に関する情報を収集しているため、判断の精度が高いことに加えて、投資以外のお金のことについても助言してもらえるケースもあります。

お金の専門家として有名なのは、資産運用の経験や相談実績のあるファイナンシャルプランナーなどがおすすめです。

節税に関することだけではなく、家計の見直しやライフプランの作成など、生涯のお金の悩みや不安に対して一貫した提案や支援を行ってもらえることでしょう。

<コラム:お金の専門家集団のココザス株式会社はおすすめの相談先>

ココザス株式会社は、FP相談満足度、サポート満足度などの評価を獲得している独立系FPが所属する資産形成コンサルルティング会社に相談してみるのも良いでしょう。

以下に当てはまる人は、一度無料セミナーや相談問い合わせをしてみることをオススメします。

・自分に合ったFPがわからない

・数多くいるFPから選ぶのがめんどくさい

・まずはプロへ資産運用の相談をしたい

(1)金融の有資格者であるプロのコンサルタントが対応

相談者に寄り添った最適な提案を可能にするため、金融関連の有資格者が多数在籍しています。

また、資格を保有するだけではなく、著名なイベントや講演会など多数の登壇実績を有しており、最新の専門性の習得及び相談実績の蓄積があるコンサルタントが対応してくれます。

(2)お金の悩みを網羅的に相談・解決

単なる相談事業ではなく、ライフデザイン事業として資産形成・テンショック・住宅・不動産領域までと幅広く一社で解決することができます。

お金に関する相談を複数のFPや企業に相談するとなると非常に手間がかかりますが、ココザスではワンストップでお金の悩みを相談・解決することができます。

(3)長期的なフォロー体制

相談者の人生をともに考えるパートナーという仕組みのもと、単発ではなく初回相談から継続的なアフターフォロー体制を構築しています。

中長期的なフォローが行われることで、実際のシミュレーションとライフプランに乖離が発生した場合など、迅速に対応することができ、安心して対応することができます。

短期的な会社の利益ではなく、本当に相談者に寄り添っていないとできない対応です。

まとめ

本記事では、個人事業主やフリーランス、高所得者などがすべき「税金対策で購入するもの」について詳しく解説しました。

パソコンや事務用品、業務用の車両、ソフトウェアなど、事業に直接関連するものを購入し経費として考えることで、節税効果を得ることが可能です。

また、個人事業主にとって、税金対策を効果的に行うことは、事業の継続や拡大に直結します。

今回紹介した経費項目や購入時のタイミング、注意すべきポイントなどを踏まえて、節税効果を最大限に得られるようにしましょう。

なお、減価償却の対象となる設備や、事業に関連する研修する費用などは、適切な管理と申告が必要なため注意しましょう。

「どの経費が事業に該当するのかわからない」「節税に役立つ購入品を知りたい」という方は、税理士や専門のアドバイザーであるココザス株式会社へお問い合わせください。

節税や投資などの知識豊富な専門家が、節税対策やライフプランなど幅広くお金に関する相談や悩みの解消を支援してくるでしょう。