20代の投資と貯金の割合は?

20代は、資産のうちどのくらいの割合を投資に回しているのでしょうか?

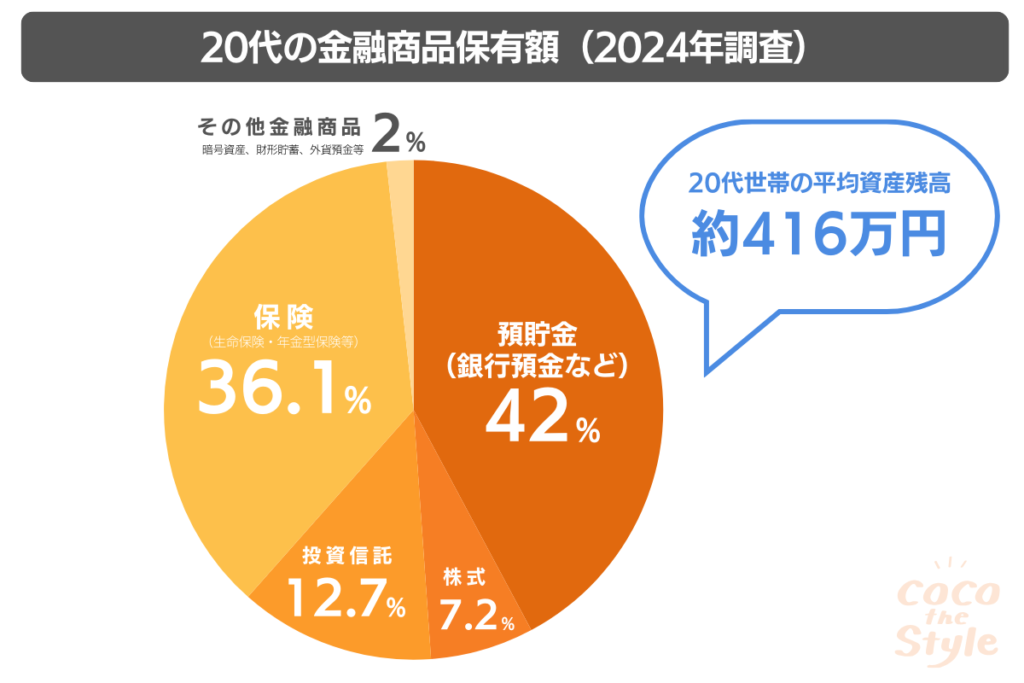

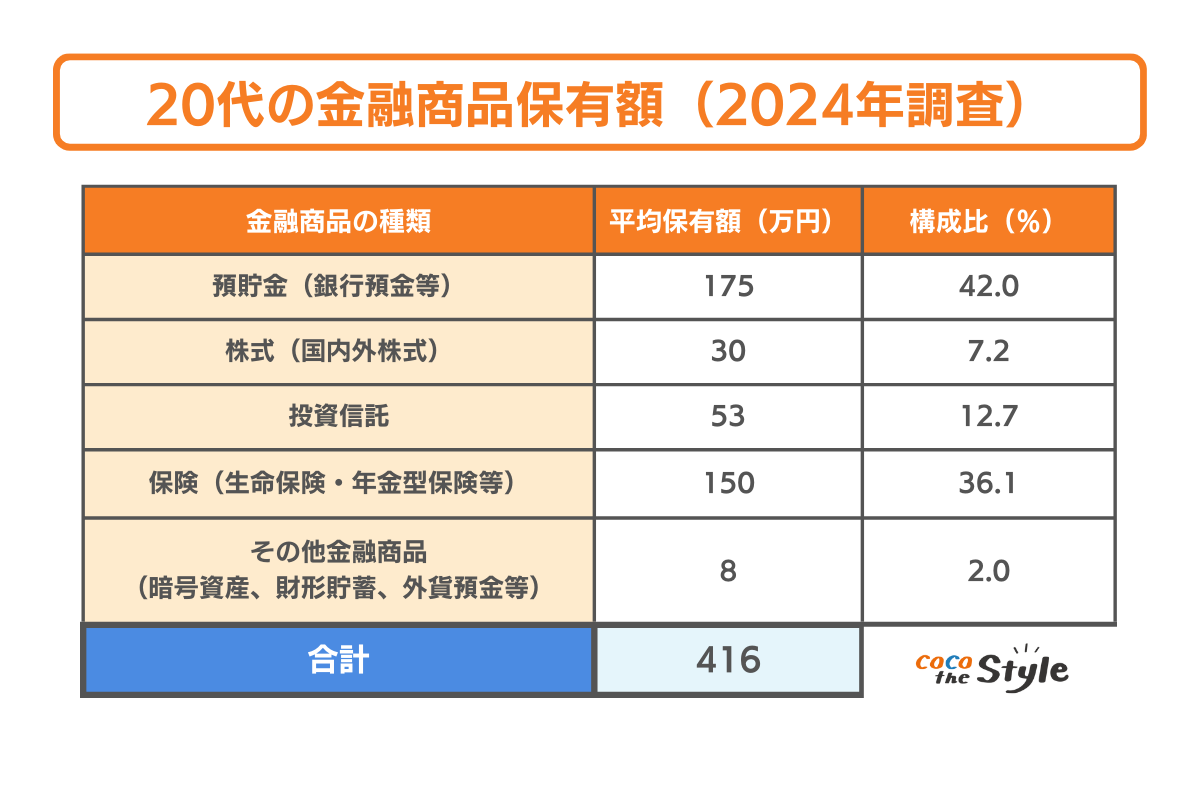

以下は、20代の金融商品保有額を種類別に表したグラフです。

参考|金融経済教育推進機構(J-FLEC)「家計の金融行動に関する世論調査(2024年)」をもとに弊社作成

このグラフから、20代の投資割合は約20%であることがわかります。

金額にすると、約83万円分の株式・投資信託を保有していることになります。

預貯金額は約42%と大きな割合を占めていますが、まだ給与収入が少ない中ではバランスの取れた資産配分と言えるでしょう。

ぜひあなたの資産保有額と比べてみてください。

投資割合がゼロ、もしくは80万円に満たないという方は、後ほど20代で投資を始めるメリットを解説しますので、ぜひ参考にしてみてください。

実は友人も始めているかも?20代の株主が急増中!

近年、20代の株主が増えていることを知っていますか?

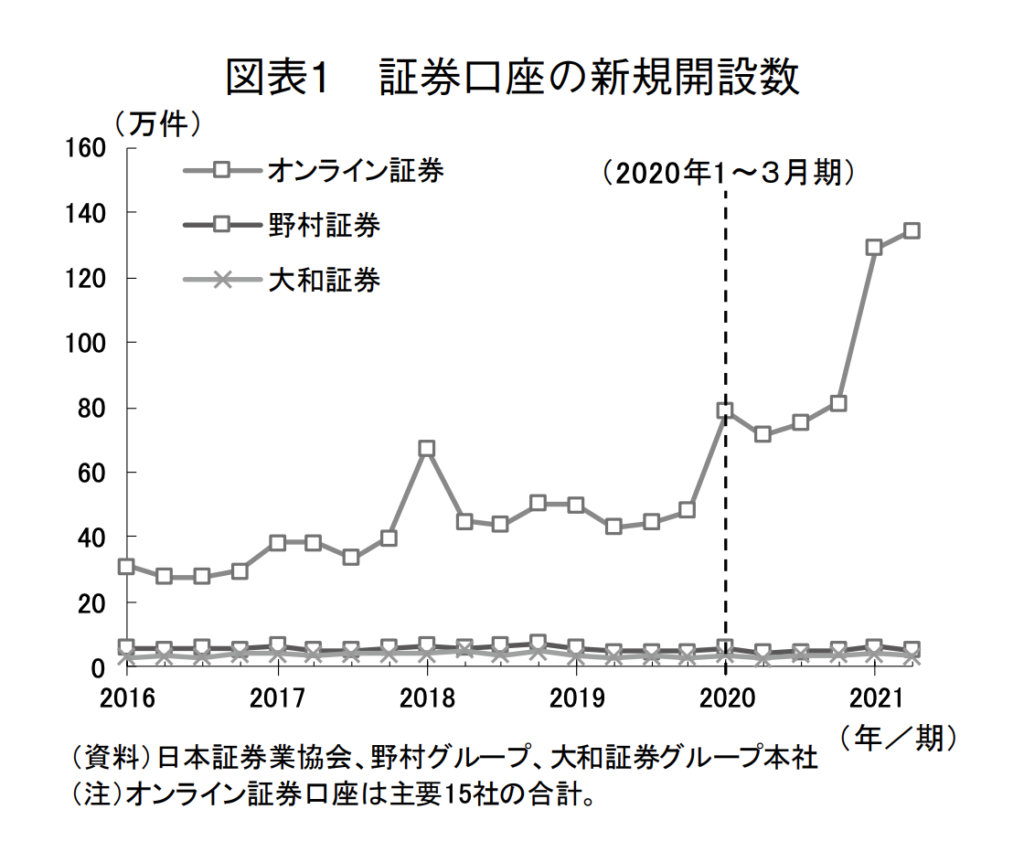

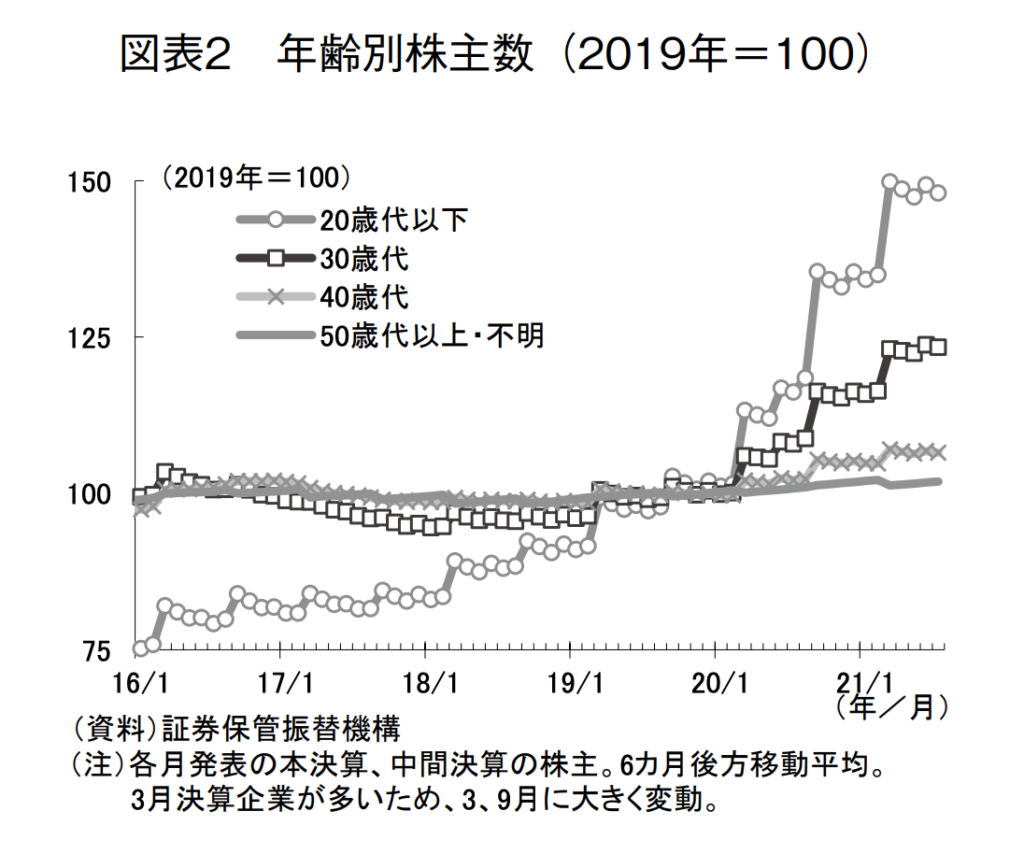

以下は証券口座の新規開設数と、年齢別株主数を表したグラフです。

引用|季刊 個人金融 2021秋「新型コロナ禍の下での若年層のオンライン投資の拡大」

このグラフから、特に20代の株主が2020年から急増していることが分かります。

また同時期からオンライン証券口座の新規開設数も急増しており、20代がオンライン証券を利用して投資を始めていることが予想できます。

最近では100円から投資できるなど、少額から始められることをアピールする証券会社も増えてきました。

あなたもSNSでオンライン証券の広告を見かけたことがあるのではないでしょうか。

銀行や証券会社に行かずに、オンラインで株や投資信託が売買できるようになったことは、投資を始める20代の若年層にとって追い風となっています。

30年後に大きな差がつく!20代で投資を始めておきたい理由

預貯金が増えてきた40代以降ではなく、20代から投資を始めておきたい理由は3つあります。

(2)相場観を養えるから

(3)老後資金を形成できるから

ここからは、それぞれの理由を詳しく説明します。

(1)放っておくほどドンドン増える!複利を最大限に活用できるから

「複利(ふくり)」という言葉を知っていますか?

複利は、アインシュタインが「人類最大の発明」と評価したことでも有名です。

複利とは、元金と利子の合計額に利子がつくことです。

反対語として、元金のみに利子がつく「単利」という言葉があります。

例えば、1年後に1,000,000円の元金に50,000円の利子がつき、1,050,000円になったとします。

複利で運用できた場合、2年目からは1,050,000円に対して利子がつくため、2年後の利子は2,500円増えて52,500円になります。

このように、利子に利子がつき毎年増えていくのが複利の特徴です。

では、実際にどのくらい増えるかをシュミレーションしてみましょう。

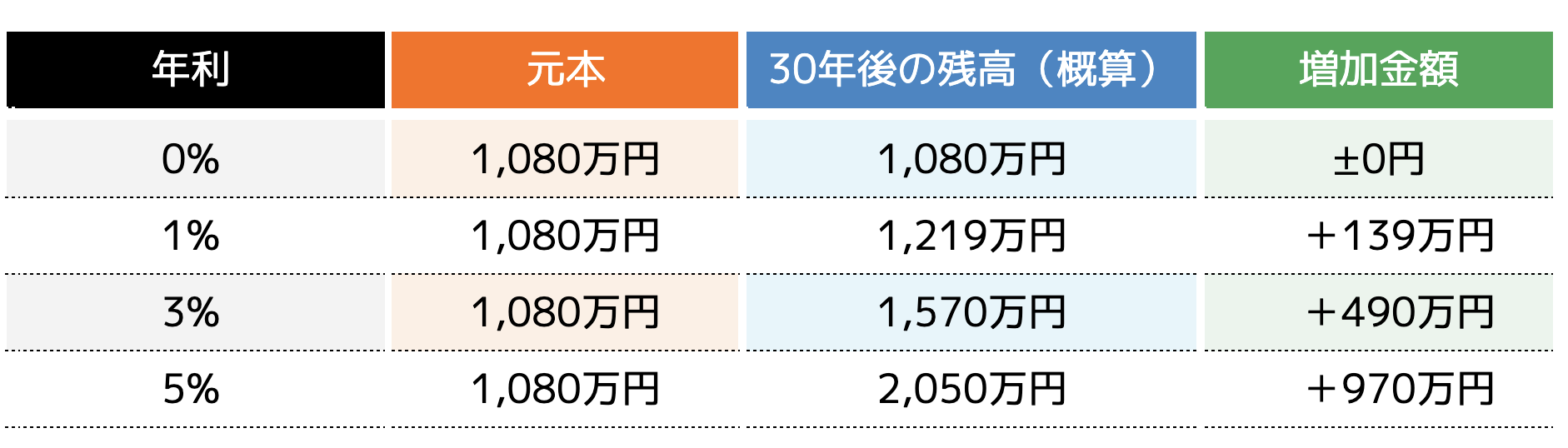

以下は、月3万円を30年積み立てた場合の残高を表した表です。

参考|Ke!san「積立計算(複利毎課税)」を元にデータ作成

※ 複利方式:年複利、利息組込み:期初、課税方式:複利毎課税20.3%で算出

仮に年利5%で運用できた場合、30年後には約2倍に資産を増やすことができます。

また、上記の表の「0%」というのが今の普通預金・定期預金に近い金利です。

今の普通預金の金利は約0.001%、定期預金の金利は約0.003%です。(2022年3月時点)

この複利の仕組みを知った上で、全く増えない預金に預けておくのか、5%で運用できる資産を探してみるのかを真剣に考えてみましょう。

複利で運用すると年々利子が膨らんでいくため、長く運用すればするほど雪だるま式に資産が増えていきます。

20代は老後までまだまだ時間があります。

この複利の効果を最大限に活用できるのが20代の強みなのです。

(2)値動きに一喜一憂しない!相場観を養えるから

「投資」という言葉を聞いて「なんだか難しそう。よく分からない。」と感じる方は多いのではないでしょうか。

投資を始めると、相場の値動きに合わせて資産額が上下します。

そのため、「どういった理由で株価が動くのか」「円高・円安が進むとどうなるか」ということを理解しておかなければいけません。

ですが、株価や為替などの投資の知識は学校では教えてくれません。

ある程度は自分で学ぶ必要があります。

ですが投資を始めてみると、「なぜ今相場が動いているか」がだんだんと分かるようになります。

20代の若いうちに、まずは少額から投資を始めて相場観を養っておけば、40代・50代の投資額が大きくなった頃に、落ち着いて投資先を選べるようになります。

40代・50代から投資を始めた方と比べると20年も長く相場を見てきたため、投資の判断力に大きな差がつきます。

また詐欺まがいの投資商品を勧誘された際にも、その金利や配当の違和感に気がつくことができます。

20代から相場観を養っておくことは、今後の人生にプラスの効果をもたらしてくれるのです。

(3)年金が減っても安泰!老後資金を形成できるから

人生100年時代に生きる私たちは、豊かな老後を送るための準備を進めておく必要があります。

「老後に年金で暮らす」という今の当たり前は、30年後では当たり前ではないかもしれません。

そのため、計画的に老後資金を形成する必要があります。

定年が70歳になったとしても、老後資金がしっかり準備できさえすれば、同僚たちより一足先に早期リタイアが可能です。

老後に夫婦で旅行をしたり、趣味を楽しむこともできるかもしれません。

老後資金を十分に用意できれば、最期まで人生を楽しむことができるのです。

また定年間際になって慌てて老後資金の準備をするよりも、若いうちからコツコツ積み立てていく方が家計の負担を抑えながら大きな金額を貯めることができます。

20代の初心者におすすめの資産形成の方法

20代から始める際におすすめな資産形成を5つ紹介します。

(2)iDeCo

(3)財形貯蓄制度

(4)個人年金保険

(5)積立保険(学資、養老、終身など)

一つずつ詳しく解説していきます。

(1)新NISA(旧つみたてNISA、一般NISA)

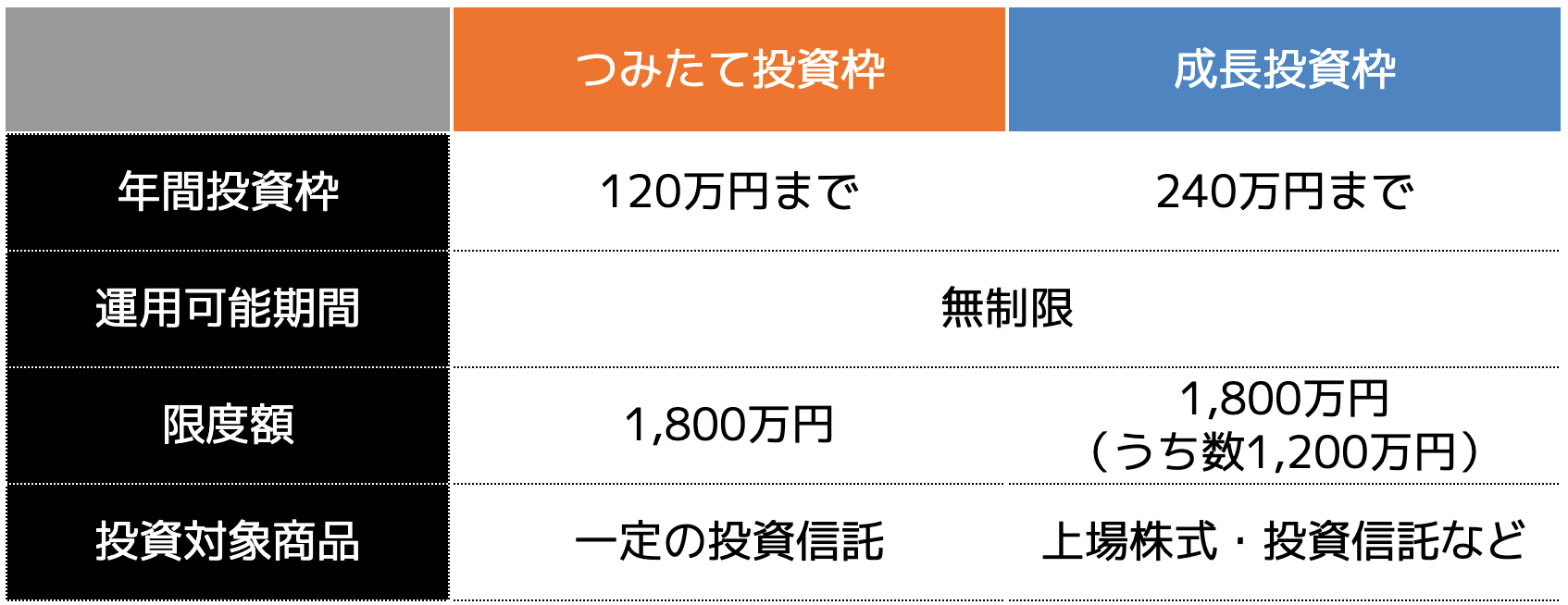

2024年度よりスタートした「新NISA」とは、毎月積立投資をする際に利用できる少額投資非課税制度のことです。2023年までは「つみたてNISA」や「一般NISA」という名称でしたが、2024年度より名称が変更となり、制度の内容も大幅に変更となりました。

新NISAは自分で選んだ金融商品を自動的に買い続けて利益を積み上げていく仕組みです。本来投資で得た利益に対しては、20.315%の税率をかけた税金を支払わなければいけませんが、新NISAでは利益に対して非課税となる特徴があります。

そのため納税することなく、資産を増やせる方法として注目されています。

新NISAでは「つみたて投資枠」と「成長投資枠」の2種類に分類され、それぞれ年間に運用できる金額や投資対象商品が以下の表の通り異なります。

もちろん併用することができますが、20代の若いうちから少額で運用しておけば、将来大きな利益にすることも可能です。

平成29年に金融庁が発表した「つみたてNISAについて」を確認すると、20年間の長期保有することで平均利回りが2%〜8%に集約されます。(下図参照)

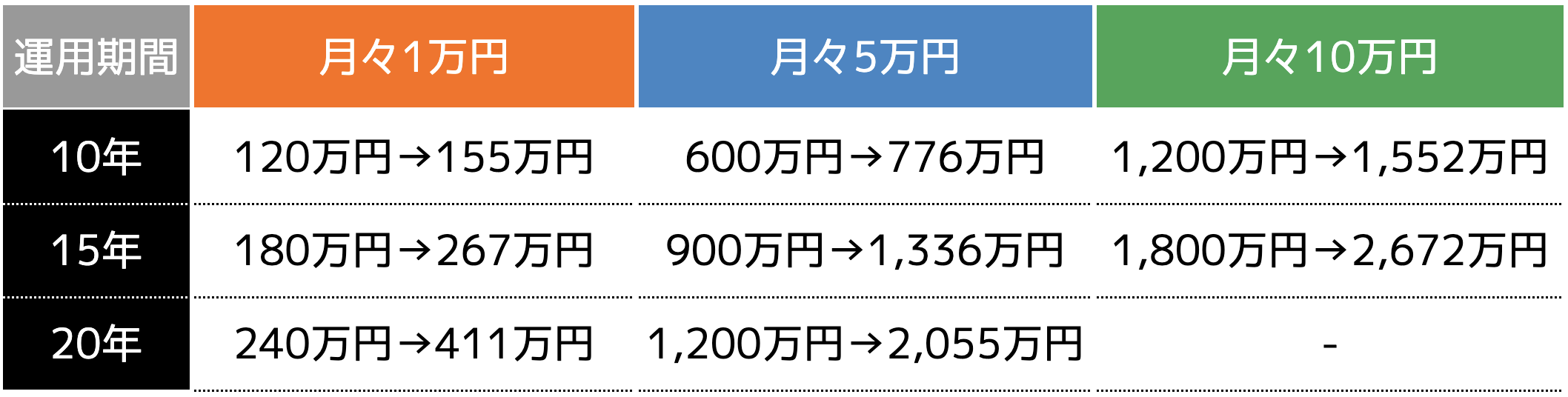

仮に利回り5%と仮定して運用すると、月々の掛金ごとの利益は以下の表の通りとなります。

もちろん、投資先によって利回りは異なるため、上記の金額は目安となりますが、20代から始めておくと老後資金の備えになることでしょう。

事前にどれくらいの金額になるかシミュレーションしたい方は、金融庁の資産運用シミュレーション を利用してみましょう。

資産運用シミュレーションでは、3つのシミュレーションができます。

→運用期間と利回り、運用額を入力すると、将来増える金額を想定できます。

・毎月いくら積立てる?

→積立期間と利回り、目標金額を入力すると、月々に必要な運用額が算出できます。

・何年間積み立てる?

→毎月の運用額と利回り、目標金額を入力すると、必要な運用期間が算出できます。

(2)iDeCo

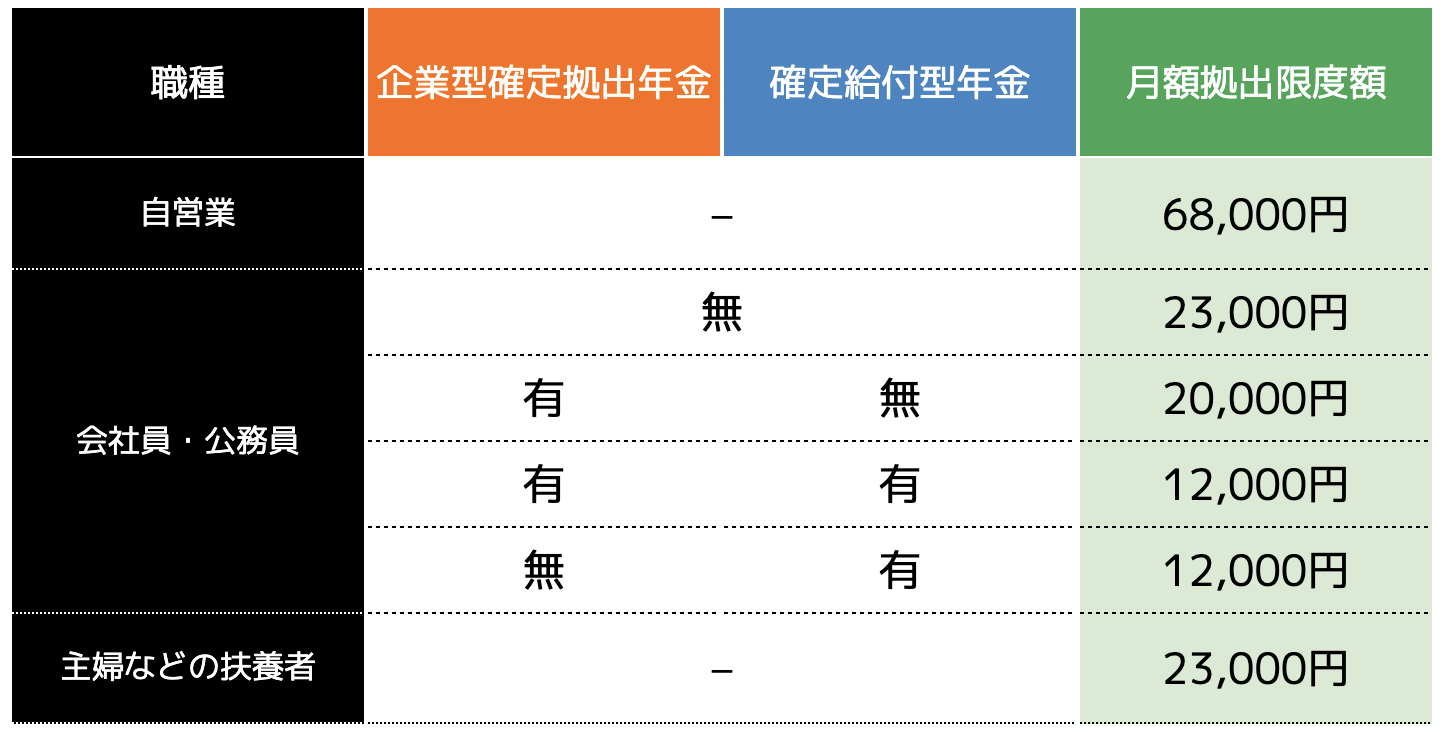

iDeCoとは個人型確定拠出年金のことを指します。確定拠出年金は加入が任意な私的年金の一つであり、公的年金にプラスして年金を受け取れるから、老後の備えになります。

iDeCoは最低運用額が5,000円からとなっている一方で、以下の表の通り、職業や勤め先の年金制度によって上限額が設けられております。

新NISAと比較すると、限度額が低いため、収入が少ない20代でも始めやすい資産形成方法です。さらに毎月の掛金は全額所得控除されるため、所得税や住民税の節税にもつながるメリットがあります。

一方で、原則60歳までは引き出すことができないため、20代から始める場合は約30年〜40年近く運用し続ける必要があります。

とはいえ、運用期間が長くなるほど、利益も安定して大きくなるため、自分に合った資金力で始めることが利益を生み出すポイントの一つです。

(3)財形貯蓄制度

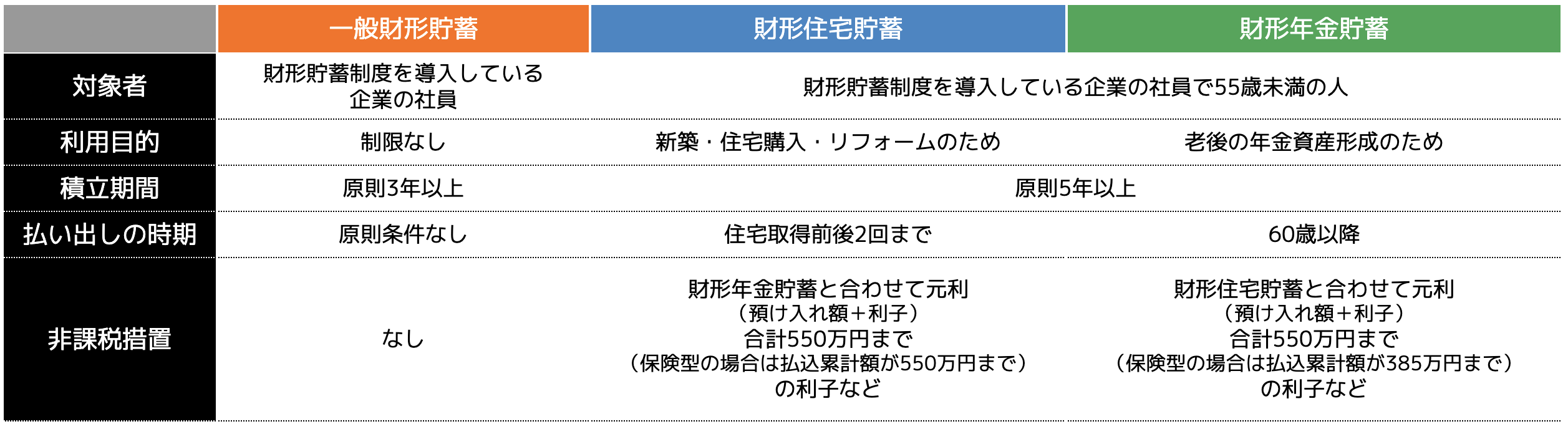

財形貯蓄制度とは、国と会社が連携して、従業員の資産づくりを支援する制度です。具体的には会社の給与などから一定額を天引きして貯蓄しておく方法です。

財形貯蓄制度を利用する際は、「一般財形貯蓄」「財形住宅貯蓄」「財形年金貯蓄」の3種類からひとつを選択することになります。

「財形住宅貯蓄」「財形年金貯蓄」を選択すると、税金が優遇されたりするメリットがありますが、原則5年以上は積立しなければいけません。

また勤務先の企業が財形貯蓄制度を導入している等の条件もあります。なおかつ新NISAやiDeCoと比較すると、利回りは低いため、自分で貯蓄用の口座などに給与を分けるのが面倒と思う方におすすめです。

(4)個人年金保険

個人年金保険とは、iDeCo同様、私的年金の一つで、契約時に定めた期間まで保険料を支払い続け、その後所定の年齢に達すると年金が受け取れるようになる保険です。

毎月の保険料を積み立てていく仕組みであるため、高い保険料にするほど将来得られる年金も高くなります。

また、保険料は口座から引き落としされます。そのため貯蓄が苦手な方でも確実に老後資金を貯めることが可能です。

さらに、支払った保険料の額に応じて、生命保険料控除の対象となり「個人年金保険料控除」を受けることができます。ただし、以下の条件をクリアしなければいけません。

・年金の受取人が契約者または配偶者であること

・年金の受取人が被保険者と同じであること

・保険料の払込期間が10年以上であること

・年金の受け取り開始が60歳以降で10年以上であること

個人年金保険は、税金面でも優遇されているため、所得控除項目が少ない会社員の方などにおすすめです。また将来の公的年金だけでは老後が不安という方にも向いている保険の一つです。

(5)積立保険(学資、養老、終身など)

積立保険とは、毎月の保険料が積み立てられる保険のことで、「学資保険」「養老保険」「終身保険」などが挙げられます。もちろん保障も受けられるため、保険と貯蓄が一緒になった保険として認識されています。

学資保険は子供の教育資金を貯蓄するための保険。養老保険とは死亡・高度障害の保障が一定期間続く保険。終身保険とは保障が一生涯の保険です。

積立保険は途中解約した場合は解約返戻金、満期時まで保険を支払った際は満期保険金やお祝い金が受け取れるメリットがあります。

なにかあった時に備えとして加入する目的だけでなく、将来のお金のことも含めた保障をしたいという方におすすめです。

20代の初心者が投資で失敗しないための5つのポイント

20代の初心者が投資で失敗しないためには5つのポイントを把握しておかなければいけません。

投資は100%増えるというわけではないからこそ、ポイントを理解してから始めましょう。

ポイント(1)投資は長期運用が前提であることを理解する

ポイント(2)投資をする目的とゴールを明確に決めておく

ポイント(3)生活用資金と貯蓄用資金をしっかりと切り分ける

ポイント(4)まずは投資信託から始める

ポイント(5)下がってもすぐに手放さない

それでは、それぞれについて詳しく解説していきます。

ポイント(1)投資は長期運用が前提であることを理解する

投資は10年や20年といった長期運用が前提であることを理解しておきましょう。もちろん数か月や1年ほどで利益が生み出せるFXや仮想通貨などの投資方法も挙げられますが、それらの投資はハイリスクであり、大きな損失が生まれる可能性も高いです。

さらに、1年や3年などの短期間では、大きな利益が見込めないうえ、元本割れする場合もあります。

一方、新NISAやiDeCoなどの投資は、長期間運用することで利益が安定します。さらに同じ金額であっても、長期間運用した方が、資産の増加率も高くなります。

上記の図は、「1万円を10年間運用した場合」と「2万円を5年間運用した場合」で比較したものです。

同じ120万円の運用額であっても、長期間運用した方が利益が大きくなることがわかります。そのため、短期的にハイリスクな投資を選択するのではなく、少額であっても長期間運用することを前提として始めましょう。

ポイント(2)投資をする目的とゴールを明確に決めておく

投資を始める際は、目的とゴールを明確にしておくことが大切です。例えば、「20代のうちから結婚式代金500万円を貯めておきたい」という目的で投資を行う場合、5年後であれば、毎年100万円の資産を生み出す必要があると計算できます。

具体的な金額を算出できれば、後はどのような方法で行うのかを決めるだけです。

しかし目的もゴールも定めていないと、利益が出た段階で使い込んでしまい、結果結婚式が貯められなくなる可能性も高まります。

そのため、投資を始める前に、目的とゴールを明確にしておきましょう。

ポイント(3)生活用資金と貯蓄用資金をしっかりと切り分ける

投資は100%増えるという保証がないため、生活用資金と貯蓄用資金を切り分けておくことが大切です。

投資で良くある失敗事例は、運用資金が無くなって生活が困難になるケースです。お金を増やすことばかりを意識し、多額の資金で運用したものの、損失が出てしまい、取り返そうと生活費にも手を出してしまう方もいらっしゃいます。

その結果、現在の生活を送るだけの必要資金が不足してしまうことになりかねないため、生活用の貯蓄と分けておきましょう。

ポイント(4)まずは投資信託から始める

投資と言えば株式をイメージする方も多いと思います。

ですが、株式は企業の財務内容や将来性を分析して銘柄選定を行う必要があるため、難易度が高い投資と言えます。

投資信託であれば、ある程度カテゴリーを選ぶだけでプロに運用を任せることができます。

また投資信託の中には数十種類の株や債券などが組み込まれているため、1つの株式に1点投資するよりもリスクが分散されます。

また株式はタイムリーに株価を確認する必要がありますが、仕事をしながら株価を確認するのは大変です。

投資信託であれば、中身の株式の売買はプロが行なってくれるため、仕事に忙しい20代に向いています。

まずは投資信託で投資を始め、相場に慣れるまでプロの手を借りましょう。

ポイント(5)下がってもすぐに手放さない

投資初心者のよくある行動として、相場が下がり始めると「もっと下がってしまうのでは」と不安になり、すぐに売却してしまうことが挙げられます。

そして「もうあんなにヒヤヒヤするのは嫌だ」と、投資からリタイアしてしまうのです。

ですが相場は値動きがあって当然です。

一度売却して損失を確定してしまうと、相場が値戻しをした時の値上がり益を得ることができません。

大切な資産が減る怖さは分かりますが、投資からリタイアせずに相場に居続けることが大切です。

また特に日本を含む先進国の株価は、数ヶ月〜1年単位で見ると株価の上下が激しく見えても、10年単位の長期で見れば右肩上がりでゆっくりと上昇しています。

相場の動きは10年単位で見るようにして「下がってもいずれ戻ってくる」とドンと構えておくのが投資のコツです。

まとめ

本記事では「20代の投資と貯金の割合」と「20代から始める投資について」を解説しました。

20代から投資を始めれば、時間を味方につけて複利を最大限に利用し、効率的に資産形成を行うことができます。

特に老後資金の準備を前倒しで始めることにより、70歳定年が当たり前の時代になっても、早期リタイアし悠々自適な老後を送れる可能性があります。

ただしやみくもに投資を始めるのではなく、今後必要になるお金を想定し、逆算して投資や貯金に回す金額を決める必要があります。

今後必要になるお金を知りたい場合は、ライフプランシュミレーションを行うこともおすすめです。

まずは人生でいくら必要かを知り、「使うお金」と「将来に向けて貯めるお金」を色分けして投資を始めてみましょう。