不動産投資と節税

不動産投資が節税に役立つ理由は、まず所得税の分野にあります。

給与所得者がワンルームマンション投資に誘われることが多いのは、このためでしょう。

不動産所得が赤字になっても、給与所得と合算することで納税額を減らすことができる点が大きな魅力です。

また、贈与や相続の際には現金より不動産の方が有利な場合があることもあります。

将来の資産形成のために投資をすることは大切です。

まずは仕組みを理解しましょう。

不動産投資とは

不動産投資にはさまざまな種類があり、よく取り上げられる例として以下が挙げられます。

・アパートの一棟所有

・戸建て住宅

・駐車場

・REIT(不動産投資信託)

これらの投資から得られる収入は、「キャピタルゲイン」と「インカムゲイン」の2種類に分けられます。

キャピタルゲインは、不動産を売買することによって得られます。

インカムゲインは、不動産を運用して得られる家賃収入などのことです。

不動産投資とは?メリットとリスク、成…

初心者向け不動産投資の始め方 抑えて…

不動産投資と税金

不動産投資に関わる税金にはさまざまな種類があります。

例えば、所得税、贈与税、相続税、消費税、登録免許税、印紙税、固定資産税、都市計画税などがあります。

この中で、特に個人の不動産投資において節税効果が高いのは、所得税、贈与税、相続税です。

それぞれの税金について、詳しく解説します。

所得税

まずは所得税を解説します。

不動産から得られる所得は「不動産所得」といいます。

所得税が節税となるのは、不動産所得で生じた損失(赤字)を、給与所得など経常所得の黒字から差し引くことができるからです。

詳しく説明していきます。

国税庁の「No.1370不動産収入を受け取ったとき(不動産所得)」によれば、不動産所得とは、下記の3点を指すとされています。

2:地上権など不動産の上に存する権利の設定および貸付け

3:船舶や航空機の貸付け

ただし、不動産売買に関するものは譲渡所得、食事付き寮経営など事業に関するものは事業所得や雑所得に分類されるため、注意が必要です。

不動産所得の計算方法は以下のとおりです。

不動産所得=総収入金額ー必要経費

総収入金額は、家賃収入のほか敷金や保証金などのうち返還を要しないもの、共益費などがあります。

必要経費には、固定資産税や損害保険料、減価償却費、修繕費などがあります。

次からは、所得税の大きな節税要素である減価償却費と損益通算について説明します。

● 減価償却費

不動産を購入した場合、かかった費用を一度に経費とするのではなく、耐用年数に応じて何年かに平準化して経費化することを減価償却と言います。

例として、木造建物の法定耐用年数は22年と定められています。

取得にかかった費用が2,200万円だとすると、22年で除して毎年100万円ずつ経費化できるのです。

(定額法の場合)

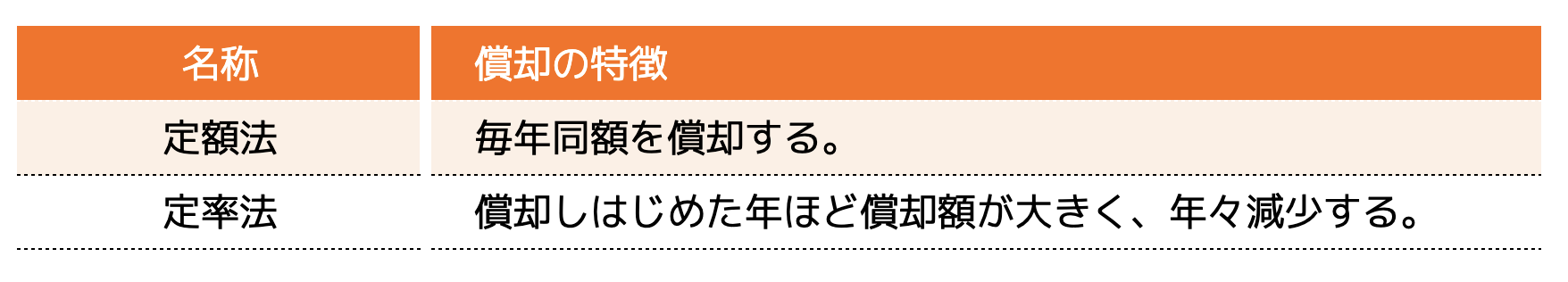

なお、減価償却には定額法のほかに定率法があります。

引用|国税庁「No.2106 定額法と定率法による減価償却(平成19年4月1日以後に取得する場合)」

● 損益通算

損益通算ができる所得には、不動産所得、事業所得、山林所得、譲渡所得(総合課税)の4つがあります。

これらで赤字があれば、給与所得などから差し引くことができる制度が損益通算です。

参考|国税庁「No.2250 損益通算」

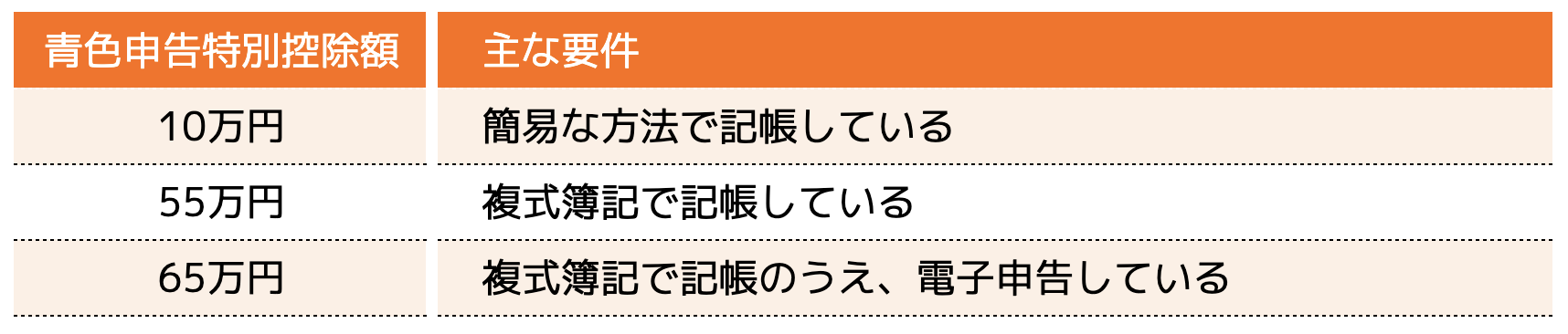

● 青色申告特別控除

さらに税務署長への届出と承認を受けて青色申告者となっている場合は、青色申告を行うことで、特別控除を受けられる場合があります。

引用|国税庁「No.2072 青色申告特別控除」

贈与税と相続税

不動産の価値は固定資産評価額や路線価で評価されます。

特に家屋は固定資産評価額で評価しますが、評価額は3年に1度しか評価替えが行われないため、市場価格の70%程度の評価が一般的となります。

そのため、現金を相続するより不動産を相続した方が有利となることが多いのです。

また、次のような特別な課税制度などが設けられているのも現金よりも有利な点です。

2:贈与税の税率

3:相続時の小規模宅地等の特例や配偶者控除

1:相続時精算課税

贈与税の課税方法には、通常一年ずつ行う「暦年課税」と「相続時精算課税」の2つがあります。

相続時精算課税では、贈与を受けた際に資産の贈与税評価額に基づいて贈与税を支払い、相続時に相続税と精算する制度です。

2,500万円までは贈与税がかからず、将来資産価値が上がる可能性のある物件でも、贈与時の価格で評価されるため、節税効果があります。

参考|国税庁「財産をもらったとき」

2:贈与税の税率

投資用の不動産を相続する場合には、直系親族には相続税における控除の優遇があります。

贈与税の税率は「一般贈与財産」と「特例贈与財産」に区分され、祖父や父から20歳以上の子や孫への贈与は「特例贈与財産」として軽減税率が適用されます。

参考|国税庁「No.4408 贈与税の計算と税率(暦年課税)」

3:相続時の小規模宅地等の特例や配偶者控除

相続時には、小規模宅地等の特例や配偶者控除といった特例が適用されることがあります。

相続時に小規模宅地等の特例が適用されると、例えば貸付事業用宅地では200㎡まで50%減額が可能です。

さらに、配偶者控除により、配偶者は最大1億6,000万円まで相続税がかからないため、有利な点となります。

参考|国税庁「財産を相続したとき」

参考|国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

不動産投資の注意点

不動産投資で大切なのは、目先の節税にとらわれて無計画に赤字を出さないことです。

節税のために事業がうまくいかなくては、本末転倒です。

不動産投資で注意すべき点は次のとおりです。

(2)目先の利益にとびつかない

(3)長期的視野を忘れない

(1)成功例に過度にとらわれない

インターネットや不動産業者などから、不動産投資の成功例を目にすることが多いです。

しかし、投資の成功は個別案件の優位性や時流によります。

誰もが同じ方法で成功するわけではありません。

緻密な利回り計算と資金計画を基に、事業計画を立てるようにしましょう。

不動産投資が必ず儲かるなどと言って近づいてくる悪質な業者は、信用しないようにすることが必要です。

(2)目先の利益にとびつかない

不動産投資の本来の目的は、収益を上げることにあります。

節税目的だけで投資を行うのは危険です。

減価償却による節税効果が初年度にあったとしても、その後、収益構造に問題があれば意味がありません。

赤字を出すために必要な修繕を行わなければ、他物件との競争性が低い物件となり入居率が上がりません。

アパートなどの一棟貸し経営では、空室が発生し、安定した家賃収入が得られないと資金繰りに行き詰まる可能性があります。

さらに、不動産事業が赤字で将来性がなければ、今後、金融機関から融資を受けられないなどのデメリットが生じる可能性もあります。

くれぐれも、節税目的のみの投資は避けましょう。

(3)長期的視野を忘れない

不動産投資は、長期的な視野を持つことが重要です。

投資直後に節税効果が現れたとしても、その状態は長続きしません。

物件には必ず老朽化や空室といったリスクが伴います。

リスクを考慮した資金計画が必要です。

大規模修繕をいつ、どの規模で行うかや、空室リスクを抑えるために管理会社とどのような契約を結ぶかなど、将来を見据えた長期的な計画が重要です。

不動産投資ローンと住宅ローンの違いっ…

不動産投資の目的は

繰り返しになりますが、不動産投資の目的は収益を上げることです。

事業の赤字による損益通算のメリットは大きいですが、赤字が続けば本業にも悪影響を及ぼします。

減価償却は、最初の数年間にしか効果がないことを理解しておきましょう。

赤字は一時的なものに留め、資金留保が増えていく間に大規模修繕などの資金計画を立てましょう。

相続目的なら話は別ですが、安定的な収入を求めるのであれば、節税目的で資金繰りが悪化しないようにしなければなりません。

赤字が続くことで必要な融資を受けられなくなるのは本末転倒です。

次の事業や投資にも繋がらなくなります。

不動産投資の最終的な目的は収益を上げることだと常に心がけましょう。

ワンルームマンションの不動産投資は得…

まとめ

不動産投資は初心者にも取り組みやすい堅実な投資方法です。

短期的な節税にこだわるのではなく、正しい知識に基づいた投資が安定的な収益源となり、生活に潤いをもたらします。

とはいえ、投資方法や税法に関する知識は一朝一夕では身につきません。

信用できる専門家の話を聞くことが大切です。

第三者として相談に乗り、有益な投資情報を提供してくれる機会があります。

無料セミナーなどを活用して、自分自身で知識を深めながら、後悔しない投資を行いましょう。

この記事が、不動産投資と節税に悩む方のお役に立てば幸いです。

不動産投資の不明点を相談しよう

ココザスは投資用不動産の販売店ではなく、資産形成に対するコンサルティングが主な事業です。

お金のプロであるファイナンシャルプランナー(FP)が多数在籍しています。

毎月の相談件数は340件以上。

不動産業者ではない第三者として、物件価格が適正かどうかを客観的に判断し、第三者ならではの視点で不動産投資に関するアドバイスを行います。

何度でも無料でご相談できます

大切なお金のことだからこそ、納得して取り組んでいただきたいと考えているため、ご相談料はいただきません。

ご相談は何度でも無料で対応しております。

また、押し売りは一切いたしませんので、安心してご相談ください。

実際にご相談いただいた方の声

COCOZASにご相談された方からは、こんなお声をいただいています。