住宅ローンとは

住宅ローン(じゅうたくろーん)とは、宅地の所得、住宅の建築のために、土地と住宅を担保として資金を借りるローンのことです。

何千万円にもおよぶ多額のローンであり、多くの人にとって生涯で1回きりの利用になると思います。

それゆえ慎重に内容を検討したいですね。

銀行・信用金庫・信用組合・労働金庫などからお金を借りるわけですが、住宅金融支援機構が提供する「フラット35」と「金融機関に独自のローン」があります。

また金利の設定の違いにより、以下の3種類に分類されます。

返済終了まで金利が固定

(2)変動金利型

金融情勢の変化に伴い金利が変わり、毎月返済額のうちで元金と利息の割合が変動する

(3)固定金利期間選択型

当初〇年間〇%と、一定期間固定金利が適応となる

今回の記事では、フラット35の全期間固定金利型住宅ローンをとりあげて解説いたします。

フラット35の場合、返済期間は15年以上35年以内ですが、考えてみれば気が遠くなりそうなくらいに長期間でしょう。

返済期間中に病気や事故にあってローン返済ができなくなることも考えられます。

それゆえに不慮の出来事に備えて団体信用生命保険に入る義務があります。

万が一の場合は保険金で住宅ローンを完済するシステムです。

住宅ローンで借りられる額はどのように決まる?

住宅ローンはいくらでも借りられるわけではありません。

金融機関が借主を審査して貸付額を決めるのであり、主な審査の基準は借主がどのような会社に勤務しているか、いくら年収があるのかです。

ここでいう年収は税金や社会保険料を引かれる前の総支給額を指します。

また返済期間をどのくらいに設定するかも重要です。

一般的には住宅ローン開始年齢から就労が可能な年齢までを返済期間とします。

つまり35歳の時に住宅ローンを開始して65歳までに返済するならば返済期間は30年です。

本記事では返済期間を30年に設定してシミュレーションします。

さらに、金融機関は宅地や住宅を担保として貸付けするため、担保価値がどのくらいあるのかが影響します。

一般的には、宅地・住宅購入価格の最大80%が住宅ローンの貸付額です。

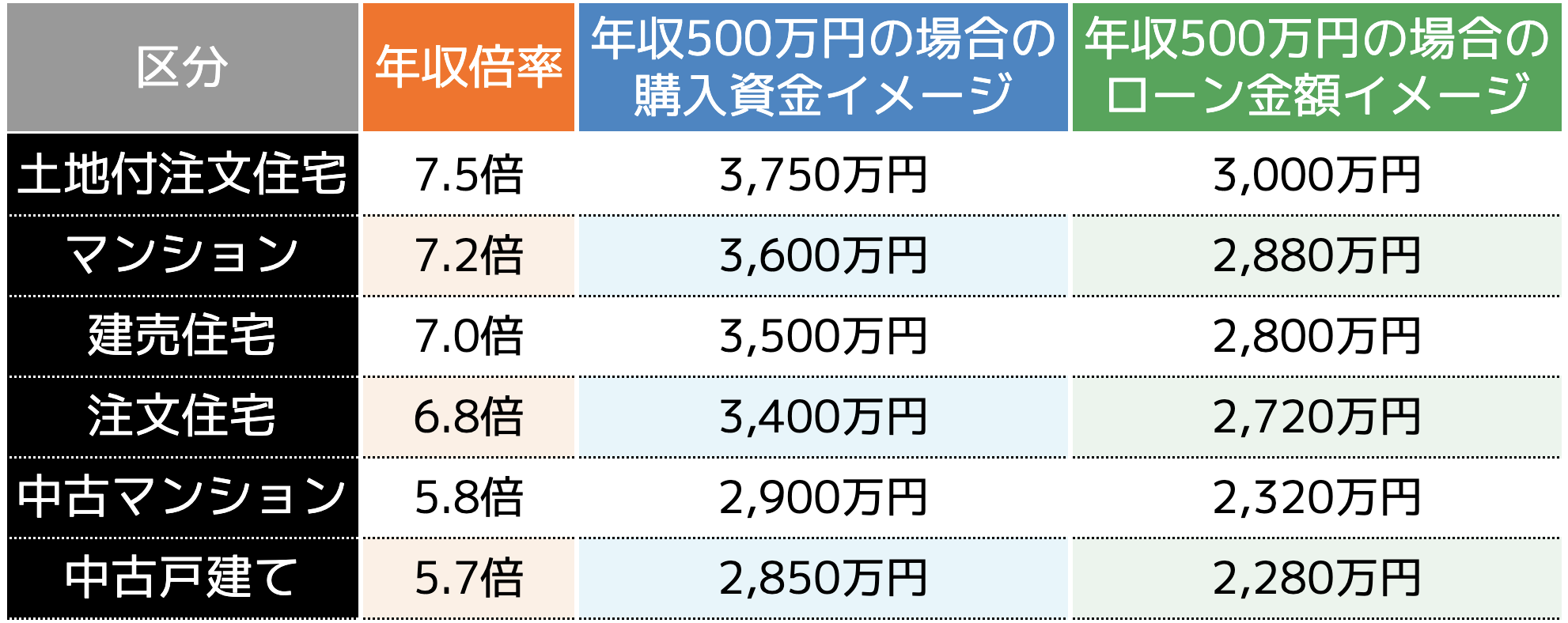

住宅金融支援機構の2021年度調査によれば、土地付注文住宅取得のために要した資金の平均は年収の7.5倍です。

つまり平均的なケースでは、年収500万円の人が3,750万円で土地付注文住宅を購入しています。

これの80%にあたる3,000万円を住宅ローンで借りることとなり、残りの750万円は頭金として自己資金が必要です。

引用|住宅金融支援機構「2021年度フラット35利用者調査」をもとに弊社作成

毎月の返済額の目安

返済額が収入に対して占める割合を「総返済負担率(そうへんさいふたんりつ)」といいます。

総返済負担率が高すぎると住宅ローンの返済が困難になることがお分かりでしょう。

それでは総返済負担率がどのくらいなら適切でしょうか?

フラット35によると適切な総返済負担率は、年収400万円以上の人で35%以下とされています。

年収500万円の人で35%となると年間175万円の返済負担になり、月々の返済額は14.6万円になります。

毎月約15万円を返済していくのは少し厳しいと感じる方も多くいらっしゃるのではないでしょうか?

年収500万円といっても月給の手取り額は約33万円です。

これから何十年と暮らしていくには、普段の生活費、子供の学費、車のローンなどいろいろと出費がかさみます。

住宅ローンの返済で生活が苦しくなっては本末転倒です。

無理がなく返せる金額にすることが重要であり、実際は25%くらいが妥当と思われます。

年収500万円の場合、25%は125万円で毎月104,166円の返済額になります。

これでもけっこうな返済負担に違いはありませんが、賃貸マンションの家賃と同額と考えれば納得できるでしょう。

世帯年収から限度額をシミュレーション

世帯全体の収入から住宅ローンでいくらまで借りられるのかをシミュレーションしてみます。

フラット35のシミュレーションアプリに以下のデータを入力してみました。

・固定金利型で融資金利1.65%(2022年12月現在で最も多い金利)

・返済期間30年の元利均等返済

結果、借入が可能な額は4,138万円でした。

つまり「500万円の年収で住宅ローンはいくらまで借りられる?」の答えは「4,138万円」です。

ただし、このケースの場合は毎月の返済額が14.6万円となり、毎月の返済額の目安10.4万円よりも高額で、かなり返済が困難でしょう。

ちなみに融資金利が2%に上がった場合は、借入が可能な額は3,945万円です。

また、4,138万円の融資を受けるためには、担保となる物件が5,173万円(4138÷0.8=5172.5)以上であることが必要です。

この際には頭金が1,035万円になり、ますます準備が困難でしょう。

4,138万円はあくまでも借りられる限度額であり、住宅ローンとしてあまり現実的ではありません。

もちろん人によっては、このシミュレーションを受け入れて住宅ローンを組むことがあるかもしれませんが、参考として活用してみましょう。

借入額からシミュレーション

つぎに希望する借入額から、毎月の返済額を算出してみます。

ここではフラット35のサイトにあるシミュレーションアプリを利用し、入力欄に以下のデータを入力して計算してみました。

・返済期間30年の元利均等返済

・固定金利型で融資金利1.65%

・ボーナス時の追加支払い0%

結果は、毎月返済額10.6万円で総返済額は3,806万円です。

毎月の返済額の目安で計算した10.4万円とほぼ同額であり、これなら妥当な額でしょう。

ちなみに融資金利が2%に上がった場合、毎月返済額は11.1万円になります。

金利が上昇した場合も考慮していくことも大切です。

毎月の返済額からシミュレーション

こんどは毎月の返済額から借りられる総額を算出します。

フラット35のシミュレーションアプリに以下のデータを入力してみました。

・固定金利型、融資金利1.65%

・返済期間30年の元利均等返済

結果は借入が可能な額は2,951万円でした。

このケースの場合は借入希望額である3,000万円には足りません。

つまり、毎月10.4万円の返済では3,000万円が借りられないわけです。

ちなみに融資金利が2%に上がった場合は、借入が可能な額は2,813万円になります。

無理のない住宅ローン借入額は?

以上3つのシミュレーション結果から考えると、返済に無理のない住宅ローンとして妥当なのは下記のとおりです。

・固定金利型

・融資金利:1.65%

・返済期間:30年

・元利均等返済で毎月の返済額:10.6万円

この場合は総返済負担率は約25%(10.6×12÷500=0.2544)と適切です。

つまり、年収500万円の人が頭金750万円、住宅ローン3,000万円を合わせた3,750万円を資金として土地付住宅を購入するのが理想と言えるでしょう。

住宅ローン利用時には諸費用に注意

住宅ローンを利用する際に、諸費用がかかることに気をつけてください。

諸費用として物件価格の5〜10%がかかり、決して無視できない額になります。

必要な諸費用は下記を参考にしてください。

・登録免許税

・司法書士に支払う登記手数料

・火災保険

・団体信用生命保険

・保証会社に支払う保証料

・金融機関に支払う事務取扱手数料

・不動産所得税

・固定資産税(住宅・土地にかかる税金で毎年かかる)

まとめ

年収500万円の場合に、住宅ローンで借り入れが可能な限度額は4,138万円ですが、この額だと月々の返済額は14.6万円となり、返済負担が重くて大変ではないでしょうか?

無理のない住宅ローン借入額として3,000万円が目安になるでしょう。

これならば固定金利型、融資金利1.65%、返済期間30年、元利均等返済で毎月の返済額は10.6万円くらいです。

頭金750万円と合わせて3,750万円を準備できます。

いずれにしても、住宅ローンは長期にわたる返済負担をともない、十分に検討してから利用しましょう。

ココザスには「住宅ローンアドバイザー」の資格を有するコンサルタントが複数在籍しています。

住宅ローンに関するご相談だけでなく、住宅購入のサポート等もすべて無料で行っておりますので、不安な点やご自身で調べて分からない点などがあれば気軽にご相談ください。

住宅購入・住宅ローンに関するご相談はココザスへ

「よい住宅と無理なく返済できる住宅ローンをセットで選びたい…」このようにお考えの方は、一度無料相談を受けてみませんか?

ココザスでは一戸建てやマンションなど、ご要望に応じて豊富な数の物件からお好きな家を選べます。

加えて資産形成事業のノウハウをもとに、FPが無理なく返済できる住宅ローンのシミュレーションを行います。

新居で生活を始めた後も繰上げ返済や家計の見直しなど、お金に関することならトータルでアドバイスが可能です。

あなたに合う無理のない住宅購入プランをご提案いたします。

住宅購入をお考えの方は、ぜひ気軽にご相談ください。