成功する長期投資のやり方とは

長期投資で成功するためには、投資の入口が重要となります。ここでは成功する長期投資のやり方について紹介します。

(2)運用可能資金を決める

(3)投資先を決める

(1)目標金額の設定を行う

長期投資を始める前に、「いつまでにどれくらいの資金にするのか」という目標を設定することが大切です。目標を決めると、毎月必要な投資額や期間、投資方法を決めることができます。

例えば老後資金として2,000万円の資金にすることを目標にした場合、平均利回りが5%前後となる長期投資を今の年齢から老後65歳になるまでの期間を運用すると、毎月いくらの金額を運用すればよいか分かるようになります。

毎月の運用額は生活にも支障をきたす可能性も高いため、事前に目標を立て、シミュレーションしておく必要があります。

しかし目標設定しないまま始めてしまうと、成果が出るまで時間がかかることから、投資方法を頻繁に変えてしまったり、短期投資を始めてしまうことにもなりかねません。

しかし長期投資は10年20年で成果が出るものです。目標を決めておかないと短期間で成果が出ないことから自分の投資方法が誤っていると考え、結果として長期投資をやめる可能性も高まります。そのため、長期投資を始める際は、目標金額を明確にしておきましょう。

(2)運用可能資金を決める

毎月の収入と支出額を差し引いた余剰金を確認し、運用可能資金を決める必要があります。無理な資金で始めてしまうと生活にも支障をきたすため、自分の余剰金を確認しなければいけません。

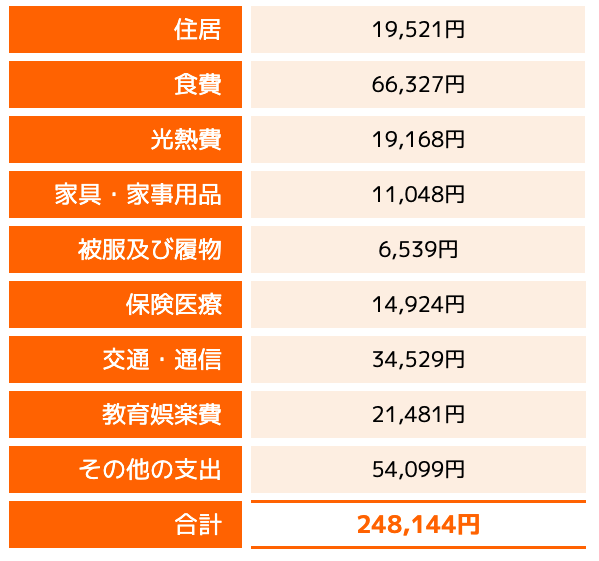

総務省統計局が公表した「家計調査2021年度」を確認すると、2人以上の世帯の場合、月平均支出額は約25万円となっており、以下の項目が支出に該当します。

もちろん支出額は各家庭によって異なるうえ、収入にも差があることから余剰金はそれぞれ異なります。長期投資を始める前に、自分の場合の余剰金を計算し、運用に回せる資金を決めていきましょう。

なお、日本証券業協会が発表した「2021年度(令和3年) 証券投資に関する全国調査(個人調査)」にある「月々の収入から金融商品にまわす割合」を確認すると、投資に回す資金は男女とも月収の1〜10%前後であることがわかります。

決して大きな金額を掛けているわけではなく、低資金で少しずつ運用している投資家が多いと読み取れます。

(3)投資先を決める

目標と運用可能資金が決まった後は、投資方法を決めていきます。投資方法によって得られる利益が異なるうえ、リスクにも違いがあります。

それぞれの投資についてしっかり学び、正しい運用をしていけば、長期投資の成功率を高めることが可能です。

しかし難しい点は「投資について学ぶ時間」です。普段仕事をしている方であったり、家庭を持っている方であれば投資について勉強する時間は少なくなるでしょう。

その結果長期投資を始めるタイミングが遅れてしまい、目標までの到達時間が遅くなる可能性も高まります。

そのようなケースに備え、「投資の専門家に相談しておく」のも一つの方法です。投資の専門家に相談すれば、短時間で必要なことだけを学ぶことができます。なおかつ自分に合った投資方法を見つけることが可能です。

投資方法を間違えてしまうと「思ったより利益が伸びない」「仕事が多忙で投資に時間を回せない」などのことにもなりかねません。そのため専門家に相談し、自分に合う投資方法を提案してもらいましょう。

長期投資におすすめな3つの方法

投資方法は専門家に相談し、自分に合う方法を見つけることが大切ですが、ここでは長期投資におすすめな3つの方法を紹介します。

(1)つみたてNISA

つみたてNISAは積立投資をする際に利用できる少額投資非課税制度のことです。投資先の金融商品を自分で選び、年間40万円を20年間運用して資産を増やしていく方法です。

つみたてNISAは運用益が非課税となるうえ、自動的に金融商品を買い付ける仕組みであることから、ほったらかしにしながら投資ができます。

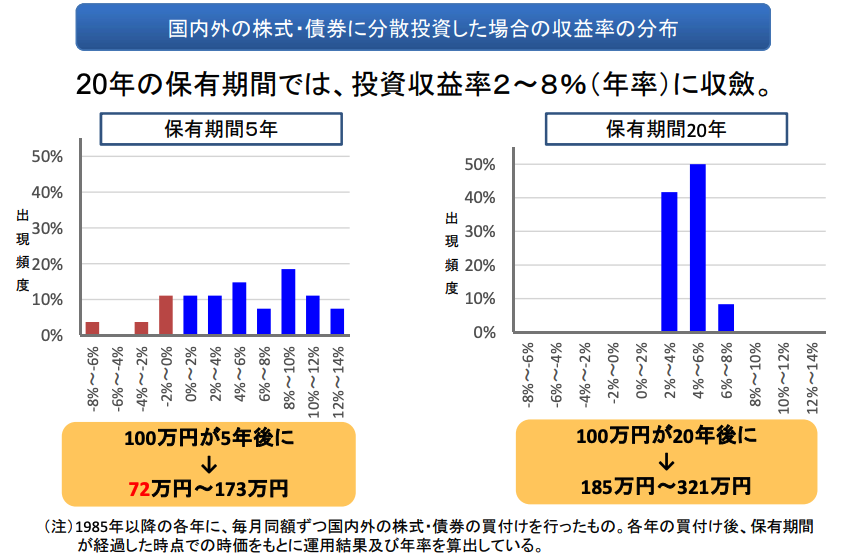

ただし、5年未満の運用では以下の画像の通り元本割れする可能性もあります。

引用|金融庁「つみたてNISAについて」

つみたてNISAは20年間株式や債券などに分散投資すれば、理論上100%増えることを金融庁が発表しています。そのため、安定的な長期投資を行いたい方におすすめな投資方法です。

さらに2024年度より新NISAがスタートし、運用可能額も120万円まで引き上げされたことから、より自分の余剰金額に合わせた運用が可能となります。

(2)iDeCo

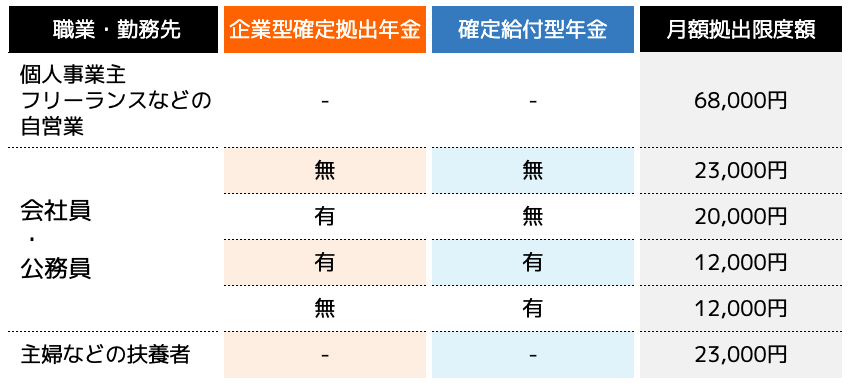

iDeCoは私的年金制度の1つであり、個人型確定拠出年金のことを指します。厚生年金や国民年金とは別に、5,000円から始めることができ、毎月口座から運用商品を購入し続ける仕組みです。

iDeCoの掛け金は職業や勤務先によって以下の通り、上限額が定められています。

さらに原則60歳になるまで引き出すことはできないため、無理のない掛け金で始める点に注意しなければいけません。

とはいえ、iDeCoはつみたてNISA同様、運用益は非課税なうえ、掛金が毎年所得控除できるメリットがあります。節税しながら運用できる投資としておすすめです。

(3)投資信託

投資信託は専門家であるファンドに資金を預け、本人に代わって運用してもらい、得られる利益を投資家に分配する方法です。そのためつみたてNISA同様、ほったらかしにしていても資金を増やすこともできます。

ただし、ファンドの運用がうまくいかず、損失が生じた時は元本割れする可能性も伴います。また急激な株価や金利などの変動によって運用資金が大きく前後する特徴もあります。

しかし初心者の方のとっては専門家に運用してもらえるというメリットがあるため、安心度が高い投資方法です。

長期投資を長続きさせる3つのコツ

長期投資は10年20年と長い期間を運用しなければいけません。そのため途中で諦める人も多いです。しかし途中でやめてしまうと今まで投資してきた意味がなくなるため、長続きするコツを理解してから始めるようにしましょう。

(2)資金源は余剰金を土台に小さくはじめる

(3)長期・分散投資を行う

(1)短期的な値動きにとらわれない

長期投資を長続きさせるためには、短期的な値動きに惑わされないことが大切です。投資を始めると、お金の動きばかり見てしまう方も多く、損失が出た時点ですぐにあきらめる人も多いです。

しかし長期投資は長い年月の間、資金を投入し続けて増やしていく方法です。そのため多少の損失が出ても問題ない程度の資金で始めなければいけません。

確かに損失が出た時や、利益が減ってしまうと、「さらに損失が増えてしまう」「利益がもったいない」という感情になります。

しかし長期投資をする以上、ある程度損失が生じたりすることから、事前に許容損失額を決めて、感情のコントロールをしながら始めることが大切です。

多額の資金で始めてしまうと、損失も大きくなり、短期的な値動きに翻弄されてしまいます。そのため低資金で始め、長期間の運用を心がけましょう。

(2)自動的に利益が出る仕組みをつくる

長期投資のコツは、自動的に利益が出る仕組みをつくることです。自動的と聞くと簡単に資産を増やしていけると思いがちですが、投資方法の選択が重要ということです。

例えばつみたてNISAや投資信託など、20年の運用をすることで利益が安定していきます。一方株式投資やFXなど、短期売買を繰り返す投資方法は、自動的に利益が出るとは言い切れません。

投資はさまざまな方法で利益を積み上げることができますが、ハイリスクハイリターンな投資もあれば、ローリスクローリターンな投資もあります。

自動的に利益を積み上げていきたい方は、積立投資などのローリスクローリターンな投資で無理なく長期投資を続けるようにしましょう。

(3)頻繁に値動きを確認しない

頻繁に値動きや利益を確認すると、感情のコントロールが難しくなるため、チェックする回数を少なくすることが大切です。

投資を始めると、お金の動きばかりを気にしてしまい、1日にスマホやパソコンで何度も確認する方もいらっしゃいます。

もちろん確認頻度が多いと大損失を防げる可能性も高まりますが、そもそも投資額を抑え、許容損失額までの設定をしているのであれば、生まれる損失額は事前にわかっているはずです。

しかし何度も値動きを確認する人は、多額の資金で投資していたりするため、そもそも値動きをチェックする頻度を抑え、適切な金額で始めましょう。

長期投資の成功事例

ここでは長期投資で成功した例を3つほど紹介します。

(2)貯蓄と投資を分けた事例

(3)短期投資との組み合わせ

(1)20年後に資産1億円に

30歳にして資産1億円になった投資家Hさんは、期間投資家が売買しない時価総額300億円以下の中小型株で毎年15%前後の増収を目安に取引していました。増収が高い銘柄は自足性が低いと判断していたためです。

この割安成長株投資がアベノミクスの影響もあり、順調に右肩上がりとなり、資産1億円を達成しました。この長期投資の成功の秘訣は株式投資という多少ハイリスクであるものの、成長しやすい企業の株だけに特化した投資方法だったという点です。そのため大手の株と異なり、急落する可能性を抑えつつ成功した事例です。

(2)貯蓄と投資を分けた事例

毎月の余剰金を「投資」と「貯蓄」に分けた事例です。投資とはいえ、損失が生まれる可能性もあり、いざお金が必要となったタイミングでは貯蓄からねん出しなければいけません。

しかし銀行の定期預金の金利は世界と比べても非常に低く、貯蓄する方が少なくなっています。とはいえ投資は100%増える保障もないため、貯蓄と投資に分けて運用していた事例です。

投資に回す資金は男女とも月収の1〜10%前後であれば、残りの金額を貯蓄に回していたほうが良いでしょう。もちろん貯蓄と投資に回す資金はそれぞれで決めても問題ありませんが、いざお金が必要となる時は貯蓄からねん出するのが一般的であるため、貯蓄の方のウエイトを大きくしておくことをおすすめします。

(3)短期投資との組み合わせ

長期投資である程度資金を増やすことができた後は、短期投資を組み合わせるのも1つの方法です。いわゆる投資の余剰金の一部を短期投資に回すということです。

短期投資は長期投資と比べると、経験や知識が求められます。しかし短期投資で増やせるようになれば、投資家としてより飛躍することも可能です。

もちろん長期投資で成功したから短期投資も成功するわけではありません。しっかり勉強していかなければいけませんが、将来的に双方の投資方法で大きな利益を狙うのも1つの方法です。

まとめ

長期投資を始める際は、「目標金額の設定」「運用可能資金の確認」「投資方法の選択」を決めてからになります。目標を設定しなければ、いつまで運用するのかが分からず、なおかつ毎月の運用資金の目途が立ちません。とはいえ投資初心者にとってはどれくらい運用すればよいか分からない方も多いため、投資の専門家に相談することをおすすめします。

ココザスではお客様の資産状況や投資に回せる時間などをヒアリングさせて頂き、最適な投資方法をご提案しております。また一から利益が安定するまでの戦略立案や、運用後のサポートもさせて頂きます。

相談料も無料となっておりますので、ぜひ一度ご相談ください。