不動産投資における頭金とは?

そもそも不動産投資における頭金について知らない方もいらっしゃるのではないでしょうか?

ここでは頭金の意味や目安の金額について紹介します。

頭金の基本的な意味と役割

住宅ローンやアパートローンを利用する場合でも、全額を借りられるわけではなく、通常は物件価格の一部を頭金として準備する必要があります。

頭金を支払うことで融資額が減るため、その分ローン返済の負担が軽くなるメリットがあります。

また、頭金を出すことで借入額を減らせるため、審査がとおりやすくなる効果もあります。

頭金を入れるかどうかは投資戦略や資金計画に直結する重要なポイントであり、長期的な安定経営を目指す上では欠かせない要素でもあります。

頭金ゼロ投資との違い

これは、金融機関が物件価格の全額を融資するパターンです。

もちろん誰でも頭金ゼロ投資ができるというわけではなく、金融機関の審査によって判断されます。

さらに、頭金ゼロ投資ということは融資額が増える分、毎月の返済額が高額になるためキャッシュフローが圧迫されやすいというデメリットがあります。

一方で頭金を入れる投資では、自己資金を投じる分リスク分散が可能となり、返済負担を抑えやすいという利点があります。

つまり、頭金ゼロ投資は短期的に始めやすい方法である一方、安定的な経営や長期的な利益確保を目指すなら、ある程度の頭金を準備する方が安心できるといえるでしょう。

頭金は物件の10~20%が目安

例えば、3,000万円の物件を購入する場合、300万円〜600万円程度を頭金として用意するのが一般的です。

もちろん、物件の種類や金融機関の審査基準によっては、頭金の価格は変動します。

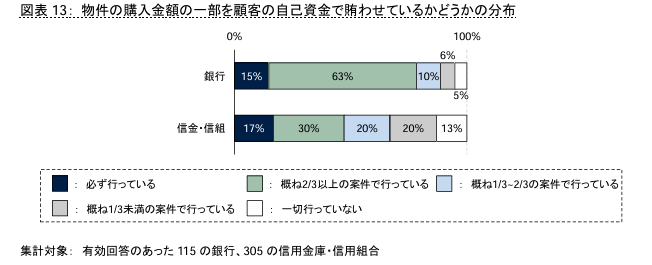

しかし、金融機関の多くは、借入主に対して頭金の捻出を求めているケースが多いです。

金融庁が2019年に実施した調査によると、多くの金融機関が物件購入時に一部を自己資金で支払うことを求めています。

さらに住宅ローンに関しても、住宅金融支援機構の「2023年度フラット35利用者調査」を確認すると、多くのケースで数百万円程度の頭金を出して借入していることがわかります。

| 住宅の種類 | 頭金の全国平均額 |

|---|---|

| マンション | 1,188万円 |

| 土地付注文住宅 | 473万円 |

| 注文住宅 | 699万円 |

| 建売住宅 | 294万円 |

| 中古マンション | 529万円 |

| 中古戸建 | 219万円 |

| 平均値 | 567万円 |

頭金を多めに入れることで融資額を減らせば、ローン返済比率が下がり、金融機関からの信用も高まります。

一方で、自己資金をあまりにも多く入れすぎると、運用資金や予備費が不足し、突発的な修繕や空室リスクに対応できなくなる可能性もあるため注意が必要です。

頭金は「できるだけ多く」よりも、「手元資金とのバランス」を意識することが重要です。

不動産投資で頭金を入れるべきケース

ここでは、不動産投資で頭金を入れるべき4つのケースに分けて紹介します。

・金利負担を軽くしたい場合

・融資審査を通過しやすくしたい場合

・長期保有を前提とした投資スタイルの場合

該当する方は、頭金を入れるか検討しましょう。

ローン返済額を減らして安定経営したい場合

ローン返済額を減らして安定経営したい場合は、頭金を入れた方が良いでしょう。

返済負担が軽くなれば、家賃収入から手元に残るキャッシュフローが増え、不動産経営が安定しやすくなります。

また、空室や修繕といった予期せぬ支出が発生しても、余裕をもって対応できる点も安心材料です。

特に安定した収益を重視する投資家や、将来的に複数物件を運用したい人にとっては、頭金をしっかり入れてリスクを抑える方法が適しています。

短期的な拡大よりも安定を重視する場合には、頭金を入れることが重要な選択肢になるでしょう。

金利負担を軽くしたい場合

金利負担を軽くしたい場合は、頭金を入れるのが望ましいです。

ローンは元金だけでなく金利も含めて返済するため、借入額が増えるほど総返済額も膨らみます。

例えば、同じ金利条件でも、フルローンと頭金20%を入れた場合では、数百万円単位で利息の差が出ることがあります。

特に金利が高い局面や、長期ローンを組む場合には、頭金を入れることで将来の支払い総額を大きく抑えられます。

また、金融機関によっては頭金を多く入れることでより低い金利を提示してくれるケースもあり、さらに有利な条件で融資を受けられる可能性があります。

金利負担は長期的な投資収益に直結するため、利回りを重視する投資家ほど頭金を入れて総支払い額を下げる戦略が有効です。

融資審査を有利に進めたい場合

金融機関の融資審査をスムーズに進めたい場合も、頭金を入れることが効果的です。

フルローンを希望する場合、銀行側からは「すべてのリスクを借入でカバーしようとしている」と見なされ、審査が厳しくなることがあります。

しかし、頭金を10〜20%でも入れることで「返済能力がある」「投資に対して本気度が高い」と評価され、審査にとおりやすくなるのです。

特に投資初心者や年収がそれほど高くない人にとっては、頭金をしっかり入れることで融資の承認を得やすくなるメリットがあります。

結果として、より有利な融資条件を引き出す可能性が高まり、投資のスタートを安定させることにつながります。

長期保有を前提とした投資スタイルの場合

不動産投資を長期保有で考える場合、頭金を入れておくことは安定した経営基盤を築くうえで非常に有効です。

長期間にわたり物件を所有する際には、空室や修繕、金利上昇などのリスクに直面する可能性があります。

突発的な出費が発生しても慌てずに対応でき、長期的に黒字経営を維持しやすくなるのです。

また、ローンの元本が早く減ることで、将来的に売却を考えたときの残債リスクも小さくなります。

年金代わりに安定した家賃収入を得たい人や、将来的に資産形成を重視する投資家にとっては、頭金をしっかり入れて長期目線で運用するスタイルが適しているといえるでしょう。

不動産投資で頭金を入れないメリット

不動産投資で頭金を入れないメリットは3点挙げられます。

一つずつ紹介します。

手元資金を温存して複数物件に投資できる

頭金を入れずに不動産投資を行う最大のメリットは、手元資金を温存できる点です。

自己資金を抑えれば、自身の生活への影響を減らすだけでなく、他の物件に投資することもできるでしょう。

例えば、1,000万円の自己資金がある場合、頭金20%を1物件に投入すると1物件しか購入できません。

しかし、頭金をほとんど入れなければ、融資を活用して2〜3物件を同時に購入でき、家賃収入の総額を増やすことが可能です。

これにより、資産を早く拡大し、収益源を分散させることができます。

ただし、複数物件を運用する場合は、空室リスクや管理負担も増えるため、十分な資金計画とリスク管理が必要です。

ただし、頭金を入れずに購入できるかどうかは金融機関の審査によるため、基本的には頭金を準備しておくべきものと理解しておきましょう。

レバレッジ効果を最大化できる

頭金を入れずに融資をフル活用することで、レバレッジ効果を最大化できます。

少ない自己資金で大きな物件を購入することにより、物件の価格上昇や家賃収入から得られるリターンが自己資金に対して大きくなります。

特に、不動産価格が上昇傾向にある市場では、少額資金で大きな利益を狙える可能性があります。

ただし、借入額が大きくなる分、返済負担や金利リスクも増えるため、収支シミュレーションを十分に行った上で戦略を立てることが重要です。

少ない自己資金で早期に投資資金を回収できる

頭金を少なくして投資する場合、自己資金の回収スピードが早くなることもメリットです。

購入時の自己資金が少ない場合、家賃収入から得られる収益ですぐに投資分を回収できます。

また、自己資金を少なく抑えた分、他の物件や投資案件への資金投入が容易になり、資産拡大スピードを加速できます。

ただし、ローン返済によってキャッシュフローがマイナスになるリスクや空室リスクもあるため、事前に収支計画を綿密に立て、キャッシュフローが安定する物件選びが重要です。

頭金を入れない場合のデメリット

一方、頭金を入れない場合のデメリットもあるので、確認していきましょう。

一つずつ紹介します。

ローン返済負担が重くなる

頭金を入れずにフルローンで不動産を購入すると、毎月のローン返済額が大きくなるため、手残りが少なくなります。

家賃収入からローン返済を行うため、借入額が多いとキャッシュフローも悪化します。

さらに、空室や家賃下落が発生すると、返済負担が圧迫され、赤字になるリスクも高まるデメリットがあるのです。

アパートやマンションなどは、常に入居率100%である保証はありません。さらに築年数が経過するごとに家賃は下落するのが一般的です。

しかし、ローン返済額は毎月ほとんど変わらないため、年数が経過するごとにローン返済が大きな負担になるでしょう。

さらに複数物件を同時に運用している場合、返済総額が膨らむため資金繰りが厳しくなることがあります。

手元資金に余裕がないと、突発的な修繕費や税金などの出費にも対応しにくくなるため、長期的な安定経営を目指す場合は注意が必要です。

金利総支払額が増える

借入額が大きくなるため、当然ながら支払う金利総額も増加します。

頭金を入れずに融資額を最大化すると、返済期間中に支払う利息が膨らみ、投資全体の利回りを圧迫する可能性があります。

特に長期ローンでは、元本に加えて金利負担が積み重なるため、最終的な総支払額は頭金を入れた場合に比べて大幅に増えることがあります。

投資効率や収益性を重視する場合には、金利負担が増えるリスクを理解しておくことが重要です。

空室・家賃下落時のリスクが高まる

頭金ゼロの場合、毎月の返済額が大きいため、空室や家賃下落が発生するとキャッシュフローが赤字になるリスクが高くなります。

市場環境や物件の立地条件によっては、想定どおりの収入が得られないこともあり、資金繰りが逼迫する可能性があるでしょう。

安定した運用を目指す場合、頭金をある程度投入することで、空室や家賃変動の影響を抑える戦略が有効です。

頭金あり・なしのシミュレーション比較

ここでは頭金あり・なしのシミュレーションを紹介します。

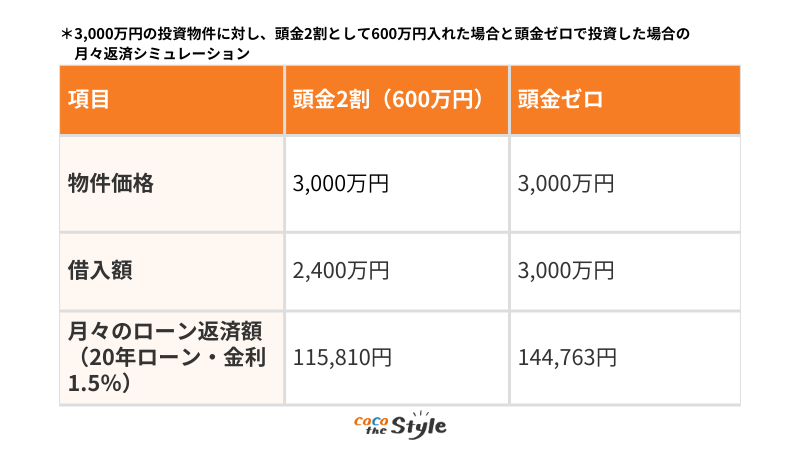

頭金を物件価格の20%入れる場合とゼロの場合では、月々のローン返済額に大きな差が出ます。

以下の表は、3,000万円の投資物件を購入する際に、頭金600万円(物件価格の20%)を入れた場合と頭金ゼロで購入した場合の、月々の返済額を比較します。

比較してわかるとおり、毎月約3万円の返済差額が生じます。

1年間に換算すると36万円、20年に換算すると720万円となるため、頭金を入れた方が総支払額を抑えられます。

キャッシュフロー・総支払額の違い

頭金の有無は、月々のキャッシュフローと総支払額に大きな影響を与えます。

頭金を入れる場合は、借入額が減るため、毎月のローン返済が少なくなります。

その結果、キャッシュフローが増え、空室や家賃下落など予期せぬ支出があっても対応しやすくなります。

資金に余裕があるため、安定経営が可能です。

・頭金ありの場合は借入額が減るため、利息の総額も少なくなり、長期的な支払い総額は抑えられます。

・頭金ゼロの場合、月々の返済は多くなり、金利総額も増えるため、長期的な収益性は低下するリスクがあります。

売却時の残債リスクへの影響

頭金の有無は、売却時の残債リスクにも影響します。

頭金ありで購入していれば、借入額が少ないため、売却時に物件価格が下落してもローン残高を上回る可能性が高く、売却損を避けやすくなります。

一方、頭金ゼロで購入した場合、借入額が大きいため、売却価格が想定より下がると残債が物件価格を上回り、売却損リスクが高まります。

そのため、短期的に利回りを最大化する投資家は頭金ゼロ戦略を活用できますが、長期保有や出口戦略を重視する場合は、頭金を入れてリスクを抑えることが重要です。

不動産投資で頭金をいくら入れるべきかの判断基準

ここでは不動産投資で頭金をいくら入れるべきかの判断基準を紹介します。

投資目的と期間による判断

短期的に資産を増やしたい場合は、自己資金を抑えてフルローンを活用し、利回りを最大化する戦略が有効です。

逆に、長期保有で安定したキャッシュフローを重視する場合は、ある程度の頭金を投入することで毎月の返済負担を軽くし、空室や家賃下落などのリスクに備えることが重要です。

ただし、短期間保有して売却する場合は、譲渡所得税なども考慮しなければいけません。

保有期間が5年未満での売却では、税率が高くなってしまうため、専門家へ相談して頭金の額を決めていきましょう。

自己資金とリスク許容度のバランス

手元資金に余裕がある場合は、返済負担を軽くして安定経営を目指すために頭金を多めに入れるのが安心です。

一方、手元資金が限られている場合や、高リスク・高リターンを狙う場合は、少額の頭金でレバレッジを活かす戦略も考えられます。

ただし、返済負担が大きくなるほど空室や金利変動の影響を受けやすいため、自身のリスク許容度と資金計画を十分に確認したうえで頭金の額を決定する必要があります。

金利動向と融資条件の確認ポイント

金利が低い場合は、借入額を大きくしても返済負担が比較的軽くなるため、頭金を少なくして資金効率を高める戦略が有効です。

逆に金利が高い場合や変動金利のリスクがある場合は、頭金を多めに入れて借入額を抑えることで総返済額や利息負担を軽減できます。

また、金融機関によっては自己資金比率が高いほど金利優遇や融資承認の可能性が高くなることもあるのです。

現在の日本は利上げ局面にあり、金利が上昇傾向にあります。

今後も金利が上昇する見込みがあるなら、頭金を増やして借入額を抑える方が賢明でしょう。

まとめ

不動産投資で頭金を入れるかどうかは、投資戦略や資金計画、リスク許容度によって最適な判断が変わります。

頭金を入れることで、毎月のローン返済負担や金利支払いを抑え、安定したキャッシュフローを確保しやすくなる一方で、手元資金が減るため次の投資機会を逃す可能性もあります。

逆に頭金を抑えてフルローンを活用すれば、少ない自己資金で複数物件への投資が可能になり、レバレッジ効果を最大化できますが、返済負担や空室リスクが増す点に注意が必要です。

最終的には、投資目的や保有期間、自己資金の量、リスク許容度、金利動向や融資条件を総合的に考慮し、手元資金と返済負担のバランスを見極めることが重要です。

安定経営を重視するなら適度な頭金を用意し、資産拡大や利回り最大化を狙うなら少額の頭金でレバレッジを活かす、といった判断が投資成功のカギとなるでしょう。