育児休業給付金とは

そもそも育児休業給付金についてご存じない方もいらっしゃるのではないでしょうか?ここでは育児休業給付金の概要について紹介します。

育児休業給付金はいくらもらえる?

育児休業給付金とは育児休業を取得した労働者に対して、雇用保険から支払われる給付金のことです。子どもが生まれた後は、子育てしなければいけないため、育児休業を取得しますが、通常この期間は無給となります。

しかし無給の状態では生活にも支障をきたすことにもなりかねないため、雇用保険から育児休業給付金を受け取ることができます。

もちろん会社に勤務している方でなければ対象となりません。結婚して子どもを産むから会社を退職される方もいらっしゃいますが、そのようなケースの場合は適用外です。他にも細かな条件が設けられているため、次の項で詳しく紹介します。

適用条件

育児休業給付金を受け取るには「育休前」と「育休中」の2つの条件を満たす必要があります。

・雇用保険の被保険者であること

・休業する前の2年間に賃金支払基礎日数が11日以上ある月が12か月以上必要。(12か月未満の場合は賃金の支払基礎となった時間が80時間以上ある月が12か月以上あること。

・育休中、月10日(もしくは80時間)を超えて就業していないこと

・育休中の給料は、休業前の給料の80%未満であること

また育児休業給付金は、育休開始日から2ヶ月3ヶ月前後に給付されます。不正受給防止のため、休業の事実が確認されたあと」に、2ヶ月分まとめて申請するためです。

条件を満たしているからという理由で即座に給付を受けられるわけではないため注意しましょう。

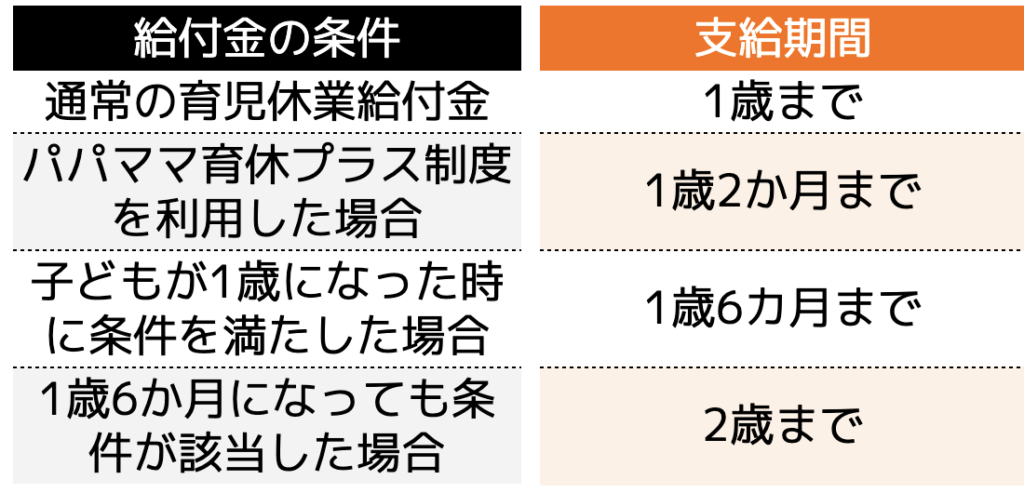

育児休業給付金の支給期間

育児休業給付金の支給期間は、原則子どもが1歳になるまでの期間となります。両親が共に育児休業を取得する「パパママ育休プラス制度」を利用した場合は、1歳2か月まで延長されます。

また子どもが1歳になった時に以下の条件を満たせば支給期間が1歳6か月まで延長されます。

・保育所等の申し込みを行っているが入所先が見つからない場合

・親などの養育予定者が死亡・病気育などによって養育することが困難な状態になった時

・離婚などによって育児者が子どもと別居した場合

・6週間以内に出産予定がある時産後8週間を経過しないとき

さらに1歳6か月になっても状況が変わらない場合は2歳まで延長することが可能です。ただし、途中で会社を退職した場合は育児休業給付金の支給は終了します。

支給金額について

支給額は休業開始6か月を境に異なります。育休を開始してから半年までは給料の67%、それ以降は50%となります。

・休業開始6カ月以内

支給額=休業開始時賃金日額✕支給日数(30日)✕0.67

・休業開始6カ月以降

支給額=休業開始時賃金日額✕支給日数(30日)✕0.5

※ 支給期間が1か月の場合は1か月を30日、1か月未満の場合は休業終了日を含む月は暦上の日数で算出します

育休中であっても勤め先から賃金が支払われる場合、育休前の月額賃金が30%〜80%未満であれば、その分支給額から差し引かれるため、給与をもらっている方は注意してください。

育児休業給付金の申請について

ここでは育児休業給付金の「申請方法」と「必要書類」を紹介します。

申請方法

育児休業給付金の申請は以下の5つの手順で行います。

1:勤務先に育児休業の取得の旨を伝える

会社の総務や人事の人に育児休業する旨を伝えます。

2:必要書類を用意する

次の項で紹介する必要書類を用意します。

会社が用意するものと、被保険者が用意する書類があります。

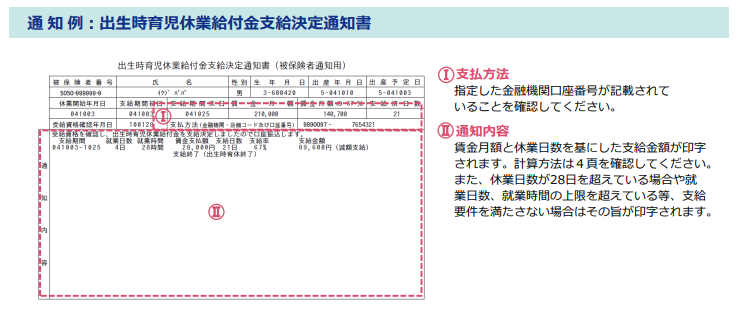

3:支給決定通知書及び支給申請書の交付を受ける

受給資格があると判断されると、被保険者に支給決定通知書が届きます。また支給申請書も交付されます。

- 育児休業給付金の給付を受ける・・・通知書が届いた後には指定口座に給付金が入金されます。

- 2か月おきに支給申請書を提出する・・・原則2か月おきに給付申請を行う必要があります。申請する際は、賃金の支払い状況や金額が確認できる書類も一緒に添付して申請します。

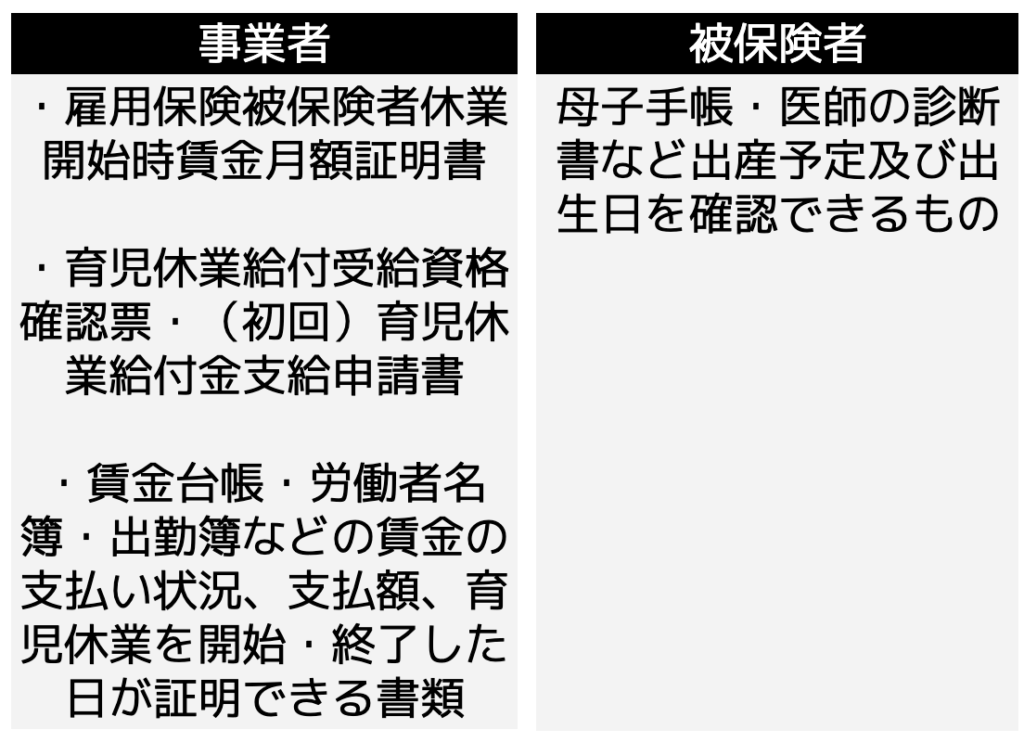

必要書類

必要書類は事業者と被保険者で用意する書類が異なります。

育児休業給付金は子の出生日(出産予定日前に子が出生した場合は出産予定日)から8週間を経過した日の翌日から申請することができます。

育休明け後に子育て費用はどれくらいかかる?

育児休業給付金は最大で子が2歳までしか受け取ることができません。さらに子どもが生まれるとさらに費用が掛かっていきます。

多くの方は、毎月の給与収入で生計を立てていきますが、事前に子育て費用にいくらかかるのか把握しておいた方が良いでしょう。

ここでは子育て費用の平均について紹介します。

未就学児でも費用がかかる

未就園児であっても年間84万円〜120万円ほどかかるとされています。もちろん各家庭によって異なりますが、おむつ代や洋服代、食事代など子育てには必須な費用がかかっていきます。

また保育園や幼稚園に通わせることになった場合は2019年度よりスタートした幼児教育・保育の無償化を利用すれば、3〜5歳までのすべての子が利用する保育園、認定こども園、幼稚園の利用料が無料となります。

しかし、無料となるのは保育料だけです。通学費用や給食費などは発生してしまうため、子どもが小さくても子育て費用を貯めておく必要があります。

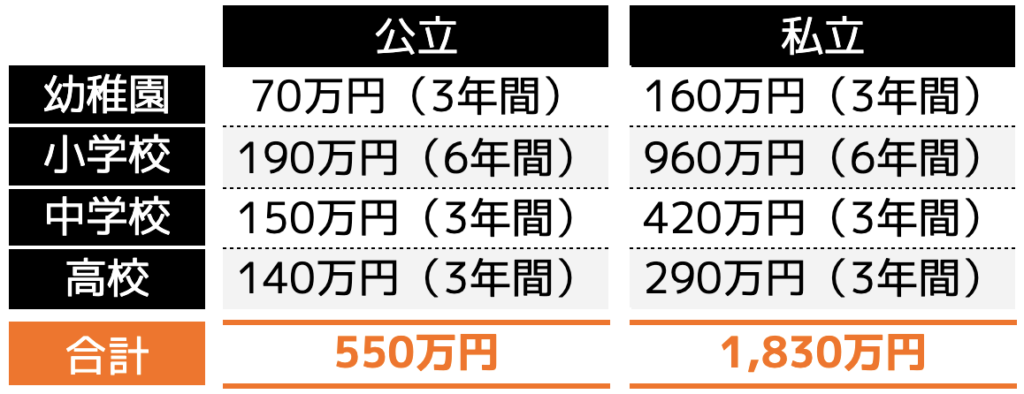

教育費用は1,000万円〜3,000万円前後必要

子どもが保育園から大学まで通うとなると、おおよそ1,000万円〜3,000万円前後必要です。

「平成30年度子供の学習費調査の結果について」を確認すると、小学生から高校まで以下の費用がかかります。

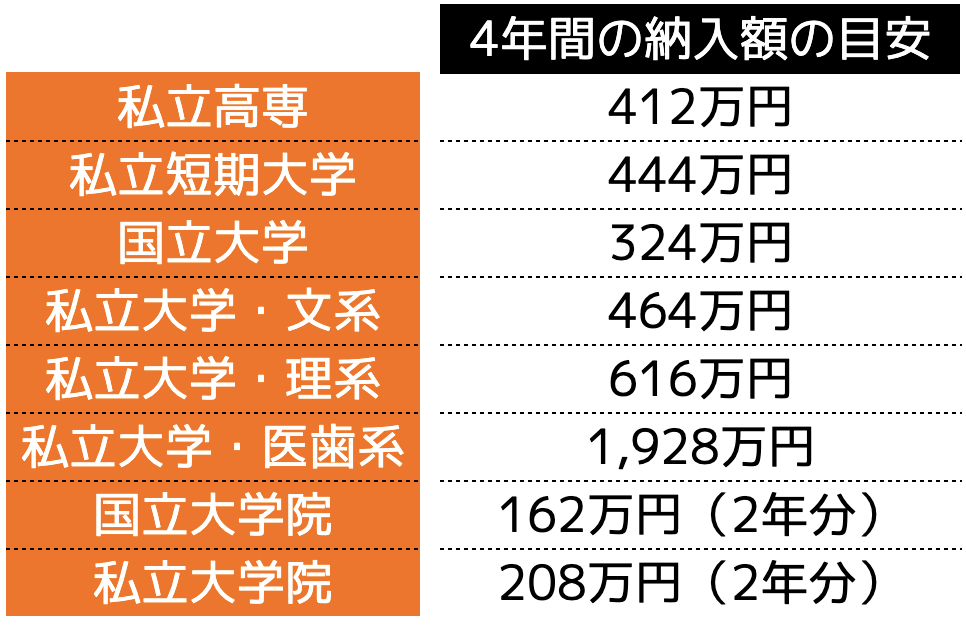

加えて大学に入学するには以下の教育資金が目安として必要です。

もちろん入学する学校によって納入額は異なりますが、おおよそ1,000万円〜3,000万円の教育費用が必要となります。

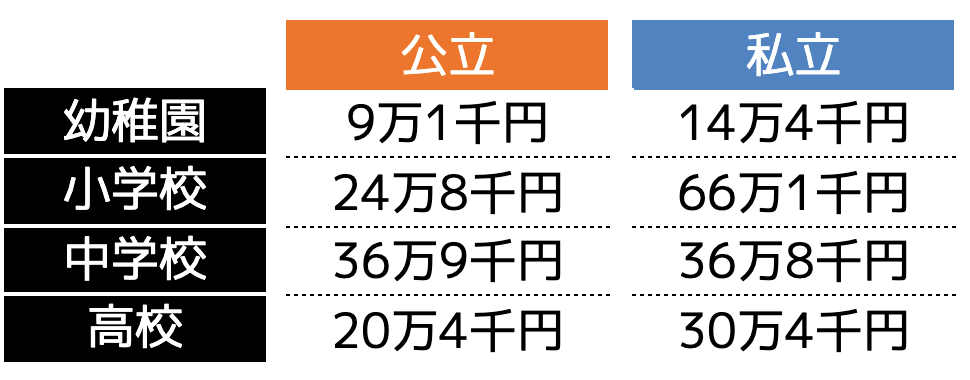

習い事に通わせた場合は年間10万円~60万円かかる

教育費用以外にも習い事などに通わせると年間10万円〜60万円かかります。文部科学省令和3年度子供の学習費調査によると、以下の画像の表の通り学校外活動費が平均値でかかります。

もちろん習い事によって費用が異なります。しかし私立に通っている学生の習い事の方が割高になる傾向にあります。

そのため育児休業が終了してからも大学を卒業するまでは子育て費用について検討していかなければいけません。

ではどのように子育て費用を貯めていけばよいのでしょうか。次の項では育休明けに行うべきお金対策について紹介します。

▼ 合わせて読みたい

育休明けに行うべきお金対策

ここでは育休明けに行うべきお金対策を3つ紹介します。

(2)家計の見直しを行う

(3)資産形成でお金を増やす

お金対策は各家庭によって方法が異なりますが、どのような対策をすればよいか分からない方は1つずつ確認していきましょう。

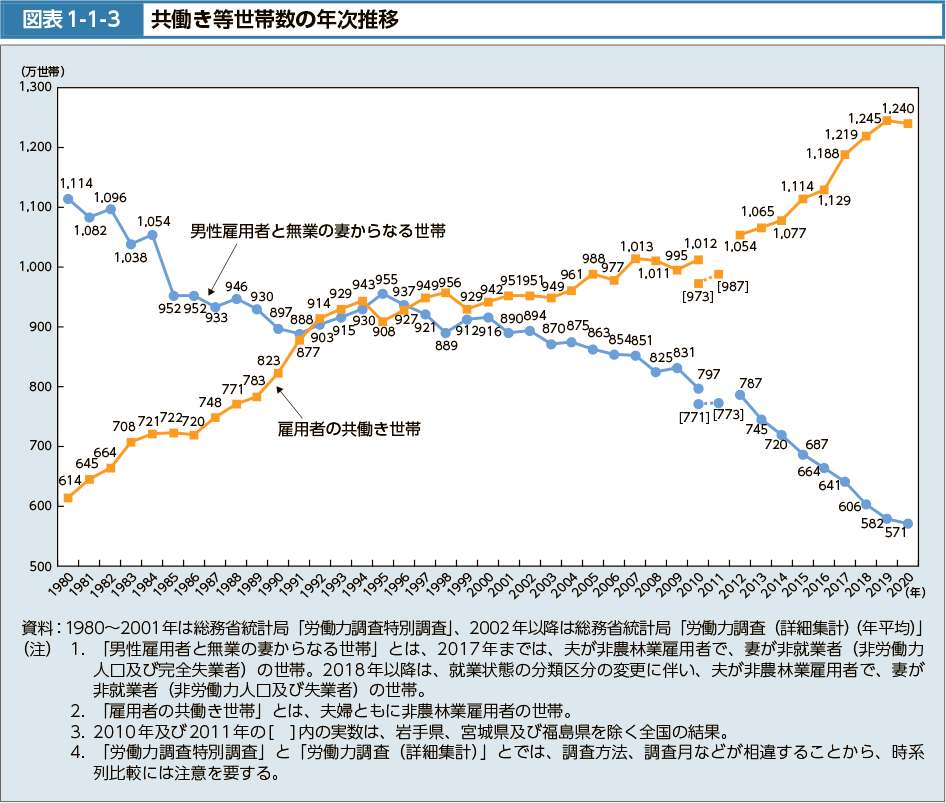

(1)共働きにする

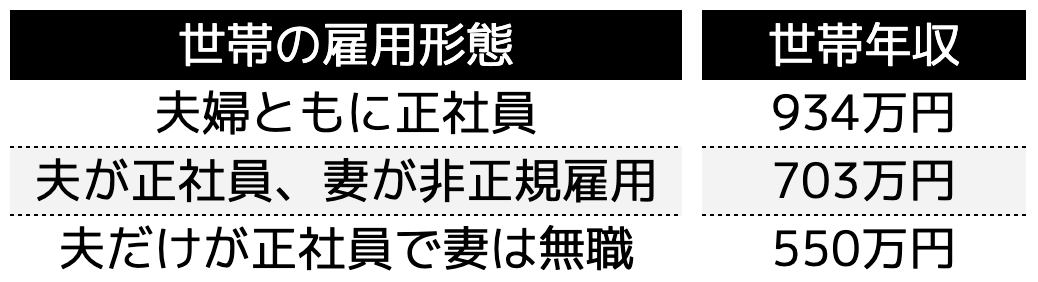

収入が少ない方は夫婦で共働きを行い、貯蓄を蓄えていきましょう。厚生労働省が発表した令和3年版厚生労働白書を確認すると、以下の画像の通り、共働き世帯が夫だけの収入世帯と比較して2倍以上あります。

さらに令和2年分 民間給与実態統計調査を確認すると、世帯年収は夫だけ正社員であるより、夫婦共働き世帯の方が高い傾向にあります。

もちろん夫だけの収入で生活できる世帯もあります。しかし誰しもが高収入の給与所得ではなく、夫婦で働かなければ生活が難しいと言われている現代でもあります。

子育てをするとなると、夫だけの収入では不足する可能性も高いうえ、万が一死亡や高度障害になって収入が得られなくなった場合を考慮すると、夫婦で大きな収入を得て、貯蓄していかなければいけません。

とはいえ共働きするということは、子どもと過ごす時間も減ってしまう可能性もあるため、夫婦で話し合いを行って決めましょう。

(2)家計の見直しを行う

共働きすると収入が増えて子育て費用の対策ができますが、家計の見直しを行って支出額を減らすことも大切です。

収入が増えると、お金に余裕が生まれ、浪費してしまうことも多いです。しかし支出額を抑えるための節約を行っておくと、お金に対する意識も高めることができ、子育て費用を効率よく貯蓄することができます。

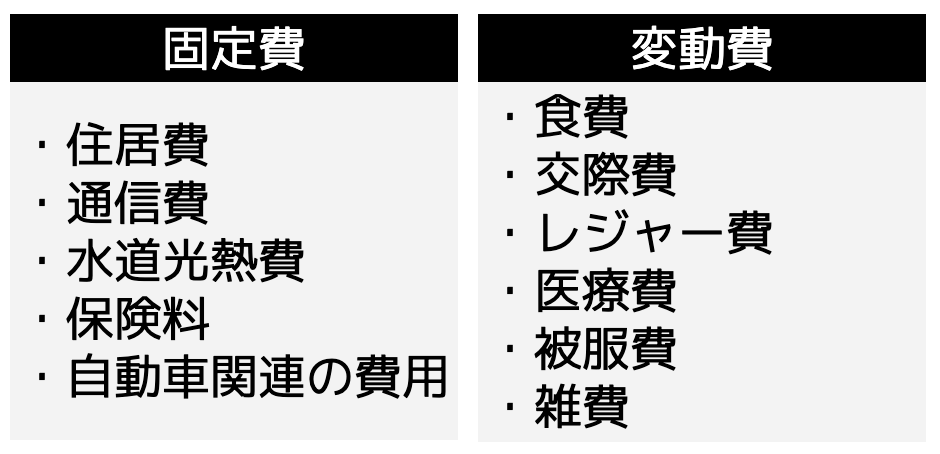

見直しする支出額は「固定費」と「変動費」の2種類あり、それぞれ以下の項目が該当します。

固定費は支出額が毎月ほとんど一定の支出項目です。しかし支出額も大きいため、見直しして節約する必要があります。

例えばスマホのキャリアを変えて通信費を抑えたり、保険の見直しを行って保険料を抑えるだけで、十分節約にもつながります。

さらに食費やレジャー費などの変動費も抑えることができれば、毎月大きな金額の貯蓄もできるでしょう。

しかしどのように見直しすればよいかわからない方もいらっしゃることでしょう。その場合は、ファイナンシャルプランナーなどの専門家に相談してみると、節約できる項目と方法を具体的に教えてもらえるため、ぜひ利用してみましょう。

ココザスはファイナンシャルプランナーとして、お客様の家計の見直しを行っております。相談も何度でも無料であるため、ぜひ一度ご連絡下さいませ。

(3)資産形成でお金を増やす

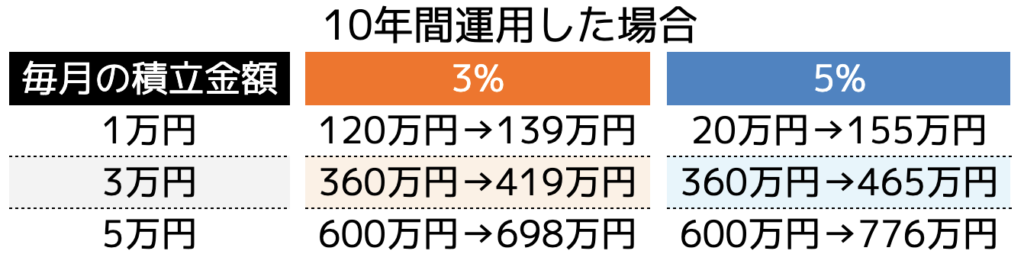

資産形成を行えば、効率よくお金を増やすことができます。平均利回りも3%〜5%前後で方法が多く、以下の表の通り、運用期間と運用額に合わせて資産を増やせます。

もちろん資産形成を行ったからといって100%増えるわけではありません。しかし自分に合った方法を見つけ、正しい運用方法を身に付ければ確実に増やすこともできます。

とはいえ、ネットなどに掲載されている資産形成方法を鵜呑みしてしまうと、誤った知識を身に付けることにもなりかねず、失敗に終わる可能性も高まります。

そのため資産形成の専門家であるファイナンシャルプランナーに相談しましょう。

ココザスではお客様一人一人に合った方法をご提案いたします。また運用だけでなく家計の見直しなど、お金に関するサポートを行っております。

これから子育て費用について検討する方は、ぜひ一度ご相談くださいませ。

▼ 合わせて読みたい

育休明けに始めたい資産形成方法

ココザスにご相談頂ければお客様に合った資産形成を提案致します。とはいえ資産形成にはどのような方法があるのか分からない方もいらっしゃることでしょう。

ここでは育休明けに始めたい資産形成方法を2つ紹介します。

(2)投資信託

(1)大学の教育資金に合わせた「新NISA」

大学の教育資金として活用したい長期間の運用ができる人

新NISAとは、積立投資をする際に利用できる少額投資非課税制度のことです。10年や15年、20年と長期間運用することで利益の安定化が図れ、大学の教育資金代わりとしても利用できます。

新NISAは毎月専用の口座から金融商品を買い続ける仕組みです。また利益に対しても非課税となるため、納税せずに運用できる資産形成方法の1つです。

また運用額は「つみたて投資枠の場合は年間120万円まで」「成長投資枠は年間240万円まで」と定められています。

以前(つみたてNISA)は年間40万円までと上限額が低く、運用しても大きな利益が得られませんでした。

しかし2024年度よりスタートした新NISAでは積立上限額が増枠されたこともあり、多くの利益を狙うことができます。

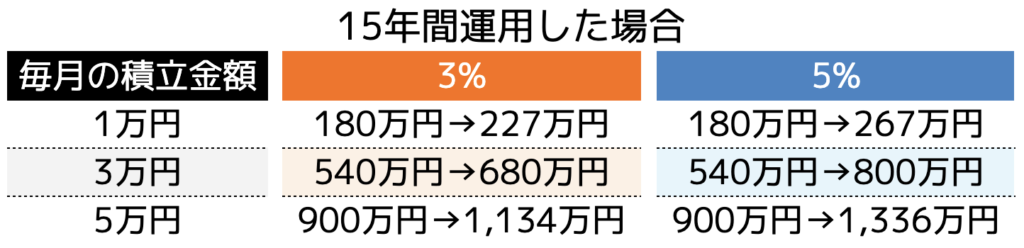

ただし5年ほどの短期間では元本割れする可能性もあるため、10年や15年、20年の長期運用が求められる資産形成方法です。

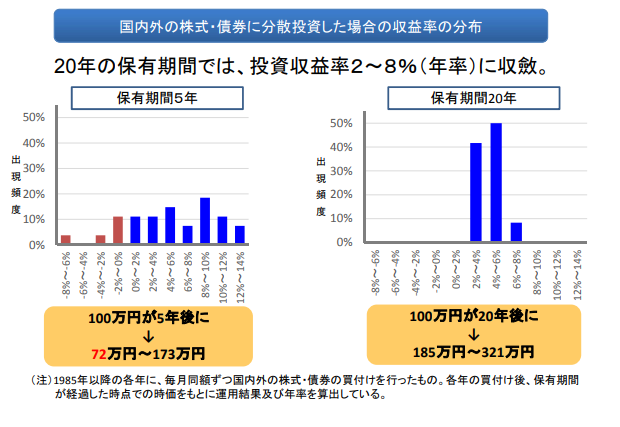

金融庁の「つみたてNISAについて」でも、以下の画像の通り、保有期間20年で元本割れする確立を0%であると発表しています。

育休明けに始めた場合、おおよそ15年前後の運用が可能です。20年に限りなく近づくことから、元本割れする可能性も低く、運用することが可能です。

ただし、先程もお伝えした通り、資産形成は100%資産が増えるとは限りません。為替や株価の暴落などが発生した場合は、損失が生じる場合もあります。

そのため生活に支障をきたさない程度の資金で始めるようにしましょう。

(2)投資信託

大学の教育資金として活用したい長期間の運用ができる人

投資信託とは不特定多数の投資家から資金を集めたファンドが、投資家に代わって金融商品へ投資し、得られる利益を投資家へ分配する方法です。

ファンドが運用と投資先の選定を行ってくれるため、「資産形成初心者の方」や「資産形成の運用をする時間がない」という方におすすめです。

また投資信託は100円から始められる証券会社も多いため、少額からスタートしたい方におすすめです。

ただし、専門家が運用するからと言って100%増えるとは言い切れません。投資先である株価などが暴落した場合はプロでも対処が難しいとされているためです。そのため新NISA同様、運用額には注意しなければいけません。

投資信託を始める際は、ぜひココサスへご相談くださいませ。ココザスでは投資信託の基礎知識や運用方法などのアドバイスを行っております。

「投資信託を始めて見たものの、なかなか利益がでない」という方も、当社にご相談頂いて、利益が生まれたという意見も多いです。

子育て費用は長い目で見ると多額の資金が必要となります。早い段階から対策を打っておくと、子どもの生活も安定するため、ぜひ一度資産形成についてご相談くださいませ。

まとめ

育児休業給付金は子どもが生まれてから原則1歳になるまでもらえる給付金です。支給額は休業開始6カ月を境に、給与の67%と50%に分かれます。

しかし育休明けは子育て費用について対策を練らなければいけません。家族の人数が増えるということは、支出額も増えるためです。

そのため節約や共働きなどの対策が必要となりますが、おすすめなのは資産形成です。資産形成を行えば、効率よくお金を増やすことができ、子育て費用を貯めることもできます。

とはいえただ資産形成を始めるのではなく、専門家に相談し、詩文に合った方法を見つけてからにしましょう。

ココザスではお客様の資産状況や資産形成に使える時間、家族構成などをヒアリングさせて頂き、最適な方法をご提案させていただきます。

相談料も無料であるため、ぜひ一度ご相談くださいませ。