年収700万円の人の税金はいくら?

年収700万円の人の税金は、社会保険料も含めるとおおよそ「150万円〜180万円」ほどになります。年収の約20%〜25%ほどの金額です。

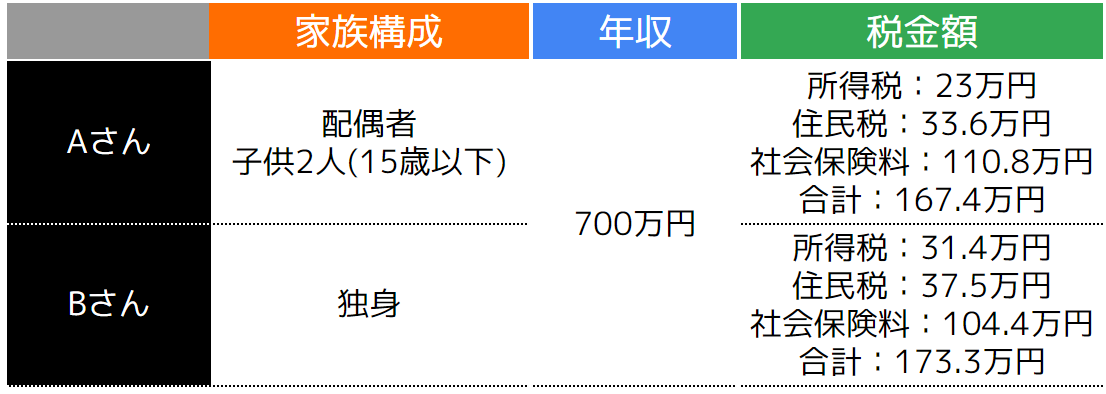

税金は家族の有無や保険料などによって異なるため、同じ年収700万円であっても、納税額に違いがあります。

一例として、「配偶者と子どもが2人いる方」と「独身の方」で比較してみましょう。

上記のとおり、家族がいるAさんの方が納税額は安くなります。家族がいると、さまざまな所得控除が適用されるため、同じ年収でも税金は変わります。

では具体的にどのような所得控除があるのでしょうか。次の項では所得控除を含めた税金の計算方法について紹介します。

税金の計算方法

ここでは以下の3つの税金の計算方法を紹介します。

(2)住民税

(3)社会保険料

ひとつずつ確認しておきましょう。

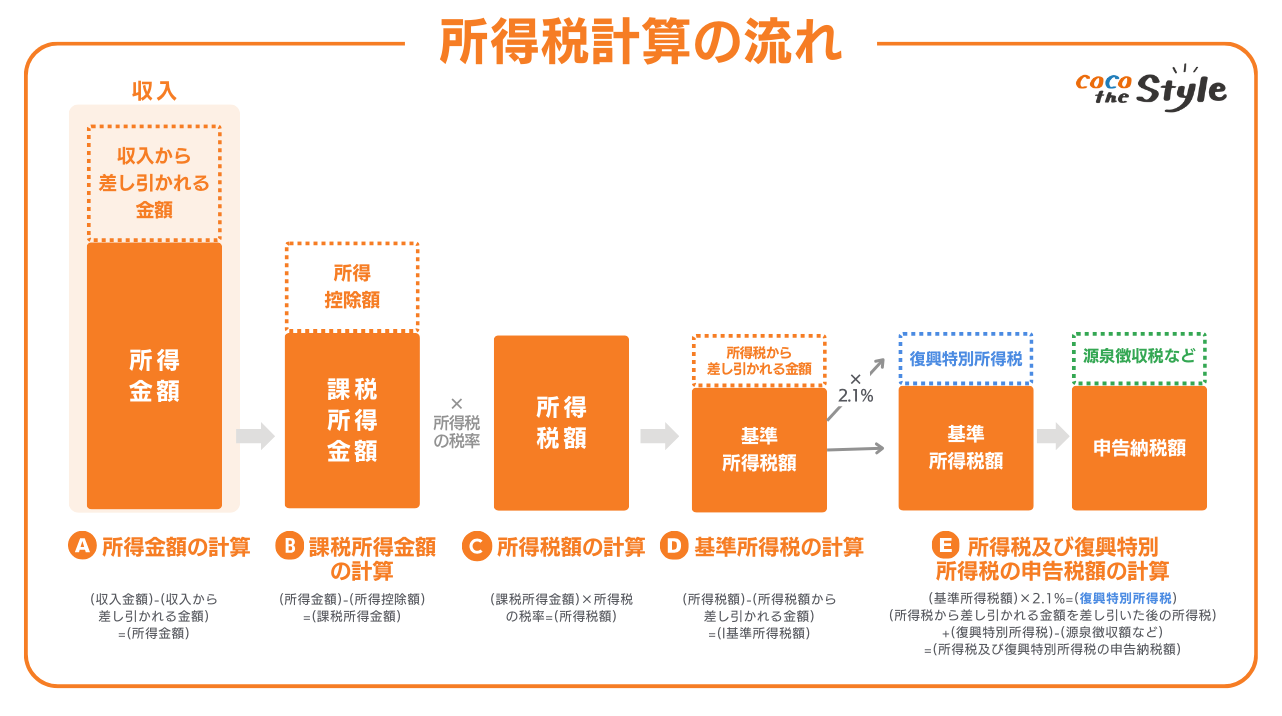

(1)所得税の計算方法

所得税の計算は以下の手順で行います。

引用|所得税のしくみ|国税庁 を参考に弊社作成

1:所得金額の計算

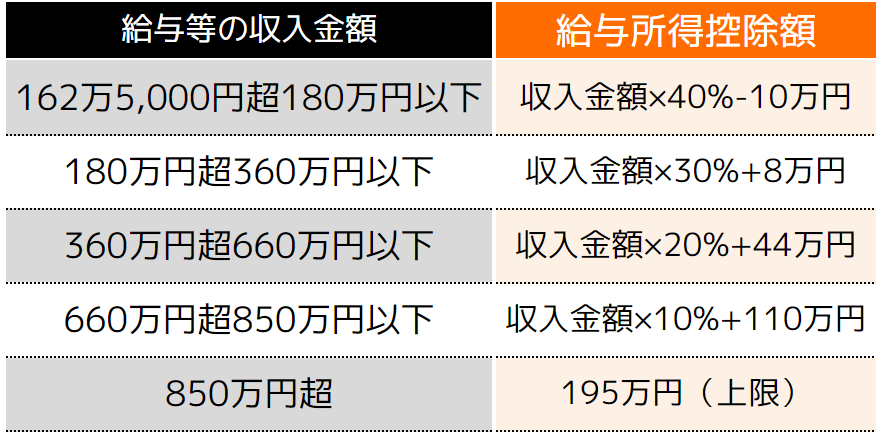

はじめに、所得金額の計算を行います。具体的には、個人事業主の方は「総収入金額-必要経費」、会社員は「給与収入-給与所得控除(収入から差し引かれる金額)」で計算します。

個人事業主の方は、事業に対する経費を差し引くことができますが、会社員の方は以下の計算式で算出できる給与所得控除を差し引くことができます。

仮に年収700万円のサラリーマンの場合、「700万円×10%+ 110万円=180万円」が給与所得控除となり、所得金額は「700万円-180万円=520万円」となります。

2:課税所得金額の計算

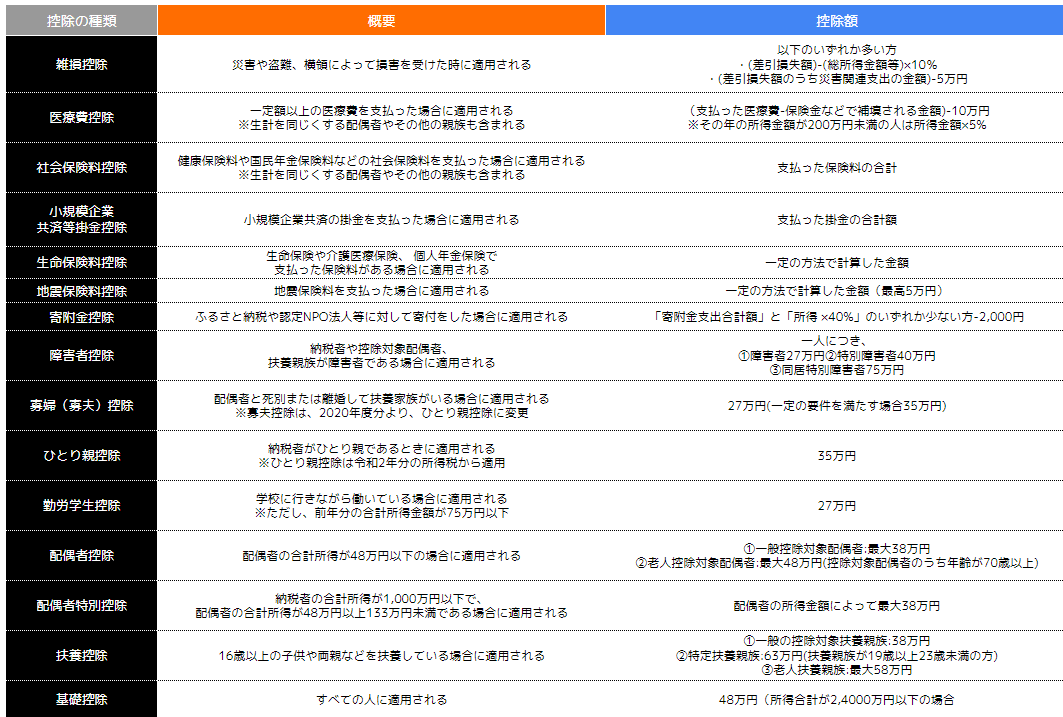

所得金額の算出ができた後は、所得控除を差し引きます。所得控除は以下の表のとおり全部で15種類挙げられ、それぞれ控除額が異なります。

引用|国税庁『No.1100 所得控除のあらまし』

所得控除項目は、各人によって異なります。結婚している方であれば配偶者控除が適用されたり、16歳以上の子どもを扶養していれば扶養控除などが適用され、課税所得金額を圧縮することができます。

また、支払った医療費や生命保険料、社会保険料などによって所得控除額にも違いが生じます。

そのうえ、控除を利用するためにはさまざまな条件が設けられているため、該当するかわからない方は、ファイナンシャルプランナーなどの専門家に相談しましょう。

3:所得金額の計算

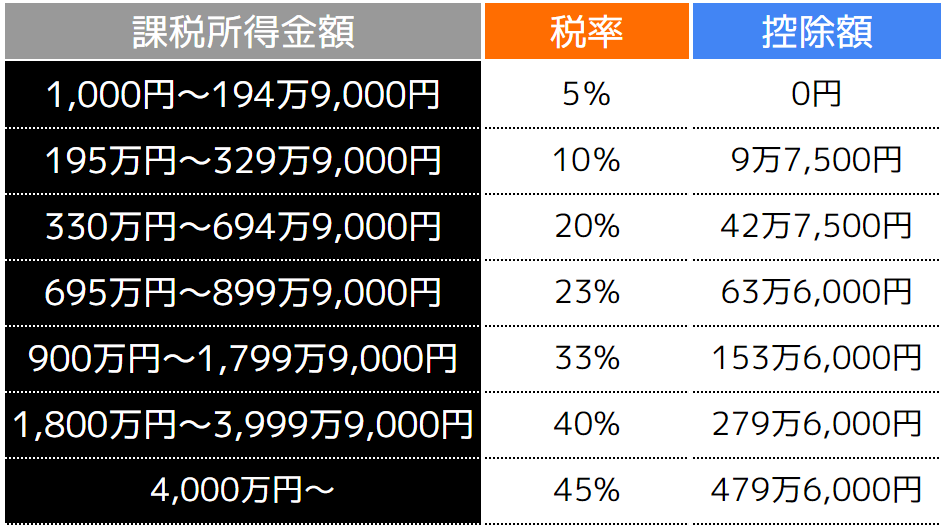

課税所得金額がわかった後は税率を掛け、控除額を差し引きます。課税所得金額によって税率と控除額が以下の表のとおり異なります。

年収700万円で、所得控除を加味せずに課税所得金額が520万円の場合、「520万円×20%-42万7,500円=61万500円」が所得税となります。

しかし先程のAさんの所得税は23万円でした。そのため、いかに所得控除が重要であるかがお分かりになるでしょう。

4:税額控除を差し引く

納税額の算出ができた後は、税額控除を差し引きます。

所得税額=所得税額-税額控除

税額控除には以下のとおりさまざまなものがあります。

・外国税額控除

・住宅借入金等特別控除

・住宅耐震改修特別控除

・住宅特定改修特別税額控除

・政党等寄附金特別控除

・認定NPO法人等寄附金特別控除

・公益社団法人等寄附金特別控除

・認定住宅新築等特別税額控除

・試験研究を行った場合の所得税額の特別控除

・高度省エネルギー増進設備等を取得した場合の所得税額の特別控除

・中小事業者が機械等を取得した場合の所得税額の特別控除

・特定の地域において雇用者の数が増加した場合の所得税額の特別控除

・特定中小事業者が経営改善設備を取得した場合の所得税額の特別控除

・雇用者給与等支給額が増加した場合の所得税額の特別控除

・地方活力向上地域等において特定建物を取得した場合の所得税の特別控除

・地域経済牽引事業の促進区域内において特定事業用機械等を取得した場合の所得税の特別控除

・特定中小事業者が特定経営力向上設備等を取得した場合の所得税の特別控除

・革新的情報産業活用設備を取得した場合の所得税額の特別控除

代表的な控除を上げると、住宅ローンを借入している方は「住宅借入金等特別控除」が該当します。住宅ローン控除は借入残高に0.7%を掛けた値を所得税から13年間(新築の場合)差し引くことが可能です。

それぞれの税額控除は細かな条件が設けられているため、詳しくはファイナンシャルプランナーなどの専門家に相談しましょう。

(2)住民税の計算方法

住民税は所得に応じた負担を求める「所得割」と、所得にかかわらず定額の負担を求める「均等割」に分かれます。

税率や金額は、住んでいる都道府県や市区町村により異なるため、正確な住民税を計算したい場合は、住んでいる自治体のHP等で確認する必要があります。しかし、所得割で計算する場合、所得に対して10%を掛けた金額で計算できます。

(3)社会保険料の計算方法

社会保険料は、健康保険・厚生年金保険・介護保険・雇用保険・労災保険によって計算方法が異なります。労災保険は全額事務所が負担し、それ以外の保険料は、事業所と従業員とで保険料を折半となります。

ここでは以下の4つの計算方法を紹介します。

2:厚生年金保険

3:介護保険

4:雇用保険

1つずつ確認しておきましょう。

1: 健康保険料の計算方法

健康保険料は以下の計算式で算出します。

「標準月額報酬 × 健康保険料率 = 健康保険料(加盟している団体が規定する料率をもとに計算)」

標準月額報酬については、健康保険組合の団体ごとに規定があり、常時700人以上の従業員の規模の大企業が加盟しています。

一方、中小企業などは全国健康保険協会に加入し、都道府県によって料率が定められています。詳しくは「令和6年度保険料額表(令和6年3月分から) | 協会けんぽ | 全国健康保険協会 」で確認することが可能です。

2:厚生年金保険料の計算方法

厚生年金保険料は以下の計算式で算出します。

「標準報酬月額 × 18.3% = 厚生年金保険料」

厚生年金保険料の計算については、健康保険料と同様に標準月額報酬をもとに計算します。税率は2017年9月より18.3%と固定となっています。

3:介護保険料の計算方法

介護保険料は以下の計算式で算出します。

「標準月額報酬 × 1.82% = 介護保険料」

介護保険料率は、2023年3月分(5月1日納付期限分)より一律で1.82%となりました。なお満40歳に達した時に徴収され、0歳から64歳までは「第2号被保険者」として介護保険料も納める必要があります。

4:雇用保険料の計算方法

雇用保険料は以下の計算式で算出します。

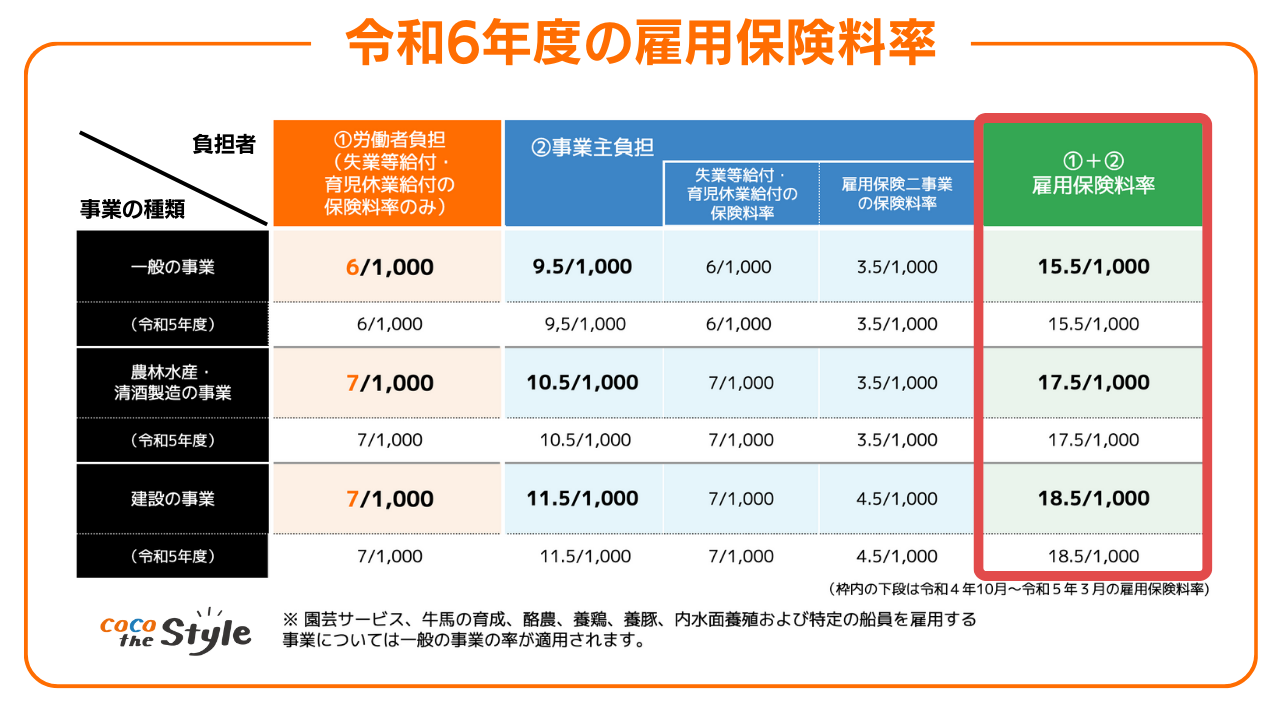

「賃金総額 × 雇用保険の保険料率 = 雇用保険料(事業種ごとに異なる保険料率で計算)」

雇用保険料は、業種ごとに異なる保険料率が定められており、被保険者個人の賃金総額と掛け算で算出します。

雇用保険料率は令和6年4月より以下の画像のとおりとなります。(なお令和5年4月1日から令和6年3月31日までも同率です)

会社員ができる節税方法

年収700万円の方の税金について紹介しましたが、少しでも節税したいという方もいらっしゃることでしょう。ここでは以下の3つの節税方法を紹介します。

(2)iDeCo

(3)住宅ローン控除

どれくらい節税になるのかも含めて確認しておきましょう。

(1)ふるさと納税

ふるさと納税とは、選んだ自治体に対して寄付した場合、返礼品がもらえるうえ、所得控除ができる制度です。所得控除の中では寄付金控除に該当します。

ふるさと納税は2,000円を除く寄付金が所得の課税対象額から寄付金控除として差し引くことができます。例えば、5万円の寄付を行った場合、4万8,000円分課税対象額が減るということです。

またふるさと納税には家族構成や収入などによって異なりますが、上限額が設けられており、以下の計算式で算出することができます。

(個人所得税×20%)/(100%-住民税基本分10%-(所得税率×復興税率1.021))+2,000円

上記の計算式が複雑で難しいという方は、ふるさと納税の控除上限額(限度額)がわかるシミュレーション&早見表 | ふるさと納税サイト「さとふる」 を利用して計算してみるとよいでしょう。

(2)iDeCo

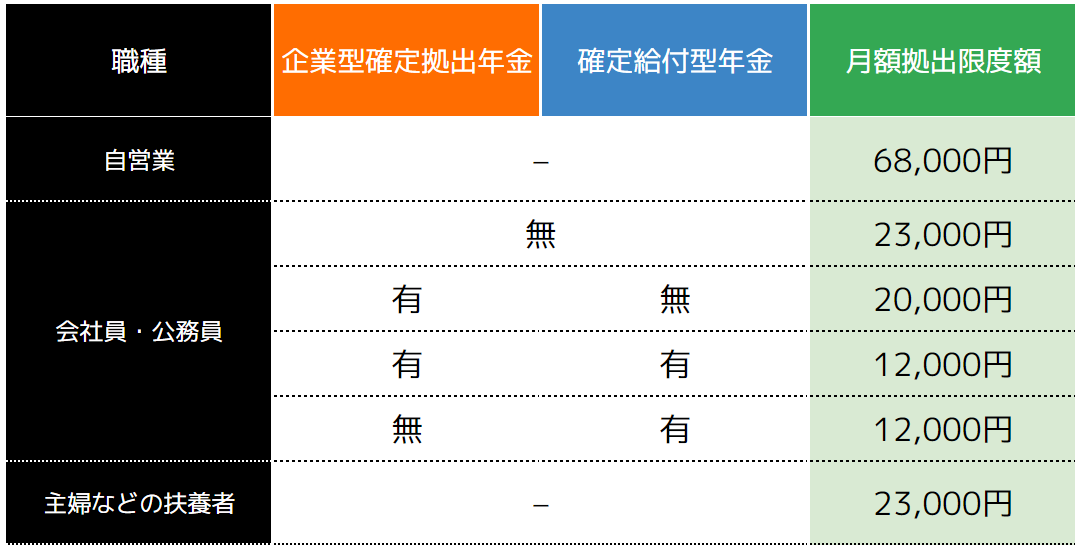

iDeCoの掛金は全額所得控除となるため、所得税・住民税の節税につながります。所得控除とは、給与所得や不動産所得など、さまざまな所得から一定額差し引くことができます。

iDeCoでは5,000円から掛金を設定でき、以下の表のとおり掛金の上限額も定められています。

例えば、会社員の方が月額20,000円の掛金を運用した場合、年間24万円の所得控除が可能となります。

iDeCoは節税だけでなく、資産運用によって利益を増やすこともできます。節税しながら資産を増やせる方法としても人気が高いです。

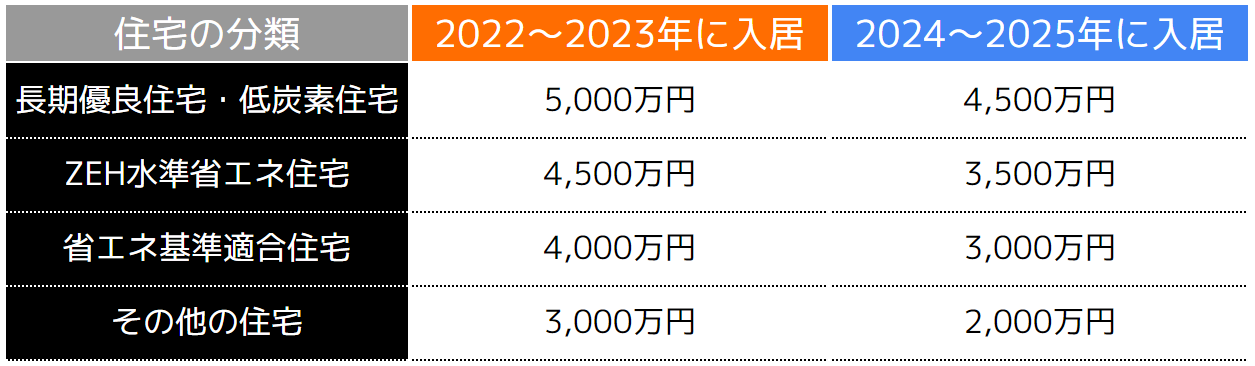

(3)住宅ローン控除

住宅ローン控除とは、住宅ローンの借入がある方が、ローン残債額に対し0.7%を掛けた金額を所得税から直接差し引きすることができる制度です。

ふるさと納税とiDeCoは課税対象額を圧縮する方法ですが、住宅ローン控除は所得税額から直接差し引くことができます。

住宅ローン控除は新築住宅取得のための借入である場合13年間、中古住宅取得の場合は10年間適用されます。

ただし、対象となる借入額は、住宅の分類によって以下の表のとおり上限があるため注意しましょう。

また住宅ローン控除の適用を受けるためには以下の条件を満たしている必要があります。

・自身または家族が居住する住宅であること

・専有面積が50㎡以上であること

・借入主の合計所得が2,000万円以下であること

・事業と併用する場合は1/2以上の面積が居住用であること利の優遇を受けられる商品がある

住宅ローンを借入している方は、本制度を必ず利用しましょう。先ほどのAさんの所得税が23万円であったので、3,300万円の借入額があれば納税額を0円にすることもできるということです。

年収700万円の方が手取りを増やす方法

節税方法を3つ紹介しましたが、人によっては大きな圧縮にはならない可能性もあります。その場合はお金を増やしたり、貯金を増やすなどの方法も考慮しておくべきでしょう。

ここでは貯蓄を増やすための方法を紹介します。

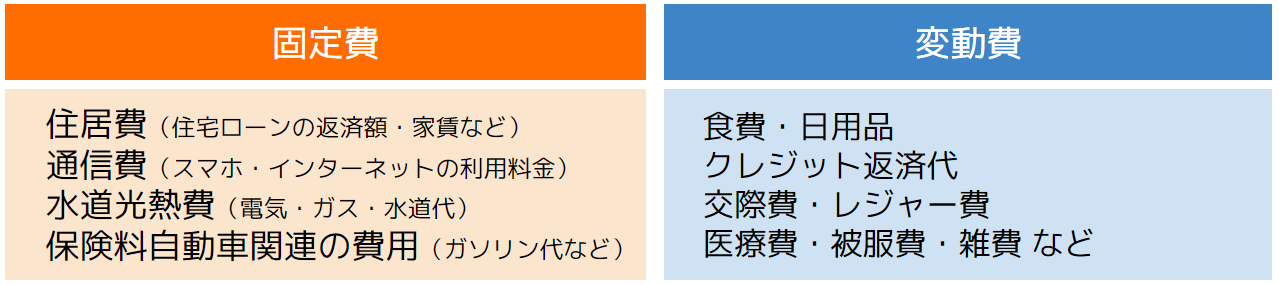

(1)家計簿を見直しして節約する

毎月の収入と支出額が分かる家計簿を付け、具体的に節約できる項目を見つけます。収入を把握している方は多いですが、支出額については把握していない方も多いです。

そのため、お金の流れを見える化するためにも、家計簿を付けておきましょう。

家計簿は、収入はもちろん、以下の表のとおり「固定費」と「変動費」の支出項目を出し、それぞれ金額を明記しておきます。

固定費とは、月々の支出額がある程度一定な項目であるのに対し、変動費は月々によって支出額が変わる項目です。

収入と支出がわかれば、毎月の余剰金を把握することができるだけでなく、「どの支出項目の金額が大きいか」が分かるようになります。

その箇所を節約出来れば、貯蓄額も増えるため、家計簿の作成から始めましょう。

(2)節税だけでなく収入を増やす

節税だけを考えるのではなく、収入を増やすことも検討しましょう。先程紹介した節税方法を試しても、大きな金額が圧縮できないのであれば、収入を増やすことも1つの選択肢です。

収入を増やす方法としては、副業などが挙げられますが、おすすめなのは資産形成です。資産形成は、自分のお金を10年や20年と長期運用してお金を貯めていく方法です。

節約して貯蓄しても、銀行の定期預金の金利が低いため、増えることはほとんどありません。しかし資産形成は1年間で約3%〜5%ほど増えていくため、将来的に大きな資産になる可能性も高いです。

なおかつ課税されない資産形成もあるため、税金を気にする必要もありません。そのため、資産形成で収入を増やすようにしましょう。

ただし、資産形成にはさまざまな種類があるため、自分に合った方法を見つける必要があります。

(3)ファイナンシャルプランナーへ相談する

自分に合った資産形成を見つけるためにも、ファイナンシャルプランナーなどの専門家に相談するようにしましょう。

ファイナンシャルプランナーとは、お金に関するスペシャリストで、家計の見直しから節約方法の提案、資産形成のアドバイザーなどを行ってくれる業種です。

資産形成にはさまざまな方法があり、それぞれ運用方法や運用額、利益率が異なります。そのため、「資産形成を始めてみたけど利益が出ない」というケースも少なくありません。

しかしファイナンシャルプランナーに相談すれば、年収に見合った方法や、目標利益などから適切な方法を提案してもらうことが可能です。その結果、利益がでる可能性も大いに高めることができます。

ココザスは、ファイナンシャルプランナーとして資産形成の運用サポートや具体的な節税方法の提案を行っています。

相談料は何度でも無料となっているため、「これから資産形成を始めたい!」「節税方法を紹介してほしい!」という方はぜひ一度ご相談くださいませ。

お金を増やす方法

ここでは年収700万円の方におすすめな資産形成を4つ紹介します。

(2)投資信託

(3)積立定期預金

(4)株式投資

それぞれ運用方法は異なるので、1つずつ確認しておきましょう。

(1)新NISA

・非課税で運用できる収入が安定しているため、長期間の運用が可能

新NISAとは、毎月積立投資をする際に利用できる少額投資非課税制度のことです。本来投資で得た利益に対しては、20.315%の税率をかけた税金を支払わなければいけませんが、新NISAは課税されることがありません。

新NISAは毎月一定額分の金融商品を自動的に買い続け、利益を増やしていく方法です。そのため、定期的な金融商品の見直しさえ行えば、ほったらかしもできます。

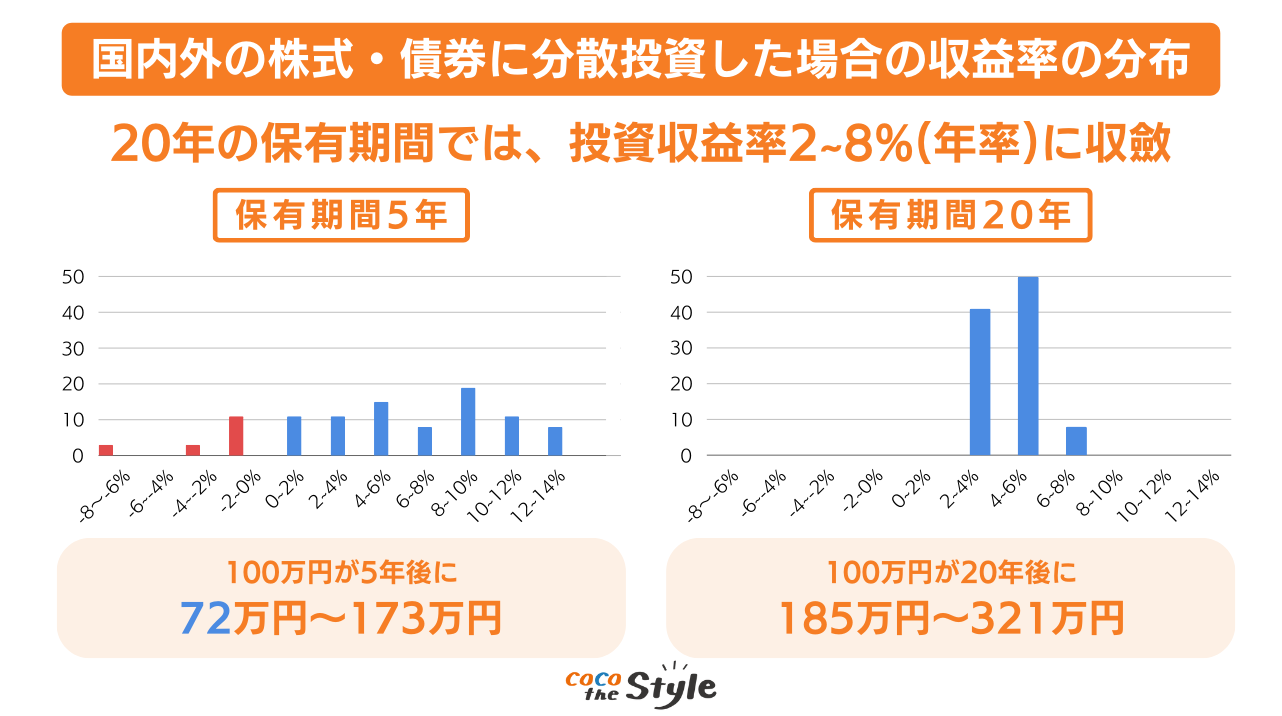

利益も安定しやすいです。平成29年に金融庁が発表した「つみたてNISAについて」を確認すると、20年間の長期保有することで平均利回りが2%〜8%に集約されます。(下図参照)

さらに20年間他の投資と分散すれば、元本割れするリスクがありません。そのため10年や20年と長期運用しても、生活に支障をきたさない方におすすめです。

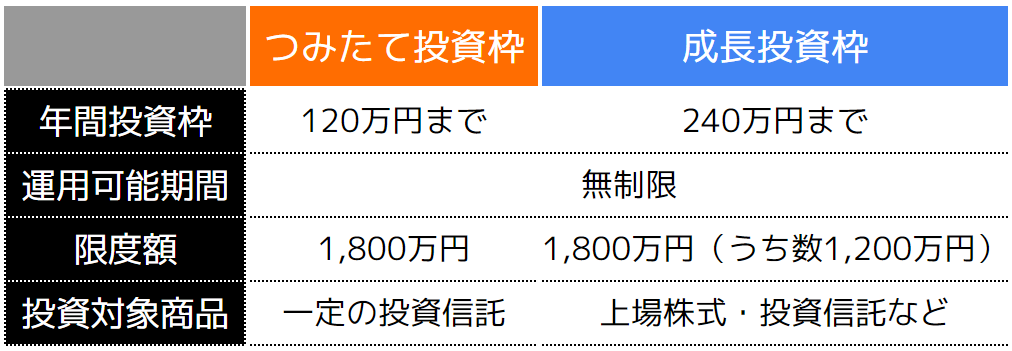

新NISAでは「つみたて投資枠」と「成長投資枠」の2種類に分類され、それぞれ年間に運用できる金額や投資対象商品が以下の表のとおり異なります。

もちろん併用することも可能であるため、年収700万円から増えた時も柔軟に運用額を増やすこともできます。

(2)投資信託

・会社員として多忙でも、運用を専門家に一任できる収入が安定しているため、ある程度のリスクは許容できる

投資信託は、専門家であるファンドが複数の投資家から資金を集め、株式や債券などに投資し、運用して得られる利益を投資家へ還元する方法です。

投資の専門家が運用を行ってくれるため、仕事が多忙な方や資産形成初心者におすすめです。

注意しなければならない点は、「元本保障されていない」こと。専門家であっても急激な株価変動や金利変動に対処できない場合もあります。

そのため、ある程度リスクを取れる方や少額から始められる方におすすめです。

(3)積立保険

・万が一の時の備えになる毎月数万円程度の保険料であるため、支払いできる金額

積立保険とは、毎月の保険料が積み立てられる保険のことで、途中解約した場合は解約返戻金、満期時まで保険を支払った際は満期保険金やお祝い金が受け取れるメリットがあります。

もちろん保障も受けられるため、貯蓄型保険とも呼ばれています。

年収700万円の方でも、万が一病気や自己によって手術することになれば、多額の医療費が発生します。その医療費の負担を軽減するうえでも、保険はおすすめです。

さらに家の主収入だった方が死亡した場合、残された家族の生活が困難になる可能性も高いですが、保険金が下りれば、少しは家族も安心します。

年収700万円の方のみの世帯収入で生計を立てている方におすすめです。

(4)株式投資

・生活資金に余裕がある配当金なども狙える

株式投資は、会社が発行する株式を購入し、価格が上昇したタイミングで売却することにより差額を利益として得る投資方法です。

他の資産形成と比較すると株式の値動きは大きいため、リスクが高い方法ですが、大きく増やすこともできます。

また株式投資は売却利益だけでなく、保有していることでの配当金や株主優待なども受けることができます。

とはいえ、株式投資は専門的な知識と、投資先の選定能力、経験が求められます。そのため短期間で勝てる方も少ないのが実態です。

年収700万円の方であれば、運用資金に注意しながら、日々勉強し、ファイナンシャルプランナーなどのサポートを受けることをおすすめします。

まとめ

年収700万円の方の税金は、おおよそ「150万円〜180万円」前後が一般的です。しかし、適用できる所得控除によって、納税額に違いが生じます。

所得税や住民税、社会保険料の計算方法を紹介しましたが、詳しくはファイナンシャルプランナーなどの専門家に相談しましょう。

ファイナンシャルプランナーに相談すれば、節税方法はもちろん、お金を増やす資産形成も一緒に学ぶことができます。

ココザスでは資産形成の運用サポートや具体的な節税方法の提案を行っており、相談料も無料です。ぜひ一度お問い合わせくださいませ。