サラリーマンは経費計上できる?

経費計上できれば、所得を圧縮することができるため、課税対象額を抑えることが可能です。

(1)経費とは?

経費とは事業を行うための費用のことであり、所得税法上は「必要経費」と呼ばれます。必要経費は会計上、利益から差し引くことができるため、企業や個人事業主などには欠かせない項目です。

また経費になる項目は事業内容によって異なるものの、一般的には以下の項目が該当します。

・消耗品費

・接待交際費

・旅費

・交通費

・研究開発費

・新聞図書費

・通信費

・広告宣伝費

・地代

・家賃

・減価償却費

・福利厚生費

・修繕費

・支払手数料

・租税公課

利益が大きくても経費が多ければ、所得を少なくすることができ、納税額を抑えることが可能となります。

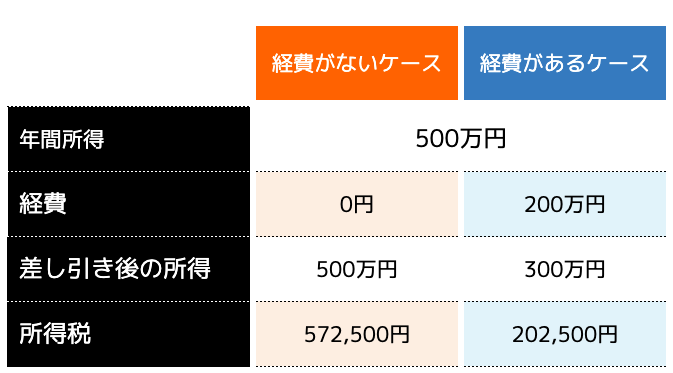

仮に年間所得が500万円の個人事業主の場合と経費が200万円ある場合で比較すると、所得税は以下の表のとおりとなります。

比較してお分かりになるとおり、経費があることで節税することが可能となります。そのためいかに経費をうまく利用するかによって納税額に大きな違いが生まれるということです。

(2)基本的に経費計上はできない

サラリーマンの方は基本的に経費計上できません。給与所得控除という経費が控除されるため、先程紹介した項目の費用は経費として認められません。

特定支払控除を利用すれば経費にすることが可能です。特定支払控除とは業務などで支払った金額が多い場合に控除できる制度であり、主に以下の項目が該当します。

・引越し費用

・単身赴任者の帰省費

・用研修費用資格取得に関わる費用

・業務に関する図書購入費

・用業務に関する衣類の購入費

・用業務に関する交際費費用

上記の項目を見てお分かりになるとおり、基本的にサラリーマンの方は会社で負担してくれることが多いため、特定支払控除の利用者は少ない傾向にあります。

(3)個人事業主になれば経費計上しやすい

サラリーマンの方が個人事業主になれば、経費計上できる項目も増えるため、節税効果を高めることが可能です。

個人事業主となれば、事務所として使っている家の家賃や携帯料金、自動車のガソリン代など、家事按分して経費にすることが可能です。

さらに確定申告を青色申告すれば、最大65万円の所得控除が可能となったり、小規模退職金共済で最大84万円控除もできます。

さまざまな控除や経費を利用することによって、納税額を大きく圧縮することができるでしょう。ただし、個人事業主としての利益が大きくなりすぎると節税効果はおろか、トータルの納税額が大きくなるため、バランスを考慮する必要があります。

サラリーマンが所得控除できるもの

サラリーマンの方が経費計上できるケースは少ないものの、所得控除できるものはたくさんあります。

(2)配偶者控除

(3)扶養控除

(4)寄付金控除(ふるさと納税)

(5)住宅ローン控除

(6)iDeCo(所得控除)

(7)生命保険料控除

(8)セルフメディケーション税制

それぞれ控除内容と控除額を確認していきましょう。

(1)医療費控除

医療費控除は1年間で支払った保険料のうち、以下の計算式で算出した金額を所得から控除できる項目です。

実際に支払った金額-保険金などで補填される金額-10万円

医療費控除は最大で200万円まで控除することができ、なおかつ家族の医療費を合算することも可能です。

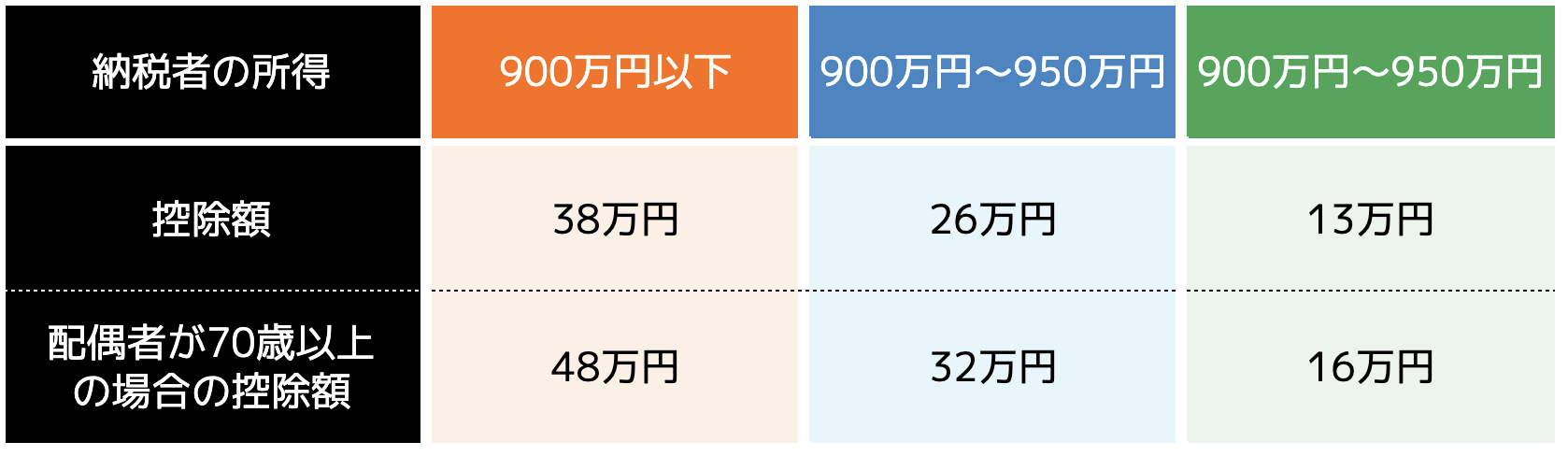

(2)配偶者控除

年収1,000万円未満の納税者に配偶者がいる場合、配偶者控除が適用されます。配偶者控除は以下の表のとおり所得や配偶者の年齢によって控除額が異なります。

ただし、配偶者控除を受けるためには配偶者の年間所得が48万円以下であることが条件です。なおかつ青色申告者である納税者から専従事業者として給与を受けていないこと、もしくは白色申告者の専従事業者でないことも条件となります。

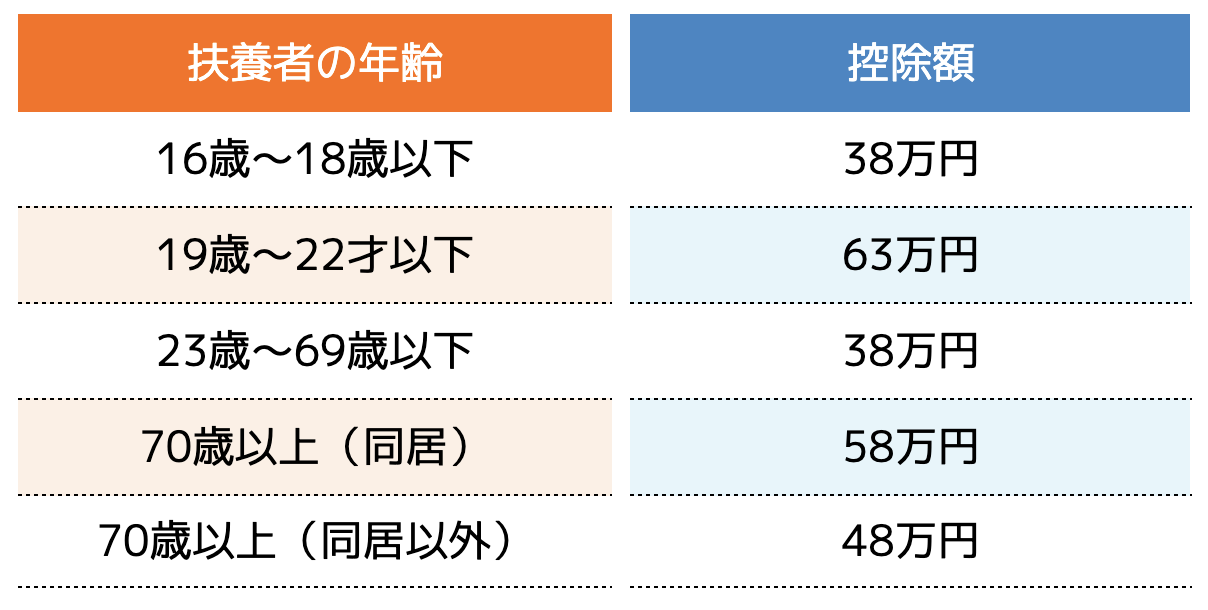

(3)扶養控除

子どもや両親などの親族を不要にしている場合は扶養控除が適用され、所得控除が可能となります。

控除額は以下の表のとおり、扶養者の年齢によって分かれています。

例えば高校生の子どもと70歳の親(同居)がいる場合は、96万円控除できるということです。ただし、扶養者の年間所得が48万円以下であったり青色事業専従者または事業専従者でないことなどが条件です。

(4)寄付金控除(ふるさと納税)

寄付金控除とは募金などを行った時に受けられる所得控除のことです。国や地方公共団体などに寄付した場合、以下のいずれかの少ない方の金額を所得控除することが可能です。

特定寄附金の額-2,000円(総所得金額等×40%)-2,000円

近年人気が高いふるさと納税は寄付金控除に該当します。ふるさと納税では選んだ自治体に対して寄付した場合、返礼品がもらえるうえ、所得控除ができるメリットがあります。

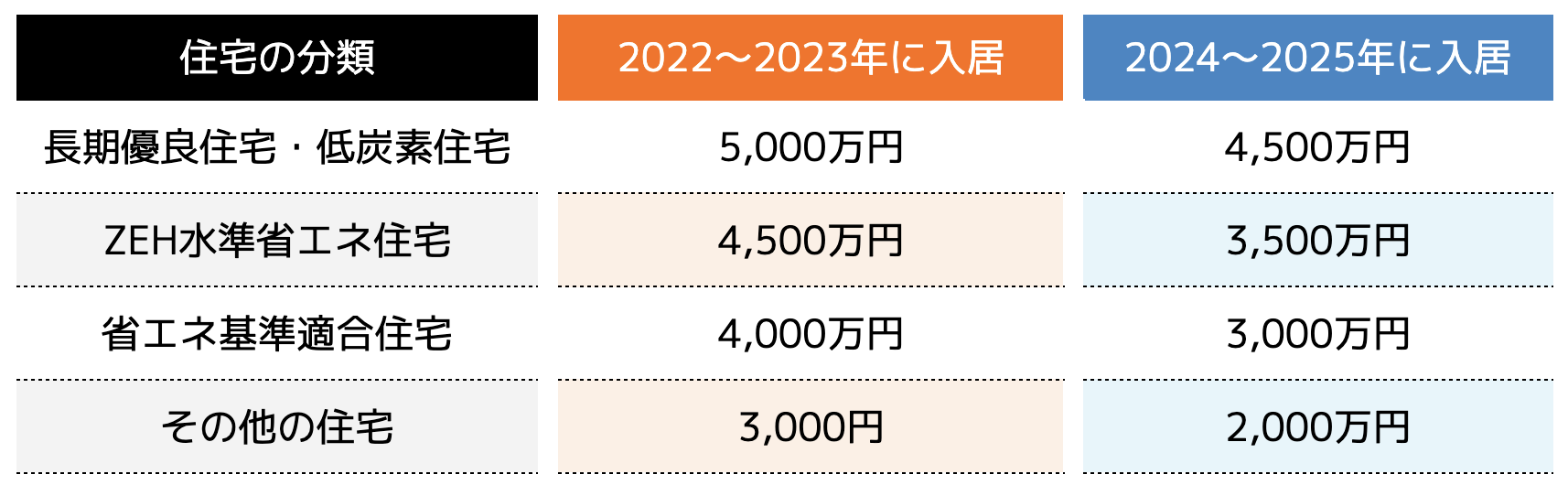

(5)住宅ローン控除

住宅ローンを借入している方は、借入額に0.7%を掛けた金額を納税額から直接控除することができる住宅ローン控除が利用できます。

例えば3,000万円の借入残高がある場合、21万円所得控除することができるということです。住宅ローン控除は新築の場合は13年間、中古住宅の取得の場合は10年間適用されます。(借入期間は10年以上が必須)

ただし建築する住宅の用途によって、対象となる借入上限額が以下の表のとおり定められています。

また難しい条件ではないものの、以下の要件を満たしている必要があります。

・床面積が50㎡以上であること

・借入主の合計所得が2,000万円以下であること

・事業と併用する場合は1/2以上の面積が居住用であること

(6)iDeCo(所得控除)

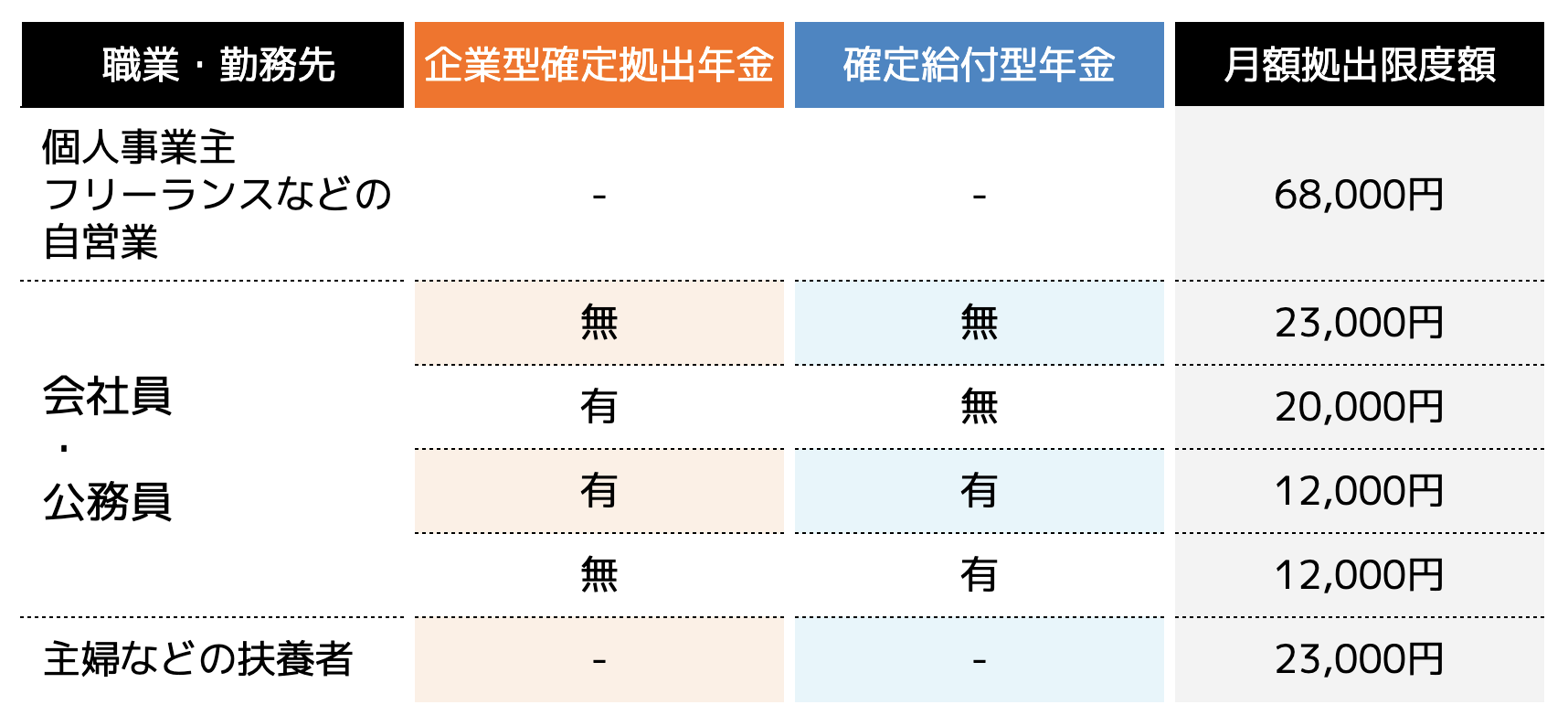

iDeCoとは個人型確定拠出年金のことです。毎月掛金を積み立て、資産を増やしていく方法ですが、掛金は全額所得控除することができるため、節税効果が見込めます。

さらに積み立てによって得られる利益は非課税となるため、節税しながら資産形成を行うことができます。

ただし、原則60歳までは引き出すことができないため、毎月の掛金に注意しながら始める必要があります。

(7)生命保険料控除

生命保険や医療保険に加入している方は、支払った保険料を所得から控除することが可能です。

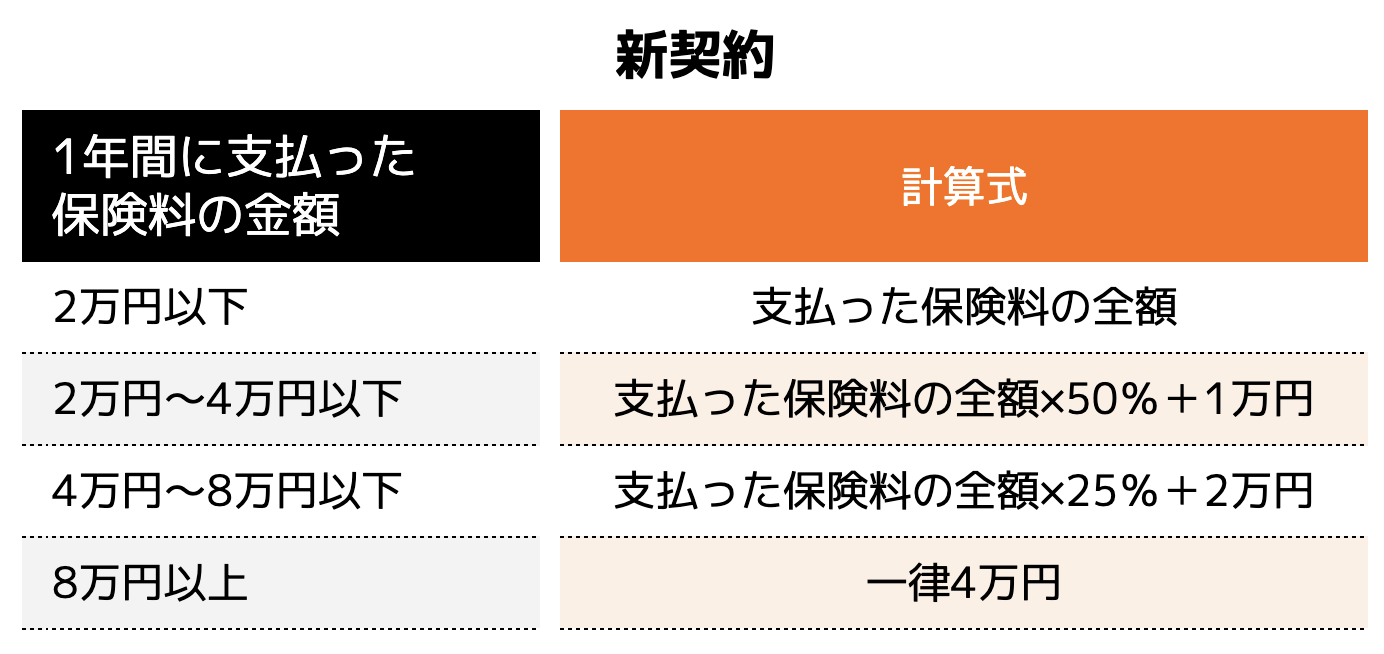

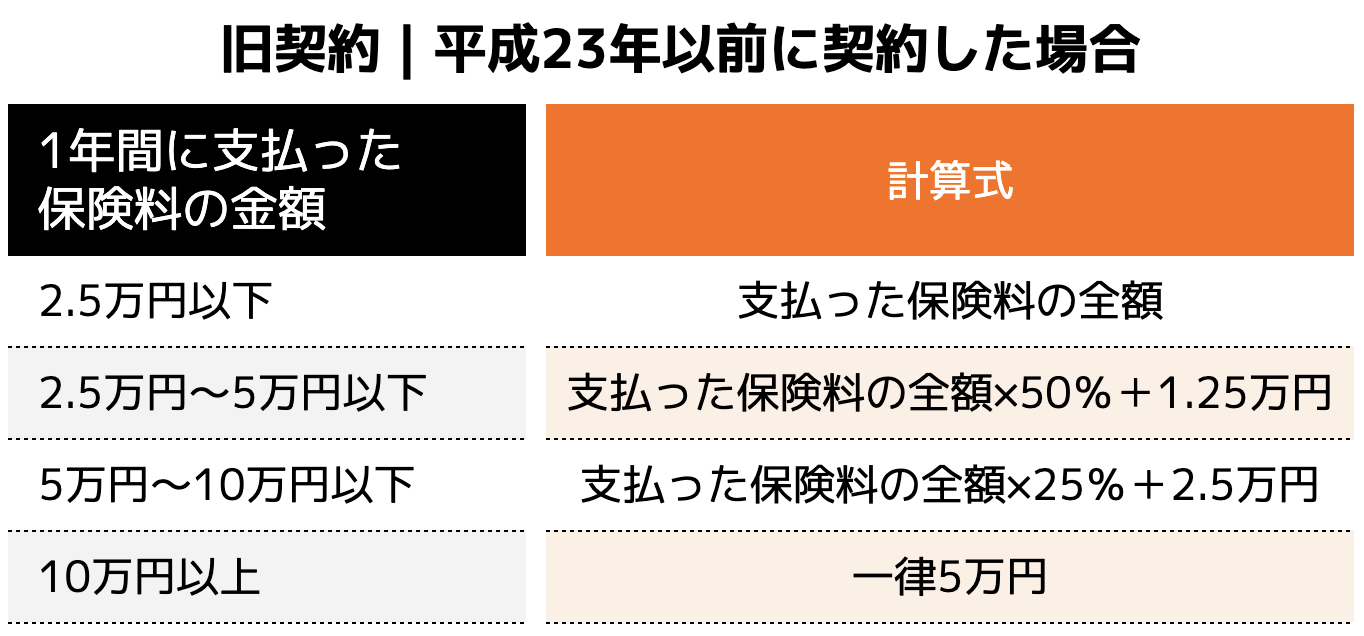

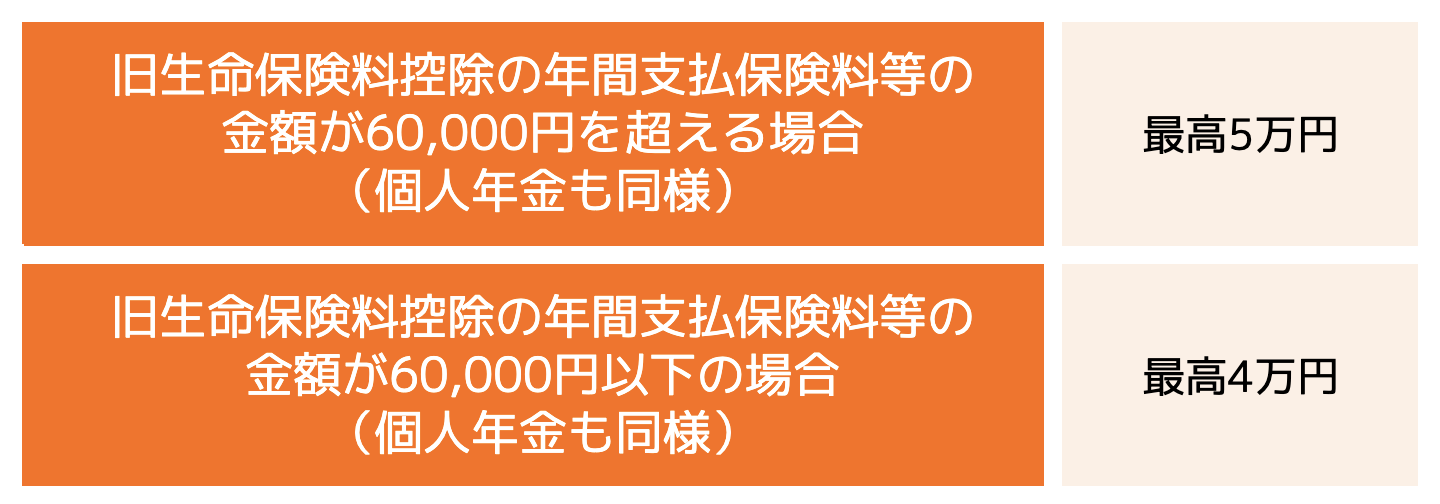

控除額は平成24年度を境に「新契約」それ以前を「旧契約」として別れており、それぞれ計算式が異なります。

また新契約と旧契約の双方に加入している場合、控除額の最高額が変動となります。

(8)セルフメディケーション税制

セルフメディケーション税制とは、医療費控除の特例として健康の維持増進及び疾病の予防への取組として一定の取組を行う個人が12,000円以上のスイッチOTC医薬品を購入した場合に適用される控除です。

1年間で支払ったスイッチOTC医薬品の購入費用が12,000円を超える場合、超える部分の金額については所得控除ができます。(上限8万8,000円)

サラリーマンにおすすめな節税方法

所得控除できる方法を紹介しましたが、細かな適用条件が設けられていたり、借り入れなどを行わなければいけないケースもあるため、ここではサラリーマンにおすすめな節税方法を3つ紹介します。

(2)ふるさと納税

(3)不動産投資による損益通算

(1)iDeCo

iDeCoは毎月5,000円から始めることができ、職業や勤務先によって以下の表のとおり上限額が設けられています。

例えばサラリーマンの方であれば、12,000円〜23,000円の範囲内まで掛金を運用することができるため、最大で年間144,000円〜276,000円の所得控除が可能です。

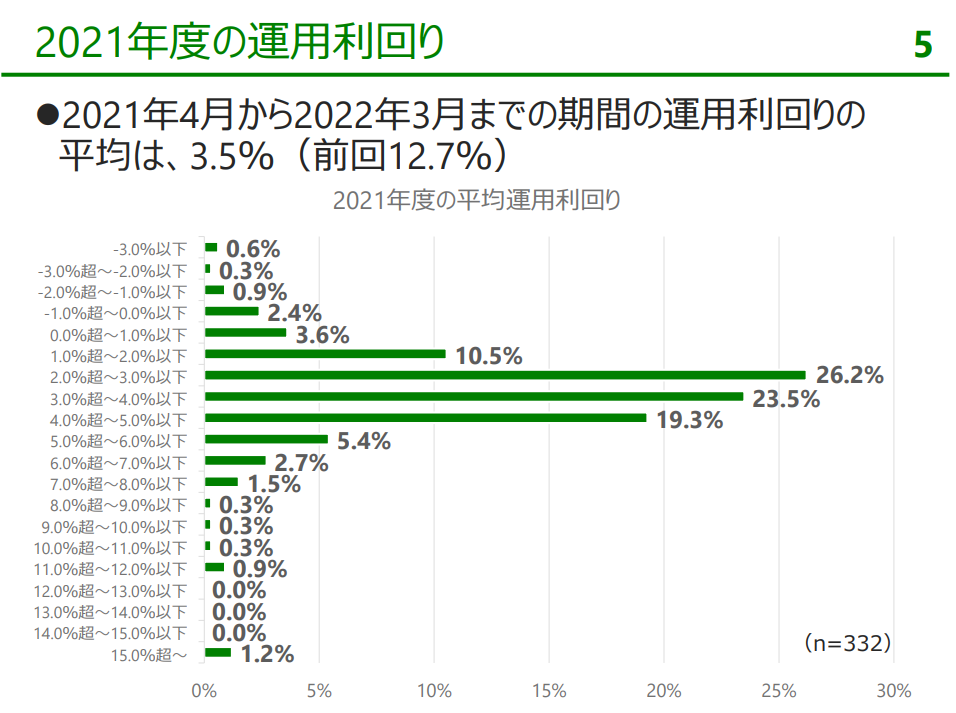

さらにiDeCoの平均利回りは3.5%程度であると企業年金連合会が発表しております。

もちろん元本割れする可能性も0ではありませんが、資産形成の中では比較的リスクを抑えて資産を増やすことも可能です。

サラリーマンの方で節税しながら資産を増やしたいという方にはおすすめな方法です。

(2)ふるさと納税

ふるさと納税とは、自分で選んだ自治体から返戻金をもらうことができます。ただし、控除上限額があるため、購入額には注意しなければいけません。

控除上限額の計算式は以下のとおりです。

(個人所得税×20%)/(100%-住民税基本分10%-(所得税率×復興税率1.021))+2,000円

ただし、計算方法が苦手という方は、ふるさと納税の控除上限額(限度額)がわかるシミュレーション&早見表 | ふるさと納税サイト「さとふる」 を利用して計算してみるとよいでしょう。

(3)不動産投資による損益通算

不動産投資で所得が赤字になった場合、他の所得と合算して黒字分を相殺できる損益通算ができます。

個人事業主としての不動産投資を行い、所得が赤字になれば、給与所得の分から差し引くことができます。

例えば給与所得が600万円の方が不動産投資で200万円の赤字になった場合、400万円に対して税率がかけられるため、600万円より安い税金になります。

一方で黒字になった場合は収める税金も増えてしまうため、慎重に投資先を見つけなければいけません。

経費計上で悩んでいるサラリーマンは専門家に相談しよう!

所得を圧縮する方法を紹介しましたが、それぞれ細かな条件が設けられているだけでなく、控除できる上限額もあるため、専門家に相談しておくことをお勧めします。

専門家であれば所得額や収入額、家庭状況などから適切な所得控除を提案してくれます。所得控除方法は正しい方法で行わなければ、損をすることにもなりかねないため、ファイナンシャルプランナーなどの専門家に相談することをおすすめします。

ココザスはファイナンシャルプランナーとしてお客様の節税方法のご相談を承っており、実際に納税額を抑えることができたという方も多いです。相談料も無料なので、ぜひ一度ご相談くださいませ。

まとめ

サラリーマンの方は経費計上できる項目もありますが、会社の方で負担する項目が多いため、一般的には計上できません。個人事業主になれば、経費計上できる項目も増え、青色申告したりすることも可能です。

しかし勤務先によってはできないということもあるため、本記事で紹介した所得控除を利用するのが現実的にです。

とはいえ、所得控除にはさまざまな条件や上限額が設けられているため、必ず専門家に相談しておきましょう。