副業として始める資産形成とは

そもそも資産形成とはどのような内容なのでしょうか。これから資産形成を始める方は、方法の前に概要を理解して置くことが大切であるため、ここで詳しく解説します。

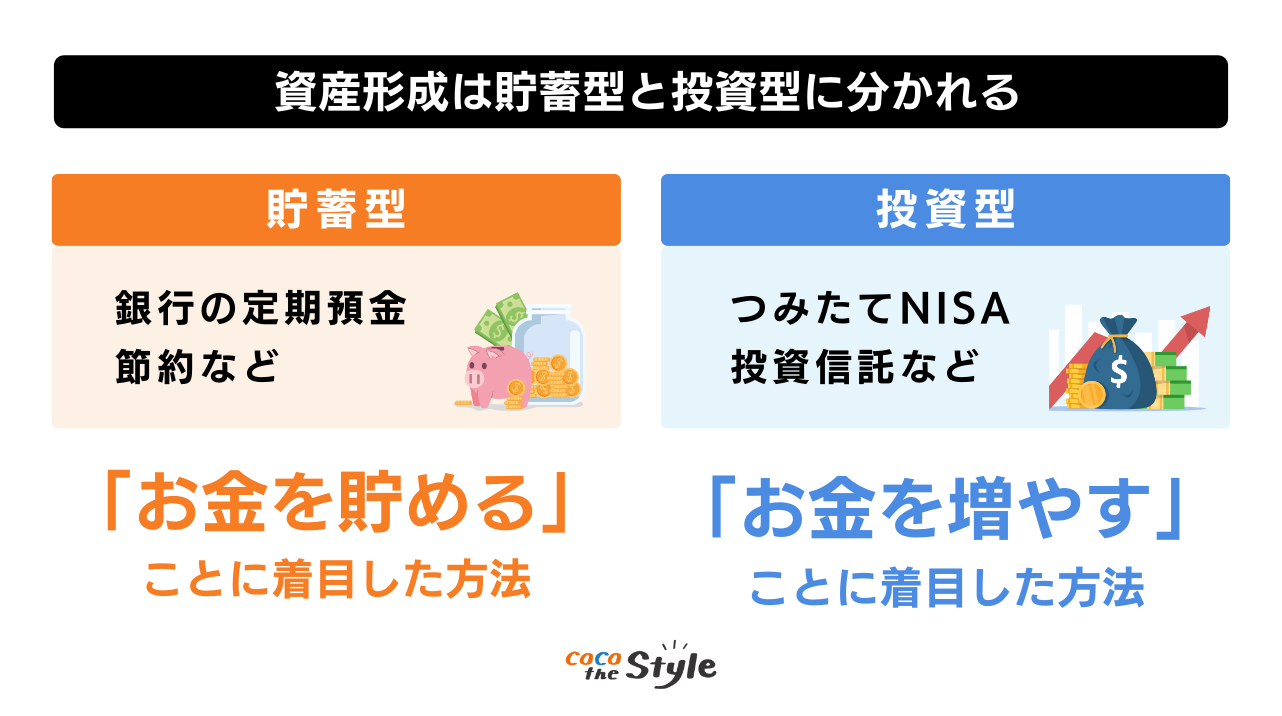

資産形成は2種類

資産形成は「貯蓄型」と「投資型」の2種類に分かれます。貯蓄型はお金を貯めることを指し、銀行の定期預金や節約して現金を貯めることなどが該当します。

貯蓄型は投資型と異なり資金が減ることはありませんが、定期預金は0.002%などの金利であるため、ほとんど増えない資産形成方法です。

一方投資型は資金を投資して増やす方法を指します。毎月一定額を積立して資産を増やす「つみたてNISA」や「iDeCo」、初期費用を費やして収入を得る「不動産投資」などさまざまあります。

投資型は貯蓄型と比較すると資金を大きく増やすことができますが、損失などによって減る可能性も高い特徴があります。

副業の中でも労働が少ない

数ある副業の中で、資産形成は労働が少ないため、始めやすいという特徴があります。本業がある方は時間が少ない中、副業を行って収入を増やしています。

しかし資産形成はほったらかしにして資産を増やす方法も多く、投資信託など第三者に運用を任せることもできる投資もあるため、労働が極端に少ないという特徴があります。

とはいえPCを使って何時間も作業したり、体力的な作業はありません。資産形成は「始める際に基礎を勉強する」「資産形成の種類と内容を学ぶ」「途中で資産形成の組み合わせを変える」など、始める前に勉強に関する程度です。

そのため副業の中でもラクに利益が得られると思われていることが人気が高い理由となっています。とはいえ勉強方法を間違えると数年たっても利益が増えない場合もあるため、労働時間(勉強時間)が直接収入につながらないということは理解しておく必要があります。

資産形成は100円から始められる

資産形成の初期費用は方法によって異なるものの、昨今では100円から始めることができる投資方法も増えています。

100円で始められる資産形成には「投資信託」「株式投資」「FX」「つみたてNISA」などが挙げられます。もちろん投資額が低ければ利益も少ないですが、とりあえず資産形成を初めて見たいという方でも気軽にチャレンジできます。

他の副業は初期費用が多く必要となったりますが、資産形成は自分の収入によって運用額を設定できるため、初心者の方でも始めやすいです。

とはいえ、基礎勉強はもちろん、経験も求められる副業であるため、100円からスタートして少しずつ資金を追加していく方もいらっしゃいます。

副業におすすめな資産形成

副業として資産形成を始めようと検討している方は、どのような方法があるのか分からないでしょう。そこで、ここではおすすめの資産形成方法を3つ紹介します。

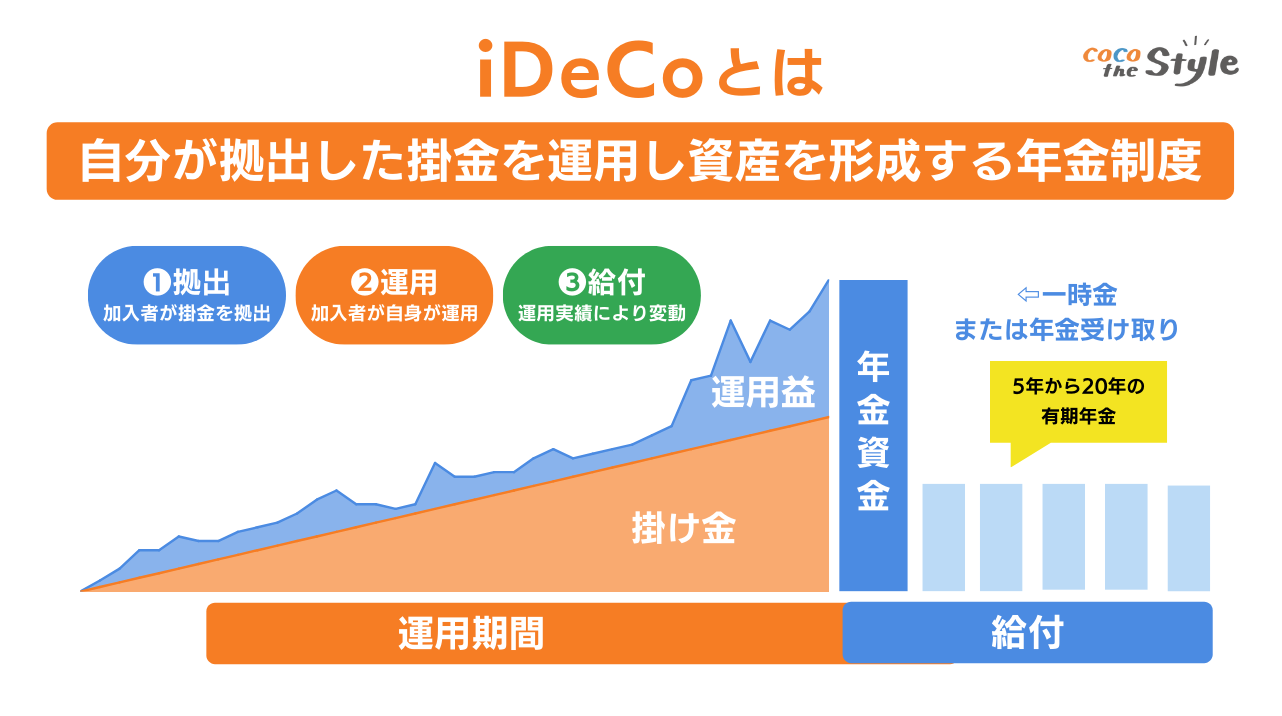

(1)iDeCo

iDeCoは私的年金制度の1つであり、個人型確定拠出年金のことを指します。通常の年金とは別に掛け金を積みたてて運用し、利益を得ることが可能です。

また本来副業であっても所得を得た場合は所得税や住民税を納税しなければいけませんが、iDeCoでは非課税となるため、納税義務が発生しないメリットがあります。

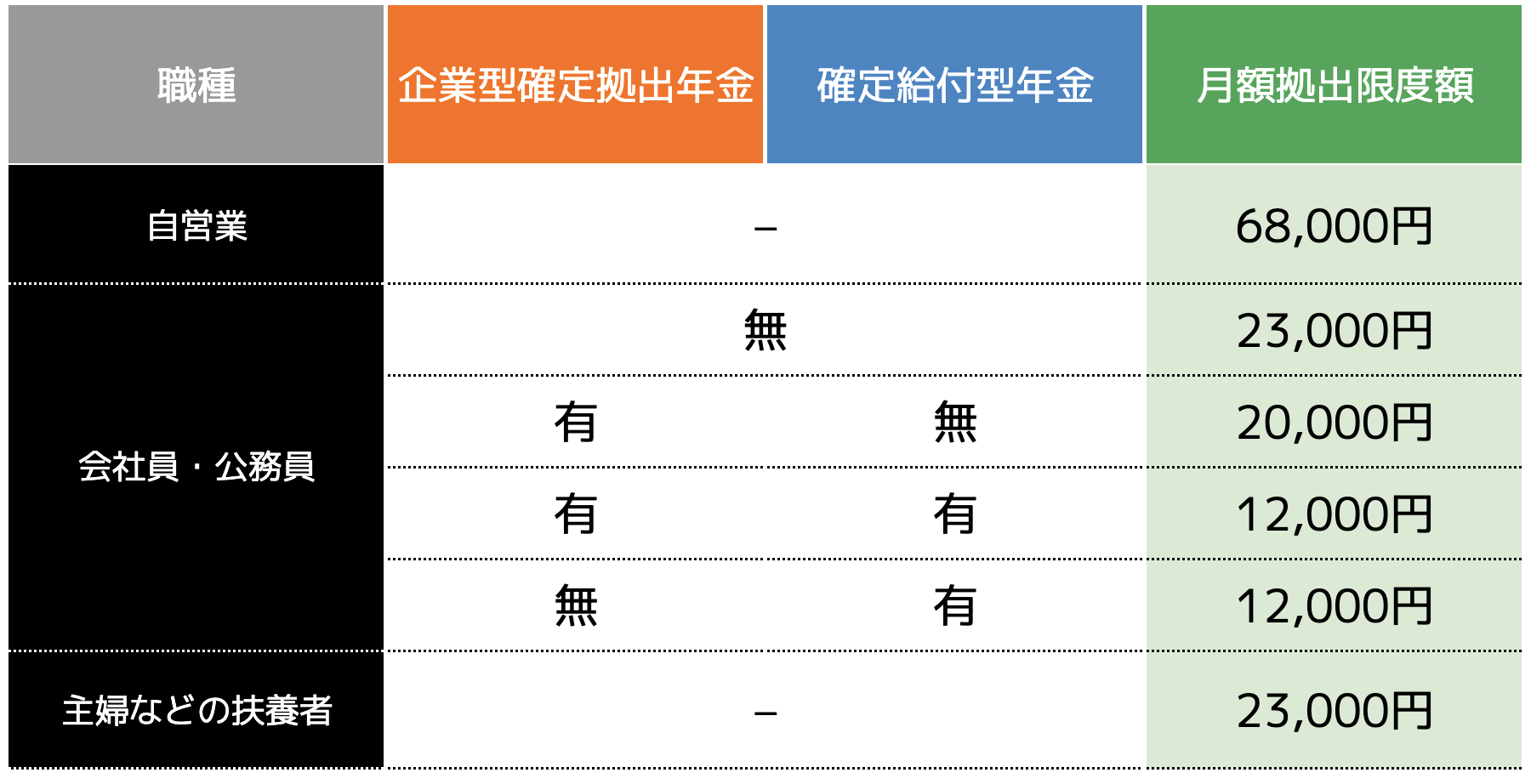

とはいえ掛け金は最低5,000円から以下の表の通り上限が定められているため、一度に大きな利益を得ることはできません。

しかし20年という長期間で運用すると、積立金も大きくなることから得られる運用利益が高額となる特徴があります。

またiDeCoは運営管理機関が選定する運用商品の中から好きな組み合わせと配分比率を決めることができ、後は毎月積みたてされる仕組みであることから、ほったらかしにできる資産形成方法です。

本業に集中したい人や他の副業を行っている方におすすめの方法です。

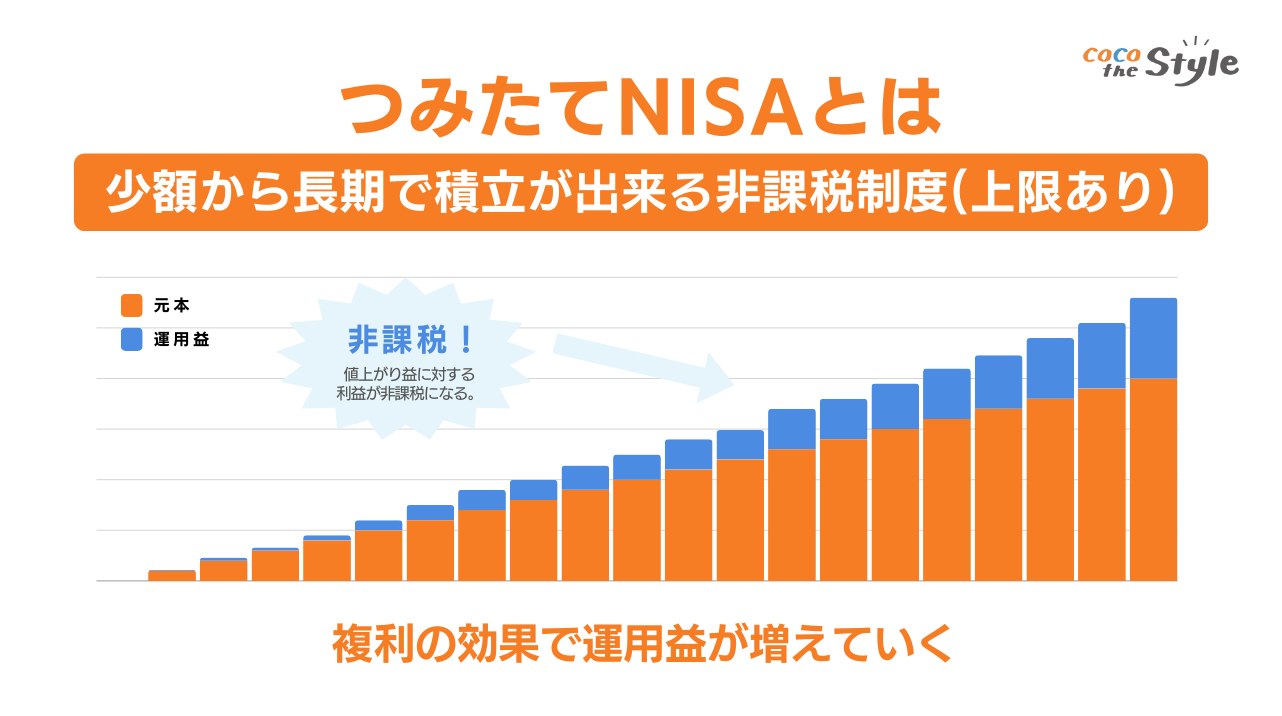

(2)つみたてNISA

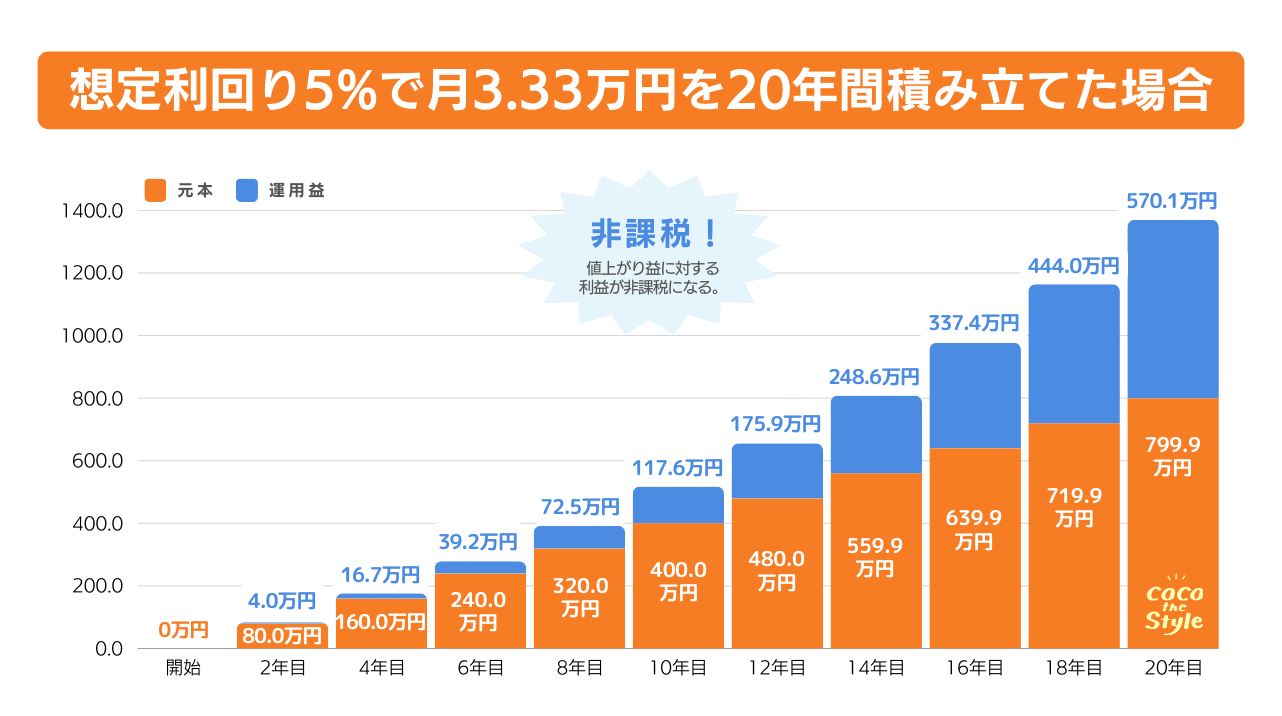

つみたてNISAは少額投資非課税制度のことを指し、得られる運用利益は非課税となる特徴があります。年間40万円まで20年間積立することができ、自分で選んだ金融商品を買い付ける仕組みです。

平均利回りは金融商品によるものの、2%〜8%前後が一般的です。仮に利回り5%のつみたてNISAを年間40万円を20年間運用すると、約570万円の利益を生み出すことができます。

さらにつみたてNISAは2024年1月より新NISAに切り替わります。新NISAでは年間120万円まで積立することができ、期間の制限が無くなりました。ただし1,800万円までと制限があるため注意しましょう。

運用できる金額が増えたため、より多くの運用益が見込めるようになります。とはいえ、5年などの短期間では元本割れのリスクが伴うため、長期投資を行いたい方におすすめの資産形成方法です。

(3)投資信託

投資信託は専門家に資金を渡し、ファンドが運用して得られる利益を投資家へ分配する方法です。

投資家は証券会社や銀行などの販売会社に資金を渡し、信託銀行などのファンドが管理します。ファンドは運用会社からどこに投資するのかなどの運用指図をもらい、株や債券などを購入し、利益を生み出すという流れです。

投資家の立場とすれば、専門業者に運用を一任できるため、自ら手を下す必要がないことから人気のある副業の1つです。

しかしファンドの運用がうまくいかなかった場合は元本割れのリスクが伴います。もちろんファンドも利益を生み出さなければ倒産してしまう可能性が高いため、慎重に運用を行いますが、急激な株価の変動などが発生する場合もあることを投資家は理解しておかなければいけません。

そのため副業として投資信託を行う場合は、無理のない資金で行うことが大切です。

資産形成の利益率

資産形成を始める際は、「他の副業より利益がでるのか」と気になる方もいらっしゃるでしょう。そこで、ここでは資産形成の利益率を紹介します。

一般的には利回り3%~5%前後

資産形成の多くは利回り3%〜5%程度になるケースが多いです。利回りとは「投資金額に対する収益の割合」を指します。仮に100万円の投資額に対して利回り5%の場合、1年間で105万円になるということです。

もちろん投資先などによっては10%を超える場合もありますが、一般的には3%〜5%に集約されます。そのため他の副業と比較すると、投資額が大きくなるほど高い収入を得ることも可能です。

一方で資金もなく資産形成を始めると、副業としては利益が生み出せないため、ある程度の資金力が求められることになります。

高利回りはハイリスクが伴う

資産形成の中には株式投資やFXなど高利回りを狙うこともできる方法もありますが、損失額も大きくなる可能性もあるため注意しなければいけません。

数か月で数万円の投資額から数百万円にできる投資家もいらっしゃいますが、株式投資などはつみたてNISAやiDeCoのように投資上限額が定められていないため、大きな資金で運用している方も多いです。

その結果大きな損失を生じてしまい、口座破産して相場から退場する方も少なくありません。さらに投資詐欺をする方も多いため、非常にハイリスクな投資方法です。

収入欲しさに副業として資産形成を行うのが通常ですが、資産が減ってしまえば資産形成を行う意味がありません。高利回りの投資方法より、安定的な利益を得られる方法を選択しましょう。

3-3.利益を安定させるには長期投資が必要

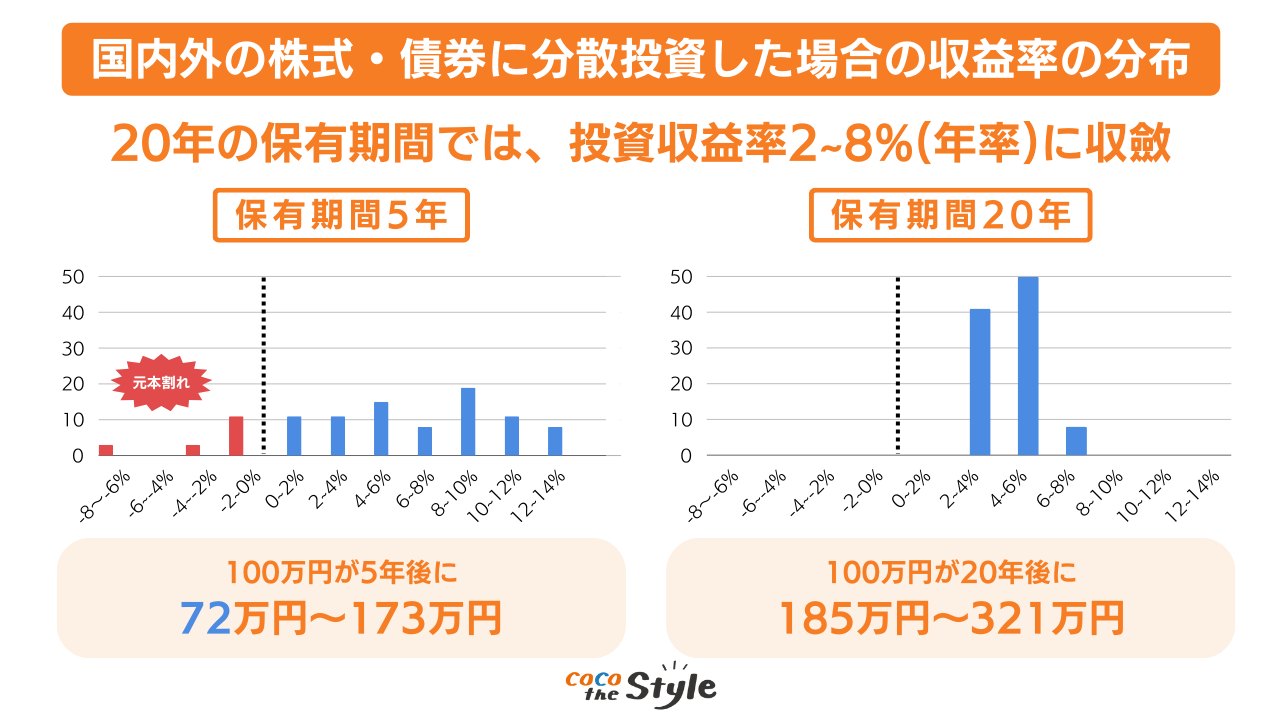

高利回りな資産形成方法以外にも、利益を安定させるためには20年などの長期間で運用することが大切です。資産形成の利回りは3%〜5%前後であるものの、短期間では元本割れのリスクが伴います。

平成29年に金融庁が発表した「つみたてNISAについて」では、以下の画像の通り、保有期間5年未満であれば元本割れする可能性がありますが、20年以上保有し、他に資産形成と分散投資すれば100%利益が増えると公表しております。

引用|金融庁「つみたてNISAについて」を元に弊社作成

そのため副業として資産形成を行う際は、短期間で運用するのではなく、長期間で利益を見込むことが大切です。また元本割れにならないように、投資額を抑えて資金管理しておくのも1つの対処方法でもあります。

副業として資産形成を始める際の注意点

副業として資産形成を行う際は、損失などのリスクを考慮しておかなければいけません。ここではリスクなどに関する3つの注意点を紹介します。

(1)短期間では増えないことを理解する

先程もお伝えした通り、副業として資産形成を始める際は短期間で増えるということではないことを理解しておきましょう。

他の副業と比較すると、成果が出るまで時間がかかってしまうため、投資額を大きくする方やすぐにやめてしまう方も多いです。

しかし20年以上と長期投資で運用すれば、理論上増えることもお分かりになったでしょう。短期間で利益が欲しいという方は、他の副業と並行して資産形成を行うのも1つの方法です。

(2)分散投資で損失を抑える

資産形成を行う際は、複数の投資方法を組み合わせる分散投資で損失を抑えることが大切です。1つの投資方法だけで運用すると、損失が出た時のダメージが大きいためです。

複数の投資方法に分散しておくと、1つの投資で損失が出ても、他の資産形成で利益が出ていればトータルでプラスになることもあります。さらに1つの投資で利益が微小であっても、他の投資で大きな利益を伸ばすこともできるでしょう。

またただ違う投資方法を組み合わせるだけでなく、相関性も考慮しておくとよりよい分散投資が可能となります。

例えば株式などは株価が関連し、債券などは金利によって価格が変わるため、利益にも違いが生じます。相関性が高い資産形成を組み合わせると大きな損失が出る可能性も高いため、関係性の低い資産形成を組み合わせるようにしましょう。

(3)専門家に相談してから始める

副業として資産形成を始める際は、損失を抑えることが最重要であるため、専門家からアドバイスをもらうことが大切です。

資産形成の種類によってそれぞれリスクが異なります。リスクを把握しておかないと資金が無くなることにもなりかねません。

しかし独学でリスクについて勉強しようと思っても、ケースバイケースで内容が変わり、経験によってリスク対処ができるようになるものです。

しかし資産形成の入口を間違えてしまうと、「副業として始めたものの、5年・10年経ってからリスクに気が付く」ということにもなりかねないでしょう。

そのため始める前に専門家からリスクについて勉強しておくことが大切です。ココザスでは資産形成方法別のリスクだけでなく、具体的な投資戦略のサポートを行っております。さらにお客様に合った資産形成方法のご提案も行っているため、これから副業として始める方はぜひ一度ご相談くださいませ。

まとめ

副業として資産形成を行う際は、長期投資となる「つみたてNISA」や「iDeCo」などがおすすめです。しかし短期間で利益が得られるわけではなく、20年などの長期間で運用することが大切です。

とはいえこれから始める方は、リスクなどを理解しておかなければ副業として利益を得ることができません。専門家から資産形成を学び、自分に合った方法を見つけるようにしましょう。