資産形成における3つのリスク

資産形成におけるリスクは大きく分けて以下の3点挙げられますが、連動性があるため、単体で理解するのではなく、セットで覚えておきましょう。

(2)資金管理リスク

(3)メンタルのリスク

(1)損失リスク

資産形成は100%資金が増えるわけではなく、場合によっては損失が生まれるリスクが伴います。

例えば株式投資は株価の値動きによって利益を得ることができますが、経済政策などに関する要人発言や重要指標の発表があった際は大暴落する可能性もあり、大損失が生じる場合もあります。

さらに資産形成の方法によって損失が生まれる要因が異なるうえ、タイミングもわかりません、そのため損失が起きても問題ないほどの資金で運用することが大切です。

(2)資金管理リスク

資産形成はお金を増やすことだけを意識してしまうと、大事な資金の管理ができなくなり、口座破産などにつながるリスクがあります。

初心者の方は、「できるだけ早く増やしたい」「大きな利益が欲しい」という気持ちから資金管理が出来ていない方が多いです。しかし運用額が大きくなるほど、得られる利益が大きい一方で、損失額も高額になります。

そのため損失が起きても大幅に資金が減らない程度の金額で運用することが大切です。

(3)メンタルのリスク

資産形成で損失が生まれたりすると、お金が減ることへの不安から「資産形成はやめよう」というメンタルになる方も多いです。

資産形成は長期投資で利益を積み上げていく方法が多く、短期間では損失が生まれる場合があります。そのためすぐにメンタルに影響を及ぼし、途中でやめてしまう方もいらっしゃいます。

長期間運用すれば、大きな利益が見込めるものの、一時的な損失が出るということに抵抗がある方も多いため、生活に支障をきたさない程度の資金で行い、最小限の損失で運用し、メンタルへの影響を失くすことが大切です。

資産形成のリスク対処方法とは

ここでは資産形成のリスクの対処方法を4つ紹介します。

(2)資金管理を行う

(3)ポートフォリオの構築

(4)リスクの低い資産形成から始める

(1)資産形成別のリスクを理解する

はじめに資産形成方法ごとのリスクを理解しておくことが大切です。資産形成にはさまざまな種類があり、基本的には「株価」「金利」「為替」の3つによってそれぞれ利益や損失が生じます。

例えば株価の場合は「株式投資」や「投資信託」、金利は「国債」や「定期預金」、為替は「FX」などに影響されやすいです。

3つは相関性があるとされており、株価が上がれば為替も上がりやすくなったり、金利が上がれば為替は円高に向かいやすいなどの傾向もあります。

もちろん必ず相関性があるとは一概には言えないため、事前に知識を身に付け、資産形成方法ごとにもたらす影響などを知っておくことが大切です。

とはいえ初心者の方にとっては専門性が高いため、資産形成コンサルタントなどのプロに資産形成別のリスクを教えてもらうことをおすすめします。

(2)資金管理を行う

資産形成で運用する資金のルールを作り管理することも大切です。資産形成の運用資金は本業の給与から生活費などを差し引いた余剰金で行う方が多いです。

しかし余剰金のすべてを資産形成に回すと、急な支出が必要となった際に対処できなくなります。そのため毎月の余剰金のうち「貯蓄を7割」「資産形成を3割」などのルールを決めておきましょう。

貯蓄はリスクがほとんどないため減ることはありません。一方資産形成は減るリスクが伴います。いわば「失っても生活支障が出ない金額」を資産形成に回すことで、口座破産などにつながる可能性は0になります。

(3)ポートフォリオの構築

ポートフォリオを構築することで、分散投資をすることが可能となり、損失額を抑えることが可能です。ポートフォリオとは金融資産の組み合わせを指します。

一つの資産形成方法だけの運用では、損失が大きくなる可能性が高まりますが、複数の資産形成方法に分けて投資しておけば、最小限の損失で済ませることが可能となります。

例えば100万円を株式投資で運用していた際、100万円分の損失が出ると運用資金は0円になります。しかし株式投資に50万円、債券投資に50万円運用していた場合、株式投資で損失が出ても債券投資分の50万円は残ることになります。

分散投資をするためには、どの資産形成にどれくらいの金額を運用するかを決めるポートフォリオを構築する必要があります。

正しいポートフォリオが構築できれば、損失を抑えられるだけでなく、大きな利益を見込めることにもなります。

(4)リスクの低い資産形成から始める

初心者の方は、大きな利益が得られる株式投資やFXなどではなく、リスクが低い資産形成から始めることが大切です。

株式投資やFXはハイリスクハイリターンな方法であり、どちらかというと資産を減らしている方が多い傾向になります。一方ミドルリスクミドルリターンやローリスクローリターンな資産形成もあり、リスクが低い方法も数多くあります。

ではどのような方法があるのでしょうか。次の項ではリスクが低い資産形成方法を3つ紹介します。

リスクが低い資産形成方法3選

ここではリスクが低い資産形成の方法を3つ紹介します。

(2)新NISA

(3)iDeCo

(1)債券投資

債券投資は企業や国、自治体などが発行する債券を購入し、利息を受け取る投資です。債券を購入した方は満期になるまでの利息を受け取ることができ、なおかつ満期時には投資額の返還を受ける仕組みです。

債券投資には国債や地方自治体が発行する「公社債」と民間企業や金融機関が発行する「民間債」に分かれます。2種類のうち、リスクが少ないのが公社債です。

民間債は発行元が経営難になるリスクが伴い、最悪の場合は倒産する可能性があり、投資した元本を全て回収できない場合もあります。一方、公社債を発行する国や地方自治体などは信用力が高いことから、元本が割れする可能性が極めて低いです。

そのためリスクを抑えて投資したい方は公社債を検討してみても良いでしょう。ただし、公社債の利息の利率は他の資産形成と比較すると低い傾向にあるため、さらに

(2)新NISA

新NISAとは投資信託で得られる運用益が非課税となる制度です。本来投資で得た利益には20.315%の税金が課せられますが、新NISAは課税されることがないメリットがあります。

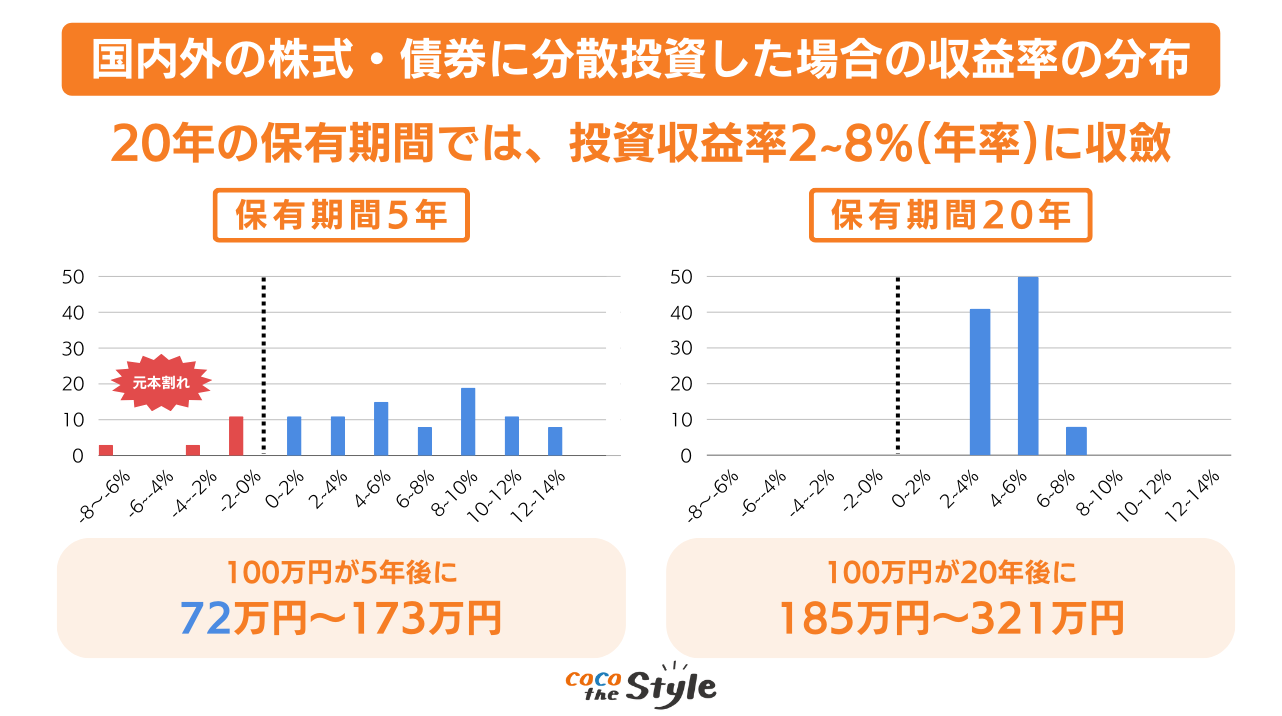

新NISAは長期投資することで安定的な利益を得ることが可能です。平成29年に金融庁が発表した「つみたてNISAについて」では、新NISAの保有期間が5年未満であると、元本から「-8%〜0%」になる可能性があります。一方20年以上保有すれば、理論上100%増加することがわかります。(下図参照)

引用|金融庁「つみたてNISAについて」を元に弊社作成

そのため長期間の運用を行い方にとってはリスクが低い特徴があります。新NISAは2024年度より年間120万円まで運用できるため、資金力があってリスクを抑えて投資したい方におすすめです。

(3)iDeCo

iDeCoとは個人型確定拠出年金のことです。国民年金や厚生年金などとは異なる年金制度であり、自身で掛け金を設定して積立して利益を得る方法です。iDeCoは新NISA同様、利益分に関しては非課税となるメリットがあります。

引用|金融庁「つみたてNISAについて」を元に弊社作成

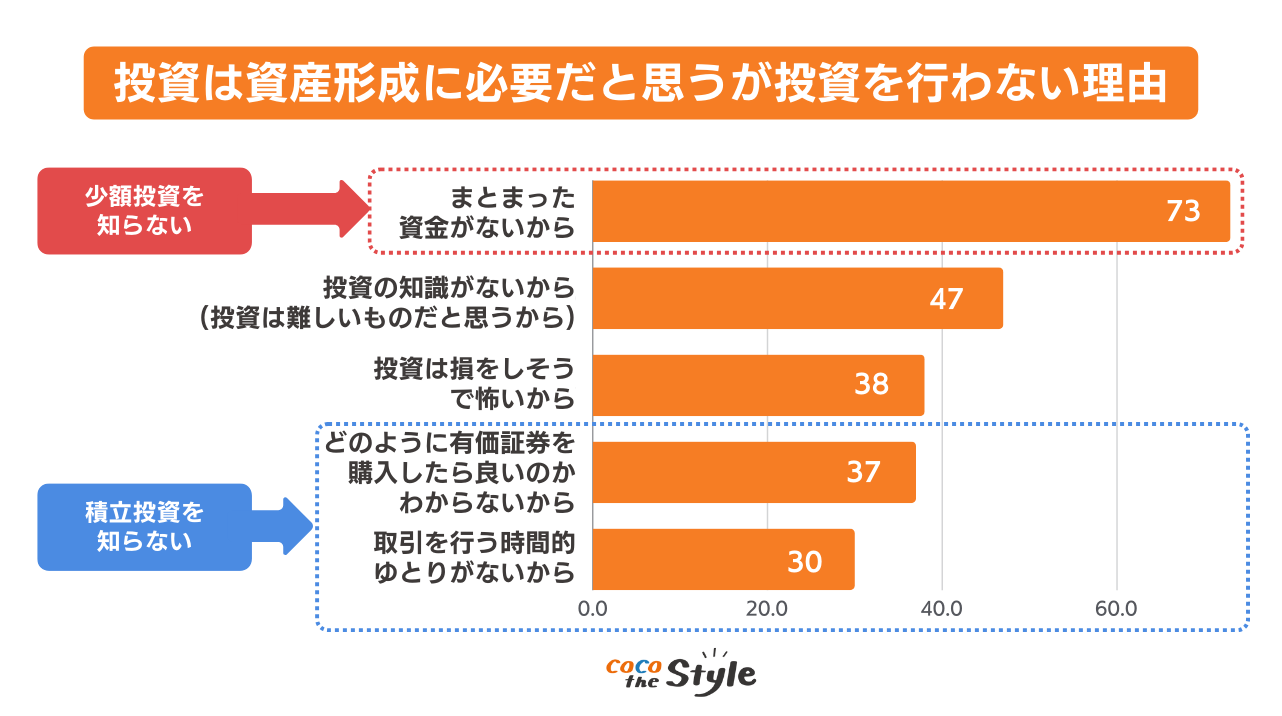

iDeCoをはじめ、資産形成を行わない方の多くは少額投資について理解されていない方が多いと金融庁が発表しています。しかしiDeCoは月額5,000円から積み立てることができるため、資金力が少ない方でも始めることが可能です。

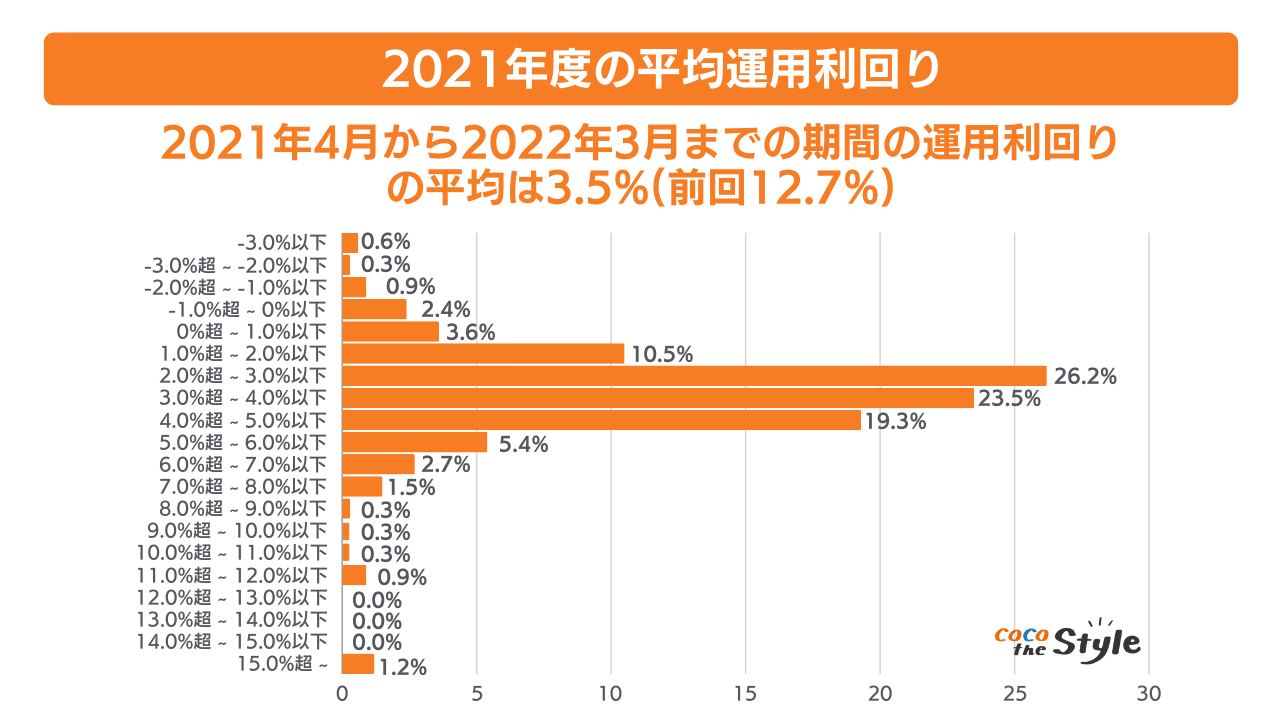

iDeCoは企業年金連合会が発表した確定拠出年金に関する実態調査|統計資料によると、以下の画像の通り、利回りが2%〜4%に集約されます。

引用|企業年金連合会「確定拠出年金に関する実態調査|統計資料」を元に弊社作成

もちろん元本割れの可能性が伴いますが、利回りは0%以下になる割合は4.2%程度であるため、比較的リスクは低い投資方法です。

資産形成を始める際の注意点

リスクが低い資産形成方法を3つ紹介しましたが、100%資産が増えるとは限りません。そのためリスク対処を踏まえて以下の3点に注意しておきましょう。

(2)長期投資を心がける

(3)専門家へ相談する

(1)運用資金を計算する

資産運用を始める前に、運用に回す資金を計算します。事前に計算しないまま資産運用を始めてしまうと、大きな損失が出た時に対処できなくなるためです。運用資金は生活に支障をきたさない程度がおすすめです。

具体的には毎月の収入から支出額を差し引いた金額をベースに運用資金を計算します。しかし、月にいくら支出しているかを把握している方も少ないでしょう。

そのため一月当たりの家賃やローン、電気代や食費などを遡って調べてみることが大切です。可能であれば、数か月分の支出額を調べることができれば、平均値を求めることができます。

支出額の算出ができた後は、余剰金を求め、「貯金に回す金額」と「資産運用に回す金額」を計算します。

20代や30代の方は、近い将来に結婚や出産などで大きな支出が必要となるため、十分な金額を貯金していたほうが良いでしょう。

なお結婚資金の平均費用は結婚トレンド調査2020によると362.3万円。出産費用に関しては厚生労働省の第136回 医療保険部会によると52万円となっていることから、約420万円前後の貯金が求められます。

(2)長期投資を心がける

「国内外の株式・債券に分散投資した場合の収益率の分布」でも紹介した通り、短期間の保有で元本割れのリスクが伴うため、資産形成を分散して長期投資を心がけることが大切です。

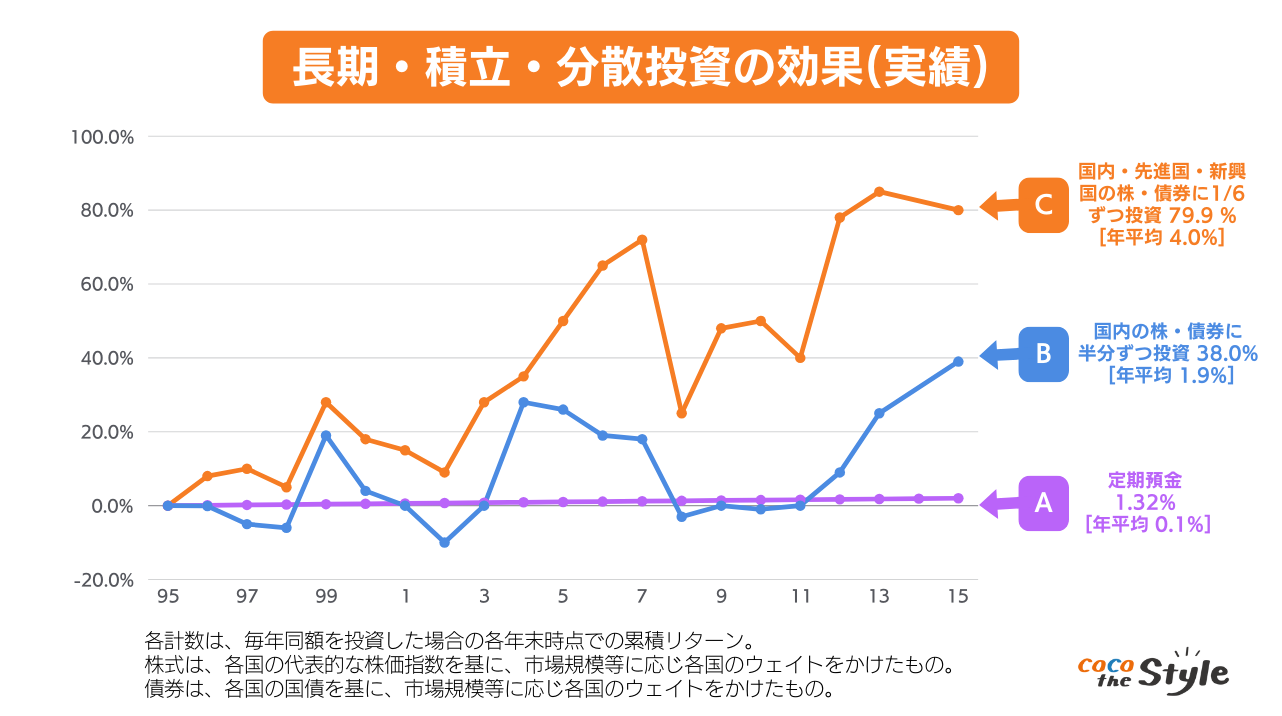

長期で保有することにより、投資リターンの安定化が可能となり、投資時期の分散(積立投資)により、高値掴み等のリスクを軽減することができるためです。

また資産形成で資金が構築できてきたら、国内のみならず海外の投資にもフォーカスを充てると、以下の画像の通り、平均リターンも高くなります。

引用|金融庁「つみたてNISAについて」を元に弊社作成

もちろん始めから先進国や新興国などに投資しても構いませんが、資産形成は経験と知識が求められるため、初心者の方は本記事で紹介した3つの資産形成を組み合わせて長期投資することをおすすめします。

(3)専門家へ相談する

資産形成は独学で勉強すると誤った知識を身に付けてしまう可能性も高いため、専門家に相談して正しい資産形成方法を見つけることが大切です。

昨今ではインターネット上でたくさんの資産形成に関する情報が掲載されています。多くの知識が身に付けられる一方で、情報過多になっており、どれが正しい知識なのかわかりません。

さらに詐欺の被害を受けた方も多く、資金が0円になったという事例も少なくないことから、ネットで学ぶのは非常に危険です。

もちろん正しい知識を教えてくれる方もいらっしゃいますが、専門家に相談しておけばリスクなく学ぶことが出来ます。

ココザスではお客様に合わせた資産形成をご提案するとともに、リスクに関する知識やノウハウをご提供しております。これから資産形成を始めようと検討している方はぜひ一度ご相談くださいませ。

【年代別】資産形成を検討するときに気をつけること

ここでは年代別に資産形成を始める際に気を付けることを紹介します。

20代~30代の資産形成

・低資金で始める

・大きく増やそうとしない

資産形成を始める際は、数千円や1万円程度など、低資金から始めるようにしましょう。

20代や30代は社会人になり立てということもあり、大きな資金を用意するのは困難です。

さらに結婚や出産など、お金がかかる年代でもあります。

そのため、給与のすべてを資産形成に回すのではなく、貯蓄とのバランスを考慮して、低資金から運用を始めることが大切です。

また、少額でレバレッジをかけて運用できるFXや株式投資は、大きな利益を狙える一方で、損失額も大きくなるリスクが伴います。

20代や30代の資産形成初心者の方は、短期間でお金を増やそうと考える人も多いですが、ハイリスクな資産形成方法であるため、損失額も多くなることでしょう。

その結果、資産形成はおろか、貯蓄もうまくいかず生活にも支障をきたすことにもなりかねないため、低資金で長期間運用することを意識することが大切です。

40代~50代の資産形成

・子供の教育資金を考慮しておく

・老後資金を目的に始める

40代~50代は30代などと比較すると収入も多くなる傾向にありますが、子供も大学に入学したりする年代です。また、一人暮らしにかかる仕送りなどにもお金がかかります。

学費の多寡は資産形成に大きな影響を与えるため、子供が行きたい学校や将来のことなどを話し合っておきましょう。

また、40代になると、定年後の老後の生活資金を確保しておかなければいけません。

年金だけでは生活ができないという懸念もあるため、早期に資産形成で老後資金を貯めておくことが大切です。

まとめ

資産形成は損失が生まれるとメンタルに影響するため、資金管理を行って最小限の損失で済ませることが大切です。

また資産形成方法別のリスクを理解し、ポートフォリオの構築を行ったうえで、新NISAやiDeCoなどの低リスクの資産形成方法から始めるようにしましょう。

ココザスではお客様が一から資産形成を理解できるようなプランやセミナーなどを開催しております。ぜひ一度お越しいただき、リスク対策しながら資産形成方法を身に付けるようにしましょう。