共働きと片働きの税金比較

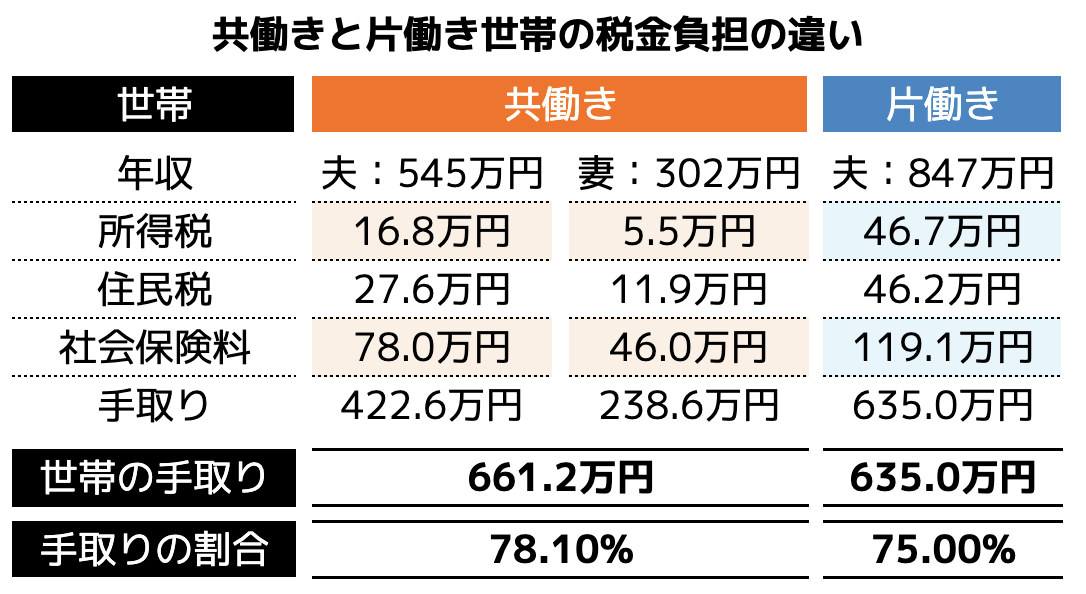

初めに、共働きと片働き世帯の税金負担をシミュレーションした結果をご紹介します。

今回のシミュレーションで用いた夫婦それぞれの年収は、令和3年分の国税庁「民間給与実態統計調査」の数値を元に、算出しております。

また、扶養人員は平均1.44のため、1人を扶養家族としてシミュレーションを実施しています。

・会社員男性の平均年収:545万円

・会社員女性の平均年収:302万円

・夫婦ともに40歳未満

・扶養家族は16歳未満の子一人(片働きの場合は、妻も扶養)

シミュレーションの結果、共働き世帯は、税金や社会保険料を差し引いた手取り額が661.2万円でした。

片働きで夫一人が年収847万円の場合は、手取り額は635.0万円でした。

・所得税

・住民税

・社会保険料(雇用保険料、健康保険料、厚生年金保険料)

家庭環境や扶養家族の人数等、ここの事情で税金や社会保険料は多少変動しますが、今回のシミュレーション結果では同じ世帯年収であった場合、共働き世帯の方が得をすることがわかりました。(上記シミュレーションでは、26.1万円)

共働きと片働きで手取り額の差が生じた最大の要因は、税金(特に、所得税)の差と言うことができます。

同じ世帯年収の場合、共働き世帯の方が手取り額として得することがわかったと思いますが、次項以降で共働きのメリットや税金面で有利になる理由などの詳細を解説していきます。

共働き世帯の税金面での5つのメリット

共働き世帯が税金面で有利な理由及びメリットは、次の5つが挙げられます。

(1)年収100万円までは「住民税」が0円(非課税)

(2)年収103万円までは「所得税」が0円

(3)年収106万円/130万円までは「社会保険料」が0円

(4)年収206.1万円までは配偶者(特別)控除が受けられる

(5)所得を分散することで節税できる

(1)年収100万円までは「住民税」が0円(非課税)

「住民税」は、会社員の年収100万円までは0円に抑えることができます。

つまり、年収100万円以下なら、働いて受け取った給料の全てが手取り額として手元に残ることになります。住民税は非課税限度額と呼ばれ、最低でも給与年収100万円以下の方は住民税が非課税だと定められています。

そのため、片働きで年収を100万円アップさせるよりも、専業主婦(夫)がパートなどで年収100万円稼ぐ方が、世帯の手取り収入は増えやすいと言えます。

ただし、上記の条件は夫婦の場合が基準となっています。一人親・寡婦・障害者・未成年に該当する場合、配偶者・子・親などを扶養している家族がいる場合には、年収100万円を超えても住民税は非課税となります。

(2)年収103万円までは「所得税」が0円

年収100万円までは「住民税」が非課税でしたが、「所得税」は年収103万円まで0円となります。

そのため、共働きの場合は世帯年収206万円(103万円ずつ)の場合、所得税が0円となります。一方で、片働きの場合は年収206万円の時点で所得税が発生する場合が多いため、共働き世帯の方が税金を抑えることができます。

会社員の場合は、最低55万円の給与所得控除と基礎控除48万円があるため、年収103万円までは課税される所得が0円となります。

例えば、会社員で年収150万円の場合、下記式の通り47万円に対して課税されることになり、税率5%で所得税は約2.4万円となります。

給与収入150万円 − 給与所得控除55万円 − 基礎控除48万円 = 課税所得47万円

課税所得47万円 × 所得税率5% = 所得税額2.35万円

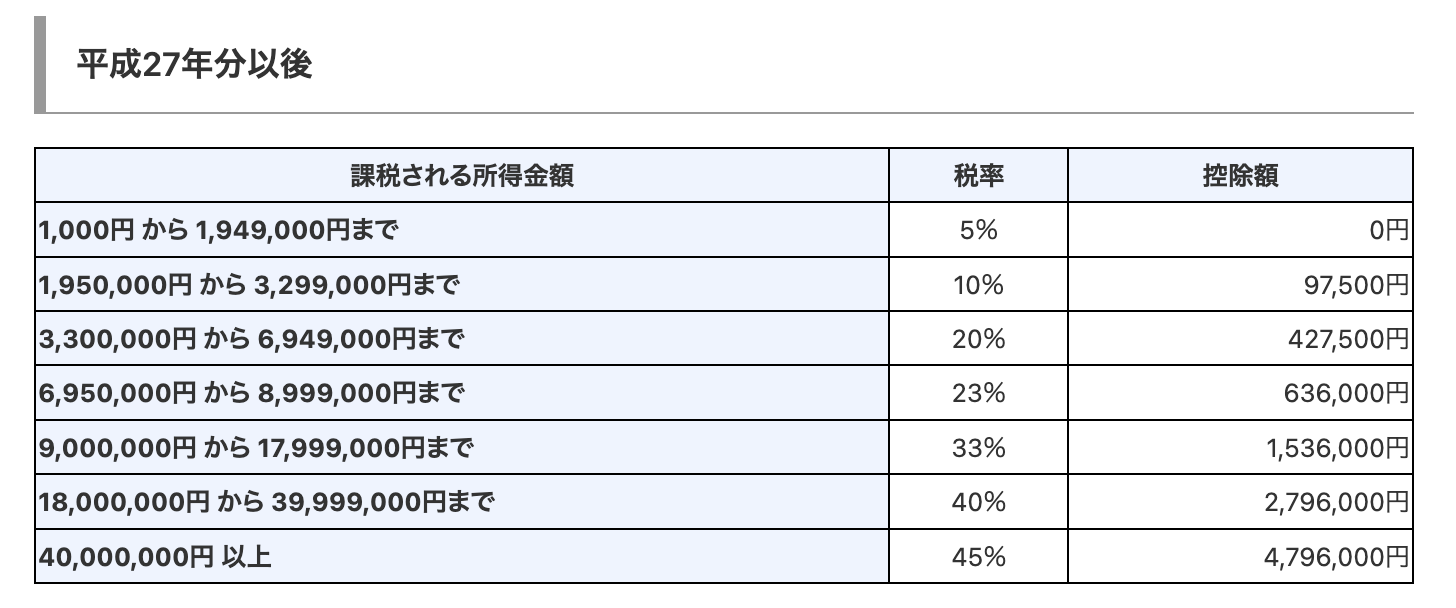

引用|国税庁「No.2260 所得税の税率」

(3)年収106万円/130万円までは「社会保険料」が0円

配偶者が会社員などの場合、年収106万円または130万円未満であれば、原則配偶者の社会保険上の扶養に入ることができます。

社会保険上の扶養に入ることで、健康保険料や年金保険料を負担する必要がなくなります。(通常年収の約14%程度の負担となる「社会保険料」が、0円になります。)

なお、年収106万円と130万円の違いは、原則130万円が適用されますが、勤務先の企業の従業員が101人以上の場合に年収106万円以上の基準が適用されます。

また、注意が必要な点として、社会保険の扶養の壁(年収106万円/130万円)を超えてしまったときです。社会保険料は、年収130万円の方で約18万円(年間)程の負担になります。

つまり、130万円を超えてしまった場合、手取り額が約20万円も減ってしまうことになります。

そのため、年収106万円/130万円前後の場合は、必要に応じて下記の対応を行うことがおすすめです。

1:社会保険上の扶養内に年収が収まるよう調整する

2:年収106万円(または130万円)+20万円の年収になるよう働く

(4)年収206.1万円までは配偶者(特別)控除が受けられる

給与年収が201.6万円未満の場合、配偶者控除または配偶者特別控除によって配偶者の税金負担を軽減することができます。

配偶者(特別)控除とは、税金がかかる対象である「課税所得」を減額することができる所得控除の制度です。所得税は最高38万円まで、住民税は最高33万円まで控除することができます。

例えば、配偶者の所得税率が10%の場合、合計で最高約7万円(所得税38万円 × 約10% + 住民税33万円 × 10%)の減税効果を期待することができます。

なお、その他配偶者(特別)控除の特徴やポイントもあるため、以下にまとめておきます。

・片働き・共働き(給与年収201.6万円未満)共に適用される制度

・共働きの場合、給与年収150万円未満なら最高の控除額(所得税38万円、住民税33万円)が受けられる

・給与年収150万円〜201.6万円未満の場合、控除額が徐々に減額される

・配偶者の所得制限(給与年収1,095万円以上の場合)が存在する

(5)所得を分散することで節税できる

共働きと片働きの手取りシミュレーションの結果、最も手取り額に影響するのは所得税でした。

つまり、共働きと片働きにおいて、同じ世帯年収でも税金面で得をするためには、所得の分散を実施しているかどうかに左右されます。

<所得の分散とは?>

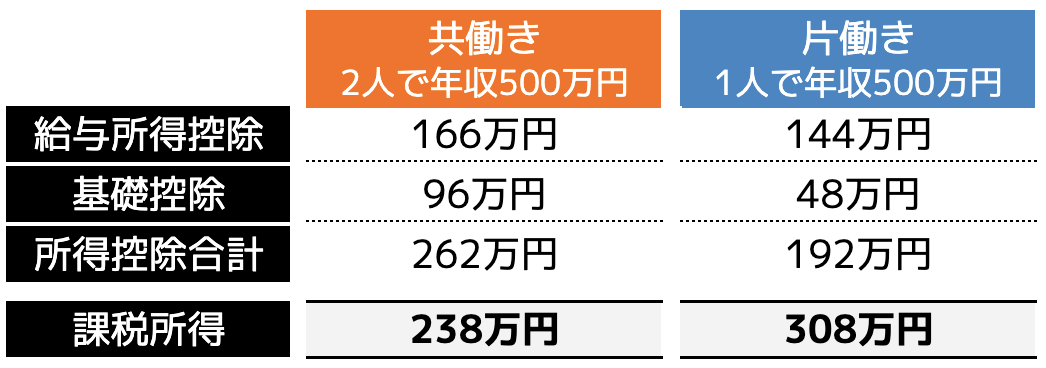

所得の分散とは、共働きのように収入を分散させることです。収入を分散させることで、1つの世帯で給与所得控除や基礎控除などの所得控除を2人分以上受けることができ、課税される所得を抑えられます。課税所得を抑えることにより、所得税の税率を抑えながら節税効果を期待できます。

引用|国税庁「所得税の税率」

具体的に「所得の分散」を実施した場合、課税所得がどの程度抑えられるかシミュレーション結果は次の通りです。

世帯年収としては同じ500万円だったとしても、最終的な課税所得の金額には70万円もの違いが発生します。

所得税は、前述の通り課税所得額に応じて税率が高くなるため、1人あたりの所得を抑えることで所得税額を減税(節税)することができるのです。

共働き世帯が税金で損しないための節税対策6選

共働き世帯は、片働きよりも税金面で有利であることを紹介しました。さらに、税金対策(節税対策)を行うことで、さらにお得に資産を残すことができます。

(1)年収の高いパートナーが家族の医療費・保険料などを払う

(2)子どもは年収の高いパートナーの扶養に入れる

(3)社会保険の壁(106/130万円)は20万円以上を超える

(4)年収1,095万円超過に注意する

(5)ふるさと納税を活用する

(6)確定拠出年金(企業型DC・iDeCo)を活用する

(1)年収の高いパートナーが家族の医療費・保険料などを払う

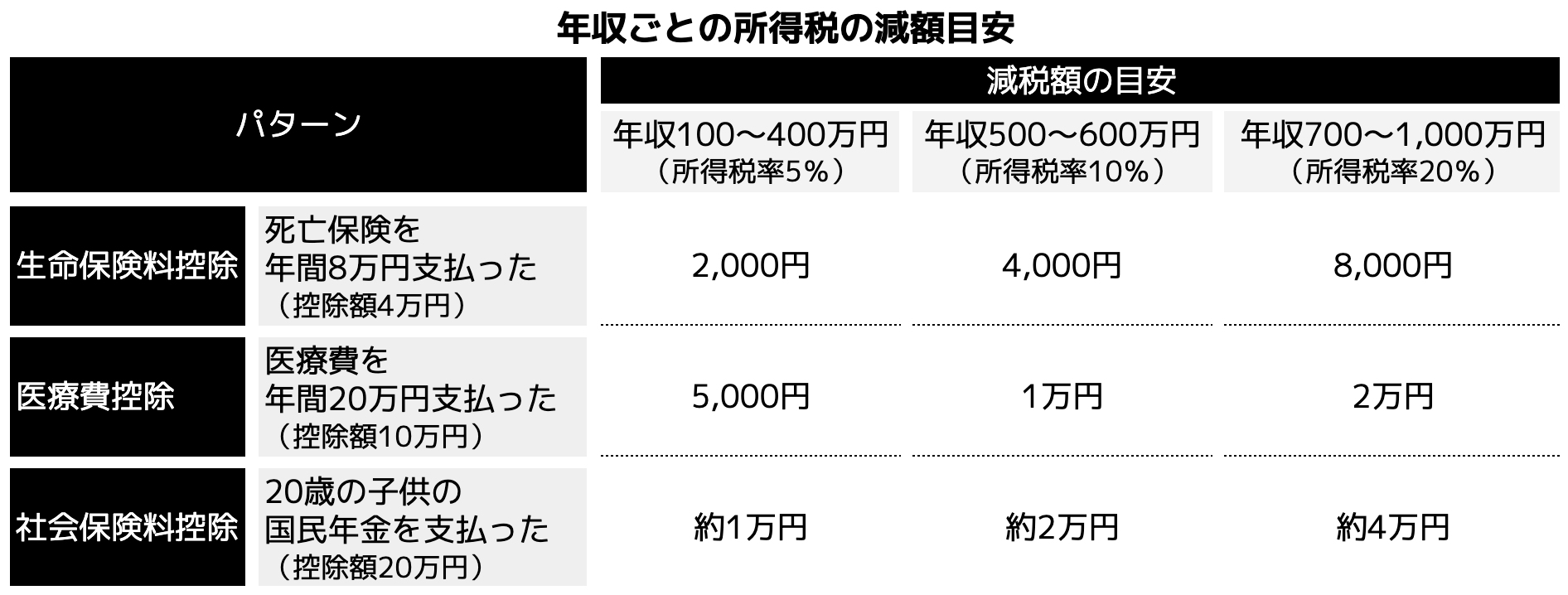

家族の医療費や保険料、社会保険料などは年収の高い人が支払うことで、節税することができます。

具体的には、所得控除制度において以下のような控除を受けられる場合があります。

・生命保険料控除

生命保険料や医療保険料、個人年金保険領などを支払ったとき

・医療費控除

病院での治療費や薬局での薬代が10万円以上かかったとき

・社会保険料控除

国民年金/厚生年金や国民健康保険/健康保険などを支払ったとき

例えば、医療費を年間20万円支払った場合、10万円を超える年間10万円が課税される所得から控除されることになります。(課税所得を減額することができます。)

夫と妻のうち、課税所得が低い方が支払ってしまった場合は、節税効果が小さくなってしまうため注意が必要です。

(2)子どもは年収の高いパートナーの扶養に入れる

共働き世帯では、子どもを年収が高い人の扶養に入れることで節税効果を高めることができます。

扶養とは、税法上、所得控除を受けることで税金が抑えられることになっています。そのため、税率が高い年収の高い人ほど、扶養控除による節税効果が大きくなります。

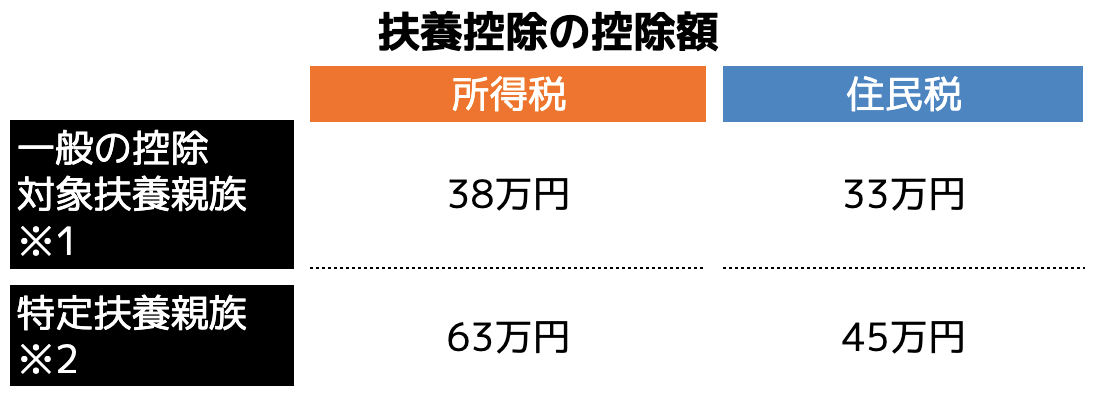

なお、扶養控除で控除される金額は、以下の通りです。

※ 1 年間の合計所得金額が48万円以下等の条件を満たす16歳以上の子ども

※ 2 一般扶養親族のうち、19歳から22歳までの子ども

特に、特定扶養親族(主に大学生などの年齢)に該当する場合は、控除額が大きくなっているため、節税効果を高めるためにも、年収の高い人の扶養に入れることを覚えておきましょう。

(3)社会保険の壁(106/130万円)は20万円以上を超える

直接的な税金対策ではありませんが、家計への影響が大きい「社会保険の壁」について再度ご紹介します。

前述の通り、社会保険の壁を超えた時点で約20万円の社会保険料の負担によって手取り額が減少してしまいます。

そのため、目安として社会保険の壁を年収が超えてしまう場合は、20万円以上超えることを意識すると良いでしょう。そうすれば、実際の手取り収入を担保することができます。

・年収106万円超えで社会保険に加入した場合:年収125万円以上

・年収130万円超えで社会保険に加入した場合:年収153万円以上

目安より少ない年収だった場合、実際の手取り額が額面上では少なくなってしまうため、パートのシフト管理などを定期的に見なおすことをおすすめします。

(4)年収1,095万円超過に注意する

該当する方はそんなに多くはないかもしれませんが、給与年収1,095万円を超えた場合、税金の所得控除が減額されるため、税金が高くなります。

特に、所得の高い方は所得税の税率が高いため、控除額の差によって税金に大きな影響が生じます。

具体的な所得控除への影響は、以下の通りです。

・年収1,095万円超えで配偶者特別控除の額が38万円から減る

・年収1,195万円超えで配偶者特別控除が受けられない(控除額0円)

・年収2,595万円超えで基礎控除の額が48万円から減る

・年収2,695万円超えで基礎控除が受けられない

※ただし、給与年収850万円超え(所得金額調整控除)か給与以外の他の所得がある場合は、上記の金額から変わるため注意が必要です

※参照|財務省「所得控除に関する資料」

(5)ふるさと納税を活用する

ふるさと納税とは、応援したい自治体に寄附をすると、寄附のお礼として返礼品がもらえる制度です。

また、寄付金相当額(自己負担額2,000円)は、主に住民税から控除される制度です。つまり、自己負担2,000円で各自治体の特産品や名物品、食料品や日用品をお礼として受け取ることができます。

多くの自治体では、寄附金額の3割以内に相当するお礼品を送ってくれます。

直接的に手取り収入が増えるなどの節税対策ではありませんが、日用品や食料品を始めとする普段必ず購入するお礼の品をもらえるため、結果的に家計のために有効活用できるはずです。

例えば、年収500万円ほどの場合、年間約6万円相当(※)までの寄附額が全額(自己負担額2,000円)税額控除されます。夫婦それぞれの収入に対して利用できる制度のため、それぞれの限度額を調べてから、活用するようにしましょう。

※独身、または配偶者(特別)控除や扶養控除の対象となる家族がいないケース。扶養や控除の種類によって寄付額は変わるため、あくまで目安です。

また、ふるさと納税をクレジットカードで寄付することでポイント還元も獲得することができるため、家計のためにもぜひ活用をおすすめしたい制度です。

(6)確定拠出年金(企業型DC・iDeCo)を活用する

掛金が所得控除の対象となる「確定拠出年金」を活用することで、節税することができます。

例えば、所得税率10%の人が年額27.6万円の掛金を出した場合、所得税と住民税で合計約5.5万円の節税効果を期待できます。

確定拠出年金は、将来の老後資金を個人で積立する私的年金制度です。掛金を運用することで将来の資産を増やすとともに、掛金分を所得控除することで手元の現金を増やすことにつながるため非常に有益な制度です。

一方で、「企業型DCは勤務先が導入していないと使えない」「拠出した掛金は原則60歳まで引き出せない」などのデメリットもあるため、自身の環境や運用方針などに合っているかどうかを検討の上、始めると良いでしょう。

共働き世帯で世帯年収が増えたときの注意点

一般的には世帯年収が増えることは家庭にとって喜ばしいことですが、思わぬ落とし穴などもあるため知っておくべき注意点をご紹介します。

(2)児童手当には所得制限がある

(3)高校の授業料無償化には所得制限がある

(1)年収と税金は比例して増加する

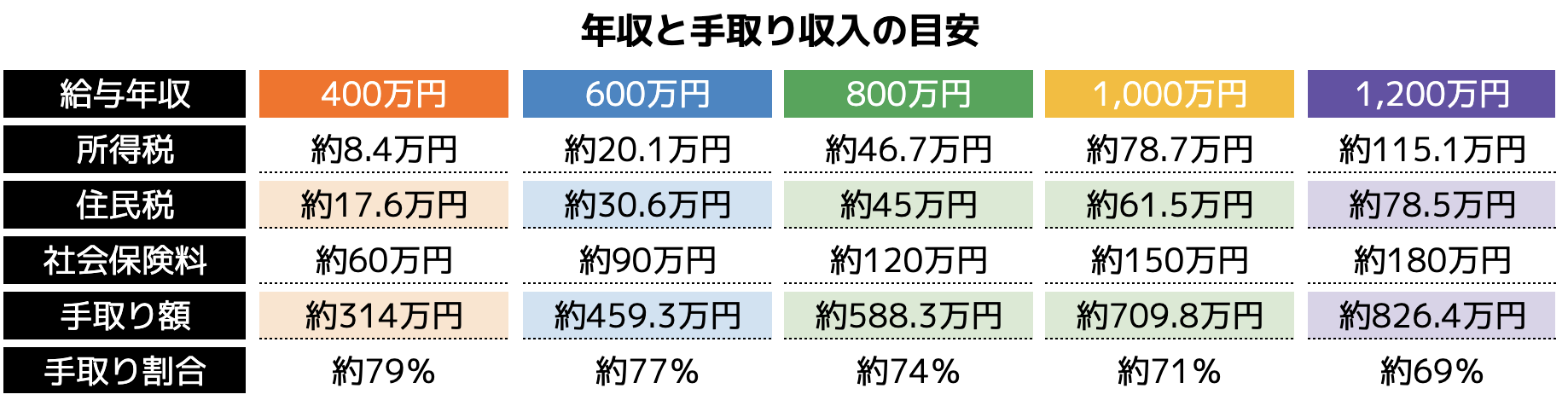

年収の増加とともに、税金や社会保険料の負担も比例して増加します。

「額面での増加額 ≠ 手取りの増加額」ではなく、年収が上がるほど手取り額の割合は小さくなるため、年収が増えたとしても、お金の使い過ぎなどには注意が必要です。

※ 算出値は概算です(給与の受領方法、年齢、居住地域、各種所得控除の有無等で変動あり)

(2)児童手当には所得制限がある

児童手当とは、子どもに対して一定額が支給される制度のことです。

0歳から中学校卒業までの支給額を合計すると、1人あたり約200万円にもなるため、家計にとっても非常に有益な子育て支援制度です。

・対象:0歳〜中学生

・補助金額:3歳未満:月1.5万円、3歳以上〜中学卒業まで:月1万円

・所得制限

1:夫婦どちらかが年収960万円(目安)以上の場合、月5,000円へ減額

2:年収1,200万円(目安)以上の場合、支給停止

※第3子以降は、3歳〜小学生まで月5,000円増額

注意が必要な点として、児童手当の支給には「所得制限」があるため、高年収の人がいる家庭は要注意です。

どちらか一方の収入が年収960万円以上の場合、月額5,000円へ減額されます。さらに、年収1,200万円以上の場合、支給停止になってしまいます。

なお、児童手当においては、いずれか年収が高い人が所得制限の対象となるため、共働きで世帯年収1,200万円以上(いずれも年収960万円未満)を稼いでいたとしても、児童手当の支給は満額行われます。

児童手当の観点からも、共働きで所得を分散するメリットはありそうです。

(3)高校の授業料無償化には所得制限がある

高校の授業料無償化とは、高校生に対して、授業料相当のお金が支給される制度です。

公立の場合年間約12万円、私立の場合最高で年間約40万円が支援されます。

・対象:高校生

・補助金額:年間約12万円〜40万円(公立/私立、所得によって変動)

・所得制限:世帯年収910万円以下(目安)

※年収目安は、子ども2人と配偶者を扶養している片働き

しかし、上記の支援が対象となるのは「夫婦合算の世帯年収が約910万円以下」までとなっています。そのため、世帯年収が高い家庭では、高校の教育費を自費で賄えるよう貯蓄や保険などで準備しておく必要があります。

児童手当の夫婦いずれかの年収ではなく、世帯年収が対象となるため注意が必要です。

高校の授業料無償化を受けるために、所得額を減らしたい場合などは、前述した確定拠出年金などを通じて、課税対象となる所得額を減額させることが有効です。

まとめ

本記事では、共働きと片働きの税金シミュレーションを通じて、共働きのメリットや節税対策につながるコツなどを紹介しました。

同じ世帯収入を得ていたとしても、片働きに比べて共働き世帯の方が税金面でメリットが大きく、貯蓄や資産運用などに回せるお金を準備するのに適しています。

また、共働き世帯においても節税につながる年収の考え方やふるさと納税やiDeCoなどの資産運用を通じて、節税や節約術を知ることで、少しでも余裕のある生活を送れるようになりましょう。

最後に、「税金のことをもっと詳しく知りたい!」「お金のことや資産運用について学ぶ機会が欲しい」という人は、ぜひココザス株式会社へお問い合わせください。

専門のコンサルタントがあなたの疑問や質問に適切かつ丁寧にお応えいたします。あなたの人生をより良いものにするために、一歩踏み出してみませんか?