自分で作る年金!iDeCoってどんな制度?

iDeCo(イデコ)は、「個人型確定拠出年金」の愛称で、国民年金や厚生年金にプラスして個人が加入できる年金です。

「個人型確定拠出年金…漢字ばかりで難しい!」という方のために、かみ砕いてみましょう。

確定:月々同じ金額を

拠出:積立しながら

年金:老後の年金を作る制度

つまり、自分で積み立てたお金を自分で運用し、老後資金を形成することができる制度です。

積み立てる掛け金は、定期預金や保険商品、投資信託などの中から自分で選んで運用します。

また転職・退職した場合でも、iDeCoに入り直す必要はありません。

手続きは必要ですが、資産の持ち運びが可能なため、60歳まで途切れずに積み立てすることができます。

また積み立てた掛け金は、60歳以降に老齢給付金として受け取ることができます。

受け取る方法は、年金か一時金かどちらかを選ぶことができます。

「60歳まで預けっぱなしなんて、忘れてしまいそう!」という不安がある方も安心してください。

60歳になると自動的に金融機関から給付の案内が届くため、受け取りを忘れる心配はありません。

(1) iDeCoに加入できる条件

基本的に20歳以上60歳未満の全ての方が加入できます。

(2)iDeCoで積立できる金額

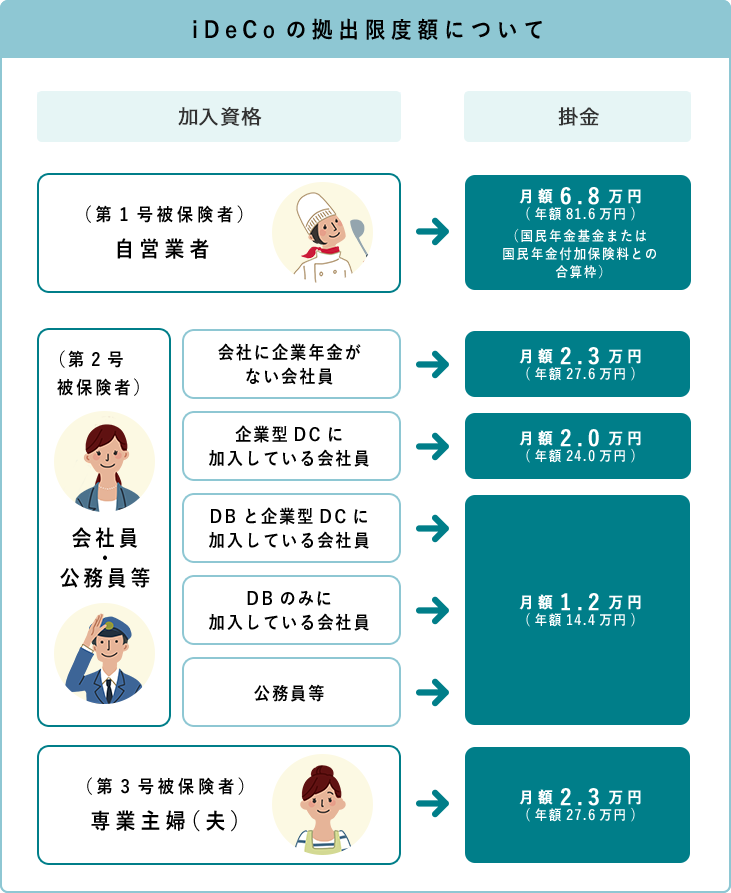

iDeCoで積立する掛け金は、会社員や自営業者、専業主婦などそれぞれに上限が決められています。

引用元|iDeCo公式サイト「iDeCo(イデコ)をはじめるまでの5つのステップ」

掛け金の上限は上記の表のとおりですが、iDeCo公式サイトにある「5秒でわかるカンタン加入診断」ですぐに判定することができますよ。

掛け金は会社員であれば月1〜2万円が上限です。

このくらいの金額であれば、飲み会を数回我慢すれば捻出できそうですよね。

(3)iDeCoに関する2022年の変更点

今年、iDeCoの加入年齢と受給開始時期が変更になります。

こちらもチェックしておきましょう。

1:加入年齢が拡大

2022年5月からiDeCoの加入年齢が拡大されます。

今までの制度では、「60歳未満の公的年金の被保険者」が対象者でしたが、「65歳未満の公的年金の被保険者」に拡大されます。

2:受給開始時期の上限が延長

2022年4月から、iDeCoの老齢給付金の受け取り開始時期が「60歳から75歳までの間」で自由に選択することができるようになります。

iDeCoのメリット

ここからはiDeCoのメリットを解説していきます。

iDeCoのメリットは大きく2つあります。

(2)運用商品を使って老後の資産形成ができる

税金や資産運用は難しいイメージがありますが、生きていく上でいつかはしっかり知っておきたい知識です。

わかりやすく解説していきますので、この機会に知っておきましょう。

メリット(1)国からの太っ腹税制!3つの節税ができる

iDeCoには、3つの大きな税制優遇があります。

2:運用益が非課税

3:一時金で受け取れば退職所得控除の対象となる

それでは、1つずつ詳しく確認していきましょう。

1:掛け金全額が所得控除の対象

iDeCoの掛け金は、所得税や住民税を決める元となる「給与所得額」から控除できます。

例えば掛け金が月1万円の場合、所得税20%・住民税10%とすると年間36,000円の節税ができます。

つまり、30歳からiDeCoに加入すれば、36,000円×30年=108万円もの節税になるのです。

自分の老後資金を準備できる上に、約100万円も節税できるのは大きなメリットですよね。

ちなみに「給与所得額」から控除を受けるためには、年末調整で申告する必要があります。

年末に送られてくる証明書を添付して申告しましょう。

2:運用で得た利益が非課税

通常、株や投資信託を運用した場合、運用益に約20%の税金がかかります。

例えば、400万円投資して440万円に値上がりしたとしても、40万円の運用益がそのまま受け取れるわけではなく、約20%の税金が引かれ、手取りは約32万円になります。

せっかく運用しても、利益が40万円から32万円になってしまうのは悲しいですよね。

ですが、iDeCoではこの運用益にかかる税金がなんと非課税。

税金を引かれることなく運用益をそのまま受け取ることができるのです。

3:受け取るときにも税制優遇がある

iDeCoで積立した掛け金は、60歳以降に「老齢給付金」として受け取ることができます。

この「老齢給付金」は「退職所得控除」の対象となるため、一時金で受け取る時に大きな税制優遇を受けることができます。

「退職所得控除って?まだバリバリ働いているし、退職金ってまだ関係ないんじゃ…」と思われた方も、退職所得控除をきちんと知っておきましょう。

これからの働き方を考える上で役に立ちますよ。

「退職所得控除」とは、退職金など、退職時にまとまったお金を受け取るときに使える控除です。

この控除を使わなければ、多額の税金を納めることになります。

できれば退職金やiDeCoの積立金は、税金を引かれることなく100%受け取りたいですよね。

ところが「退職所得控除」は勤続年数によって控除額が決まるため、人によって控除金額は異なります。

退職所得控除の計算方法

・勤続年数20年以下の場合

40万円×勤続年数(80万円に満たない場合は80万円)

・勤続年数20年を超える場合

800万円+70万円×(勤続年数−20年)

例えば23歳から60歳まで同じ勤務先に勤務した場合、勤続年数は37年です。

上記の計算式に当てはめると、

800万円+70万円×(37年−20年)=1,990万円

となり、退職所得控除は1,990万円になります。

この場合は、退職金とiDeCoの老齢給付金を合わせて1,990万円までは非課税で受け取ることができます。

一方で、例えば勤続年数が10年の場合だと、

40万円×10年=400万円

となり、退職所得控除は400万円まで減ってしまいます。

退職所得控除は勤続20年を超えるか超えないかで控除額が大きく変わってくるため、できれば20年は勤められるよう働き方を考えたいですね。

なお、この勤続年数は同一勤務先での勤務年数ですので、転職した場合は年数のカウントがリセットされてしまいます。

転職時には注意しておきましょう。

メリット(2)運用商品を使って老後の資産形成ができる

iDeCoでは、運用する商品を自分で選ぶことができます。

iDeCoで運用できる商品

1:定期預金

・元本保証で安心

・利率が低く、増えにくい

・中途解約すると利息がほとんどつかない

2:保険商品

・定期預金よりもやや利率が高い

・元本確保型の商品で安心できる

・満期前に解約すると手数料が取られるため、元本割れの可能性がある)

3:投資信託

・定期預金よりも増える可能性がある

・価格変動がある

「よく投資で大損したと聞くし、投資は怖いから手堅くいきたい」と変動するものに抵抗がある方は、定期預金や保険商品などで運用しても良いでしょう。

ですが、今は超が付くほど低金利の時代。定期預金の金利は0.01%程度です。

例えば100万円を0.01%の金利の定期預金に1年預けた場合、受け取れる利息はたった100円。

なんだか悲しくなりませんか?

投資信託であれば、日々変動しますが、期待リターンが4〜6%あるものもあります。同じ100万円でも、4万円も増える可能性があるのです。

投資信託には、ハイリスク・ハイリターンの商品もあれば、ローリスク・ローリターンの商品もあります。

一般的に、株よりも債券で運用する商品の方がローリスクと言われています。

運用商品は後から変更することもできますので、iDeCoをきっかけに、まずは少額で債券投資から始めてみてはいかがでしょうか。

また、iDeCoを申し込む金融機関によって取り扱い商品が異なるため、先に商品を決めてから金融機関を選ぶと良いでしょう。

iDeCoのデメリット

ここからは、iDeCoのデメリットを紹介します。

iDeCoのデメリットは主に3つあります。

(2)価格変動リスクがある

(3)各種手数料がかかる

デメリットと言っても、きちんと理解していればそれほど問題にはなりません。

それでは、1つ1つ説明していきます。

デメリット(1)60歳まで引き出すことができない

iDeCoで積み立てた掛け金は、60歳まで引き出すことができません。

一見不便なように聞こえますが、引き出すことなく強制的に積立ができるため、自分で貯金するよりも貯まりやすいというメリットもあります。

ただし、子供の教育費や住宅資金など、生活に必要なお金までiDeCoの掛金として使ってしまうと、いざお金が必要になったときに引き出せず困ってしまいます。

無理のない積立金額を設定しましょう。

デメリット(2)価格変動リスクがある

iDeCoを投資信託で運用する場合、毎日価格が変動します。

利益が出ている日もあれば、損失が出ている日もあります。

「損失」と聞くと怖くなってしまいますよね。

「虎の子のお金を減らしたくない!」という気持ちもわかります。

ただ、損失が出てもすぐに売却さえしなければ、いずれ価格はもとに戻ってきます。

なぜなら、相場は上げ下げを繰り返しながら、少しずつ右肩上がりで上昇しているからです。

100年に一度と言われたリーマンショックの時でも、6年経てば相場は元に戻り、その後株価は最高値を更新しました。

60歳までの長い運用期間があるからこそ、時間を味方につけて、長い目で運用しましょう。

どうしても不安な場合は、定期預金や保険商品で手堅く運用することもできますよ。

自分にどんな運用商品が合っているかわからない場合は、ファイナンシャルプランナーに相談するのもひとつの手です。

デメリット(3)各種手数料がかかる

iDeCoでは、その制度を維持するためにさまざまな手数料がかかってきます。

1:加入・移管時手数料(初回のみ)…2,829円

2:加入者手数料(掛け金納付の都度)…105円

3:還付手数料(国民年金の未納があった場合など)…1,048円

1:資産管理手数料(毎月)…66円〜600円程度

2:給付事務手数料(積み立てた掛け金を受け取る際に支払う手数料)…440円

3:信託報酬(投資信託で運用する場合)…0.15%程度

4:信託財産留保額(投資信託で運用する場合)…無料〜0.5%程度

制度として必ずかかってくる手数料は仕方がないですが、例えば資産管理手数料や信託報酬、信託財産留保額などは、選ぶ金融機関や商品によって大きく異なります。

なるべく手数料が無料の商品を多く取り扱っている金融機関を探してみましょう。

将来年金が減る?iDeCoをきっかけに運用を始めてみませんか?

私たちの年金についてのこんな衝撃的なニュースを聞いたことがありますか?

こちらは、2021年9月に朝日新聞デジタルに掲載された記事です。

物価に関連して年金額を抑える仕組みに伴い、将来受け取る基礎年金水準が減る問題で、田村憲久厚生労働相は10日、給付水準が目減りしすぎないようにする制度改革の検討を始めたことを明らかにした。受給者の不安を和らげるねらい。財源の確保も必要で、新たに保険料を増やさずに厚生年金の保険料の一部を回す案などが想定されるが、議論に時間を要しそうだ。

https://www.asahi.com/articles/ASP9B75P9P9BUCLV00X.html

つまり、「会社員が自分たちの老後のためにコツコツ積み立ててきたお金を、会社員以外の人の年金にも回すことを議論している」という内容です。

会社員にとっては怒りすら感じるニュースですよね。

年金制度は、国民全員がもらえる「国民年金」や、会社員がもらえる「厚生年金」などがありますが、今20〜30代の私たちが受け取るこれらの年金は、どうやら減ってしまいそうです。

少子高齢化が進んでおり、掛け金を納める若い世代が減っていくのですから、当然といえば当然の流れかもしれません。

また物価上昇の影響で、お給料は変わらないのに出て行くお金は増える一方。

人生100年時代とも言われる今、公的年金以外で老後資金を確保することは私たちの大きな課題です。

実は、iDeCoやNISAという制度自体が「きっとこのままでは年金が少なくなってしまうから、税金を優遇するので若いうちに資産形成をしてね」という国からのメッセージそのものなのです。

iDeCoをきっかけに、未来の自分を守る資産形成を始めてみませんか。

資産運用といっても、安定的な運用から積極的な運用まで種類は様々。

不安があれば、ぜひ身近なFP(ファイナンシャルプランナー)に相談してみましょう。

あなたに合った資産運用方法をアドバイスしてくれますよ。

誰だってはじめは初心者です。

「よくわからないからやらない」では、いつか後悔するかもしれません。

iDeCoで税制優遇の恩恵を受けながら、まずは少しずつ始めてみましょう。

まとめ

この記事では、iDeCoについてのメリットとデメリットを解説しました。

1:3つの節税ができる

2:老後の資産形成ができる

1:60歳まで引き出すことができない

2:価格変動リスクがある

3:各種手数料がかかる

iDeCoにはデメリットもありますが、きちんと理解しておけばそれほど問題にはなりません。

3つもの税制が優遇されている、数少ない制度です。

税制優遇のメリットを最大限に活かすためにも、早くから始めておきたいですね。

これからの人生のプランを含めて考えておきたい場合には、ぜひファイナンシャルプランナーに相談しましょう。

「自分の選択した運用が本当に合っているのかわからない」といった不安も、お金のプロが解決してくれますよ。

この記事が、iDeCoや資産運用への一歩を踏み出すきっかけになれば嬉しいです。

大切なお金に関する相談は信頼できるパートナーに

FP(ファイナンシャルプランナー)はお金の専門家です。

家計の見直しから年金・社会保険、資産運用、保険まで様々な相談をすることができます。

1人1人の人生設計にあったファイナンシャルプランをご提案することが、FPの役目です。

ココザスでは、中立的な立場からお客様にとってベストな提案を行うことをお約束します。

内容

・家計管理

└ 貯金を始めるために家計をどう見直すべきか?

└ 家計管理はどのようにすれば良い?

・教育資金

└ 子供の教育費を貯めるにはどうすればよいか?

・住宅資金

└ いくらの住宅ローンが組める?適切な住宅ローンは?

・老後資金

└ 老後資金にはいくら準備が必要か?どう準備するか?

・資産形成/資産運用

└ 退職金で運用するには何が良い?

・保険

└ どんな保障の保険が必要なの?

└ 加入している保険のどれを見直すべき?

ココザスの特徴

1:ご相談から契約まで、ワンストップで対応

専任のコンサルタントが最初から最後までしっかりと対応。

不明点の解消から、契約についての書類の準備・確認までサポートいたします。

2:月340人以上のご相談を受けています

FPや住宅ローンアドバイザーなど多数の資格を持つコンサルタントが在籍しています。

47都道府県どこの地域にお住まいの方でも、サービスをご提供いたします。

※ 基本面談はオンラインにて実施となります

3:相談料はずっと0円

人生に関わる大切なことだからこそ、じっくり考えて不安を解消してもらいたい。

そんな想いから、ココザスでは相談料は何度でも無料です。

決して押し売りはしませんのでご安心ください。