【20代の貯金はいくら?】貯金額の平均値と中央値を詳しく紹介!

最初に、20代の平均貯金額に注目しましょう。

金融広報中央委員会の世論調査(家計の金融行動に関する世論調査[単身世帯調査] 令和4年調査結果)によれば、20代の金融資産保有額の平均は307万円でした。

しかし、平均値は一部の極端な値に影響されやすいため、全体像を理解するには中央値が重要です。例えば令和4年の中央値は110万円と、平均値よりもかなり低くなっています。

20代の金融資産の内訳としては預貯金が91.8%とほとんどを占めており、このことから20代の凡その貯金額は約100万円であるといえます。

一方で、20代のうち男性は18.9%、女性は14.4%が「貯金がない」と回答しています。

また、独身者と既婚者でも貯金額は大きく異なります。独身者の場合、平均貯蓄額は176万円、中央値は20万円。既婚者では平均214万円、中央値44万円となっており、既婚者の方が貯蓄額が多い傾向にあります。

【20代の平均年収はどれくらい?】貯金額と年収の関連性も確認!

20代の平均年収は、年齢や性別、そして給与水準によって異なります。国税庁の令和3年分 民間給与実態統計調査によると、平均年収は下記の表のとおりです。

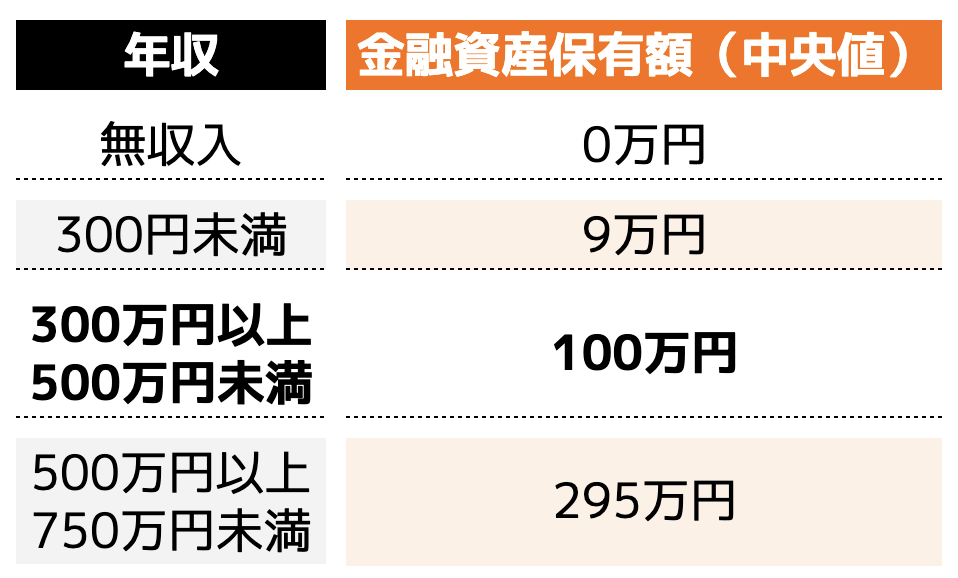

一方で、金融広報中央委員会の世論調査(家計の金融行動に関する世論調査[単身世帯調査] 令和4年調査結果)によると、年収別の貯金額には下記の表のとおり顕著な差があります。

このように、年収が上がるにつれて、貯金額の平均値も高くなる傾向にあります。

また、具体的には下記のような読者も多いかと思います。

・年齢:26歳

・地域:東京

・未既婚:未婚

・年収:約370万円

・預貯金:約80万円

・投資:iDeCoや新NISAを検討

本記事を読み終えた後、具体的な貯金計画を立てることができるようになり、経済的自立への自信を持てるようになるので、ぜひ最後までお読みください。

20代のお金が必要なライフイベント5選

20代にはお金が必要なライフイベントが多くあります。主なライフイベントは以下の6つです。

(2)就職・転職

(3)結婚

(4)出産

(5)住宅購入(マイホーム購入)

どのイベントにもまとまったお金が必要なので、イベントに備えお金を蓄えておく必要があります。それぞれのイベントを順番に解説します。

(1)一人暮らしの費用

一人暮らしを始めるとき、まず直面するのが初期費用です。

物件の家賃や敷金・礼金、仲介手数料、火災保険料、引越し費用など、これらの費用はすぐに数十万円に上る可能性があります。

また、新しい生活のために必要な家具や家電も、実家から持ってこられるものがない場合、新たに購入する必要が出てきます。

一度引越しが終われば、新生活の維持費も考慮する必要があります。

総務省の「家 計 調 査 報 告-2023年(令和5年)9月分及び7〜9月期平均-」によると、一人暮らしの1ヶ月の平均生活費は約16万円とされています。これには、家賃の他に水道光熱費や食費などが含まれます。

家賃は削減が難しいため、節約をする場合は水道光熱費や食費などを見直すことになるでしょう。

(2)就職・転職費用

20代は新しいキャリアを始めたり、転職を考えたりする重要な時期です。このライフステージでは、下記のような就職や転職活動に伴う様々な費用が発生します。

・スーツ代

就職や転職の面接では、プロフェッショナルな印象を与えるためにスーツが必要です。

これにはスーツ自体の他に、シャツ、革靴、カバンなども含まれます。

・交通費

会社の説明会、試験会場への移動、面接時の交通費も計画に入れる必要があります。

・履歴書・写真代

面接に必要な履歴書や証明写真も重要な出費です。

・試験・業界研究用の書籍代: 業界や企業を理解するために、関連する書籍や資料を購入することも多いでしょう。

・転職活動中の生活費

転職活動は時に長引くこともあります。

総務省統計局によると、単身世帯の1ヶ月あたりの平均支出は約16万円。

このため、転職活動中は最低でも半年分、つまり約100万円の生活費を貯金しておくことが望ましいです。

特に、遠方から一人暮らしをしている学生や転職を考えている方は、これらの出費に加えて日常の生活費も考慮する必要があります。

これらの経費は意外と高額になるため、早めに計画を立て、貯金を始めることが大切です。無理なく貯金を増やす方法としては、日常の出費を見直したり、副業や節約術を活用するなどが考えられます。

(3)結婚費用

20代の重要なライフイベントの1つに、結婚があります。結婚には多額の資金が必要となり、これを計画的に準備することが大切です。

「ゼクシィ 結婚トレンド調査2023」によると、2022年4月から2023年3月の結婚式・披露宴・ウエディングパーティーの平均費用は、約327.1万円となっています。

また、婚約指輪の平均購入金額は、2023年の調査で約38.2万円。新婚旅行は約43.4万円。結納・婚約から、結婚式新婚旅行までにかかった費用の合計は約415.7万円に上ります。

20代の平均貯金額が約100万円であることを踏まえると、結婚に関わる費用をカバーするのは容易ではありません。

多くの場合、ご祝儀や家族からの援助を受けることもありますが、地域や家庭によって差があるため、全ての費用をカバーできるとは限りません。

また、結婚式の規模や招待客の数、新婚生活の開始にあたって、予算が増加する可能性も考慮する必要があります。

結婚を考える若い世代にとっては、将来的に貯金をしておくことの必要性が高いと言えます。計画的な資金管理と早期からの貯蓄が、安心して結婚生活をスタートさせるための鍵となるでしょう。

出産費用

出産は、人生の大きな転機の一つであり、多くのカップルがその準備に苦労します。特に20代の若い親にとって、出産に関わる費用は重要な財務計画の一環です。

厚生労働省保険局「出産費用の実態把握に関する調査研究(令和3年度)の結果等について」によると、平均的な出産費用の全国平均値は約45万円に上ります。

幸いなことに、日本では出産育児一時金の制度があり、これにより一児につき42万円の給付金が受け取れるため、実質的な負担は軽減されます。

ただし、これは産科医療補償制度に加入している医療機関での出産に限られます。

重要なことは、出産には分娩費用以外にも妊婦健診の自己負担額やベビーカー、チャイルドシートなどの出産準備費用が必要となることです。これらの費用は約10〜20万円が目安とされています。

出産は、特に20代の女性にとって財務的な負担が大きいイベントです。出産費用に関しては、地域や施設による違い、さらには個人のニーズや状況によっても大きく異なります。これらのコストを計画し準備することが重要です。

住宅購入費用(マイホーム購入)

住宅購入は多くの人にとって一生に一度の大きな買い物です。20代でマイホームを購入する場合、そのコストは地域によって大きく異なる可能性がありますが、一般的な価格帯を知ることは重要です。

住宅金融支援機構の「2022年度 フラット35利用者調査結果」によると、新築マンションの平均購入価格は約4,848万円、建売住宅は約3,719万円です。

中古住宅の場合、中古マンションは約3,157万円、中古戸建は約2,704万円になります。これらは全国平均の数値であり、特に都市部では価格が高くなる傾向があります。

これらの金額は単なる購入費用であり、不動産取得税や登録免許税などの諸費用も考慮する必要があります。住宅金融支援機構によると、新築物件の平均価格は約3,500万円から4,500万円と高額であるため、一括現金での支払いは難しいケースが多いです。

従って融資(住宅ローン)を受けることが一般的なのですが、その場合、借入金額が大きいほど月々の返済額も大きくなり、家計に負担がかかります。そのため、住宅購入費の1〜2割はあらかじめ貯金しておくことが推奨されます。

20代でこれらの費用を準備するためには、早期からの貯金や資産運用計画が重要となります。

20代から無理なく貯金できるコツや方法5選徹底解説

20台から長期スパンで焦らず無理なくコツコツと貯金するためには下記の5つに気を配ってみてください。

(2)普段用の口座と貯金用の口座を分けて管理する

(3)家計簿で支出を管理・調整する

(4)固定費を見直す

(5)支出の前に「先取り貯金」をす

まずは1つでも構いませんので、自分に取り組みやすい内容からチャレンジしてみてください。

(1)貯金の目標・目的や収支状況を明確にする

貯金は単なる金額の蓄積ではありません。それはあなたの夢や目標を実現するための手段です。

特に20代のうちは、貯金を計画的に行うことで、将来の大きな夢や目標達成に向けた土台を築くことができます。以下の5ステップを意識してみてください。

はじめに、貯金の目的を決定しましょう。

結婚資金、住宅購入資金、老後のための資金など、具体的な目的があると、貯金に対するモチベーションを保ちやすくなります。

目標が大きすぎる場合は、旅行や買い物など小さな目標から始めるのも良いでしょう。

2:目標額と期限を設定

目的が決まったら、それを実現するために必要な金額と、その目標額を達成するための期限を設定します。

これにはライフプランを考慮に入れることが重要です。

3:モチベーション維持

貯金の目的が明確であればあるほど、モチベーションを保ちやすくなります。

例えば、「旅行費用を貯める」「新しい趣味に挑戦するための資金を作る」など、楽しい目的を設定することで、節約や貯金が苦になりにくくなります。

4:収支状況を把握

貯金を始める前には、現在の収入と支出を正確に把握しましょう。

これにより、無理なく貯金できる金額を見極めることができます。

5:自己投資を忘れずに

節約は重要ですが、自己投資や健康的な生活に必要な支出は惜しまないようにしましょう。

これらは将来的にあなた自身の価値を高め、結果的に収入増加にもつながる可能性があります。

以上のポイントを押さえて、20代から無理なく効果的に貯金を進めていきましょう。貯金は将来への投資であり、夢や目標を実現するための大切な一歩です。

(2)普段用の口座と貯金用の口座を分けて管理する

日常生活用の口座と貯金用の口座を明確に分けることは、効果的に貯金を始めるための重要な方法です。

この方法は、貯金をより簡単かつ効率的にするための効果的な手段として広く推奨されています。

まず、貯金用の銀行口座を別に設けることが重要です。これにより、毎月の給与がメインの口座に振り込まれた際に、あらかじめ決められた貯金額をすぐに貯金用口座に移動させることができます。

また、貯金用口座を分けることには心理的な利点もあります。貯金額が目に見える形で増えていくのを見ることで、貯金へのモチベーションが高まります。

一方で、日常用の口座にお金が残っていると、つい使い過ぎてしまうことがありますが、この方法ではそのリスクを抑えることが可能です。

このように普段用の口座と貯金用の口座を分けることで、貯蓄目的と日常支出の管理が容易になり、無計画な出費を防ぐことができます。

(3)家計簿で支出を管理・調整する

家計簿をつけることで、毎月の出費を具体的に把握し、無駄遣いを減らすことができます。

最近の家計簿アプリは非常に便利で、多くはクレジットカードや銀行口座と連携できます。これにより、支出の自動追跡が可能となり、手間を省くことができます。

家計簿をつけることが面倒に感じる場合でも、これらのアプリを使用すれば簡単に家計管理を行うことができます。

家計簿を利用することで、不要な出費が明確になります。例えば、使用頻度が低い車の維持費などが目立ってくる場合、カーシェアリングなどの代替手段を検討し、大幅な節約につなげることができます。

家計簿を通じて、節約すべき具体的な項目を特定することが可能になります。

家計簿をつける際には、細かすぎる記録に挫折しないように気をつけましょう。

例えば、「100円以下は切り捨てる」や「レシートの合計額のみを記録する」など、シンプルなルールを設けることが継続の秘訣です。毎月の固定費、食費、交際費、雑費などの大まかなカテゴリーを把握し、節約のポイントを見つけ出しましょう。

毎月の収入や固定費、食費などを一覧で把握することで、どこに無駄があるのかを容易に見つけ出すことができます。

(4)固定費を見直す

20代にとって、賢い貯金方法の一つは「固定費の見直し」です。

固定費とは、毎月必ず発生する支出のこと。これには住居費(家賃)、通信費(スマホやインターネット)、保険料、水道光熱費(電気・ガス・水道)、そして最近増えているサブスクリプションサービス(NetflixやApple Musicなど)が含まれます。

以下の5つのポイントの中で、あなた自身ができていないものを確認してみてください。

家賃は固定費の中でも大きな割合を占めています。

節約のためには、引っ越しを検討するか、家賃が安い地域への移住を考えるのが効果的です。

2:通信費の削減

スマホのプラン見直しや固定回線の費用をチェックし、より低コストなプランに変更することが節約への近道です。

3:サブスクリプションサービスの精査

実際に利用しているかどうかを考え、必要ないサービスは思い切って解約しましょう。

4:水道光熱費の節約

電気代やガス代などを削減するために、電力会社の変更や節水・節電を心掛けることが大切です。

5:保険料の見直し

必要以上の保険に加入していないか、定期的に見直しを行い、過剰な保険料の支払いを避けましょう。

これらの固定費を見直すことで、毎月の支出を減らし貯金へと回すことが可能になります。特に20代は長期的な資産形成を始める絶好の機会。固定費の削減は、将来のための賢い一歩となるでしょう。

(5)支出の前に「先取り貯金」をする

20代にとって、賢く貯金をすることは将来の安定につながります。

ここで紹介する「先取り貯金」は、特に効果的な方法の一つです。このアプローチでは、月々の収入からあらかじめ決めた金額を貯金に回すことがポイントです。

つまり、支出よりも先に貯金を行うのです。

この方法を取り入れる最大の利点は、計画的な貯蓄を実現できることにあります。具体的には、給与の一部を自動で貯金口座に振り分けるよう設定します。

この自動化により、毎月決まった金額が確実に貯金され、余分な支出を抑えることができます。

こうすることで、生活費用の口座と貯蓄額が明確に分かり、管理が容易になります。

また、会社が提供する財形貯蓄制度や社内預金制度などを利用することもお勧めします。これらの制度を活用することで、自然と貯金が増える仕組みを作ることができます。

特に、20代の方は手取り収入の20%程度を貯金することを目安にしましょう。例えば、手取りが約20万円の場合、約4万円を貯金することになります。

これを継続すれば、年間で約50万円の貯蓄が可能です。これは、将来の大きな資産形成につながります。

貯金だけでなく20代からコツコツ資産運用にも挑戦しよう!

固定費を削減したり、ムダな支出を減らすことで、月々数万円貯金することは将来に向けてとても大切です。

ですが、今の時代預貯金の利子は微々たるもので、もう少し効率良く資産運用したいと考える人も多いかと思います。ここではおすすめの資産運用の手法を2つ紹介します。

つみたてNISA

つみたてNISAは、日本の「非課税少額投資制度(NISA)」の一環として設計された、初心者向けの資産運用方法です。

年間最大40万円の投資に対して発生する利益は非課税となり、この制度は最長20年間、合計800万円までの投資をカバーします。

主な特徴は以下の3点です。

1:初心者に優しい

投資は少額から始められ、選択できる投資先は初心者にも分かりやすい投資信託に限定されています。

2:長期的な資産形成

例えば、年間40万円を20年間投資し続けると、年利5%の運用で元本800万円が約1,370万円まで増える可能性があります。

3:税制上の優遇

通常の投資であれば20%の税金がかかるところ、つみたてNISAでは利益が非課税となります。

2024年からは、NISAの抜本的拡充・恒久化が図られ、新しいNISAが導入されます。主な改定内容は非課税保有期間の無期限化、口座開設期間の恒久化、つみたて投資枠と成長投資枠の併用可能性、年間投資枠の拡大(年間最大360万円まで)、非課税保有限度額の全体で1,800万円までの引き上げです。

以上からもわかるように、つみたてNISAは少額でも始めやすく、長期的な資産運用を実現するための制度です。また、税制面でも非課税という大きなメリットがあるため、資産運用の初心者や20代に最適な制度と言えるでしょう。

iDeCo

iDeCo(個人型確定拠出年金)は、自分で掛け金を積み立て、選んだ金融商品を通じて資産運用を行う制度です。公的年金の補完として利用できるため、老後の資産形成に大きく貢献します。

この制度の最大の魅力は、節税効果と運用の自由度の高さです。掛け金は全額が所得控除の対象となり、所得税や住民税の軽減が可能です。また、iDeCoの運用益は非課税であり、受け取り時にも税制上のメリットがあります。

例えば、年収500万円の40歳の場合、年間の掛金上限は27万3000円となり、この掛け金は所得控除の対象となるため、所得税・住民税が軽減されます。さらに、運用益に対しても20.315%の税金がかからないため、より効率的に資産を増やすことができます。

ただし、iDeCoには以下2つの注意点もあります。

1:選んだ運用商品によっては元本割れのリスクが存在すること

2:原則として60歳まで資産を引き出すことができないこと

iDeCoは、所得控除や運用益の非課税など、節税効果が高く、20代から始めることで、老後資金の増加を実感できる可能性があります。自分のリスク許容度や好みに合わせて運用商品を選び、安心して老後を迎えるための資産運用を始めてみてはいかがでしょうか。

まとめ【貯金のコツや資産運用にお困りならぜひココザスへ!】

本記事では、20代の平均貯金額と、その背景にある年収の関連性を説明しました。

また、生活に密着した20代の6つのライフイベントに必要な費用と、それに対応するための貯金の必要性についても触れました。これらを踏まえ、20代のうちから貯金を始めることの重要性がお分かりいただけたと思います。

貯金をするための具体的な方法として、貯金の目標設定、収支の明確化、口座の分け方、家計簿の利用、固定費の見直し、そして先取り貯金などを紹介しました。

これらは、無理なく続けることができ、効果的に貯金額を増やすための実践的な方法です。

さらに、単に貯金をするだけでなく、20代から始める資産運用の重要性にも触れました。つみたてNISAやiDeCoなどの制度を利用すれば、長期的な資産形成にもつながります。

特に、2024年からは新たなNISA制度のスタートも予定されているため、これを機に資産運用にチャレンジするのも良いでしょう。

しかし、貯金や資産運用は一人で行うには難しい面もあります。そんな時は、専門家であるココザスに相談することをお勧めします。ココザスでは、皆さんの現状に合った最適なアドバイスを提供し、より効果的な貯金や資産運用の計画を立てるお手伝いをします。

「20代の平均貯金額が分かった」、「家計簿や節約にもトライし、携帯電話や保険の見直しもしてみよう」という思いを持っていただけたら幸いです。

そして、「2024年から始まる新NISAにも挑戦してみよう!」と前向きに考え、不明点があれば、ぜひココザスに相談してみてください。一緒に、より良い資産運用計画を立てていきましょう!