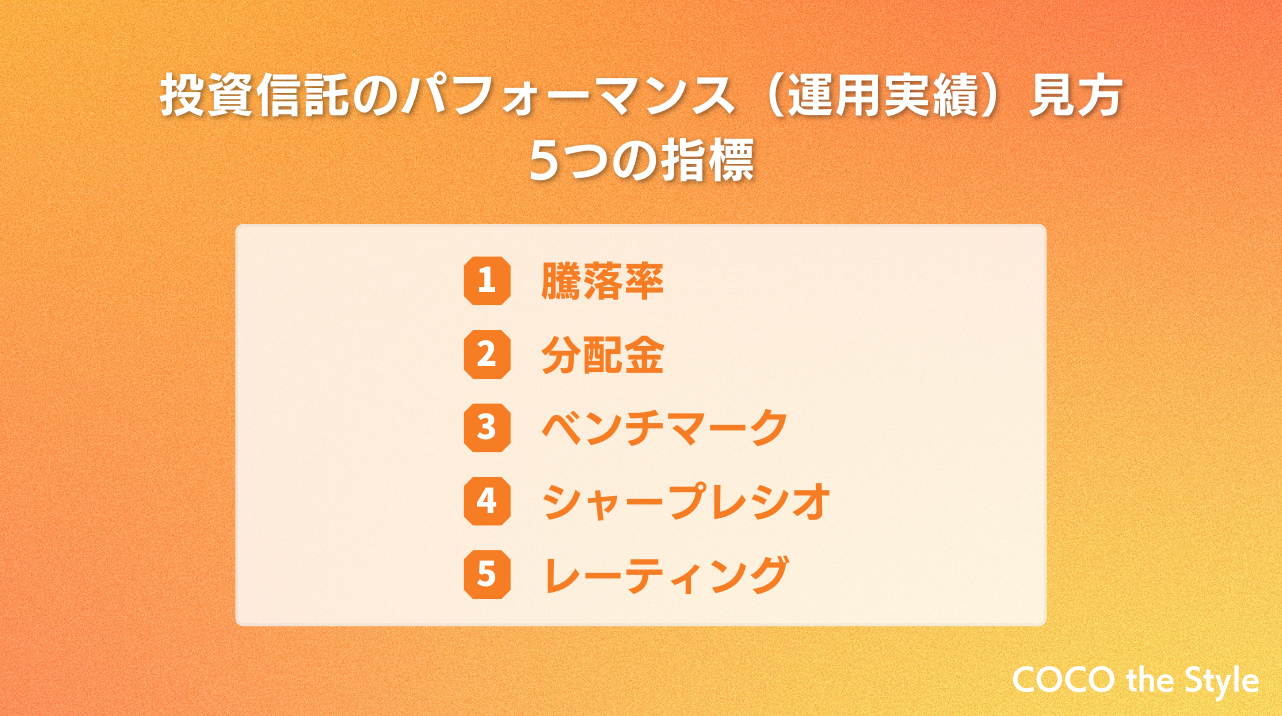

投資信託のパフォーマンス(運用実績)の見方

主に下記の5つの指標を活用して、運用実績を判断していきます。

上記の通りで、将来的に利益を見込めそうな銘柄を判断して投資します。

投資対象にするイメージとしては、上記5つの指標を参考にしつつ、将来的な価格が右肩上がりになるものを選別するのです。

つまり価格が値下がりしにくく、上がっていくと思われるものを見極めるということです。

未来のことは誰にも分かりませんが、過去の運用実績を参考にすることである程度の判断はしやすくなります。

もし仮に右肩下がりの値動きなら、この先も値上がりというより下がっていくと考えるのが自然でしょう。

ですが、指標を正しく理解していなければ、結果は真逆になりえるので、1つずつきちんと把握しておくことが必要です。

投資信託の指標(1)騰落率

ある期間でどのぐらい価格が上下したかを判断する数値のことを指します。

簡単にいうと、どのぐらいの値動きをしたかが分かる指標です。

例えば、10,000円を投資して1年経過した場合は、10,000円が11,000円になっていたとしたら、+10%の騰落率ということになります。

仮にここに配当金が500円あったとしたら、この500円も合計して11,500円となります。

つまり10,000円から1,500円増えているので、+15%の騰落率になります。

逆に価格が下落した場合も同じような計算になります。

このように、騰落率はどのぐらい価格が上下したかが分かる指標なので、今後の価格予想の参考になります。

投資信託の指標(2)分配金

投資で集まったお金の一部を投資家に配るお金のことです。

この分配金は投資信託によって「配る・配らない」の2種類があります。

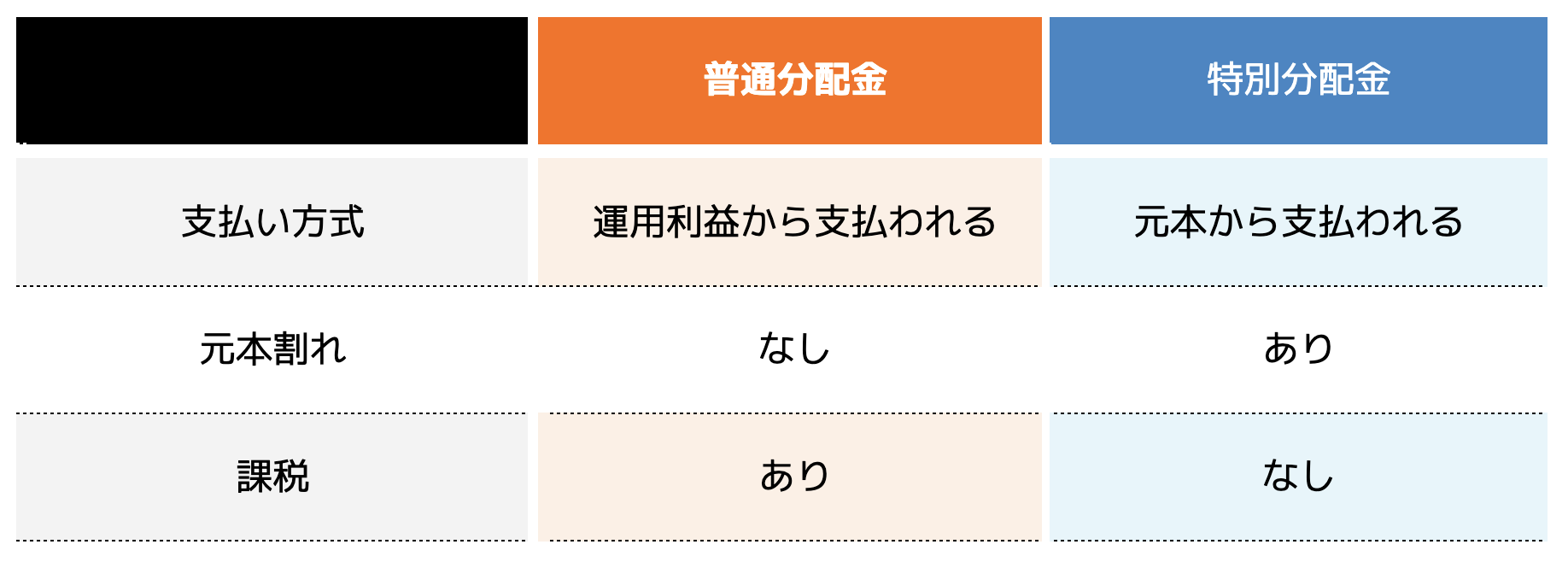

また配られた場合も「普通分配金」と「特別分配金」とに分かれ、利息との違いがあるのです。

上記のような違いがあるので、分配金があるから良いとは一概に言えないでしょう。

特に元本割れがある特別分配金は注意が必要です。

元本割れとは、元手の価格を下回ってしまうことです。

仮に100万円投資していて、元本割れなら100万円より下の基準価格になり、損をしている状態になります。

分配金でお金が得られても、元本割れを起こしていたら本末転倒です。

〈参考記事〉

投資信託の基準価額・分配金とは?種類や受け取り方法などを徹底解説

投資信託の指標(3)ベンチマーク

騰落率が良いか悪いかを判断する基準のことで、市場全体を示す数値が使われることが多いのが特徴です。

要は、騰落率が良いのか悪いのかを測る物差しのようなものになります。

仮に騰落率が+15%とよく見えても、ベンチマークでそれ以上の数値が出ていた場合は完璧な運用とは言えないのです。

ベンチマークとしては、TOPIX(東京株価指数)が基準に使われることが多く、他には日経平均株価も使用されることもあります。

投資信託の指標(4)シャープレシオ

ある期間内に騰落率が値動きに対してどれぐらいだったかを示します。

つまり効率よく運用できていたかどうかを判断できるのです。

数字が大きければその分、投資信託の運用効率が優れていることを示します。

投資というリスクに対して、どれぐらいのリターンが得られたかが重要で、小さいリスクで大きいリターンが得られるほど運用効率がいいということ。

シャープレシオの数値が高いなら、運用効率がいいファンドと判断できます。

投資信託の指標(5)レーティング

上記4つの指標を参考に、外部にある評価会社が投資信託を評価した数値です。

レーティングで代表的なのはモーニングスターレーティングで、独自の基準をもとに投資信託の優劣を判断しています。

5段階で評価しており、数字が高いほどすぐれた投資信託であると位置付けられるでしょう。

以上の5つの指標を元に将来的にも価格が伸びて、利益を得られそうな投資信託を見極めます。

これらの指標を見比べることで、投資をしたことがない人でもどういったポイントで判断すればいいか参考になるでしょう。

見極め方が分かってもただ投資して終わりではありません。

実は投資信託の運用手法は2つあります。

次の章で詳しく説明します。

投資信託の代表的な2つの運用手法

こちらの2つが代表的な運用手法です。

(2)アクティブ運用

上記2つの運用手法の違いを把握することで、あなたにあったやり方で投資できるでしょう。

特に投資初心者なら、何をしたらいいかよく分からないことも多いと思います。

そのため、運用手法もきちんと把握しておくのがベストです。

テキトーに投資をしているだけでは、お金を増やすことができない世界です。

だからこそ、どのように運用していくかの戦略は非常に大切になってきます。

ただ、難しいことを考えずにもっとシンプルに考えて投資を始めたいなら、ドルコスト平均法を活用するのがいいでしょう。

ドルコスト平均法は一定の金額を一定の期間に購入する方法で、値動きがあっても利益を得られる可能性があるのが特徴になります。

簡単にいうと、長期間買い続け、高値になったら売って利益を得るというイメージです。

価格の上下があるものを買い続けることで、結果的にその価格の平均値に抑えられ、利益が得やすくなるのです。

短期間で利益を得るのは難しいですが、長期投資で考えているなら買い増し続けるだけの運用はとてもシンプルな方法なので、初心者にもおすすめです。

投資信託の代表的な2つの運用手法(1)パッシブ運用

投資信託で得る利益がベンチマークと連動するように運用する手法のこと。

ベンチマークであるTOPIXや日経平均株価と同じような値動きをするイメージです。

投資戦略を考える手間が少ないため、比較的コストが安い傾向にあります。

ただしベンチマークと連動のため、ベンチマーク以上の利益は見込みにくく、世界経済の影響を受けやすいため、余計に短期では利益を得るのが難しい手法です。

なので、短期間で儲けたい人の場合は不向きな手法になります。

逆に言えば、長期間かけて利益を伸ばしていくスタイルのため、長期投資で利益を得たいと考えている人には最適です。

投資信託の代表的な2つの運用手法(2)アクティブ運用

投資信託で得る利益がベンチマークを上回るようにする運用手法のこと。

パッシブ運用はベンチマークと連動しているため同じように値動きをするイメージですが、こちらのアクティブ運用の場合は、そのベンチマークを超えるように運用します。

つまりベンチマークを超えるために、取引を活発に行う必要があるため、コストも多く必要になってしまいます。

なのでコストを抑えて運用したい場合は、パッシブ運用の方が最適でしょう。

しかしパッシブ運用と比べて、世界経済が悪い状況でも利益を上げられる可能性があるのがアクティブ運用です。

世界経済が悪いと、価格が落ちることが多いですが、その中でも状況によっては価格が上がっているものもあります。

全てが落ちているわけではなく、不安定な状況でも利益を上げて伸びている会社も存在します。

だからこそ、リスクを多少とってでも比較的短期間で利益を多く伸ばしたい方は、アクティブ運用が最適解です。

リスクを抑えて投資信託を始めるために

投資信託についての知識は身についてきたとは言え、まだまだ始めるのには抵抗がありますよね。

リスクを抑えて投資することができても、実際に投資を始めるとなるとハードルが上がってしまうのは仕方のないことです。

必死に働いて得たお金を使って、お金が増えればいいですが、減ってしまっては気分もよくありませんし、無駄になってしまいます。

だからこそ、まずは正しい知識を事前に学ぶことが重要です。

ココザスでは投資信託に関するオンラインセミナーを無料で開催しています。

セミナー後には不明点など直接コンサルタントに相談もできるため、まだ知識がなくて不安という方は直接分からないことも解消できることが特徴の1つです。

我流で投資を始めてもいいですが、プロから学び、始めた方が結果が出やすくリスクも抑えられるのは明らかです。

ぜひ一度気軽に参加してください。

まとめ

運用実績の良し悪しを判断するための指標5つはこの通りです。

上記の5つを使うことで運用実績を判断する際に役立ちます。

未来のことは分からないからこそ、過去の動きを参考にして予測するのはとても大切です。

しかし、それを判断するための指標である「モノサシ」がなければどうしようもありません。

上記の5つの指標を正しく把握することはあなたの投資成果を左右するといっても過言ではありません。

とはいえ、指標を学ぶだけでは分からないことも多いでしょう。

特に投資未経験の方は分からない言葉などもまだまだ多いと思います。

そういう方はまずは、無料のセミナーに参加して基礎知識をつけることが最短ルートです。

ココザスのセミナーは期間限定で参加費も無料ですし、オンラインで参加ができます。

今後の投資に活かせるノウハウをご提供していますので、ぜひチェックしてください。

大切なお金に関する相談は信頼できるパートナーに

あなたに合う資産形成方法をFP(ファイナンシャルプランナー)に相談して、不安点をなくして投資の第一歩を踏み出してみませんか?

ココザスでは家計の見直しから、資産形成のご相談、投資信託に関する不明点の解消まで様々なご相談に無料で対応しております。

「自分にはどんな投資が合うんだろう?」「老後資金の準備で投資信託を活用したいけれど、いくら必要なのかな?」など…

気になることがございましたら、お気軽にご相談ください。