投資信託とは

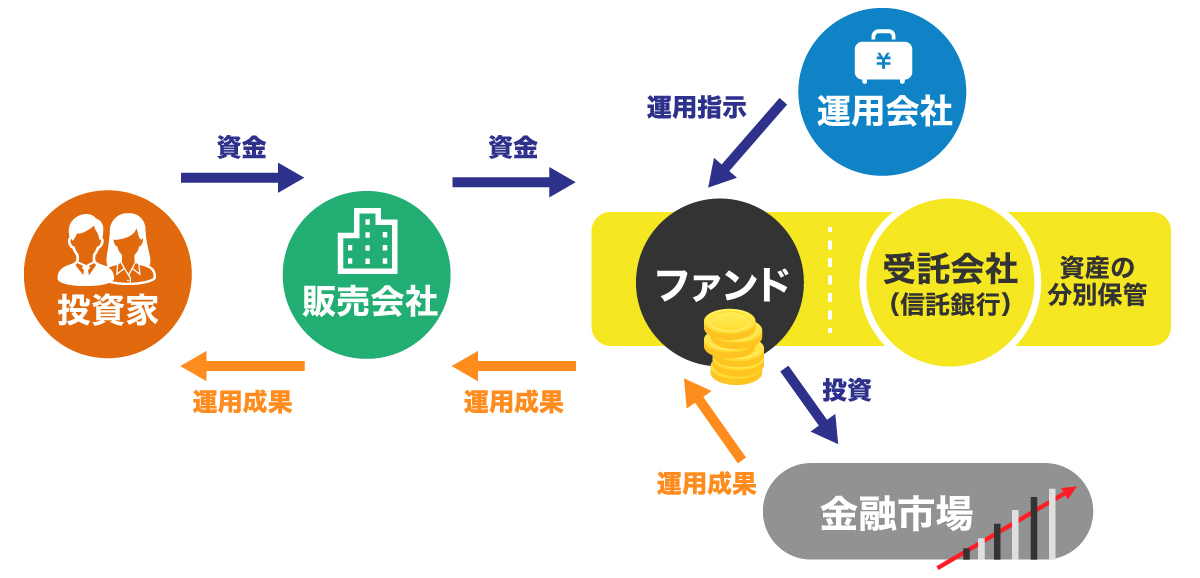

投資信託(とうししんたく)とは、投資家から集めた資金をプロが運用し、運用益を投資家に分配するという仕組みです。

投資で運用する株式や債券などの銘柄は、ファンドマネジャーと呼ばれる投資のプロが情報を収集・分析し選定し、売買のタイミングも判断していきます。

投資をする上で難しい判断となる銘柄選びや売買のタイミング等は、全てファンドマネジャーが行ってくれるので投資初心者でも安心です。

投資信託の運用成果については、市場環境によって変化し、運用により得られた利益は、投資額に応じて、投資家に還元されていきます。

もちろん、投資信託は元本保証されているものではないので、元本を割ることもあるので覚えておきましょう。

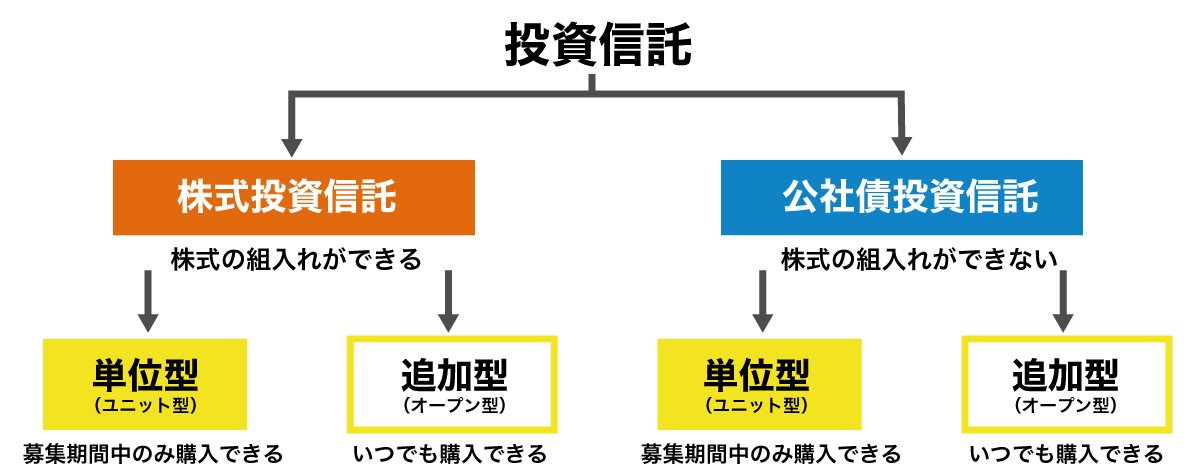

投資信託の2つの種類とは?

投資信託とは、大きく公社債投資信託と株式投資信託の2種類に分類されます。

また、それぞれ単位型(ユニット型)と追加型(オープン型)という種類に分けられます。

(1)公社債投資信託

投資先に株式は含まず、国債や社債などの債券を中心とした投資信託です。

└ 単位型:募集期間中のみ購入できる

└ 追加型:いつでも購入換金できる

(2)株式投資信託

株式を購入し運用できる投資信託です。

└ 単位型:募集期間中のみ購入できる

└ 追加型:いつでも購入換金できる

株式投資信託は、株式だけで構成されるものや、債券と組み合わせたものがあります

一般的には公社債投資信託よりも株式投資信託の方が、リスクは高い傾向にあります。

ちなみに債券とは、国や企業などが投資家から資金を借り入れるために発行するものです。

国や企業は投資家からお金を借り、投資家に利子を支払うという仕組みになっています。

投資信託のその他の視点で見た種類

改めて次の3つの視点から見た投資信託の種類について、解説します。

(2)投資先の地域

(3)投資先

(1)購入できるタイミング

最初に少し触れましたが、購入できるタイミングによって種類が2つに分かれます。

募集期間中にのみ購入できる単位型といつでも購入できる追加型です。

つまり単位型の投資信託の場合には、運用が始まった後に追加購入ができなくなります。

一方の追加型投資信託は、原則、自由に購入や出金ができます。

単位型は、運用を開始した後に追加購入できないため、運用会社からすると運用資金の増加を考慮しなくて済み、計画的に運用ができるというメリットがあります。

そしてあらかじめ信託期間(設定から償還までの期間)が決まっているという特徴もあります。

追加型は市場環境の変化に応じて、自由に売買できる形です。

そのため運用会社は資金の流出入に注意しながら運用していく必要があります。

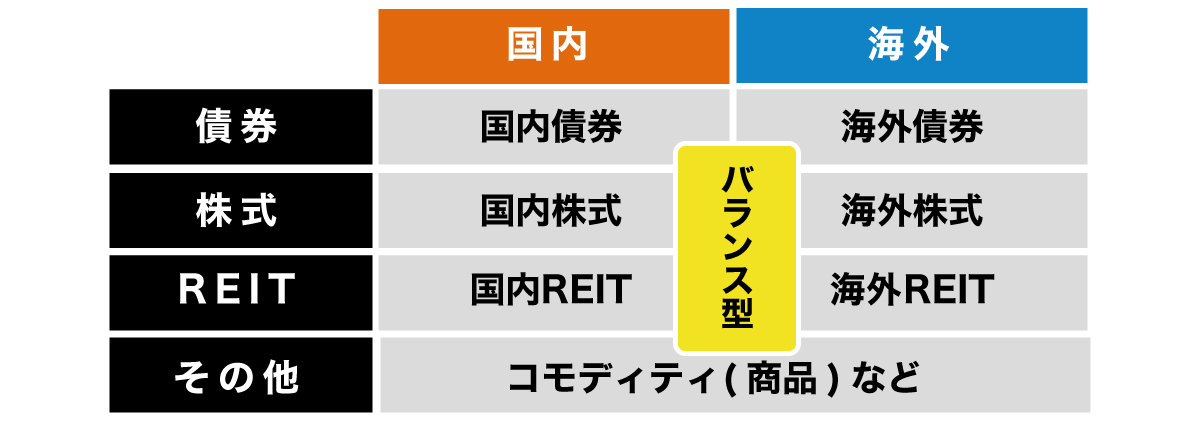

(2)投資先の地域

国内、海外、内外というような投資先の地域に分けられます。

国内とは、主な投資収益が国内の資産をもととしている場合です。

そして海外とは、主な投資収益が海外の資産をもとにしています。

また内外とは、主な収益が国内および海外の資産をもとにしているものです。

例えば海外の投資地域というのはアメリカのインデックスファンドなどがあります。

アメリカのインデックスファンドを保有している場合には、海外の通貨を基準にした資産を保有していることになります。

一方で投資先が国内の場合には、国内債券型のファンドなどがあります。

このファンドは日本の国債、社債等の債券に投資する投資信託です。

債券の場合には、株式ほどの株価変動が大きくないため、安定した運用が期待できます。

一方で海外の債券に投資することも可能です。

海外では、日本より政策金利が高い国が多いため、外国建の債券の利率も、一般的な国内債券より高い傾向にあります。

(3)投資先

投資対象は株式や債券以外にREIT(不動産投資信託)や、その他の資産、資産複合などがあります。

・REIT(不動産投資信託)

投資家から集めた資金を不動産に投資し、不動産を運用し、家賃収入や売却益などを投資家に分配するというものです。

投資家は、REITを通じて間接的に不動産のオーナーになるということを意味します。

REITには、安定した配当が見込めるという魅力があります。

それは、不動産の賃貸料等により安定した配当が期待できるからです。

また実際の不動産投資をするよりも、流動性が高く換金しやすいというメリットもあります。

・その他の資産

株式、債券、REIT以外の金や原油などの投資先です。

資産複合とは複数の資産に分散投資する投資信託です。

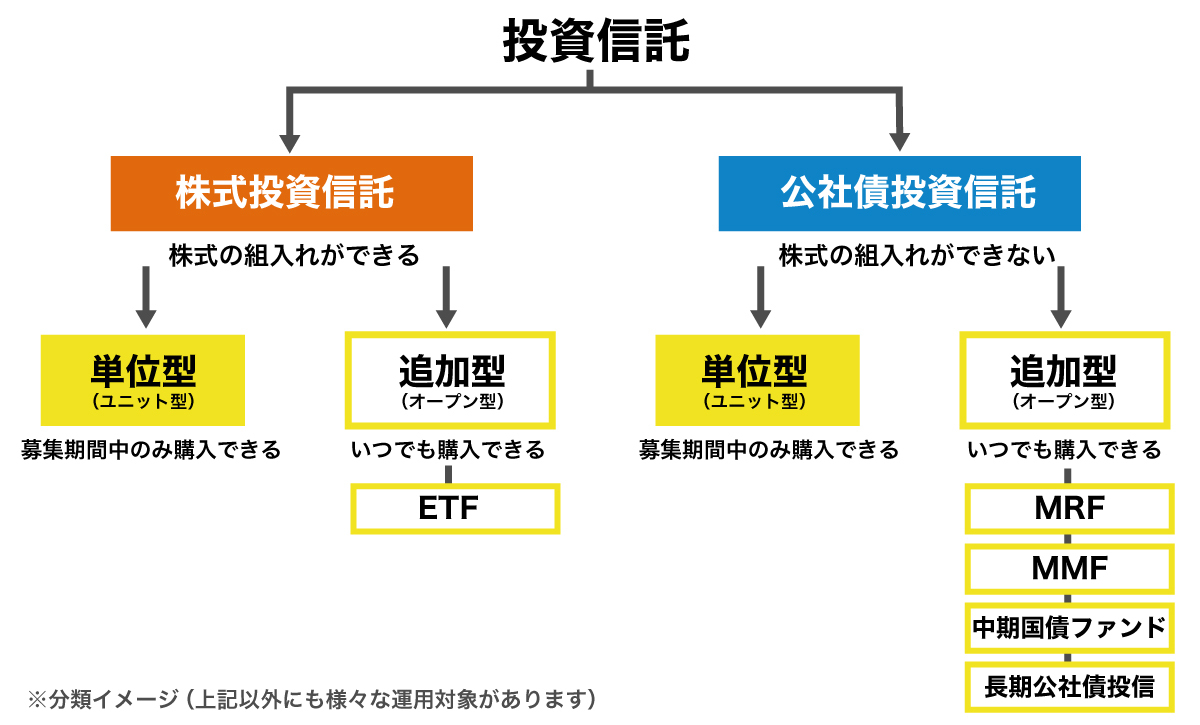

さらに細かく分類される投資信託

さらに細かく公社債投資信託や株式投資信託を分類したものにMRF、MMF、ETFなどがあります。

それぞれについて説明します。

・MRF

MRFとは、マネー・リザーブ・ファンド(Money Reserve Fund)の略のことで、国内外の公社債などを中心に運用する公社債投資信託です。

MRFは、毎日決算を行い、購入や換金は1円単位で行えます。

MRFは、投資信託口座の投資資金を待機させておくための商品としても利用されます。

換金に一切お金がかからないからです。

またMRFは、株式には投資されません。

・MMF

MMFは、マネー・マネジメント・ファンド(Money Management Fund)の略で、国内外の公社債などを運用する公社債投資信託です。

MRFと同じ投資対象で、低リスクで安定した利回りを得られるものです。

MRFと違う点は、MMFは毎回申し込みが必要で、利回りがやや高め、投資してから30日以内に解約すると手数料がかかるということがあります。

MRFは普通預金、MMFは定期預金というイメージが近いでしょう。

・ETF

ETFとは、上場投資信託(Exchange Traded Funds)と言われるもので、日経平均などの指標に連動されます。

上場という名前がついているように、証券取引所に上場されており、株式のように購入することが可能です。

一般的な投資信託が少額で投資(証券会社によっては100円から)できるのに対し、ETFは証券取引所での価格で購入するため少額で購入することはできません。

投資信託の4つの魅力とは?

次に投資信託の魅力を4つ説明していきます。

(1)少額投資から可能

投資信託のメリットとして、少ない金額から購入できるということがあります。

株式投資や債券投資の場合にはまとまったお金が必要になってくるのです。

例えば株式では100株以上から購入する必要がある場合、1株1,000円だと、最低10万円が必要になります。

しかし投資信託は小額から始められ1万円程度から手軽に始めることが可能です。

証券会社によっては、100円から投資できるところもあります。

投資初心者にとっても手軽に始められる点は非常に魅力的です。

(2)運用はプロにお任せ

投資信託は運用のプロであるファンドマネジャーが運用してくれるという魅力があります。

個人で株式を購入しようとした場合には、銘柄の様々な指標を自分で分析し、判断していく必要があるためそれなりの知識も必要です。

過去の指標だけでなく、現在の決算プレゼンテーションの資料であったり、経営資料などを見ながら判断していかなくてはなりません。

しかし投資信託の場合には、自分でそのような判断をする必要がなくファンドマネージャーがすべて投資判断をしてくれるのです。

投資家は定期的に発行されるレポートにより、運用状況が把握できます。

(3)分散投資できる

投資信託を分散投資できるという魅力もあります。

例えば1つの銘柄に集中投資をしていると、その企業が倒産したり株価が値下がりするとダイレクトに影響を受けてしまいます。

しかし投資信託であれば複数の銘柄に資金を分けて投資できるためリスクを分散できるのです。

例えば投資先として有名なVTIは、全米の会社に投資し、4,000以上の銘柄に投資できます。

(4)個人では投資しにくい投資先に投資できる

投資信託は個人投資家では困難な発展途上国の株式や債券などを投資対象とした商品や、国内外の株式や不動産、債券等を組み込む資産など、様々なものがあります。

広い投資先を選択できることも魅力の1つです。

まとめ

本記事では投資信託の種類についてご説明してきました。

投資信託は公社債投資信託と株式投資信託の2つに分類されます。

また、運用対象商品や購入時期、分配方法などによってもさらに種類が分かれていきます。

それぞれ特徴が異なるため、自身の投資スタイルに合ったものを選んでいきましょう。

「種類がありすぎて、どの投資信託を選べばよいのか難しい」という方もいらっしゃると思います。

投資信託は投資先をしっかり選ぶことで、老後資金2,000万円も作ることも夢ではありません。

ココザスではお客様の投資の目的や目標金額、リスク許容度に合わせ、どのような投資信託が良いのか?無料でアドバイスをさせていただきます。

また、投資信託に関するオンラインセミナーも開催しています。

正しい投資信託の選び方が分かる内容になっており、これから投資信託を始めたい!という方も分かりやすく、基礎から学ぶことができるセミナーです。

・投資信託の選び方が分かる

・負けない積立投資の仕方が分かる

・魅力的な投資信託が知れる

・投資信託に関する正しい戦略が分かる

投資信託にご興味ある方は、ぜひ投資信託セミナーをチェックしてください。

大切なお金に関する相談は信頼できるパートナーに

あなたに合う資産形成方法をFP(ファイナンシャルプランナー)に相談して、不安点をなくして投資の第一歩を踏み出してみませんか?

ココザスでは家計の見直しから、資産形成のご相談、投資信託に関する不明点の解消まで様々なご相談に無料で対応しております。

「自分にはどんな投資が合うんだろう?」「老後資金の準備で投資信託を活用したいけれど、いくら必要なのかな?」など…

気になることがございましたら、お気軽にご相談ください。