iDeCoの3つの節税とは

iDeCoでできる節税は以下の3点が挙げられます。

(2)運用益は非課税となる

(3)受取時には控除が適用できる

どのような節税が可能なのか、1つずつ確認していきましょう。

(1)掛金が全額所得控除となる

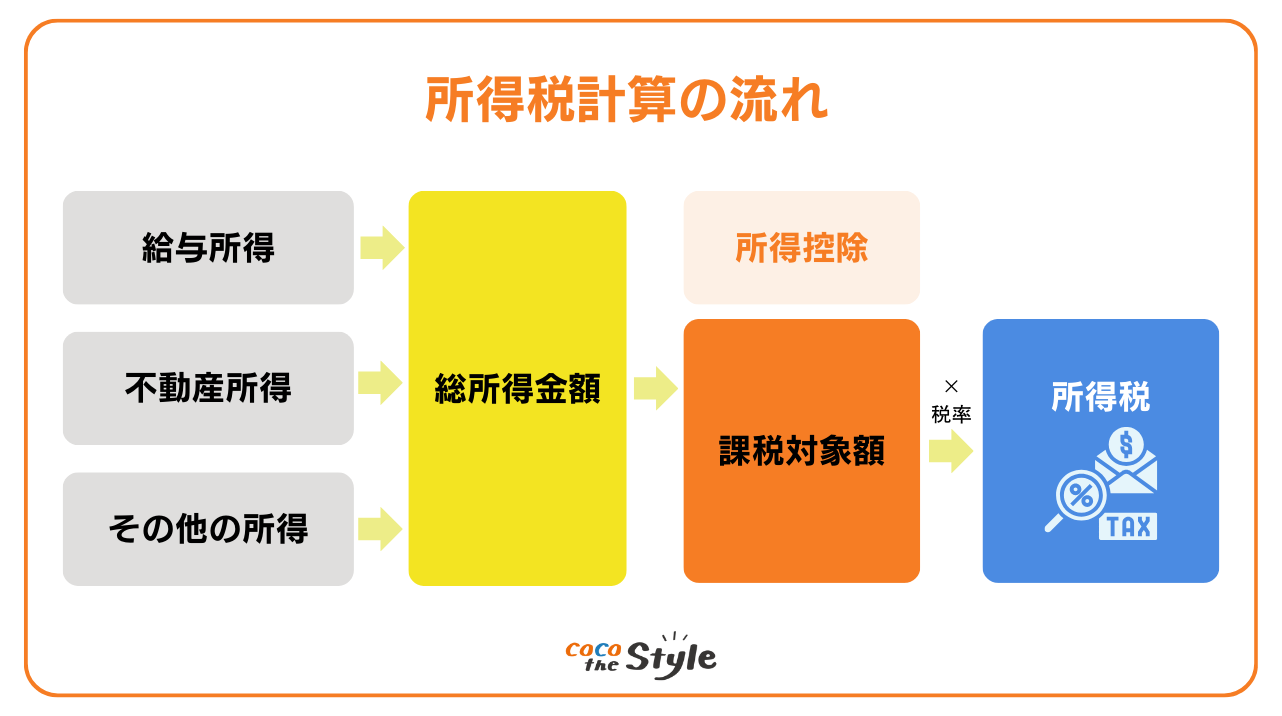

iDeCoの掛金は全額所得控除となるため、所得税・住民税の節税につながります。所得控除とは、給与所得や不動産所得など、さまざまな所得から一定額差し引くことができる控除制度のことです。

所得控除が大きくなると、所得税の課税対象額を減らすことができるため、所得税や住民税の圧縮につながります。(下図参照)

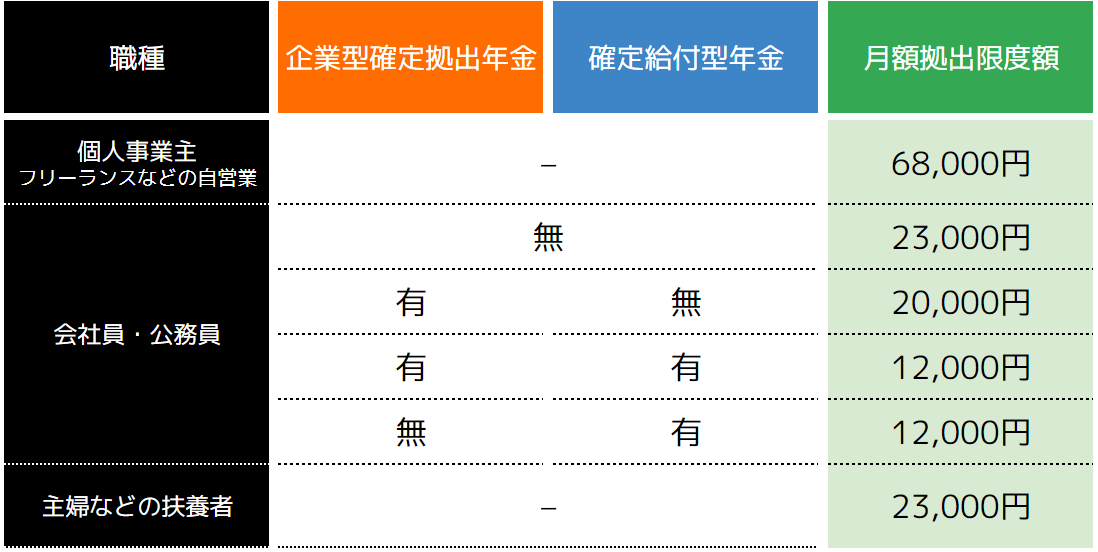

iDeCoでは5,000円から掛金を設定できるため、最低でも年間6万円の所得控除が可能です。さらに職業や勤務先によって、以下の表のとおり掛金の上限が定められています。

個人事業主などであれば、1年間で816,000円も所得控除ができるということです。

(2)運用益は非課税となる

iDeCoの運用によって得た利益は非課税となります。本来投資で得た利益に関しては、20.315%をかけた税金を納税しなければいけません。

しかしiDeCoでは運用益・利息の部分も非課税になるため、他の資産運用よりも実質的な利益を大きくすることもできます。

(3)受取時には控除が適用できる

iDeCoの受取金は「一括」と「分割」の2方法あり、どちらの方法で受け取るかによって所得控除の対象が変わります。

1:一括・・・退職所得控除

2:年金・・・公的年金等控除

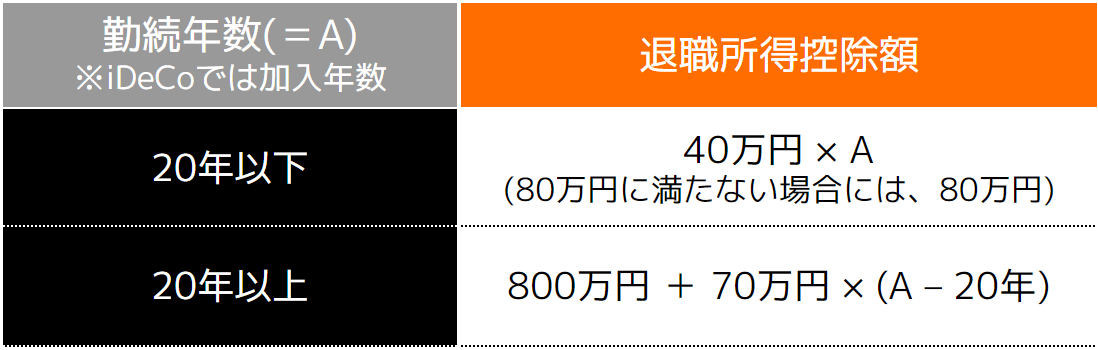

退職所得控除では、iDeCoで運用していた年数を以下の計算式にあてはめて所得控除額を算出します。

引用:No.1420 退職金を受け取ったとき(退職所得)|国税庁

上記の計算式であれば、iDeCoに20年加入していた場合は800万円、30年加入していた場合は1,500万円となり、その金額を超えない限りは一時金でiDeCoの利益を受け取っても税金がかからないということになります。

公的年金等控除では、厚生年金などと合算した年金額が、65歳未満は60万円まで、65歳以上は110万円までなら課税対象外となります。受取金額がそれ以上の場合は金額に応じて課税されるため、計画的に分割で受け取れば、課税されることはありません。

iDeCoはどれくらい節税になる?

3つの節税方法について紹介してきましたが、実際どれくらいの節税効果が見込まれるのでしょうか。ここでは具体的な節税シミュレーションを紹介します。

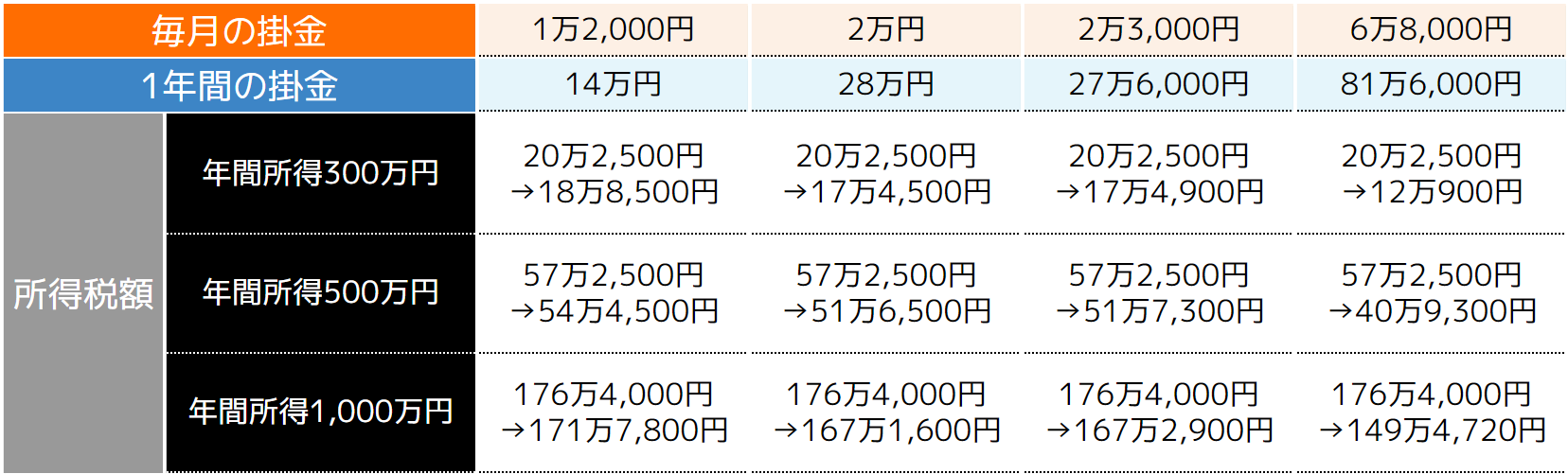

(1)所得控除による節税効果

以下の表は掛金と年間所得別の節税効果シミュレーションです。

上記の所得に関しては、他の所得控除を考慮していません。そのため1つの目安としておきましょう。

年間所得500万円の会社員が、毎月2万円のiDeCoを運用した場合、1年間で56,000円の所得税を圧縮できます。20年運用した場合は、112万円もの節税効果が期待できるということです。

もちろん所得の計算は複雑であるうえ、iDeCo以外にもさまざまな所得控除があります。そのため、上記の税金より安くなる可能性も高いです。

具体的な節税額を知りたい方は、ファイナンシャルプランナーなどの専門家に相談しましょう。

(2)運用益の節税効果

投資によって得た利益(運用益)には通常20.315%の税金がかかりますが、iDeCoを利用すれば非課税となります。

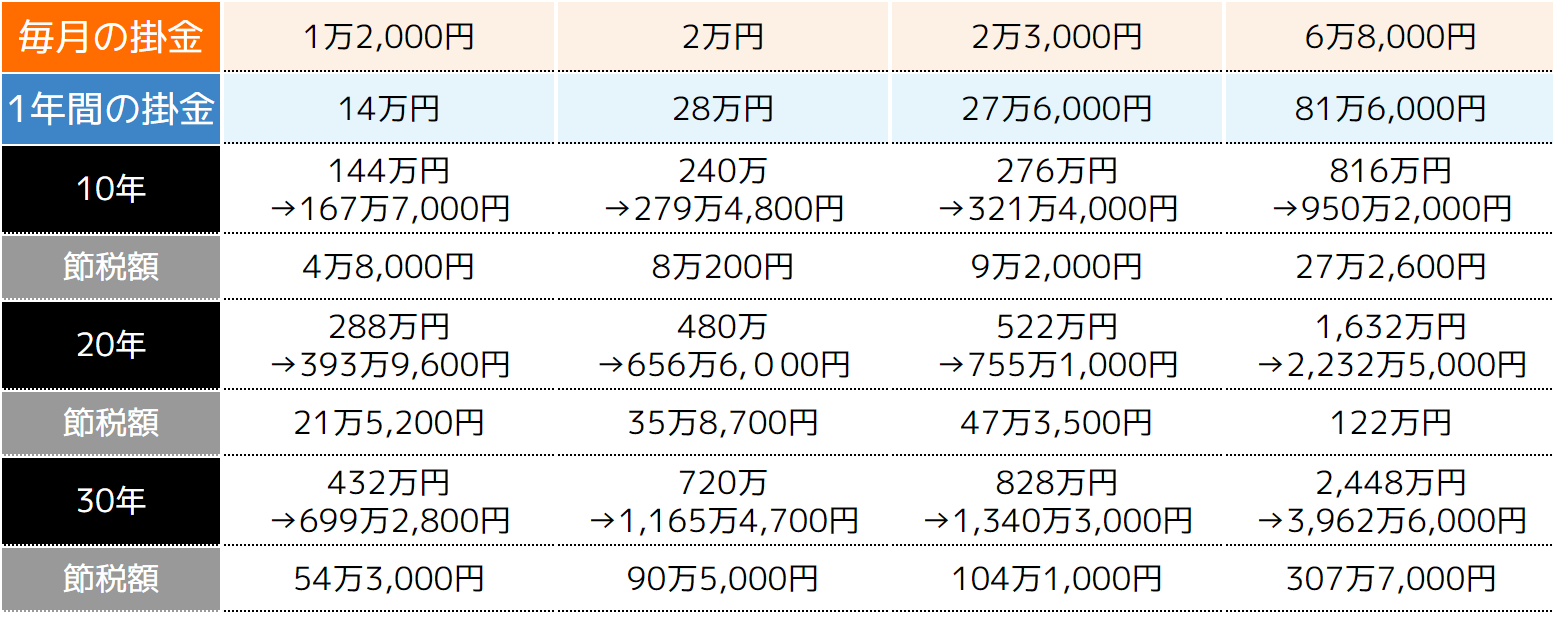

そもそもiDeCoはどれくらいの利益が得られるのでしょうか。企業年金連合会が発表した確定拠出年金に関する実態調査|統計資料によると、以下の画像のとおりiDeCoの平均利回りは、「1%〜5%」が平均です。

仮に利回り3%と仮定すると以下の表のとおり、運用利益と節税額をシミュレーションができます。

掛金が大きく、運用期間が長くなるほど、得られる利益も大きくなり、節税効果も高まります。そのため、20年や30年と長期運用が好ましいため、早い年齢から始めておく方も多いです。

さらに、iDeCoは元本が保証されているわけではありませんが、長期運用することで、利益の安定化が図れるため、元本割れする可能性も低くすることも可能です。

(3)非課税となる金額

iDeCoで積み立てた運用益を60歳以降に受け取る方法で、一括(退職金所得控除)と分割(公的年金等控除)によって非課税額が異なります。

1:退職所得控除の場合

退職所得控除の場合は、先程紹介した計算式で計算します。仮に30代の会社員がiDeCoを30年間運用した場合、「800万円 + 70万円 × (30年 – 20年)」となり、退職金控除額は1,500万円まで非課税となります。

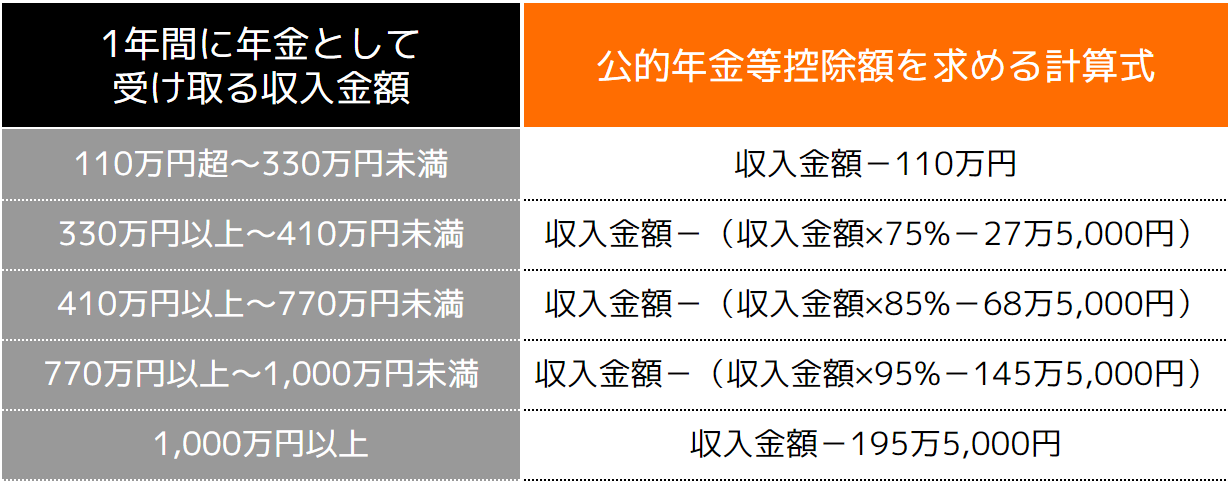

2:公的年金等控除

公的年金等控除の場合、公的年金等に係る雑所得以外の合計金額によって計算式は異なります。

仮に合計金額が1,000万円以下で65歳以上で分割受け取りをする場合は、以下の計算式で非課税額を算出します。

1年間に400万円を受け取る場合、「400万円-(400万円×75%-27万5,000円)=127万5,000円」まで非課税になるということです。

分割受け取りをする際は、計算式をあてはめてから受取金額を決めた方がよいでしょう。

iDeCoで節税するまでの流れ

iDeCoを運用しておけば、勝手に節税できるというわけではありません。正しい方法を理解する必要があるため、ここでは節税するまでの流れを紹介します。

(1)iDeCoの加入手続きを行う

まずは、iDeCoを取扱いしている金融機関のホームページから加入手続きを行います。iDeCoは多くの金融機関で取り扱われているため、普段自分が使っている銀行などをチェックしてみましょう。

1:金融機関のホームページから申し込みを行う

2:氏名住所などを入力し、申込書を送付してもらう

3:申し込み者の必要事項を記入し、必要書類を添付して返送する加入通知が届く

iDeCoは、申し込みから開設までの間に加入資格審査などが行われるため、2か月〜3か月前後時間がかかります。そのため時間に余裕をもって準備しましょう。

(2)運用していく

加入通知が届いた後は、運用商品と掛金を決めていきます。iDeCoは毎月自動で掛金が引き落とされ、指定商品を購入していく仕組みです。

そのため、ほったらかしにしていても資産は増えていくことがあります。ただし、運用商品を入れ替えることでより大きな利益を狙うことも可能なため、1年に1回程度は運用商品のメンテナンスを行うようにしましょう。

メンテナンスタイミングは、iDeCo初心者には難易度が高いです。ファイナンシャルプランナーなどの専門家に相談して見極めてもらうのもおすすめです。

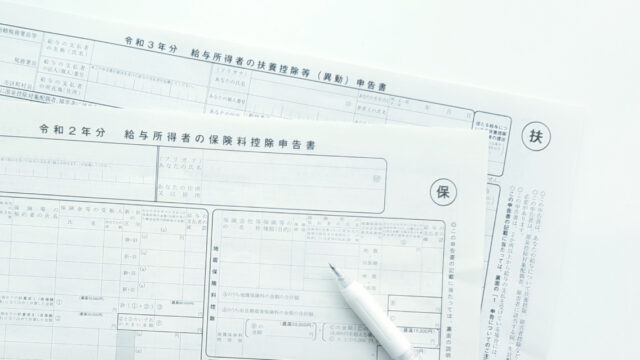

(3)年末調整・確定申告で忘れずに所得控除申告する

iDeCoで節税するためには、年末調整または確定申告で所得控除申告をしなければいけません。

会社員の方は、年末調整のタイミングで以下の手順で手続きします。

1:10月下旬に届く小規模企業共済等掛金払込証明書を確認

2:年末調整の申請用紙の「小規模企業共済等掛金控除」項目内の

「個人型または企業型年金加入者掛金」欄に、掛金の合計金額を記載する

3:「小規模企業共済等掛金払込証明書」を添付して、年末調整の申請を行う

一方、自営業などを行っている方は、確定申告で手続きをします。

1:10月下旬に届く小規模企業共済等掛金払込証明書を確認

2:確定申告書の左側にある「小規模企業共済等掛金控除」欄に、掛金の合計金額を記載する

3:「小規模企業共済等掛金払込証明書」を添付して、確定申告を行う

上記の手続きを行わないと節税にはなりません。忘れないように注意しましょう。

iDeCoを始める際の3つの注意点

節税目的でiDeCoを始める方も多いですが、注意しなければいけない点もあります。

(2)手数料が発生する

(3)元本割れのリスクが伴う

上記の点を理解せずに運用してしまうと、損をすることにもなりかねないため、1つずつ確認していきましょう。

(1)所得が低いと節税額が少ない

当然ながら、所得が低いと節税額も少なくなります。先程のシミュレーションで比較してみると、年間所得が300万円の人と500万円の人が、毎月2万円運用した場合、500万円の所得の人の方が節税額は大きくなります。

所得税は所得金額が大きくなるほど課税対象額が高くなり、納税額も高額になります。そのため、年間所得の低い人は節税額も小さくなってしまいます。

iDeCoを始める際は、どれくらいの金額が節税になるのかを考慮したうえで掛金の設定を行うべきです。具体的な節税額は、ファイナンシャルプランナーなどの専門家に相談しましょう。

ココザスは、ファイナンシャルプランナーとしてiDeCoの運用サポートや具体的な節税額の計算などを行っています。

またiDeCo以外の資産形成や節税対策などのアドバイザーも行っているため、節税を検討している方は、ぜひ一度ご相談くださいませ。

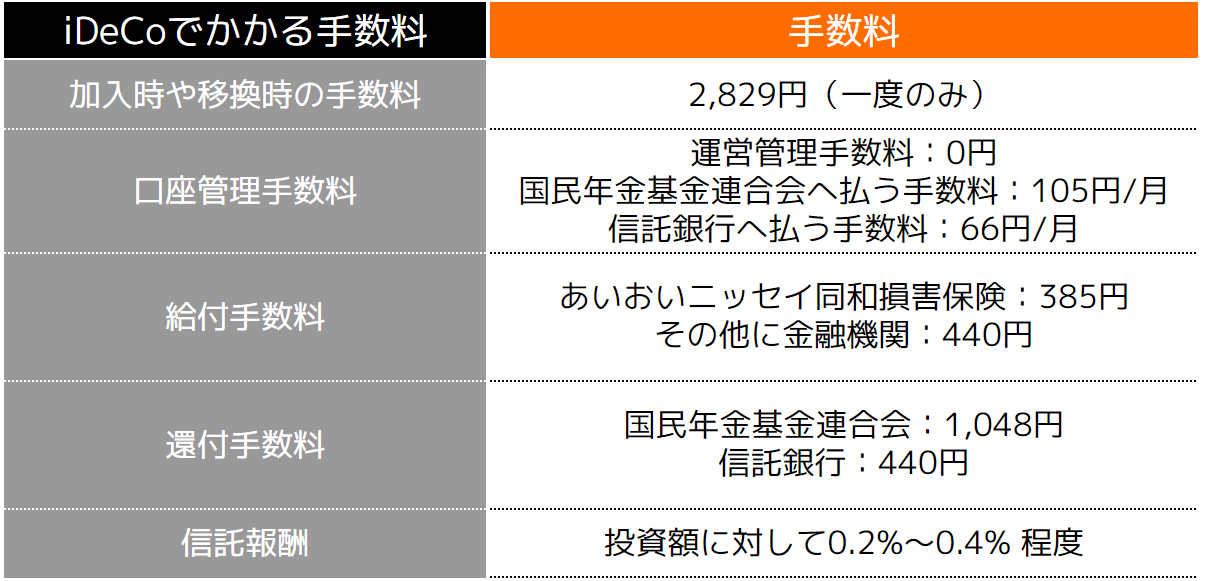

(2)手数料が発生する

iDeCoは運用益に対しては非課税ですが、手数料が発生します。手数料自体は以下の表のとおり少額ですが、事前にチェックしておきましょう。

(3)元本割れのリスクが伴う

iDeCoは100%資産が増えるというわけではなく、元本割れのリスクが伴います。10年や20年と長く運用することで、そのリスクは軽減されていきますが、短期間では損失が生じる可能性も高いです。

そのため「iDeCoを始めたけど全然利益が出ない」「むしろマイナスになった」というケースはよくあることです。

とはいえiDeCoを始める以上、利益を出したいことでしょう。その場合はファイナンシャルプランナーなどの専門家に相談し、正しい投資先となっているのかチェックしてもらいましょう。

まとめ

iDeCoは、毎月の掛金と運用利益、受取時の所得控除と3つの節税につながります。うまく運用することで、大きな節税効果が期待できるでしょう。

ただし、所得が低い方は大きな節税にはつながらない可能性も高いです。さらに元本割れのリスクが伴うため、掛金額は慎重に決めなければいけません。

これからiDeCoを始める人は、自分の所得に合った節税をするためにも、ファイナンシャルプランナーなどの専門家に相談してからにしましょう。