家計簿を作る3つのメリット

家計簿を作ることで「お金の流れの見える化」ができます。見える化することで以下の3つのメリットにつながります。

(2)節約項目を見つけられる

(3)お金に対する意識が高まる

家計簿を作って終わる方も多いため、具体的にどのように活用するのかを含めてメリットを確認していきましょう。

(1)お金の流れを把握できる

家計簿を作ることで、収入と支出の流れを把握することができます。毎月「どれくらいの収入があるのか」、「いくらお金が出て行っているのか」が明確になります。

収入は給与明細などで確認できますが、支出は項目が多いため、いくらお金が出て行っているのか分からない方も多いです。

食費などの支出額はおおよそ把握している方もいらっしゃいますが、日常品の購入費用や、外食費、保険料やガソリン代など、全ての支出額を分かっている人は少ないです。

「いつの間にかお金が減っている」と感じる方も多いですが、お金の流れを把握することができれば、「月々いくら余剰金があれば生活していけるか」を確認することにも役立たせることが可能です。

(2)節約項目を見つけられる

お金の流れを把握することができれば、節約項目を見つけることが可能です。何にどれくらいのお金を使っているかを確認できれば、支出の負荷が大きいものに対しては対策を打てます。

例えば住宅ローンを借入している方は、他の銀行に借り換えすることで、借入金利を下げることができ、月々の返済額を抑えるなどの対策を打てます。

また食費や外食費など、食事に関する支出額が大きければ、買い物先を変えたり、外出回数を減らしたりするなどの方法があります。

家計簿を作れば支出額が見える化でき、節約すべき項目がわかるようになります。

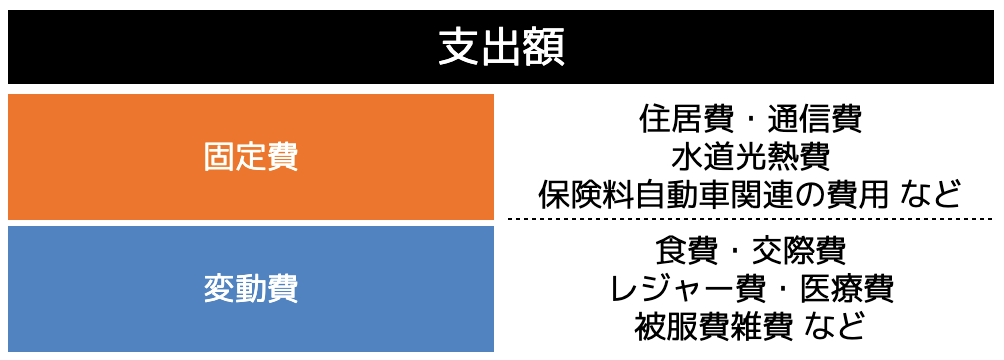

また支出額には「固定費」と「変動費」の2種類あります。

固定費は決まったサイクルで発生し、ある程度金額が決まっているものです。一方変動費は、支出するタイミングと金額が不確定なものです。

一般的には変動費を抑える方も多いですが、固定費の方が支出額が大きい傾向にあるため、節約すべき項目でもあります。

しかし固定費は「どれくらい安くなるのかわからない」項目も多いため、家計簿を作った後は専門家に確認してもらい、支出項目の見直しを行ってもらうことをおすすめします。

(3)お金に対する意識が高まる

家計簿を作ることで、お金に対する意識を高めることができます。

「今月使いすぎたな」「いくら貯蓄できるかな」という曖昧な意識ではなく、家計簿があれば「先月は10万円貯蓄できたから、今月は11万円目指そう」など、目標を設定する意識になる方も多いです。

少しずつ節約できていくことで貯蓄額が増えていく状態が楽しいと感じる人もいらっしゃいます。

さらに家計簿をつけ、毎月や毎年の目標を設定するようになれば、今のお金の流れだけでなく、将来的に必要となる「老後資金」などの対策を検討するようになり、お金に対する意識を高めることにつながります。

手書き家計簿の作り方

ここでは手書きで家計簿を作る方法について紹介します。以下の3つの流れで進めます。

(2)金額を記載する

(3)余剰金を算出する

手書きでの家計簿のイメージとしては、以下の画像のようになります。(もちろん自身で作りやすい、見やすいように作成していただいて問題ありません。)

では一つずつ解説していきましょう。

(1)収入と支出項目を決める

毎月の収入と支出項目を決めていきます。基本的に収入は給与や副業、投資などの2・3項目となりますが、支出額を細分化すると、項目が多くなってしまうため、ある程度まとめておくことをおすすめします。

支出額の項目は以下のように分けると良いでしょう。

・電気

・ガス(オール電化の方は不要)

・水道

・通信費(スマホやインターネット代金)

・保険料

・食費(外食費と分けてもよい)

・日用品

・クレジット

・その他(何か支出があった場合の費用)

・特別な支出(今月のイベントで発生する支出)

もちろん支出項目は各家庭によって異なります。しかし項目が多すぎると、記入するのが面倒になってしまい、家計簿を付けることが続かなくなる可能性も高まります。

そのため、まずは記載する収入と支出項目をまとめてから作成しましょう。

(2)金額を記載する

収入と支出項目がまとまった後は金額を記載します。収入などは給与明細などを確認すればすぐに記載できます。しかし支出額は、レシートや領収書などをまとめなければいけません。

そのため毎月レシートなどは捨てずに保管しておくようにしましょう。

また月によってはイレギュラーな支出が生まれる場合もあります。結婚式やお祝い事、葬祭などがあった場合、いくら支出したのかもチェックしておきましょう。

記載する際は、家賃や保険料などの固定費を最初から金額を記入しておくと家計簿をつける手間を減らせます。

(3)余剰金を算出する

支出額が分かった後は、収入から差し引いた余剰金を算出します。当然ながらプラスになっていれば生活上は問題はありません。

しかし余剰金が少ないということは、貯蓄できる金額も少なくなることを意味します。そのため月初に余剰金の目標を立て、月末に感想や反省点などを記載しておくと、よりお金に対する意識を高めることにつながります。

手書きで家計簿をつける際の3つの注意点

家計簿の作成方法を紹介しましたが、手書きでつける際は、以下の3点に注意しなければいけません。

(2)家計簿をつける目的を明確にする

(3)家計簿を作った後は専門家に見せる

家計簿のひな形を作って満足してしまう方も多いです。せっかく作った家計簿が台無しになってしまうため、上記の3点を意識して取り組みましょう。

(1)長続きさせる

家計簿は長続きさせる必要があります。人によって異なるものの、数か月で家計簿を付けることをやめてしまう人も多いです。

時にスマホやパソコンで作るより手書きの方が記入の手間がかかってしまうため、途中で挫折してしまうケースも少なくないです。

長続きさせるためには、毎月効果を出すことが大切です。効果がないと「全然貯蓄できないから家計簿を付けるのを辞めよう」「付けても意味がない」と感じてしまい、辞めてしまうことにもなりかねません。

しかし節約や貯蓄は長期間行わなければ大きな効果が見込めません。そのため5年や10年は家計簿を続けるように努力しましょう。

(2)家計簿をつける目的を明確にする

家計簿を付ける目的を明確にすることも大切です。なんとなく始めても途中で辞めてしまう要因にもなりかねません。

目的は各家庭によって異なるものの、「子どもの大学資金を貯めておきたい」「老後資金の備えを今のうちから行っておく」などが挙げられます。

なぜ家計簿を付けるのかを決めておくと、お金に関するゴールの設定も明確になり、長続きすることにもつながります。

(3)家計簿を作った後は専門家に見せる

家計簿を作った後は、ファイナンシャルプランナーなどの専門家に見てもらうようにしましょう。

ファイナンシャルプランナーに見せることで、「どの項目を節約すべきか」「どのような方法で支出額を削減できるか」を教えてもらうことが可能です。

家計簿を作って満足している方も多いですが、一度専門家に見せるだけで、より効率よく家計簿の活用を行うことができます。

そもそもファイナンシャルプランナーが分からないという方もいらっしゃるため、次の項で詳しく紹介します。

作成後にファイナンシャルプランナーに見せる理由

ここでは「ファイナンシャルプランナーについて」と「ファイナンシャルプランナーに見せる理由」についてを紹介します。

ファイナンシャルプランナーとは

ファイナンシャルプランナーとは生活やお金に関する相談やサポートを行ってくれる職業です。家計の見直しだけでなく、資産形成や投資、保険や住宅ローンなど、幅広いジャンルの相談ができます。

ファイナンシャルプランナーはお金の相談に関するスペシャリストです。実際に証券会社や保険会社出身の方も多く、知識だけでなく経験も豊富な特徴があります。

そのため、「これから資産形成を始めたい」「保険の見直しを行って保険料を安くしたい」という悩みがある方に向いています。

無駄な支出を削減できる

ファイナンシャルプランナーは家計の見直しを行っているため、無駄な支出を即座に見つけてくれるため、支出額の削減が可能です。

自身で節約方法を検討しても問題ありませんが、より多く支出額を削減したい方はプロの意見を参考にすることをおすすめします。

ココザスではファイナンシャルプランナーとして、お客様の家計の見直しを行っております。「固定費や変動費を安くしたい」という相談も多く、実際に成果が出て毎月の貯蓄額が増えたという声も頂いております。

また手書きの家計簿の作成サポートも行っております。「支出項目が多くてまとめられない」「何から手を始めればわからない」という方に向けて、一から作成方法をご紹介しております。

相談料も無料ですので、ぜひ一度ご相談くださいませ。

収入を増やす資産運用方法を提案してくれる

家計の見直しをしてもらうだけでなく、収入を増やす資産運用方法も紹介してもらうことが可能です。

家計簿を付けることで、毎月無駄な支出を見直しすることができ、節約して貯蓄に回すことができます。

しかし家庭によっては大きな削減ができない場合もあるでしょう。そのため資産運用を行い、効率よく貯蓄額を増やす人も多いです。

しかし資産運用は自分に合った方法を見つけ、正しい運用を行わなければ損失が増えてしまう可能性も高いです。

ファイナンシャルプランナーに相談すれば、自分に合う方法を紹介してもらえるうえ、基礎知識や投資のイロハを教えてもらうこともできます。

将来的に不安視されている公的年金の受給問題や老後資金の不足を考慮すると、貯蓄だけでは生活できない可能性も高いため、早い段階から資産形成を行っておくとよいでしょう。

まとめ

家計簿は「お金の流れを見える化」するために用いられます。毎月の収入と支出額を把握することができ、節約箇所の把握とお金に対する意識を高めることができます。

ただし、手書きで家計簿を付ける方は、目的と支出額を明確にする必要があります。さらに途中で家計簿を付けることを辞めてしまう方もいらっしゃるため、毎月効果が得られるようにしなければいけません。

家計簿を作成する際は、ファイナンシャルプランナーなどの専門家に相談することをおすすめします。自身で作成しても、見落としてしまう金額や節約が簡易になってしまう場合もあるためです。

専門家に家計簿を見せることで、より多くの支出額の削減やお金を増やす資産運用方法を提案してくれます。

家計簿を効果的にするためにも、専門家と一緒に作成してみてもよいでしょう。

ココザスではお客様と一緒に家計簿の作成サポートを行っております。「何から作ればよいかわからない」「どんな項目を記載すればよいかわからない」という方は、ぜひ一度ご相談くださいませ。