個人年金に入らない方が良いとされている3つの理由

個人年金に入らない方が良いとされている理由には、利率以外にも以下の3点が挙げられます。

2:解約返戻金が、支払った保険料総額を下回る可能性がある

3:定額タイプはインフレに弱い

ひとつずつ確認していきましょう。

1:元本割れのリスクがある

個人年金保険に加入して変額個人年金保険を選んだ場合、年金受給額より総支払年金額の方が下回る元本割れが発生する可能性があります。

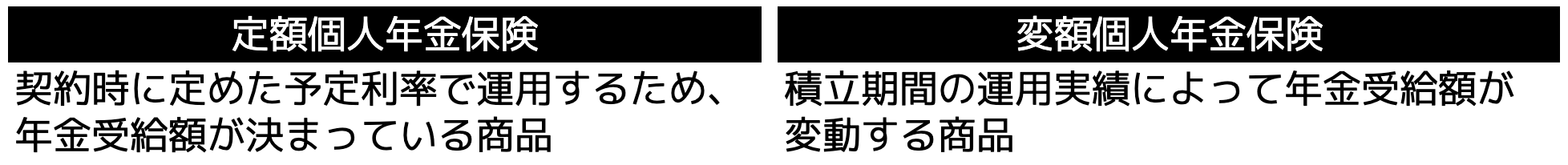

個人年金保険には、将来もらえる金額が確定または保障されている「定額個人年金保険」と積立期間と運用実績によって年金受給額が変動する「変額個人年金保険」があります。

変額個人年金保険は高い収益性が期待できる特徴がありますが、一方で最低保証などもないため、運用次第では元本割れする可能性があります。

利益目的として変額個人年金保険を始める方も多いですが、思うような成果が得られないず元本割れしたというケースも見受けられるため、個人年金保険は入らない方が良いという意見もあります。

2:解約返戻金が、支払った保険料総額を下回る可能性がある

保険料払込期間中に個人年金を解約した場合、払込保険料の額に応じて支払われる解約返戻金は、払込保険料の総額よりも少なくなってしまうことがあります。

加入してから3年や5年などの短期間で解約してしまうと、元本割れする可能性が高まります。

加入する保険会社や商品によって異なりますが、最低でも10年以上加入していないと解約返戻金が払込保険料より下回るケースが多いです。

運用期間中に「保険料の支払が出来なくなった」「途中でお金が必要となり解約した」という事態になると、元本割れする可能性も高くなります。

その結果、個人年金保険に入らなければよかったと後悔される方もいらっしゃるため、個人年金には入らない方が良いという意見も見受けられるのです。

3:定額タイプはインフレに弱い

個人年金保険の定額タイプはインフレに弱いという特徴があります。

インフレとは物価が上昇し、お金の価値が下がる現象のことです。

100円の水が150円に値上がりした場合はインフレに該当します。

定額タイプは契約時に年金受給額が決まっている保険であるため、受取時にインフレになっていた場合は、実質的な価値は目減りすることになります。

昨今では円安の影響により物価高が継続しており、インフレ状態になると考えられます。

2011年には1ドル80円前後でしたが、2024年9月時点では1ドル143円ほどとなっています。

つまり、13年前に定額タイプの個人年金保険に加入された方は、インフレの影響を受けていることから、近年では個人年金保険に加入しない方がいいという意見も見受けられます。

個人年金の3つのリスク

個人年金は、誰もが入らない方がいいというわけではありません。

もちろん向いている方もいらっしゃいますが、加入する前に個人年金のリスクを理解しておく必要があります。

2:変額個人年金の運用リスク

3:お金の自由度低下リスク

ここでは3つのリスクを紹介するため、ひとつずつ確認しておきましょう。

1:外貨建て保険の為替リスク

外貨建ての個人年金保険には、為替リスクがあるため注意が必要です。

ドルやユーロなどの外貨で積み立てをしている場合、受取時には円に換金しなければいけません。

先程もお伝えしたとおり、昨今では円安状況が続いているため年金受給額が減ってしまうリスクがあります。

例えば1ドル100円で1万ドルを入れた場合、日本円では100万円の保険に加入したことになります。

しかし、20年後に1万1,000ドルに増えていても、1ドル90円になっていれば日本円で99万円の保険であることになります。

一方で、1ドル110円になっていれば、121万円になります。

このように外貨建ての個人年金保険は為替レートによって大きく左右される点には注意しておく必要があります。

2:変額個人年金の運用リスク

変額個人年金は、運用がうまくいかない場合もあり、ほとんど増えない、もしくは払い込んだ保険料を下回ることもあるため注意が必要です。

変額個人年金は、特別勘定で保険料が運用されます。

特別勘定とは、運用実績次第で満期金や解約返戻金が変わるタイプの保険の資産を他の財産 と区別するために設定する保険会社の勘定のことです。

特別勘定の保険である変額個人年金は、投資信託などの金融商品で保険料が運用されます。

投資信託は、専門家であるファンドが運用を行いますが、元金が保障されているわけではありません。

もちろん資産運用初心者より成果は期待できますが、運用の責任は契約者にあり、元本割れを起こしても保証されることない点は理解しておく必要があります。

3:お金の自由度低下リスク

個人年金保険を利用した場合、お金の自由度が低下してしまうリスクが伴います。

個人年金保険は、基本的に受取時まで引き出すことができないうえ、途中解約すると元本割れする可能性も高まります。

そのため、お金が必要となったタイミングで個人年金を充てにしたくても、契約時に決めた受取年齢に達するまでは、貯蓄で対応しなければいけません。

もちろん、解約しないで個人年金保険を利用する際に活用できる契約者貸付制度もありますが、利息が発生するため、増えた利益がなくなる可能性もあります。

個人年金保険に加入する際は、「十分な貯蓄があること」「イレギュラーな出費があっても個人年金保険を利用する必要がないこと」を大前提としておきましょう。

個人年金のメリット

個人年金に入らない方がいいという意見があるなかで、メリットもあります。

2:定期預金よりも増えやすい

3:老後資金として貯められる

ここでは3点紹介するので、ひとつずつ確認しておきましょう。

1:個人年金保険料控除で節税ができる

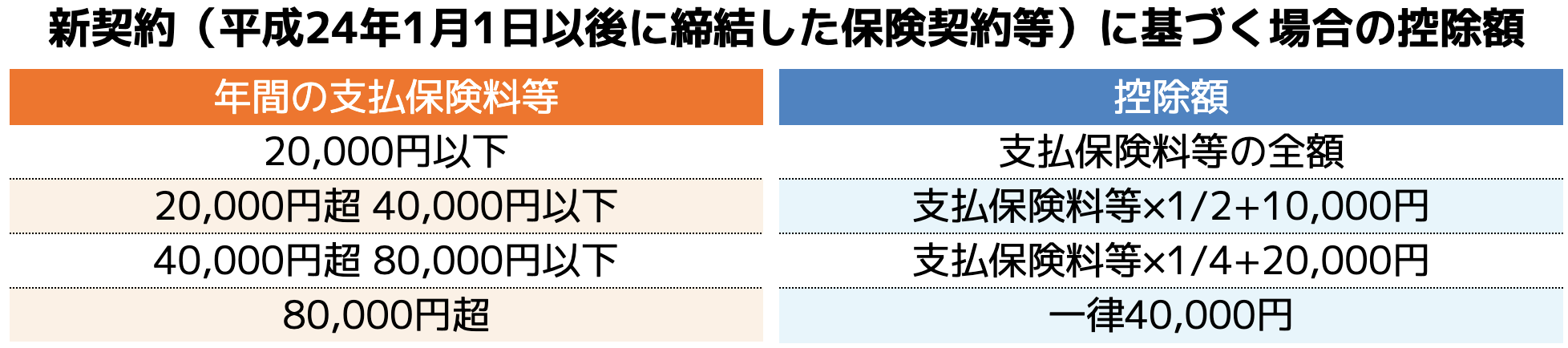

個人年金保険で支払った保険料は、生命保険料控除として所得税や住民税の節税につながります。

生命保険料控除は、支払った保険料によって控除額が変動します。

例えば新契約である個人年金保険を1年間で8万円支払った場合、4万円の控除額となるということです。

生命保険控除には、「新生命保険料控除」「介護医療保険料控除」「新個人年金保険料控除」の3種類あります。

個人年金保険以外にも、介護保険や医療保険などとも併用でき、最大12万円まで控除することができます。

2:定期預金よりも増えやすい

個人年金は、銀行などに預ける定期預金より増えやすいです。

個人年金の利率は、各保険会社によって異なるものの、おおよそ1%前後です。

しかし、定期預金の場合は1年間でネット銀行などが0.1%前後、メガバンクなどでは0.025%程度です。

比較して分かるとおり、金利差が大きいため、銀行に預けておくより個人年金で運用していたほうが増やすことができます。

3:老後資金として貯められる

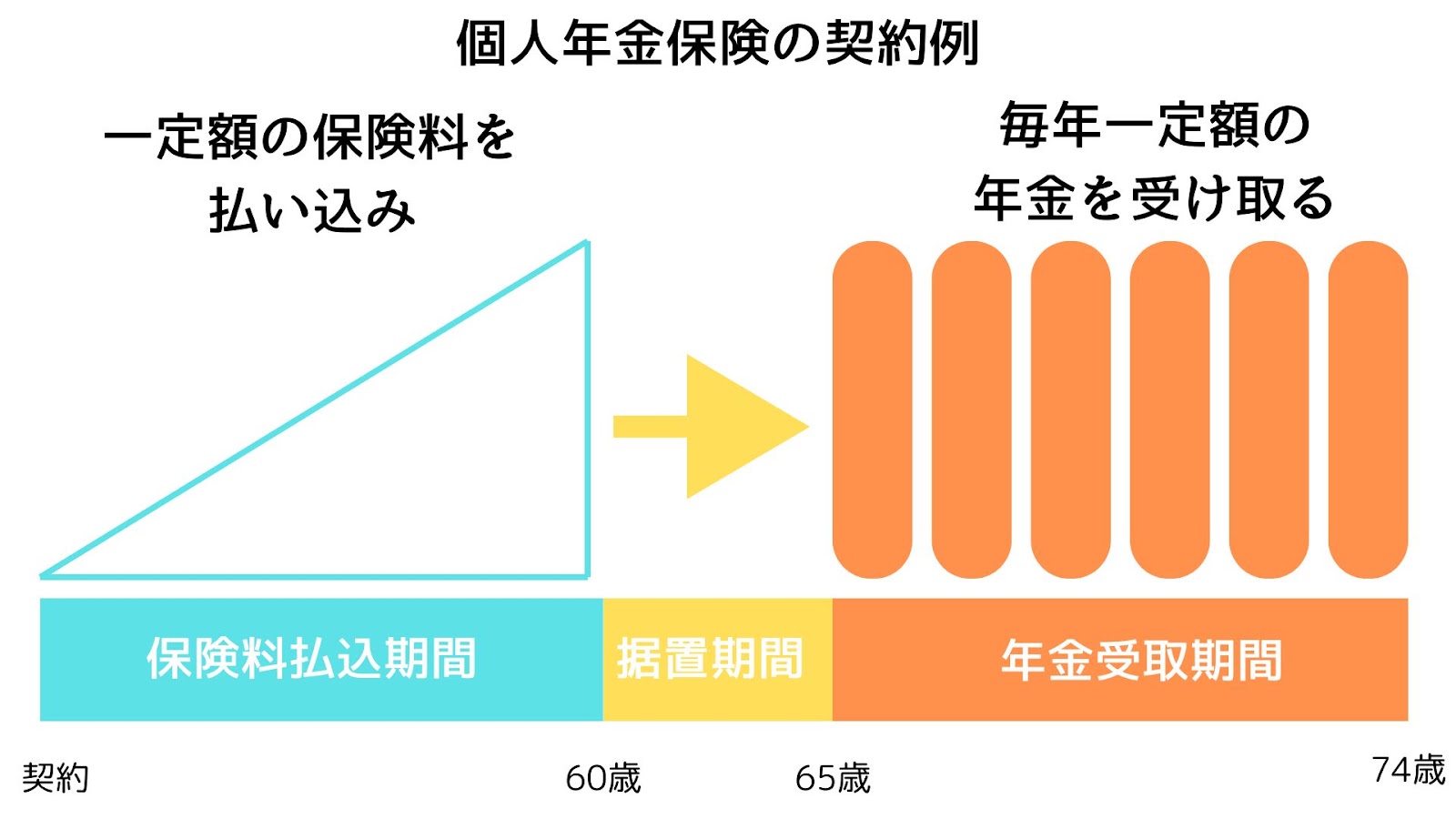

個人年金は、生命保険会社や商品、保険料の払い方などによって異なりますが、「積立型」の場合は60〜70歳まで支払います。

そのため、定年退職後に年金を受給することができるため、計画的に老後資金を貯められる方法でもあります。

もちろん長期間保険料を支払い続ける必要がありますが、老後の生活費用の不安を払しょくできるメリットがあります。

個人年金が向いている人

ここでは個人年金に向いている人の特徴を紹介します。

2:貯蓄が苦手な人

3:老後に不安がある人

自分が該当しているか確認してみましょう。

1:資産運用初心者

個人年金は、資産運用や投資初心者の方に向いています。

資産運用初心者の方は、株や投資信託を始めても日々の値動きなどに一喜一憂される方も多く、すぐに利益確定や損切りをしてしまうことがあります。

そのため思うように利益を伸ばせず、資金が無くなり資産運用の世界から退場される方もいらっしゃいます。

しかし、個人年金は毎月保険料を支払い続けるだけとなるため、知識や経験が求められる投資とは異なり、比較的利益を出しやすい方法です。

大きな利益にはなりにくいですが、個人年金は安定性が高いため、初心者の方におすすめです。

2:貯蓄が苦手な人

個人年金は貯蓄が苦手な人におすすめです。

個人年金保険の保険料は、毎月決まったタイミングで保険料を支払うことになり、銀行口座振替やクレジットカード払いが可能です。

自動的に保険料を支払うことから、貯蓄が苦手な人でも着実にお金を貯めることができます。

3:老後に不安がある人

個人年金は60歳や70歳になるまで引き出すことができないため、老後資金の準備ができます。

個人年金は、契約から満期になるまで支払を続け、その後年金受取期間が設けられています。

毎月一定額を受給することができるため、国民年金だけでの生活に不安がある方におすすめです。

もちろん老後の生活だけでなく、趣味や旅行、子供のための貯蓄として始める方も多いです。

ニーズに合わせた貯蓄ができるため、将来的なお金に不安がある方に向いている資産運用方法です。

個人年金でよくある質問

ここでは個人年金でよくある質問を紹介します。

結局個人年金はおすすめできないの?

個人年金はおすすめできないのか疑問を抱いている方もいらっしゃいますが、結論として、「個人年金保険はおすすめ」です。

個人年金に入らない方がいいと言っている方は、運用に失敗して元本割れした方や、他の資産運用と比べて金利が低く儲からないと思い込んでいる傾向にあります。

もちろん大きな利益にはなりにくいですが、貯蓄が費が苦手な人や初心者でも増やせることができます。

途中で解約せず、満期までしっかり払込続ければ安定した利益になるため、誰にとってもおすすめな資産運用の一つです。

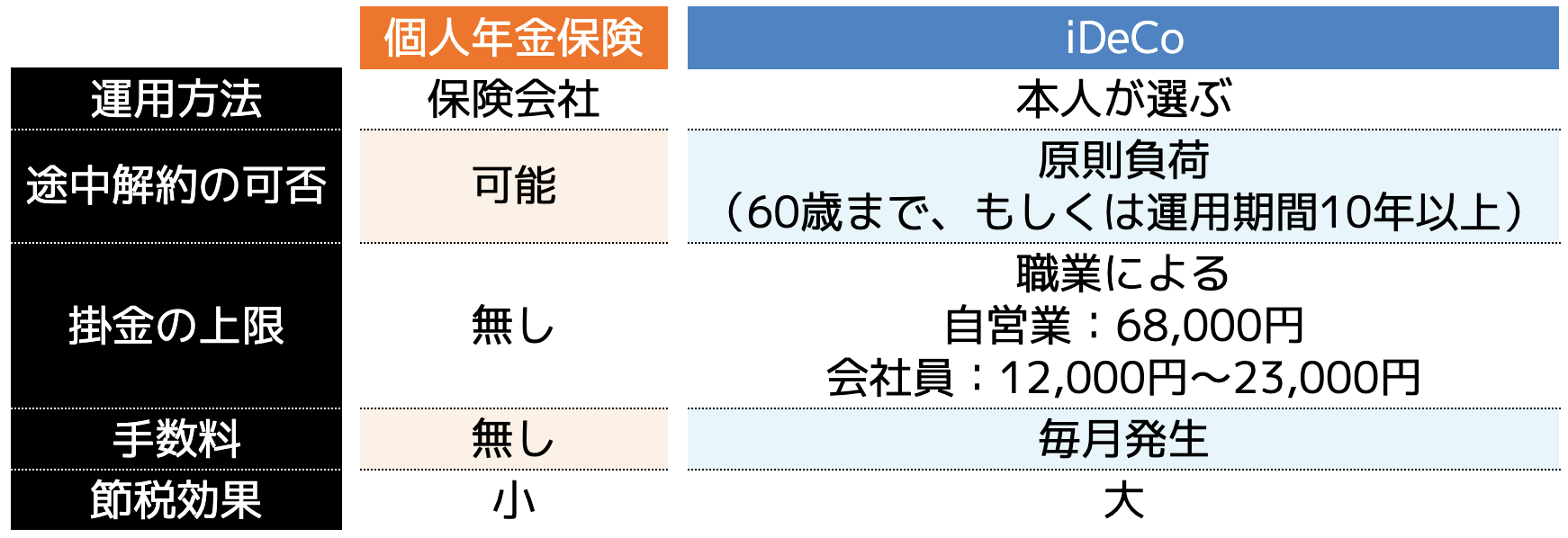

個人年金とiDeCoの違いは?

個人年金とiDeCoの違いは運用方法や商品の特徴が異なります。

個人年金は民間の生命保険が運用しており、各社によって年金受給額や商品、保険料に違いがあります。

一方iDeCoは証券会社で口座開設し、自分で運用内容を設定することが可能です。

またiDeCoの掛金は所得から差し引くことができるため、税金面での優遇が大きいです。

個人年金は途中解約すれば解約返戻金を受け取ることができますが、iDeCoは原則60歳になるまで解約することができません。(条件を満たせば可能)

また、iDeCo掛金の上限が定められているため、iDeCoと個人年金を併用されている方もいらっしゃいます。

個人年金を選ぶポイントは?

個人年金への加入を検討している方は、以下の3つのポイント軸に商品を選ぶようにしましょう。

・運用方法

・返戻率

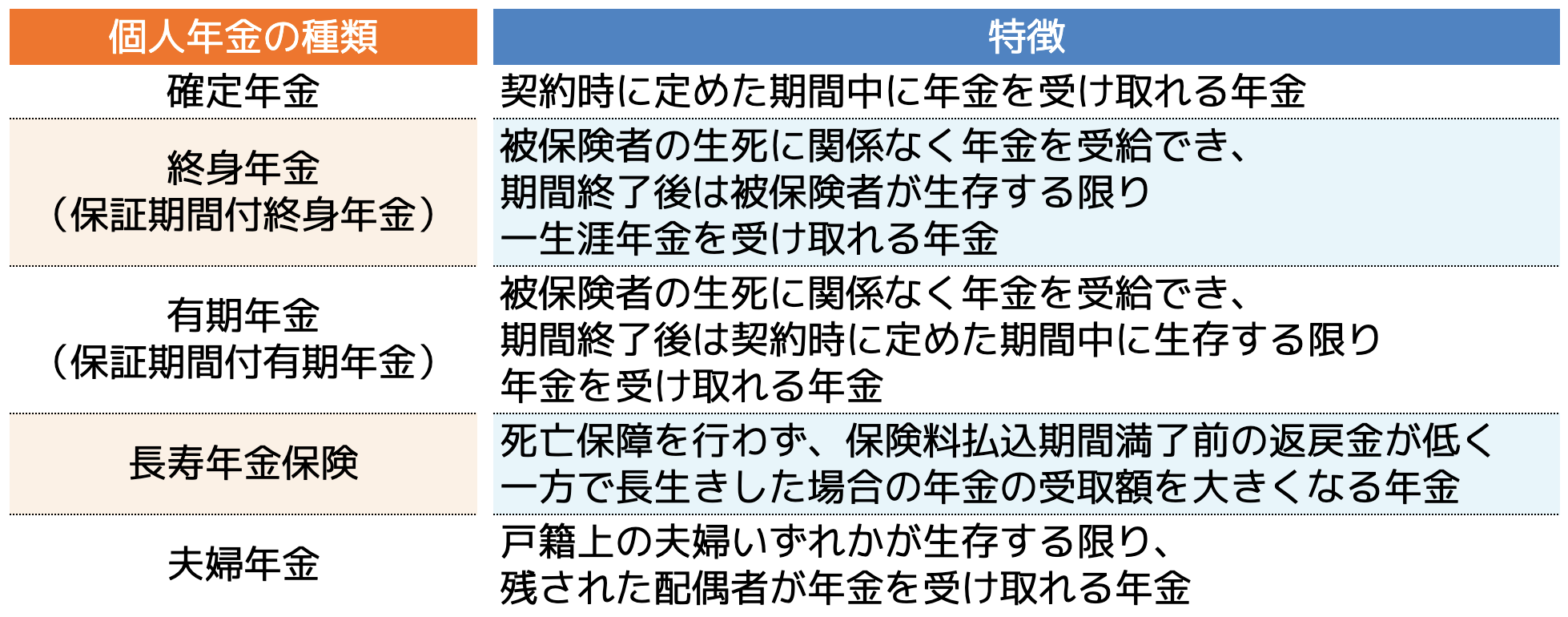

個人年金には以下の表のとおりさまざまな種類があります。

個人年金の種類によって、年金の受取開始年齢や受取方法が異なるため、どの保険が自分に合っているのかチェックしておきましょう。

また、個人年金は「定額年金保険」と「変額年金保険」の2種類に分けられ、年金受給額にも違いがあります。

将来的に受け取れる年金額が確定していても問題ない方は定額年金保険、多少リスクがあっても増やしたいという方は、変額年金保険で運用すると良いでしょう。

保険会社によって返戻率も異なるため、各社比較してから加入先を見つけることをおすすめします。

個人年金に加入する際はココザスへ相談

個人年金に加入する際は、ファイナンシャルプランナーであるココザスへご相談下さいませ。

個人年金は老後に備えた商品ですが、長い期間保険料を支払い続けなければいけないため、無理のない金額に設定する必要があります。

また、個人年金にもさまざまな種類があり、どの商品、どの保険会社が自分に合っているのかを見極めるのは困難です。

ファイナンシャルプランナーであるココザスであれば、お客様の家族構成や資産状況、収入などから最適な商品をご提案させて頂きます。

何度でも無料で相談できるココザスは、お客様に合った個人年金を見つけるお手伝いをさせて頂きます。

まとめ

個人年金に入らない方がいいという声もありますが、多くの方は、途中で解約して元本割れしたり、過去より金利が下がっている点を不安要素として挙げているためでしょう。

確かに他の資産運用と比較すると利率は低いですが、安定性が高いため、初心者の方におすすめです。

またiDeCoや新NISAなどと併用される方も多く、老後に備えた資産形成を始めている人も増えています。

これから個人年金への加入を検討されている方は、ぜひココザスへご相談下さいませ。