子どもの教育費っていくら?

ここからは、子どもの教育にかかる費用についてご紹介します。

就学(小学~大学)にかかる教育費

・幼稚園〜高校までにかかる教育費用(単位:万円)

| 就学環境 | 費用 | 公立 | 私立 |

|---|---|---|---|

| 幼稚園 | 学校教育費 | 61,156 | 134,835 |

| 学校給食費 | 13,415 | 29,917 | |

| 学校外活動費 ※1 | 90,555 | 144,157 | |

| 3年間合計 | 495,378 | 926,727 | |

| 小学校 | 学校教育費 | 65,974 | 961,013 |

| 学校給食費 | 39,010 | 45,139 | |

| 学校外活動費 ※1 | 247,582 | 660,797 | |

| 6年間合計 | 2,115,396 | 10,001,694 | |

| 中学校 | 学校教育費 | 132,349 | 1,061,350 |

| 学校給食費 | 37,670 | 7,227 | |

| 学校外活動費 ※1 | 368,780 | 367,776 | |

| 3年間合計 | 1,616,397 | 4,309,059 | |

| 高校※2 | 学校教育費 | 309,261 | 750,362 |

| 学校給食費 | – | – | |

| 学校外活動費 ※1 | 203,710 | 304,082 | |

| 3年間合計 | 1,538,913 | 3,163,332 |

※ 1 学校外活動費:家庭内学習費、学習塾費、スポーツ文化活動などに要した経費等の合計金額

※2 高校は、全日制の金額

引用|文部科学省「令和3年度子供の学習費調査の結果について」

子どもの教育費は、幼稚園から大学まで全て国公立に通った場合でも、約1,000万円近くの費用がかかります。また、私立校へ通うことで、最大2,000万円近くがかかってきます。

さらに、子ども1人あたりの費用のため、2人、3人となれば、教育費は2倍、3倍となります。

上記は幼稚園から高校まで、公立及び私立の学校へ通った場合の費用をまとめています。次項では、大学(国立・私立、学部別など)をまとめて紹介します。

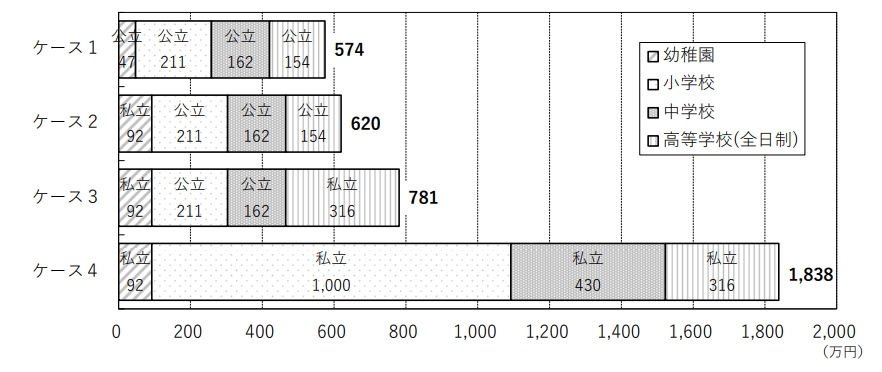

幼稚園から高校までの15年間の教育費総額(ケース別)

ケース2:幼稚園は私立、小学校・中学校・高等学校は公立に通った場合

ケース3:幼稚園・高等学校は私立、小学校・中学校は公立に通った場合

ケース4:全て私立に通った場合

引用|文部科学省「令和3年度子供の学習費調査の結果について」

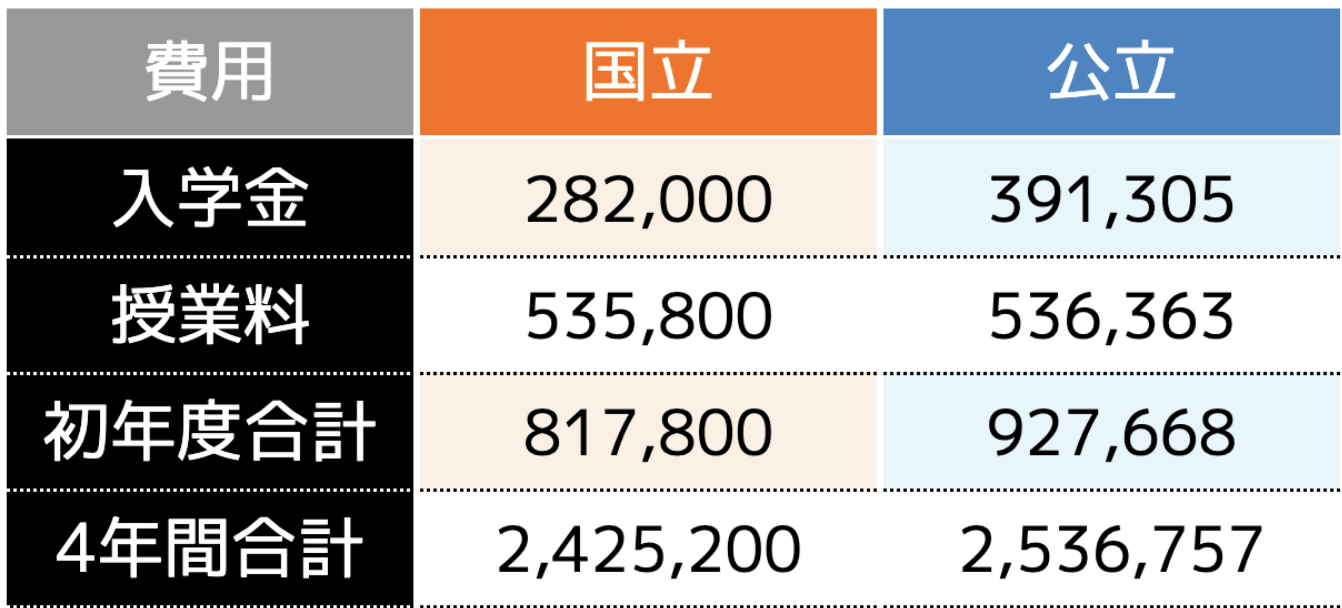

国立大学

国公立大学に通学する場合、入学金と授業料は以下の通りです。

純粋な学費だけで見れば、国立・公立ともに4年間で約250万円程度の教育費用が必要となります。

単位:万円

引用|文部科学省「国公私立大学の授業料等の推移」

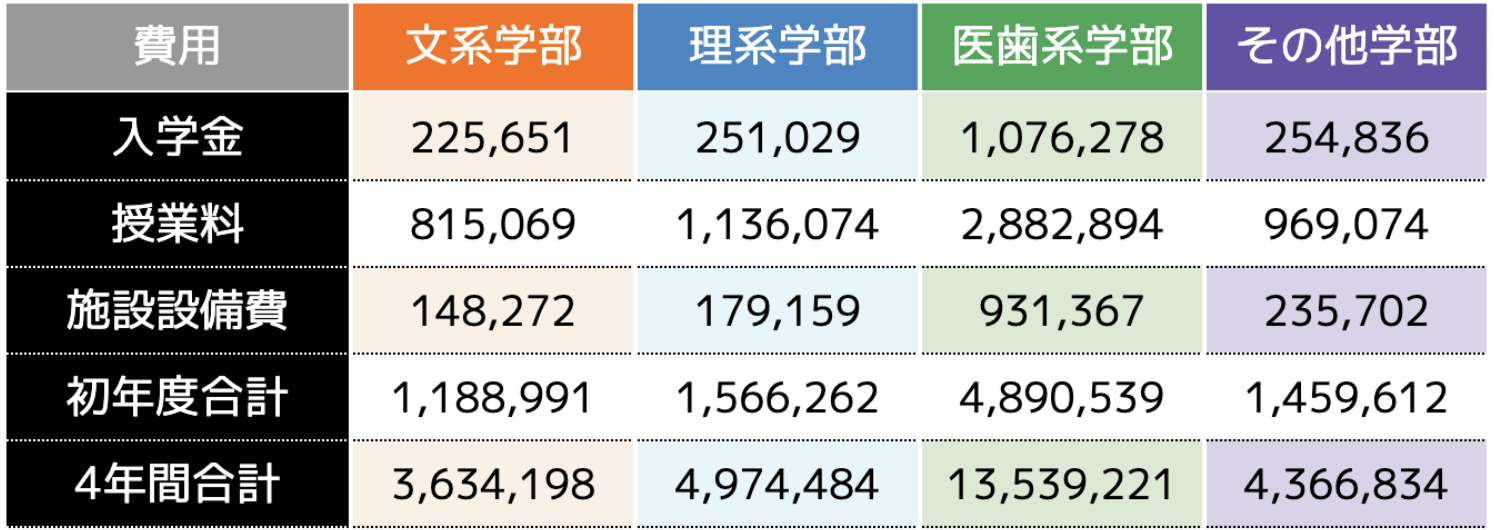

私立大学

私立大学に通学する場合、入学金と授業料、施設設備費(入学年度のみ)は以下の通りです。

私立大学の場合は、大学や学部によって大きく学費に差が生じてきます。特に、医歯系学部が最も高額な学費であり、子どもの進学する学部によって備えておくべき教育費用は異なると言えるでしょう。

単位:万円

引用|文部科学省「令和3年度 私立大学入学者に係る初年度学生納付金 平均額(定員1人あたり)の調査」

なお、ここで紹介している教育費用は、あくまで各学校への入学・通学に必要なお金であり、通学に伴って発生する費用などは考慮されていません。

これら「想定外」のお金については、第3項を参考にしてください。

その他(習い事など)にかかる教育費

子どもの通学以外に、「習い事」をさせる家庭も多いのではないでしょうか。

2023年に取得されたアンケート調査(※)では、約85%もの家庭で子どもは習い事を実施しており、最も多かった習い事の数は2つという結果が得られていました。

また、通わせている習い事上位10位に入っているものは、水泳、サッカー、英会話、ピアノ、学習塾など、将来のスキル獲得や体力づくりを目的とした習い事が多く見られていました。

引用|株式会社イオレ「子どもの習い事に関するアンケート(2023年版)」

ここでは、人気の習い事の目安費用についてご紹介します。習い事を検討する際の、目安として参考にしてください。

・人気の習い事の目安費用

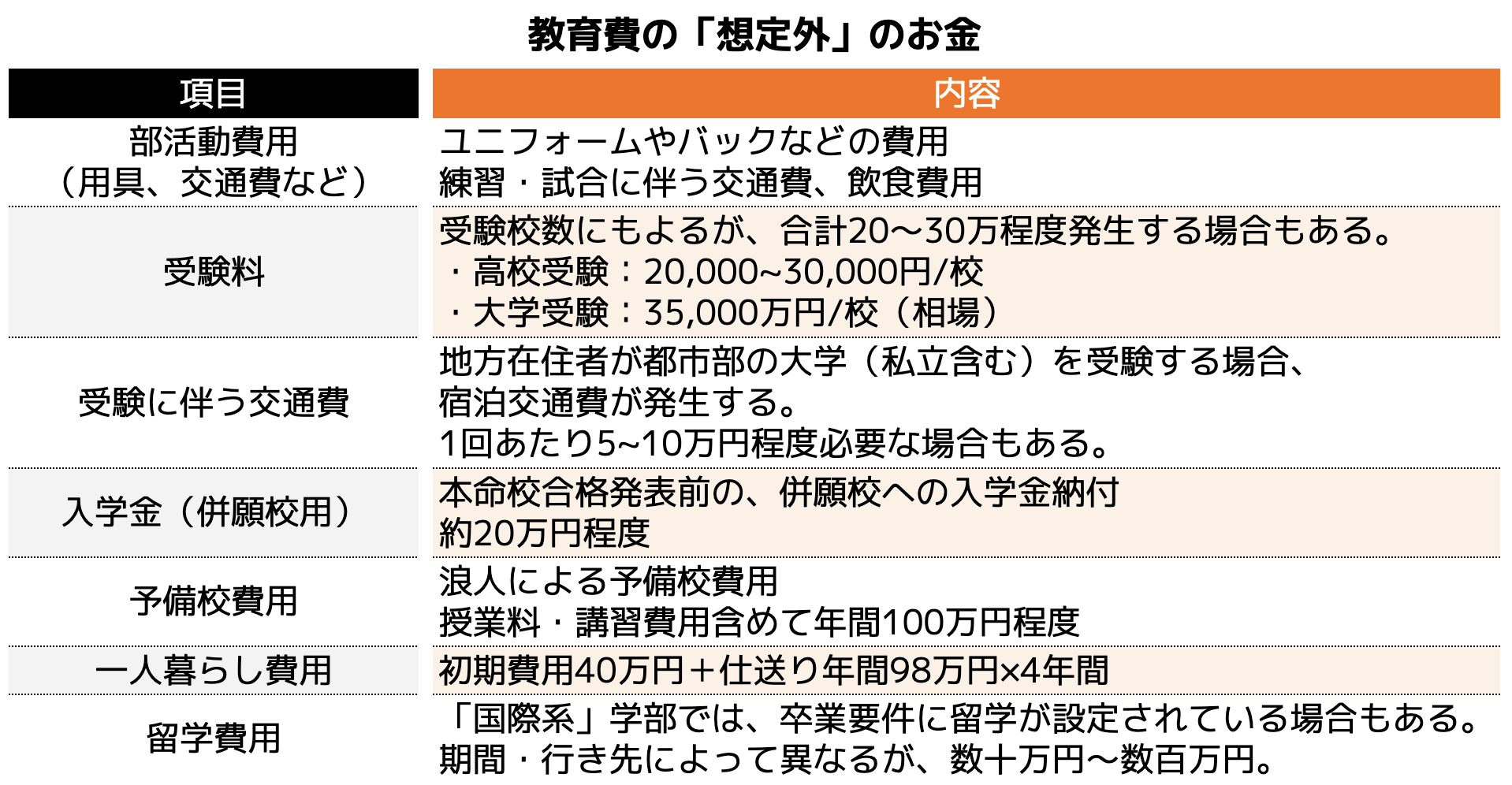

教育費の落とし穴とは?

幼稚園から大学までの学費や習い事に関する月謝などの教育費用を見てきました。一方で、教育費には、あらかじめ想定していなかった費用が発生することを忘れてはいけません。

ここでは、通常では見落としがちな教育費の落とし穴になりうる「想定外」のお金についてご紹介します。

教育費における「想定外」のお金

予期しにくい 費用が発生するのは、中学校以降の子どもが一人で行動するようになるタイミングです。

習い事など親が一緒に付き添うことの多かった小学校と違い、一人で行動するようになると、お金のコントロールが難しくなるためです。

では、実際にどのような支出が「落とし穴」になり得るのか、具体的に見ていきましょう。

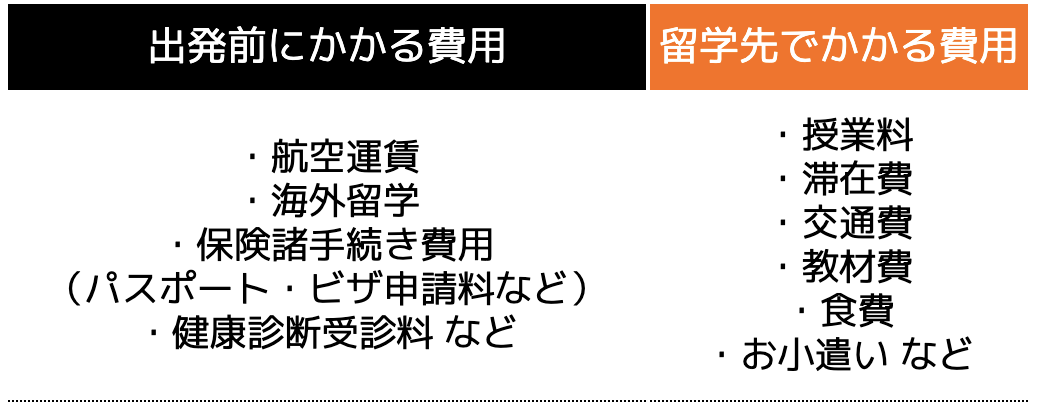

・グローバル社会における留学費用

留学の費用は、「出発前にかかる費用」と「留学先でかかる費用」があります。これらを合計したものが留学の総費用となります。

では、実際の留学でどの程度の費用が発生するかを確認してみましょう。

このように留学先の国や期間によっても費用は様々ですが、比較的高額な費用が発生するのが留学です。

子どもの嗜好や英語教育の一環として留学などを考えられている場合は、留学費用も念頭に資金計画を立てておくことが必要です。

「教育費を払える=貯蓄ができない」問題

教育費は、日々の家計を圧迫するほどではなくても、長期的に見るとじわじわと資産形成の妨げになる場合があります。

「なんとか払えているから大丈夫」と思っていても、教育費に家計の余力が吸い取られてしまい、老後資金や予備費が貯められないといったケースは少なくありません。

とくに以下のような家庭では、教育費と貯蓄のバランスに注意が必要です。

・子どもが2人以上いて、教育費のピークが重なる

・高校や大学で私立を選ぶ可能性がある

・夫婦どちらかがフルタイムで働けない

将来の備えを削ってまで教育費を優先することが、後々の生活に影響を与えるおそれもあります。

教育にお金をかけるかどうかだけでなく、「家計全体で、どこまでなら無理なく支出できるか」という視点が欠かせません。

教育費を含めたライフプランの立て方

教育費は、人生の三大支出のひとつとされており、家計全体に与える影響も小さくありません。

そのため、将来の資金計画を立てる際は教育費だけに偏らず、他の大きな支出とのバランスも意識することが重要です。

こちらでは、教育費を含めたライフプランを立てる際に、押さえておきたい3つの視点を紹介します。

(1) 必要な教育費をまず「見積もる」

ライフプランを立てるためには、まず教育費の全体像を把握することから始めましょう。

「子どもが何人いて、どんな進路を想定しているか」によって必要な金額は大きく変わります。

公立か私立か、通学か下宿か、さらには留学や塾・習い事を選ぶかどうかも、将来の支出に大きく影響します。

平均値だけでなく、自分の家庭に合ったシミュレーションまで立てておけば、将来の資金不足を回避しやすいでしょう。

必要な費用を「見える化」することで、次のアクションも明確になります。

(2)家計の「貯蓄→取り崩し」スケジュールを作る

教育費は「払えるかどうか」ではなく、「いつ、いくら必要になるか」が重要です。

子どもの成長とともに教育費は増え、高校・大学の進学時にピークを迎えます。

その時期に合わせて「どのタイミングで貯め」「どこで取り崩すか」を具体的に設計しておきましょう。

児童手当やボーナス、学資保険など、活用できる資金源を時系列で整理しておくと、無理なく対応しやすくなります。

先を見越して行動すれば、突発的な支出への不安も軽減されるはずです。

(3)「教育・住宅・老後」の優先順位を明確に

教育費を優先するあまり、住宅や老後資金に手が回らなくなるケースも少なくありません。

とはいえ、これら3つの支出は性質が異なるため、すべてを同じように扱うと家計が破綻しかねません。

そこで、それぞれの支出が持つ特徴を理解し、どの時期に何を優先すべきかを考える必要があります。

以下では、「教育・住宅・老後」それぞれの支出が持つ性質の違いを整理し、バランスの取れた判断をするためのヒントを紹介します。

教育は「今しかない」支出

教育費はタイミングを逃すと取り返しがつかない支出です。

中学受験や大学進学などは一度きりの機会であり、その時に必要な資金がなければ選択肢を狭めることになります。

また、塾や予備校、留学といった機会も、本人のタイミングに合わせて支出する必要があるため、先送りできません。

こうした「今しかない支出」に備えるためには、前もって準備しておくことが不可欠です。

住宅は「見直しが効く」支出

住宅関連の支出は、他の大きな支出と違って見直しが可能です。

たとえば住まいの広さを調整したり、住宅ローンの借り換えを検討したりすれば、月々の負担を軽減できるケースもあります。

また、賃貸か持ち家かという選択も、家計状況に応じて柔軟に変えられます。

教育費のピークが近い時期には、住宅費を抑える選択肢も視野に入れると、家計全体を安定させやすくなります。

老後は「準備期間が長い」支出

老後資金は教育や住宅と違い、時間をかけて準備できるのが最大の特徴です。

iDeCoやNISAなどの制度を活用すれば、少額でもコツコツ積み立てることが可能です。

ただし、教育費に追われて老後資金の準備が遅れると、後になってリカバリーが難しくなる場合もあります。

そのため、教育費と並行して少しずつでも老後資金の積み立てを始めておくことが大切です。

教育費準備に使える制度・商品

教育資金を計画的に準備するには、学資保険・NISA・児童手当・奨学金など、それぞれの仕組みや特徴をあらかじめ把握しておきましょう。

家庭の収入やリスクの考え方に合わせて、どの制度をどのように取り入れるかを整理しておくと、資金計画が立てやすくなります。

こちらでは、教育費準備に役立つ代表的な制度や活用法を紹介します。

学資保険・NISA(積立投資)・現金積立の比較

教育費の準備には、保障性のある保険に加入する方法や、積立投資で資産を運用していく方法などがあります。

よく使われる3つの制度・商品の特徴は以下の通りです。

・学資保険(保障付きの積立型)

決まった時期に給付金を受け取れる保険です。

契約者に万一のことがあった場合に備えられる反面、以前と比べて返戻率が下がっている傾向があり、途中解約による元本割れのリスクもあります。

・NISA(積立投資)

NISAなどを利用して、投資信託を長期で積み立てる制度です。

運用益が非課税になる一方、元本保証はないためリスク管理が必要です。

・現金での積立(確実性を重視)

預貯金で積み立てる方法です。

安全性は高いものの、利息はほとんどつかず、インフレに弱い面があります。

児童手当は「教育費用口座」に分離管理を

児童手当は、将来の教育費として有効に使える公的支援のひとつです。

ただし、生活費と同じ口座で管理していると、使い道があいまいになりがちです。

教育費専用の口座を用意して児童手当を分けておけば、積み立てや運用に活かしやすくなります。

中学卒業までに受け取れる児童手当の総額は、おおよそ198万円(誕生月によっては約209万円)とされており、計画的な管理次第で大きな資金源になります。

毎月の入金を自動化するなど、続けやすい仕組みを整えることも効果的です。

参考|内閣府「児童手当制度のご案内」

奨学金は「最終手段」ではなく「選択肢の一つ」

奨学金は、教育費の不足を補う手段として広く活用されています。

「借金」というイメージから敬遠されがちですが、近年は給付型も増え、制度の幅が広がっています。

教育費の全額を親が用意しようとすると、家計や老後資金への影響が出ることもあります。

そのため、奨学金を前向きな選択肢と捉える視点が必要です。

また、子どもが返済に責任を持つことで、学業への意識が高まる側面もあります。

一方で、将来的に返済が負担にならないよう、借入額や返済期間はあらかじめ把握しておくことが重要です。

必要以上に借りすぎないよう、事前にシミュレーションしておくと安心です。

子どもの教育費を準備するステップ

(1)ライフプラン表を作成する

ライフプランを作成することで、将来の人生設計やお金の流れが明確になります。

資金計画を立てる上で、自身や家庭のお金の流れや将来どの程度のお金が必要になるかなどが曖昧では、正確な教育資金を算出することはできません。

ライフプランは、以下の6つのステップを踏むことで作成することができます。

1:ライフデザインを設計する

2:家族の年齢推移を一覧にする

3:ライフイベントの支出を想定する

4:将来の収入を整理する

5:将来の支出を整理する

6:将来の収支と貯蓄残高を計算する

詳細なライフプランの作成方法を知りたい方は「こんなに簡単?!ライフプランの作り方やコツの徹底ガイド!」を参照してください。

<参考記事>

・初心者向け完全ガイド!ライフプランのシュミレーション方法徹底解説!

(2)家計の見直しをする

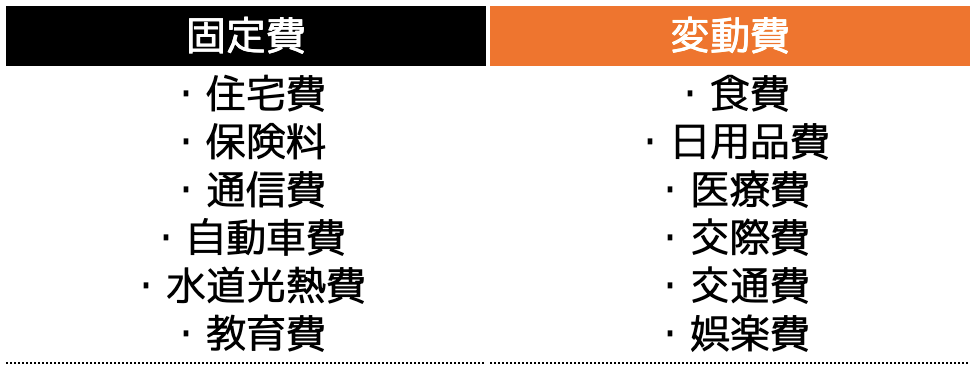

最も手軽かつすぐに取り組めることは、日々の生活費の見直しです。特に、食費や水道光熱費などの固定費を減らすことで、支出を削減できる場合があります。

生活費を見直す場合は、①固定費、②変動費の順番に進めていくことがおすすめです。その理由は、固定費は家計の支出において大きな割合を占めるためです。固定費を削減できれば、毎月の大きな節約効果が見込めます。

・代表的な固定費・変動費

生活費を節約するコツ

1:家計簿をつける

生活費の削減のためには、削減項目や無駄な出費をみつけるために生活費全体の把握が必要です。日々の生活において、何に、いくら、どのくらいの頻度でお金を支払っているかを知ることで節約をすることができます。

現在では、スマホ用の家計簿アプリ等が無料で提供されています。すぐに取り組むことができるため、毎月のお金の流れを把握し、節約をはじめましょう。

2:目標金額を設定する

生活費を節約することは、これまでの生活水準を抑えることにもなります。闇雲に取り組んでも、すぐにやめてしまったり、上手に節約出来ているかわからない場合があります。

そこで、「預金残高を○○円にする」「○○の商品を購入できるくらいまで貯める」など、自分なりの具体的な目標を設定することで、継続することができます。

3:無理のない範囲で実施する

生活費の節約を成功させる最も重要なことは、無理のないペースや範囲で節約を行うことです。無理な金額の節約や少額すぎたり、細かすぎる節約は、過度なストレスで継続できない場合も多いです。

まずは、一度削減すれば継続的に節約効果を得られる「固定費」の見直しを実施したうえで、「変動費」を見直すなど継続できる範囲で取り組むようにしましょう。

4:助成金などを活用する

生活費を節約する方法は、生活費を減らすことだけが方法ではありません。出費を抑える方法として、自治体の助成金などを調べ、利用できそうなものはしっかりと活用しましょう。

助成金の受け取り資格や要件があったり、申請手続きが面倒な場合もありますが、まずは身近なところでどのような助成金があることから調べてみるとよいでしょう。

市役所などのホームページや窓口で調べることができるため、まずは確認してみてはいかがでしょうか。

5:資産形成をする

もう1つの老後資金を増やす方法は、資産運用によってお金を増やす方法があります。

例えば、生命保険会社などが販売している私的年金「個人年金保険」や、銀行・証券会社で取り扱いのある「個人型確定拠出年金(iDeCo)」、NISAなどの制度を利用した株式・投資信託の運用などがあります。

私的年金は、基本的に積み立てたお金を設定した年金支給開始年齢から分割して受け取ることができるため、老後資金を事前に準備しておくことができます。

また、iDeCoやNISA等は、税金面での控除などの優遇が得られるため、より効率的に資産を増やすことができるなどのメリットがあります。

細かな制度や商品の特徴など、わからないことが多くて何から始めればわからないという場合は、次項で紹介する「専門家(ファイナンシャルプランナーなど)」へ相談してみることをおすすめします。

詳細なライフプランを作成したい場合はファイナンシャルプランナーへ

ここまでライフプラン作成における教育費の詳細や教育費の準備の方法についてご紹介してきました。

しかし、お金の知識に自信のない方や正しくライフプラン作成や資金計画の作成ができているか不安と感じられる方もいるかもしれません。

そんな時は、お金の専門家であるファイナンシャルプランナーへ相談することをおすすめします。ここでは、ファイナンシャルプランナーの特徴やおすすめの相談先を紹介します。

ファイナンシャルプランナーが解決できること

ファイナンシャルプランナー(以下、FP)とは、家計のホームドクター、お金のかかりつけ医とも呼ばれています。

その理由は、FPの相談範囲が、資産形成、保険、ローン、教育資金、老後資金、相続などと幅広い分野に及ぶためです。

具体的な相談のタイミングの一例は、以下の通りです。

・子育てをはじめるとき

・貯蓄の効率をあげたいとき

・老後のことを考えはじめたとき

・健康が気になったとき

・資産の活用方法で悩んだとき

・固定費を見直したいとき

つまり、FPは生活する上でのお金に関する問題を総合的に解決し、相談者が目指す生活を実現できるようサポートをしてくれると言えるでしょう。

実際にFPに相談することで解決できる代表的なものを、以下に5つご紹介します。

・教育資金などの個別イベントのシミュレーション

・生命保険の見直し

・iDeCoやNISA等の優遇制度や資産運用の提案

・家計管理における助言・提案

※FPが解決できないこと※

FPは、お金に関する幅広い相談に乗ってもらえるメリットがあります。一方で、税金の制度の説明はできるが、具体的な税額の算出などの業務はできません。

また、資産運用や生命保険に関する相談をした場合、具体的な個別商品の契約までできないことがあります。

前者は「税理士」の独占業務であり、後者は「生命保険募集人」などの別途登録等が必要になるため、相談したFPによっては解決できない場合があるため注意が必要です。

お金の専門家ーココザス株式会社ー

ココザス株式会社は、FP相談満足度、サポート満足度などで高い評価を獲得している独立系FPが所属する資産形成コンサルルティング会社です。

以下に当てはまる人は、一度無料セミナーや相談問い合わせをしてみることをオススメします。

・自分に合ったFPがわからない

・数多くいるFPから選ぶのがめんどくさい

・まずはFPへライフプランの相談をしたい

特徴(1)金融の有資格者であるプロのコンサルタントが対応

相談者に寄り添った最適な提案を可能にするため、金融関連の有資格者が多数在籍しています。

また、資格を保有するだけではなく、著名なイベントや講演会など多数の登壇実績を有しており、最新の専門性の習得及び相談実績の蓄積があるコンサルタントが対応してくれます。

特徴(2)お金の悩みを網羅的に相談・解決

単なる相談事業ではなく、ライフデザイン事業として資産形成・テンショック・住宅・不動産領域までと幅広く一社で解決することができます。

お金に関する相談を複数のFPや企業に相談するとなると非常に手間がかかりますが、ココザスではワンストップでお金の悩みを相談・解決することができます。

特徴(3)長期的なフォロー体制

相談者の人生をともに考えるパートナーという仕組みのもと、単発ではなく初回相談から継続的なアフターフォロー体制を構築しています。

中長期的なフォローが行われることで、実際のシミュレーションとライフプランに乖離が発生した場合など、迅速に対応することができ、安心して対応することができます。

短期的な会社の利益ではなく、本当に相談者に寄り添っていないとできない対応です。

<参考記事>

・初心者でも失敗しない!ライフプランの相談先の選び方ガイド

まとめ

本記事では、ライフプランを作成する上での主なライフイベント費用に加えて、様々な教育費についてご紹介しました。

一般的な入学費や授業料などの教育費だけではなく、受験料や部活動、習い事など多岐にわたる教育費用が生涯にわたって発生することを理解いただけたのではないでしょうか。

我が家は「全て公立にする」「受験や留学などは必要最小限にする」などと決めていたとしても、子どもが希望した場合、可能な限り叶えてあげたいのが親心ではないでしょうか。そのためには、ライフプランを作成した上で、資金計画を立てておくことが大切です。

しかし、ライフプランの作成はできたが、その後に具体的にどのように家計管理や資産を増やしたらいいの?と悩むことも多いかもしれません。そんな時は、お金の疑問や悩みに総合的に答えてくれる「ファイナンシャルプランナー」が初心者の方や初めての方にはおすすめです。

特に 「どんなFPに相談すればいいの?」「お金に関する相談に乗ってほしい?」という人は、ぜひココザス株式会社へお問い合わせください。

専門のコンサルタントがあなたの疑問や質問に適切かつ丁寧にお応えいたします。あなたの人生をより良いものにするために、一歩踏み出してみませんか?