お金を増やすための勉強は必要?

お金の知識を身につけるための勉強は、必要なのでしょうか?

結論、お金に関する勉強は必要です。

なぜなら、お金についての知識が身につくことで将来への不安や心配事の軽減につながり、より豊かな生活を築くことができるからです。

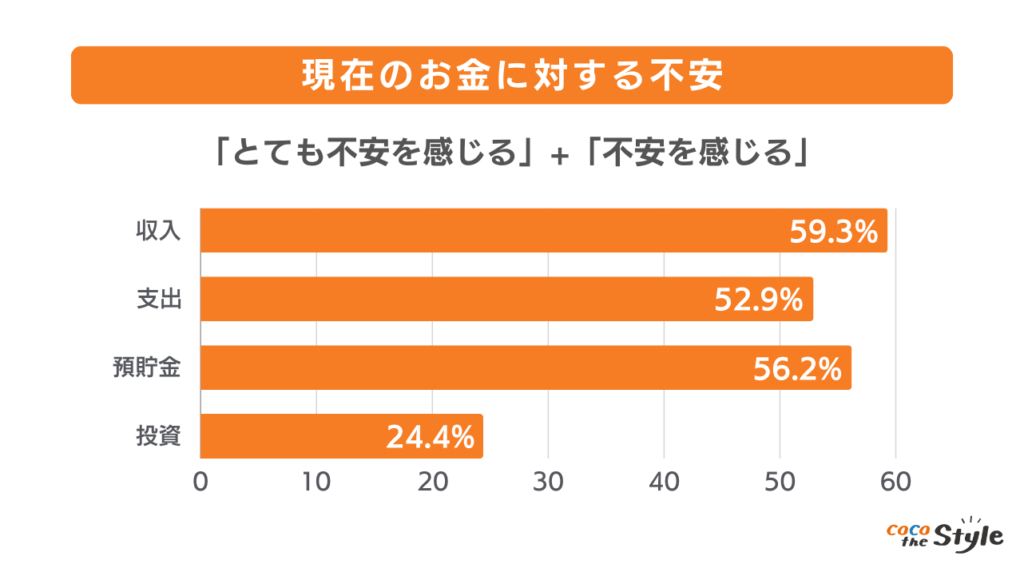

日本FP協会「暮らしとお金に関する意識調査2020」によれば、現在の収入、預金、支出に不安を抱える人々は半数以上であり、さらに将来に不安を感じる人は約60%に上っています。

引用|日本FP協会「暮らしとお金に関する意識調査2020」より弊社作成

また、内閣府令和5年度「国民生活に関する世論調査」では、人々の日々の悩みや不安を抱える項目の内、「老後の生活設計」と「今後の収入や資産の見通し」が「自身や家族の健康」を差し置いて、TOP2に挙げられていました。

特に昨今の新型コロナウイルスの影響等から、お金に対する不安がさらに高まっていると言えるでしょう。

一方で金融に関する知識に自信を持っている人については、金融広報中央委員会「金融リテラシー調査2022年」によると、わずか12%という結果でした。

日本証券業協会の学校教師に対するリサーチによると、中学校、高校での金融教育の授業時間の確保状況について不十分であるとの回答が約60%を占めている結果が得られています。

以上の様々な調査結果を踏まえると、現在のお金の悩みや将来の不安を解消するためには、「お金の勉強」をすることは非常に重要と言えます。

お金の勉強をする目的

「お金の勉強」をする目的は、単純にお金を増やすことだけではありません。

お金について学ぶことは、短期的なお金の不安を解消することに加えて、中長期的に豊かな生活を送るための基盤を作ることなどを行うことにもつながっています。

(1)経済的自立を実現すること

(2)将来にかけた経済的な安全性を確保すること

(3)懸命な金融判断を行えること

(1)経済的自立を実現すること

お金の勉強をする最大の目的の1つは、経済的自立を実現することです。

経済的自立とは、自分自身の生活を自分の収入や資産で支える能力を指します。

これを達成するためには、収入を増やすためのスキルや知識を身につけることが重要です。

例えば投資や資産運用の知識を深めることで、労働収入に依存せず資産から得られる収益によって生活を支えることが可能になります。

経済的自立を実現することで仕事や収入源に縛られることなく、自分の人生をより自由に設計できるようになります。

(2)将来にかけた経済的な安全性を確保すること

お金の勉強は、将来に向けた経済的な安全性を確保するためにも重要です。

ライフイベントに伴う大きな支出(住宅購入、子供の教育費、老後の生活費など)に備えるためには、早い段階から計画的に資金を準備しておく必要があります。

また、リスク管理の一環として、保険や緊急時の貯蓄を適切に設定することも大切です。

将来の不確実性に対する備えが十分であれば予期せぬ出来事が発生しても、金銭的な不安を最小限に抑えることができ安心して生活を送ることができます。

さらには様々な資産運用や金融商品が溢れる現在、信憑性の低い情報や詐欺情報などに惑わされないことにもつながります。

(3)賢明な金融判断を行えること

お金の勉強をすることで、日々の生活や将来の資産形成においてより賢明な金融判断ができるようになります。

例えばどの保険が最適か、どの投資がリスクとリターンのバランスが良いか、税金をどのように節約できるかといった判断が求められる場面は多々あります。

これらの判断を誤ると、無駄なコストがかかったり資産が減少するリスクが増えたりします。

お金に関する知識や金融知識を持つことでこうしたリスクを回避し、より賢明な選択をすることが可能になります。

単にお金を増やすための知識習得だけではなく、長期的な成功や安定性を確保する上でも、「お金の勉強」を行うことは重要なステップになると言えます。

お金の勉強をするメリット

お金の勉強をする必要性は理解できたけど、実際に得られるメリットはどのようなものがあるのでしょうか。

この章では、お金の勉強を通じて得られるメリットを5つご紹介します。

(1)家計を適切に管理できる

(2)資産形成に必要な知識が身に付く

(3)社会保障や税金に関する正しい知識が得られる

(4)ライフイベントに適切に対応できる

(5)貯蓄などの資産を増やすことに繋がる

(1)家計を適切に管理できる

お金の勉強をすることで、家計の収支を適切に管理する能力が向上します。

家計簿の作成や支出の見直し、収入と支出のバランスを保つための方法を学ぶことで、毎月の家計が安定し無駄な支出を減らすことができます。

これにより家計全体の健康状態を常に把握し、毎月の見直しや是正ができるようになります。

家計管理のスキルを持つことで、将来の予期せぬ出費に備えるための貯蓄を増やし、必要な生活費を確保することができます。

また無駄な支出を減らすことで、余剰資金を投資や貯蓄に回せるようになり、経済的な安心感が得られます。

結果として生活の質が向上し、ストレスなどを減らすことにつなげることもできます。

(2)資産形成に必要な知識が身に付く

お金の勉強をすることで、貯蓄だけでなく投資や資産運用の知識を得ることができます。

資産形成においては、株式や債券、投資信託、不動産などさまざまな投資手段を理解し、リスクとリターンのバランスを取ることが重要です。

また、長期的な資産形成のための戦略を立てることができるようになります。

資産形成の知識を身に付けることで収入源を多様化し、経済的な成長を促進することができます。

投資による収益を得ることで、労働収入だけに依存しない安定した収入源を構築できるため、経済的自由に近づくことができます。

さらに資産が増えることで、将来のリスクに対する備えをすることにも繋がるためより安心した生活を送ることにつながります。

(3)社会保障や税金に関する正しい知識が得られる

お金の勉強を通じて、社会保障制度や税金に関する正しい知識を得ることができます。

これには健康保険や年金制度、所得税や相続税、贈与税の仕組みなど、生活に密接に関わる公的制度の理解が含まれます。

これらの制度を理解することで、自分にとって有利な活用方法、活用漏れなどを発見することができます。

社会保障や税金に関する正しい知識があると、節税対策を効果的に行うことができ、法的に正当な手段で税負担を軽減できます。

さらに社会保障制度を正しく理解することで、将来に備えて必要な手続きやプランニングを早期に行うことができ、生活の安定性を向上させることにつながります。

(4)ライフイベントに適切に対応できる

お金の勉強をすることで、結婚、子供の教育、住宅購入、老後など、人生の主要なライフイベントに対して適切に対応するための計画や準備をすることができます。

これには将来必要となる資金の見積もりや、そのための貯蓄・投資戦略の策定が含まれます。

ライフイベントに備えた資金計画をしっかりと立てておくことで、不安を軽減し、安心して人生の大きな決断を下すことができます。

さらに計画的にお金を準備しておくことで、ライフイベントの際に過度な借金などを避けることにつながり、経済的な負担を最小限に抑えることができます。

(5)貯蓄などの資産を増やすことに繋がる

お金の勉強をすることで、効果的な貯蓄方法や余剰資金を運用して資産を増やす方法を学ぶことができます。

例えば、定期預金や積立投資、複利の効果を理解し実践することで、資産が効率的に増える仕組みを作り上げることが可能です。

貯蓄や資産運用を通じて資産を増やすことができれば、将来に対する経済的な不安が減り、生活の質を向上させることにつながります。

また経済的な余裕ができることで、旅行や趣味など自分や家族のために自由にお金を使う選択肢が広がります。

さらに、余剰資産が増えることで、老後の生活をより豊かにすることができます。

お金の勉強をする4つのステップ

次は、初心者の方でも簡単に始められる「お金の勉強」のための4つのステップをご紹介します。

(1)勉強する「分野」を決定する

(2)勉強する「目的」を決定する

(3)知識を「インプット」する

(4)実践で「アウトプット」する

(1)勉強する「分野」を決定する

「お金の勉強」は範囲が非常に広く、何から始めれば良いか分からないという方も多いのではないでしょうか。

そこで最初のステップとして、自身の興味のある内容や関心事項を中心とした「分野」を決めることから始めましょう。

FP(ファイナンシャルプランナー)試験の学習分野を参考にすると、基本的な学習分野は「ライフプランニング」「社会保険・年金」「資産運用」「リスク管理」「税金」「相続」の6つに分類されます。

各分野でどのようなことが学べるのか、どのように活かせるのかなど、具体例を踏まえて紹介します。

1:ライフプランニング

ライフプランニングとは、個人や家族の人生設計を立てる際に将来の収入や支出を予測し、必要な資金を計画的に準備するプロセスです。

これには教育費や住宅購入費、老後の資金など、人生のさまざまなステージで必要となるお金の計画が含まれます。

ライフプランニングを学ぶことで将来の大きな出費に対する備えができ、経済的な不安を軽減できます。

また目標に向けた具体的な資金計画を立てることで、より効果的に貯蓄や投資を行い、無駄遣いを防ぐことができます。

例えば子供の教育費を計画的に積み立てたり、住宅購入の頭金を早い段階から準備することで、ローンの負担を減らし将来的な家計の安定を図ることができます。

また、老後に備えて年金以外の収入源を確保するための資産形成を計画することもライフプランニングの一部と言えます。

2:社会保険・年金

社会保険と年金制度は、国民の生活を支えるための公的な保障制度です。社会保険には、健康保険、厚生年金、労災保険、雇用保険などが含まれ老後や病気、失業など、さまざまなリスクに備えるための仕組みが整えられています。

社会保険や年金について学ぶことで、これらの制度を最大限に活用し、リスクに対する備えを強化することができます。

適切な保険の選択や年金受給のタイミングを最適化することで、将来の生活の質を向上させることができます。

自営業者が国民年金と合わせてiDeCo(個人型確定拠出年金)を利用することで、老後資金を効率的に積み立てることの重要性などを学べます。

また会社員が厚生年金に加え企業年金制度を利用することで、退職後の収入を増やすことが可能なども当分野の学習範囲となります。

3:資産運用

資産運用とは、個人が所有する資産(お金)を、株式や債券、不動産、投資信託などの金融商品に投資して増やす活動です。

リスクとリターンのバランスを取りながら、資産を効率的に増やすための戦略を学ぶことができます。

資産運用を学ぶことで、預金だけに頼らず資産を増やすための多様な選択肢を持つことができます。

適切な投資判断を行うことで将来の収入源を確保し、経済的な自由を実現する可能性が高まります。

定期預金に加えてインデックスファンドに毎月一定額を投資することで、長期的に見て資産を着実に増やすことができます。

またリスクを分散させるために、株式と債券を組み合わせたポートフォリオを構築することも効果的であることなどを学べます。

4:リスク管理

リスク管理とは、病気や事故、災害など、予測不可能なリスクに備えるための手段を講じることです。

これには生命保険や医療保険、損害保険などの保険商品の選択と加入、リスク分散のための資産運用までが含まれることがほとんどです。

リスク管理を学ぶことで、予期せぬ出来事による経済的な打撃を最小限に抑えることができます。

適切な保険商品を選ぶことで万が一の時にも家計を守り、家族の生活を安定させることができます。

一家の大黒柱が生命保険に加入することで、万が一の場合にも遺族が生活費を確保できるようにする。

また高額な医療費がかかる病気に備えて適切な医療保険を選んでおくことで、治療費の負担を軽減することにつながります。

5:税金

税金は国や地方自治体が公共サービスを提供するために必要な資金を国民から徴収する仕組みです。

所得税、住民税、消費税、相続税などさまざまな種類があり、個人や企業が納めるべき税金が定められており、その仕組みを学ぶことができます。

税金の仕組みを理解することで、適切な節税対策を講じることができ手元に残るお金を増やすことができます。

特に所得控除や税額控除をうまく利用することで、負担を軽減し効率的な資産運用が可能になります。

6:相続

相続とは亡くなった人の財産を遺族や指定された受益者に引き継ぐ手続きです。

相続には、遺産分割、相続税の申告と納税、遺言書の作成などが含まれます。

適切な相続計画を立てることは、遺族間のトラブルを避けるために重要です。

相続に関する知識を持つことで遺産分割におけるトラブルを未然に防ぎ、家族間の関係を円満に保つことができます。

また、相続税対策を講じることで、遺族が負担する税金を軽減し財産を有効に引き継ぐことができます。

(2)勉強する「目的」を決定する

勉強する分野を決めたら、勉強の目的を決めましょう。

目的を定めることで、具体的に学ぶべき分野や内容を明確にすることができます。

また資産運用における金融商品の選択においては、目的やゴールによって許容可能なリスクや運用期間の設定が異なるため、特に重要になってきます。

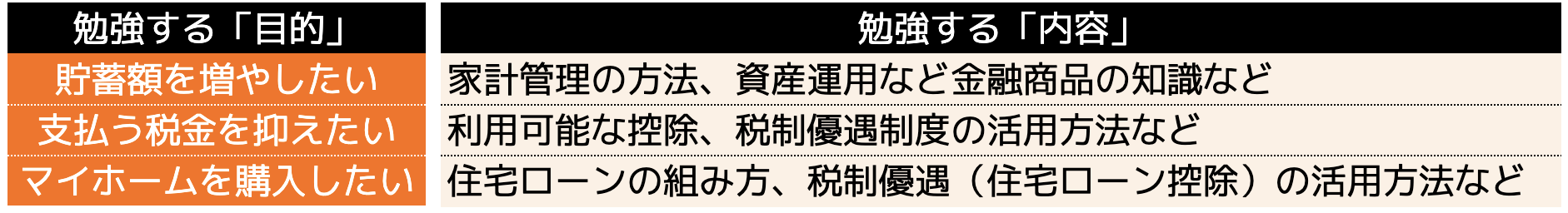

目的に応じた学ぶべき内容例について、以下に挙げてみましょう。

勉強を始める上では目的をはっきりさせることで、継続のためのモチベーション向上にもつながりやすくなります。

まずは自身の関心の高い分野や短期的な成果に繋がりやすい分野で目的を設定の上、勉強を始めてみることをおすすめします。

(3)知識を「インプット」する

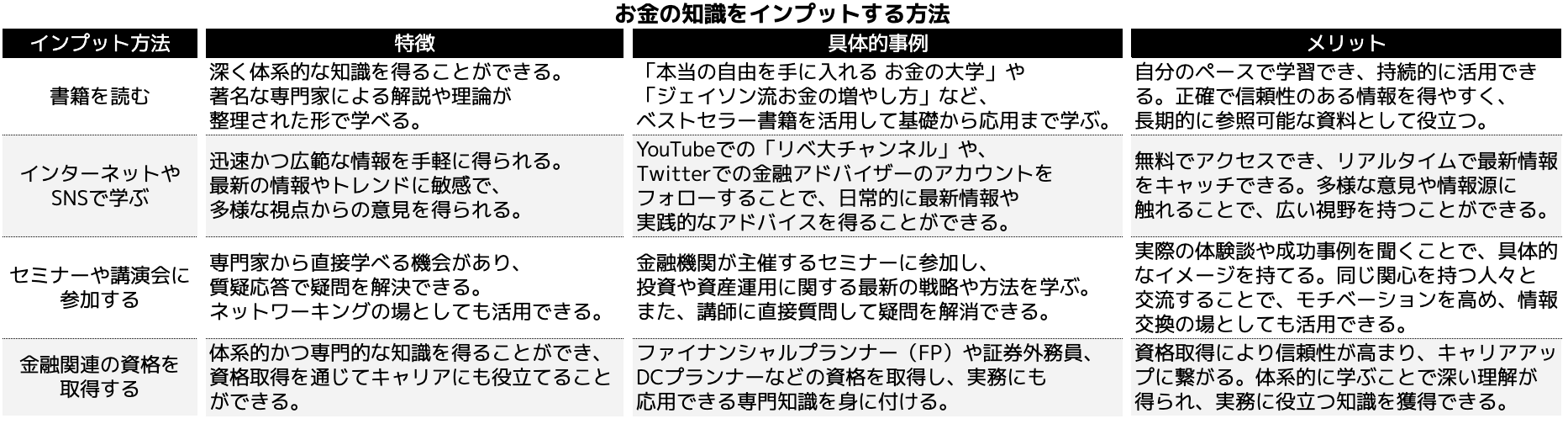

次は、実際に該当分野の知識をインプットするステップです。

知識をインプットする方法は書籍など個人で実施できることからセミナーや講演会で学ぶなど、幅広い方法があります。

効率よく勉強を進める上でも、自分に合った方法を選択することが大切です。

(4)実践で「アウトプット」する

最後のステップは学んだ知識を元に、アウトプットで実践してみることが大切です。

短期的な効果も高い実践例を、以下でいくつかご紹介します。

1:家計簿をつけて家計の見直しをする

2:ライフプランを作成する

3:資産運用を始める

1:家計簿をつけて家計の見直しをする

家計簿をつけることは毎月の収入と支出を詳細に記録し、家庭の財務状況を正確に把握するための基本的な手段です。

これにより無駄遣いや不必要な支出を特定し、支出を削減するための具体的な行動計画を立てることができます。

家計簿をつけて家計の見直しを行うことで、無駄な支出を削減し貯蓄や投資に回せる余剰資金を増やすことができます。

さらに家庭の財務状況が可視化されることで、将来の計画を立てる際に現実的かつ具体的な目標を設定できるようになります。

さらに、定期的に家計を見直す習慣を持つことで、家計が安定し予期せぬ支出にも柔軟に対応できるようになります。

2:ライフプランを作成する

ライフプランを作成することで、人生の各段階で必要となる資金を見積もり、それに向けた貯蓄や投資計画を立てることができます。

ライフプランを作成することで将来の大きなライフイベントに備え、必要な資金を計画的に準備することができます。

これにより経済的な不安を軽減し、安心して人生の重要な決断を下すことができます。

また目標達成に向けた具体的な行動計画が明確になるため、貯蓄や投資の動機付けが強まり、計画的に資産を形成することにつながります。

3:資産運用を始める

資産運用にはリスクが伴いますが適切な知識と戦略を持って行うことで、長期的に資産を増やす手段として有効です。

投資を始める際には自分のリスク許容度に合った商品を選び、分散投資を行うことが初心者の方にはおすすめです。

資産運用を始めることで、預金だけでは達成できないリターンを得られる可能性が高まり、将来の収入源を多様化できます。

またインフレに対抗し、資産価値を維持・向上させることができます。

長期的に資産運用を行うことで経済的な自由を得やすくなり、リタイア後の生活の質を向上させることができます。

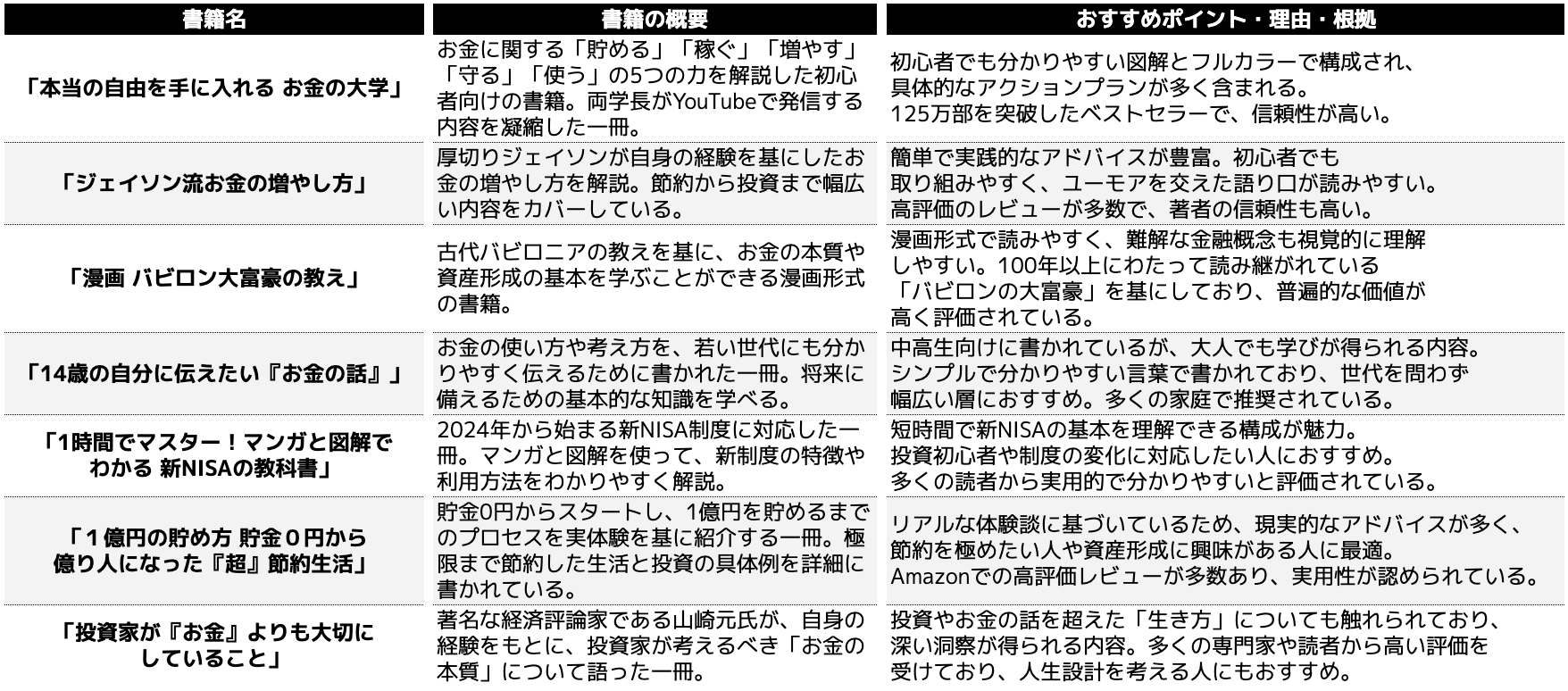

お金の勉強におすすめな書籍7選

お金の勉強を始めるにあたって、以下にいくつかのおすすめの書籍をご紹介します。

初心者の方でも非常に読みやすく、役立つ書籍をピックアップしているのでぜひ参考にしてみてください。

(1)「本当の自由を手に入れる お金の大学」 – 両@リベ大学長

(2)「漫画 バビロン大富豪の教え」 – ジョージ・S・クレイソン

(3)「ジェイソン流お金の増やし方」 – 厚切りジェイソン

(4)「14歳の自分に伝えたい『お金の話』」 – 小林亮平

(5)「1時間でマスター!マンガと図解でわかる 新NISAの教科書」 – 福島 理

(6)「1億円の貯め方 貯金0円から億り人になった『超』節約生活」 – 絶対仕事辞めるマン

(7)「投資家が『お金』よりも大切にしていること」 – 山崎 元

これらの書籍を活用することでお金に関する知識を深め、実生活に応用できるスキルを身につけることができるでしょう。

効率よくお金を増やす勉強をするポイント

お金の勉強は前述のとおり「目的」を定めて進めていくことが効率的であることをご紹介しました。

しかし現時点で具体的な目的は決まっていないが、勉強を始めておきたいという方は、ライフステージ(年齢)を意識した勉強がおすすめです。

(1)20代|経済面での自立・家計管理・貯蓄形成

20代は、社会人生活をスタートしたばかりや一人暮らしの生活を始めるタイミングでもあります。

そのためまずは経済面での自立を目指して、家計管理や貯蓄形成などの基本的な内容から学んでいくことがおすすめです。

家計管理や貯蓄形成などの基本を若いうちから習得しておくことで、生涯に渡って豊かな生活を送るための基盤構築につながると言えます。

家計の黒字化などが実現した場合は無理のない範囲で貯蓄を始めたり、少額投資などの資産形成に資産を以降させることで、より豊かな生活や将来のライフイベントに備えることに繋がるでしょう。

(2)30〜40代|住宅・教育資金の準備や老後に向けた資産形成

30〜40代は結婚や出産、子育てなどのライフイベントが多く、まとまった出費が発生する機会が多い年代といえます。

家計管理や貯蓄に関する知識だけではなく、住宅や教育資金の準備、万が一に備えた保険商品などの様々な金融商品に関する知識を深めておくことが重要です。

また40代以降では、老後に向けた資産形成を検討・実践していく時期になります。

公的年金に加えてiDeCoやNISAなどの税制優遇制度などを活用した、効率的な資産形成について勉強すると良いでしょう。

(3)50代以降|リタイア後を見据えた資産形成

50代以降は、老後の生活設計について本格的に検討する年代となります。

退職時期や退職金などを踏まえて、老後生活の資金繰り等を踏まえた準備が必要となります。

退職金や企業年金・確定拠出年金は、一時金で受け取るか年金形式で受け取るかなどによって税金額が異なってきます。

また公的年金の支給額をシミュレーションの上、支給額の増額のための支給時期の後ろ倒しなどを検討しておくことも大切です。

まとめ

本記事ではお金を増やすために必要な勉強方法や学ぶべきポイント、具体的な勉強のステップや方法について事例を元にご紹介しました。

お金を少しでも増やして余裕のある生活を過ごしたい、裕福な老後生活を送りたいなどと考えた際には、自身でお金の勉強を始めることが第一歩になります。

お金の勉強をする上では、幅広く取り掛かるのではなく、勉強する目的や分野を定めた上で、アウトプットを見据えた知識のインプットをすることで、短期的な成果によりつながりやすくなります。

今回紹介した勉強のステップやおすすめの書籍を参考に、家計管理や貯蓄形成、簡単な資産運用など、お金の勉強で得た知識のアウトプットを通じて、豊かな生活を送るための第一歩を踏み出しましょう。

しかし「自分一人ではお金の勉強は難しい」「信頼できる担当者や会社にお金について相談したい」という人は、ぜひココザス株式会社へお問い合わせください。

専門のコンサルタントがあなたの疑問や質問に適切かつ丁寧にお応えいたします。あなたの人生をより良いものにするために、一歩踏み出してみませんか?