お金の相談をすべき人の特徴

お金に関する悩みや不安は、人それぞれ異なります。

そもそも、相談すべきお金の悩みとはどんなことなのでしょうか。

お金の相談を専門家にすべき人の特徴として挙げられるのは、以下に該当するケースです。

下記に当てはまる人は、お金の相談を専門家にすることを検討してみてください。

・貯蓄の重要性は理解しているけど、一度挫折してしまった人や何から始めれば良いかわからない人

・お金の勉強が苦手で、自分でお金の管理や計算などができない人

・老後生活が不安な人や老後資金を積極的に準備していく方法を知りたい人

・夫婦やパートナーと一緒に家計管理などを行なっていきたい人

・将来のライフプランなどを踏まえて資産準備や資産形成を行なっていきたい人

お金に関する悩みや不安は、様々です。

家計の見直しによって節約を行いたい場合や将来のお金の不安を解消するために資産形成を行いたい場合などが挙げられます。

しかし、家計の見直しや資産形成においては、様々な方法や種類があり、初心者の方にとっては何から始めればいいかわからないなどの状況に陥りやすくなります。

お金の専門家等に相談することで、自分だけでは気づかなかった家計管理の問題に気付けたり、より効率よく資産を増やす方法を知ることにつながる場合があります。

もし上記の特徴に当てはまっている場合は、次項以降で紹介するお金の専門家への相談を検討してみると良いでしょう。

おすすめのお金の相談無料窓口7選

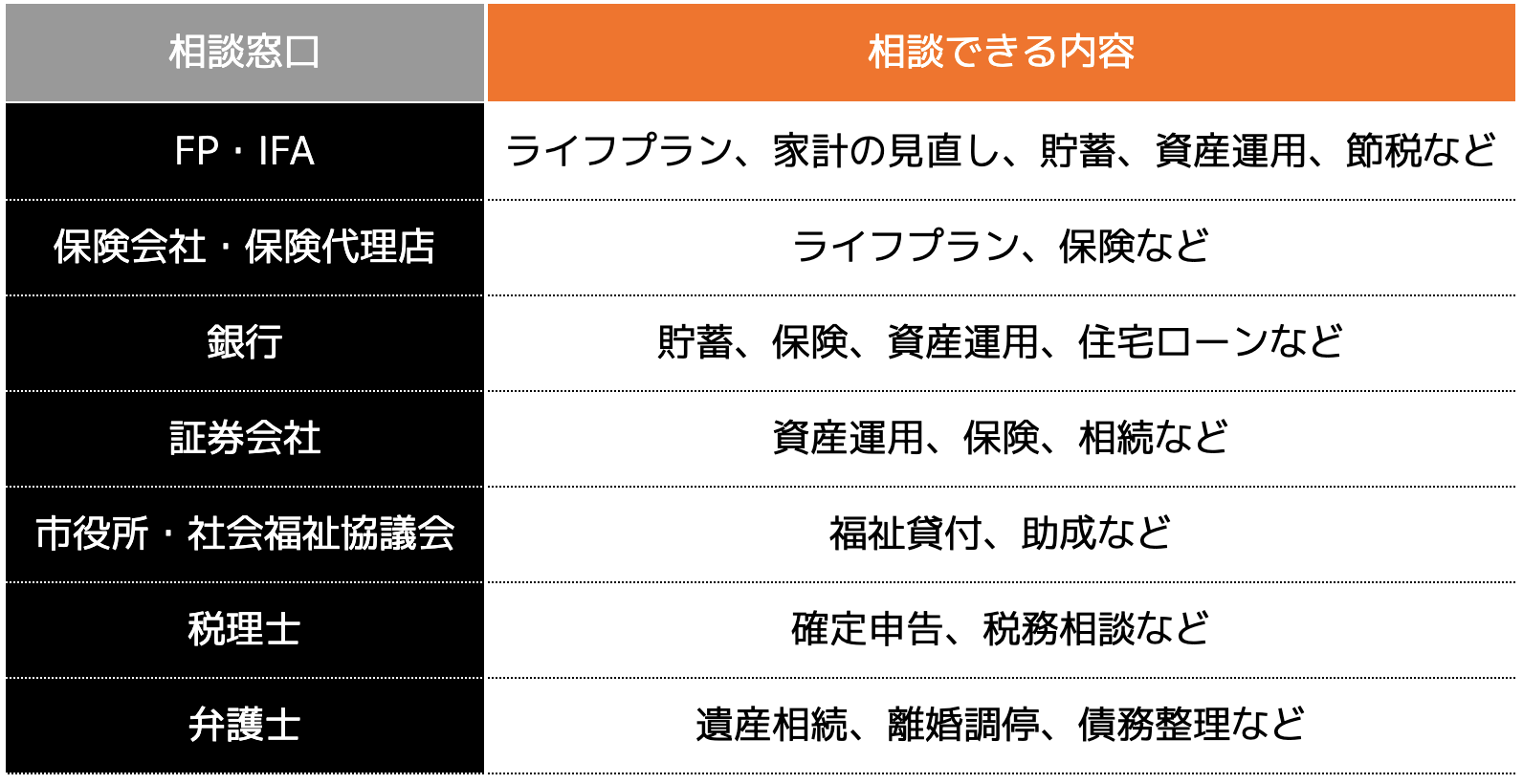

主に、お金の相談を無料で実施できる窓口は、以下の7つがあります。

それぞれの相談窓口の特徴について、以下で詳しく解説していきます。

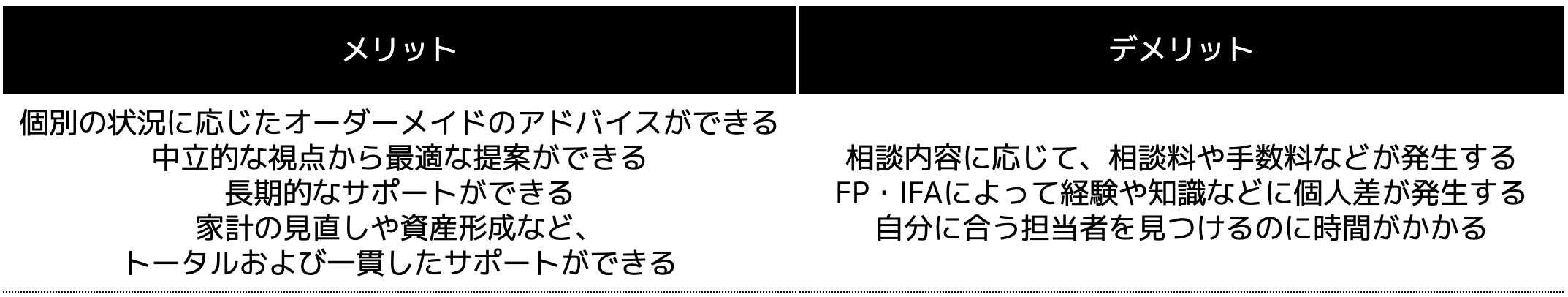

(1)FP・IFA

ファイナンシャルプランナー(FP)は、お金に関する幅広い知識を持つ専門家で、資産運用、保険、税務、相続などの分野でアドバイスを提供します。

さらに、独立系ファイナンシャルアドバイザー(IFA)は、特定の金融機関に属さず、中立的な立場で幅広い金融商品やサービスを提供できるFPの一種です。

いずれの相談窓口も、いわゆる「お金に関するプロフェショナル」と呼べるでしょう。

FPやIFAでは、資産運用、保険の見直し、老後の資金計画、家計管理、相続対策など、幅広いお金に関する相談が可能です。

特にIFAは、特定の商品に縛られない中立的なアドバイスを提供できるため、相談者の状況やニーズに合わせて、投資や資産運用に関して豊富な選択肢を提示することができます。

また、FP・IFAへ相談するメリット・デメリットは以下のとおりです。

・資産運用等において特定の商品に縛られたくない人

・中立的なアドバイスを期待している人

・長期的な資産形成やサポートを計画している人

・家計管理をはじめとするライフプラン全般のサポートを希望している人

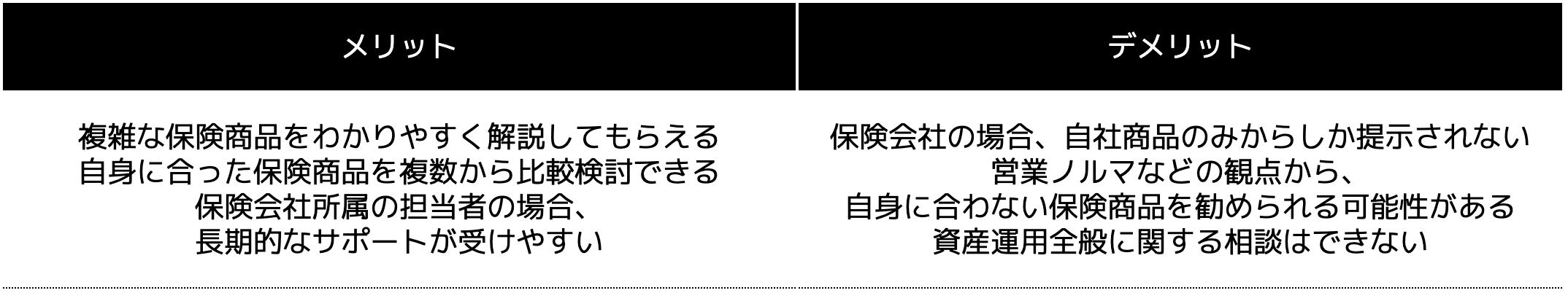

(2)保険会社・保険代理店

保険会社や保険代理店は、生命保険や損害保険など、保険商品の提供を専門とする機関です。

保険会社は自社の商品のみを提供しますが、保険代理店は複数の保険会社の商品を取り扱い、顧客に最適な保険プランを提案することができます。

保険会社・保険代理店では、生命保険、医療保険、損害保険などの加入や見直しに関する相談が可能です。

また、保険代理店では、複数の保険会社の商品を比較し、顧客のニーズに最適な保険を提案することができます。

なお、商品の特性上、貯蓄型保険など資産運用と結びついた商品についてもアドバイスを受けることもできます。

また、保険会社・保険代理店へ相談するメリット・デメリットは以下のとおりです。

・生命保険や医療保険などの保険に関する悩みが明確な人

・既存の加入保険の見直しを検討している人

・複数の保険商品を比較しながら検討したい人

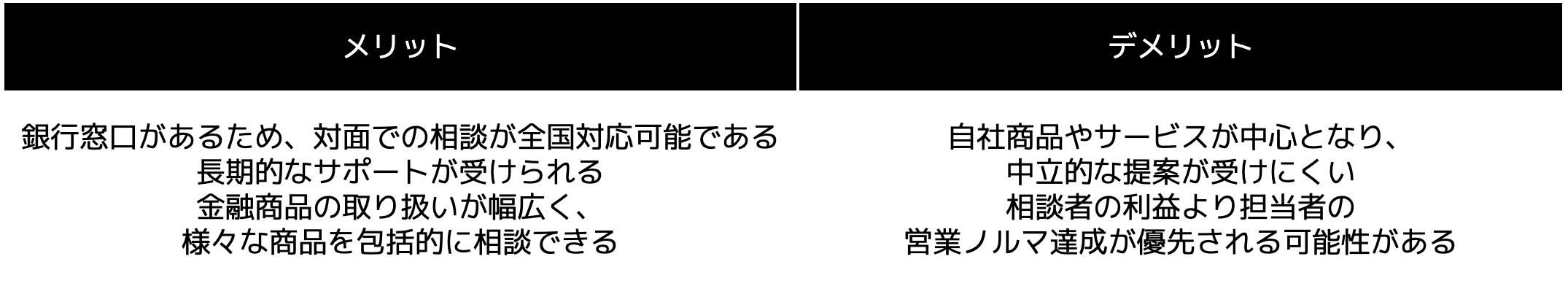

(3)銀行

銀行は、預金やローン、投資信託、住宅ローンなど、幅広い金融商品を取り扱う金融機関です。

銀行には、個人の資産管理や運用に関する相談ができる窓口があり、顧客の資産状況に応じた提案を行っています。

相談内容としては、預金、投資信託、住宅ローン、資産運用全般に関する相談が可能です。

特に住宅ローンの相談では、金利の比較や返済計画の作成など、専門的なアドバイスが受けられます。

また、資産運用に関するアドバイスも可能なため、幅広い金融商品を一括して管理することができます。

また、銀行へ相談するメリット・デメリットは以下のとおりです。

・すでに預金やローン、投資信託などの銀行が提供する金融商品を利用している人

・住宅ローンの借り入れを検討している人

・定期的に対面での相談を希望する人

(4)証券会社

証券会社は、株式、債券、投資信託などの金融商品を取り扱い、主に投資家に対して資産運用のアドバイスや売買サービスを提供する専門機関です。

株式や債券の売買、投資信託の購入、ポートフォリオの構築やリスク管理など、資産運用に関する相談が中心となります。

証券会社の専門スタッフからは、市場の動向や経済状況に関する最新情報を提供し、適切な投資戦略のアドバイスを得ることができます。

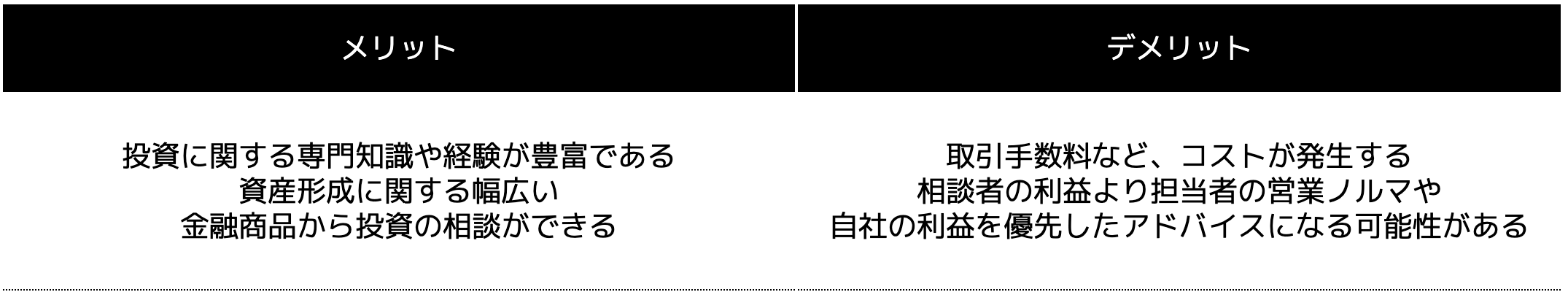

また、証券会社へ相談するメリット・デメリットは以下のとおりです。

・株式や債券などへの投資を検討している人

・老後資金など積極的に資産運用を行いたい人

・資産運用に関する専門的なアドバイスが欲しい人

(5)市役所・社会福祉協議会

市役所や社会福祉協議会は、地方自治体が運営する公的な機関で、生活に密着した福祉や行政サービスを提供しています。

市役所は、税金や住民サービスに関する相談窓口を持ち、社会福祉協議会は福祉関連の支援や相談を行います。

これらの機関は、地域住民に対する相談窓口としての役割を果たし、特に経済的困窮や福祉に関する支援が必要な場合に利用されます。

主な相談内容は、税金の試算や納付に関する相談、生活保護や医療費の減免制度の利用方法、障害者手帳の取得に関する手続き、福祉サービスの利用申請などがあります。

また、社会福祉協議会では、緊急小口資金の貸付や生活困窮者への支援プログラムに関する相談も受け付けていることが特徴です。

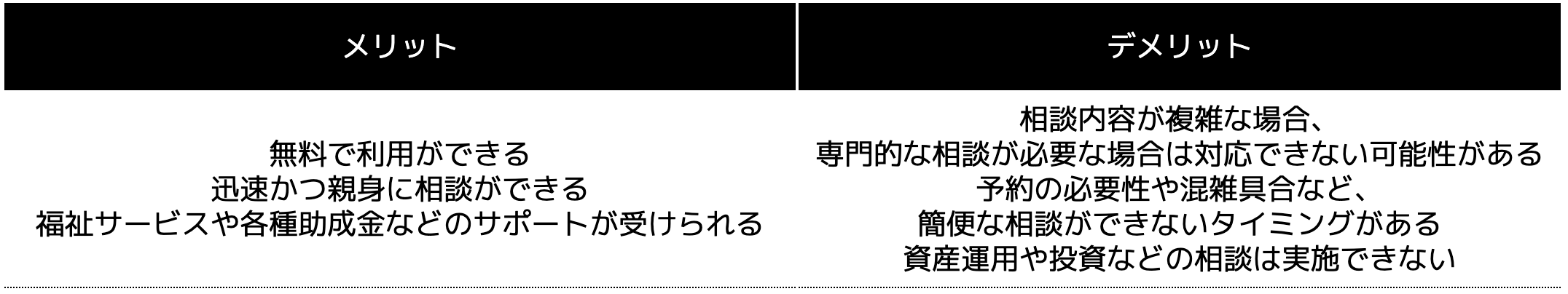

また、市役所・社会福祉協議会へ相談するメリット・デメリットは以下のとおりです。

・低所得者や生活に困窮している人

・福祉サービスや公的支援制度の詳細について知りたい人

・税金に関する基本的なアドバイスを受けたい人

(6)税理士

税理士は、税務に関する専門知識を持つ国家資格を有する専門家で、個人や法人に対して税務相談や申告、税務調査の対応を行います。

税理士は、税金の計算や節税対策、相続税や贈与税の相談、税務申告書の作成など、税務に関する幅広いサービスを提供しています。

また、税務に関連する法律の解釈や適用についてもアドバイスを受けることができ、特に複雑な税務問題を抱えている場合に役立ちます。

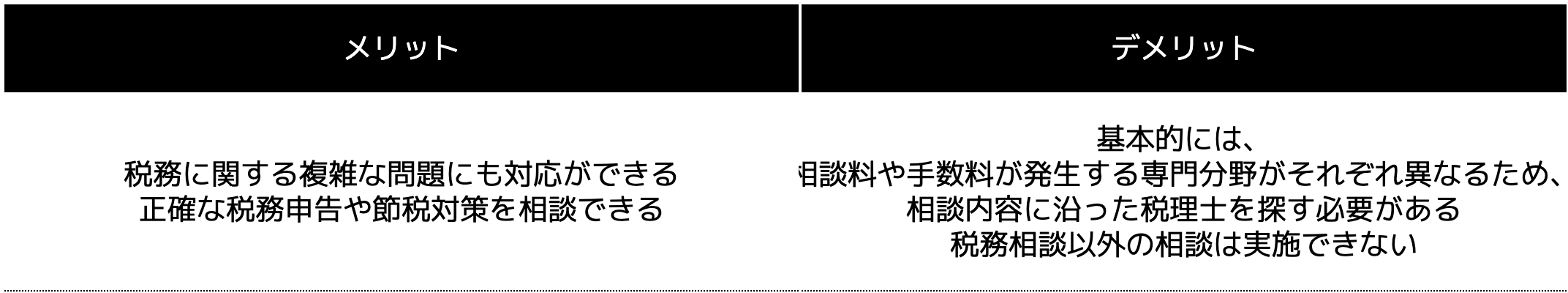

また、税理士へ相談するメリット・デメリットは以下のとおりです。

・自営業者やフリーランスなどで税務相談を検討している人

・相続や贈与に関する税務対策を検討している人

・節税対策や正確な税務申告などを希望する人

(7)弁護士

弁護士は、法律に関する専門知識を持つ国家資格を有する専門家で、民事、刑事、商事など、さまざまな法律問題に対応します。

お金に関する問題では、借金問題に関する債務整理、自己破産手続き、過払い金の請求、遺産分割や遺言書作成に関する相談、金融トラブルに関連する訴訟、または不当な取り立てや契約上のトラブルなど、法律が関わるお金の問題全般に関する相談が可能です。

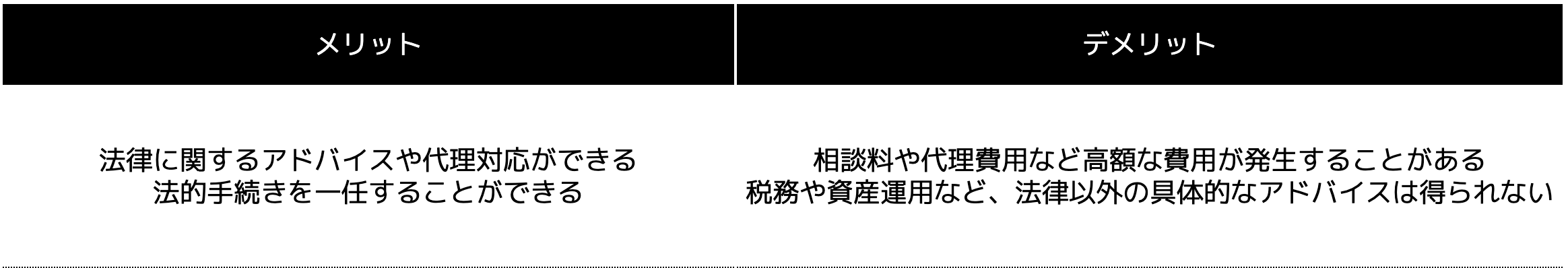

また、弁護士へ相談するメリット・デメリットは以下のとおりです。

・借金問題や遺産分割など法的な解決が必要な人

・自己破産や債務整理等を検討している人

・契約トラブル等で訴訟などの法的対応を検討している人

お金の相談をする前に知っておくべきポイント

お金の相談をする上で、相談者側にお金に関する知識がなくても全く心配はいりません。

一方で、せっかく時間を割いて相談するためには、事前にちょっとした準備をしておくことで、スムーズかつ効果的な相談を実現することができます。

ここでは、相談前にやっておくべき準備事項や注意点を紹介します。

相談する内容にかかわらず、現在の収入・支出、貯蓄や資産がどのくらいかを把握しておきましょう。

ライフプランを作成する、家計や保険の見直しをする際には、これら家計状況の情報が必要になります。

そして、この情報が正確であるほど、より正確なライフプラン作成や見直しの提案につながります。

具体的な収支や資産を整理する上では、以下の項目を参考に分類しておくと便利です。

相談当日は、事前に金額をメモ帳等に控えて、すぐに答えられるようにしておきましょう。

<収入・支出・資産リスト>

| 収入 | 月額の手取り額ボーナスの手取り額副業など給料以外の収入額 |

| 支出 | 家賃(ローン返済額)水道光熱費食費通信費保険料消耗品費娯楽費 他 |

| 資産 | 預貯金不動産(持ち家含む)金融商品(株式・投資信託など)生命保険車 |

・家計簿などの収支が分かるもの

・源泉徴収票

・住宅ローンの返済予定表

・生命保険証券

・iDeCo(個人型確定拠出年金)やDC(企業型確定拠出年金)、NISAなどの資産運用状況が分かるもの

(2)ライフイベントを考える

ライフプランを作成する上で必要となる情報は、ライフイベント(人生でどのようなことを経験したいか)です。

例えば、ライフイベントとは以下のような情報が該当します。

ライフプランは、これら相談者がどのような生活を送りたいか、を実現するためにお金の流れなどを見える化するものです。

・結婚の有無

・子供の有無、人数

・住宅(持ち家、賃貸)

・子供の教育プラン(公立、私立、留学など)

・娯楽(海外旅行、車などの趣味など)

全てを明確にしておく必要はまったくありませんが、事前に具体的なイベントをご家族などと整理しておくことで、自身に必要な資産額や将来のライフプラン作成等につながります。

また、ライフイベントが変化した場合などは、生涯必要になる資金も変化するため見直しが必ず必要になります。

(3)お金に関する疑問点をリスト化する

最後のポイントは、商品や制度など些細な疑問や不安をリストアップしておくことです。

忙しい時間を割いて相談時間を確保しているからこそ、有意義な面談時間を過ごしたいものです。

そのためには、小さな疑問でもしっかり解消しておくことが重要です。

資産運用や生命保険、住宅購入などの多くは、10年、20年と長期間にわたって付き合うことが前提のため、早いタイミングで解消しておくことで安心して取り組むことができます。

以下に、初心者の方が抱える疑問や質問をご紹介しますので、参考にしてください。

・家計見直しのポイントは?

・教育資金はいくらくらい必要?

・お金に関する国からの支援制度はあるのか?

・ふるさと納税はどのような制度か?お得なのか?

・老後に必要な貯蓄額はいくら?

・自分に合った生命保険の種類は何?

・住宅ローンは固定・変動金利どちらを選ぶべき?

・NISA、iDeCo、DCなどの制度の違いは?

お金の相談をする時の注意点

お金の相談先を選定するときは、中長期的なお金の相談になるため、慎重に判断する必要があります。

最適な相談先を決めるにあたって意識すべきことを挙げます。

今回は、相談窓口として最もおすすめであるファイナンシャルプランナー(FP)を例に、具体的にポイントを解説します。

(2)相談内容を明確にする

(3)複数のファイナンシャルプランナーに相談する

(4)ファイナンシャルプランナーの専門分野を把握する

(1)相談料金を確認する

注意すべきポイント①は、FPの相談料金やサービス料などの料金体系を確認することです。

企業系FPは、自社の金融商品や保険商品、不動産・建物の販売などを目的としているため、多くの場合は無料で相談が可能です。

独立系FPの場合は、顧客獲得や集客を目的に初回無料で相談を実施していることもありますが、2回目以降の相談は有料のことがほとんどです。

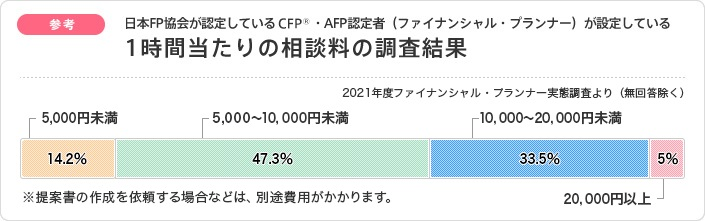

また、独立系FPを中心としたFPの相談料金について、日本FP協会の調査によると相談時間1時間につき「5,000円から10,000円程度」のところが多い結果になっています。

同協会の「2021年度 ファイナンシャル・プランナー業務調査 結果報告書」では、「8,100円」が1時間あたりの相談料(平均料金)として報告されています。

なお、今回は時間単位での相談料をご紹介しましたが、料金設定の種類は回数ごとで設定したり、顧問料という形で月額で設定したり、案件別で設定される場合もあります。

いずれの場合においても、必ず公式HP等や相談開始前に必ず相談料金について確認するようにしましょう。

(2)相談内容を明確にする

注意すべきポイント②は、相談内容を明確にすることです。

FPに相談する前に、何について教えて欲しいのか、お金に関する疑問や不安を事前に準備しておくことで、相談当日に最適なサービスを受けられます。

これらの準備ができていない場合、聞きたいことが聞けなかったなどの後悔や相談時間が長くなることによる相談料金の高騰などが起こりえます。

事前に準備しておくべき相談内容や質問リストについては、前項を参照の上、確認しておくと良いでしょう。

(3)複数のファイナンシャルプランナーに相談する

注意すべきポイント③は、初めてFP相談を利用する場合は複数のFPに相談することです。

例えば、老後資金や教育資金の準備方法として、預貯金や保険を前提に考えるFPもいれば、投資信託や不動産などの資産運用が良いと考えるFPもいます。

提案内容については、それぞれ良し悪しがあり、相談者にとって納得ができるか、ニーズに合っているかが重要なポイントになります。

また、料金体系や相談スタイル、担当者の人間性など対人サービスならではの要素も非常に重要になります。

相談内容に対する提案の良し悪しを判断する、自分に合った相談先を見つけるという観点からも、セカンドオピニオンとして複数のFPに相談してみることをおすすめします。

(4)ファイナンシャルプランナーの専門分野を把握する

注意すべきポイント④は、FPには得意分野と苦手分野があることを理解することです。

企業系FPは特に、所属企業や取扱商品を中心とした専門性を有している傾向があります。

例えば、銀行では金融商品については詳しいが、不動産関連には精通していないなどです。

また、独立系FPにおいても同様のことが言えます。

自分が相談したい分野を得意とするFPを探すことが、相談内容の解決や満足度向上の早道です。

FP資格等の認定機関である日本FP協会が運営しているCFP認定者検索システムでは、近くのFPを専門分野と合わせて検索することができます。

お金の相談窓口を選ぶ際のポイント

自分に合ったお金の相談窓口は、どのような点をポイントに選んだら良いのでしょうか。

本項においても、「(4)お金の相談する際の注意点」でも紹介したファイナンシャルプランナー(FP)を中心に、5つのポイントを確認していきましょう。

なお、専門性が違うだけであり、その他の相談窓口を選ぶ際のポイントも同様のため、置き換えて考えてみても良いでしょう。

(1)ファイナンシャルプランナーを選ぶ5つのポイント

1:FP資格を持っているか?

FPとしての信頼の証であるCFPやAFP認定資格を保有しているかを確認しましょう。

お金の相談自体は、資格がなくても実施ができるため、自身の大事なお金の相談をするにあたっては信頼できる相手を見極めることが大切です。

2:得意分野や相談経験は合致するか?

FPの相談内容や扱う分野は、家計管理・不動産・保険・相続・資産運用など非常に幅広いです。

その反面、全てに精通することは、専門家でも難しくなっています。

そのため、自身が相談したい分野を得意とするFPや相談経験が豊富なFPを探すことが重要です。

3:さまざまなネットワークを持っているか?

お金に関する相談内容や理想とするライフプランを実現するためには、FPだけではなく他の専門家の協力が必要なことも多々あります。

様々な専門家とのネットワークを持っているFPは、相談者の困りごとやニーズに適切かつスムーズに応えることができると言えるでしょう。

●様々な専門家とは?

行政書士、税理士、宅地建物取引士、弁護士、生命保険募集人などの国家資格及び民間資格や登録を有する人が該当します。

4:所属先企業はどこか?

FPを所属先企業で分類すると、「企業系FP」と「独立系FP」の2つに分類できます。

企業系FPとは、銀行、証券会社、保険会社(三大金融機関)に勤務しているFPです。特徴は、所属する金融機関の商品を販売することが最終目的となるため、取扱商品を勧められる傾向が強くなります。

独立系FPとは、FP事務所など金融機関からは独立して勤務しているFPです。

相談によって問題を解決することが最終目的となるため、相談者に中立的な立場で解決策を提示してくれます。

普段から取引がある場合、すでに関係性がある場合を除き、中立的な独立系FPに相談することがおすすめです。

5:相談料はいくらか?

相談、ライフプラン作成、家計の見直しなど、費用が発生する場合は、必ず事前に確認するようにしましょう。

相談料は、時間制(1時間〇〇円など)、定額制(4回〇〇円など)、コミッション(販売商品の〇〇%など)など、FPによって料金体型も異なるため、合わせて確認しておくと安心です。

信頼できるFPかを判断するためにも、初回相談料無料などのFPも選択肢の1つとして検討しても良いでしょう。

(2)ファイナンシャルプランナーの具体的な探し方

あなたに合った独立系FPの具体的な探し方は、2ステップです。

2:セミナーに参加する

1:FP事務所のHPを確認する

インターネット検索でFP事務所等を探す方がほとんどです。

この場合、必ずチェックすべきポイントがあります。

それは、「取り扱いのある商品をしっかりと記載しているか」です。

具体的には、HP上に以下のような記載がされているかを確認します。

・生命保険が販売できる → 取り扱える生命保険会社名

・損害保険が販売できる → 取り扱える損害保険会社名

・住宅ローンが販売できる → 取り扱える住宅ローン販売会社名

この記載を確認することで、相談に対して総合的なアドバイスや提案を行ってもらえるかを事前に把握することができます。

取り扱い商品が少ない(もしくは、無い)場合は、企業系FPと同等や相談事が解決しないということになります。

合わせて、「独立系ファイナンシャルアドバイザー(IFA)」の記載があれば、さらに安心です。

IFAは、証券会社と個人投資家との間に入り、口座開設〜商品購入などの相談、仲介業務を行うことができる証明となります。

独立系FPのHPでは、「取り扱い商品」と「IFA」に関する情報が記載されているかを必ず確認しましょう。

<独立系FPを検索する方法>

FP資格等の認定機関である日本FP協会が運営しているCFP認定者検索システムから近くのFPを検索することができます。

保有資格やエリア、専門性、相談分野などの詳細情報を指定の上で検索することもできるため、活用してみてください。

2:セミナーに参加する

独立系FPを探すもう1つの方法は、セミナーに参加することです。

企業系FPを始め、独立系FP事務所は、無料・有料のマネーセミナーを開催している場合があります。

企業系FPのセミナーでは、セミナー名称等に証券会社名・銀行名が入っている場合があるため、判別ができます。

セミナーへ参加した場合は、以下のようなポイントを確認するようにしましょう。

・中立的な立場ではなく、特定の商品や内容に偏っていないか

・有料相談など、しつこい勧誘がないか

セミナー講師や会社の雰囲気などを含め、信頼がおけるFPであるかは、実際にセミナーなどに参加することで感じることができるでしょう。

まとめ

本記事では、無料でお金の相談ができる窓口の種類や特徴、相談を始めるにあたってのコツや注意点や相談窓口の具体的な選び方などを紹介しました。

お金のプロフェッショナルへ相談するからには、お金の困り事や不安なこと、相談ごとに対して的確なアドバイスや取扱商品の提案をしてもらいたいと考える人がほとんどだと思います。

今回紹介した注意点を念頭に、各種相談窓口やファイナンシャルプランナーを探す際には、専門知識や経験、人間性、中立性などを判断材料として、自分に合った担当者を探しましょう。

しかし「身近に良いFPが見つからない」「とにかく安心できる担当者や会社に相談したい」という人は、ぜひココザス株式会社へお問い合わせください。

専門のコンサルタントがあなたの疑問や質問に適切かつ丁寧にお応えいたします。

あなたの人生をより良いものにするために、一歩踏み出してみませんか?

この記事の監修者

ココザス株式会社|コンサルタント|FP

持丸 雅士

Masashi Mochimaru

突如起きた父親の入院・手術をきっかけにお金に対する不安を感じ、ファイナンシャル・プランナーの勉強を始める。

ファイナンシャルプランナー技能士2級及びAFP認定を取得後、お金に対する正しい知識・情報を世の中に伝えていきたいと思い、個人向け資産形成コンサルティング事業を展開しているココザス株式会社へ入社。

資産形成で不安を抱えているお客様の視点に立ち、年間800人以上の資産形成のサポートを行っている。

また現在はセミナー講師として講演会を行うなど、正しいお金の知識を広げる活動にも取り組んでいる。