S&P500とは?

新NISAの投資先の1つとして、S&P500がよくおすすめされますが、どのような銘柄なのでしょうか。

S&P500とは、S&Pダウ・ジョーンズ・インデックスが算出して公表するアメリカの株価指数の1つです。

株価指数とは、株式相場の動きを表す指標のことで、日本でいう「日経平均」や「TOPIX」などが挙げられます。

S&P500は、米国で時価総額が大きい企業500社で構成されており、アメリカの株式市場全体の動きを反映すると言われています。

(1)S&P500の構成銘柄

S&P500は、ITやヘルスケア、金融、エネルギーなど幅広い業種の銘柄で構成されています。

代表的な構成銘柄は、下記のとおりですが、米国に限らず世界を代表する大手企業も多数含まれており、信頼性の高い株価指数と言えるでしょう。

・AbbVie(ABBV):バイオ医薬品

・Amazon(AMZN):インターネットストア

・Tesla(TSLA):電気自動車

・Microsoft(MSFT):アプリケーション/ソフトウェア

・Morgan Stanley(MS):投資銀行

・Walmart(WMT):ディスカウントストアチェーン

・Delta(DAL):航空会社

また、S&P500の採用銘柄になるためには、次のような条件をクリアすることが必要とされています。

そのため、定期的に採用銘柄の見直しが行われており、構成銘柄が入れ替わることがあります。

・時価総額が53億ドル以上あること

・四半期連続で黒字の利益を維持していること

・流動性が高いこと

・浮動株が発行済み株式総数の50%以上であること

(2)S&P500の値動きの推移

次のチャートは、直近10年間のS&P500の値動きの推移を示したものです。(2024年4月現在)

引用|TradingView

2014年4月と2024年4月におけるS&P500のポイント数を比較すると、10年間で約1,850ポイントから約5,000ポイントまで上昇しており、約2.7倍に成長したことがわかります。

例えば、10年前に100万円をS&P500に投資していた場合、約270万円まで資産が増えている計算となります。

また、世界的な新型コロナウイルスの流行などによって市場の下落を経験しているにも関わらず、その後も堅実に上昇基調に転じており、今後の成長も期待できると言えるでしょう。

コラム:「オール・カントリー(オルカン)」と「S&P500」どっちがいい?

新NISAの投資銘柄としてS&P500と並んで有名な銘柄に「オルカン」があります。

オルカンとは、「eMAXIS Slim全世界株式(オール・カントリー)」と呼ばれる銘柄の略称です。(以下、オルカン)

オルカンは、その正式名称のとおり、この投資信託のみで「全世界」の企業が発行する「株式」に対して投資できることが特徴です。

つまり、米国のみの企業を対象とするS&P500、全世界の企業を対象とするオルカンといったように、投資する地域の範囲が異なることが2銘柄の最大の違いと言えます。

オルカンは、運用手法としてインデックス(指数と連動した値動きを目指す)を採用しており、投資規模を表す「純資産総額」は2兆7,000億円を超えており、投資信託の中でトップクラスの人気を誇っています。(2024年4月現在)

例えば、「S&P500」と「オルカン」の新NISAにおける人気度合いはどのようになっているでしょうか。

<楽天証券・SBI証券・マネックス証券における新NISA銘柄ランキング(2024年4月)>

| 順位 | 楽天証券 | SBI証券 | マネックス証券 |

|---|---|---|---|

| 1位 | eMAXIS Slim全世界株式(オール・カントリー) | eMAXIS Slim全世界株式(オール・カントリー) | eMAXIS Slim米国株式(S&P500) |

| 2位 | eMAXIS Slim米国株式(S&P500) | eMAXIS Slim米国株式(S&P500) | eMAXIS Slim全世界株式(オール・カントリー) |

| 3位 | 楽天・インド株Nifty50イン デックスファンド | SBI・V・S&P500インデックス・ファンド | 日経225ノーロードオープン |

※本ランキングは、各社が公開している新NISA口座における買付金額上位銘柄を参考情報としてまとめたものであり、新NISA利用において掲載銘柄を推奨するものではありません

3社の新NISAにおける購入銘柄ランキングを確認したところ、「eMAXIS Slim全世界株式(オール・カントリー)」や「eMAXIS Slim米国株式(S&P500)」は、どの証券会社でも人気が高く多くの方が購入していることが読み取れます。

また、「eMAXIS Slim」とは、三菱UFJアセットマネジメント(旧:三菱UFJ国際投信)が運用している投資信託シリーズの名称であり、コスト(信託報酬)の低さに定評がある銘柄です。

<「オルカン」と「S&P500」選びのポイント>

前述のとおり、新NISAにおいて両銘柄への信頼性は多くの投資家が証明していると言えるでしょう。

しかし、どちらを選べばよいか迷った場合は、「アメリカ経済への信頼度の高さ」や「リスク許容度の大きさ」がポイントとなります。

オルカンは、S&P500と比べ投資先地域が全世界となるため、分散投資の観点から米国経済に左右されにくい点が特徴です。

一方で、アメリカ経済が好調の場合は、米国以外にも投資しているためリターンも小さくなります。

・アメリカ経済の成長に期待を持っている方

・ある程度のリスクを許容して成長性に投資したい方

・アメリカ経済だけでは不安がある方

・分散投資でリスクをとにかく下げたい方

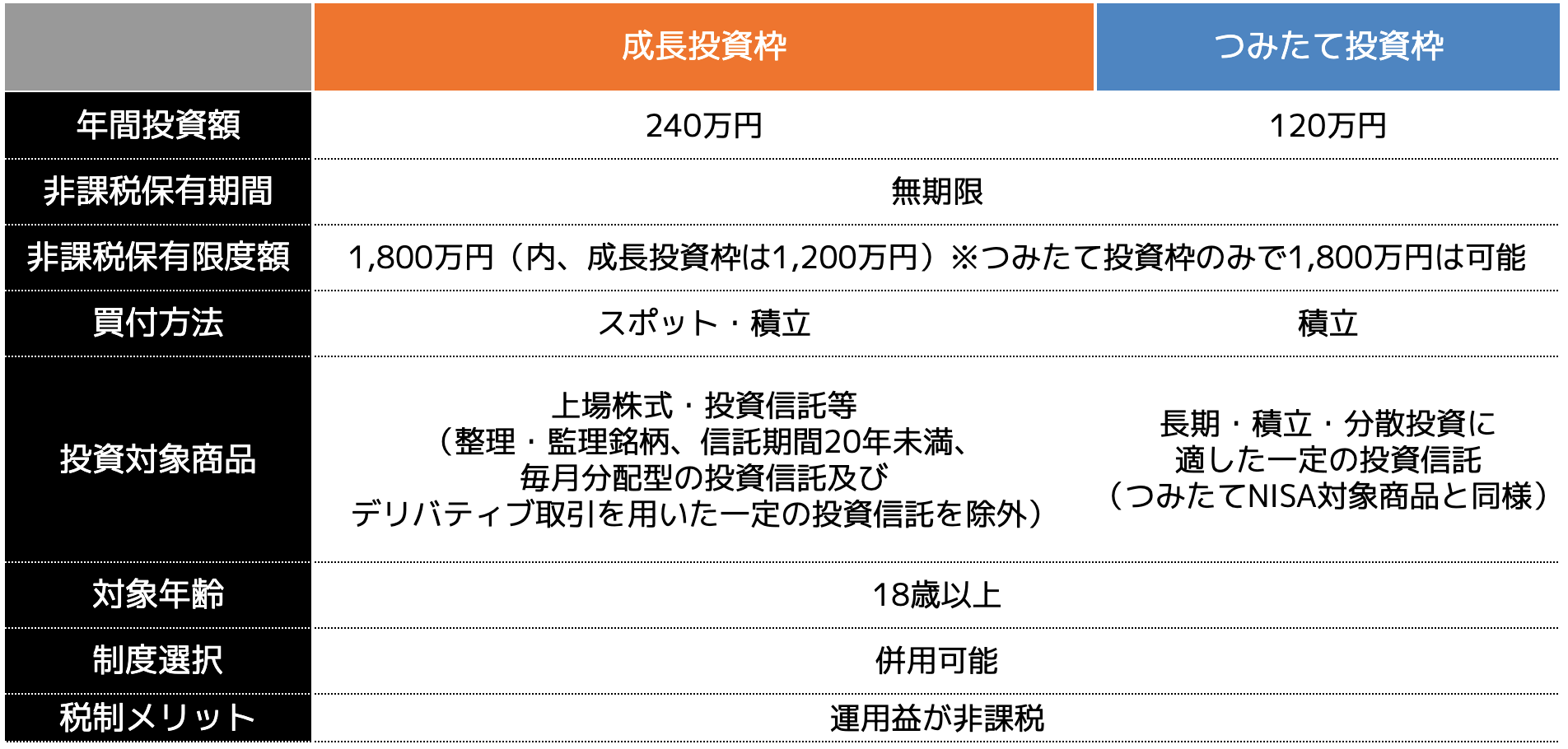

新NISAの成長投資枠とつみたて投資枠の違い

2014年にスタートした「NISA(少額投資非課税制度)」は、運用で得た利益や分配金・配当金にかかる約20%の税金を非課税にすることで個人の資産形成を後押しする国の制度です。

2023年までの旧NISA制度は、年間投資枠が120万円で非課税保有期間が5年間の「一般NISA」と、年間投資枠が40万円で非課税保有期間が20年間の「つみたてNISA」の2種類が設定されており、一人当たりいずれかしか利用することができませんでした。

しかし、2024年から始まった新NISA制度は、一般NISAは「成長投資枠」、つみたてNISAは「つみたて投資枠」としてその特徴は引き継がれ、従来不可能であった両方の投資枠の併用が可能になったことが最大の特長です。

さらに、年間投資枠(投資額)も拡大されました。

「成長投資枠」は、旧制度の2倍である240万円、「つみたて投資枠」は3倍の120万円に拡大され、両方の枠を合計すると年間360万円(月間30万円)まで非課税で投資できるようになりました。

また、非課税保有期間が無期限になり恒久化されたことで、いつ始めても誰でも平等に非課税の恩恵を受けられること、早いタイミングで始める程複利効果を得ることができるようになりました。

なお、新NISAの非課税保有限度額は総額1,800万円ですが、途中売却した場合には非課税投資枠(元本ベース)が翌年に復活するように変更されました。

そのため、利益確定したいときや急な出費などで売却が必要になった場合でも、翌年以降に再投資することが可能となります。

<「成長投資枠」と「つみたて投資枠」の比較表>

新NISAの全体像を理解した上で、「成長投資枠」で押さえておくべき5つのポイントをご紹介します。

(2)非課税保有限度額は1,200万円

(3)対象商品は国内外株式、投資信託、ETF、REIT等

(4)買付方法は「スポット」及び「積立」の2つが可能

(5)クレジットカードの積立決済が可能

(1)年間投資額は240万円(月額20万円)

新NISAの年間投資額は総額360万円ですが、成長投資枠が240万円、つみたて投資枠が120万円となっています。

つまり、成長投資枠として投資できる金額は、月20万円となります。

また、毎月定額を購入する方法と一括で上限額を購入する方法いずれも選択することは可能ですが、分散投資などの観点から高額の一括購入はおすすめできません。

(2)非課税保有限度額は1,200万円

新NISAの非課税保有限度額(生涯で投資できる金額の上限値)は、「成長投資枠」と「つみたて投資枠」を合わせて1,800万円です。

そのうち、成長投資枠の上限は1,200万円となっており、新NISAの限度額である1,800万円を成長投資枠で使い切ることはできません。

一方、「つみたて投資枠」だけで非課税保有限度額(1,800万円)を使い切ることはできるため、間違いないようにしておきましょう。

(3)対象商品は国内外株式、投資信託、ETF、REIT等

新NISAにおける成長投資枠の対象商品は、「上場株式・投資信託等(ただし、整理・監理銘柄、信託期間20年未満、毎月分配型の投資信託及びデリバティブ取引を用いた一定の投資信託を除外)」と金融庁に指定されています。

基本的には、旧NISA制度の「一般NISA」を引き継いだ制度設計となっていますが、以下の銘柄は成長投資枠では対象外となっています。

・高レバレッジ型の投資信託

・信託期間20年未満の投資信託

・毎月分配型の投資信託

なお、つみたて投資枠の対象商品は全て成長投資枠の対象商品になっているため、つみたて投資枠で購入したものと同じ銘柄を成長投資枠でも購入することができます。

(4)買付方法は「スポット」及び「積立」の2つが可能

成長投資枠では、個別株式のみではなく、投資信託に対しても投資することができます。

そして、購入銘柄の特徴に合わせて、「スポット買付」や「積立買付」のいずれかを選択することができます。

投資信託では、ドルコスト平均法を活用した分散投資を目的に、積立買付を選択します。

個別株式では、スポット買付を選択するなど、状況に合わせて選択することで効率よく資産形成が可能です。

(5)クレジットカードの積立決済が可能

成長投資枠では、投資信託などの積立額をクレジットカードで決済する「クレカ積立」も実施可能です。

クレカ決済することで、クレジットカードのポイントも貯めることにつながるので、一石二鳥の資産形成につながるでしょう。

新NISA「成長投資枠」でS&P500に投資するメリット

新NISAの成長投資枠でS&P500に投資するメリット4つをご紹介します。

(2)値動きを把握しやすい

(3)運用を低コストでできる

(4)少額で分散投資ができる

(1)米国の経済成長の恩恵をダイレクトに受けられる

S&P500に投資する最大のメリットは、米国の経済成長の恩恵をダイレクトに受けられることです。

前述のとおり、S&P500は時価総額の大きい米国企業500社から構成されており、米国株式市場における時価総額の占有比は、約80%と言われています。

構成企業としては、AppleやAmazon、テスラなど世界を代表する企業が多く含まれることからも、その規模や影響力の大きさが分かるでしょう。

また、S&P500は、過去のITバブル崩壊やリーマンショック、コロナショックなどで大きな下落を経験していますが、2024年現在右肩上がりに上昇している株価指数と言えます。

なお、投資に絶対はなく、過去と同じようになると断言はできないが、世界を代表する企業や国へ投資できることは大きなメリットと言えるでしょう。

(2)値動きを把握しやすい

S&P500への投資は、初心者の方でも値動きを把握しやすいというメリットがあります。

例えば、ファンドマネージャーが独自に銘柄選定を行うアクティブファンドは、市場とは異なる値動きをすることもあるため、値動きの動向を想定しにくいという特徴があります。

一方、S&P500などのインデックスファンドは、ベンチマーク(市場動向)と類似した値動きをたどるため、価格変動を把握するためにベンチマークに関する情報を集めておけば問題ありません。

また、S&P500は、米国企業のみが投資対象となっているため、世界各国の企業に投資する銘柄などと比較して、新聞や(ネット)ニュースなど手軽に情報収集しやすいことがメリットです。

近年では、スマートフォンアプリ1つで株価指数や世界経済などの情報を一元管理することのできるツールもあるため、便利ツールを有効活用することもおすすめです。

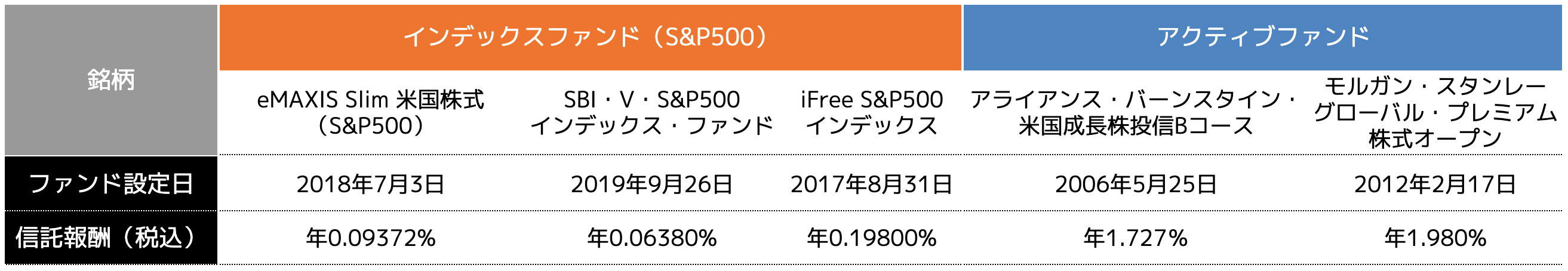

(3)運用を低コストでできる

インデックスファンドは、運用にかかるコストが安いことがメリットになります。

投資信託やETFで発生する代表的なコストに、「信託報酬」があります。

インデックスファンドは、市場分析などに追加費用が発生するアクティブファンドに比べて、この信託報酬が安い特徴があります。

信託報酬は、ファンドを保有する限り継続的に必要となる運用コストなため、低コストで運用することは手元に残る利益を大きくすることに直結することだと言えるでしょう。

なお、同じS&P500をベンチマークする場合であっても、運用にかかるコストは銘柄によって異なります。

そのため、ファンド選定の際は、信託報酬などの運用コストを必ず確認するようにしましょう。

<運用コスト(信託報酬)の比較>

※2024年4月時点

(4)少額で分散投資ができる

S&P500などの投資信託は、少額で分散投資を行えることも大きなメリットです。

例えば、S&P500に採用されている銘柄を個別株式で購入するとなった場合、莫大な投資資金や労力が必要となります。

一方、投資信託やETFへの投資では、少額資金であっても米国を代表する500社に対して分散投資を行うことが可能となります。

投資信託の場合は、証券会社によってはワンコイン(100円など)から購入できます。

投資初心者、投資資金が少額しかない、損失を出すことが怖いという方は、S&P500などの投資信託への少額投資から始めていくことがおすすめです。

新NISA「成長投資枠」でS&P500に投資するときの注意点

新NISAの成長投資枠においてS&P500に投資するときは、以下の4つに注意が必要です。

<新NISA「成長投資枠」でS&P500に投資するときの4つの注意点>

(2)市場平均以上のリターンが得られない

(3)元本保証がなく損失を出す可能性がある

(4)損益通算ができない

(1)成長投資枠は最大1,200万円(総額)

新NISAの成長投資枠を活用する際、最も注意が必要な点は生涯投資枠に上限値が設定されていることです。

新NISAは1人あたり最大1,800万円の投資上限枠が設けられていますが、そのうち成長投資枠で購入可能な金額は1,200万円までとなっています。

そのため、成長投資枠だけで生涯投資枠を消費することができない点をあらかじめ理解しておく必要があります。

なお、今回紹介したS&P500に連動するインデックスファンドは、「つみたて投資枠」でも購入可能になっています。

投資資金に余裕がある場合は、生涯投資枠を全額使い切るために、購入可能な銘柄を選別の上、成長投資枠とつみたて投資枠を上手に併用することを検討しましょう。

(2)市場平均以上のリターンが得られない

S&P500などの投資信託は、繰り返しになりますが、ベンチマーク(市場動向)に連動することを目指すインデックス運用であるため、市場を上回るリターンを得ることは期待しにくいです。

例えば、アクティブファンドの場合は、ファンドマネージャーによる銘柄選定及び運用によって、市場平均以上のリターンを得ることを目標にしています。(その反面、信託報酬などの運用コストが相対的に高いことが特徴である)

そのため、ファンドの特性や運用状況によっては、市場平均以上のリターンが得られたり、市場が下落しているときでもリターンが得られることがあります。

しかし、S&P500などのインデックスファンドは、ベンチマークと類似した銘柄を多く組み入れて運用しているため、得られるリターンは市場平均程度にとどまることを理解しておく必要があります。

運用によるハイリターンを狙うのか、運用コストやリスクを低くしながらローリスク・ミドルリターンを狙うのかで、選ぶ銘柄などの運用戦略が変わってくるため、しっかり検討するようにしましょう。

(3)元本保証がなく損失を出す可能性がある

NISAの対象商品となっている株式や投資信託は、元本保証がなく投資した元本が割れるリスクがあります。

そのため、万が一日々の値動きの中で購入した金額より値下がりしてしまった場合は、損失を出してしまうリスクがあることはあらかじめ理解しておくことが重要です。

なお、元本割れのリスクは、長期投資や分散投資を行うことでリスクを軽減することができます。

NISA制度で資産運用を行う際は、短期間で売買を繰り返すのではなく、長期保有を心がけた投資を行うことがおすすめです。

(4)損益通算ができない

損益通算とは、利益と損失を相殺することです。

通常、特定口座や一般口座などの課税口座では、損益通算が認められているため、損失が出た場合その他の取引で得られた利益と相殺することができます。

新NISA「成長投資枠」に関する質問Q&A

最後に、新NISAの成長投資枠に関するよくある質問にQ&A形式でお答えします。

本文と重複している内容もありますが、今後の新NISA運用に向けてお役立てください。

Q.新NISAで「成長投資枠」だけで非課税保有限度額を使い切ることはできますか?

A.新NISAの成長投資枠だけで非課税保有限度額1,800万円を使い切ることはできません。

新NISAでは、「成長投資枠」と「つみたて投資枠」の2種類となっており、成長投資枠の保有限度額は1,200万円となっています。

そのため、非課税保有限度額(1,800万円)を使い切る場合は、成長投資枠とつみたて投資枠を併用して資産形成することが大切です。

一方、つみたて投資枠のみで非課税保有限度額(1,800万円)を使い切ることができることも理解しておくと良いでしょう。

Q.新NISAを始める際、2023年までのNISA制度(一般・つみたて)で保有している商品は、売却する必要はありますか?

A.2023年までのNISA制度(一般・つみたて)で保有している商品を売却する必要はありません。

購入時から一般NISAは5年間、つみたてNISAは20年間、そのまま非課税で保有可能で、売却タイミング等も自由に選択可能です。

しかし、非課税期間終了後、2024年以降の新NISA制度へ移管(ロールオーバー)することはできないため注意が必要です。

Q.新NISAの成長投資枠での売買手数料はいくらですか?

A.主要ネット証券5社(楽天証券、SBI証券、マネックス証券、松井証券、au株コム証券)の新NISA(成長投資枠)における売買手数料は、投資信託、国内株式、単元未満株、米国株式ともに全て無料です。

ただし、楽天証券の単元未満株取引(かぶミニ)におけるリアルタイム取引では、スプレッドと呼ばれるコストが別途0.22%必要となるため、完全無料ではない点に注意が必要です。

Q.新NISAの成長投資枠でも「全世界株式(オルカン)」や「S&P500」の投資信託への投資はおすすめできますか?

A.前提として、ネットや販売員がおすすめする銘柄という理由から投資商品を選択することには注意が必要です。

必ず、自分が理解・納得した投資商品を購入するようにしましょう。

その上で、つみたて投資枠で積立設定されることが多い「全世界株式(オルカン)」や「S&P500」のインデックスファンドを成長投資枠でも購入することはおすすめです。

複雑な購入銘柄の選択や管理がめんどくさいという方は、成長投資枠とつみたて投資枠ともに共通の銘柄を購入するシンプルな運用方法もおすすめです。

Q.新NISAの成長投資枠でリスク分散目的に「全世界株式(オルカン)」と「S&P500」の両方に投資するメリットはありますか?

A.投資先の異なる「全世界株式(オルカン)」と「S&P500」の両方に投資先を分散させた場合、リスク分散効果はゼロではないものの、分散効果は高くはないと言えるでしょう。

なぜならば、全世界株式(オルカン)の投資先の約6割は米国株式であり、組入銘柄の上位はS&P500関連の投資信託とほぼ共通なためです。

残り4割は米国以外の国籍企業へ投資しているため、一定のリスク分散にはつながりますが、基本的には両銘柄ともに似たような値動きになることが多いとされています。

リスク分散を目的とした運用を目指す場合は、「異なる値動きをする傾向にある銘柄」を組み合わせることを原則に銘柄選定を行うことをおすすめします。

新NISAの投資先で迷ったら専門家への相談も1つ

新NISAで購入する投資信託選びや売却タイミングなどに悩んだ場合は、お金のプロに相談することも1つのポイントです。

資産運用のプロは、日々金融・経済に関する情報を収集しているため、判断の精度が高いことに加えて、投資以外のお金のことについても助言してもらえるケースもあります。

お金の専門家として有名なのは、資産運用の経験や相談実績のあるファイナンシャルプランナーなどがおすすめです。

家計の見直しやライフプランの作成など、生涯のお金の悩みや不安に対して一貫した提案や支援を行ってもらえることでしょう。

<コラム:お金の専門家集団のココザス株式会社はおすすめの相談先>

ココザス株式会社は、FP相談満足度、サポート満足度などの評価を獲得している独立系FPが所属する資産形成コンサルルティング会社に相談してみるのも良いでしょう。

以下に当てはまる人は、一度無料セミナーや相談問い合わせをしてみることをオススメします。

・自分に合ったFPがわからない

・数多くいるFPから選ぶのがめんどくさい

・まずはプロへ資産運用の相談をしたい

(1)金融の有資格者であるプロのコンサルタントが対応

相談者に寄り添った最適な提案を可能にするため、金融関連の有資格者が多数在籍しています。

また、資格を保有するだけではなく、著名なイベントや講演会など多数の登壇実績を有しており、最新の専門性の習得及び相談実績の蓄積があるコンサルタントが対応してくれます。

(2)お金の悩みを網羅的に相談・解決

単なる相談事業ではなく、ライフデザイン事業として資産形成・転職・住宅・不動産領域までと幅広く一社で解決することができます。

お金に関する相談を複数のFPや企業に相談するとなると非常に手間がかかりますが、ココザスではワンストップでお金の悩みを相談・解決することができます。

(3)長期的なフォロー体制

相談者の人生をともに考えるパートナーという仕組みのもと、単発ではなく初回相談から継続的なアフターフォロー体制を構築しています。

中長期的なフォローが行われることで、実際のシミュレーションとライフプランに乖離が発生した場合など、迅速に対応することができ、安心して対応することができます。

短期的な会社の利益ではなく、本当に相談者に寄り添っていないとできない対応です。

まとめ

本記事では、新NISAの「つみたて投資枠」と「成長投資枠」の違いをはじめ、成長投資枠のオススメの使い方や銘柄選びのポイントなどを具体的にご紹介しました。

新NISAは、従来のNISAから比べて投資枠の拡大や非課税期間の恒久化などによって、投資の選択肢や得られるメリットが大きく広がりました。

一方で、商品選びやリスク選択、過度な投資への資金投入などによって、本来資産形成をするものが損失やデメリットを生み出してしまうこともあります。

投資の基本は、余剰資金で行うことであり、長期運用によってリスクを小さくしながら資産を増やすことです。

また、余剰資金を準備するためにも、家計の見直しなどの日々のお金の使い方も見直す必要もあります。

もし、将来の漠然としたお金の不安や資産形成を目指しているのであれば、ぜひ少額・税制優遇が実現するNISAや家計の見直しを含めたお金の専門家への相談から始めてみてはいかがでしょうか。

また、「専門家に一度相談してみたい?」「資産運用についてしっかりと勉強してみたい」という人は、ぜひココザス株式会社へお問い合わせください。

新NISAは投資を初めて行う方にとっても、またベテランの投資家にとってもメリットの大きい非課税口座です。ただし、損失が発生し損切りした場合には、利益から差し引いて税金を計算できる損益通算の仕組みが利用できない点には注意が必要です。

資産形成は、できるだけ早いうちから始めた方が複利効果を長く享受できます。もし資産運用やNISAの使い方がわからない場合には、ココザス株式会社にお問い合わせするとじっくり相談にのっていただけると思います。是非ご活用ください。