100万円を資産運用する前に考えるべき3つのこと

どのような商品を選ぶかを検討する前に、資金の使い道やスタンスを整理しておくことが大切です。

同じ100万円でも、目的や状況によって適した運用方法は変わってきます。

こちらでは、資産運用を始める前に押さえておきたい3つの視点を紹介します。

(1)目的と期間(いつまでにいくら増やしたいか)

いつ・何のために・どのくらい増やしたいのかを、具体的な数値でイメージしてみてください。

運用のゴールを明確にすることで、取るべきリスクや選ぶべき商品が変わってきます。

たとえば「5年後に使いたい」場合と「老後まで寝かせておきたい」場合では、適した運用方法は異なります。

短期の目的なら元本割れを避ける選択が必要ですが、長期で使わない資金であれば値動きのある商品にも挑戦しやすくなるでしょう。

(2) リスク許容度(どこまで減っても許せるか)

資産運用では、元本割れのリスクを避けられない場面もあります。

そのため、価格が下がったときに「どの程度までなら精神的に耐えられるか」を事前に考えておくことが重要です。

1万円の値下がりで不安になる人と、10万円の含み損でも冷静でいられる人では、選ぶ商品がまったく異なります。

運用中に焦って売却しないためにも、自分のリスク許容度を見極めておきましょう。

(3) 他の資産とのバランス(緊急用の現金は確保されているか)

生活費や急な出費に備える現金が手元にない状態で、すべてを運用に回すのは避けたいところです。

たとえば病気や失業などの想定外の出来事が起きたとき、資産が値下がりしていても売らざるを得なくなるリスクがあります。

一般的には、生活費の3〜6か月分程度は現金で確保しておくと安心です。

100万円の一部を運用に回す場合でも、他の資産とのバランスを見ながら無理のない範囲で始めましょう。

100万円で始められるおすすめの資産運用7選

100万円で始められるおすすめの資産運用は、以下の7つです。

(2)iDeCo

(3)投資信託

(4)株式投資

(5)ETF(上場投資信託)

(6)REIT(不動産投資信託)

(7)債券投資(個人向け国債)

この中で特に初心者におすすめなのは、NISAとiDeCoですが、その他5つの資産運用も魅力たっぷりです。順番に解説します。

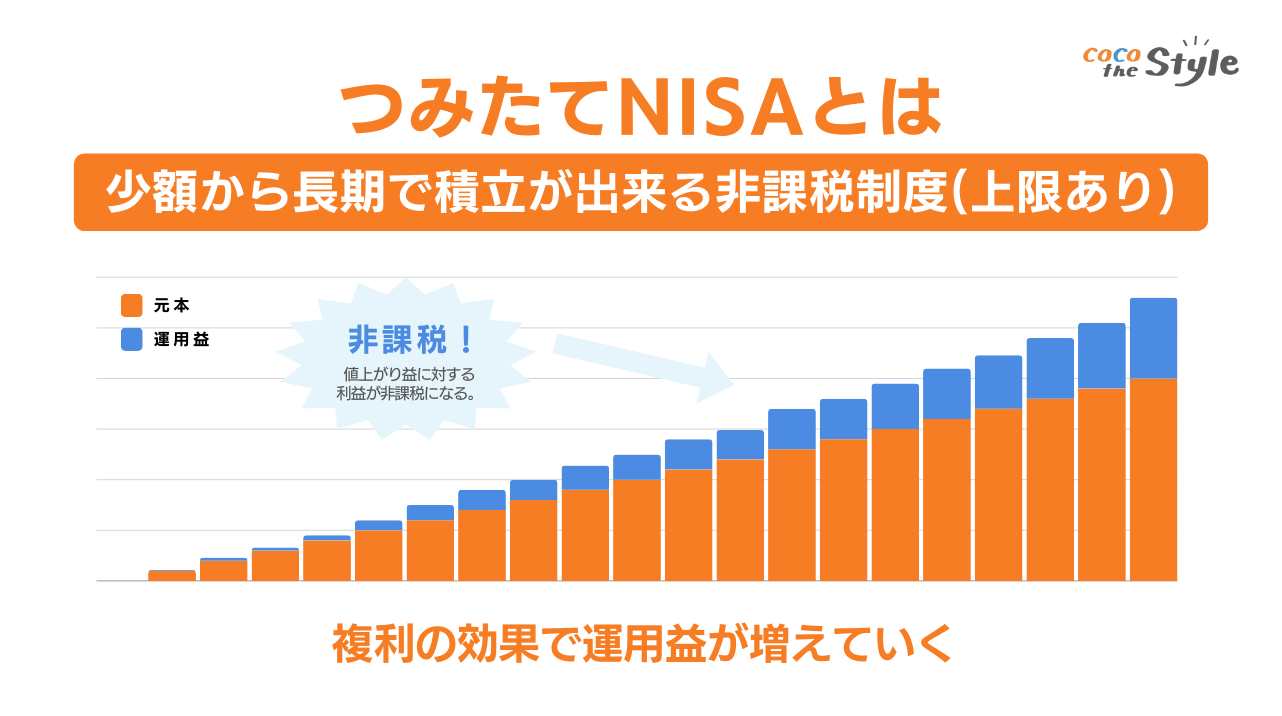

(1)NISA

NISAは、投資信託やETFなどで得た運用益や分配金が非課税になる制度です。

通常20%程度かかる税金がかからないため、同じ運用でも手元に残る利益が大きくなります。

制度の主な特徴は以下の通りです。

・保有期間:無期限(いつまでも非課税で保有可能)

・投資対象:投資信託・ETFなど

・利用目的に応じて、積立投資と一括投資の両方に対応

たとえば、毎月少しずつ積み立てたい人はつみたて投資枠を、まとまった資金を一度に投じたい人は成長投資枠を活用できます。

100万円を一括で運用したい場合でも、非課税のメリットを活かしながら長期的な資産形成を目指せるのが魅力です。

初心者にも始めやすく、税制面でのメリットと使いやすさの両方を兼ね備えた制度になります。

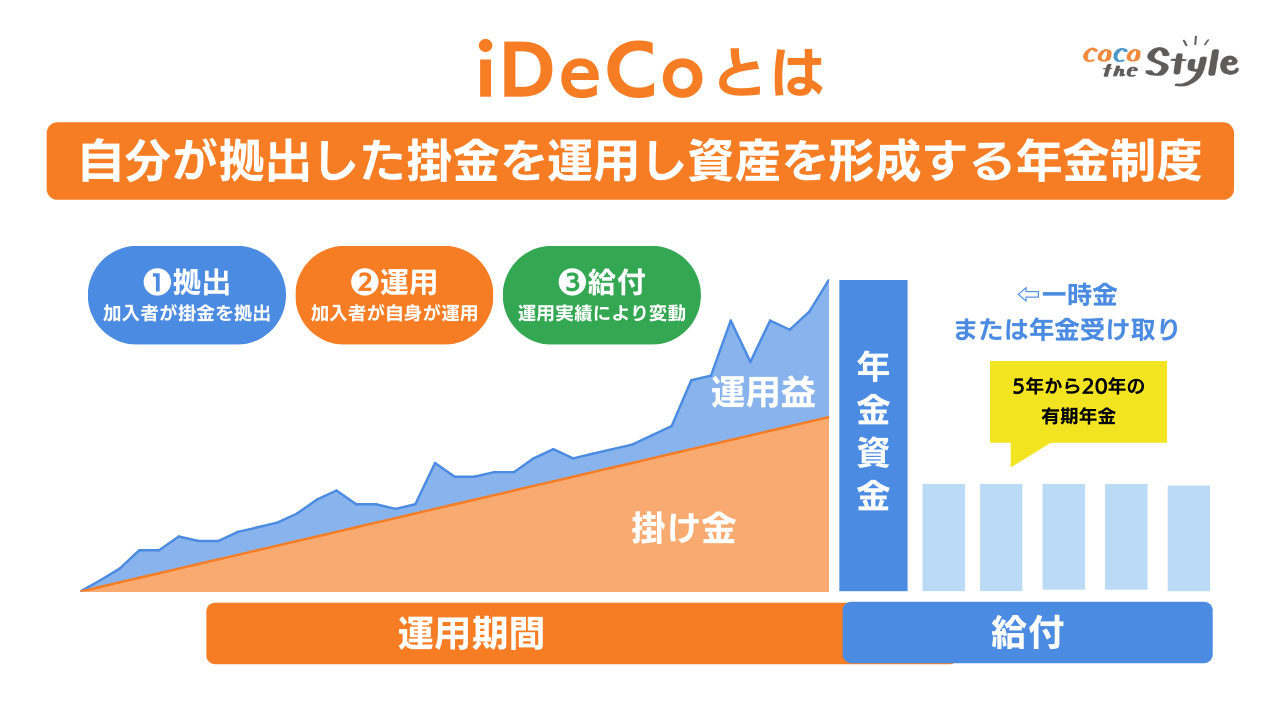

(2)iDeCo

iDeCo(個人型確定拠出年金)は、自己の負担金とその運用益を将来的に年金や一時金として受け取れる私的な年金制度です。

これは20歳以上60歳未満の方であれば、月々最低5,000円から始めることが可能な制度で、運用方法には定期預金、保険商品、そして投資信託が含まれます。

iDeCoの特徴は、その自由度の高さと税制上のメリットにあります。投資信託を含む各種運用商品を自己で選べ、掛金全額が所得控除の対象となります。

例えば、40歳の方が年収500万円で年間最大27万3000円をiDeCoに掛けると、その掛金額は全額所得控除となり、税負担が軽減します。

さらに、5%のリターンを得る投資信託を選んだ場合、その年の利益は13,650円となり、その金額は非課税で保有できます。

一方で、iDeCoを利用する際の注意点としては元本割れのリスクがある投資信託を選択した場合や、原則として60歳まで資産の引き出しができないという制約があります。

特に、老後の資金とその他の用途で資金を区別したい方には適しています。

(3)投資信託

投資信託とは、多くの投資家から集めた資金を1つにまとめ、投資の専門家(運用会社)が国内外の株式や債券などに分散投資を行う金融商品の1つです。

投資信託の最大の特徴は、少額から多様な資産に投資できる点です。また、投資方針があらかじめ設定されているため、投資のプロが自分の代わりに運用を行ってくれます。

運用には手数料がかかりますが、1万円程度から始められ、100万円あれば複数の銘柄へ分散投資が可能です。

投資信託は、プロによる運用、分散投資のメリットがある一方で、手数料や税金を理解し、適切なファンド選択が求められます。

無理のない範囲で積立を行い、リスクを分散しながら堅実に資産を増やしていくことがおすすめです。

(4)株式投資

株式投資とは、企業が資金を集めるために発行する株式を売買することで利益を得る手法です。

企業の成長に合わせて株価が上昇し、購入価格より高い価格で売却することで収益を上げます。

投資先の選択肢が非常に広く、国内外問わずに数千の企業から選ぶことができます。購入するタイミングや銘柄の選び方は自分次第なので、自分の投資スタイルに合わせて戦略を組むことができます。

メリットは大きく以下の3つです。

株価は企業の業績に連動するため、選んだ企業が成功すれば高利益が期待できます。

2:株主優待

投資する企業が株主優待を実施していれば、割引や特典を享受することができます。

3:配当収入

利益を上げた企業から、利益の一部を配当として受け取ることができます。

例えば、100万円を元手に株式投資を行ったとします。良いパフォーマンスを続ける企業を選び、その企業の株価が年間10%上昇した場合、1年後には110万円になります。また、その企業が年間2%の配当を行った場合、さらに2万円の配当が得られ、合計で112万円になります。

投資は余裕資金で行い、損切りのタイミングも考えておくことが大切です。

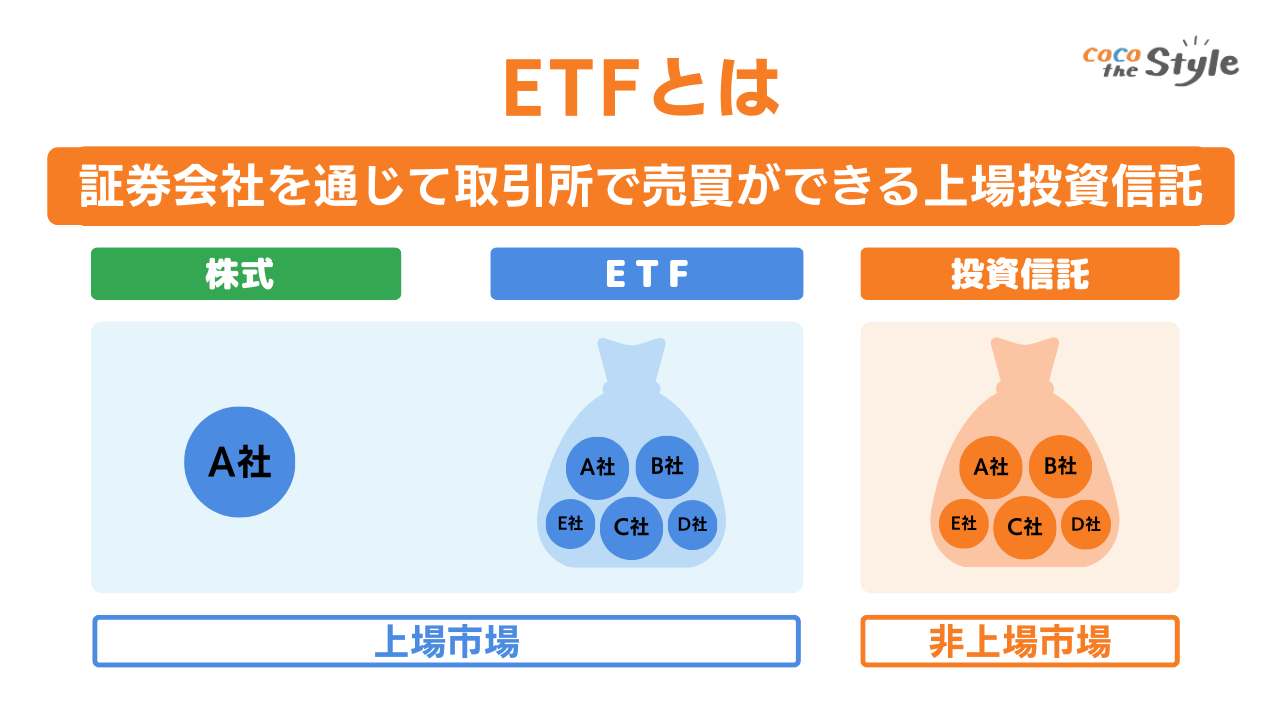

(5)ETF(上場投資信託)

ETF(Exchange Traded Fund)は、証券取引所に上場している投資信託の一種であり、株式と同様にリアルタイムで売買できます。

これはETFの最大の特徴で、特定の株価指数と連動して動く商品で、市場の動きを反映するように設計されています。

日経平均株価やTOPIX、S&P500などの国内外の各種指数に対応したETFが存在します。

例えば、日経平均株価と連動するETFは、日経平均採用銘柄を全て購入すると同等の効果をもたらします。全ての銘柄を個別に購入するには膨大な資金が必要ですが、ETFならば数万円から投資可能です。

一方で注意点もあります。ETFの取引は証券取引所を通じて行われ、一般的な投資信託とは違い、価格はリアルタイムで変動します。そのため、取引をする際には市場の動きを常にチェックする必要があります。

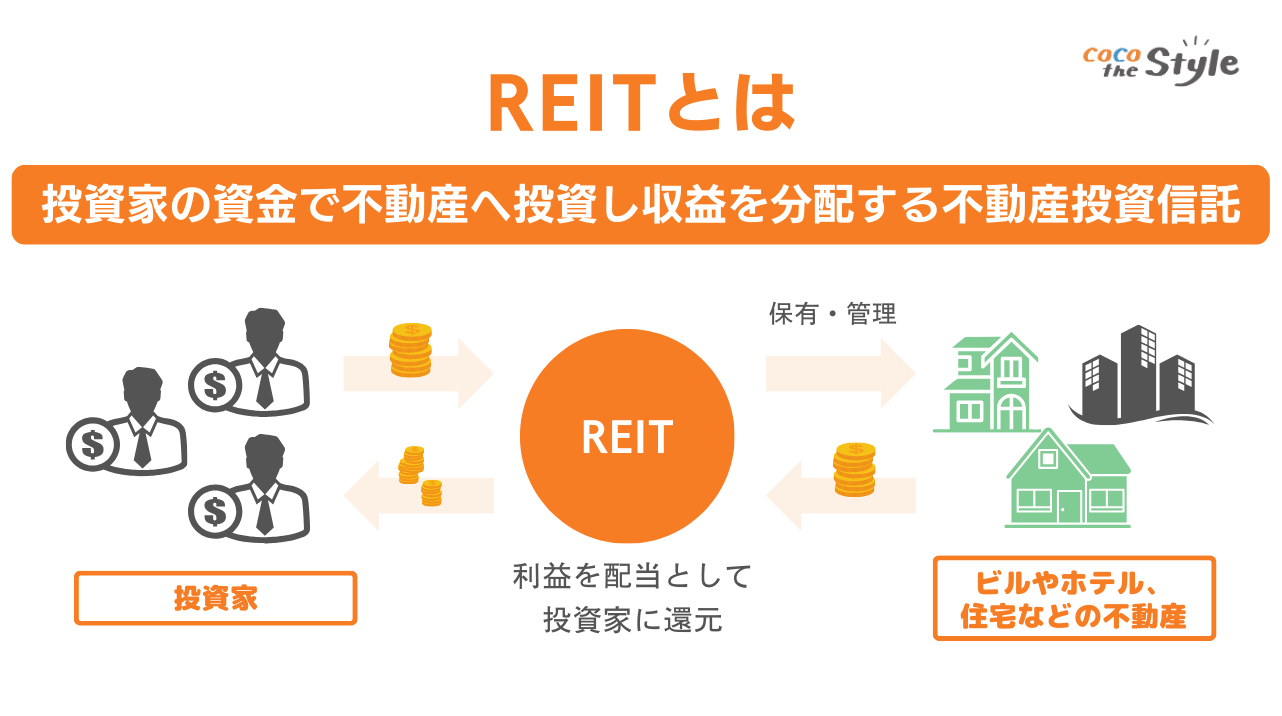

(6)REIT(不動産投資信託)

REITは「Real Estate Investment Trust」の頭文字をとったもので、不動産投資信託の一種です。

REITに投資することは、間接的に不動産のオーナーとなり、その利益を享受することを意味します。

通常、不動産投資は数千万円、数億円といった大きな資金が必要ですが、REITは不動産を小口化し、数千円、数万円から投資を開始できます。

REITは証券取引所に上場しているため、証券会社の口座から売買が可能で、最低投資額は約10万円程度です。特に、税制上の優遇により、投資した不動産からの運用益の大半を投資家に分配しやすく、債券に比べても利回りが高い傾向があります。

例えば、100万円をREITに投資したとします。年利3%として、1年後には30,000円の配当金が発生します。これは一例ですが、REITには多種多様な銘柄があり、その特性や利回りにより収益は変動します。

しかし、REITにもリスクは存在します。投資先不動産の価格変動、地震や火災による被災、経済情勢の変化、金利の変動などにより、投資価格や配当が変動する可能性があります。

リスクも存在するため、十分な情報収集とリスク管理を行うことが必要です。

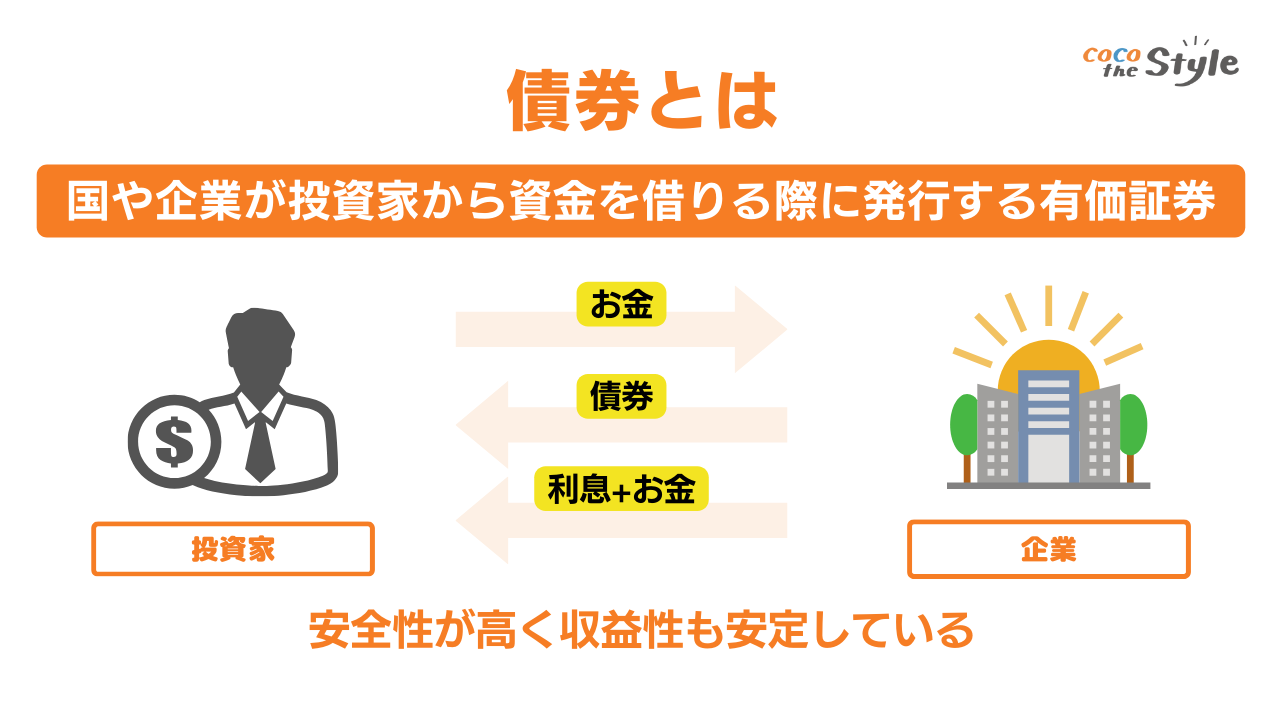

(7)債券投資(個人向け国債)

債券は、国や自治体、企業などが資金を調達するために発行する借金の証文です。

これを購入したあなたは債権者となり、償還(返済)の時期が来ると利息とともに元本を受け取ることができます。100万円からでも始められるので、手軽に資産運用ができる方法といえるでしょう。

債券の特徴は、定期的に利息を受け取れ、発行体がデフォルト(債務不履行)にならない限り、元本も償還時に受け取れるという点です。

債券を保有すると、決められたタイミングで利息を受け取ることができます。

例えば、10年個人向け国債の変動金利は0.17%(2022年11月現在)で、銀行の普通預金の金利よりも高いです。

・売却益

債券価格が値上がりすれば金融市場で売却し、その差額を利益とすることも可能です。

・元本保全

金融市場の不安定さに比べて、元本が確実に返ってくる安定性があります。

ただし、債券投資には以下のような注意点があります。

発行元が財政難や破綻すると、元本や利息の返済が受けられなくなる可能性があります。

発行元の信用度を確認することが重要です。

・利回りの低さ

通常、債券のリスクは低い反面、利回りも低いという特徴があります。

資産運用の一環として活用する際は、バランス良いポートフォリオを組むことが重要です。

発行元の信用度を確認し、リスクとリターンを理解した上で行うことが重要です。これらを踏まえて、あなたも債券投資を通じた資産運用に挑戦してみてはいかがでしょうか。

NISAを活用して100万円を育てる

100万円を投資に回すなら、NISAを使うことで効率的に資産を増やしていける可能性があります。

ここでは、投資信託による運用例や、利回りに応じた資金の伸び方を紹介します。

非課税メリットを活かせる投資信託運用例

NISAでは、対象の投資信託やETFで得た運用益、分配金に税金がかかりません。

課税口座では約20%引かれる部分をそのまま資産に回せるため、同じ利回りでもリターンに差が出ます。

また、分配金を再投資するタイプのファンドを選べば、非課税のまま複利の効果も得られる点が魅力です。

年利5%なら10年で約1.6倍に

たとえば100万円を年利5%で10年間運用した場合、資産はおよそ163万円にまで増えます。

この試算は複利を前提としており、NISAの非課税メリットがその成長をさらに後押しします。

同じ利回りでも、課税口座では税金の分だけ増加ペースが鈍くなる点は見逃せません。

長く運用するほど、NISAの強みを実感しやすくなります。

100万円で資産運用する2つのメリット

100万円で資産運用する2つのメリットは下記の2点です。

(2)一定規模の投資額でスタートダッシュ!将来・老後のための資産形成を有利に

それぞれ紹介します。

(1)リスク分散&高いリターンを期待できる

資産運用の1つの魅力は、適切な投資戦略を通じて、預貯金以上の利回りを期待できることです。

資産運用では、一部の資金をリスクの高い資産に投じ、残りをリスクの低い預貯金や債券に分散投資することで、全体としてより高い運用利回りを期待することが可能となります。

リスクとリターンは比例する関係にあり、高いリターンを狙うためには一定のリスクを受け入れる必要があります。

100万円の資産運用で重要なのは、適切なリスク管理と期待リターンのバランスを見つけることです。

リスクを分散させつつ、一定のリターンを目指すことが可能です。これにより、資産運用によって100万円がどのように増やせるか、ということが見えてくるでしょう。

リスクとリターンの関係を理解し、自分に適した投資戦略を選択することで、あなたも成功した資産運用を始めることができます。

(2)一定規模の投資額でスタートダッシュ!将来・老後のための資産形成を有利に

100万円の資産運用は、将来的な資産形成において有利なスタートダッシュとなります。

適切な規模の投資額を持つことで、経済成長率を超えるリターンを得る可能性が増大します。この点は、現代の”老後2000万時代”を生き抜く上で極めて重要な要素となります。

例えば、100万円を運用して5%のリターンが得られれば、1年で50000円の利益が出ます。これは預金だけに頼った場合に比べて、はるかに高い収入を得られることを示しています。

しかし、運用にはリスクも伴います。元本が減る可能性もあり、大きな投資は無理せず、自身のリスク許容度を考慮することが大切です。

あなたの100万円が、将来への布石となる資産運用にどう活用されるか、その一歩を踏み出しましょう。

100万円で資産運用するデメリット

100万円で資産運用を始めると、大きなチャンスがありますが、その一方でデメリットも存在します。

特に2つの大きなリスク、すなわち「損失を抱える可能性」と「お金を運用に回しすぎて生活資金が不足するケース」が挙げられます。

(1)損失を抱える可能性

まず、資産運用による損失のリスクは常に存在します。

多くの金融商品は元本保証ではなく、市場の動向により損失を出すこともあります。

しかし、その一方で長期的に見れば価格が上昇し、利益に転じる可能性もあります。

損失リスクに対する対策としては、「分散投資」や「ドルコスト平均法」が有効です。

分散投資とは、複数の国や資産クラスに資金を分散することで、一部の資産で損失が出ても全体への影響を軽減する手法です。

ドルコスト平均法は、一度に全資金を投じるのではなく、複数回に分けて資金を投じることで、高値掴みのリスクを抑えることが期待できます。

(2)運用資金に回しすぎるケース

次に、運用に資金を回しすぎると、急なお金の必要時に困るというデメリットがあります。

好ましい結果が出たときや、成績が思わしくないときに、手持ち資金の大半を運用につぎ込むことは避けるべきです。運用に資金を回しすぎると、生活に影響を及ぼす可能性があります。

このデメリットを避けるためには、資産運用は「余剰資金」で行うのが基本です。生活に影響が出ない範囲での運用を心掛けることが大切です。

100万円で資産運用を始める際の注意点3選

100万円で資産運用を始める際の注意点は以下の3点です。

(2)事前に知識や情報を蓄積すること

(3)まずは少額から始めること

順番に説明します。

(1)余剰資金で始めること

余剰資金は、あなたが生活を送るために必要な費用をすべて満たした後に、手元に残ったお金です。

生活防衛費は収入が途絶えた場合にも生活を維持するための資金で、一般的には生活費の半年から1年分を確保することが推奨されています。

余剰資金を投資に使うことの最大のメリットは、リスク管理にあります。

投資が思うようにいかなくても、日常生活に影響を及ぼす心配がありません。運用の判断にも余裕が生まれ、資産全体のバランスも取りやすくなります。

例えば、あなたが100万円を手に入れ、半年分の生活費を50万円とした場合、残った50万円が余剰資金となります。

始めようと思っている資産運用、そのスタートラインは「余剰資金」からです。

資産運用は余剰資金で、そして慎重に始めることで、あなたの100万円は確実に増えていくでしょう。

(2)事前に知識や情報を蓄積すること

資産運用の世界に足を踏み入れる際、初めての方でも安心できるために重要なのが、事前の知識と情報の蓄積です。

資産運用の手段としてよく知られるものには投資信託やつみたてNISAなどがあり、これらは労力をあまりかけずに運用することができます。

しかし、自分自身で運用方法や投資金額を決めるとなると、どのようなメリット・デメリットがあるのか、自分にとって最適な運用方法は何か等、ある程度の知識や情報を身につけることが求められます。

信頼性の高い情報源から学び、無料の情報も活用しながら自身に適した資産運用方法を見つけましょう。それにより、100万円の運用が一段と楽しみになり、さらなる資産運用に前向きになれるでしょう。

(3)まずは少額から始めること

“まずは少額から始めること”とは、資産運用をスタートするときに、すべての資金を投じるのではなく、ある程度制限した資金で試みる手法です。

例えば、あなたが手元に100万円の余剰資金を持っている場合でも、全てを一気に投入するのではなく、まずは一部分から運用を始めるのが推奨されます。

この手法の大きな特徴は、運用開始にあたって大きな資金が必要ないということです。

そのため、資産運用に必要な最低限の資金は数千万円規模の富裕層だけでなく、10万円から始められるものもあるため、誰でも始めることができます。

例えば、余剰資産として100万円がある場合、その全額を一気に投資するのではなく、初めての運用ならば10万円から20万円程度を投じて、投資の感覚をつかむのが良いでしょう。

まとめ

本記事で紹介したポイントを押さえつつ、各種投資手段の理解と運用方法を身につけることで、100万円は着実に増えていきます。

また、リスクとリターンを理解し、バランス良く資産運用を行うことで、あなたの資産は確実に成長します。

資産運用は決して難しいものではなく、正しい知識と運用方法、そしてリスク管理を理解すれば、誰でも始めることができます。

あなたの資産を増やすための最初の一歩を、この記事がサポートできれば幸いです。あなたの100万円が、あなたの将来を豊かにする種になることを願っています。

「始めてみたいけど、どうすればいいの?」という人は、ぜひココザスにお問い合わせください。専門のコンサルタントがあなたの疑問や質問に適切かつ丁寧にお応えします。