将来の資産になる“3つの条件”

将来の資産になる条件には以下の3つが挙げられます。

(2)希少性がある

(3)将来も需要が続く

それでは詳細を見ていきましょう。

(1)保存性が高く、時間が経過しても価値が下がりにくい

将来的に資産としての価値が維持されるには、時間の経過による劣化が少ないことが前提となります。

例えば、金や高級時計は物理的に長持ちしやすく、保管状態によっては数十年後も価値を保てる可能性のある資産です。

一方で、日常的に使用する消耗品や、紙・革など温度や湿度に影響を受けやすい素材は、資産としての長期保有には向かない傾向があります。

(2)希少性があり、数が限られている

同じカテゴリの商品でも、生産数や流通量が限られていれば、「数が少ない」という理由で価値が落ちにくくなります。

例えば、限定モデルの腕時計やヴィンテージワインなどは供給が絞られているぶん、中古市場でも高値がつく可能性があります。

一方で、量産型の商品は価格が下がりやすく、資産性も低くなりがちです。

(3)将来も需要が続く、長期間にわたり求められ続ける

資産として残すには、将来的にも「売れる」状態が維持できることがポイントです。

どれほど高額なモノでも、買い手がいなければ資産価値はありません。

例えば人気ブランドの高級品は、そのブランド力自体に価値があるため、景気や流行が変わっても需要が安定しやすい傾向にあります。

同様に、専門性の高い資格やスキルも、常に学び直しアップデートし続けることで価値が保たれます。

将来資産にならないもの:お金が消える消費

資産として価値が残るものがある一方で、時間とともにその価値が消えていくお金の使い方もあります。

こちらでは、将来に何も残らない“消費”の特徴を紹介します。

(1)スマホ・最新家電:流行り物はすぐ無価値になる

スマートフォンや最新家電など、流行に合わせたガジェットは価値の下落が早い傾向があります。

次々と新モデルが登場するため、あっという間に旧型となり、中古市場での需要も限られてしまいます。

購入時には高額であっても、時間の経過とともに資産価値は目減りし、やがて買取価格がほぼゼロ円になることも珍しくありません。

流行り物への支出は「持っていてもお金に戻らないモノ」として、資産形成とは対極にあるものです。

(2)車:多くは負債。クラシックカーは例外

一般的な自家用車は、購入した瞬間から価値が下がり始め、時間の経過とともに資産とは呼べない存在になります。

さらに、自動車税・保険料・ガソリン代・車検など、維持コストも積み重なっていきます。

一部のクラシックカーのように価値が上がる例ももちろんあるでしょう。

しかし、クラシックカーはあくまで投資や投機の対象であり、一般的な自家用車とは全くの別物です。

多くのケースでは、車は“移動手段”としての役割にとどまり、資産形成の視点では負債に近い扱いになります。

(3)見栄消費:売れないモノは資産になりにくい

高級品であっても、売却できないモノには資産価値はありません。

例えば、自分のイニシャルを刻印した高級バッグなどが挙げられます。

個人的な趣味や満足を優先して購入したモノは、中古市場でのニーズが見込めず、価格がほぼゼロになることがあります。

第三者から見て価値が伝わらない、または再販売ルートが存在しない商品は、購入時の金額にかかわらず資産とは言えません。

将来資産になるものは「金融」と「実物」から考える

資産形成を進めていくうえで、多くの人が活用しているのが「金融資産」と「実物資産」です。

金融資産とは、株式や投資信託のように、実体のない「権利」や「契約」に基づく資産のことです。

一方の実物資産は、不動産や貴金属など、モノ自体に価値がある資産を指します。

金融資産は、将来的に価値が大きく増える可能性があり、少額から始めやすく流動性にも優れています。

実物資産は、実際に手に取れる「モノ」であるため所有している実感が得られ、インフレに対しても強い性質を持っています。

どちらが良い・悪いということではありません。

それぞれの特徴を理解し、ご自身の目標に合わせてバランス良く組み合わせることが重要です。

各々の代表的な資産について、このあとの見出しで詳細を見ていきましょう。

将来の資産になる金融資産3選

初心者でも手をつけやすい金融資産は以下の3つです。

(2)債券・外貨

(3)貯金

各々の特徴を詳しく解説していきます。

(1)株式・投資信託(NISA):値上がりと配当が狙える中リスク資産

株式や投資信託は、価格が上がれば売却益、保有中は配当や分配金が得られる可能性がある資産です。

長期的に保有すると、得られた利益がさらに利益を生む「複利の効果」によって、資産が雪だるま式に成長していく可能性があります。

さらに、通常は約20%かかる利益への税金が非課税になる、NISAやiDeCoといった制度を使えば、より効率的に資産を増やせます。

価格変動のリスクはありますが、毎月一定額をコツコツ積み立てるなど、長期的な視点で投資を続けることで、将来の資産形成につなげていけます。

(2)債券・外貨:利息収入が得られる低リスク資産

債券や外貨は価格変動が小さく、安定した利息収入が見込める資産になります。

とくに債券は、満期まで保有すれば元本が返ってくるため、リスクを抑えた運用が可能です。

また外貨預金も、通貨によっては年利数%と比較的高金利な点が魅力です。

ただし、海外の金利が高くても、円高が進むと日本円に換金した際に元本割れする「為替リスク」があることは理解しておきましょう。

このように債券や外貨は、資産を大きく増やすよりも、ポートフォリオ全体のリスクを安定させる「守り」の役割に向いています。

(3)貯金:いつでも引き出せる安心資産

銀行預金は元本が保証されており、必要なときにすぐ引きだせるという安心感があります。

生活防衛資金や緊急時の備えとして非常に有効です。

また、多くの人にとってもなじみ深く、身近な資産の一例と言えるでしょう

ただし、金利が低い現状ではお金が増えることはほとんどなく、インフレが進むと実質的な価値が目減りしてしまいます。

そのため「貯金だけに頼ると将来に備えきれない」という前提のもとで、他の資産と組み合わせることが重要です。

将来資産になる4つの実物資産

代表的な実物資産には、以下のものが挙げられます。

(2)貴金属

(3)高級品

(4)コレクション

それでは各々の特徴を見ていきましょう。

(1)不動産(土地・住宅・収益物件)|実需と投資を兼ねる

不動産は、自分で「住む」という実用的な側面と、他人に「貸す」または将来「売る」ことで利益を得るという資産としての側面をあわせ持ちます。

とくに土地やマンションなどは、将来的に値上がりするものも少なくありません。

一方で、住宅ローンの返済や固定資産税、修繕費といった維持コストも発生するため、それらを将来の売却価格で上回れるかどうかの視点が重要です。

自宅として使いながら資産にもなる点で、マイホームを持ちつつ、将来への備えもしておきたいと考えている方に適しています。

(2)貴金属(金・プラチナ)|有事やインフレに強い

金やプラチナなどの貴金属は、特定の国が価値を保証する通貨(円やドルなど)とは異なり、それ自体が世界共通の価値を持つ実物資産です。

とくに金は「有事の金」とも呼ばれています。

これは戦争や金融危機などで世界経済への信頼が揺らぐと、人々が紙幣や株式といった「信用」で成り立つ資産から実物である金へ資金を移そうとした結果、価格が上昇しやすくなるからです。

有事に価格が上がりやすいとはいえ、常に価格が上昇するというわけではありません。

金やプラチナの価格は日々変動します。

国際的にドル建てで取引されるため為替レートの影響を受け、短期的には値動きが大きくなることもあります。

そのため、短期的な売買で利益を狙うのではなく、資産を守るための保険として長期で保有するのが基本です。

(3)高級品(時計・バッグ・ワイン)|ブランド価値が中古市場で活きる

ロレックスに代表されるような一部の高級腕時計やブランドバッグは、限られた製造数と安定した需要によって、中古市場で高値がつきやすい資産性の高いアイテムです。

とくに限定モデルやヴィンテージ品は価値が上がりやすく、良好なコンディションを維持できれば、購入時を上回る価格で取引されることもあります。

一方、シーズンごとに発表される流行のバッグや、アウトレットでも手に入るようなブランド品は供給量が多いため値下がりしやすく、資産とはなりにくいのが実情です。

「何でも高ければ資産になる」とは限らず、ブランド力と市場価値を見極めた商品選びが求められます。

(4)コレクション(カードなど)|希少性で価値が上がる

トレーディングカードや限定ウィスキー、アートトイやヴィンテージフィギュアなどのコレクションアイテムは、希少性と熱心なファン層によって資産価値を持つことがあります。

オークションやコレクター向けの専門店で高額取引されるケースも少なくありません。

ただし、相場の変動が激しく、投機的(=将来の値上がりだけを期待した売買)な要素も強くなりがちです。

また、需要が特定の層に限られるため、将来的な買い手が見つからないリスクも考慮すべきです。

夢のある資産ではありますが、資産配分の中では一部にとどめるのが現実的といえます。

ロレックス・エルメスはなぜ資産になるのか

資産価値を持つ高級品の代表例として、ロレックス(腕時計)とエルメス(バッグ)が挙げられます。

ここでは、ブランド価値が資産性にどのように影響するのか、データとともに整理します。

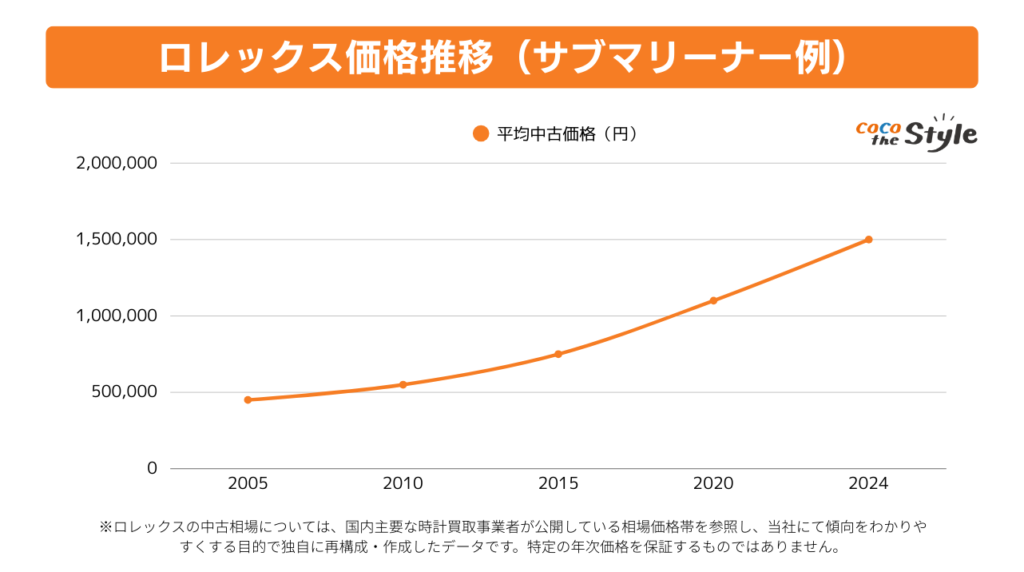

(1)ロレックスの価格推移|20年で約2〜3倍になったモデルも

ロレックスは生産数が制限されており、新品が手に入らないため、中古価格が上がりやすい構造になっています。

例:サブマリーナーの推移(概算モデル)

2010年 約55万円

2015年 約75万円

2020年 約110万円

2024年 約150万円前後

このように、販売価格よりも中古価格が高くなる“プレミア化”が一般化しています。

保存性も高く、メンテナンスをすれば半永久的に使えるため、資産として成立しやすいアイテムです。

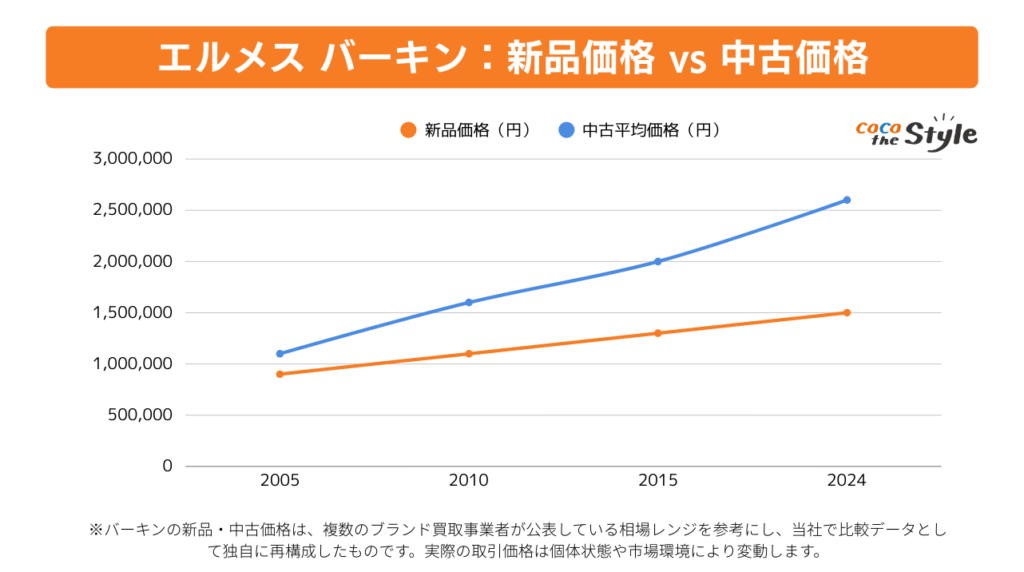

(2)エルメスのバーキン|値下がりしにくい唯一のバッグ

高級バッグは通常値下がりしますが、エルメスのバーキン・ケリーは別として扱われます。

バーキン価格の代表的な動き(概算)

2010年:約90万円 → 約100~120万円

2015年:約110万円 → 約140~180万円

2020年:約130万円 → 約180~220万円

2024年:約150万円 → 約230~300万円

新品より中古が高い(プレ値)という特殊な市場構造が続いており、

まさに「資産化するブランド」の代表と言えます。

(3)3つの条件 × ロレックス・エルメスで整理すると

条件に当てはめると、2ブランドが資産になる理由が明確に整理できます。

| 資産の条件 | ロレックス | エルメス |

|---|---|---|

| 保存性が高い | 金属製で半永久的に使用可。メンテで価値維持可能 | 上質レザー+職人製。修理体制が整い劣化しづらい |

| 希少性がある | 生産数が少ない・新品が手に入りにくい | 予約困難・供給を制限。バーキンは特に希少 |

| 将来も需要が続く | 世界的ブランド。新興国でも需要が拡大 | コレクター需要が強く、富裕層購買が安定 |

「資産として残るモノとは何か」を理解する上でも、非常にわかりやすい例と言えます。

将来資産になる“無形資産”も見逃せない

目に見える金融資産や実物資産だけでなく、スキルや人脈といった形のない「無形資産」も、将来を豊かにする重要な要素です。

ここでは、人生の選択肢を広げる自分への投資として、代表的な3つの無形資産を紹介します。

(2)人間関係・人脈

(3)健康

以下で詳細をみていきましょう。

(1)スキル・資格(IT・語学・専門職)

身につけたスキルや取得した資格は、仕事や副業、転職などに活かせる“稼げる資産”となります。

例えば、IT分野の専門スキルや語学力、医療・士業といった国家資格は、時代が変わっても一定の需要があり、長期的な収入源につながります。

スキルは一度身につければ、他の資産と違って盗まれたり、災害などで失ったりする心配がありません。

スキルは、誰にも奪われない自分だけの資産です。

自身の市場価値を高める、確実性の高い投資と言えるでしょう。

(2)人間関係・人脈(ビジネスやキャリアに直結)

自分一人では得られない情報や機会をもたらしてくれる人脈も、将来にわたって価値を生む無形資産です。

転職・起業・副業などの場面で、紹介や情報共有によって思わぬチャンスが生まれることも少なくありません。

近年は、SNSやビジネス交流会など出会いの手段は増えています。

しかし、資産となるのは単なる知り合いではなく、継続的な信頼関係です。

広く浅くより、少なくても深く長く続くつながりのほうが、資産としての価値は高まります。

(3)健康(長期的な収入確保・医療費削減)

心身の健康は、働くことで収入を得たり、趣味を楽しんだりといった人生のあらゆる活動の基盤となる重要な資産です。

一度健康を損なってしまうと、治療費がかさむだけでなく、そもそも資産を増やすための活動自体が難しくなってしまいます。

バランスの取れた食事や適度な運動を心がけるといった自己管理は、将来の大きな支出を防ぐと同時に、人生を最大限に楽しむための投資と言えるでしょう。

ライフステージ別|今の自分に合った資産形成の優先度

年齢やライフステージによって、優先して築くべき資産の種類が変わります。

こちらでは、年代別に意識したい資産形成のポイントを紹介します。

20〜30代|スキル・人脈・少額投資からスタート

20〜30代は、無形資産への投資を優先すると良いでしょう。

なぜなら、この時期に得たスキルや人脈は、生涯にわたって稼ぐ力を高める土台となるからです。

仕事に直結する専門スキルや語学力などが、代表例といえます。

同時に、少額からでも金融資産への投資を始めることが重要です。

若いうちから長期的な視点で始めると、複利の効果を最大限に活用できます。

例えばNISA(少額投資非課税制度)を活用すれば、ネット証券で月々数千円から積立投資を始めることができます。

若いうちは、失敗しても時間で取り戻せる可能性があります。

まずは小さな一歩から経験を積み、将来のキャリアやお金に関する選択肢を広げていきましょう。

40代|金融資産と不動産の強化、家族の健康投資

40代は、これまで築いた資産をさらに強化・拡大していく時期です。

子供の教育費や住宅ローンといった大きな支出が本格化し、より盤石な経済基盤が求められます。

20〜30代から継続している積立投資の金額を増やす、あるいは資産の一部として持ち家(不動産)の購入を検討するなど、具体的な行動が必要になります。

同時に、自分自身と家族の健康維持にも、より一層の注意を払うべきでしょう。

年齢とともに病気のリスクが高まり、働き手が倒れると家計への影響が甚大になります。

定期的な運動や健康診断に加え、必要に応じて医療保険を見直すことも、将来の支出を抑えるための重要な投資となります。

50代以降|守り重視で安定資産+健康維持

50代以降は「増やす」から「減らさず守る」へと、方針を大きく転換すべき時期になります。

退職が視野に入り、万が一大きな損失をだした場合も時間で取り戻すのが難しくなってしまうためです。

これまで積極的に運用してきた株式の割合を少しずつ減らし、債券や預金といった安定資産の比率を高めていくのが基本です。

あわせて、築いた資産を「どのように使うか・残すか」といった、出口戦略を具体的に考え始める段階でもあります。

健康維持はもちろん、将来の介護費用やスムーズな相続に向けた準備も、この年代の重要なテーマとなります。

まとめ|今の選択が未来の資産になるかを考えよう

資産として価値が残るモノを選びたいなら、「長持ちするか?」「希少か?」「今後も需要があるか?」の3つのポイントを考えてみましょう。

株式、債券、不動産などお金のための投資と、スキル、資格など自分への投資。

この両方を意識することが、将来のお金の不安を減らしつつ、自分らしい人生を歩むための軸となります。

未来の資産につながる選択を、今日から少しずつ始めていきましょう。