4%ルールとは?老後資金を長持ちさせる基本の考え方

老後資金を取り崩しながら生活する際に多くの人が直面するのが「いくらまでなら安全に取り崩せるのか」という疑問です。

4%ルールは、その答えをシンプルに示す考え方として知られています。

資産運用の世界で長く検証されてきた基準であり、老後生活を安心して設計するための重要な指標となっています。

取り崩せる年間取り崩し率の目安

4%ルールでは、退職後に保有する資産の4%を毎年取り崩すことが推奨されています。

例えば老後資金が3,000万円ある場合、年間で120万円(月10万円程度)を生活費に充てる計算です。

ここで重要なのは、単純に資産を取り崩すのではなく、残りの資産を株式や債券などで運用し続けるという点です。

投資による利回りと取り崩し額のバランスを取ることで、30年以上にわたり資金を維持できる可能性が高まります。

この考え方は取り崩しすぎて老後資金が枯渇するリスクを抑える目安として、多くの退職者に利用されています。

4%ルールが提唱された背景とは

4%ルールは、1990年代にアメリカのトリニティ大学の研究「トリニティ・スタディ」によって広まりました。

この研究では、株式と債券のポートフォリオを用いて、どの程度の取り崩し率で資産が長期的に持続するかを検証しています。

その結果、年間4%を基準にすれば、30年間以上資産が尽きない可能性が高いことが示されました。

特に長寿化が進む現代社会では、老後が20年から30年以上続くのは珍しくありません。

したがって「4%」という数値は、現実的かつ信頼性の高い指標として受け入れられてきたのです。

老後資金計画で使われる理由

老後資金計画で4%ルールが使われる理由は、資金を長期間枯渇させずに安心して取り崩せる目安になるからです。

老後の生活費をどの程度使えるのかは誰にとっても大きな不安材料ですが、4%という明確な基準があれば、毎年の予算をシンプルに決められます。

例えば、資産が3,000万円ある場合は年間120万円を上限に取り崩せばよいと分かりやすく、生活設計に直結します。

また、このルールは資産運用を続けながら取り崩す前提になっているため、インフレや経済環境の変動にもある程度対応可能です。

過度に節約しすぎることなく、資産を長持ちさせながら安心して使える点が、多くの人に支持される理由となっています。

4%ルールの取り崩しシミュレーション|資産寿命を確認しよう

4%ルールを老後資金計画に活用するには、具体的に「どのくらいのお金を毎年取り崩せるのか」を知ることが重要です。

単に理論を理解するだけでは不十分で、実際にシミュレーションを行うことで、自分の資産規模やライフプランに合っているかを確認できます。

ここでは、年間の取り崩し額の計算方法や、元本の減少を考慮したシナリオなどについて解説します。

年間取り崩し額の計算方法

年間取り崩し額は、退職時点で保有している資産額に「4%」を掛けることで算出します。

年間取り崩し額=保有資産額×0.04

例えば3,000万円の老後資金があれば、年間で取り崩せる額は120万円(月額10万円)となります。

5,000万円なら200万円、1億円なら400万円と、資産額に比例して取り崩し額も増える仕組みです。

ただし、4%はあくまで平均的に資産が持続する可能性が高い数値であり、経済状況や投資成果によって実際の結果は変動する可能性があるので注意しましょう。

そのため、最低限の生活費は年金で賄い、不足分を4%ルールで補うといった計画をすることで、リスクを抑えた資金計画が立てられます。

元本の減少を考慮したシナリオ例

シミュレーションでは、元本が減少していく現実的なシナリオも考慮すべきです。

例えば、3,000万円を運用しながら毎年120万円を取り崩す場合、投資リターンが年3%であれば資産はほぼ維持されますが、リターンが1%程度に留まると資産は徐々に減少していきます。

20年後には約2,000万円、30年後には1,000万円を下回る可能性もあります。

このように、運用収益より取り崩し額が上回ると元本は確実に減っていきます。

シミュレーションを通じて、自分の資産が何年持続するのか、想定される下振れリスクはどれくらいかを事前に確認しておくことが大切です。

投資信託や株式運用を前提にしたシミュレーション

投資信託や株式運用を前提にシミュレーションを行うことで、より安定した4%ルールの運用が可能になります。

株式や債券を組み合わせた投資信託を利用することで、年率3〜5%程度のリターンが期待でき、資産を維持しながら取り崩しを続けられる可能性が高まります。

例えば、5,000万円をバランス型ファンドに投資しつつ毎年200万円を取り崩した場合、30年後でも資産が残るシナリオが現実的です。

4%ルールは、運用による成長を活かしながら計画的に資産を取り崩す仕組みです。投資を前提にしなければ、その効果は十分に発揮されません。

取り崩し開始年齢による影響

4%ルールを活用する際は、取り崩しを始める年齢の違いによる影響も考慮する必要があります。

例えば65歳から3,000万円を4%ルールで取り崩せば、年間120万円を約30年間使えるため、95歳まで生活資金を補える計算になります。

しかし、もし60歳から取り崩しを始めた場合、同じ額を引き出しても資産の持続年数は短くなり、余命とのバランス次第では資金不足に陥る可能性が高まることでしょう。

一方、70歳から取り崩しを開始すれば、余命が短くなる分、資産が余るケースも出てきます。

したがって、退職年齢・年金の受給開始時期・健康状態などを踏まえて「いつから取り崩しを始めるか」を検討することが、老後資金計画を成功させる大きなポイントです。

4%ルールの落とし穴と使うときの注意点

4%ルールは老後資金を計画的に取り崩す目安になりますが、万能ではありません。

インフレや市場変動、生活費の増加などのリスクを踏まえた柔軟な対応が必要です。

・投資利回りが変動する場合のリスク

・生活費の変動や医療費増加への対応

ここでは3つの注意点を紹介するので、一つずつ確認しておきましょう。

インフレリスクの影響

4%ルールは過去のデータを基にした取り崩し戦略ですが、想定以上のインフレが続いた場合には購買力が大きく下がるリスクがあります。

例えば、年2%のインフレでも10年後には生活費が約1.22倍に、20年後には約1.49倍に膨らみます。

取り崩し額を固定してしまうと、将来的に生活レベルを維持できなくなる可能性があるので注意しましょう。

そのリスクに対処するためには、インフレ率を見越して毎年の取り崩し額を調整したり、物価連動型の金融商品を組み込むことが重要です。

さらに、支出を固定費と変動費に分けてシミュレーションしておくことで、インフレに耐えられる資産設計が可能となるでしょう。

投資利回りが変動する場合のリスク

4%ルールは「平均利回りが想定とおりに得られる」ことを前提としていますが、実際の相場は上下動があり、リーマンショックやコロナショックのような急落もあり得ます。

特に取り崩し初期に大きな下落に遭うと「取り崩し率が相対的に高まる」ため、資産寿命が大きく縮む順序リスクが発生します。

これを避けるには、リスクの低い債券や現金を一定割合保有し、下落時には安全資産から取り崩す工夫が有効です。

また、相場環境に応じて取り崩し率を柔軟に変動させる「動的な4%ルール」を採用すれば、資産をより長持ちさせられます。

生活費の変動や医療費増加への対応

退職直後は旅行や趣味などへの出費が増えます。

一方、80代以降は医療費や介護費の割合が増加するなど、老後の生活費は年代ごとに変化します。

また、生活費を3つのバケット(基礎生活費・ゆとり費・医療介護費)に分け、それぞれに対応した資産配分を行うと安心です。

こうした工夫により、老後の生活設計に柔軟性と安全性を高めることができます。

老後資金を減らさない!取り崩し戦略の賢い工夫3選

4%ルールをベースにしつつも、取り崩し方を柔軟に工夫すれば資産寿命をさらに延ばせます。

ここで取り崩し戦略を工夫する裏ワザを3つ紹介します。

(2)高配当株や債券を組み合わせる戦略

(3)iDeCo・NISAと併用して効率よく取り崩す

一つずつ確認しておきましょう。

取り崩し率を年ごとに調整する方法

4%ルールは固定的に資産の4%を取り崩す方法ですが、毎年の市場状況や生活費に応じて取り崩し率を変動させることで、資産を長持ちさせることが可能です。

例えば、投資資産が好調な年は5%取り崩して余裕資金を確保し、逆に不況で資産が減った年は3%に抑えるといった可変ルールを取り入れることで、相場下落時に資産を過度に減らすリスクを回避できます。

近年の日本では物価高の影響によってこの可変ルールの重要性が高まっています。

さらに生活費だけでなく、年齢とともに医療費や介護費が増える時期があるため、ライフステージごとに取り崩し額を見直すことも効果的です。

年次で調整する柔軟性を持たせることが、資産寿命を延ばす大きな裏ワザとなります。

高配当株や債券を組み合わせる戦略

取り崩し資金をすべて資産売却に頼るのではなく、高配当株や債券から得られる配当・利息を取り崩しに活用する方法も有効です。

株式の配当や債券の利息は、市場が下落しても安定的に得られるケースが多く、資産を売却せずに生活費をまかなえるメリットがあります。

特に高配当株は株価変動のリスクはあるものの、長期保有で配当利回りが向上する効果も期待できます。

一方、債券は元本が比較的安定しやすく、定期的な利息収入が得られる点で安心です。

これらをバランスよく組み合わせることで、資産の取り崩しを最小限に抑えつつ安定したキャッシュフローを確保できるでしょう。

iDeCo・つみたてNISAと併用して効率よく取り崩す

資産を効率的に取り崩すには、iDeCoやつみたてNISAといった税制優遇制度を賢く組み合わせることも欠かせません。

NISAは、投資で得られる売却益や配当金にかかる税金が非課税になる仕組みです。

例えば通常口座で年間10万円の配当を得ると約2万円が税金で引かれますが、NISAならそのまま10万円が手元に残ります。

一方、iDeCoは、掛金が全額所得控除となるため現役時代の節税効果が大きく、さらに運用益も非課税で積み立てられます。

受け取るときには「退職所得控除」や「公的年金控除」が適用されるため、課税額を大きく抑えられるのが特徴です。

特に退職金と重ならないように受け取り時期を調整すれば、控除枠を最大限に活用でき、老後の取り崩し資金を効率よく確保できます。

このように、NISAで非課税の運用益を取り崩しに回しつつ、iDeCoで税優遇を受けながら長期的な年金原資を確保すれば、同じ資産規模でも手元に残る金額を増やすことが可能です。

課税口座・非課税口座・年金制度をうまく使い分けることが、老後資金取り崩しの大きな裏ワザとなります。

シミュレーションで分かる!安心して暮らすための老後資金の目安

老後資金は「年金だけで足りるのか」「どのくらいの貯蓄が必要か」と悩む人が多いテーマです。

ここではケース別の老後資金のシミュレーション例を紹介するので確認していきましょう。

夫婦2人のケース別シミュレーション

一般的に老後の生活費は夫婦2人で月25〜30万円が目安とされています。

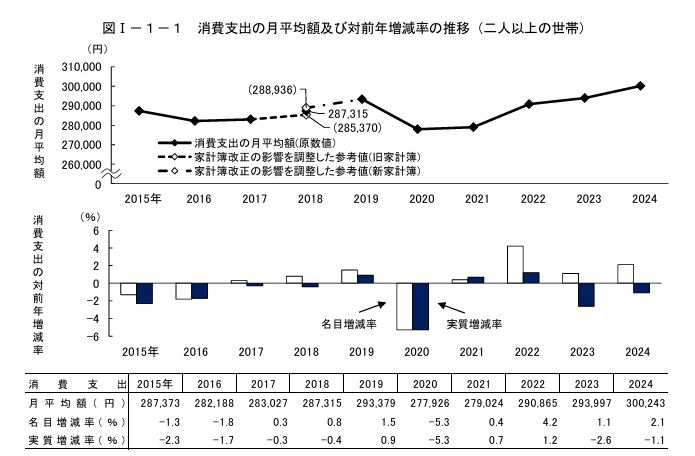

総務省「家計調査報告(家計収支編)令和6年(2024年)」を確認すると、二人以上の世帯の月平均支出額は2024年時点で30万円であることがわかります。

つまり、年金収入が夫婦で月20万円の場合、毎月10万円を貯蓄から補填する必要があるということです。

仮に毎月15万円不足するケースでは、年間180万円、30年で約5,400万円の取り崩しが必要となるシミュレーションになります。

月の消費支出平均額は、2015年度より右肩上がりに上昇しているため、注意が必要です。

生活費の目安から逆算する資産額

「生活費を基準にして逆算する方法」も効果的です。

例えば、老後に月30万円の生活費が必要で、年金収入が月20万円ある場合、不足分は月10万円です。

これを25年間補うとすると、10万円×12カ月×25年=3,000万円の資産が必要となります。

さらに、旅行や趣味など「ゆとり費」を月5万円加えれば、必要額は約4,000万円に膨らみます。

一方、4%ルールを適用すると、年間120万円不足なら120万円÷0.04=3,000万円が必要資産額です。

こちらも同じ数値が算出されますが、投資収益で資産寿命を延ばせる点で「取り崩すだけのシナリオ」より安心度が高いといえます。

長寿リスクも考慮したシナリオ

近年は平均寿命の延びにより、老後30年ではなく35年、40年といった長寿シナリオを考慮する必要があります。

例えば、月10万円の不足を35年間補うとすると4,200万円、40年間なら4,800万円が必要です。

さらに80代以降は医療費や介護費の負担が増えるため、突発的な支出にも備えた「余裕資金」の確保が欠かせません。

4%ルールを当てはめると、年間120万円不足のケースでも必要資産は3,000万円と算出され、40年という長期でも資産を維持できる可能性が高まります。

ただし、運用が想定より低調な場合には資産が尽きるリスクもあるため、安全資産との組み合わせや取り崩し率の調整を行う工夫が不可欠です。

まとめ

4%ルールは老後資金を計画するうえで有効な目安ですが、インフレや投資環境の変化、長寿リスクなどを考慮すると、必ずしもそのまま当てはめれば安心できるわけではありません。

大切なのは、自分の資産状況やライフプランに合わせて、柔軟にシミュレーションしながら調整していくことです。

また、iDeCoやNISAといった制度を組み合わせれば、資産寿命をさらに延ばすことも可能です。

ただし、最適な取り崩し方や運用戦略は人によって大きく異なります。

老後資金に不安がある方は、専門家に相談することでより安心して準備を進められます。

資産形成や取り崩し計画を一緒に考えてくれるパートナーとして、ファイナンシャルプランナーが在籍するココザスへご相談ください。