IFA(資産運用アドバイザー)とは

IFAとは“Independent Financial Advisor”の略で、日本では「独立系ファイナンシャルアドバイザー」とも呼ばれる金融アドバイザーの一種です。

その最大の特徴は、特定の金融機関(証券会社、銀行など)に所属していないことです。

そのため、中立的な立場から顧客の立場に立った金融アドバイス(必要に応じて商品の提案)を実施することができます。

IFAの信頼性は?

IFAは、独立系ファイナンシャルアドバイザーという点から、信頼性に欠けるのでは?と思われる方もいるかもしれません。

実は、IFAになるためには、「証券外務員資格」を保有し、日本証券業協会に登録する必要があります。

証券外務員資格は、債権、投資信託などの金融商品を紹介するために必須の資格です。

また、IFAの中には、生命保険募集人の資格を保有している方もいます。

これによって、投資関連の商品だけではなく、個人年金保険や終身保険、医療保険といった保険商品の案内が可能になります。

IFAは証券会社や銀行など金融機関で経験を積み独立をする人が多くを占めています。

自身の経験と合わせ、複数の資格による知識を保有することで、資産運用をはじめライフプランニングなどの幅広い相談が可能です。

引用|Innovation IFA Magazine「IFAとは?」

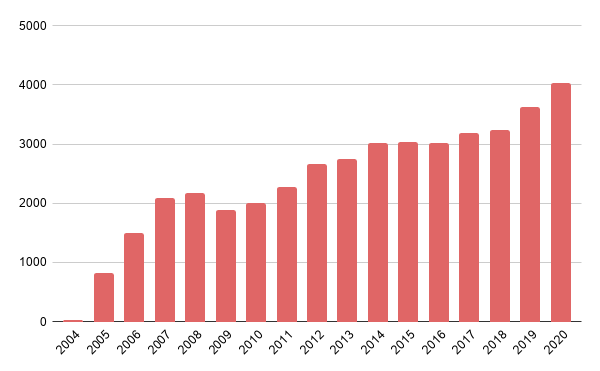

また、近年ではIFAの人数が右肩上がりに増えてきており、より中立的な「お金」に関するアドバイスが求められていることが見てとれます。

IFAと銀行・証券会社との違いは?

IFAは特定の金融機関に所属しておらず、独立した(中立的な)立場からお客様に最適な金融・保険商品の提案を行うことができます。

一方で、銀行や証券会社の担当者は、自社で取り扱っている金融商品を中心に提案を行っています。

相談する側(お客さん)においては、家庭環境やライフステージによって最適な商品は全く異なります。

そこで、自社商品やノルマのあるような商品を強く勧める傾向のある銀行や証券会社では、顧客にとって本当に良い提案ではない可能性があります。

その点、IFAは中立的な立場から相談にのってくれるため、顧客に最適なプランや商品をさまざまな観点から提案してくれます。

また、銀行や証券会社の場合は、担当者が会社の都合で転勤してしまうこともあるため、担当者との長期的な信頼関係を築きにくい面もあります。

銀行や証券会社は大手企業も多く、相談すれば安心と思われるかもしれませんが、中立的な立場でのアドバイザーであるIFAの存在も忘れてはいけません。

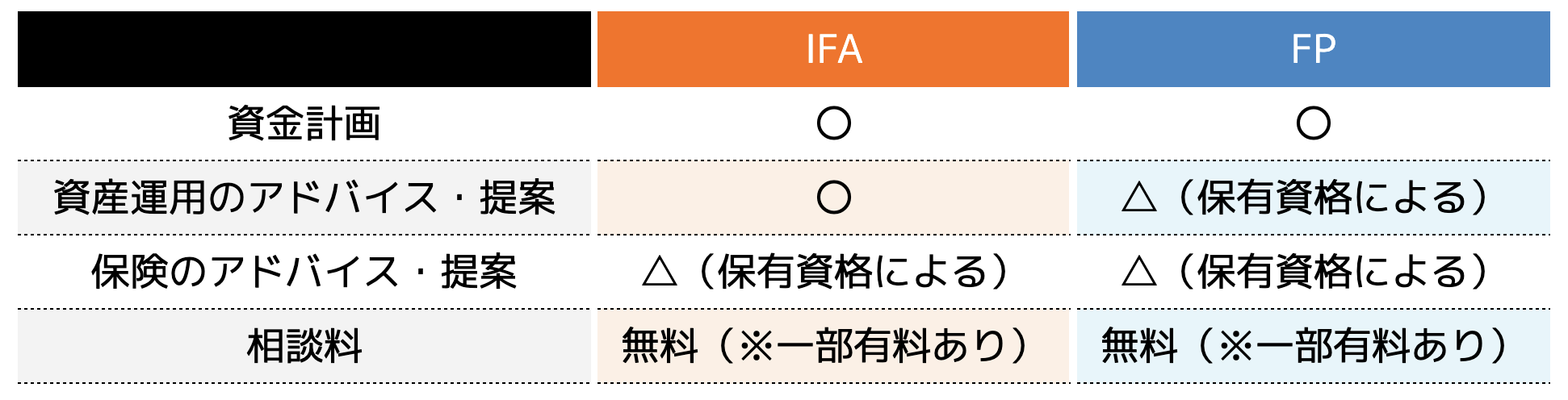

FPとの違いは?

一言で言えば、IFAは「資産運用の専門家」であり、FPは「ライフプランニングなどの資金計画の専門家」と言えるでしょう。

FPとは?

ファイナンシャルプランナーのことであり、ファイナンシャルプランニング技能士の資格保有が必要です。

繰り返しになりますが、IFAは特定の金融機関に属さず、独立した立場で株式や投資信託などの金融商品の具体的な案内や取次ぎを行うことができます。

FPは顧客のライフプランに沿って資金計画を立ててアドバイスする業務を行います。

人生のあらゆる場面におけるお金のプランニングに精通しているため、税金、不動産、相続など幅広い知識からのアドバイスが得られます。

しかし、FPのみの資格では、以下のような業務は実施できません。

・商品の取次や購入後のフォローなど

・具体的な税金に関する助言、業務代行など

その点、IFAであれば、資産運用に関係する金融商品の具体的な説明や取次ぎ、フォローまで1人の担当者が案内できます。

ここが、FPと異なる最大の特徴となります。

◆IFAの相談料・手数料について

IFAの相談料に関しては、一般的にはかかりません。

もちろん相談する企業によって異なるため、一概には言えないものの、「相談料無料」と設定されているケースが多いです。

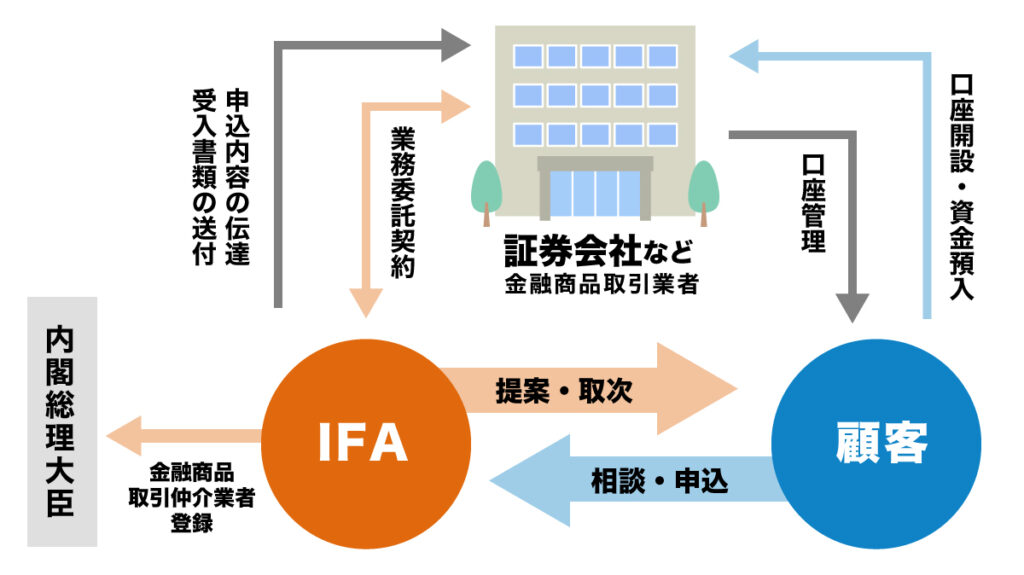

また、IFAは業務委託契約を締結している企業から報酬を得る仕組みであるため、相談者が手数料を請求されることはありません。

IFAのメリット・デメリットは?

IFAに相談するメリットとデメリットをまとめておきましょう。

IFAのメリット

(1)中立的な立場から幅広い商品提案を受けることができる

(2)豊富な経験や専門知識に基づく具体的な資産運用の提案を受けることができる

(3)信頼できる担当者からの長期的なサポートを受けることができる

IFAの最大のメリットは、銀行や証券会社の営業方針に左右されず、顧客個人に最適な資産運用(商品含む)のアドバイスを受けられることです。

お金に関する悩みや相談は、一度きりでは解決しないことがほとんどです。

長期的に同じ担当者からサポートを受けられることは、最適なマネープランの立案などにも適していると言えるでしょう。

IFAのデメリット

(1)金融商品の購入手数料が割高になる可能性がある

(2)銀行や証券会社と比べ会社規模が小さい

(3)信頼できるIFAを探す労力がかかる

IFAのデメリットとしては、大手の銀行や証券会社と比べると信用度に不安を感じてしまう可能性がある点です。

企業規模が小さい、個人経営などがIFAには多いですが、取り扱っている商品や資産の管理は、あくまで証券会社です。

商品提案をしてくれる担当者や取扱商品の信頼性をしっかりと確認することで、これらの不安は払拭できるでしょう。

また、IFA経由での金融商品の購入手数料は、インターネット経由と比べると割高な商品が一部に存在します。

その点も踏まえて、インターネットをうまく活用しながらIFAからアドバイスをもらうと良いでしょう。

IFAの上手な選び方は?

最後に信頼できるIFAを選ぶポイントをご紹介します。

(2)アドバイザーの経験値など

(3)多種多様な金融商品を提案できるか

(4)資産運用経験の豊富な専門家が在籍しているか

IFAは、大手の銀行や証券会社と比べると小規模事業者が多くなっています。

公式HPなどで、自社サービスやアドバイザー、セミナー実績などの情報開示が豊富かどうかを確認しましょう。

また、取扱商品の豊富さやアドバイザーの経験値など、公式HPや口コミ、実際に足を運んでみて確認してみましょう。

例えば、複数のIFAに対して同じような相談を行ってみて、提案や対応がもっともご自身に合うIFAを選択する方法などもあります。

大事な資産の運用を依頼する先になるので、ご自身に最適で信頼できるIFAを見つけていきましょう。

IFAに相談する前に要確認

IFAに相談する前に、以下の3点を確認しておきましょう。

2:相談後のサポート体制

3:料金体系

IFAは、金融商品に強い担当者もいれば、保険などに特化している担当者もいらっしゃいます。

担当者によって対応範囲や得意分野が異なります。

担当者は基本的に転勤などするケースが少ないため、長期間サポートしてくれますが、IFAが相談後も含めてどこまで対応できるのかを事前に確認しておきましょう。

また、料金体系は各社によって異なります。必ず相談料と手数料が無料とは限らないため、相談前にホームページで確認しておくことが大切です。

まとめ

今回は、IFA(資産運用アドバイザー)の特徴とメリット、デメリットについて解説しました。

老後資金や生活資金の確保などのため、資産運用に興味があるけど誰に相談したらいいか迷っている場合はIFAが親身になって相談にのってくれます。

金融商品といっても莫大なラインナップがありどれを選べばいいか分からないという方は、IFAなどの資産運用の専門家に相談してみてはいかがでしょうか。