5年使わないお金はどう運用するべきか

5年間は使わないと決めている資金は、普通預金に置いたままではほとんど利息が付きません。

かといって株式などリスク資産に全額を投入すれば、相場変動で元本割れの可能性もあります。

5年という期間をどう活かすかは、安全性と利回りのバランスをどう取るか、そして運用目的に応じた資産配分をどう設計するかがポイントになります。

ここでは、5年運用における考え方や注意点を整理し、安全に資産を増やすための基準を解説します。

5年の運用期間で考える安全性と利回り

そのため、元本を守りたい人は定期預金や国債といった安全性の高い選択肢を軸にしつつ、ややリスクを取れる人は投資信託や社債などで利回りを補う方法が適しています。

安全性と利回りはトレードオフの関係にあるため、「どの程度のリスクを許容できるか」を基準に選ぶことが重要です。

資産の一部を安定資産に置き、残りを運用に回すバランス型のアプローチが、5年運用では現実的な選択肢になります。

運用目的ごとの資産配分の考え方

例えば、5年後に住宅購入や教育資金に充てる予定があるなら、元本をできるだけ守ることを優先し、定期預金や国債など安全性の高い資産を中心に組み合わせるのが適しています。

一方、5年後に使い道が決まっておらず「将来の資産形成の一部」として運用するのであれば、株式や投資信託を組み込んで利回りを狙う選択肢もあるのです。

資産運用を始める際は、そもそも資産を減らしたくないのか、それとも増やすことを重視するのかという軸を明確にすることです。

目的に応じた資産運用方法と資産配分を行えば、5年間の運用で必要以上にリスクを背負わずに済み、安心して資金を活用できるでしょう。

長期運用で注意すべきリスクとは

株式や投資信託は市場の影響を受けやすく、景気後退の時期と重なれば一時的に大きな損失を抱える可能性があるのです。

また、金利が上昇すると債券価格が下落するため、債券中心の運用でも思わぬ値下がりに直面することがあります。

さらに、為替変動リスクのある外貨建て商品を選ぶ場合は、為替レートの変動で元本割れする可能性も忘れてはいけません。

5年という期間は短期でも長期でもありません。

そのため、元本割れを完全に避けられる保証はなく、損失リスクを吸収できるとも限りません。

5年使わないお金の運用を選ぶときの基準

5年という期間で資金を運用する場合、最も重要なのは「どの商品を選ぶか」ではなく、「どんな基準で選ぶか」です。

安全性・利回り・流動性・コスト・税制メリットなどの観点を整理すれば、自分に合った運用方法が見えてきます。

ここでは、運用商品を比較・検討するときに押さえておきたい5つの基準を解説します。

・利回り

・流動性

・手数料・コストの有無

・税制メリット

1つずつ紹介します。

安全性

5年後に必ず使う予定がある資金であれば、元本割れのリスクを極力避ける必要があるでしょう。

例えば、銀行の定期預金や個人向け国債(変動10年・固定5年)は、元本保証があるため安全性が高い運用先といえます。

一方で、株式や投資信託はリターンを期待できる反面、市場の値動きによる元本割れの可能性があります。

安全性をどこまで重視するかによって、選ぶ商品は大きく変わります。

特に5年程度の短期間では、元本割れのリスクも高いので、どの程度のリスクを許容できるかを基準に考えることが大切です。

利回り

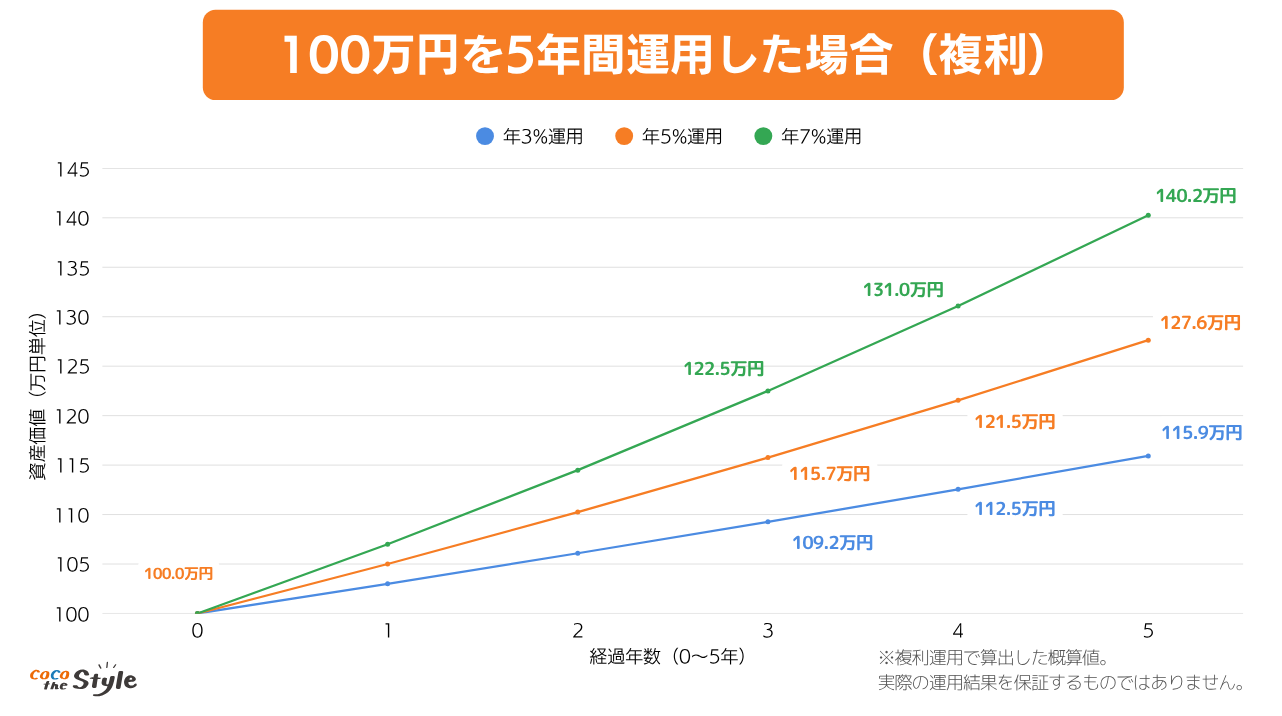

利回りとは、投資した元本に対してどれだけ利益が得られたかを示す割合のことです。

例えば、100万円を投資して1年間で2万円の利益を得た場合、利回りは年2%となり、安全性を優先するほど利回りは低くなり、リスクを取るほど期待リターンは高くなります。

2024年時点で日本の定期預金金利は年0.002〜0.3%程度と極めて低水準ですが、株式インデックスファンドの過去5年平均リターンは年率3〜7%前後に達するケースもあります。

ただし、高い利回りを狙える一方で、値動きが大きくなりやすく、元本割れどころか大きな損失を被るリスクもある点に注意が必要です。

流動性

5年以内に使う可能性がある資金であれば、売却や解約のしやすさを考慮する必要があります。

定期預金は中途解約すると利息が減る場合がありますし、iDeCoは原則60歳まで引き出せません。

投資信託や株式は基本的に換金可能ですが、市場が大きく下落している時期に売却すると損失を確定するリスクがあります。

流動性を高めたい場合は、普通預金や短期国債などを組み合わせておくと安心です。

運用と引き出しのバランスをどう取るかを基準にして選びましょう。

手数料・コストの有無

例えば、投資信託には購入時手数料や信託報酬がかかるものがあり、年0.5〜1%程度のコストが長期的には大きな差となります。

一方、銀行預金や国債はほとんど手数料がかかりません。

5年という期間では、余計なコストが複利効果を削ってしまうため、低コストの商品を選ぶことが基本です。

近年は「ノーロード投資信託」や「低コストETF」なども増えており、初心者でも比較的安心して利用できます。

手数料を最小限に抑える工夫が選定基準になると認識しておきましょう。

税制メリット

NISAを活用すれば、一定額までの投資利益に対して非課税のメリットがあります。

また、iDeCoは掛金が全額所得控除の対象となり、節税効果と運用益の非課税という二重のメリットが得られます。

ただし、iDeCoは原則60歳まで引き出せないため、5年以内に使う資金には適していません。

逆に、NISAは5年という期間に合致しやすいため検討の余地があります。

このように資産運用の中には税制メリットが受けられる方法もあるため、活用するのも商品選びの1つです。

運用目的に合っているか

例えば「5年後に住宅購入の頭金にする」のであれば、元本割れのリスクを取るべきではありません。

一方、「5年後に使う予定はないが、資産形成の一環として置いておく」なら、リスク資産を取り入れても良いでしょう。

つまり、資金の性質と運用のゴールを明確にすることが、最適な商品を選ぶ前提条件になります。

運用目的に沿った商品かどうかを最終的な判断基準にしましょう。

| 運用方法 | 主な特徴 | 元本保証 | 利回り目安(年) | リスク・注意点 | 適した目的 |

|---|---|---|---|---|---|

| 銀行預金・定期預金 | 元本保証があり、預金保険制度で1,000万円まで保護 | あり | 0.01〜0.05%(普通預金)/0.05〜0.2%(定期預金) | 金利が低く、資産増加はほぼ期待できない。インフレに弱い | 元本安全重視、短期で資金を使う可能性がある場合 |

| 投資信託(積立型) | 少額から分散投資が可能、ドルコスト平均法でリスク分散 | なし | 3〜7%(株式型)/1〜3%(債券型) | 元本割れの可能性あり。市場変動の影響を受ける | 中長期で資産を増やしたい初心者向け |

| 株式 | 配当や値上がり益で資産増加が期待できる | なし | 4〜10%程度(銘柄により大きく変動) | 短期の値下がりリスク、流動性リスク | 中長期で資産を効率的に増やす |

| ETF | 国内外の株式・債券に少額から分散投資可能、手数料が低い | なし | 3〜8%程度(運用商品による) | 市場変動リスク、銘柄選択による価格変動リスク | 分散投資で効率的に資産形成したい場合 |

| 国債 | 国による元本保証、利息が安定 | あり | 0.1〜0.5% | 利回りが低く、インフレに弱い | 元本安全重視、中長期運用に向く |

| 社債 | 国債より利回りが高い、企業に投資 | なし(企業信用リスクあり) | 0.5〜1%(信用力の高い企業) | 発行企業の信用リスク、金利変動リスク | 比較的安全に利回りを上げたい場合 |

銀行預金や定期預金で運用する方法

5年間使わない資金を最も安全に運用する方法の1つが、銀行預金や定期預金です。

元本保証があり、急に資金が必要になった場合でも柔軟に対応できます。

一方で、金利が低いため資産を大きく増やすことは期待できません。

ここでは、銀行預金や定期預金の特徴と、期間や金利を選ぶ際のポイントを解説します。

元本保証で安心

日本の銀行預金は「預金保険制度」によって、1金融機関ごとに元本1,000万円とその利息までが保護されます。

そのため、万が一銀行が経営破綻した場合でも、一定額までは確実に戻ってきます。

特に5年以内に必ず必要となる資金や、リスクを取りたくない資金にとっては、預金は最も安心できる選択肢です。

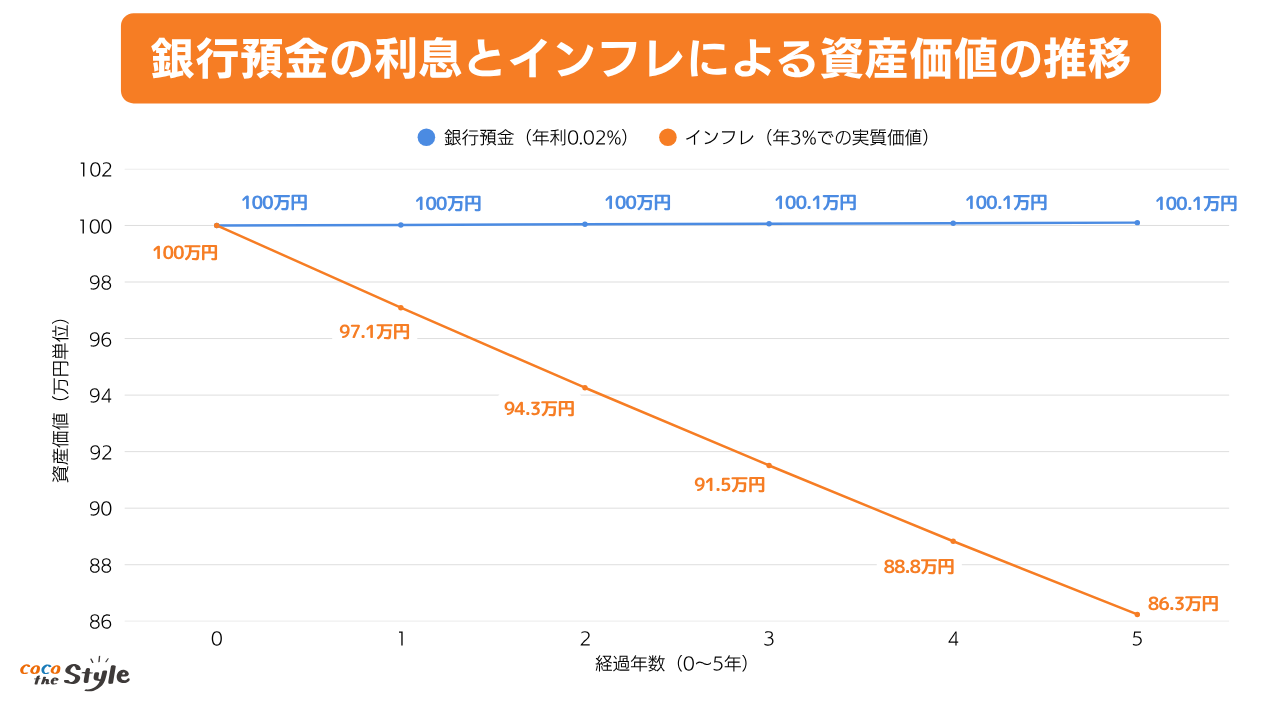

利息がほとんど増えない

2025年時点で大手銀行の普通預金金利は年0.02%程度と上昇傾向にありますが、決して高い利率とは言い切れないのです。

100万円を5年間預けても、増えるのは数百円から数千円に過ぎないため、実質増えている感覚はほとんどないことでしょう。

さらにインフレ率が上昇すると、実質的な資産価値は目減りする可能性があります。

銀行預金の金利よりもインフレ率が高い場合、預けているだけで“実質的にお金の価値が減る”ということです。

定期預金の期間・金利の選び方

一般的に、期間が長いほど金利は高くなる傾向がありますが、中途解約すると利息が減るリスクがあります。

また、銀行によって金利水準は異なるため、複数の銀行を比較することが大切です。

5年運用なら、満期まで運用することを前提に、金利の高い定期預金を組み合わせる方法が現実的です。

投資信託・株式・ETFで資産を増やす方法

資産を効率的に増やしたい場合、投資信託や株式、ETFを活用する選択肢があります。

これらは元本保証はありませんが、長期運用でリターンを狙いやすく、資産形成に適しています。

ここでは、リスクを抑えながら運用する方法や長期運用のポイント、初心者でも始めやすい積立投資の手法を解説します。

分散投資でリスクを抑える

株式だけに集中投資すると、特定企業や業界の値動きに大きく左右されますが、国内外の株式や債券に分散することで、リスクを平均化できます。

例えば、国内株式50%・海外株式30%・債券20%といったバランス型ポートフォリオは、リスクを抑えながら中長期的なリターンを狙えます。

また、ETFを利用すると少額でも世界中の市場に分散投資できるため、初心者でもリスク管理しやすくなります。

株式やETFの長期運用メリット・デメリット

メリットとしては、複利効果や配当再投資によって資産が雪だるま式に増える点、また、ETFを使えば少額でも国内外の株式や債券に分散投資でき、手軽に長期運用を実現できる点が挙げられます。

さらに、ETFは信託報酬が低く、売買の自由度も高いため、運用コストを抑えつつ資産形成が可能です。

一方でデメリットもあります。

市場は景気変動や政治・経済ニュースに左右されやすく、短期では元本割れのリスクがあります。

特に、値動きの大きい株式や小型ETFは、急激な下落が起こる可能性もあります。

また、ETFでも流動性の低い銘柄は売買しにくく、思うタイミングで換金できない場合があります。

長期運用で利益を狙う場合は、リスク許容度に応じた分散投資を心がけることが重要です。

積立型投資信託で手軽に始める方法

一定額を定期的に投資し、価格変動リスクを抑えるドルコスト平均法の活用することで、平均購入価格を平準化することができます。

5年間の運用で少額でも資産を増やす効果が期待でき、初めて投資をする人に向いています。

また、楽天証券やSBI証券などでは100円単位から積み立て可能で、手数料も低く設定されています。

定期的に運用状況を確認し、必要に応じて資産配分を見直すことが成功のポイントです。

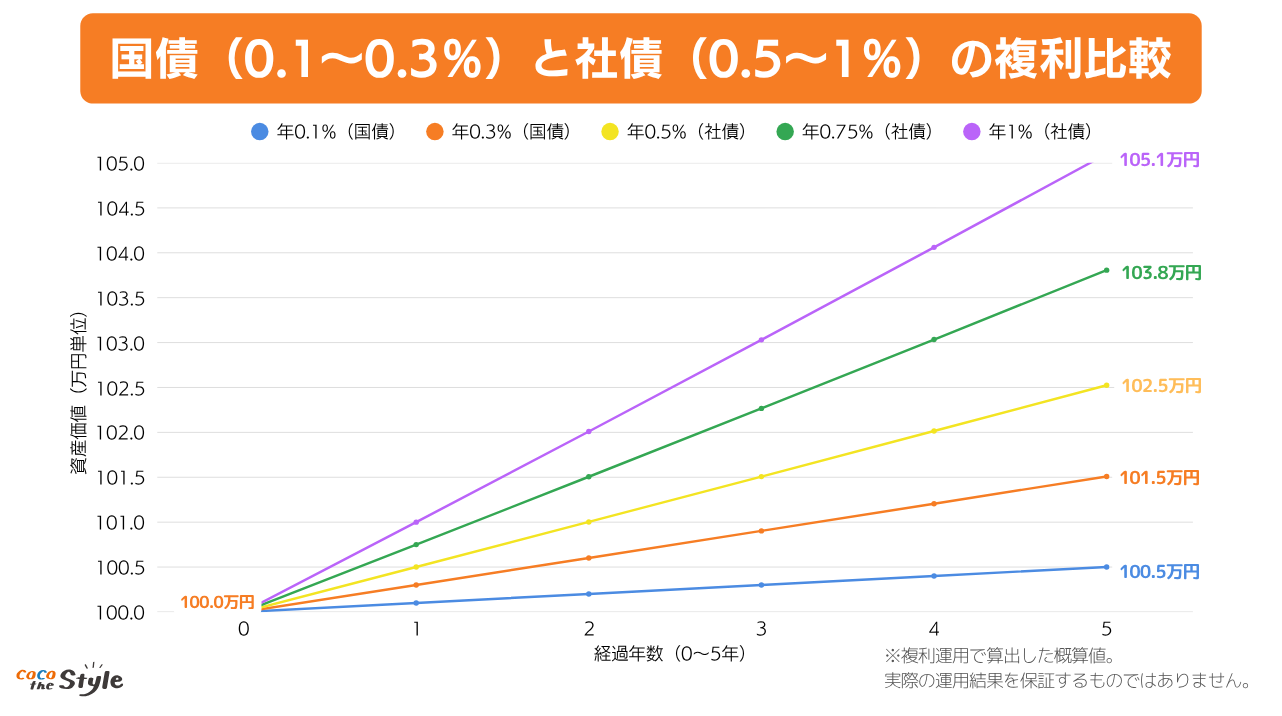

国債・社債での運用

5年間使わない資金を比較的安全に運用したい場合、国債や社債は有力な選択肢です。

国債は元本保証があり、安全性が高く安定した利息を受け取れます。

社債は国債より利回りが高い一方、発行企業の信用リスクを伴います。

ここでは、国債と社債の特徴や利回り、5年運用での注意点を解説します。

安全性の高い国債の特徴

日本国債の場合、財務省が発行元となるため信用度が非常に高く、元本割れのリスクはほとんどありません。

利回りは低いものの、定期的に利息が支払われ、満期まで保有すれば元本が確実に戻ってきます。

変動金利型や固定金利型など種類がありますが、長期運用では安定した利息を得やすい固定金利型が中心です。

社債投資の利回りとリスク

例えば、信用力の高い大企業の社債は年0.5〜1%程度の利息が期待できます。

しかし、企業が倒産した場合には元本や利息が戻らないリスクがあります。

また、金利変動や市場状況によって価格が上下するため、売却タイミング次第では損失を出す可能性もあります。

投資する際は、発行企業の信用格付けや経営状況を確認することが重要です。

5年運用での注意点

途中売却すると、市場金利の影響で価格が変動し、元本割れの可能性があります。

また、利息だけで大きく資産を増やすことは難しいため、利回りの低さを理解した上で他の資産と組み合わせるのが現実的です。

さらに、社債では発行企業の信用リスク、国債では金利変動リスクも念頭に置き、リスク許容度に応じた投資額を設定することが重要です。

税制優遇制度を活用する

資産を効率的に増やすためには、税制優遇制度を活用することも重要です。

iDeCoやNISAなどの制度を利用すれば、節税しながら長期運用でき、5年程度の運用でも手元に残る利益を増やすことができます。

ここでは、各制度の特徴と活用ポイントを解説します。

iDeCoで長期運用と節税を両立

また、運用益は非課税で、受取時も一定額まで所得控除などの税制上の優遇措置を受けることができます。

5年程度での運用も可能ですが、原則60歳まで引き出せない点には注意が必要です。

将来の資産形成と節税を同時に行いたい人に適した制度で、掛金や投資商品を自分のリスク許容度に合わせて選べる点も魅力です。

NISAの活用

NISAは毎月一定額の積み立てが可能で、ドルコスト平均法によるリスク軽減も期待できます。

5年程度の運用でも非課税効果を享受できるため、利回りを追求したい場合に有効です。

なお、非課税枠には上限があるため、効率的に活用するには購入額や商品を計画的に設定することがポイントです。

税制メリットを最大限に活かすポイント

短期で資金を使う場合はNISA、長期的に積み立てて老後資金を形成する場合はiDeCoが適しています。

また、商品選びでは信託報酬の低い投資信託や分散型のETFを組み合わせると、運用効率を高めながら税制メリットを最大限活かせます。

さらに、年末調整や確定申告で控除を正しく受けることも忘れないようにしましょう。

5年使わないお金の運用の注意点

5年間使わない資金を運用する際は、利益を追求するだけでなく、リスクや流動性、コスト管理も考慮する必要があります。

ここでは、運用時に注意すべきポイントを3つ解説します。

・流動性の確認

・手数料やコストを抑える工夫

・生活費とは分けて管理する重要性

1つずつ確認しておきましょう。

元本割れのリスクを理解する

| 運用タイプ | 主な商品 |

|---|---|

| 元本割れする資産運用 |

・株式 ・ETF(上場投資信託) ・投資信託(株式型・バランス型)など |

| 元本割れしない資産運用 |

・国債 ・定期預金 ・預金保険制度対象の普通預金 など |

特に短期では、市場の急激な変動で購入額より低くなることもあります。

運用期間が5年でも、景気後退や金利変動の影響を受ける可能性があるため、リスク許容度を事前に確認し、資産を分散して投資することが重要です。

また、国債や定期預金のように元本保証のある商品と組み合わせることで、リスクを抑えながら運用できます。

流動性の確認

株式や投資信託は売却して現金化するまでに時間がかかる場合があります。

| 資産運用方法 | 流動性の特徴 |

|---|---|

| 株式 | 売却手続き後、通常2営業日で現金化 |

| ETF | 売却手続き後に現金化。比較的流動性は高いが銘柄による差あり |

| 投資信託 | 解約手続き後、通常数日で現金化 |

| 定期預金 | 満期前は原則解約不可。中途解約で利息減少 |

| iDeCo | 原則60歳まで引き出せない |

| NISA(非課税枠での株式・投資信託) | 売却自体は可能だが、非課税メリットを最大化するには長期保有が前提 |

定期預金も満期前に解約すると利息が減少するリスクがあります。5年後に必ず使う予定がある資金は、流動性の高い商品を中心に選ぶことが安全です。

手数料やコストを抑える工夫

投資信託では信託報酬が低い商品を選ぶ、売買頻度を減らす、証券会社の取引手数料が安い口座を利用するといった工夫でコストを抑えられます。

コスト管理を怠ると、5年間の運用成果が大きく損なわれることもあります。

生活費とは分けて管理する重要性

5年使わないお金は、生活費とは別の口座や資産で管理し、計画的に運用することが重要です。

資金の目的を明確に分けることで、運用リスクをコントロールしやすくなります。

まとめ

5年間使わないお金を運用する際は、安全性・利回り・流動性・コスト・税制メリット・運用目的の6つの基準を意識して商品を選ぶことが重要です。

元本保証を重視する場合は銀行預金や国債、資産を増やしたい場合は投資信託やETFを活用した分散投資が向いています。

さらに、NISAやiDeCoなどの税制優遇制度を活用すると、運用効率を高めながら節税効果も得られます。

ただし、自分に最適な資産配分や商品選びは資金額やリスク許容度、将来のライフプランによって変わるため、独自判断だけで進めるのはリスクがあります。

5年間の運用で安心かつ効率的に資産を増やすためには、ファイナンシャルプランナーに相談し、専門家の視点を取り入れることが大切です。

ココザスはファイナンシャルプランナーとして資産運用のサポートを行っております。

また、お客様の資産状況や家族構成、将来的なライフプランから適切な投資計画のアドバイスを行います。

さらに税金アドバイスや余剰金作りのための家計の見直し、保険やローンなどについての相談も承っておりますので、ぜひ一度ご相談ください。